Чтобы понять, почему ИП так сложно получить заем в банке, стоит взглянуть на это с точки зрения кредитора. Банк – это финансовая компания, которая, как и любой другой бизнес, стремится получить прибыль. Чтобы уберечь себя от рисков и не потерять свои средства, банки должны тщательно оценивать потенциальных заемщиков. Но почему ИП так сложно получить деньги? Ответ на этот вопрос вы найдете ниже.

Причины отказа в займе ИП

Каждый кредитор имеет свои критерии, которыми он руководствуется, отсеивая проблемных клиентов. Когда ИП обращается в банк за кредитом, кредитор проводит проверку надежности и платежеспособности заемщика. Если у ИП отрицательная кредитная история, задолженности или недостоверная информация, банк легко отказывает в выдаче кредита.

Но если запрашиваемая сумма кредита не превышает 300 тыс. рублей, банк проводит первоначальную проверку и в случае ее успешного прохождения, выдает средства. А если же запрашиваемая сумма превышает 300 тыс. рублей, банк сведет риски к минимуму, изучая сведения о заемщике тщательнее. Именно поэтому ИП часто сталкиваются с трудностями при получении кредита в банке.

Почему НИ в одном банке НЕ дают кредит!? И ЧТО ДЕЛАТЬ?

Кратко выделим главные причины отказа помимо плохой КИ.

- Открытые просрочки.

- Клиент не проходит по скоринговому баллу.

- ИП не может подтвердить доход.

Другие причины вероятного отказа рассмотрим ниже. Запомните, что когда ИП впервые обращается в банк, финансовая компания проводит тщательную проверку с помощью специальных программ и алгоритмов. В итоге система выставляет балл, на основе которого и принимается решение по поводу выдачи денег.

Отказ из-за недостоверных сведений в анкете

Клиент в заявке вписал недостоверные данные о себе и своем бизнесе. Не стоит пытаться обмануть банк, так как он выявит ваше преднамеренное действие, и вы получите отказ в выдаче кредита. Чтобы избежать этого, нужно указывать правдивые данные о себе и своем доходе, не завышая и не занижая его. Часто бизнесмены завышают свой доход, чтобы получить более крупный кредит, что и становится причиной отказа.

ИП не может подтвердить свой доход

Еще одна проблема, с которой могут столкнуться ИП при оформлении кредита — это невозможность доказать свою платежеспособность. Некоторые предприниматели зачастую выбирают режим ИП, не понимая того, что им нужно иметь соответствующую бухгалтерскую отчетность. Если вы не можете доказать свою платежеспособность, то вы получите отказ в выдаче кредита. Для этого нужно представить документы, подтверждающие ваш доход и платежеспособность, а также продемонстрировать банку свой бизнес-план, который убедит в стабильности вашего предприятия.

Низкий доход

Еще один распространенный вариант отказа — низкий уровень дохода. Некоторые бизнесмены специально занижают свой доход, чтобы меньше платить налогов. Банк быстро проверит эту информацию и, если он обнаружит несоответствие между заявленным доходом и декларированным доходом, в выдаче денег откажут.

КАК ВЗЯТЬ КРЕДИТ С ПЛОХОЙ КРЕДИТНОЙ ИСТОРИЕЙ ПЛОХАЯ КРЕДИТНАЯ ИСТОРИЯ КАК ПОЛУЧИТЬ ОДОБРЕНИЕ ПО КРЕ

Что сделать для получения кредита ИП?

Чтобы получить кредит на ИП, вам нужно представить в банк следующие документы: данные руководства, сведения о владельцах компании, ОКВЭДы, выписку по оплате налоговых обязательств и бизнес-план, который позволит убедить банк в успешности развития вашего предприятия. Не забывайте указывать правдивые данные и доказывать свою платежеспособность, чтобы получить одобрение по заявке.

Источник: bizneslion.ru

Почему банки не кредитуют мелкий бизнес

Юг Москвы. Небольшое производственное помещение. В цехах полным ходом идет работа — наносят изображения на футболки и бейсболки, печатают пакеты. В другом цеху готовят для печати ручки. Мой собеседник — Тимофей Карпов, совладелец фирмы ADV-TEX. Три года назад он создал этот бизнес вместе с товарищами.

Последние два месяца безуспешно пытается получить кредит в банке на развитие бизнеса.

«Мы уже не совсем стартап. По всем законам бизнеса, если он трехлетний срок перешел, то жизнеспособен. В 2008 году, не отработав и года, мы пережили кризис, но уже с лета 2009-го снова пошли заказы. В декабре мы набрали работы до весны — видимо, крупные бренды разморозили бюджеты в конце года.

Я в конце прошлого года прогнозировал, что по весне уже не сможем сами отработать заказы, которые появляются. Не хватает ни производственных, ни складских мощностей. 30 000 футболок — это две «газели». Где все это хранить? Места нет.

Начал в феврале искать помещение. Арендные ставки после кризиса выровнялись — вся промзона стоит, территория предприятий сдается. Раньше 99% арендуемых площадей шли под склады. Мне один собственник помещения так и сказал: ты мне, как производственник, не интересен. Производство — это куча вопросов административных, которые надо решать, под склад сдавать проще.

В итоге нашел помещение на одном из заводов. У меня было 300 кв. м сложной планировки, а там полноценный цех. Сначала 700 взяли, потом еще 200 кв. м. Можно сказать, в три раза расширяемся. Ход рискованный, но самое страшное для развивающегося бизнеса — стагнация. Так что на первом этапе в бизнес приходится вкладывать практически все, что зарабатываешь.

Поэтому я езжу до сих пор на «форестере» 1999 года выпуска и на мотоцикле, которому 10 лет уже.

Перевоз производства — отдельная головная боль. Есть три дня — надо в пятницу все выключить, а в понедельник уже на новом месте включить. Потому что день простоя — это деньги. Но я не об этом. Под расширение площади задумали купить новое оборудование.

Задача не только нарастить мощности, но и перейти на качественно новый уровень.

Мне нужны деньги на развитие. Не только на оборудование. Нужны оборотные средства. Предоплата клиентов часто не покрывает расходов на материалы. Некоторые поставщики отпускают нам сырье с частичной предоплатой, но тоже не всегда получается.

На крупных заказах (а мы в состоянии оперативно делать заказы до 100 000 футболок) такая схема не работает — обороты большие и поставщики в свою очередь не готовы идти на постоплату, т. к. им тоже важно поддерживать оборот.

В итоге приходится набирать денег в долг на 2-3 недели у коллег и товарищей — где 10 000 рублей, где и 500 000. Все это под честное слово, мое или моего подельника. Но у меня не ларек на рынке, а производственная компания. И от ларечных дел, займов под честное слово и т. д., хотелось бы уйти, работать по нормальным схемам.

Однако получить деньги в долг малое предприятие может любыми путями, кроме нормальных. В банке кредит на оборудование под залог оборотных средств и того же оборудования не дают. Мы работаем руками — мы производители, все ежедневно так или иначе используют нашу продукцию. Бизнес абсолютно реальный и осязаемый.

В банке, где просил денег, у нас счета. То есть они понимают, что предприятие жизнеспособно. В первый год существования бизнеса я и сам не шел в банк — мы были слишком мелкими. Но сейчас стартап уже стоит на ногах прочно. Банк видит, что постоянный оборот есть.

Да, у нас есть в бизнесе некоторая сезонность — количество заказов растет под Новый год. Но эта сезонность не критична — декабрь по обороту отличается от других месяцев не в десятки раз, заказы есть в течение всего года. Имея отчетность, разобраться в этом можно за две минуты.

На общение с банком у меня ушло два месяца. За это время прибыли уже недополучил столько, что мог бы два раза досрочно кредит вернуть. Деньги, которые мне нужны, — это то, что я могу получить с трех-четырех заказов. И банк это по моим счетам видит.

Надо иметь в виду, что мы не торгуемся. Деньги нужны, и я готов переплачивать за них несколько процентов.

Помимо целевых кредитов есть овердрафт — краткосрочный кредит, благодаря которому я мог бы работать и решать свои оперативные задачи. Ничего рискованного для банка в овердрафте на 30-40% от месячного оборота фирмы вроде бы нет. Но и его не дали. Я понимаю, если бы речь шла о десятках миллионов долларов, но мы то говорим об 1-2 млн рублей. На машину мне такие деньги дали бы легко.

Почему мне отказывают? Согласие — это непротиводействие двух сторон. Мы готовы ответить на любые вопросы. Но иногда не совсем понятно, зачем. Банк просит показать то, что не отражено в отчетности.

На тендерах, кстати, так тоже бывает. Просят, например, документацию об операционных расходах наших клиентов. Вы себе это как представляете, я прихожу в крупное рекламное агентство и говорю: «Дайте мне вашу отчетность, пожалуйста?» Такое ощущение, что от иноземной управляющей компании получили требования по проверке заемщиков, тупо перевели, а под российские условия адаптировать забыли.

Да, у меня нет кредитной истории. Но откуда ей взяться, если мне не дают кредитов? Я понимаю, что банк не хочет рисковать и, видимо, у него процент невозвратов большой. Но мне все-таки кажется, что основная причина отказов не в этом. У банка просто нет нормальных специалистов по оценке производственного бизнеса.

Таких, кто пришел бы в цех и сам все понял: о, ребята, у вас тут восемь на десять полуавтомат стоит, он стоил $100 000, вы на нем три года работали, значит, продать можно за $70 000, пишем в залоге $60 000. Автомобили оценивают здорово, а бизнес производственный — не умеют. Потому и кредиты на машины дают, а на бизнес — нет.

Наверное, надо менять банк, но чудес не бывает и, скорее всего, все играют по одним правилам. Рассчитывать приходится только на себя. Я не жалуюсь. Меня никто не заставлял заниматься бизнесом, мне никто ничего не обещал. Но если бы правила игры изменились, по тем же кредитам это сильно облегчило бы мне жизнь».

Источник: www.forbes.ru

Причины отказа в кредите

Посетители сайта часто спрашивают меня о причинах отказа в кредите в Сбербанке, Альфа-Банке, ВТБ, Почта Банке, Тинькофф Банке и других. После достаточно тесного общения с сотрудником кредитной организации, который работает в одном из банков, входящих в ТОП-10 по размеру капитала, мне удалось разобраться в этом вопросе. Немного терминов, а потом перейдем к причинам отказа в кредите и советам по успешному получению кредита или рассрочки.

Термины по отказу в кредите

- Скоринг – это система оценки кредитоспособности заемщиков при выделении кредита, т.е. это банковская компьютерная программа, которая анализирует данные заемщика и дает ответ – отказать в кредите или одобрить.

- Stop-факторы – это данные о заемщике, которые способствуют отказу в кредите.

- Go-факторы – это данные о заемщике, которые способствуют одобрению кредита.

- Нулевик – это заемщик с нулевой кредитной историей, т.е. человек, который никогда не брал кредит.

- Кредитная история – это документ, в котором содержится информация о заемщике, характеризующая исполнение им обязательств по возврату кредитов, полученных у кредитных организаций. Простыми словами, кредитная история – это информация о: в каком банке, когда, под какие условия Вы брали кредит и как добросовестно его выплачивали.

- ПДН — предельная долговая нагрузка физических лиц, т.е. отношение ежемесячных платежей по кредиту к заработку заемщика. Рекомендуемое значение ПДН — не более 50%.

Как банк решает, одобрить кредит или отказать

На каждого заемщика банки заводят свое досье с расширенными данными (не путайте с кредитной историей), включающими в себя кредитную историю. Причем чтоб на вас было досье в банке, вам даже не обязательно подавать заявку на кредит, достаточно быть клиентом банка. Заемщика проверяет скоринг, юридическая служба банка, служба безопасности, а также специальный сотрудник банка — андеррайтер, который оценивает риски при принятии решения о предоставлении кредита и выносит окончательное решение по заявке.

Проверять будут буквально все: достоверность данных, судимости, штрафы, долги, родственников, соцсети и т.д. Поэтому перед походом в банк, я советую взять список причин отказа в кредите с моего сайта, проверить себя по каждому пункту и устранить стоп-факторы, которые можно устранить.

По результатам проверки заемщику присваиваются скоринговые баллы (это совокупность Stop- и Go-факторов), у каждого заемщика их количество разное. В кредите не отказывают заемщикам, у которых скоринговых баллов достаточно чтобы пройти порог для выдачи кредита, например: порог 650 баллов, у заемщика 651 балл – кредит одобрен, соответственно, если баллов меньше 650, то в кредите откажут. И не важно, что за кредит вы берете: ипотеку, кредит на машину или потребительский кредит на товар, ключевую роль играют скоринговые баллы и андеррайтер банка.

У всех банков разные акценты на Stop-факторы, которые входят в скоринговые системы и они по-разному начисляют баллы за те или иные характеристики заемщика. Из-за этого одному и тому же заемщику один банк одобряет кредит, а другой отказывает в кредите. Поэтому я всегда рекомендую подавать заявку на кредит в несколько банков, а именно в три банка. Причем это должны быть банки, выбранные не на обум, а по особой системе, о ней я позже расскажу.

Ниже приведен список всех Stop-факторов, в том числе основные и скрытые причины отказа в кредите или рассрочке. Stop-факторы отсортированы следующим образом: от менее важных к более весомым.

Причины отказа в кредите (Stop-факторы)

- Отсутствие стационарного домашнего телефона по адресу регистрации или по адресу фактического места жительства;

- Отсутствие стационарного рабочего телефона;

- Ваш мобильный номер оформлен на другого человека;

- Непрезентабельная внешность: неряшливость, грязь на одежде, состояние алкогольного опьянения. Проще говоря, вид как у бомжа;

- У вас психическое заболевание;

- Отсутствие высшего образования;

- Вы не в браке и Вы мужчина;

- Отсутствие какой-либо собственности (дачи, квартиры, земельного участка, автомобиля);

- Вы собственник бизнеса или «номинал». Номиналы — это люди, на которых оформлены десятки фирм, но по факту они ими не управляют;

- Если цель кредита — погашение действующего кредита, пополнение оборотных средств вашего ООО, приобретение оборудования, начало собственного дела;

- Вы часто берете и досрочно выплачиваете кредиты, в течение 3-6 месяцев. Банку такой заемщик не выгоден;

- Для лиц мужского пола отсутствие военного билета или приписного удостоверения с отметкой об отсрочке от службы в армии;

- Опасная профессия, например: полицейский;

- Небольшой стаж работы;

- Вы работаете на ИП;

- Ваш близкий родственник имеет плохую кредитную историю;

- Отсутствие постоянной регистрации или Вы зарегистрированы в одном регионе, а кредит берете в другом;

- Место жительства в регионе опасном для жизни, например: Чеченская Республика;

- У вас более 2-х действующих кредитов;

- Превышение ПДН или низкий доход. Сумма всех платежей по кредитам не должна превышать 30-40% от совокупного дохода. В расчет банки берут средний доход за последние 6 или 12 месяцев;

- Возраст. Банки «любят» от 25 до 50 и «не любят» пенсионеров от 55 и студентов до 21;

- У Вас «серый» доход (серый доход — это доход, который вы не можете подтвердить документально) или неправдоподобный доход, например: Вы работаете водителем и заявили, что получаете 50 тыс. рублей, а при этом средняя зарплата у специалиста вашего уровня составляет 30 тыс. рублей, у банка возникнут подозрения;

- У вас отсутствует кредитная история;

- Уклонение от уплаты алиментов, наличие большого количества штрафов по линии ГИБДД, наличие исполнительных листов по линии судебных приставов;

- Наличие судимостей;

- Вы безработный;

- Недостоверные данные о заемщике;

- Разные данные о заемщике в разных банках. Например: в одном банке в анкете вы указали доход 20 000 руб., а в другом банке 60 000 руб. и т.д.;

- Плохая кредитная история (в том числе частота запросов кредитной истории и ее возраст);

- Часто отказывают в кредите по ошибке банка: сбой скоринга, ошибка менеджера в анкете заемщика, однофамилец с судимостью или долгами.

Причины для одобрения кредита (Go-факторы)

- Вам от 25 до 50 лет;

- Вы в браке, и Вы женщина, у вас есть маленький ребенок;

- Постоянная регистрация по одному адресу более 5 лет (в крупном городе);

- Вы живете в престижном районе;

- Престижная профессия, например: нефтяник, банкир или гос. служащий;

- Вы занимаете руководящую должность;

- У вас высокий доход и он подтвержден документально. Особенно это важно при получении ипотеки, в Москве примерно 2,5 тыс. долларов на члена семьи;

- У вас положительная кредитная история.

Эти Stop- и Go-факторы актуальны не только для России, Украины и Казахстана, но и для других русскоязычных стран. Схема оценки заемщика примерно одинаковая.

Человек, которому банк не откажет в кредите

Идеальный заемщик, которому банк не откажет в кредите — это московская 40-летняя женщина с положительной кредитной историей, в браке и с ребенком, зарегистрированная в собственной элитной квартире более 5 лет, занимающая руководящую должность в крупной организации с государственным участием и имеющая совокупный семейный доход более 4000 долларов в месяц.

Почему сейчас банки отказывают в кредите, а раньше давали

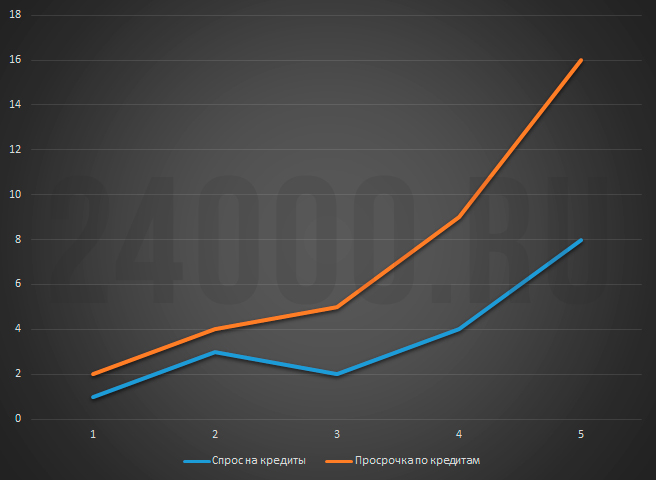

Мне часто задают вопрос: «Раньше мне давали кредит, а сейчас отказывают, почему? Зарплата не изменилась, место работы и проживания тоже, кредитная история хорошая, но банки отказывают в кредите.» Дело тут как раз в том самом пороге выдачи кредита, а точнее в увеличении его значения. На графике просрочки выплат по кредитам и спроса на кредиты, предоставленным Google Trends и Бюро Кредитных Историй — есть ответ. Данные за последние 5 лет.

График просрочки выплат и спроса на кредиты. Эксклюзивно для сайта 24000.ru

Судя по статистике, просрочка по кредитам растет быстрее, чем спрос на кредиты, плюс банковская ликвидность падает и экономические риски растут. Из-за этого банки увеличивают порог для одобрения кредита. Поэтому заемщики, которые еще 5 лет назад спокойно получали кредиты, сейчас не проходят скоринговую проверку и получают отказ по кредиту, даже с хорошей кредитной историей.

Естественно, банк никогда не раскроет вам причины отказа в кредите, так как закон не обязывает его делать это и ему не выгодно раскрывать подробности оценки заемщика. Т.е. формально вы можете узнать причину отказа в кредите, запросив свою кредитную историю, но в реальности там не будет четко и понятно указана причина отказа, толку от такой информации ноль.

Почему банк отказывает в кредите без объяснения причин

Потому что в законе нет четкого указания на обязанность банка сообщать вам причину отказа в кредите:

Гражданский кодекс Российской Федерации (часть вторая) от 26.01.1996 N 14-ФЗ (ред. от 23.05.2016)

ГК РФ Статья 821. Отказ от предоставления или получения кредита.

1. Кредитор вправе отказаться от предоставления заемщику предусмотренного кредитным договором кредита полностью или частично при наличии обстоятельств, очевидно свидетельствующих о том, что предоставленная заемщику сумма не будет возвращена в срок.

2. Заемщик вправе отказаться от получения кредита полностью или частично, уведомив об этом кредитора до установленного договором срока его предоставления, если иное не предусмотрено законом, иными правовыми актами или кредитным договором.

3. В случае нарушения заемщиком предусмотренной кредитным договором обязанности целевого использования кредита (статья 814) кредитор вправе также отказаться от дальнейшего кредитования заемщика по договору.

Что такое мораторный отказ в кредите

Мораторный отказ в кредите — это отказ в кредите с установкой временной блокировки на выдачу кредитов заемщику. Простыми словами, вам будут автоматически отказывать в кредите в течение определенного времени. Обычно такая блокировка длится 2 месяца и используется для защиты ресурсов банка от слишком надоедливых заемщиков (это те — кто часто обращается за кредитом в банк или отказывается от одобренных кредитов). Причем есть один нюанс: моментальная и мораторная блокировка чаще всего ставится не на все виды кредитов. Т.е. если вы подавали заявку на ипотеку, то вам блокируют ипотечные кредиты, а другие, например: автокредиты или потребительские кредиты могут одобрить.

Что делать если банки отказывают в кредите

Советы для успешного получения кредита и система по оптимальному выбору банков для подачи заявки на кредит. Чтобы не получить отказ в кредите, надо:

- Создать положительную кредитную историю. Взять несколько мелких кредитов и вернуть их, не нарушая условия кредитного договора. Проще всего это сделать, оформив кредитную карту, их дают практически всем и без особых требований к заемщикам. Тратьте деньги с кредитки на повседневные нужды и не забывайте вовремя возвращать заемные средства.

- Не обманывать. Не рекомендуется, каким-либо образом подделывать документы, предоставлять ложные сведения о себе, так как это приведет к тому, что вас добавят в черный список банков — кредитное кладбище (стоп-лист). В результате этого Вы не сможете получить кредит ни в одном банке.

- Детализировать себя. По требованию банка предоставить все необходимые документы, характеризующие вас как платежеспособного и ответственного заемщика, например: справку 2-НДФЛ, права, загранпаспорт, свидетельство о праве собственности на имущество, документальные подтверждения о своевременном погашении других кредитов и т.д.

- Найти поручителя и имущество в залог. Шансы на одобрение кредита значительно вырастут, если у вас будет поручитель с хорошей кредитной историей и/или солидное имущество в залог, например: элитная квартира, новая дорогая машина, земельный участок и т.д.

- Обращаться к проверенным кредитным брокерам. У кредитного менеджера в банке есть план по выданным кредитам, это значит, что сотрудник банка приложит максимум усилий чтобы выдать вам кредит. В кредите вам откажут, если вы по стоп-факторам не проходите скоринг, тут поможет только опытный и надежный кредитный брокер.

- Использовать систему выбора банков. Методика отбора банков основана на показателях их текущего финансового состояния, размера капитала и активности на медиарынке. Вот ссылка на список банков, которые не отказывают в кредите и не предъявляют серьезных требований к заемщикам. Список «горячих» банков постоянно актуализируется и обновляется.

Если вы будете следовать этим советам и по 65% стоп-факторов вы проходите проверку, то в кредите вам не откажут.

Хотите узнать по какой причине Вам отказали в кредите? Задавайте вопросы в комментариях. Ответы на большинство вопросов уже есть в комментариях.

Важно! Обязательно прочтите уникальные советы ниже, эта информация помогла решить проблемы многих людей. Вопросы можно задать в комментариях ниже.

Где взять денег без возврата

Где взять много денег просто так, срочно и безвозмездно. Как найти деньги прямо сейчас без кредитов и долгов.

Какие банки не отказывают в кредите

Какие банки не отказывают в кредитах. Как быстро найти банки, в которых легче всего взять кредит. Список банков.

Дам денег просто так

Объявления о срочной и безвозмездной раздаче денег просто так. На сайте можно взять денег без возврата.

Получать 99 500 руб. в день

Безвозмездная раздача денег богатых людей по промокоду на деньги через Денежный Автомат.

Алена 1 год назад

Везде банки отказы, из за низкий рейтинг, что нам делать!? Хотела кредит на увелич.срок и меньше платежей. Цель для погашения займов и долги.

Источник: www.24000.ru