- взаиморасчет;

- цессия;

- отступное.

В рамках одного обязательства допускается комбинирование способов погашения задолженности по договору между собой или дополнение платежами с расчетного счета. Например, часть суммы должник гасит денежными средствами, а остаток – по договору взаиморасчётов.

Материалы не попадают в расход. Исправляем в 1С:Бухгалтерия 3.0

Неденежные расчеты оформляются только после того, как будет исполнен предмет договора по сделке. Нельзя, например, зачесть стоимость услуги, которая будет оказана только в следующем месяце.

Организации, применяющие упрощенную систему, как известно, ведут налоговый учет на основании Книги учета доходов и расходов (КУДиР), внося в этот налоговый регистр записи по совершаемым сделкам. При оформлении взаимных расчетов стоит учитывать особенности таких сделок при УСН.

Книга учета доходов и расходов (пример взаимозачета, цессии и отступного, оформленных в КУДир, можно найти в открытых источниках) отражает соответствующие операции по факту полученных доходов и понесенных затрат. Например, допустим взаимозачет − за аренду. На УСН доходы минус расходы предприятия часто оформляют такую сделку. Взаимозачет (как отражается в КУДир смотрите ниже) — распространённый способ неденежных расчетов.

При УСН доходы организации признаются на день зачисления денежных средств на расчетный счет или внесения в кассу предприятия, приобретения нового имущества или услуг как погашение задолженности контрагента. Поэтому в налоговом учете зачет считается оплатой по договору.

Доход и расход при УСН учитывают на дату прекращения обязательств участника сделки. Для организаций – участниц неденежных сделок, работающих по УСН, возникновение дохода подтверждается фактом поступления денежных средств на расчетный счет, а не подписанием составленного между сторонами договора акта, а вот расход компания отражает в КУДиР после отгрузки и проведения зачета между сторонами договора. Например, получив подписанный акт выполненных работ, фирма – исполнитель, включает сумму в расход (в 1с как отразить доход по акту выполненных работ ищите информацию в открытых источниках информации).

КУДиР ведется в единственном экземпляре, даже если у предпринимателя нескольких торгующих филиалов. Записи о сделках отражаются в КУДиР на основании информации из бумаг первичного отчета, которые хранятся у предпринимателя до окончания срока, когда уже нельзя будет провести (например, с 2008 г по 2018) перенос убытков прошлых лет. КУДиР тоже постоянно находится в бухгалтерии фирмы, книгу не требуется передавать в налоговую, но предъявить инспекторам при проверке полагается.

Почему расходы не отображаются в Книге учёта доходов и расходов при УСН?

Некоторые сделки в КУДиР не попадают, например, денежный займ от учредителя. Денежные средства, которые организация получила как займ, не являются по сути ни доходом, ни расходом организации, займ в КУДиР не учитывайте. Предполагается, что займ − это временное пользование денежными средствами, и доходом для налогообложения не является. Рекомендуется исправить ошибку, если в доход КУДиР попадает возврат займа.

До того, как отразить зачет в книге доходов и расходов, важно собрать нужные бумаги, такие документы подтверждают, что сделки по филиалам, чтобы операции числились в КУДиР в установленном Законом порядке.

Налоговый кодекс четко определяет порядок занесения информации при каждом виде зачета, и четкое соблюдение правил и норм при заполнении КУДир уберегут предприятие от штрафных санкций.

Взаиморасчет

Взаиморасчет – это процедура зачета встречных обязательств сторон сделки, при которой безденежным способом закрываются денежные расчеты по двум независимым договорам, где участвуют оба предпринимателя одновременно. То есть на момент проведения взаиморасчета оба предстают и должником (дебитором), и кредитором в отношении друг друга, и у каждой стороны возникают расходы и доходы.

Суммы расхода и дохода представляют собой равные величины.

Обязательными условиями для проведения сделки по взаиморасчету считаются:

— между сторонами возникли обязательства по не менее чем двум договорам, по которым образовались взаимные требования;

— одна сторона согласно заключенного договора должна по факту исполнить обязанности перед другой — оказать услугу или отгрузить товар;

— наступивший срок оплаты, предусмотренный условиями договора, то есть нельзя провести зачет будущих долгов;

— в договоре не содержится запрет на расчеты между сторонами недеженежным способом.

Если дебитор не сумеет погасить путем взаимного зачета всю сумму, то остаток долга числится как кредиторская задолженность продавца.

Для проведения взаимозачета требуется обоюдное согласие обеих сторон договора.

На основании подписанных сторонами актов сверки и соглашения о проведении взаимозачета стороны заключают соглашение о взаимозачете или подписывают акт взаимозачета. Нужно ли отражать в книге доходов и расходов номер и дату документа, подтверждающего сделку взаимозачета требований, Закон указывает, что это обязательная процедура. Взаимозачет в книге доходов и расходов будет принят налоговиками только при условии правильного оформления. Если акт взаимозачета не попадает в книгу доходов и расходов, то сделка со стороны налоговой службы признается недействительной.

Каждый из этих документов уполномоченные лица сторон подписывают в двух экземплярах, по одному для каждой стороны, а после подписания сделка взаиморасчетов отражается сторонами по бухгалтерскому учету в 1С «Бухгалтерия» (как правильно сделать взаимозачет, чтобы отразить в книге доходов и расходов, бухгалтеру подскажут «шпаргалки», размещенные на официальных сайтах ФНС). Для проводки заносим акт взаимозачета в 1С 8.3, например, чтобы отразилось в книге доходов и расходов свершение сделки.

Руководителям организаций стоит внимательно отнестись к проведению процедур по взаиморасчетам, потому что Законом предусмотрены некоторые ограничения на подобные сделки. Запрет на заключение такой процедуры иногда прописан в договоре на сделку!

Очень внимательно налоговики изучают договоры взаиморасчета, потому что неправильно оформленный такой договор может быть признан налоговой инспекцией как договор мены, что предполагает совершенно иной и налоговый, и бухгалтерский учет.

Цессия

Договор цессии по сути представляет собой уступку прав требования. При заключении такого договора одна сторона передает права требования третьему лицу, например, факторинговой компании, при этом чаще – в убыток себе, то есть сумма дохода может быть меньше суммы расхода по сделке. Таким образом, бывший кредитор выбывает из сделки, а вместо него появляется новый.

Если договор, заключенный на сделку, проходил государственную регистрацию, то договор цессии тоже обязан пройти регистрацию в государственных органах.

Кредитор имеет право передать свои права требования, только если такое его право прописано в договоре. Согласие должника на заключение договора цессии не требуется, но уведомить его о переходе права востребования долга к другому кредитору – обязательно.

Учитывается доход по договору цессии в день получения суммы на расчетный счет или в кассу в размере фактически полученной от нового кредитора суммы. Разницу между доходом и расходом бывший кредитор не вправе учесть в затратах. И новый кредитор не сможет учесть расходы в КУДиР на уплаченную бывшему кредитору сумму.

Отступное

Отступное – это соглашение между должником и кредитором о погашении задолженности, возникшей по сделке, путем передачи кредитору взамен денежных средств иного имущества.

В результате подписания соглашения обязательства по договору для должника прекращаются на дату передачи отступного.

При отступном (указанная его стоимость) кредитор учитывает в налоговом учете в зависимости от того, какого рода имущество получил кредитор. При этом имущество считается оплаченным кредитором поставленной до этого продукцией или оплаченной ранее услугой.

В бухгалтерском учете передача имущества в счет погашения кредиторской задолженности отражается как обыкновенная продажа. Фактически, соглашение об отступном считается реализацией, в результате которой у передающей имущество стороны появляется доход, и надо произвести его учет в программе 1С (7) в книге доходов и расходов. Необходимо указать дату и номер документа, подтверждающего операцию.

Платеж через третье лицо

Одним из способов оплаты долгов по договорам поставки или оказания услуг служит платеж через третье лицо.

Суть операции заключается в том, что руководитель организации просит некую компанию оплатить посредством перевода денежных средств ее долг предприятию, которое оказала ей услугу или поставило продукцию. Третья компания оплачивает этот долг, и при этом организация становится должником третьей компании. Но обязательства по исходному договору поставки считаются прекращенными только после того, как организация погасит свои обязательства перед третьей компанией. При этом рассчитаться с этой третьей компанией организация может уже и неденежным способом.

При оплате долгов со счета третьего лица упрощенцы должны понимать, что внимание налоговых органов к таким операциям им обеспечено. Важно отнестись с большим вниманием и аккуратностью к такой операции, как отразить взаимозачет в книге доходов и расходов. Налоговики могут легко организовать доначисления, если все нужные документы не будут правильно оформлены.

Если организация оплатила в счет долга за другую организацию, книга доходов и расходов должника при этом не заполняется до факта погашения долга новому кредитору.

Заключение

Законодательство не запрещает организациям производить расчеты между собой путем заключения неденежных сделок для погашения задолженностей перед кредиторами при недостаточности денежных средств на расчетном счете.

Однако, налоговики не советуют злоупотреблять с взаиморасчетами, договорами цессии и отступными, потому что активность организации в этой области привлечет пристальное внимание налоговой инспекции.

Вызвано недоверие к таким сделкам со стороны государства тем, что ввиду отсутствия оплат, проходящих через расчетный счет организации, затрудняется контроль за финансовыми операциями фирмы. Кроме того, налогооблагаемая прибыль предприятия уменьшается, что тоже не нравится налоговым органам.

Если же руководитель все-таки принимает решение о заключении неденежных сделок, то стоит соблюсти правила их оформления и отражения в КУДиР.

Источник: nalogobzor.info

Как отразить УСН доходы и доходы минус расходы в 1С 8.3?

Подписывайтесь на мой telegram-канал. Сразу оговорюсь, что проектов у меня много, помощников нет, всем помочь физически и морально не смогу, прошу меня простить, если кому-то не ответил или отказал в помощи.

Отправить эту статью на мою почту

Все юридические и физические лица, получающих доходы, должны принимать участие в формировании финансовых ресурсов государства путем выплаты налогов. Налоги исчисляются и от прибыли, получаемой предпринимателями и от зарплаты, начисляемой физическим лицам. Правила исчисления налогов для определяются системой налогообложения.

Под системой налогообложения подразумевается порядок взыскания налогов со всех лиц, имеющих какой-либо доход и направление его на формирование государственного бюджета.

Сегодня мы остановимся на упрощенная системе налогообложения, и покажем, как настроить УСН доходы и доходы минус расходы в 1С Бухгалтерия предприятия 8.3.

Упрощенная система налогообложения, или как ее принято называть сокращенно УСН – является одной из самых востребованных систем. Для многих предпринимателей она выгодна с экономической позиции, т. к. позволяет минимизировать размер налоговых выплат и существенно уменьшить количество обязательной отчетности, предоставляемой контролирующим органам. При выборе этого режима основные налоги заменяются всего одним, единым налогом. Так налогоплательщик при выборе УСН освобождается от ряда налогов: на прибыль (для организаций), на доходы физических лиц (для ИП), на добавленную стоимость (за исключением операций экспорта), на имущество (кроме тех объектов, по которым налоговая база определяется как их кадастровая стоимость).

Для применения этого режима есть свои ограничения, так в 2019 году смогут использовать УСН только те организации, которые соответствуют определенным критериям.

Как мы уже писали, УСН бывает двух видов: доходы и доходы минус расходы. Налоговая ставка для каждого вида своя. Так УСН, где налогом облагаются доходы ставка составляет 6%, а для УСН, доходы по которой снижаются на величину расходов ставка составляет уже 15%.

Организации и индивидуальные предприниматели сами выбирают какой из вариантов УСН им применять.

Для тех, кто выбрал для своей деятельности именно УСН покажем, как включить данный режим налогообложения в 1С Бухгалтерия предприятия 8.3.?

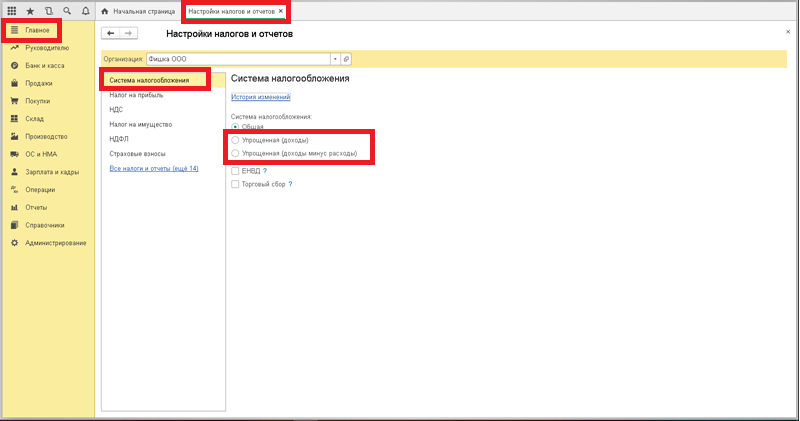

Необходимо сделать настройки системы. Выполняются они в разделе «Главное». Требуется открыть ссылку «Налоги и отчеты» и выбрать организацию, для которой будет установлен режим налогообложения в 1С. В окне «Настройки налогов и отчетов» отобразятся доступные настройки, нам нужна первая закладка «Системы налогообложения».

Здесь надо установить один из предложенных вариантов упрощенной системы и поставить дату начала действия. При нажатии кнопки «ОК» слева отобразиться новая закладка «УСН».

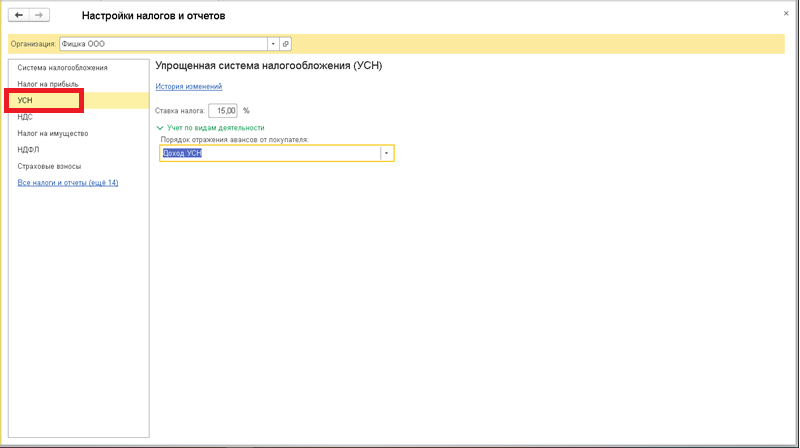

Если выбран вариант УСН доходы, то потребуется только настроить порядок учета авансов от покупателей.

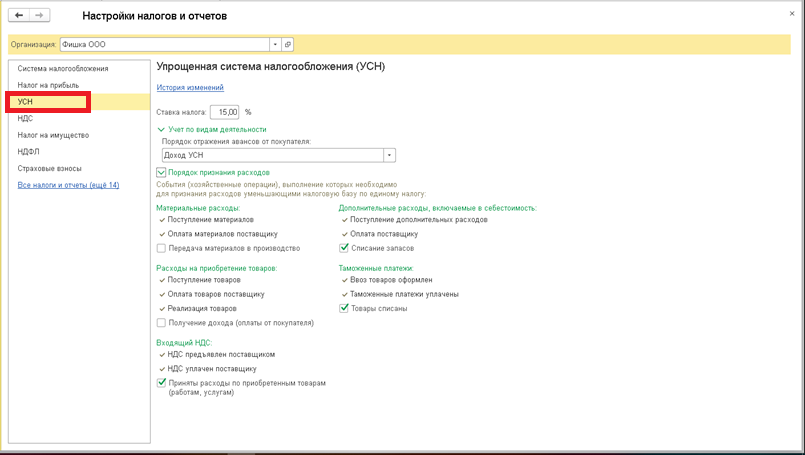

При установленном варианте доходы минус расходы в 1С необходимо выполнить настройки не только порядка отражения авансов, но и порядка принятия расходов. Некоторые хозяйственные операции уже отмечены флажками, это означает, что они должны быть выполнены для возможности признания расходов, уменьшающих налоговую базу в обязательном порядке, их нельзя снять. Остальные операции надо установить при необходимости вручную.

Смотрите видео-инструкции на канале 1С ПРОГРАММИСТ ЭКСПЕРТ

- Как сделать займ от учредителя в 1С:Бухгалтерия?

- Как отправить документы из 1С на электронную почту?

- Как сделать отбор в 1С:Бухгалтерия?

- Как правильно отразить транспортные расходы в 1С:Бухгалтерия?

- Как отразить поступление материалов в 1С:Бухгалтерия?

Источник: 1s-programmist-expert.ru

Почему оплата поставщику не попадает в 1с в расходы при усн

![]()

Обучение 1С онлайн

Навигация по разделам :

- Комплексные решения 1С (КА, ERP, УПП), управленческий учет (УНФ), корпорациям

- 1С Комплексная автоматизация 8. Редакция 2

- КА Зарплата

- КА Настройка программы

- КА ОС и НМА

- КА Отчетность

- КА Покупка, продажа

- КА Продажи

- КА Производство

- КА Закрытие месяца

- КА Администрирование

- КА Склад

- КА Казначейство

- ERP Подсистема управленческого учета

- ERP: Подсистема Зарплата и управление персоналом

- ERP Подсистема регламентированного учета

- УНФ Деньги

- УНФ Планирование

- УНФ Покупка, продажа

- УНФ Производство

- УНФ Розница

- УНФ Отчетность

- УНФ Администрирование

- УНФ Анализ

- УНФ Заработная плата

- УНФ Компания

- 1C:Бухгалтерия 8

- БП Банк и касса

- БП Склад, покупка, продажа

- БП Зарплата

- БП Администрирование

- БП Декларация по налогу на имущество

- БП Закрытие месяца

- БП МЦ

- БП НДС

- БП НДФЛ

- БП пилотный проект ФСС

- БП Прибыль

- БП Производство

- БП Справочники, документы, печатные формы

- БП УСН

- БП Учет ОС и НМА

- БП Отчетность по Алко декларации

- БП Отчетность в Пенсионный Фонд

- БП Учетная политика, ввод остатков, начальные настройки

- БП Отчетность по УСН

- БП Бухгалтерская отчетность

- БП Отчетность в ФСС

- БП Земельный налог

- БП Транспортный налог

- БП Отчетность по страховым взносам

- БП СЗВ-ТД

- ЗУП-3 Кадровый учет

- ЗУП-3 Отражение зарплаты в бухгалтерском учете

- ЗУП-3 Налоги и взносы

- ЗУП-3 Администрирование

- ЗУП-3 Больничный

- ЗУП-3 Зарплата

- ЗУП-3 Начальное заполнение, учетная политика, параметры учета

- ЗУП-3 НДФЛ

- ЗУП-3 Отпуск

- ЗУП-3 Отчетность

- ЗУП-3 Пособия

- ЗУП-3 Синхронизация

- ЗУП-3 Отчетность по страховым взносам

- БПСельхоз ОС и НМА

- БПСельхоз Пайщики

- БПСельхоз Банк и Касса

- БПСельхоз НДС

- БПСельхоз Взаиморасчеты с контагентами

- БПСХ Учетная политика, ввод остатков, начальные настройки

- 1С:Предприятие 8. Управление торговлей, редакция 11

- УТ-11 Закупки

- УТ-11 CRM и Маркетинг

- УТ-11 Нормативно-справочная информация

- УТ-11 Оптовая торговля

- УТ-11 Продажи

- УТ-11 Розничная торговля

- УТ-11 Склад и Доставка

- УТ-11 Казначейство

- УТ-11 Администрирование

- УТ-11 Финансовый результат и контроллинг

- УТ-11 Планирование

- Розница. Нормативно-справочная информация

- Розница. Продажи

- Розница. Склад

- Розница. Финансы

- Розница.Закупки и запасы

- Розница. Маркетинг

- Розница. Администрирование

- Розница. Персонал

- ФГИС «Меркурий» (учет продукции животного происхождения) ВетИС

- Маркировка табачной продукции

- Маркировка молочной продукции

- Маркировка обувной продукции

- Маркировка легкой промышленности (одежды)

- Маркировка лекарственных средств

- МДЛП Настойка обмена с ИС «МДЛП»

- МДЛП Текущие вопросы

- МДЛП Регистрация в личном кабинете

- ККТ, ОФД, 54 ФЗ

- Сканер штрих-кода

- ТСД

- Принтер этикеток

- Весы

- Эквайринговый терминал

- ЕГАИС настройка рабочего места (установка панели Рутокен, УТМ)

- ЕГАИС текущие вопросы

- 1С:Бухгалтерия государственного учреждения 8

- БГУ Банк и Касса

- БГУ ГСМ

- БГУ Декларация по прибыли

- БГУ Закрытие года, исправление ошибок прошлых лет

- БГУ Материальные запасы

- БГУ НДС, Прибыль и др. платежи в бюджет

- БГУ ОС и НМА

- БГУ Отражение зарплаты

- БГУ Отчетность

- БГУ Планирование и санкционирование

- БГУ Справочники, настройки, печатнае формы

- БГУ СУФД, К-Банк, АЦК-Финансы, Эл. бюджет, Мат.Капитал

- БГУ УСН

- БГУ Администрирование

- БГУ. Взаиморасчеты с разными дебиторами/кредиторами

- БГУ Услуги

- БГУ Стандартные отчеты, регистры учета

- БГУ Имущество казны

- БГУ Переход на новый ПСБУ и стандарты

- БГУ Аренда

- БГУ Доходы, в т.ч. Платные услуги

- ЗКГУ 3 Взносы

- ЗКГУ 3 Зарплата

- ЗКГУ 3 Кадры

- ЗКГУ 3 Начисления

- ЗКГУ 3 НДФЛ

- ЗКГУ 3 Отпуск

- ЗКГУ 3 Отражение в бухучете

- ЗКГУ 3 Больничный

- ЗКГУ 3 Отчеты

- ЗКГУ 3 Удержания

- ЖКХ

- 1С:Предприятие 8. Расчет квартплаты и бухгалтерия ЖКХ

- 1С:Предприятие 8. Учет в управляющих компаниях ЖКХ, ТСЖ и ЖСК.

- ФК:Учет в общепите

- Общепит — общие вопросы

- Детское питание

- Диетическое питание

- Питание в образовательных организациях

- 1С:Колледж

- 1С: Предприятие 8. Автосервис

- Обмен данными между 1С:Бухгалтерия 8 и 1С:Зарплата и управление персоналом 8

- Обмен данными между 1С:Бухгалтерия 8 и 1С:Предприятие 8. Управление торговлей

- Обмен данными между 1С:Бухгалтерия 8 и 1С:Розница 8

- Обмен данными между 1С:Бухгалтерия 8 и 1С:Управление небольшой фирмой 8

- Обмен данными между распределенным информационными базами (РИБ)

- НДФЛ методические вопросы

- СЗВ-М

- СЗВ-ТД

- 1С:Fresh / 1С:Фреш

- 1С-Коннект

- 1С:Линк

- 1С:Облачный архив

- Информационная система 1С:ИТС

- 1С:Контрагент

- mag1c

- 1С:Заказы

- 1С:Кабинет сотрудника

- 1С:Распознавание первичных документов

- 1С:Обновление программ

- 1С:ГРМ

- 1С:Номенклатура

- 1С:Доставка

- 1С:СБП

- 1С-Отчетность

- 1С-Отчетность Перенос ключей

- 1С-Отчетность Технические проблемы

- 1С-Отчетность Требования

- 1С-Отчетность Изменение реквизитов

- 1С-Отчетность Кабинет налогоплательщика

- 1С-Отчетность в ПФР

- 1С-Отчетность в ФСС

- 1С-Отчетность Письма, уведомления, запросы, квитанции

- 1С-Отчетность в Росалкогольрегулирование

- 1С-Отчетность в Статистику

- 1С-Отчетность в ФНС

- Системы управления веб-содержимым

- Битрикс

- Ошибки платформы

- Администрирование SQL

- Администрирование сервера 1С

- Администрирование вебсервера

- яя1С:Зарплата и кадры бюджетного учреждения. Редакция 1.0.(не поддерживается производителем)

- ЗКБУ Больничный

- ЗКБУ Отражение в бухучете

- Обмен данными ЗУП-БП

- Обмен данными БГУ-ЗКГУ

- Обмен данными БП-Розница

Решение вопроса считается устаревшим

Добрый день. У нас по одному юр лицу не попадают расходы (оплаты поставщикам за товары) в книгу доходов и расходов за 1й квартал 2021г. как можно настроить?

16.04.2021 10:38 374

Оценки: 0 / 0

Решение вопроса:

В УСН для отражения расходов по приобретенному товару должны быть выполнены 3 условия — приход, оплата и реализация, если оплата — 3-е событие, то расходы отразятся в КУДиР в списании с р/сч, а если оплата — 2-е событие, то расходы отразятся в документе Реализации.

Эта информация оказалась полезной?

Как можно улучшить этот ответ?

Наши услуги

![]()

Доработка программ 1С

![]()

Сопровождение программ 1С

![]()

Помощь в ведении учета

![]()

Обучение 1С онлайн

Другие вопросы по теме:

- Как больше не искать решение проблем самому, а доверить это профессионалам?

- Вопрос по УСН доходы минус расходы. По нашему ИП Доходы минус расходы применятся с 01.01.2020. До этого были доходы. Согласно письма МИНФИНА от 30.12.2019 № 03-11-11/103503 в расходы могут попадать только товары, которые куплены в 2020 году, те котор Соответственно, все остальные не должны попадать. Как это реализовать и пересчитать в 1С?

- Как распределить страховые взносы в 1С БП 8.3 на патент и УСН (раздельный учет)?

- Не заполняются автоматически вкладки книги учета доходов и расходов, не подтягиваются из платежки.

- Услуги по модернизации оплачены нескольким платежами после оказания услуг в 4 кв. Оплаты зарегистрированы документом Регистрация оплаты ОС при УСН на закладке Модернизация. Но регламентная операция не относит в расходы УСН, только частично.

- В документе реализация регистр Книга учета доходов не формируется.

- Нужна помощь в ведении учета? Куда лучше обратиться?

Последние вопросы на сайте:

- Мне необходимы доработки в программе 1С, где лучше это заказать?

- Соединение с сервером баз данных разорвано администратором connection to server at «localhost» (127.0.0.1), port 5432 failed: ВАЖНО: извините, уже слишком много клиентов

- Как запросить данные о среднем заработке сотрудника для оформления больничного листа с заменой лет в СФР в ЗУП 3.1?

- После обновления ЗУП 3.1 на релиз 3.1.27.51 при формировании Ответа на запрос в ФСС для расчета пособия не отображается поле Основной источник сведений для расчета с правом выбора данных: Данные Фонда из входящего запроса или Данные страхователя из учетного документа, как настроить?

- Не отображаются счета учета в документах реализации, поступлений, движений ТМЦ.

- Во входящих запросах СФР для расчета пособий по сотруднику пришли данные о среднем заработке, которые отличаются от данных Больничного листа в програме ЗУП 3.1, это ошибка? Как исправить?

Информация

Комментировать статьи на сайте возможно только в течении 31 дней со дня публикации.

- Курсы «1С» Симферополь

- Контакты

- Обслуживание «1С»

- ФК:Учет в общепите

- Сборник рецептур

Телефоны линии консультаций:

Нужна помощь?

Выберите удобный для Вас

способ обращения:

Задать вопрос

Получить консультацию

Перезвоните мне

Обратная связь

Как это работает?

Наш специалист связывается с Вами по телефону и оказывает устную консультацию.

— Вам перезвонят примерно в течении часа (в рабочее время). — При необходимости специалист удаленно подключается к Вашему компьютеру. — Длительность консультации составляет не более 15 минут.

Вы пользуетесь услугой 1 бесплатный вопрос. Оценив все возможности нашей поддержки, Вы всегда можете заключить с нами договор и оперативно получать качественные консультации по работе в программах 1С в рамках «Линии консультаций»! Попробуйте бесплатно и Вам понравится!

Источник: fort.crimea.com