Если да, то можно ли не представлять пояснения? Если пояснения не будут представлены, к какой ответственности могут быть привлечены должностные лица организации?

Бухгалтерия в вопросах и ответах!

style=»max-height: 50vh;»>

Вопросы и ответы в бухгалтерском учете и налогах:

style=»max-height: 50vh;»>

Вопрос: Организация применяет упрощенную систему налогообложения с объектом обложения «доходы».

При проверке декларации по УСН представители налоговой инспекции сверили доходы, указанные в декларации, с доходами, содержащимися в выписках по банковскому расчетному счету банка, обслуживающего налогоплательщика. При этом были выявлены расхождения.

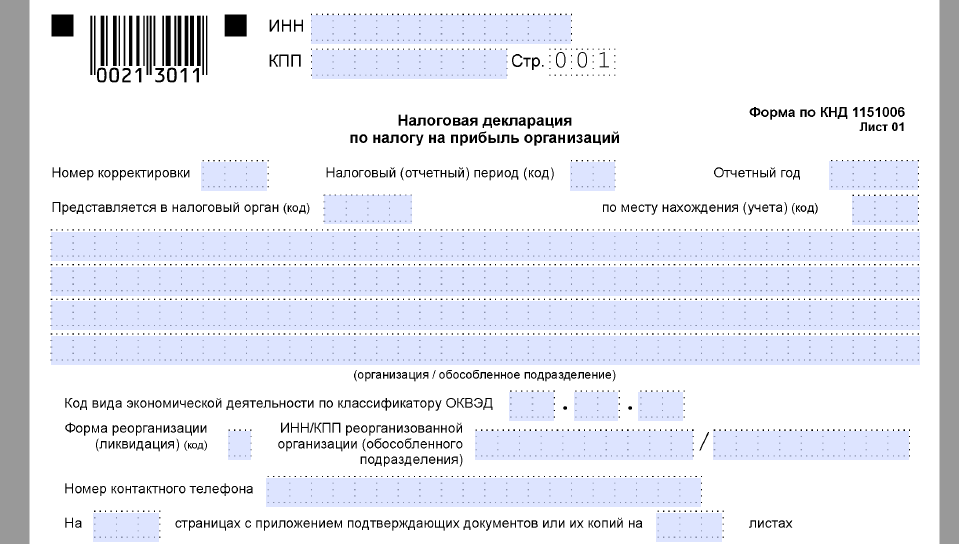

Ошибки в декларации по налогу на прибыль — выручка от реализации

Представители налоговых органов направили организации-налогоплательщику письмо с требованием пояснить причины расхождения сумм, поступивших на расчетный счет организации, с размером доходов, указанных в налоговой декларации.

Организация обнаружила, что причиной расхождений является ошибка, повлекшая занижение налоговой базы по налогу, уплачиваемому в связи с применением УСН.

Обязана ли организация в рассматриваемой ситуации подать в налоговую инспекцию уточненную декларацию по УСН?

Если обязана, то вправе ли организация, подав в налоговую инспекцию уточненную декларацию по УСН, не представлять пояснения причин расхождения сумм, поступивших на расчетный счет организации, с размером доходов, указанных в налоговой декларации?

Если пояснения не будут представлены, к какой ответственности могут быть привлечены должностные лица организации?

Ответ: В ситуации, когда при проверке декларации по УСН представители налоговой инспекции сверили доходы, указанные в декларации, с доходами, содержащимися в выписках по банковскому расчетному счету банка, обслуживающего налогоплательщика, и выявили расхождения, организация обязана подать в налоговую инспекцию уточненную декларацию по УСН.

Организация не вправе, подав в налоговую инспекцию уточненную декларацию по УСН, не представлять при этом пояснения причин расхождения сумм, поступивших на расчетный счет организации, с размером доходов, указанных в налоговой декларации.

Если пояснения не будут представлены, на должностное лицо организации (на генерального директора) может быть наложен административный штраф в размере от двух тысяч до четырех тысяч рублей.

Обоснование: Согласно п. 1 ст. 346.14 Налогового кодекса РФ объектом налогообложения при применении УСН признаются доходы, уменьшенные на величину расходов.

В соответствии с пп. 1 п. 1 ст. 346.23 НК РФ по общему правилу по итогам налогового периода (календарного года) налогоплательщики УСН представляют налоговую декларацию в налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя не позднее 31 марта года, следующего за истекшим налоговым периодом.

Ошибки при отражении внереализационных доходов в декларации по налогу на прибыль в 1С

Обязанности банков, связанные с осуществлением налогового контроля, приведены в ст. 86 НК РФ.

В силу абз. 1 п. 2 ст. 86 НК РФ банки обязаны выдавать налоговым органам выписки по операциям на счетах, по вкладам (депозитам) организаций, индивидуальных предпринимателей и физических лиц, не являющихся индивидуальными предпринимателями, в течение трех дней со дня получения мотивированного запроса налогового органа в случаях, предусмотренных п. 2 ст. 86 НК РФ.

Согласно абз. 2 п. 2 ст. 86 НК РФ выписки по операциям на счетах, по вкладам (депозитам) организаций, индивидуальных предпринимателей в банке могут (в частности) быть запрошены налоговыми органами в случаях проведения налоговых проверок указанных лиц.

В силу п. 1 ст. 346.17 НК РФ в целях применения УСН датой получения доходов признается день поступления денежных средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом (кассовый метод).

Так как при применении УСН доходы определяются по кассовому методу, а в НК РФ закреплены обязанности банков, связанные с осуществлением налогового контроля (предоставление выписок), налоговые органы в рамках камеральной проверки декларации по УСН могут сверять доходы, указанные в налоговых декларациях, с доходами, содержащимися в выписках по банковскому расчетному счету банка, обслуживающего налогоплательщика.

При этом возможно выявление расхождений.

Некоторые расхождения могут быть обоснованными — например, если в банковских выписках отражены поступления в виде денежных средств по договорам займа (кредита), а также поступления денежных средств, которые получены в счет погашения таких заимствований. Такие доходы для целей исчисления налога, уплачиваемого при применении УСН, не учитываются и в налоговой декларации в составе доходов, учитываемых при налогообложении, не указываются (пп.

1 п. 1.1 ст. 346.15, пп. 10 п. 1 ст. 251 НК РФ).

Однако некоторые расхождения могут быть следствиями ошибок при формировании налоговой базы.

Согласно п. 3 ст. 88 НК РФ, если камеральной налоговой проверкой выявлены ошибки в налоговой декларации (расчете) и (или) противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля, об этом сообщается налогоплательщику с требованием представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок.

В рассматриваемой ситуации представители налоговых органов направили организации — налогоплательщику письмо с просьбой пояснить причины расхождения сумм, поступивших на расчетный счет организации, с размером доходов, указанных в налоговой декларации.

Согласно п. 1 ст. 81 НК РФ при обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести необходимые изменения в налоговую декларацию.

Следовательно, исходя из этого в рассматриваемой ситуации организация обязана подать в налоговую инспекцию уточненную декларацию по УСН.

Однако в рассматриваемой ситуации налоговая инспекция затребовала от организации пояснения о причинах расхождений сумм, поступивших на расчетный счет организации, с размером доходов, указанных в налоговой декларации.

Данное требование правомерно и законно, полностью соответствует правовым нормам законодательства о налогах и сборах.

Подача уточненной декларации по УСН не освобождает организацию от обязанности представить затребованные налоговой инспекцией пояснения (п. 3 ст. 88 НК РФ).

В соответствии с ч. 1 ст. 19.4 Кодекса РФ об административных правонарушениях неповиновение законному распоряжению или требованию должностного лица органа, осуществляющего государственный надзор (контроль), муниципальный контроль, влечет предупреждение или наложение административного штрафа на граждан в размере от пятисот до одной тысячи рублей; на должностных лиц — от двух тысяч до четырех тысяч рублей.

Таким образом, исходя из этого организация не вправе, подав в налоговую инспекцию уточненную декларацию по УСН, не представлять при этом пояснения причин расхождения сумм, поступивших на расчетный счет организации, с размером доходов, указанных в налоговой декларации.

Если пояснения не будут представлены, на должностное лицо организации (на генерального директора) может быть наложен административный штраф в размере от двух тысяч до четырех тысяч рублей.

Р.Г.Бережнов

Консалтинговая группа «Титанида»

Материал предоставлен при содействии

ООО «ИПЦ Консультант+Аскон»

Регионального информационного центра

Источник: soveturista77.ru

В чем выражается взаимоувязка бухгалтерской и налоговой отчетности

В горячий период отчетной кампании за 2016-й год многих бухгалтеров интересует взаимоувязка показателей бухгалтерской и налоговой отчетности предприятия, которое они ведут. Постараемся дать исчерпывающий ответ на этот непростой вопрос.

Большая разница

Изначально в российском законодательстве заложены существенные различия в правилах ведения бухгалтерского и налогового учета. Как следствие, по разным принципам организации формируют каждый вид отчетности. По этой причине прямой непосредственной взаимоувязки показателей бухгалтерской и налоговой отчетности на сегодня нет.

То есть такие контрольные соотношения не закреплены на законодательном уровне каким-либо нормативным документом. Соответствующего приказа или письма налоговой службы России или Минфина вы не найдете.

Как действовать

Как правило, после утверждения новой формы декларации по какому-либо из основных налогов (НДС, налог на прибыль в особенности) ФНС России через некоторое время выпускает разъяснительное письмо с контрольными соотношениями строк отчетности – бухгалтерской и налоговой. Вот из подобных писем и следует выуживать взаимоувязки показателей налоговой и бухгалтерской отчетности. Там они названы «междокументными КС».

Эти же письма с контрольными соотношениями используют в своей повседневной работе обычные инспекторы в ходе проверок деклараций.

На сегодня письма с контрольными соотношениями ФНС стала публиковать открыто для всеобщего пользования, хотя еще несколько лет назад эта информация имела статус строго закрытой с соответствующим грифом секретности.

По крайней мере, подобные письма помогают выявлять фактологические нестыковки в налоговой и бухгалтерской отчетности. Показательный пример – письмо ФНС от 14 июля 2015 года № ЕД-4-3/12317 с контрольными соотношениями для декларации по налогу на прибыль компаний (данный бланк декларации уже утратил силу с отчета за 2016-й год, но суть не в этом).

ПРИМЕР

ИФНС может выявить занижение прибыли за счет доходов от дивидендов, когда в бухгалтерском отчете о движении денежных средств показана выплата дивидендов (стр. 4322), однако, по декларации по налогу на прибыль таких выплат по строкам 110 и 120 не было (в новой форме декларации строки те же).

Где искать взаимоувязку

На практике далеко не всегда можно проверить правильность данных бухгалтерской отчетности путем их сопоставления с декларациями по налогам. Проще говоря, чаще всего это невозможно сделать по объективным причинам, поскольку бухгалтерский и налоговый учет в России регламентируют нормы разного содержания.

На наш взгляд, больше всего взаимоувязка показателей налоговой и бухгалтерской отчетности прослеживается в отношении декларации по налогу на прибыль компаний.

Более того: цифры из отчета по налогу на прибыль можно сопоставить не только с отчетом о финансовых успехах и движении денег, но и основным бухгалтерским балансом.

ПРИМЕР

Выручка по декларациям налога на прибыль и НДС не должна расходиться с отчетом о финансовых результатах. Инспекторам это говорит о невключении в реализацию отдельных финансовых операций. Итог – занижение налоговой базы.

К чему приводят расхождения

Проведение взаимоувязки показателей бухгалтерской и налоговой отчетности по прибыли даст возможность оперативно внести коррективы. А это сразу же избавит бухгалтера от необходимости сдачи в ИФНС:

- пояснений;

- уточненной декларации.

Учтите, что отсутствие взаимоувязки показателей бухгалтерской и налоговой отчетности может стать поводом:

- для более тщательной камеральной ревизии;

- включения фирмы в список на выездную проверку.