Разберем эти вопросы в нашей статье.

Вам помогут документы и бланки:

- Бланк формы 26.2-3

- Бланк формы 26.2-2

- Зачем менять УСН на ОСНО

- Временные условия и порядок ухода с упрощенки на ОСНО

- НДС при смене упрощенки на основную систему

- Начисление НДС

- Вычет НДС

Зачем менять УСН на ОСНО

Общая система налогообложения (ОСНО) по сравнению с упрощенной (УСН) требует значительно больше финансовых, временных и трудозатрат. При ОСНО сдают больше отчетности, уплачивают больше налогов.

Об отличиях между ОСНО и УСН мы писали в статье.

В чем смысл смены упрощенки на основную систему?

НДС при переходе с УСН на ОСНО: два типа договорных условий, связанных с налогами

- желание налогоплательщика;

- законодательно установленная необходимость.

Общережимники являются плательщиками НДС. Если основная масса клиентов налогоплательщика также применяет ОСНО, то они заинтересованы в вычетах НДС, поэтому предпочтут работать с общережимником, а не с упрощенцем. Так как совмещать ОСНО и УСН нельзя, с целью привлечения или сохранения клиентов налогоплательщик может совершить переход с УСН на НДС при общей системе.

Применять УСН могут не все хозсубъекты. Если налогоплательщик находился на УСН и вышел за рамки условий ее применения, то он переходит на основной налоговый режим.

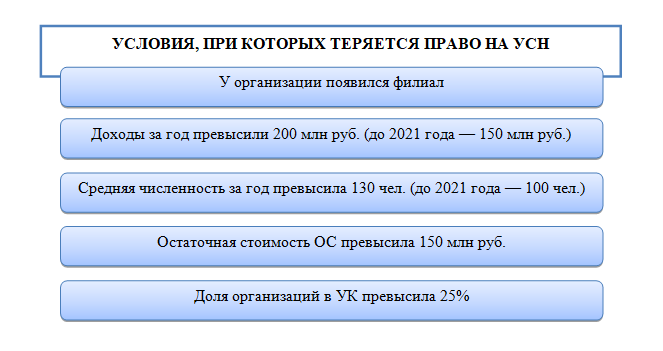

Посмотрите, какие есть ограничения на применение упрощенки (ст. 346.12, 346.13 НК РФ):

Кроме того, некоторыми видами деятельности нельзя заниматься при УСН. Подробнее — в статье.

Временные условия и порядок ухода с упрощенки на ОСНО

В зависимости от причин перехода на НДС с УСН сроки такого перехода различаются.

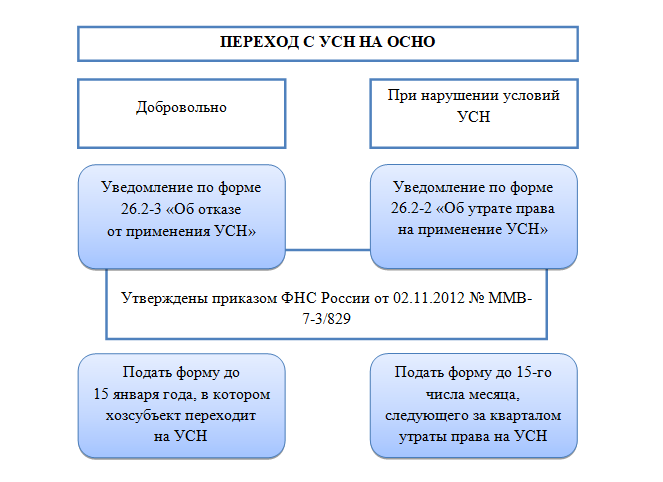

По собственному желанию отказаться от упрощенки в пользу обычной системы налогообложения можно лишь по окончании текущего календарного года (п. 6 ст. 346.13 НК РФ). То есть если налогоплательщику пришла идея осуществить переход на НДС с УСН в 2020 году, то воплотить этот план в жизнь он сможет только с 01.01.2021.

Для этого необходимо подать в контролирующий орган уведомление по форме 26.2-3 об отказе от УСН до 15.01.2021. Бланк уведомления скачайте в начале нашей статьи.

Если хозсубъект нарушил какое-либо условие применения УСН, то он считается слетевшим с упрощенки с 1-го числа того квартала, в котором были нарушены условия УСН (п. 4 ст. 346.13 НК РФ). Заявление на переход на НДС с УСН в этом случае подается по форме 26.2-2 до 15-го числа месяца, следующего за кварталом, в котором право на УСН утрачено. Бланк формы утраты права на УСН вы найдете в начале нашей статьи.

Перешли с ОСНО на УСН и сократили налоги в 3 раза: с 1.5 млн до 500 тыс.руб. Бизнес и налоги.

Обобщим данные в таблице:

Для ИП переход с УСН на ОСНО с НДС осуществляется в аналогичном порядке.

НДС при смене упрощенки на основную систему

При УСН учет доходов и расходов ведется кассовым методом, при ОСНО, как правило, методом начисления.

В чем заключаются отличия кассового метода и метода начисления, мы писали в статье.

Таким образом, расчет налоговой базы будет различаться при УСН и при ОСНО.

В данной статье мы подробно остановимся на особенностях НДС при переходе с УСН на ОСНО.

Начисление НДС

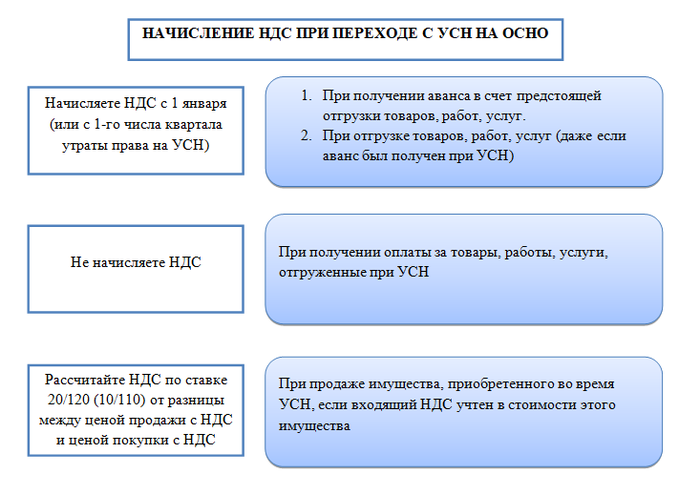

Посмотрите, как начислять НДС после перехода на ОСНО:

Если право на УСН было утрачено в середине квартала, то на все отгрузки и полученные авансы с 1-го числа этого квартала необходимо начислить НДС. То есть цена договора будет увеличена, поэтому понадобится составить допсоглашения к таким договорам. Если контрагент не согласится доплачивать, сделать это придется из своих средств.

Вычет НДС

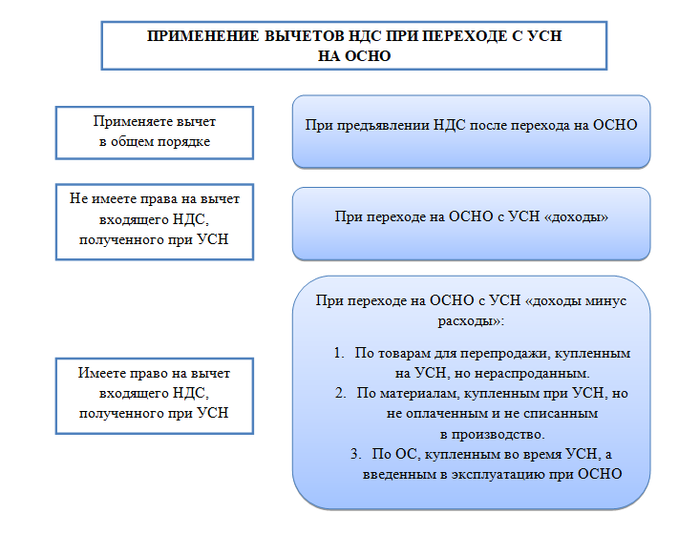

Порядок учета вычетов НДС после смены УСН на ОСНО:

НДС к вычету можно принять при соблюдении прочих общих условий. Что это за условия, мы писали в статье.

При переходе с УСН на ОСНО начисляйте НДС с начала того квартала, когда произошел переход, на все полученные авансы и отгрузки. После перехода на ОСНО входящий НДС принимайте к вычету в общем порядке. Если переходите с УСН «доходы минус расходы», можете учесть входящий НДС по непроданным товарам и неиспользованным прочим МПЗ.

Еще больше материалов — в рубрике «УСН».

- Налоговый кодекс РФ

- приказ ФНС России от 02.11.2012 № ММВ-7-3/829

Источник: xn--h1apee0d.xn--p1ai

Компания на упрощенке заключила сделку с НДС: учитываем последствия

Что нужно предпринять упрощенщикам, когда они заключают договоры купли-продажи с компанией на общем режиме? И стоит ли выписывать счет-фактуру, стараясь угодить покупателю? Ответы на эти и многие другие актуальные вопросы по теме вы найдете в статье, которую подготовили наши коллеги уз журнала «Упрощенка»

Для компаний и индивидуальных предпринимателей, применяющих упрощенную систему, абсолютно не важно, какой режим налогообложения применяет их партнер. Это не влияет на бухгалтерский либо налоговый учет при упрощенной системе. А вот для организаций, применяющих общий режим, имеет значение то, что вы находитесь на «упрощенке» и не платите НДС (п. 2 ст. 346.11 НК РФ).

Ведь если вы не начисляете НДС при продаже, ваш контрагент не сможет принять его к вычету. А это увеличит его налоговые платежи в бюджет. В данном материале мы подробно расскажем, в каких случаях партнер на общем режиме даже и без вычета по налогу на добавленную стоимость сможет с выгодой как для себя, так и для вас заключить сделку, не потеряв в деньгах.

Ситуация № 1 Вы покупаете товар у компании на общем режиме Если вы что-либо покупаете у фирм на общем режиме, то для продавца не важно, какую систему налогообложения вы применяете. Он при реализации начислит свои налоги, а вы учтете приобретенные товары (работы, услуги) по правилам налогового учета при УСН. Когда возникает проблема.

Сложности могут возникнуть, если вы решите вернуть товар, который прежде приняли к учету. Такая операция с точки зрения НДС рассматривается как обратная реализация. Поскольку прежде право собственности на товар уже перешло к вам как к покупателю, а при возврате оно возвращается продавцу. То есть у продавца возникает покупка того же самого товара, а у покупателя — продажа.

В этом случае продавцу на общем режиме было бы выгоднее купить товар с НДС, чтобы поставить налог к вычету. Тогда с учетом того налога, который он начислил при продаже, он «выйдет на ноль», то есть каких-либо трат в виде налога на добавленную стоимость у него не будет.

Однако вы, будучи покупателем, применяющим упрощенную систему, не платите НДС, то есть не можете выписать счет-фактуру при обратной реализации. Решение. В этом случае сам продавец на общем режиме может выписать корректировочный счет-фактуру (письмо Минфина России от 24.07.2012 № 03-07-09/89).

В нем он должен отразить разницу, на которую уменьшилось количество и стоимость реализованных товаров, а также сумму «входного» НДС. Никаких исправлений в первоначальный счет-фактуру при этом вносить не надо (письмо Минфина России от 31.07.2012 № 03-07-09/96).

Однако, прежде чем выписывать корректировочный счет-фактуру, фирме на общем режиме нужно получить документы, обосновывающие возврат товара. Такими документами являются претензия от вас как от покупателя, акт о выявленных недостатках по форме № ТОРГ-2 или по самостоятельно разработанной форме (Федеральный закон от 06.12.2011 № 402-ФЗ и п. 10 ст. 172 НК РФ).

У вашего контрагента есть пять календарных дней на то, чтобы выписать самому себе корректировочный счет-фактуру с того дня, как он получит любой из перечисленных документов. Это следует из абзаца 3 пункта 3 статьи 168 Налогового кодекса РФ. О том, что должно быть указано в корректировочном счете-фактуре, сказано в пункте 5.2 статьи 169 НК РФ. Обратите внимание на такой момент.

Не важно, по какой причине вы вернули товар: надлежащего качества он был или имел недостатки, порядок выставления корректировочного счета-фактуры будет одинаковый в любом случае (письмо Минфина России от 31.07.2012 № 03-07-09/100). Далее корректировочный счет-фактуру продавец зарегистрирует в книге покупок.

Это следует из пункта 12 Правил ведения книги покупок, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137. И только после этого ваш партнер на общем режиме сможет уменьшить НДС, подлежащий уплате в бюджет.

На заметку Сможет ли компания на общем режиме получить вычет по НДС, если «упрощенец» выписал счет-фактуру Хотя «упрощенцы» и не являются плательщиками НДС, их никто не накажет, если они решат выписать счет-фактуру. При условии, конечно, что соответствующая сумма налога будет уплачена в бюджет, а по окончании квартала в инспекцию подана налоговая декларация по НДС (п.

5 ст. 173 НК РФ). При этом в расходы, учитываемые при УСН, уплаченную сумму налога включить нельзя (п. 1 ст. 346.16 НК РФ). Поэтому иногда «упрощенцы» идут навстречу своему партнеру и, чтобы его не потерять, все же выписывают счета-фактуры.

Правда, по мнению Минфина и ФНС, принять к вычету НДС по такому счету-фактуре фирмам на общем режиме нельзя. Поскольку документ выписан неплательщиком НДС. А значит, составлен с нарушением правил (письма Минфина России от 16.05.2011 № 03-07-11/126 и ФНС России от 06.05.2008 № 03-1-03/1925).

Если так случилось, что инспекция отказала фирме в налоговом вычете по счетам-фактурам, полученным от «упрощенцев», она может обратиться в суд. Большинство арбитров в подобных спорах поддерживают покупателей и говорят о том, что у налогоплательщика, который перечислил налог неплательщику НДС, есть право на вычет в общеустановленном порядке.

Ведь согласно пункту 5 статьи 173 НК РФ «упрощенец», реализовавший продукцию с НДС, этот налог должен заплатить в бюджет. Значит, покупатель может принять его к вычету. Такую позицию, в частности, занял ФАС Московского округа в постановлении от 30.06.2011 № КА-А40/6142-11-2 и ФАС Уральского округа в постановлении от 23.05.2011 № Ф09-2100/11-С2.

Таким образом, настаивая на том, чтобы «упрощенец» выписал счет-фактуру, взвесьте прежде все за и против. Так ли нужен вам этот документ, если из-за него, возможно, придется доводить дело до суда. Вполне вероятно, что и получение «входного» НДС не окажется для вас невыгодным.

Случай № 2 Вы продаете товар компании, применяющей общий режим Это как раз тот случай, когда ваш режим налогообложения влияет на размер налоговых платежей фирмы, применяющей общий режим. Когда возникает проблема. Проблема может возникать при каждой продаже, поскольку вы не начисляете налог на добавленную стоимость.

А для компаний и индивидуальных предпринимателей, находящихся на общем режиме налогообложения, это означает, что у них по такой сделке нет «входного» налога, который можно было бы принять к вычету. Решение. Так как вы не относитесь к плательщикам НДС, то и не включаете сумму налога в цену товара (п. 2 ст. 346.11 НК РФ).

А значит, товар в этом случае можно продать дешевле. Покупатель на общем режиме в свою очередь вправе всю стоимость товара признать в расходах, уменьшающих налоговую базу по налогу на прибыль. Продавец на УСН не платит НДС и не включает сумму налога в цену товара, а значит, может продавать его дешевле.

Поэтому, заключая договор с компаниями и индивидуальными предпринимателями на общем режиме, снизьте стоимость товара на сумму НДС. В этом случае, даже не получив вычета по налогу на добавленную стоимость, те, кто применяет общий режим налогообложения, экономических потерь иметь не будут. Покажем на примере, как это выглядит. Пример.

Расчет выгоды от покупки товаров у «упрощенца» без НДС ООО «Астра» находится на общем режиме налогообложения и ведет оптовую торговлю. Фирма реализовала партию товара по цене 23 600 руб. (в том числе НДС 3600 руб.).

Рассчитаем, в каком размере придется уплатить налог на добавленную стоимость и налог на прибыль, если этот товар купить: 1) у плательщика НДС за 18 880 руб. (в том числе НДС 2880 руб.); 2) у «упрощенца» за 16 000 руб. (без НДС). Для простоты расчетов будем рассматривать только расходы на покупку товара. Первый случай. При отгрузке товара ООО «Астра» должно начислить НДС в сумме 3600 руб.

В то же время, покупая товар у плательщика НДС, фирма сможет воспользоваться вычетом на сумму НДС в размере 2880 руб. Следовательно, НДС к уплате составит 720 руб. (3600 руб. – 2880 руб.). При этом доходы, включаемые в базу по налогу на прибыль, равны стоимости реализованного товара без НДС, то есть 20 000 руб. (23 600 руб. – 3600 руб.).

А расходы составляет покупная стоимость ценностей без НДС, это 16 000 руб. (18 880 руб. – 2880 руб.). Таким образом, налог на прибыль, который нужно уплатить ООО «Астра», составит 800 руб. [(20 000 руб. – 16 000 руб.) × 20%]. Общая сумма налогов (НДС и налога на прибыль) к уплате равна 1520 руб. (720 руб. + 800 руб.). Второй случай.

Если ООО «Астра» купит товар у «упрощенца», оно не сможет воспользоваться вычетом по НДС. Поэтому налог, который нужно заплатить в бюджет, равен начисленному при продаже товара — 3600 руб. При этом доходы, учитываемые при расчете налога на прибыль, будут те же, что и в первом варианте, а расходы равны покупной стоимости товара — 16 000 руб.

Налог на прибыль тоже не изменится — 800 руб. Общая сумма налогов к уплате составит 4400 руб. (3600 руб. + 800 руб.). Сравним отчисления в бюджет. Покупая товар у «упрощенца», ООО «Астра» заплатит налогов больше на 2880 руб. (4400 руб. – 1520 руб.). И может показаться, что второй способ невыгоден. Однако это не так.

Ведь поставщику товаров при втором способе фирма заплатила также на 2880 руб. меньше (18 880 руб. – 16 000 руб.). Так что в данной ситуации оба варианта в плане затрат ничем не отличаются, и выбор поставщиков не следует основывать на системе налогообложения. Статья подготовлена по материалам наших коллег из журнала «Упрощенка».

Источник: taxpravo.ru

Тонкости бухгалтерии: может ли организация, находясь на УСН, выставить счет-фактуру с НДС?

Бухгалтера компаний, применяющих УСН, нередко сталкиваются со сложным вопросом, могут ли они выставлять счет-фактуру с НДС. Такая необходимость может возникнуть, если контрагент, работающий на ОСНО, требует оформить этот документ. Кроме того в некоторых случаях выставление счет-фактуры с НДС необходимо по закону.

В данной статье мы рассмотрим в каких ситуациях нужно выставлять счет-фактуру, можно ли без него обойтись, какие последствия это влечет и как правильно оформить документы по НДС.

Может ли организация на упрощенке выписывать документ?

В соответствие с пунктами 2 и 3 статьи 346.11 НК РФ компания на УСН освобождается от уплаты налога на добавленную стоимость. Однако прямого запрета на выставление счет-фактур с НДС в законе нет и на практике нередко возникают ситуации, когда это необходимо сделать.

Например, фирма на УСН заключает договор на поставку товара или предоставление услуги с организацией, применяющий ОСНО. Покупатель зачастую просит выставить счет-фактуру. Продавец не обязан этого делать, но может пойти на встречу покупателю, оформив документ “без НДС”. Однако случается и так, что покупатель отказывается заключать договор на таких условиях, поскольку хочет сэкономить на уплате налогов и некоторые “упрощенцы” идут навстречу покупателю, чтобы не потерять сделку.

В письме Минфина № 03-07-11/126 от 16.05.2011 говорится о том, что покупатель на ОСНО не имеет права учитывать входной НДС по таким сделкам, т.к. контрагент не является плательщиком данного налога. Оптимальным решением в такой ситуации будет уменьшение суммы сделки на размер НДС.

Нужно ли это делать?

Обязательным является уплата налога в следующих случаях:

- Если компания импортирует товары в РФ (п. 2 ст. 346.11 НК РФ).

- При проведении операции по договорам простого товарищества и доверительного управления (ст. 174.1 НК РФ).

- Если организация является налоговым агентом:

- при покупке товара у иностранной фирмы, не являющейся плательщиком НДС;

- при аренде или покупке государственного и муниципального имущества (ст. 161 НК РФ).

Последствия для предприятия

В письме Минфина России от 11.01.2018 №03-07-14/328 говорится о том, что в соответствие с нормами прописанными в п. 5 ст. 173 НК РФ любая организация, выставляющая счет-фактуру с НДС обязана уплатить сумму налога в бюджет в полном объеме. Однако в отличие от организаций, которые обязаны это делать по закону, компании на УСН не имеют права претендовать на налоговый вычет.

При этом сумма НДС, полученная организацией на УСН в случае выставления счет-фактуры, в доход не включается (ФЗ от 6.04.2015 №84-ФЗ).

В соответствие с п. 4 ст. 174 НК РФ вы обязаны уплатить налог по итогам того квартала, когда была выставлена счет-фактура. Причем сделать вы это обязаны даже в том случае, если контрагент с вами еще не рассчитался, в этом случае платить налог придется из собственных средств компании.

Самые неприятные последствия в виде начисления пени и штрафов ждут компанию, несвоевременно сдавшую декларацию по НДС, или не уплатившую налог в бюджет.

Общие правила выставления инвойса упрощенцами

Есть две распространенные ошибки при выставлении компаниями счет-фактуры на УСН:

- Документ с отметкой “без НДС”, но НДС отражен в договоре или другой документации.

ВАЖНО! Договор с клиентом и вся первичная документация должна содержать те же сведения по НДС, что и счет-фактура.

ИП от своего имени

Если вы выставляете счет-фактуру от своего имени, документ составляется в обычном порядке. Обязательно нужно указать дату составления документа и порядковый номер.

В том случае, когда вы перевыставляете счет-фактуру, полученную от продавца, необходимо указать:

- дату счет-фактуры продавца;

- наименование, адрес, ИНН и КПП продавца;

- при наличии платежных документов, реквизиты по перечислению денежных средств;

- информацию по количеству продукции, ее стоимости, сумму НДС и прочие показатели, выставленные продавцом в счет-фактуре.

- Скачать бланк счета-фактуры

- Скачать образец счета-фактуры от ИП

Налоговым агентом

- В строках “Продавец” и “Адрес” необходимо указать данные организации, за которую вы исполняете обязанности по уплате налогов.

- Строка “ИНН/КПП” не заполняется в том случае, если вы приобретаете товары у иностранной организации, которая не состоит на налоговом учете в РФ. Во всех остальных случаях указываете данные продавца.

- В строках “Грузоотправитель и его адрес” и “Грузополучатель и его адрес” необходимо поставить прочерк в случае составления счета-фактуры на оказание услуг или выполнение работ. В случае приобретения товаров, необходимо указать адреса и наименование организаций.

- В строке “К платежно-расчетному документу” необходимо указать дату и номер платежного документа, подтверждающего оплату товара.

- В строке “Валюта: наименование, код” указывается наименование валюты и ее цифровой код. Если в договоре цена товара указана в валюте и его оплата также производилась в валюте, вы можете составить счет-фактуру в валюте.

Счет-фактуру должен подписывает руководитель и главный бухгалтер организации – налогового агента. В том случае, когда налоговым агентом выступает индивидуальный предприниматель, он лично подписывает счет-фактуру и указывает в нем реквизиты ОГРН ИП (п. 6 ст. 169 НК РФ).

По агентскому договору

Счет-фактура по агентскому договору выписывается в том случае, когда вы на основании агентского договора закупаете продукцию для принципала у организации на ОСНО. Продавец выставляет вам счет-фактуру с выделенной суммой НДС, вам необходимо сделать копию данного счет-фактуры, заверить ее и передать принципалу.

Правила заполнения счет-фактуры следующие:

- В строке “Номер и дата счета-фактуры” указывается дата счет-фактуры, выставляемого продавцом агенту. Порядковый номер указываются в соответствии с нумерацией агента.

- В строке “Продавец” указывается наименование фактического продавца услуг.

- В строке “К платежно-расчетному документу” указываются реквизиты (номер и дата составления) платежно-расчетных документов о перечислении денежных средств агентом продавцу и принципалом агенту.

Остальные строки заполняются по аналогии со счет-фактурой продавца.

Справка! Если вы приобретаете товары у двух и более продавцов от своего имени, то указываются наименования продавцов через точку с запятой.

Если комиссионер выписал документ, должен ли он сдавать отчет по налогу на добавленную стоимость?

Если вы делаете в счет-фактуре отметку “с НДС”, в этом случае обязательно необходимо сдать в ИФНС декларацию по НДС не позднее 25 числа месяца, следующего за кварталом, в котором был выставлен документ. Также необходимо уплатить в бюджет налог тремя равными платежами не позднее 25 числа каждого месяца, начиная с отчетного.

Заключение

Чтобы избежать ненужного объема работ, возможных ошибок и рисков, компаниям на УСН лучше, если это возможно, не выставлять счет-фактуры с НДС. В ситуации, когда контрагент требует данную счет-фактуру без веских оснований, лучше обсудить с ним возможные последствия для него (сложности с получением вычета и споры с ИФНС) и предложить другие пути решения вопроса.

Кроме того, это невыгодно и вам, приходится привлекать собственные средства на уплату налогов, возможны споры с инспекторами по сумме налогооблагаемой базы. Учитывайте эти риски, если вам все же приходится работать с НДС.

Источник: 101million.com