Наш Фонд один из ведущих межотраслевых негосударственных пенсионных фондов. Фонд имеет безупречную историю деятельности по обязательному пенсионному страхованию и негосударственному пенсионному обеспечению (лицензия №288/2 от 07 июня 2007 г. ФСФР РФ).

Рейтинг надежности ruAA+

Подтвержден агентством «Эксперт РА» (рейтинг RAEX)

Страхование накоплений

Пенсионные накопления застрахованы государством

Страхование резервов

Пенсионные резервы застрахованы государством

Признание и авторитет

Член Национальной Ассоциации Негосударственных Пенсионных Фондов

Приз «Лучшее решение в области материальной мотивации персонала»

Национальной ассоциации негосударственных

Победитель XVII премии «Финансовая элита»

Национальный НПФ победитель в двух номинациях «Надежность» и «Динамика развития»

Как получить накопительную пенсию

8 800 555-999-1

Звонок бесплатный

Сообщить о проблеме

Корпоративные пенсионные программы:

Следите за нами

в социальных сетях

АО «Национальный НПФ»

АО «Национальный НПФ» использует cookie (файлы с данными о прошлых посещениях сайта) для персонализации сервисов, удобства и безопасности пользователей. Вы можете запретить сохранение cookie в настройках своего браузера.

Свидетельство о регистрации СМИ Эл № ФС77-36031 от 23 апреля 2009 г. выдано федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) 10.01.2021 г.

Разработка сайта

Заявка на перевод накопительной пенсии

Звездочкой отмечены поля, обязательные для заполнения.

Отклик на вакансию

Звездочкой отмечены поля, обязательные для заполнения. Также вы можете оставить ссылку на ваше резюме или описать вашу квалификацию в этой форме.

Стать агентом

Звездочкой отмечены поля, обязательные для заполнения. Также вы можете оставить ссылку на ваше резюме или описать вашу квалификацию в этой форме.

Подписка на новости Фонда

Если вас интересуют новости Фонда, оставьте адрес электронной почты и выберите интересующие темы.

Написать в Фонд

Поля, отмеченные звездочками, обязательны для заполнения. Остальные поля заполняются по желанию, однако эта информация необходима работникам Фонда для предоставления оперативного ответа.

Сообщить о проблеме

Поля, отмеченные звездочками, обязательны для заполнения. Остальные поля заполняются по желанию, однако эта информация необходима экспертам Фонда для предоставления оперативного ответа.

Источник: www.nnpf.ru

Как получить выписку из ПФР о состоянии пенсионного счета: подробные инструкции

Пенсионный фонд России (ПФР) — это государственная организация, которая занимается назначением и выплатой пенсий гражданам. Для того чтобы узнать информацию о своем пенсионном счете, можно получить выписку из ПФР. Выписка содержит данные о стаже работы, зарплате, пенсионных накоплениях и другой информации, которая учитывается при формировании пенсии каждого гражданина.

Для получения выписки из ПФР необходимо выполнить ряд действий. Во-первых, нужно зайти на официальный портал госуслуг и зарегистрироваться. После регистрации нужно оплатить услугу получения выписки. Для этого можно воспользоваться банковской картой или через систему электронных платежей.

Важно знать, что для получения выписки из ПФР необходима информация о своем лицевом счете в системе Индивидуального лицевого счета (ИЛС). Если у вас нет такой информации, можно обратиться к своему работодателю, который в обязательном порядке должен управлять вашим ИЛС и предоставить все необходимые данные. Кроме того, для получения выписки могут потребоваться иные подтверждающие данные о вашей трудовой деятельности.

Как получить выписку из ПФР о состоянии пенсионного счета

Выписка из ПФР об состоянии пенсионного счета содержит данные о стаже, пенсионных начислениях, коэффициентах и других сведениях, необходимых для расчета будущей пенсии. Такая выписка может быть полезна для работодателя при формировании платежей в пенсионные фонды. Кроме того, она может понадобиться для подтверждения необходимых данных при получении иных льгот и пособий. Информацию о состоянии пенсионного счета можно получить различными способами.

Один из способов получения выписки — обратиться в ПФР лично. Для этого необходимо иметь при себе паспорт и индивидуальный лицевой счет в ПФР. В офисе ПФР заполняются специальные заявления на получение выписки. После обращения, выписка предоставляется на руки или высылается по почте в течение определенного срока.

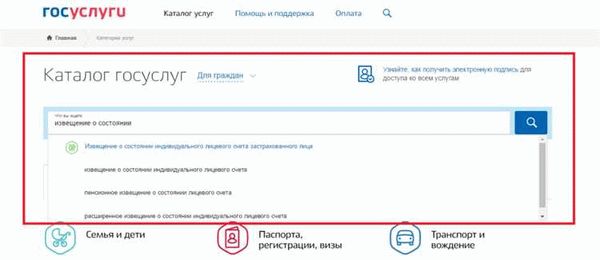

Другим способом получения выписки является обращение через портал госуслуг. Для этого необходимо зарегистрироваться на портале и авторизоваться. После этого вам будет доступна соответствующая услуга на портале, где вы сможете ознакомиться с данными, управлять своим пенсионным счетом и получить выписку.

Также можно обратиться за выпиской о состоянии пенсионного счета через вашего работодателя. Работодатели обязаны вносить взносы в ПФР за своих работников и имеют доступ к соответствующей информации. Вы можете попросить вашего работодателя предоставить вам выписку или дать возможность ознакомиться с данными на своем пенсионном счете.

Если вы обнаружили ошибки или неточности в данных, можно обжаловать решение ПФР. Для этого следует предоставить документы, подтверждающие правильность или необходимость изменения данных о стаже или пенсионных начислениях. После рассмотрения обращения ПФР может внести соответствующие корректировки в вашу выписку.

Получение выписки через портал госуслуг

Для получения выписки о состоянии пенсионного счета через портал госуслуг, вам нужно зайти на официальный сайт и авторизоваться. После этого вам необходимо ввести свои персональные данные, такие как ИНН, СНИЛС, и другие идентификационные данные.

После успешной авторизации и ввода данных, вы будете перенаправлены на страницу с информацией о вашем пенсионном счете: стаж, периоды работы, заработок, иные данные.

В выписке содержатся данные о начислениях и накоплениях с момента назначения пенсии, а также информация о взносах работодателя. Индивидуальные коэффициенты учитываются для формирования суммы пенсии.

Выписка с пенсионными данными также может быть представлена в виде таблицы, где указаны периоды работы, заработок и стаж.

Для получения выписки нужна подтверждающая вашу деятельность документация, такая как трудовая книжка или иные документы, содержащие информацию о работе и заработке.

Важно знать, что сроки получения выписки могут быть разными и зависят от загруженности системы. Обычно процесс занимает несколько минут.

Если у вас возникли вопросы или проблемы в процессе получения выписки, вы можете обратиться в ПФР для уточнения действий или обжалования полученных данных.

Какие периоды учитываются в ИЛС

Индивидуальный лицевой счет (ИЛС) – это специальный счет, открытый в ПФР для каждого работника. Он содержит данные о зачислениях на пенсионные накопления, а также о коэффициентах для формирования будущей пенсии. ИЛС учитывает все периоды работы и деятельности, например, зачетные сроки работы до 2002 года и после.

Чтобы получить выписку из ИЛС, нужно зайти на портал госуслуг или обратиться в ПФР. Для получения выписки обычно требуется подтверждающие документы, например, трудовую книжку и документы о заработной плате, а также информацию о взносах, которые платил работодатель.

Все данные, содержащиеся в выписке из ИЛС, могут быть обжалованы, если в них есть ошибки или неточности. Для этого нужно обратиться в ПФР и предоставить необходимые документы для подтверждения правильности информации. Также можно обжаловать назначение пенсии или коэффициентов, если считается, что они неправильно рассчитаны.

ИЛС учитывает все периоды работы и деятельности, включая периоды работы до введения ПФР в 2002 году и после. На ИЛС отражаются данные о зачислениях на пенсионные накопления, а также коэффициенты, которые используются для формирования будущей пенсии.

Сроки получения и иные способы

Для получения выписки из ПФР о состоянии пенсионного счета существуют различные способы. Возможность получить данные о пенсионных накоплениях и коэффициенты для расчета пенсии предоставляется лицам, достигшим пенсионного возраста или присоединившимся к пенсионной системе после 2002 года. Однако, необходимо иметь некоторые документы и подтверждающие данные.

Сроки получения выписки могут варьироваться в зависимости от выбранного способа. Самым простым и быстрым способом является получение данных через портал Госуслуг. Для этого нужна электронная цифровая подпись и доступ к интернету. В таком случае данные и выписка обновляются ежегодно, обычно до 1 мая текущего года. Для получения данных через портал Госуслуг необходимо выполнить несколько действий, включая подтверждение личности и предоставление необходимых данных.

Если нет возможности получить данные через портал Госуслуг, можно обратиться в отделение ПФР лично. Для этого нужно обратиться в ближайший филиал и предоставить требуемые документы, включая паспорт и СНИЛС. В данном случае, сроки получения данных будут зависеть от очереди и загруженности отделения.

Также существуют иные способы получения данных, например, через работодателя. В этом случае, данные о пенсионных накоплениях и коэффициентах могут быть предоставлены работнику вместе с заработной платой, отчетом об уплаченных взносах и трудовой книжкой. Однако, такой способ возможен только при наличии соглашения между работодателем и ПФР.

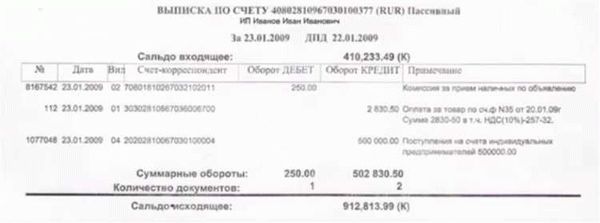

Отчет работодателя за работников

Работодатель каждый год обязан предоставить отчет о выплачиваемых зарплатах своих работников в Пенсионный фонд Российской Федерации (ПФР). Данные об оплате труда за каждый месяц и за весь год отправляются через портал Госуслуг, который может использовать как индивидуальные предприниматели, так и организации. Отчет содержит информацию о работниках, их стаже работы, начисленных пенсионных взносах и накоплениях на индивидуальном лицевом счете (ИЛС).

Формирование отчета осуществляется на основании данных из трудовой книжки работника, которые подтверждаются соответствующими документами. В отчете указываются такие данные, как ФИО работника, его идентификационный номер (ИНН), стаж работы за отчетный период, начисленные суммы пенсионных взносов и коэффициенты, учитывающие особенности работы и месяц назначения пенсии.

Работодатель обязан предоставить отчет в установленные сроки, которые зависят от вида и размера компании. Если работадатель не предоставляет отчет или предоставляет его с нарушением сроков, он может быть привлечен к административной ответственности.

Для получения выписки о состоянии пенсионного счета работник может обратиться в ПФР или получить выписку через портал Госуслуг. Для этого нужно знать свой личный идентификационный номер (ИНН) и возможно предоставить некоторые документы для подтверждения личности или права на получение информации.

Выписка содержит подробные данные о накоплениях на пенсионном счете, платежах работодателя и самого работника, а также информацию о периодах работы и начислении пенсии. В ней указываются все начисленные и уплаченные суммы за каждый месяц и за все года трудовой деятельности работника.

Если данные в выписке не соответствуют фактической работе или начислениям, работник имеет право обжаловать информацию и требовать пересчета суммы пенсии. Для этого нужно обратиться в ПФР с заявлением и предоставить все необходимые документы, подтверждающие свои требования.

Какие данные содержит выписка из ПФР

Выписка из ПФР о состоянии пенсионного счета содержит различные данные, которые могут быть полезны для пенсионеров или работников, интересующихся своим пенсионным накоплениями. В выписке указывается информация о лицевом счете пенсионера, периоды работы и стаж, заработок, использующийся для расчета пенсии, информация о стаже и заработке, подтверждаемая работодателем, данные о платежах взносов на пенсионный счет от начала накопительной деятельности и до текущего момента, коэффициенты учета для назначения пенсии, информация о действиях по обжалованию решений ПФР и другие данные, связанные с назначением и выплатой пенсии.

Выписка может быть получена через госуслуги или на портале ПФР. Для получения выписки необходимо подтвердить свою личность и право на доступ к данным. Выписка формируется в течение определенного срока после получения запроса и содержит всю информацию, которая была актуальна на момент формирования документа.

Выписка из ПФР о состоянии пенсионного счета может быть полезна в различных ситуациях. Например, она может потребоваться при устройстве на работу, для подтверждения трудового стажа и зарплаты. Также эта выписка может быть необходима для обжалования решений ПФР, если есть разногласия или ошибки в расчетах по пенсии. Кроме того, выписка содержит индивидуальные данные о платежах взносов на пенсионный счет, которые можно использовать для управления своими накоплениями и планирования будущей пенсии.

Нет данных о работе до 2002 года

При получении выписки из ПФР о состоянии пенсионного счета, возможно обнаружение отсутствия данных о работе до 2002 года. Какие могут быть причины такой ситуации?

Во-первых, следует учитывать, что ПФР начало вести электронный учет только с 2002 года, поэтому ранние трудовые периоды не всегда содержат достаточно информации для формирования выписки. Это особенно актуально для работников, чей стаж формировался в советский период.

Для формирования выписки ПФР учитывает данные, предоставленные работодателями в отчетах об индивидуальных лицевых счетах (ИЛС). Если данные о предыдущих работах не были включены в эти отчеты, то они отсутствуют в системе ПФР и не могут быть учтены в выписке.

Если с момента формирования пенсионных накоплений прошло меньше 10 лет, то коэффициенты назначения пенсии, отражающие стаж и размер зарплаты, могут быть рассчитаны не полностью, что также может отразиться на выписке. В этом случае необходимо обратиться в ПФР для уточнения сроков формирования полных данных о пенсионных накоплениях и возможности обжаловать решение в случае несогласия.

Как обжаловать действия ПФР при формировании лицевого счёта

При формировании лицевого счёта в ПФР могут возникнуть ситуации, когда данные по заработку и периодам работы не соответствуют фактическим. В таком случае работник имеет право обжаловать действия ПФР с целью исправления ошибок и получения более точной информации о состоянии своего пенсионного счета.

Для обжалования действий ПФР необходимо собрать все необходимые документы, подтверждающие стаж и заработок. К таким документам относятся трудовая книжка, выписки по заработной плате от работодателя, документы о выплатах пособий и другие документы, содержащие информацию о трудовой деятельности.

Обжалование действий ПФР можно производить через портал госуслуг, посредством ИЛС или лично в управлении ПФР. В процессе обжалования необходимо указать причину, по которой данные были введены некорректно, а также предоставить все необходимые документы для подтверждения своих аргументов.

Основные основания для обжалования действий ПФР при формировании лицевого счёта включают: ошибки в указании периодов работы и работы заработка, неправильное применение коэффициентов для расчета пенсии, отсутствие учета индивидуальных данных работника, несоответствие данных, указанных в выписке из ПФР, фактическим накоплениям на пенсионном счету.

Сроки для обжалования действий ПФР имеют свои ограничения. Обычно стандартный срок составляет один год после получения выписки из ПФР. Однако, в некоторых случаях, срок может быть продлен, если есть уважительные причины, по которым работник не смог обжаловать действия раньше.

Важно понимать, что обжалование действий ПФР может занять некоторое время, и результаты могут быть различными. Поэтому важно заранее собрать все необходимые документы и обратиться к специалистам, чтобы получить подробную консультацию и правильно оформить обжалование.

Документы, подтверждающие трудовую деятельность

При получении выписки из ПФР о состоянии пенсионного счета для подтверждения трудовой деятельности необходимо предоставить определенные документы. Эти документы содержат информацию о периодах работы, заработной плате, размере взносов в ПФР и другую необходимую информацию для формирования пенсионных накоплений.

Одним из основных документов, подтверждающих трудовую деятельность, является трудовая книжка. В ней отражаются все периоды работы с указанием дат приема на работу и увольнения, а также указывается размер заработной платы и процент взноса в ПФР.

Также для получения выписки из ПФР могут потребоваться иные документы, подтверждающие стаж и заработок. Например, это могут быть трудовые договоры, справки от работодателей о заработной плате, платежные документы и другие документы, которые могут уточнить информацию о трудовой деятельности.

Для тех, кто не имеет трудовой книжки или других документов, подтверждающих трудовую деятельность, существует индивидуальные способы получения выписки из ПФР. Например, можно обратиться в Пенсионный фонд с запросом о состоянии пенсионного счета и предоставить альтернативные документы, подтверждающие трудовую деятельность, такие как договоры гражданско-правового характера или свидетельства о государственной регистрации индивидуального предпринимателя.

Если у вас возникла необходимость подтвердить или обжаловать информацию о трудовой деятельности, вы всегда можете обратиться в Пенсионный фонд России или воспользоваться государственным порталом Госуслуг для получения справок, выписок или обращений.

Полезно знать:

- Как подать жалобу на управляющую компанию в 2023 году: пошаговая инструкция

- Необходимые и дополнительные документы при поступлении на работу

- Форма акта приема-передачи сельскохозяйственной техники: скачайте бесплатно в формате MS Word 2022

- Объяснительная записка 2023: как написать и когда нужна, примеры и рекомендации

Источник: suhinichi-admin.ru

Обязательное пенсионное страхование

Обязательное пенсионное страхование (ОПС) — это государственная система пенсионного обеспечения, введенная в нашей стране с 2002 г., при которой работодатель обязан за своих работников уплачивать страховые взносы, а у работника, за периоды трудовой деятельности, формируется право на назначение и получение пенсии при достижении общеустановленного пенсионного возраста.

В системе ОПС формируется два вида пенсий: страховая и накопительная.

Страховые взносы, уплачиваемые работодателем в систему ОПС, начиная с 2014 г. направляются на формирование страховой пенсии.

Накопительная пенсия продолжает прирастать только за счет дохода от инвестирования средств пенсионных накоплений

Накопительная пенсия

Накопительная пенсия — формируется за счет страховых взносов и дохода от их инвестирования. До 2014 года страховые взносы зачислялись в размере 6% из 22% от ФОТ, уплаченных работодателем. В настоящее время все взносы учитываются для страховой пенсии. Взносы и доход совокупно составляют средства пенсионных накоплений (СПН). Чем больше инвестиционный доход, тем больше СПН и больше накопительная пенсия.

Накопительная пенсия (средства пенсионных накоплений) подлежит выплате наследникам (правопреемникам).

Инвестиционная стратегия Фонда нацелена на получение инвестиционного дохода на длительном горизонте, на стабильный рост СПН, на увеличение накопительной пенсии.

Фонд является частью одной из крупнейших финансово-инвестиционных групп России — Группы компаний «Регион».

Как увеличить накопительную пенсию

Важно

АО «НПФ «БУДУЩЕЕ» доверили формирование накопительной пенсии более 4,1 млн. человек. Под управлением Фонда находится свыше 240 млрд. руб. Ежемесячно Фонд выплачивает за счет средств пенсионных накоплений около 100 млн. руб.

Вы можете передать под управление Фонда ваши средства пенсионных накоплений и вашу будущую накопительную пенсию

Для перевода накопительной пенсии в НПФ «БУДУЩЕЕ» вам необходимо:

С собой необходимо взять:

Написать Заявление о переходе (досрочном) в негосударственный фонд в любом удобном отделении Cоциального фонда России

Договор вступит в силу в первом квартале 2024г.

Оперативно отслеживать статус договора можно в Личном кабинете

Как еще можно увеличить накопительную пенсию

Увеличение накопительной пенсии за счет материнского капитала

Вы можете направить материнский капитал (полностью или любую его часть) на формирование накопительной пенсии. Эти средства будут инвестироваться в составе средств пенсионных накоплений и прирастать за счет дохода, что существенно увеличит размер будущей накопительной пенсии. Материнский капитал подлежит выплате правопреемникам (наследуется).

Если ваши планы изменились, в любой период времени вы можете вернуть материнский капитал в CФР и использовать его на другие цели (в соответствии с законодательством)

Увеличение накопительной пенсии за счет программы государственного софинансирования

Программа действует на протяжении 10 лет для застрахованных лиц, которые в период до 31 декабря 2014 г. подали заявление на вступление в Программу и до 31 января 2015 г. сделали первый взнос.*

Для получения государственного софинансирования необходимо в течение года уплатить добровольные взносы в размере не менее 2000 ₽. Максимальный размер софинансирования от государства составляет 12 000 за год.

* Государство удваивает Ваши добровольные взносы на накопительную пенсию в течение 10 лет с года, следующего за годом уплаты первых взносов по Программе.

Начать получать мою пенсию

Если вы достигли возраста 55 лет для женщин, 60 лет для мужчин, начните в дополнение к страховой пенсии получать накопительную пенсию от НПФ «БУДУЩЕЕ».

Назначить правопреемников

Назначить правопреемников можно сразу при заключении договора об обязательном пенсионном страховании или позднее, написав заявление о распределении средств пенсионных накоплений.

Обновить персональные данные и банковские реквизиты

Если у Вас изменились фамилия, имя, паспорт, реквизиты банковского счета, сообщите об этом в Фонд

Я правопреемник и хочу получить средства

Если Вы хотите получить средства пенсионных накоплений умершего застрахованного лица, обратитесь в Фонд

Вопросы и ответы

Ключевой информационный документ

Что такое накопительная пенсия?

Накопительная пенсия – это ежемесячная денежная выплата застрахованным лицам, имеющим право на страховую пенсию по старости. Размер накопительной пенсии рассчитывается исходя из суммы средств пенсионных накоплений застрахованного лица по состоянию на день назначения накопительной пенсии.

Средства пенсионных накоплений – это совокупность средств, которые были сформированы за счет:

- Страховых взносов работодателя в размере 6 % от фонда оплаты труда (с 2002 по 2014 год. С 2014 г. Правительством РФ был введен мораторий на формирование накопительной пенсии: все взносы от работодателей направляются на формирование страховой пенсии в Социальный фонд РФ (CФР)).

- Дополнительных страховых взносов на накопительную пенсию, в том числе в рамках Программы государственного софинансирования формирования пенсионных накоплений.

- Средств (части средств) материнского (семейного) капитала, если они были направлены на формирование накопительной пенсии.

- Результата от инвестирования указанных выше средств.

Что такое пенсионные накопления?

Средства пенсионных накоплений – это совокупность средств, которые были сформированы за счет:

- Страховых взносов работодателя в размере 6 % от заработной платы застрахованного лица (с 2002 по 2014 год. С 2014 г. Правительством РФ был введен мораторий на формирование накопительной пенсии: все взносы от работодателей направляются на формирование страховой пенсии в Социальный фонд РФ (СФР)).

- Дополнительных страховых взносов на накопительную пенсию, в том числе в рамках Программы государственного софинансирования формирования пенсионных накоплений.

- Средств (части средств) материнского (семейного) капитала, если они были направлены на формирование накопительной пенсии.

- Результата от инвестирования указанных выше средств.

Как получить информацию о состоянии пенсионного счета накопительной пенсии?

У Вас есть право на бесплатное получение один раз в год информации о состоянии пенсионного счета накопительной пенсии, указанная информация может быть направлена в форме электронного документа с использованием информационно-телекоммуникационных сетей

общего пользования, в том числе сети «Интернет», а также иным способом, в том числе почтовым отправлением).

Форма информирования о состоянии пенсионного счета накопительной пенсии застрахованного лица и о результатах инвестирования средств пенсионных накоплений, в том числе о суммах дополнительных страховых взносов на накопительную пенсию, взносов работодателя, взносов на софинансирование формирования пенсионных накоплений, средств (части средств) материнского (семейного) капитала, направленных на формирование накопительной пенсии, и результатах их инвестирования, утверждена Приказом Фонда Пенсионного и Социального Страхования Российской Федерации от 18.07.2023 № 1403.

Я никогда не делал(а) выбор в пользу НПФ. Могу ли я сейчас перевести пенсионные накопления в фонд?

Если вы не делали выбор в пользу негосударственного пенсионного фонда (НПФ), то ваши пенсионные накопления инвестируются СФР через государственную управляющую компанию (ГУК ВЭБ). Даже если вы не выбирали формирование накопительной пенсии, сформированными на счете в СФР с 2002 по 2015 гг. средствами пенсионных накоплений вы имеете право распорядиться и перевести в выбранный вами НПФ.

Если страховые взносы на обязательное пенсионное страхование впервые начисляются с 1 января 2014 года, то вы можете выбрать вариант пенсионного обеспечения (страховая или страховая и накопительная) до 31 декабря года, в котором истекает пятилетний период с момента первого начисления страховых взносов на обязательное пенсионное страхование.

Если в отношении вас с 1 января 2014 года впервые начисляются страховые взносы на обязательное пенсионное страхование (ОПС), вы вправе выбрать вариант пенсионного обеспечения (страховая или страховая и накопительная) до 31 декабря года, в котором истекает пятилетний период с момента первого начисления страховых взносов на ОПС.

Как перевести пенсионные накопления в НПФ «БУДУЩЕЕ»

1) Заключите договор об обязательном пенсионном страховании с АО «НПФ «БУДУЩЕЕ».

2) Не позднее 1 декабря текущего года подайте в CФР заявление о переходе (о досрочном переходе) одним из следующих способов:

- обратившись в территориальный орган CФР лично или через представителя, действующего на основании нотариально удостоверенной доверенности.

- через единый портал государственных и муниципальных услуг (портал «Госуслуги»). Обращаем внимание, что для использования данного способа вам необходимо иметь подтвержденную учетную запись на портале «Госуслуги». Заявление должно быть подписано усиленной квалифицированной электронной подписью (УКЭП). В личном кабинете на портале «Госуслуги» вы также сможете отслеживать информацию о всех поданных вами заявлениях о переходе.

Как перевести пенсионные накопления в другой НПФ?

Перевести пенсионные накопления в другой фонд можно подав заявление о переходе (досрочном переходе) в СФР через территориальное отделение СФР или через портал «Госуслуги». Обратите внимание, что при досрочной смене НПФ чаще одного раза в пять лет, вы можете потерять сумму инвестиционного дохода, которую фонд заработал для вас. Уточнить сумму теряемого инвестиционного дохода вы можете по телефону бесплатной горячей линии АО «НПФ «БУДУЩЕЕ» 8 (800) 555-0-555, а с 2019 года в личном кабинете клиента на сайте фонда www.npff.ru и на портале «Госуслуги».

Я передумал менять страховщика по ОПС. Что мне делать?

Не позднее 31 декабря года, предшествующего году, в котором должно быть удовлетворено заявление о переходе, подайте в СФР уведомление об отказе от смены / о замене страховщика. Подать уведомление вы можете, обратившись в территориальный орган СФР лично или через представителя, действующего на основании нотариально удостоверенной доверенности, либо через портал «Госуслуги». Получить информацию обо всех поданных уведомлениях вы можете на портале «Госуслуги» или в территориальном органе СФР.

Источник: npff.ru