Был предоставлен ряд льгот и преференций по уплате налогов для ремесленников, выпускников профессиональных колледжей, инвалидов I и II групп, а также индивидуальных предпринимателей, осуществляющих деятельность по оказанию бытовых услуг в сельской местности, сообщает издание SOLIQ Plus.

В качестве логического продолжения осуществляемых реформ, Налоговый кодекс Республики Узбекистан в новой редакции, вступивший в силу с 2020 года, а также закон «О государственном бюджете Республики Узбекистан на 2020 год» ввели упрощенный порядок уплаты налогов и пониженные налоговые ставки для индивидуальных предпринимателей.

Фиксированные ставки налога на доходы, уплачиваемого индивидуальными предпринимателями, снижены по сравнению с прошлым годом на 30 процентов.

К примеру, в 2019 году индивидуальный предприниматель, занимавшийся розничной торговлей в городе Ташкенте, уплачивал в месяц 1 млн сумов (в областных центрах — 750 тыс. сумов, в районах — 300 тыс. сумов) фиксированного налога, то в текущем году эта сумма составит 750 тыс. сумов (в областных центрах — 600 тыс. сумов, в районах — 200 тыс. сумов).

Отчетность и порядок уплаты налогов самозанятыми, ИП и лицами, работающими в сети интернет. Часть 4

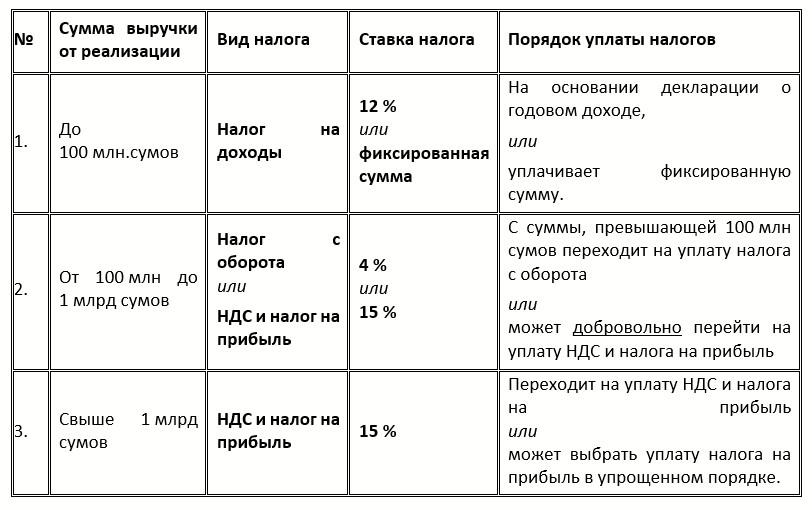

Итак, в каком порядке индивидуальные предприниматели будут уплачивать налоги с 2020 года?

В текущем году также сохранен порядок уплаты налогов, обусловленный предельным размером поступлений, полученных индивидуальным предпринимателем от реализации товаров (работ, услуг). Он заключается в следующем:

1. Индивидуальные предприниматели, размер поступлений от реализации товаров (работ, услуг) у которых не превышает 100 млн сумов уплачивают налог на доходы двумя различными способами:

· ежемесячно в виде фиксированного налога;

· путем подачи декларации в государственный налоговый орган по месту постоянного жительства с вычетом суммы расходов, связанных с получением этих доходов, из фактического дохода, полученного от предпринимательской деятельности.

Вместе с тем, есть лица, осуществляющие предпринимательскую деятельность в отдаленных сельских и горных районах республики и испытывающие финансовые затруднения из-за высокой налоговой ставки или действующие на свой страх и риск, не имея возможности легально зарегистрировать свое предпринимательство.

Введение порядка уплаты налога на прибыль на основании декларации, приведет к дальнейшему снижению налоговой нагрузки на таких индивидуальных предпринимателей.

2. Индивидуальные предприниматели, размер поступлений от реализации товаров (работ, услуг) у которых более 100 млн сумов, но не превышает 1 млрд сумов, переводятся на уплату налога с оборота (ранее — единого налогового платежа).

Такие предприниматели также могут выбрать для уплаты налогов два различных способа:

· уплачивать налог с оборота с суммы, превышающей 100 млн сумов в календарном году;

· уплачивать на добровольной основе вместо налога с оборота, налог на добавленную стоимость и налог на прибыль с суммы, превышающей 100 млн сумов в календарном году.

Исчисление и порядок уплаты налогов (#03)

В 2019 году наблюдались индивидуальные предприниматели, у которых размер поступлений от реализации товаров (работ, услуг) превысил 100 млн сумов и которые перешли на уплату единого налогового платежа. Они знали о преимуществах перехода на уплату налога на добавленную стоимость, однако, не могли выбрать уплату налога в порядке, предусмотренном для юридических лиц, поскольку их поступления не достигли 1 млрд сумов.

Для таких предпринимателей возможность добровольной уплаты налога на добавленную стоимость даст хороший эффект.

3. Индивидуальные предприниматели, у которых выручка от реализации товаров (работ, услуг) в календарном году превысила 1 млрд сумов, переводятся на уплату налога на добавленную стоимость и налога на прибыль в установленном для юридических лиц порядке.

Также индивидуальным предпринимателям, перешедшим на уплату налогов в установленном для юридических лиц порядке, предоставлено право выбора упрощенного порядка исчисления налога на прибыль.

При этом налоговая база по упрощенному порядку исчисления налога на прибыль определяется в размере 25 процентов от общей суммы дохода.

При выборе индивидуальным предпринимателем упрощенного порядка исчисления налога на прибыль он освобождается от обязанности ведения учета расходов для целей исчисления налога.

Порядок уплаты налогов индивидуальными предпринимателями также представлен в следующей таблице.

Кроме того, для некоторых категорий налогоплательщиков порядок уплаты налогов строго определен.

В частности, субъекты хозяйствования, импортирующие товары, независимо от суммы выручки от реализации товаров (работ, услуг), признаются плательщиками налога на добавленную стоимость.

Также начиная с этого года физические лица (артисты), осуществляющие концертно-развлекательную деятельность, будут уплачивать налог на доходы на основании годовой декларации о доходах, представляемой в налоговый орган до 1 апреля следующего года, независимо от суммы дохода, полученного от реализации услуг.

Источник: kun.uz

Уведомление об исчисленных налогах: как подать и как заполнить

Приблизился срок исчисления и уплаты организациями и индивидуальными предпринимателями авансовых платежей по налогам за август 2023 года

Уведомление об исчисленных налогах: как подать и как заполнить

Приблизился срок исчисления и уплаты организациями и индивидуальными предпринимателями авансовых платежей по налогам за август 2023 года. Для распределения платежей по соответствующим налогам необходимо вовремя представить уведомление об исчисленных суммах налогов.

Уведомления надо подавать о платежах, уплачиваемых без декларации или до сдачи декларации или расчета. А именно: о взносах за первый и второй месяц квартала; НДФЛ; авансах по УСН; налогах на имущество, транспортном и земельном; налоге на прибыль с дивидендов и с доходов нерезидентов за первый и второй месяц квартала и за декабрь.

Не надо подавать уведомления об НДС; налоге на прибыль и авансовых платежах по нему; взносах за третий месяц квартала; налоге по УСН за год; водном налоге; НДПИ; АУСН; налоге на прибыль с дивидендов и с доходов нерезидентов за март, июнь и сентябрь, а также о штрафах и пене.

Если нет начислений по налогу или взносам, нулевое уведомление подавать не нужно.

По сроку до 25 сентября 2023 года необходимо предоставить:

— Уведомление по НДФЛ по выплаченному доходу за период с 23.08 по 22.09.2023 года, указав отчетный период-33/03;

-Уведомление по страховым взносам за август 2023 года, указав период -33/02.

В случае, если уведомление не будет представлено, информация о начислениях по указанным налогам отразится в информационных ресурсах налоговых органов только в октябре 2023 года, после представления налоговых деклараций и расчетов за 9 месяцев 2023 года. При этом поступившие в сентябре платежи будут определены как положительное сальдо ЕНС и могут быть направлены в счет уплаты иных налогов.

Подробнее о порядке уплаты налогов в системе Единого налогового счета и представлении уведомлений об исчисленных налогах можно узнать на промостранице «Все о ЕНС».

Межрайонная ИФНС России № 2 по РБ.

Источник: duv-vest.ru