Да, это подтвердил ВАС: проведение камеральной проверки в случае непредставления налогоплательщиком налоговой декларации невозможно.

Да, именно это контрольное мероприятие не запускается. Но у налоговой есть другие отрезвляющие меры воздействия:

1) блокировка банковских счетов и переводов электронных денег. Если декларация не представлены в течение 10 рабочих дней после установленного срока подачи,

2) привлечение к налоговой ответственности:

— по п. 1 статьи 119 Налогового кодекса в размере 5% от неуплаченной в срок суммы налога за каждый месяц просрочки , но не больше 30% и не менее 1 000 рублей;

— по п.1 статьи 126 Налогового кодекса в размере штрафа в сумме 200 рублей.

3) привлечение должностных лиц к административной ответственности в виде штрафа до 500 рублей.( статьи 15.5, 15.6 КоАП).

Суммы штрафов не очень пугающие, но блокировка счета взбодрит немедленно.

Ситуация. Бывают случаи, когда поджимают сроки сдачи отчетности, а требуется подчистить (или восстановить) учет, или требуются уточнения – вообщем, случились обстоятельства, когда бухгалтер понимает, что сдача в срок достоверной отчетности не возможна. И как правило, мы сдаем что есть. Приблизительную. Чтобы налоговая не заблокировала счет.

Когда писать пояснение в ФНС: примеры и детали | Как отвечать на требование налоговикам #Сапелкин

Уточним потом. Следует помнить, что немедленно после получения декларации в автоматизированном режиме запускается контрольная процедура: с выявлением «косяков», с требованиями их обосновать, с нагроможденными затем уточненками и жесткими последствиями камеральной проверки. Как возможный вариант: до блокировки счета есть 10 рабочих дней – можно использовать как временной бонус для того, чтобы вычистить декларацию и пережить камералку без особых забот. Да, заплатить пени за эти дни просрочки.

Срок камеральной проверки сокращен, но безрадостно

По общему правилу срок камеральной проверки не может быть более 3 месяцев со дня представления налоговой декларации и расчета по налогам.

С 3 сентября 2018 года до двух месяцев сокращен срок камеральной проверки для деклараций по НДС. Но может быть продлен руководителем инспекции до 3-х месяцев. Причем, очень легко — если будут подозрения в нарушениях. При этом проверяемого — вас- уведомлять никто не будет. Не обязаны.

Поймете сами по активности действий инспектора или сообщат партнеры-контрагенты.

Встречаются случаи, когда по истечении трех месяцев и более прилетает акт камеральной проверки. И за ним следует решение о взыскании налога и привлечении к ответственности. Да, к сожалению, в последнее время сформировалась негативная практика, поддерживаемая судами, допускающая затягивание налоговиками процессуальных сроков камеральных проверок. И отменить решение по итогам проверки только на том основании, что налоговики вас проверяли дольше положенного срока, в суде не получится. Если действительно в результате проверки налоговики выявят налоговое нарушение.

Но если вы закон не нарушали и готовы отстаивать правомерность своей позиции по существу – заявляйте об отмене решения налоговиков и по причине нарушения сроков контрольных процедур. Срок установлен и его никто не отменял!

Вы вправе обжаловать действия и бездействие налоговой в вышестоящем налоговом органе и в суде. В суд заявление у вас примут только после обращения с жалобой в вышестоящий налоговый орган. Согласно пункта 2 статьи 138 Налогового кодекса.

Может побудить налоговиков соблюдать установленные законами сроки жалоба в прокуратуру. Если жалоба будет направлена своевременно – прокурор вправе потребовать прекратить проверку. Вправе, но не обязан. Срок рассмотрения жалобы – 30 дней со дня регистрации. Не стоит обольщаться.

Но принципиальным – можно попробовать.

Ситуация. Если за несколько дней до истечения срока проверки инспектор просит сдать уточненку с минимальными, ничего не значащими исправлениями — не ведитесь. Вас используют. Инспектор не уложился в установленное для проверки время, а объясняться у строгого начальника о продлении срока не хочет. Подача новой уточненки включит счетчик проверки заново.

А вам добавит лавину требований, головную боль и бессонные ночи.

Как составить пояснение

Проверьте все выявленные налоговиками расхождения по кодам ошибок из приложения к требованию. Сверьте записи в декларации с вашими документами. По реквизитам, числовым показателям и суммам.

Когда в требовании не указаны конкретные ошибки и бухгалтеру неясно, какие показатели пояснять, выполнять такое требование компания не обязана. Направьте в ИФНС мотивированный отказ с просьбой уточнить запрос.

Если ошибки технические – для ответа удобно использовать формализованное пояснение по ТКС с исправленными записями. Сократите время на подготовку. Но можно ответ в налоговую составить и в свободной форме.

1. В случае отсутствия ошибок в пояснениях надо указать, что в декларации ошибки, несоответствия и противоречия отсутствуют. Оснований для корректировки налоговых обязательств и внесения исправлений в декларацию нет.

Наиболее распространенными поводами для запроса пояснений являются такие расхождения:

— в декларации по НДС не восстановлен НДС, оплата и отгрузка отражены в разных налоговых периодах,- величины доходов от реализации в декларации по налогу на прибыль и показателя выручки от реализации в декларации по НДС,- при безвозмездном получении имущества, товаров или услуг,- при безвозмездной их передаче для собственных нужд, не учитываемых при расчете налога на прибыль,- между показателями бухгалтерской и налоговой отчетности и другие.

Буйная фантазия налоговиков не ограничена. Их может заинтересовать, к примеру, обоснованность вычетов по НДС по неоплаченным сделкам. Или отражение в учете процентов по обязательствам. Будьте готовы объяснить причину отсрочки, взаимозачет, иные необычные или странноватые операции или условия договоров.

2. В случае, если ошибки есть, но они не повлияли на величину налоговой базы и сумму налога, в пояснении укажите причины искажений и правильные данные.

Это могут быть такие ошибки : неправильно указанный ИНН контрагента, код вида операции. Или поставщик отразил реализацию в более раннем периоде, чем вы отразили налоговые вычеты и тд..

К пояснению можно приложить и подтверждающие документы, по вашему усмотрению. Но пока не стоит. Если налоговой потребуется – их затребуют отдельно.

3. Если ошибки в декларации привели к занижению налога – все внесения исправлений – только через уточненную декларацию.

Перед тем как сдать уточненку, доплатите недоимку и пени. Чтобы избежать штрафов.

Особая тема – налоговые разрывы. Если вы уверены в правомерности НДС-вычетов при обнаружении налоговых разрывов и не спешите нести уточненную декларацию — будьте готовы к углубленной проверке с пристрастием. Проверьте имеющиеся у вас сведения и документы, свяжитесь с контрагентами. Проанализируйте свои перспективы отстоять вычет и готовность к судебному разбирательству.

Стоит знать, что в случае слабого звена /паршивой овцы в цепочке – требования о налоговых разрывах приходят всем участникам цепочки. Но далеко не каждый отказывается от вычетов и несется галопом сдавать уточненку

Важно оценить степень своего риска и возможный масштаб потерь — платить налоги за поставщика 5-7-9 звена или все же сопротивляться

Этапы камеральной поверки.

- проверка декларации по итоговым данным и контрольным показателям,

- сопоставление сведений из декларации с расчетами за предыдущие периоды и с отчетностью по другим налогам,

- анализ полноты сведений декларации и информации, полученной налоговиками из внешних источников – госорганов, регистрационных и контрольных структур и т.д.

- и дополнительно по декларациям НДС: перекрестная проверка соответствия декларации с отчетностью контрагентов. Данные Книги покупок компании, заявившей налоговые вычеты, должны совпадать с записями Книги продаж ее поставщика, в которой отражен НДС к начислению.

Камеральная проверка по НДС проходит по своим правилам. Изначально все декларации проходят автоматизированный форматно-логический контроль в АСК НДС-2, а далее следует углубленная проверка. Если заявлен НДС к возмещению или выявлены противоречия в декларации по НДС или расхождения с данными поставщиков (разрывы).

Источник: znatokprava.ru

Ответ на требование о предоставлении документов в налоговую

Расчетом отчислений в пользу государства занимается налоговая служба. Она имеет право попросить предоставить пакет документации. Такие запросы игнорировать нельзя. Лицо, получившее запрос, обязано подготовить ответ на требование о предоставлении документов в налоговую. Оформлять бумагу нужно, соблюдая определенные правила.

Причем они предъявляются как к особенностям внесения данных, так и к нюансам документации. Нарушение установленных норм может повлечь за собой привлечение к санкциям. О том, как правильно подготовить сопроводительное письмо в налоговую, о способах исполнения требований, о возможности повторных запросов поговорим далее.

Правила подготовки ответа на требования налоговой в соответствии с нормами законодательства

Если налоговая затребовала документы, дополнительно нужно составить сопроводительное письмо. Оно представляет собой записку к сведениям, предоставляемым в уполномоченный орган. Оформляя документ, нужно руководствоваться общими правилами, применяемыми в современном делопроизводстве.

Используется стандартная схема оформления бумаги, однако лучше использовать готовые примеры. Изначально указывают название компании, фиксируют сведения о должностном лице, в адрес которого поступает обращение. Далее отражается информация об отправителе. Обязательно фиксируется список прилагаемой документации.

Отдельно отражаются сведения о количестве экземпляров и числе страниц каждого документа. В финальной части фиксируются личные данные и дата отправления письма.

Кстати! Иногда запрашивают сведения о контрагентах. Подобное возможно во время встречной проверки, которую проводит налоговая.

Пояснительную записку в налоговую заверять нотариально не нужно. Соответствующее правило закреплено в пункте 2 статьи 93 НК РФ. Однако правило не распространяется на копии документов, выступающие в качестве приложений. Для выполнения действий не нужно обращаться к нотариусу.

Чтобы заверить документацию, достаточно проставить подпись руководителя и печать компании на каждый лист. В организации может присутствовать отдельный сотрудник, уполномоченный выполнять заверение материалов. На него может быть оформлена доверенность с соблюдением норм гражданского законодательства.

Особенности оформления

Когда использован образец ответа на требование налоговой о предоставлении документов и подготовлена соответствующая бумага, необходимо удовлетворить запрос ФНС. В Налоговом кодексе отсутствуют дополнительные требования, предъявляемые к бумагам. Статистика показывает, что ежедневно налоговая инспекция отправляет запросы на десятки и сотни тысяч документов.

Поэтому обычно заверение бумаг не требуется. В большинстве случаев оно бессмысленно. Достаточно сложить однотипную документацию в папку, пронумеровать и прошить. Затем потребуется оформить опись. На начальных листах указывает реестр документации, передаваемой в уполномоченный орган.

Нити документов скрепляются на последнем листе. Должностное лицо проставляет печать организации и свою подпись. На последней странице должна присутствовать информация о том, какое количество листов скреплено и вложено. Когда процедура выполнена, вносить дополнительные документы в папку нельзя.

![]()

Видео

В каких ситуациях выдвигается требование о представлении документов в налоговую?

По закону выдвигать соответствующие требования налоговая может только при наличии оснований. Перечень проверок, которые проводит ФНС, закреплен в пункте 1 статьи 87 НК РФ.

Обратите внимание: Выделяют камеральные и выездные проверки. Первые организовывают по месту нахождения ФНС на основании представленных налогоплательщиком материалов и документов, которые присутствуют в наличии у уполномоченного органа. Камеральная проверка проводится в течение 3 месяцев после получения документации от лица, уплачивающего налоги. Продлевать или приостанавливать срок нельзя.

Основанием для проведения камеральной проверки и истребования документов считаются:

- организация хочет воспользоваться льготами, установленными налоговым законодательством;

- компания хочет вернуться к уплате НДС;

- организация производит платежи по налогам в связи с использованием природных ресурсов;

- необходимо разрешить вопросы, касающиеся налогового контроля.

Отправить запрос на иных основаниях налоговый орган не имеет права. Выездная проверка проводится непосредственно на территории налогоплательщика. Срок подобной проверки не превышает 2 месяца. Однако период может быть продлен до 4 месяцев, если имеют место объективные причины. В исключительных случаях допустимы пролонгации периода до полугода.

Если выездная налоговая проверка приостановлена, по закону нельзя запрашивать документы или выдвигать требование об их предоставлении. Иные действия считаются нарушением норм законодательства.

![]()

Видео

Из вышесказанного следует, что требование о представлении документов в налоговую может быть в следующих случаях:

- при проведении камеральной проверки на основании ранее предоставленной в налоговый орган декларации;

- во время выездной проверки;

- при проведении встречной налоговой проверки.

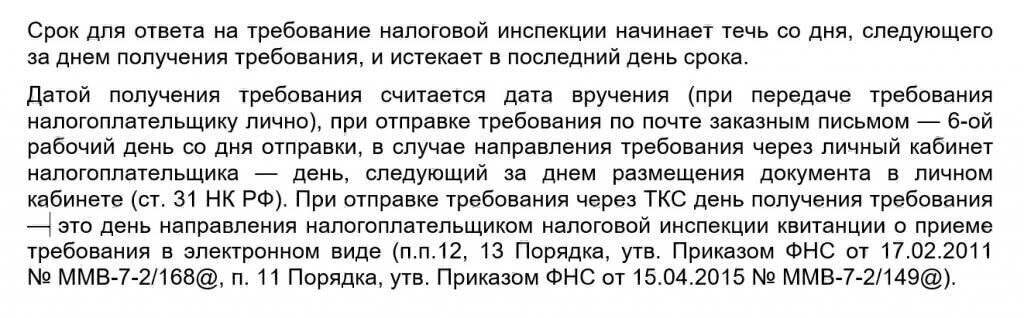

Установленные сроки и особенности истребования документов

В законодательстве установлен четкий период, в течение которого необходимо собрать документы и оформить ответ на требование ИФНС.

Бумаги нужно предоставить:

- в течение 5 дней, если нужны сведения о конкретной сделке, заключенной объектом проверки;

- в течение 5 рабочих дней, если нужно предоставить объяснения по поводу исправленной и уточненной декларации, если ведется камеральная налоговая проверка;

- в течение 10 рабочих дней, если лицо является объектом проверки и в его отношении выдвинуто соответствующее требование.

На практике могут присутствовать объективные причины, препятствующие предоставлению информации. В этой ситуации допустима отправка запроса о получении отсрочки. Выполнить процедуру необходимо не позднее суток с момента получения требования. Для выполнения процедуры потребуется подготовить уведомление и направить его в налоговый орган.

В документе необходимо отразить перечень причин, препятствующих предоставлению документации в установленный срок. Дополнительно вы обязаны сообщить, в течение какого промежутка времени сможете удовлетворить требования и предоставить документы. Когда уведомление получено, налоговая служба рассмотрит его и вынесет решение в течение 2 суток.

![]()

Видео

Если запрошенные налоговым органом документы отсутствуют

На практике налоговые органы не всегда знакомы со спецификой деятельности конкретной организации. Поэтому иногда возникают ситуации, в которых лицо получает требование о предоставлении документов, отсутствующих в компании. Фирма может попросту не вести их. Присутствуют объективные причины, из-за которых той или иной бумаги нет в компании в конкретный промежуток времени.

Уважительными основаниями отсутствия документов считаются:

- материалы были похищены;

- информация была изъята представителями правоохранительных органов;

- срок хранения документации завершился, и она была уничтожена;

- бумаги были переданы по запросу органов государственной власти;

- документация была уничтожена из-за наступления чрезвычайной ситуации.

Если имеет место одна из вышеуказанных причин, необходимо направить уведомление в налоговую службу о том, что представить документацию невозможно. При этом важно подтвердить присутствие объективных причин. Для этого перечень дополняется доказательной базой. Сюда включают справки и бумаги.

![]()

Видео

Может ли налоговая выдвинуть требования о представлении документов повторно

На практике лицо может столкнуться с ситуацией, когда информация уже была получена налоговой службой во время проведения камеральной или выездной проверки, но требования о предоставлении отправлены повторно. В этой ситуации выполнять действие необязательно.

Достаточно лишь подготовить ответ на требование налоговой о предоставлении пояснений и сообщить, что информация уже присутствует у уполномоченного органа. Однако предусмотрен ряд исключений. Сюда входят материалы, представленные в оригинале. Их имеют право запросить второй раз. Аналогичные нормы действуют в случае, когда документы были утрачены из-за чрезвычайной ситуации.

Практический совет: Если Вы получили требование о предоставлении документов, которые были переданы ранее, в этом случае нужно оформить ответное уведомление на имя руководителя подразделения налоговой. В документе предстоит указать, что бумаги уже представлялись, из-за чего их повторная передача невозможна. Документацию необходимо дополнить копией реестров представленной информации с отметкой налогового органа.

Все ли документы нужно представлять по запросу налоговой службы

Взаимодействие между гражданами и должностными лицами регламентирует действующее законодательство. В НК РФ за налогоплательщиком закреплено право не предоставлять документы, если в ранее переданной декларации не было обнаружено ошибок или несоответствий. В этом случае человека нельзя привлечь к ответственности за невыполнение требования.

Соответствующие правила подтверждает и практика судебных органов. Можно не предоставлять материалы, которые ранее уже были переданы на рассмотрение. Налогоплательщик не обязан передавать штатное расписание, личные карточки сотрудников и иную кадровую документацию.

![]()

Видео

Перечень ситуаций, в которых налоговый орган имеет право запросить документацию при проведении проверки, строго закреплен:

- лицо выдвигает в декларации требования о возврате НДС;

- в декларации заявлено право на получение льготы: им признаются любые предусмотренные налоговым законодательством послабления в отношении определенной категории лиц;

- уточненная налоговая декларация передана через 2 года после предоставления первичного документа;

- в представленной декларации обнаружены ошибки или несоответствия.

Налогоплательщики должны помнить, что для запроса материалов у налоговой не обязательно должны иметься веские основания. Список бумаг, которые имеет право требовать ФНС, также ограничен. Однако учитывайте, что за неисполнение требований налоговой службы плательщика могут привлечь к мерам взыскания. Решение можно обжаловать в судебном порядке. Процедура даст возможность добиться справедливости, но это займет много времени.

Практический совет: Если возник конфликт с налоговым органом, рекомендуется исполнять требования в установленный срок и не затягивать процедуру непредставления документов без наличия объективных обстоятельств.

Если предписания уполномоченного органа не ясны, необходимо подать письменный запрос в ФНС и попросить разъяснений. Если ваши права нарушаются или возникла спорная ситуация, лучше подать соответствующую документацию в надзорные органы или обратиться в суд.

Масленников Иван Иванович

С отличием закончил Государственную Юридическую Академию (ВСШ) по специальности правоведение. Большой опыт решения правовых вопросов широкого спектра.

Источник: yurportal.info

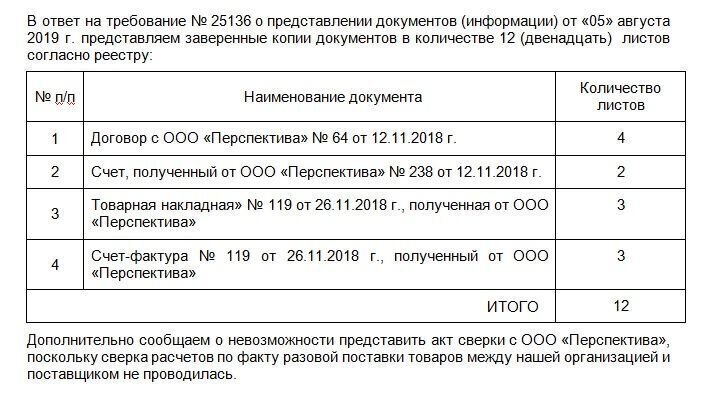

Ответ на требование налоговой о предоставлении документов

Рассказываем, как правильно оформить ответ на требование ИФНС о предоставлении документов и что грозит организации, если проигнорировать просьбу налоговиков.

Почему налоговая выставляет требование о предоставлении документов?

Фискалы, проводящие мероприятия налогового надзора имеют право требовать документы как у проверяемого субъекта, так и у его контрагентов. Запросить информацию могут и у третьих лиц, которые, по мнению инспекторов, обладают необходимыми сведениями.

Таким образом, налоговики проверяют полноту и правильность начисления и уплаты налогов, отслеживают реальность и экономическую целесообразность сделок, анализируют возможность извлечения налогоплательщиками необоснованной налоговой выгоды.

Важно!

Какие документы могут потребовать инспекторы

НК РФ не уточняет, какие виды документов могут требовать контролеры у налогоплательщиков. Статьи кодекса содержат лишь обтекаемые формулировки: «документы относительно конкретной сделки», «необходимые для проведения проверки документы», и т. д. Поэтому контролеры самостоятельно решают, какую именно документацию запросить в каждом отдельном случае.

Например, при камеральной проверке декларации НДС с заявленным возмещением, обычно требуют счета-фактуры и иные документы, свидетельствующие о правомерности вычетов.

При выездной проверке могут быть запрошены любые документы в пределах проверяемого периода и налога, включая регистры учета, первичную документацию (счета, договоры, накладные, банковские выписки) и пр.

Если фискалов интересуют сведения о контрагенте (встречная проверка) или определенной сделке, могут запрашивать: договор с конкретным субъектом и дополнительные соглашения к нему, счета, акты, товарные накладные, таможенные декларации, счета-фактуры и т. д.

Срок представления документов по требованию налоговой

Если компания должна представить контролерам свои документы в рамках проверки или документацию об определенной сделке – срок направления ответа 10 дн.

Передать документы с данными по контрагенту или сообщить, что таковые отсутствуют, нужно не позже, чем через 5 дн.

Обратите внимание!

Как написать ответ на требование налоговой о предоставлении документов?

Ответ на запрос контролеров составляется в произвольной форме, ведь по большому счету — это просто сопроводительное письмо к представляемой документации.

То есть в тексте ответа указывается, что налогоплательщик выполняет конкретный запрос инспекторов, а также перечисляет, какие именно документы передаются, и в каком количестве. Если в требовании ИФНС были прописаны дополнительные вопросы, то в ответ включаются пояснения по каждому из них.

Образец ответа на требование

К сопроводительному письму прикладываются запрошенная документация в виде заверенных копий. Если компания представляет документы в бумажной форме, то допускается заверение как каждой отдельной копии, так и целиком прошитой пачки однородных документов (пачек, если документации очень много). Общий объем каждой прошивки не должен превышать 150 листов.

Наши эксперты обращают внимание, что пояснения в налоговую могут быть направлены в бумажном или электронном виде по ТКС. Правда, есть исключение. Речь идет о пояснениях, которые инспекторы просят представить в рамках камеральной проверки декларации по НДС. Данные пояснения направляются исключительно в электронной форме.

Решите сдать на бумаге — налоговики будут считать, что объяснения не представлены ( ст. 88 НК РФ).

Клиенты 1С-WiseAdvice могут в кратчайшие сроки подготовить ответ на запрос налогового органа благодаря уникальной технологии обработки первичной документации «Процессинг». Все поступающие оригиналы документов сразу сканируются и хранятся в электронной базе данных, что многократно облегчает доступ к нужным сведениям и способствует их сохранности.

Что будет, если не отправить ответ?

У законопослушного предприятия, получившего требование контролеров, есть всего 3 варианта действий:

- сообщить, что требуемых документов у него нет;

- представить истребованные данные;

- попросить отсрочку.

Неисполнение запроса инспекторов карается штрафами по ст. 126 НК РФ. Положения п. 1 этой статьи распространяются на предприятия, вовремя не подавшие сведения в отношении самих себя (200 руб. за каждый несданный документ), а п. 2 применяется, если налогоплательщик не ответил на запрос ИФНС о конкретной сделке или контрагенте (10 000 руб.).

Обратите внимание!

Пункт 2 ст. 126 НК РФ никак не разграничивает ответственность налогоплательщика в зависимости от того, представил ли он документацию частично или не подал совсем. Поэтому даже неподача 1 документа из затребованного списка дает налоговикам право взыскать с виновного полную сумму штрафа.

Должностным лицам компании также может грозить административный штраф (до 500 руб.). Обычно санкции налагаются на руководителя организации. Но, если в штате предприятия есть главбух (бухгалтер), и в его должностной инструкции четко прописано, что именно он несет ответственность за неподачу сведений налоговым органам, то штраф с высокой долей вероятности придется платить уже штатному сотруднику (решение ВС РФ от 09.03.2017 № 78-АД17-8).

Что будет, если запрошенных документов нет?

Итак, ответить налоговикам нужно обязательно. А что, если запрошенные документы должны быть у компании, но их нет? С высокой долей вероятности такого безответственного налогоплательщика ждет выездная проверка.

И если документация была утеряна, уничтожена до истечения установленных сроков хранения или не оформлялась совсем — компанию ждут серьезные неприятности:

- во-первых, не получив подтверждения произведенных расходов, налоговики потребуют доплаты налогов, а также штрафов и пеней;

- во-вторых, грубое нарушение правил учета карается санкциями по ст. 120 НК РФ и чревато привлечением к «административке» должностных лиц фирмы (ст. 15.11 КоАП РФ);

- в-третьих, уничтожение или сокрытие документации в корыстных целях может повлечь уголовную ответственность.

Хотите читать советы налоговых экспертов и главных бухгалтеров?

Подпишитесь на обновления блога

Источник: 1c-wiseadvice.ru