Многие ИП — в зависимости от системы налогообложения, которую они применяют, — должны вести учет доходов и расходов. Рассказываем подробнее в статье.

630 открытий

https://dokioki.chat/

Согласно статье 346.24 Налогового кодекса РФ данные о доходах заносятся в специальный документ — книгу учета доходов и расходов (КУДиР).

Зачем нужна КУДиР

Книга учета доходов и расходов – это особый реестр, в котором налогоплательщики отражают все хозяйственные операции, результат деятельности (прибыль или убыток) и считают налог к уплате.

Также вести КУДиР необходимо, чтобы отследить лимит по доходам на некоторых специальных налоговых режимах: если он превышен, применять действующий режим налогообложения будет уже нельзя.

На каких режимах налогообложения нужно вести КУДиР

1. УСН (Упрощенная система налогообложения)

Все ИП на УСН заполняют книгу одинаково. Разница лишь в том, что на УСН на 6% в нее записывают только доходы, а на УСН на 15% – и доходы, и расходы.

Порядок ведения бухучета ИП. КУДиР. УСН. ОСНО

2. ПСН (Патент)

ИП, работающие на патенте, заносят в КУДиР только доходы.

Несмотря на то что у таких предпринимателей доход не влияет на налог, вести ее необходимо, чтобы контролирующие органы могли проверить лимит по доходам. Использовать ПСН при выручке свыше 60 млн. руб. в год нельзя.

3. ОСНО (Общий режим)

На ОСНО книгу заполняют только индивидуальные предприниматели для исчисления НДФЛ.

4. ЕСХН (Единый сельскохозяйственный налог)

Сельскохозяйственные производители заполняют КУДиР для учета доходов и расходов, чтобы рассчитать налоговую базу по единому сельскохозяйственному налогу.

Как вести КУДиР

1. Книгу заводят на один год.

2. Записи о хозяйственных операциях заносят в хронологическом порядке.

3. Каждая запись должна быть подтверждена первичным документом.

4. КУДиР можно вести вручную и в электронном виде. Если вести в электронном, то в конце года придется ее распечатать, прошить, пронумеровать и подписать. Если у ИП есть печать, то ее необходимо поставить.

5. Если доходов и расходов не было, то она заполняется нулевыми показателями.

6. Сдавать КУДиР в ФНС не обязательно. Ее предъявляют в налоговую только по требованию, если у инспекторов возникают вопросы по деятельности ИП.

По правилам Книга учета доходов и расходов должна храниться четыре года. С учетом права переноса убытков в течение 10 лет (на УСН 15%) КУДиР рекомендуется хранить 11 лет.

Правила заполнения КУДиР для каждой системы налогообложения есть в нормативных документах, которые утверждают соответствующую форму.

Если КУДиР не вести или заполнять с нарушениями, можно получить штраф от 10 000 до 30 000 руб. А если нарушения приведут к занижению налоговой базы, то ИП будет начислен штраф в размере 20% от суммы неуплаченного налога (ст. 120 НК РФ).

Если вы еще не ведете Книгу учета доходов и расходов, а ваша система налогообложения попадает под требования законодательства, самое время начать это делать. Мы поможем вам заполнить КУДиР — просто напишите нашему бухгалтеру в чат ДокиОки.

Общая система налогообложения с уплатой подоходного налога для ИП | ФСЗН и КУДИР

Источник: vc.ru

Книга доходов и расходов (КУДиР) ИП на УСН 2022 — 2023

Для получения итоговых данных, необходимых для расчета налога по «упрощенке», разработана специальная форма налогового учета – КУДиР (книга учета доходов и расходов), заполнять которую должны все ИП и организации, применяющие УСН, независимо от объекта налогообложения. Обязанность ведения книги учета расходов и доходов ИП на УСН закреплена в ст. 346.24 НК РФ. На каждый налоговый период заводится отдельная КУДиР.

- Бланк КУДиР в 2022 — 2023 годах

- Основные требования к книге для ИП на УСН

- Книга доходов для ИП на УСН 6%

- Пример

- Приведем образец заполнения книги учета для ИП УСН 6% по данным из примера

- Пример

Бланк КУДиР в 2022 — 2023 годах

Актуальная редакция бланка КУДиР утверждена. Приказом Минфина России № 135н. Бланк включает титульный лист и пять разделов.

Книга может заполняться как вручную, так и в электронном виде. Заверять ее в ИФНС не требуется. После завершения отчетного (налогового) периода электронный вариант необходимо распечатывать (п. 1.4 Порядка заполнения КУДиР, утв. приказом № 135н).

Форма книги для всех налогоплательщиков единая, при этом на порядок заполнения отдельных ее разделов влияет выбранный объект налогообложения.

Основные требования к книге для ИП на УСН

Правила ведения КУДиР предусматривают, что все записи совершаются в хронологическом порядке, записи вносят согласно первичным документам. Доходы и расходы, не учитываемые в налогооблагаемой базе, в книге не указывают. Исправлять записи можно зачеркиванием неверных данных и указанием правильных, при этом внесение изменений подтверждается подписью предпринимателя и печатью (если она имеется).

Книга прошнуровывается, ее страницы нумеруются. На последней странице указывается общее количество листов, ставится подпись ИП, и все заверяется оттиском печати (при ее наличии).

Необлагаемые при УСН доходы (указанные в пп 1.1 ст. 346.15 НК РФ) и расходные операции, не влияющие на величину налоговой базы, в КУДиР не включаются.

Перечень доходов при УСН привели эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

Книга доходов для ИП на УСН 6%

Часть разделов КУДиР предприниматели на УСН «доходы» не заполняют. Записи не вносятся:

- в справку к разделу I;

- в разделы книги II (расходы по основным средствам) и III (убыток, уменьшающий базу).

Доходы указываются в разделе I бланка (графа 4). Расходы в графе 5 не отражают, за исключением:

- фактических затрат, предусмотренных при получении бюджетных выплат по госпрограммам по содействию самозанятости безработных или в целях создания дополнительных рабочих мест для трудоустройства безработных за счет госбюджета;

- расходов, совершенных за счет субсидий, полученных по Федеральному закону от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в РФ».

Раздел IV предназначен для отражения расходов, уменьшающих единый налог при УСН «доходы», а именно (п. 3.1 ст. 346.21 НК РФ):

- уплаченных страховых взносов (за себя и сотрудников);

- пособий по временной нетрудоспособности, выплаченных из средств работодателя;

- сумм, перечисленных по договорам добровольного личного страхования работников.

Раздел V заполняют плательщики торгового сбора – по суммам, уменьшающим налог при «упрощенке». В ситуациях, когда уплаченный торговый сбор зачесть в уменьшение налога нельзя (если торговый сбор и налог УСН перечисляются в разные бюджеты – письма Минфина от 15.07.2015 № 03-11-09/40621; ФНС от 12.08.2015 № ГД-4-3/14230), этот лист остается пустым.

Пример

Рассмотрим, как заполняется книга доходов при УСН в 2022 г. для ИП.

- 15.01.2022 г. по платежному поручению № 3 — аванс 90000 руб.;

- 05.04.2022 г. по платежному поручению № 128 — оплата за услуги 90 000 руб.;

- 05.07.2022 г. по платежному поручению № 159 — оплата за услуги 90 000 руб.;

- 04.10.2022 г. по платежному поручению № 191 — оплата за услуги 90 000 руб.;

- 23.12.2022 г. произведен окончательный расчет по договору, остаток в сумме 82 600 руб. был перечислен платежным поручением № 232.

- 08.02.2022 на сумму 5000 руб. – ИП оформил кассовый чек № 001;

- 03.04.2022 на сумму 3500 руб. – чек № 002;

- 01.07.2022 г. 1% в ПФР за 2021 г. — 10000 руб. платежным поручением № 27;

- 27.12.2022 в ПФР – 34 445 руб. платежным поручением № 35, в ФФОМС 8 766 руб. платежным поручением № 36.

Приведем образец заполнения книги учета для ИП УСН 6% по данным из примера

Заполнение книги доходов и расходов ИП на УСН 15%

Кроме титульного листа предприниматель на «упрощенке» 15% вносит сведения в разделы I, II и III КУДиР. При объекте «доходы минус расходы» налогооблагаемая база рассчитывается исходя из выручки, рассчитанной кассовым методом, и затрат, произведенных в предпринимательских целях и указанных в ст. 346.16, 346.17 НК РФ. Все суммы отражаются в разделе I книги. В справке, завершающей этот раздел, приводятся следующие итоговые сведения:

- о доходах за весь налоговый период;

- о расходах, уменьшающих налоговую базу;

- получившаяся разница между уплаченным минимальным налогом (1% от доходов) и суммой налога по «упрощенке» за предыдущий налоговый период.

В зависимости от полученного результата заполняется либо стр. 040, либо стр. 041 справки.

Расшифровка расходов, связанных с приобретением (созданием) основных средств и НМА приводится в разделе II. Итоговые данные каждого квартала переносятся в I раздел (графа 5). Учет ОС и НМА должен отвечать требованиям п. 3 ст. 346.16 НК РФ.

В III разделе отражаются убытки прошлых лет, возникшие в течение последних 10 лет, и не включенные в расходы следующих периодов. В состав затрат суммы могут включаться как целиком, так и частично, однако в порядке очередности их возникновения. Так, убытки за 2020 и 2021 годы списываются в 2022 г. (при условии, что за текущий год был получен доход, а не убыток) в следующей очередности: сначала, в пределах полученного дохода, учитывается убыток за 2020 г., затем, при наличии остатка доходной части в расходы включается убыток за 2021 г. Если убытков в предыдущие периоды у ИП не было, лист с III разделом останется пустым.

Раздел IV и V книги учета для ИП на УСН не заполняются.

Пример

- 20.01.2022 на сумму 27 000 руб. платежным поручением № 1;

- 20.07.2022 на сумму 65 000 руб. платежным поручением № 3.

- 8766 руб. в ФФОМС платежным поручением № 4 от 30.12.2022;

- 34 445 руб. в ПФР платежным поручением № 5 от 30.12.2022.

По итоговым данным КУДиР для ИП на УСН рассчитывается сумма налога, которая перечисляется в бюджет, в т.ч. в качестве авансов за квартал, полугодие и 9 месяцев, а также заполняется годовая декларация по «упрощенке».

За грубое нарушение порядка ведения книги учета ИФНС может оштрафовать ИП на 10 000 руб., а при занижении налоговой базы – на 20% от суммы начисленного налога, но не менее 40 000 руб. (ст.120 НК РФ).

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Источник: spmag.ru

Книга учёта доходов и расходов (КУДиР) в 2023 году

Книга учета доходов и расходов (далее КУДиР) – это обязательный способ ведения налогового учета для:

- Индивидуальных предпринимателей на УСН, ПСН, ОСНО, ЕСХН;

- Организаций (юр. лица) на УСН.

На ЕНВД книга учета не ведется!

Вести КУДиР без ошибок можно через этот сервис, в котором есть бесплатный пробный период.

На каждый налоговой период открывается новая КУДиР, записи в ней ведутся с 01 января по 31 декабря текущего года.

Обратите внимание на то, что при совмещении Патентной системы и УСН необходимо вести раздельный учет доходов и расходов, следовательно, по каждому виду деятельности будет открыта своя КУДиР.

Законодательство РФ допускает ведение КУДиР в двух видах: электронном или бумажном. В конце года электронную КУДиР нужно распечатать, листы в ней пронумеровать, саму книгу прошить и заверить общее количество страниц подписью предпринимателя или директора организации.

Чтобы не нарушить целостность книги, незаполненные разделы тоже распечатывают и прошивают. Только в таком виде КУДиР нужно хранить и при необходимости предъявить по требованию инспектора налоговой службы.

Надо ли заверять КУДиР в налоговой инспекции? Нет, с 2013 года это отменили.

Еще раз обращаем внимание: КУДиР – это обязательный налоговый регистр и его отсутствие является грубым нарушением правил ведения учета. За такое нарушение предусмотрен штраф в размере от 10 000 руб. Штраф одинаков и для организаций, и для индивидуальных предпринимателей.

Инструкция по заполнению КУДиР

Общие правила при заполнении КУДиР:

1) Все записи делаются на русском языке, в хронологическом порядке, строго по датам

2) Доходы и расходы указываются в рублях

3) В КУДиР заносят только те операции, которые влияют на расчет налоговой базы и суммы налога

4) Исправлять ошибки в КУДиР нужно на основании подтверждающих документов (новых накладных, актов, товарных чеков и т.п.). Все исправления заверяются подписью предпринимателя или руководителя организации, ставится дата внесения изменений.

Титульный лист

Специальных требований к содержанию Титульного листа КУДиР не предъявляется, но рекомендуем обязательно заполнить следующие поля:

Поле «Дата (год, месяц, число)». Указывается дата начала ведения КУДиР.

Поле «Объект налогообложения». Указывается один из вариантов «доходы» или «доходы, уменьшенные на величину расходов».

Заполните сведения: ФИО для ИП или наименование организации для юридических лиц, ИНН/КПП, расчётный счёт — при наличии, а также необходимые адреса.

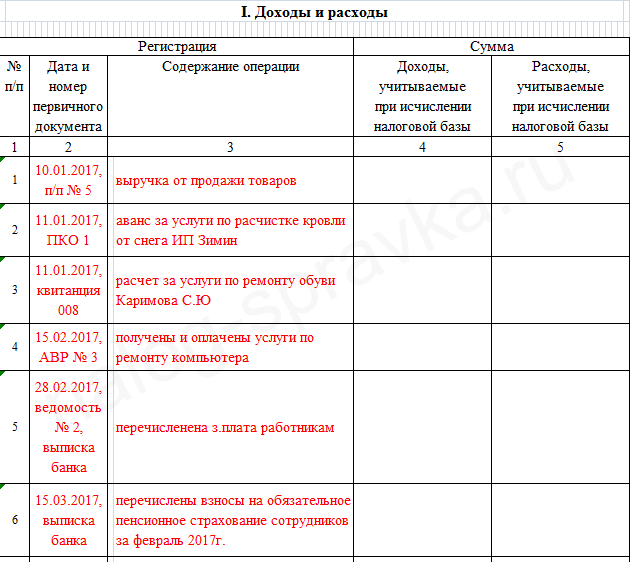

Раздел 1. Доходы и расходы

Это самый важный раздел КУДиР. Внимательно отнеситесь к его заполнению. Помните, что «упрощенцы» – как ИП, так и организации применяют кассовый метод регистрации операций, т.е. Доход и Расход принимается к учету в тот момент, когда он был реально получен (произведен).

При кассовом методе важен не тот момент, когда вы отгрузили товар (оказали услугу), а тот, когда вам за него заплатили деньги. Каждый полученный аванс будет считаться Доходом! Чтобы принять к учету Расход, нужно не только заплатить за товар (услугу), но и получить этот товар у Поставщика. Заплаченный вами аванс (без получения товара/услуги) – это не Расход и заносить его в КУДиР не нужно.

Раздел «Доходы и расходы» состоит из четырех основных таблиц. В каждую таблицу заносятся данные по операциям за один квартал, что позволяет правильно рассчитать сумму авансового налогового платежа.

ИП и организации с объектом налогообложения «доходы» обязательно заполняют графы с 1 по 4, упрощенцы с УСН «доходы минус расходы заполняют все пять граф.

Графа 1 – пишем порядковый номер операции.

Графа 2 – ставим дату и номер первичного документа. Первичным учетным документом считается платежное поручение, выписка банка, приходно-кассовый и расходно-кассовый ордер, товарный чек, бланк строгой отчетности (квитанция), акт выполненных работ, товарная накладная, платежная ведомость и пр.

Можно ограничиться краткой формулировкой «выручка от продажи товаров», «аванс за услуги», «расчет по Договору №», а можно сделать подробную запись «выручка от продажи 4-х мониторов ООО «Первый» по Договору «№ 5 от 10.02.2017 г.», «аванс за услуги по расчистке кровли от снега ИП Зимин», «расчет за услуги по ремонту обуви Каримова С.Ю.». Помните, что в первую очередь записи в КУДиР должны быть понятны вам, как ИП (директору организации), а уже потом налоговому инспектору.

Графа 4. Доходы, учитываемые при исчислении налоговой базы.

В данную графу вносим все поступившие на расчетный счет или в кассу денежные средства, кроме:

- личных средств индивидуального предпринимателя;

- сумм полученных (возвращенных) займов;

- тех денег, которые вернул поставщик за бракованный товар;

- полученных задатков;

- денежных средств, внесенных учредителями в качестве вклада в уставный капитал;

- перечисленных из бюджета излишне уплаченных налогов (и такое бывает).

Оформление возврата

Как быть в тех ситуациях, когда ИП или организации приходится возвращать часть полученной ранее оплаты поставщику? В таких случаях в графу «Доход» записывается возвращенная сумма со знаком «-», т.е. вы уменьшаете свой Доход на сумму возврата. Обратите внимание на то, что запись в КУДиР нужно сделать в том периоде, когда вы вернули деньги. Рассмотрим ситуацию подробнее:

16.03.2017 от ООО «Первый» получен аванс за товар в размере 270 000 руб.

20.03.2017 вы передаете товар покупателю ООО «Первый» на сумму 240 000 руб.

05.04.2017 переплату в размере 30 000 руб. возвращаем ООО «Первый».

В КУДиР делаем записи:

Расчеты с электронными деньгами

Большое распространение получили расчеты при помощи электронных денег с использованием различных платежных систем.

Принцип продажи через любую платежную систему такой:

- ИП или организация открывает специальный электронный счет на сайте оператора (например, «Яндекс. Деньги», «WebMoney», «PayPal», «QIWI» (КИВИ).

- Этот оператор является посредником между покупателем и продавцом, оператор принимает оплату от покупателя и передает ее продавцу (ИП или организации).

- Покупатель оплачивает товар.

- Деньги за товар попадают на электронный счет продавца (ИП, организации).

- Посредник по распоряжению ИП переводит деньги на банковский счет продавца. Также ИП (организация) может использовать эти деньги для оплаты товаров (услуг) – например, пришла оплата от покупателя на «Яндекс. Деньги» – ИП, минуя основной расчетный счет, заплатил этими деньгами за товар поставщику и т.п.

Как в этом случае определить дату получения Дохода? Министерство финансов и ИНФС дает однозначный ответ: Доход возникает в момент зачисления денег на электронный счет продавца и неважно, как ИП (или организация) в дальнейшем их использует, т.е. в тот момент, когда покупатель заплатил за товар.

Это правило очень важно соблюдать в тех случаях, когда деньги Покупатель заплатил в одном квартале (например, товар у вас купили 31.03.2017 г.), а оператор переводит поступления уже 01.04.2017 г. В КУДиР необходимо сделать запись о выручке 31.03.2017 г.

Графа 5. Расходы, учитываемые при исчислении налоговой базы.

Эту графу заполняют те налогоплательщики, которые выбрали УСН с объектом «доходы – расходы».

В графу Расходы можно включить только те затраты, которые обоснованы, относятся к вашей дельности, подтверждаются правильно оформленными первичными документами и прямо перечислены в п.1 ст. 346.16 НК РФ. Если какие-либо затраты в этом пункте не указаны, то в расходах их учесть нельзя, даже если они связаны с вашей хозяйственной деятельностью.

Стоимость товаров, приобретенных для дальнейшей реализации, включаются в состав расходов только по мере их реализации. А вот затраты, которые связаны с продажей товаров (хранение, транспортировка, обслуживание), учитываются в составе расходов независимо от факта реализации. Поясним на примере:

ИП (или организация) 10 апреля 2017 г. у ООО «Второй» приобрела партию сумок (100 штук) для перепродажи общей стоимостью 180 000 руб., деньги поставщику перечислены в полном объеме авансом через расчетный счет 04.04.2017 г., – этот платеж нельзя сразу занести в Расходы, нужно сначала продать товар (сумки).

Затраты на услуги транспортной компании составили 16 000 руб. и оплачены в момент получения товара – эту плату можно сразу принять в Расходы и записать в КУДиР.

До конца апреля удалось реализовать 30 сумок (стоимостью 54 000 руб.), в мае – еще 60 штук (стоимостью 108 000 руб.) и остаток – 10 сумок (на сумму 18 000 руб.) находится на складе продавца.

В КУДиР будут внесены следующие записи:

Несмотря на то, что товар оплачен и получен, остаток платежа нельзя включить в расходы до того момента, пока не будет реализована вся партия товара (сумок).

Как быть, если товар для продажи покупается у разных поставщиков и по разной стоимости?

В этом случае рекомендуем пользоваться простым расчетом средней стоимости товара, как в примере:

Не усложняйте себе учет, комплектуйте товары в группы, ведите учет проданных товаров и в конце месяца вы самостоятельно сможете определить, сколько из тех денег, что вы уже заплатили поставщикам, можно принять в Расход. Запись в КУДиР можно сделать в конце месяца одной строкой на основании сделанного расчета.

Конечно, если у ИП или организации широкий ассортимент товаров (более 250 позиций) и большой оборот, то лучше пользоваться программой складского учета (не бухгалтерской!). Такие программы позволяют вести отдельный учет по конкретному наименованию, видеть более детальное движение и остатки товаров на складах и в магазинах.

Какие затраты ИП или организации ошибочно принимают к учету? Перечислим основные:

- расходы на личные нужды предпринимателя;

- расходы на приобретение и доставку питьевой воды;

- себестоимость испорченного товара;

- расходы на информационные услуги;

- расходы на обеспечение нормальных условий труда (т.е. нельзя учесть в расходах установку кондиционеров или приобретение обогревателей для офиса);

- расходы на изготовление и размещение на фасаде здания световой вывески и прочие расходы.

Будьте внимательны, если вы ведете учет самостоятельно: прежде чем включить затраты в список расходов – уточните у налогового консультанта, является ли это Расходом!

«Справка к разделу 1»

ИП и организации, применяющие УСН «доходы», заполняют только строчку 010 (сумма полученных доходов за год). Цифра в этой строке должна совпадать со строкой «Итого за год» таблицы «Доходы и расходы»

Налогоплательщики УСН «доходы – расходы» заполняют строки 010, 020, 040, 041; строка 030 – при необходимости. Результат с отрицательным значением в строках 040 и 041 не указывается.

Раздел 2. Расчёт расходов на приобретение основных средств и нематериальных активов

Раздел заполняют только применяющие УСН «доходы-расходы», у кого в налоговом периоде были соответствующие расходы.

Основные средства – это материальные активы, использующиеся в деятельности организации или ИП, имеющие срок эксплуатации больше года (здания цехов, складские помещения, оборудование, транспортные средства, рабочий инструмент, инвентарь и др.) и стоимостью более 100 000 руб.

Нематериальные активы – активы, не имеющие физических свойств (результаты интеллектуальной собственности, права на патент, товарный знак и др.). Срок полезного использования превышает 12 месяцев, стоимость более 100 000 руб.

Покажем на примере как заполнить этот раздел. ИП приобрел сверлильный станок стоимостью 120 000 руб. и сроком использования 2 года.

Раздел 3. Расчёт суммы убытка, уменьшающей налоговую базу по налогу

Раздел заполняют те ИП и организации, которые выбрали УСН «доходы-расходы», в случае, если в прошлых годах или истёкшем году были убытки, которые можно перенести на следующий налоговый период, т.е. подтвержденные расходы превысили доходы. Если убытки получены в 2018 году, то их необходимо указать в Справке к Разделу 1.

В этом случае Раздел 3. Необходимо будет заполнить только в 2023 г.

Раздел 4. Расходы, уменьшающие сумму налога (авансовые платежи по налогу)

Раздел заполняют только налогоплательщики УСН «доходы». Необходимо указать уплаченные страховые взносы «за себя» и за работников, на сумму которых можем уменьшить налог УСН.

Раздел 5. Торговый сбор

Начиная с января 2018 года, в КУДиР добавляется еще один раздел. В этом Разделе фиксируются суммы торгового сбора, уплаченные предпринимателем или организацией. Раздел V заполняют только те «упрощенцы», которые выбрали в качестве объекта налогообложения «доходы». В день уплаты торгового сбора (части торгового сбора) ИП делает запись в разделе V. Уже сейчас вы можете посмотреть образец заполнения:

Книга и Патентная система налогообложения

Для тех ИП, которые работают на патенте, разработана и утверждена специальная упрощенная Книга учета доходов. Она состоит из Титульного листа и Раздела 1, в котором фиксируются выручка, полученная от того вида деятельности, на который выдан патент. Доход признается кассовым методом, т.е. в момент получения денег.

Обратите внимание на то, что на каждый полученный патент (на каждый вид деятельности) заполняется своя КУД. Таким образом, если у ИП четыре патента, то ему придется вести раздельный учет и заполнять четыре налоговых регистра. Все КУД должны быть оформлены в бумажном виде, пронумерованы, прошиты и заверены подписью предпринимателя. Штраф за отсутствие или неправильное оформление КУД составит 10 000 руб.

Источник: nalog-spravka.ru