Доходы (Revenue) – это увеличение экономических выгод в результате поступления активов или погашения обязательств, приводящее к увеличению капитала компании. Исключение — вклады учредителей. Так гласит ПБУ 9/99 «Доходы организации».

Не самое простое определение, но зато оно четко отделяет поступления денег от доходов. Разбирать его лучше на цифрах.

Пример.

Вчера руководитель компании договорился о продаже товаров покупателю за 100 руб. Вчера же на расчетный счет компании поступила предоплата 50 руб. Сегодня покупатель забрал со склада всю партию товара. Оставшиеся 50 руб. покупатель обещает заплатить завтра – такой порядок оплаты зафиксирован в договоре купли-продажи. Когда компания получила доход и сколько он составил?

Здесь важно понять два момента.

- Доходы появляются, когда компания получает любые активы, а не только деньги. Или, когда уменьшаются ее обязательства перед контрагентами.

2. Поступление активов или погашение обязательств будет доходом компании только если ее капитал станет больше. Это и есть увеличение экономических выгод.

Как ставить цель на бизнес Цель на прибыль Ошибки сетевиков предпринимателей

Капитал = Активы — Обязательства

Чтобы увеличение активов стало доходом, нужно в результате сделки не получить такое же или большее увеличение обязательств. Чтобы уменьшение обязательств стало доходом, нужно в результате сделки не получить такое же или большее уменьшение активов.

В нашем примере сегодня компания отгрузила товары покупателю. 50 руб. она получила вчера – сегодня эти деньги стали доходом, потому что обязательство погашено поставкой товаров. Сегодня компания получила еще один актив – дебиторскую задолженность покупателя. Еще 50 руб. Если покупатель ее не погасит, компания сможет взыскать долг в суде.

Таким образом, сегодня компания получила доход 100 руб.

Вот еще пара ситуаций, когда поступление денег не является доходом. В отличие от предоплаты, эти деньги доходом не станут никогда.

- Взят кредит. Деньги появились, но одновременно с обязательством по их возврату.

- Получена оплата от покупателя с НДС. НДС – доход государства, а не компании. Поэтому на сумму налога увеличились обязательства перед бюджетом.

Расходы (Expenses) – это уменьшение экономических выгод в результате выбытия активов или возникновения обязательств, приводящее к уменьшению капитала компании. Исключение — уменьшение капитала по решению собственников компании. Так гласит ПБУ 10/99 «Расходы организации».

Знакомо? Расходы определены зеркально доходам. И так же четко здесь отделены выплаты денег от расходов. Разбирать его лучше на цифрах.

Пример.

Вчера продавец и покупатель договорились о купле-продаже партии товаров за 100 руб. Вчера же покупатель перечислил предоплату 50 руб. Сегодня он забрал со склада всю партию товара. Оставшиеся 50 руб. покупатель заплатит завтра – такой порядок оплаты зафиксирован в договоре купли-продажи. Когда покупатель понес расход и сколько он составил?

Мадина Ворукова — как юридической компании зарабатывать от 1 500 000 руб чистой прибыли в месяц

Здесь важно понять два момента.

- Расходы возникают, когда компания отдает любые активы, а не только деньги. Или, когда увеличиваются ее обязательства перед контрагентами.

2. Выбытие активов или возникновение обязательств будет расходом компании только если ее капитал станет меньше. Это и есть уменьшение экономических выгод.

Капитал = Активы — Обязательства

Чтобы уменьшение активов стало расходом, нужно в результате сделки не получить такое же или большее уменьшение обязательств. Чтобы увеличение обязательств стало расходом, нужно в результате сделки не получить такое же или большее увеличение активов.

Так может в нашем примере расход появится завтра, когда покупатель выплатит вторые 50 руб.? Ведь активы-то уменьшатся. Нет. Сегодня мы получили товаров на 100 руб. Это не доход, потому что на эти же 100 руб. возникло обязательство перед продавцом.

Частично оно погашено вчера, когда покупатель перечислил предоплату. Завтра оно будет погашено полностью. Покупатель останется при своих активах, просто они изменят форму: 100 руб. денежных средств поменяется на 100 руб. товаров. В теории бухучета такой обмен называется активной пермутацией.

Еще пример для закрепления понимания. Являются ли расходом выплаты по кредиту?

При получении кредита возникает обязательство. При его погашении – обязательство списывается. Нет ни дохода, ни расхода. Но это относится только к телу кредита – сумме, которая была взята в долг. Проценты по кредиту – это увеличение обязательств перед банком, в обмен на которые вы не получаете никаких активов.

Другие обязательства при этом не уменьшаются. Следовательно, начисленные проценты уменьшают экономические выгоды компании. Проценты – это расход. Причем расход этот возникает не когда проценты выплачиваются, а когда банк получает право их истребования по договору.

Важно запомнить!

Расход никак не связан по времени с поступлением денег. Деньги могут выплачиваться раньше, позже или одновременно с признанием расхода. Выплаты могут вообще не быть связаны с расходами. Поэтому планировать и учитывать расходы нужно отдельно от планирования и учета платежей. Иначе можно потратить деньги, которые вы еще не заработали.

3. Прибыль есть, а денег нет

Предприниматель, который учитывает и планирует доходы и расходы отдельно от денежных потоков, понимает экономику своей компании и не тратит незаработанные деньги. Тот же, кто валит все в одну кучу, приближает себя к банкротству и достает главбуха главным бухгалтерским мемом: «Почему прибыль есть, а денег нет?»

Он возникает когда предприниматель не понимает разницы между:

- поступлениями денег и доходами;

- выплатами денег и расходами.

Предприниматель живет по кассовому методу. Он знает, что должен в этом месяце заплатить зарплату, налоги, аренду, проценты по кредиту. Чтобы это сделать, нужно получить деньги от покупателей. В мире бухгалтера живет розовый единорог, который не какает. Его зовут Метод Начисления (он же Допущение Определенности Фактов Хозяйственной Жизни).

Эти два мира плохо понимают друг друга без переводчика, а главбух со спины единорога не всегда может объяснить предпринимателю почему нельзя ориентироваться только на денежный поток.

В результате в совершенно реальной бухгалтерии поселяется ведьма, которая наводит морок. А в кабинете директора – Винни-Пух, в голове которого опилки. Да-да-да! Чтобы не стать персонажем этой сказки достаточно понимать, что финансовый результат и денежный поток нужно рассматривать в комплексе. Если смотреть на них по отдельности, легко принять желаемое за действительное.

Компания оказывает услуги. За месяц от покупателей поступило 100 руб. Из них 70 руб. ушло на зарплату и аренду. На расчетном счете осталось 30 руб. Это прибыль?

Вовсе не обязательно!

Вариант 1.

В этом месяце было оказано услуг на 300 руб. Из них 100 руб. поступили на расчетный счет, еще 200 руб. остались в виде дебиторской задолженности. Она станет деньгами только в следующем месяце, а доходом является уже сейчас – подробно я разбирал это в посте про доходы. Значит, прибыль составила 230 руб. А вот денег в конце месяца осталось только 30 руб.

Прибыль есть, а денег нет!

Вариант 2.

Все поступившие 100 руб. – это предоплата. Услуги в счет нее еще предстоит оказать. Пока это не доход: если услуга не будет оказана, деньги придется вернуть. 70 руб. зарплаты выплачивалось за работу, выполненную в прошлом месяце. Это уже не расход. Но за этот месяц предстоит выплатить сотрудникам и арендодателю еще 70 руб., а это уже расход – они свои обязательства за месяц выполнили.

Значит, убыток составил 70 руб. Деньги есть, а прибыли нет!

Для того, чтобы не принять чужие деньги за прибыль, а кассовый разрыв за убыток в бухучете придуманы два отчета:

- отчет о финансовых результатах (он же отчет о прибылях и убытках);

- отчет о движении денежных средств.

4. Виды прибыли

Существует несколько видов прибыли, которые рассчитываются в бухгалтерском учете для понимания эффективности различных бизнес-процессов компании. Следите за руками:

1. Валовая прибыль (Gross Profit) — разница между доходами от продажи продукции (выручкой) и расходами на ее производство (себестоимостью). Она показывает эффект от производственной деятельность компании. Кстати, в слове «валовАя» ударение на последний слог – как «дорогАя». И она реально дорога для компании.

Если валовая прибыль равна нулю или отрицательна – пора закрываться или всерьез пересматривать производственный процесс. Неэффективное производство не спасет ни грамотное управление, ни отличные маркетинг с продажами.

2. Прибыль от продаж (Operating Income) – это валовая прибыль минус расходы на хранение и продажу продукции (коммерческие расходы) минус расходы на управление компанией (управленческие расходы). Она показывает эффект от основной деятельности компании – продажи того, что она произвела. Убыток от продаж – неприятная штука, но от него часто получается уйти при наращивании объемов выпуска. Это называется эффект масштаба.

Пример.

ООО «Рога и копыта» покупает рога по 8 руб., а продает по 10. В прошлом месяце было продано 50 рогов. Валовая прибыль составила 50 * (10 руб. – 8 руб.) = 100 руб.

При этом зарплата продавца – 150 руб. в месяц. То есть прибыль от продаж составила 100 руб. – 150 руб. = — 50 руб.

Если в текущем месяце компании удастся продать 100 рогов, то валовая прибыль составит 100 * (10 руб. – 8 руб.) = 200 руб., а прибыль от продаж уже 200 руб. – 150 руб. = 50 руб.

3. Прибыль до налогообложения (Income Before Tax) – это прибыль от продаж плюс прочие доходы минус прочие расходы. Прочие доходы и расходы не связаны с основной деятельностью компании. Если компания продает рога и копыта, то проценты за размещение свободных денег на депозите – это прочий доход, а стоимость новогоднего корпоратива – прочий расход. Прибыль до налогообложения характеризует эффект от всей деятельности компании, в который вносит свою лепту не только основная, но и прочая деятельность.

4. Чистая прибыль (Net Income) – прибыль до налогообложения минус налог на прибыль. Это то, что остается компании после Мишустина и его команды. Для спецрежимников вместо налога на прибыль вычитается налог по УСН или ЕНВД.

5. Нераспределенная прибыль (Retained Earnings) – чистая прибыль минус дивиденды учредителям. Часть чистой прибыли надо отдать учредителям за то, что они внесли свои активы в уставный капитал. Эта процедура называется распределением прибыли. С точки зрения учредителей в этом весь смысл существования компании.

Но в первые годы учредители могут и не выводить дивиденды себе в карман, оставляя прибыль на развитие компании. Тогда чистая прибыль текущего года увеличивает нераспределенную прибыль, оставшуюся с прошлых лет.

Собственник может увидеть первые четыре вида прибыли с начала года в отчете о финансовых результатах. Нераспределенную прибыль за все время существования компании – в бухгалтерском балансе.

5. Резервный капитал

Резервный капитал (Reserves) – искусственно выделяемая часть чистой прибыли . Работает это так:

- получили чистую прибыль;

- отщипнули от нее кусочек в резервный капитал;

- остаток пошел на дивиденды и формирование нераспределенной прибыли.

Участники ООО «Рога и копыта» в Уставе предусмотрели создание резервного капитала 10 тыс. руб. отчислениями по 5% от чистой прибыли до его полного формирования. Прибыль за первый год деятельности составила 100 тыс. руб., за второй – 200 тыс. руб.

Значит, в первый год 5 тыс. руб. (100 тыс. руб. * 5%) уйдет в резервный капитал, а 95 тыс. руб. можно распределить между собственниками и оставить на развитие компании. Во второй год 5% от чистой прибыли составит 10 тыс. руб. Но в резервном капитале уже есть 5 тыс. руб. с прошлого года. Поэтому достаточно отчислить 5 тыс. руб., а 195 тыс. руб. можно распределить или оставить.

Это механика. Теперь поговорим о сущности. Вот для чего нужен резервный капитал. И это нужно понимать собственникам ООО, которые часто не создают его, потому что не обязаны.

- Покрытие убытков. Отчисления в резервный капитал означают, что в компании гарантированно остаются активы на эту сумму. То есть часть прибыли прошлых лет «замораживается» в этих активах (на бухгалтерском – капитализируется). Если в будущем компания получит убыток, капитализированная прибыль позволит полностью покрыть или хотя бы уменьшить его за счет прямых выплат денег или продажи других активов. Это как откладывать копеечку на черный день.

- Развитие компании. Если резервного капитала нет, а собственники компании жадные, есть риск ежегодного распределения всей чистой прибыли. В этом случае компании не на что развиваться. Создание резервного капитала – мера защиты от недальновидных действий собственников.

Участники ООО «Рога и копыта» распределили всю полученную за два года прибыль в свою пользу. На третий год существования компании в недрах Сколково придумали и запатентовали технологию нанополировки копыт. Отполированные вручную копыта стали хуже продаваться, из-за этого доходы сократились.

Пришлось купить лицензию на использование новой технологии – из-за этого выросли расходы. В результате убыток за третий год составил 8 тыс. руб. К счастью, у компании были активы, стоимостью 10 тыс. руб., капитализированные в резервном капитале. Поэтому бежать в банк за кредитом не пришлось. С прибылей следующих лет нужно будет вернуть в резервный капитал эти 8 тыс. руб., а к распределению оставшейся части подойти разумнее.

Резюмирую: резервный капитал – это часть прибыли, гарантированно остающаяся в компании. ООО может обойтись без него, но с ним надежнее.

Источник: genplace.ru

Чистая прибыль второго «Аватара» превысила 531 млн долларов

Портал Deadline составил топ самых прибыльных картин прошлого года, огласив не только их общие сборы со стоимостью производства, но и чистую выручку — чарт возглавил сиквел «Аватара».

Всего по миру новый фильм Джеймса Кэмерона собрал свыше 2,3 млрд долларов, а его чистая прибыль почти добралась до 532 млн долларов. При этом общий производственный ценник проекта перевалил за 1 млрд долларов — учитывалось не только само создание фильма, но и другие факторы вроде рекламы.

Вторую позицию занял сиквел «Топ Гана» — у него более 391 млн долларов чистой прибыли и 1,4 млрд сборов, тогда как на третьей строчке оказался мультфильм «Миньоны: Грювитация» (выручка 398 млн долларов и 939 млн сборов).

Топ 10 фильмов 2022 года по сборам и выручке

- «Аватар: Путь воды» — сборы $2,3 млрд/выручка $531,7 млн;

- «Топ Ган: Мэверик» — сборы $1,4 млрд/выручка $391,1 млн;

- «Миньоны: Грювитация» — сборы $939,6 млн/выручка $382 млн;

- «Доктор Стрэндж: В мультивселенной безумия» — сборы $955,7 млн/выручка $284 млн;

- «Чёрная пантера: Ваканда навеки» — сборы $859 млн/выручка $259 млн;

- «Мир Юрского периода: Господство» — сборы $1 млрд/выручка $229,7 млн

- «Бэтмен» — сборы $770,9 млн/выручка $177 млн;

- «Кот в сапогах 2: Последнее желание» — $478,7 млн/выручка $120,2 млн;

- «Тор: Любовь и гром» — сборы $760,9 млн/выручка $103 млн;

- «Улыбка» — сборы $217,4 млн/выручка $101 млн.

- Capcom вернула трассировку лучей в ремейки Resident Evil 2 и 3 в Steam

- Крэш против всех в трейлере беты Crash Team Rumble

- Sony значительно повысила цены на свои игры в Steam для некоторых стран

Источник: www.igromania.ru

Чистая прибыль: как рассчитать, формула, примеры

Чистая прибыль является чуть ли не самым важным показателем, который отражает, эффективно ли работает предприятие, т.е. определяет его рентабельность. Повышение этого показателя свидетельствует о том, что компания развивается и работает более эффективно, уменьшение же, наоборот, свидетельствует о неэффективности управленческих решений.

Показатель чистой прибыли примечателен тем, что при расчете учитывается целый ряд данных, в том числе себестоимость продукции, заработные платы сотрудников, разные виды налогов и другие расходы.

Ниже мы детально рассмотрим, что такое чистая прибыль, от чего она зависит, как рассчитывается, а также объясним разницу с валовой прибылью.

- Что такое чистая прибыль

- Чистая операционная прибыль

- Чистая прибыль в балансе

- Чистая прибыль предприятия

- Формула чистой прибыли

- Порядок расчета чистой прибыли

- Расчет выручки

- Расчет операционных расходов

- Расчет показателя EBITDA (мощности бизнеса)

- Расчет прочих расходов (кредиты, амортизация оборудования)

- Расчет налогов

- Расчет чистой прибыли

Что такое чистая прибыль

Чистая прибыль (net profit) — это прибыль на балансе предприятия, остающаяся после покрытия всех расходов, включая себестоимость продукции, налоги, зарплаты сотрудникам, сборы и другие платежи.

Говоря простым языком, это разница между доходом компании от реализованной продукции и расходами на ее производство.

Чистая прибыль отражает рентабельность бизнеса. Она показывает, насколько эффективным является то или иное дело: стоит ли продолжать заниматься конкретным бизнесом или более выгодным решением будет его закрытие или смена сферы деятельности.

Также резкое падение показателя чистой прибыли может указывать на необходимость проведения аудита предприятия с целью сокращения возможных расходов и издержек.

Чистая операционная прибыль

Чистая операционная прибыль (net operating profit less adjusted taxes) — это посленалоговая прибыль, или операционная прибыль после отчисления всех видов налогов. Этот показатель позволяет определить ту часть денежных средств, которая останется после вычета расходов на производство продукции и уплаты всех налогов.

Чистая операционная прибыль определяется по следующей формуле:

NOPLAT = EBIT — НП + (УП х (1-t)),

- EBIT — прибыль до вычета налогов и процентов;

- НП — налог на прибыль;

- УП — уплаченные проценты;

- t — ставка налога на прибыль.

Чистая прибыль в балансе

Чистая прибыль в балансе — это значение, которое отображает сумму нераспределенной прибыли, частью которой также является чистая прибыль за текущий период.

Отражается в строке 1370 разделе III «Капитал и резервы».

Строка позволяет рассчитать чистую прибыль. Для этого используется следующая формула:

ЧП = НП (на конец текущего года) – НП (на конец прошлого года),

- ЧП — чистая прибыль;

- НП — нераспределенная прибыль.

Приведенная выше формула используется, если компания не выплачивала дивиденды в текущем периоде, в противном случае чистая прибыль будет рассчитываться по немного более сложной формуле:

ЧП = НП (на конец текущего года) – НП (на конец прошлого года) + Д,

- ЧП — чистая прибыль;

- НП — нераспределенная прибыль;

- Д — размер дивидендов.

Также есть другой способ получить данные о чистой прибыли в балансе. Для этого используются данные строки 2400 «Чистая прибыль (убыток)».

Чистая прибыль предприятия

Чистая прибыль предприятия — это один из самых главных показателей эффективности и рентабельности его работы. Он отражает, насколько результативно компания ведет деятельность, распоряжается имеющимися активами, насколько быстрый и стабильный ее рост и повышение привлекательности для инвесторов.

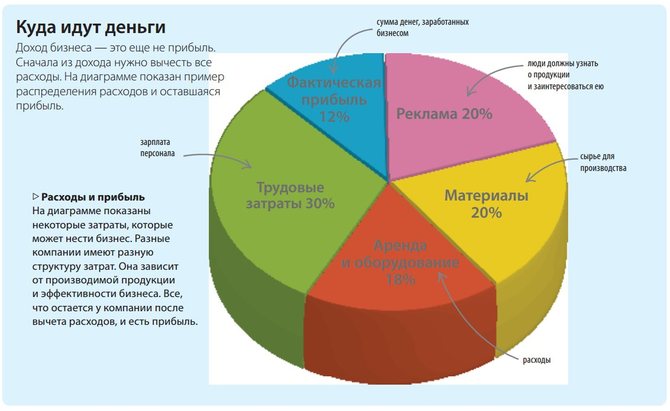

Важно различать понятие чистой прибыли и дохода. Если доход отражает всю денежную массу, задействованную в производстве, то чистая прибыль — это та сумма, которую компания получила после вычета всех издержек и расходов. Т.е. можно сказать, что чистая прибыль — это одна из составляющих дохода. На приведенной ниже диаграмме это изображено очень наглядно:

После получения чистая прибыль может быть использована в четырех направлениях:

- Смета расходов при дальнейшем производстве или увеличения его объемов.

- Фонд накопления (для модернизации производства, фонд социального развития, резервный фонд).

- Фонд потребления (премии сотрудникам, улучшение условий труда).

- Выплата дивидендов акционерам.

Что нужно знать при расчете чистой прибыли

Во время расчета чистой прибыли главные затруднения возникают при учете доходов и расходов в разных финансовых документах компании, как бухгалтерский, налоговый и управленческий учет. Среди основных причин возникновения несостыковок состоит в следующем:

При учете доходов: основная проблема заключается в разных методах учета выручки. Так, в в бухгалтерском учете в основном используется метод начисления, в налоговом же можно применять как метод начисления, так и кассовый подход.

При учете расходов: тогда как в бухгалтерском учете учитываются абсолютно все расходы, в налоговом учете определенные виды расходов не учитываются, в частности те, которые покрываются за личные средства ЧП (частного предпринимателя), например, уплаченные штрафы и пени, суточные выплаты для командировок.

При создании резервов: сюда относятся заложенные выплаты премий сотрудникам, отпусков, непредвиденным долгам. В налоговом учете резервы могут вообще не учитываться, тогда как в бухгалтерском их учет является обязательным.

Из-за разницы в подходе расчета доходов, расходов и резервов в бухгалтерском и налоговом учете в тоге конечный показатель чистой прибыли будет отличаться.

Другие важные моменты, которые необходимо учитыавать при расчете чистой прибыли:

- Расчет нужно производить «по начислению» — после того как товар был отгружен или списаны затраты, независимо от того, поступила ли фактическая оплата или нет;

- Для проведения расчетов нужно брать данные из документов о прибыли и убытках;

- Чистая прибыль обычно рассчитывается раз в месяц (обычно в конце месяца);

- Расчет чистой прибыли можно автоматизировать при помощи специальных программ;

- В конце расчета чистой прибыли нужно не забыть отнять расходы на уплату всех налогов и сборов.

Также стоит сказать, что для фиксации чистой прибыли предприятия стоит завести отдельный документ, например, в программе Microsoft Excel, и заполнять его в конце каждого месяца.