Если предприниматель начинает заниматься бизнесом, который нуждается в дополнительной рабочей силе, необходимо зарегистрироваться в ФСС и ПФР. Этапы данного процесса достаточно сложные и противоречивые, так как четких законодательных указаний относительно их проведения нет.

Особенности регистрации ИП

Предприятие не всегда нуждается в дополнительной силе на начальных этапах, однако по мере его развития может появиться необходимость в открытии дополнительных филиалов или просто увеличении объемов производства и тогда владелец приходит к соответствующему решению.

Однако при этом необходимо отдавать себе отчет:

- Что новый статус – это новые обязанности;

- Работодатель должен отчитываться во вневедомственные фонды и налоговую инспекцию;

- Уплачивать подоходный налог и прочие страховые сборы;

- Кроме этого это дополнительное посещение и общение с различными контролирующими организациями, и уплата штрафа при неисполнении требований законодательства.

Важно: но после подписания первого трудового договора с физлицом предприниматель обязан зарегистрироваться, как работодатель в кратчайшие сроки.

Как индивидуальному предпринимателю зарегистрироваться в ФСС?

Необходимо это по той причине, что у него появляются обязанности по взносу дополнительных сборов на страхование работника от несчастных случаев и профзаболеваний.

Правила регистрации ИП в качестве работодателя и особенности налогообложения – в этом видео:

Законодательная база

В вопросах предпринимателя-работодателя необходимо регулироваться несколькими законодательными актами:

- В первую очередь это ФЗ от 2001 года № 167 в нем имеются определения, что такое страхователь и застрахованные лица, страховые риски и правила постановки на учет в ФСС;

- Постановление правления ПФР от 2008 года № 296;

- Ст. 15.32 КоАП относительно ответственности за несвоевременную процедуру регистрации, кроме этого об ответственности указано и в ФЗ № 212.

Статья 15.32. Нарушение установленного законодательством Российской Федерации об обязательном социальном страховании срока регистрации

Нарушение страхователями установленного законодательством Российской Федерации об обязательном социальном страховании срока регистрации в органах государственных внебюджетных фондов –

влечет наложение административного штрафа на должностных лиц в размере от пятисот до одной тысячи рублей.

Если не оформляется трудовое соглашение

Образование неофициальных трудовых отношений происходит очень часто, так как это может быть выгодно обеим сторонам, например, работодателю не нужно отчитываться в срок и производить различного рода выплаты, а работник может в это время получать какие-либо государственные социальные выплаты и параллельно зарплату в качестве дополнительного дохода.

Также работник может просто соглашаться на такие условия в надежде, что место будет его, и оплата труда за счет отсутствия отчислений будет выше.

Однако со временем подобное отношение к официальному трудоустройству претерпело кардинальных изменений – у работников появилась прямая мотивация получать «белую» зарплату, плюс проявление интереса со стороны работников к официальному трудоустройству несет пользу для государства в качестве финансовых поступлений.

Кроме этого существуют штрафные санкции для участников незаконных действий, в частности работодатели:

- Накладывается штраф в размере 2 000 – 5 000 рублей из-за нарушений требований охраны труда;

- Отсутствие результатов спецоценки штрафуется в размере 5 000 -10 000 рублей;

- Допуск работника к рабочему месту без предварительного инструктажа и аттестации 15 000 – 25 000 рублей;

- Отсутствие у работника средств спецзащиты штраф 20 000 – 30 000 рублей;

- Повторное правонарушение влечет наложение штрафа в размере 30 000 – 40 000 рублей или приостановление деятельности до 3-х месяцев.

Важно: при этом необходимо помнить, что правонарушения относительно трудовых отношений влекут нарушение требований сразу 4-х Кодексов – Налогового, Трудового, Уголовного, КоАП.

Для работника за согласие работать за зарплату в «конверте» грозит ответственность в размере 5 000 рублей.

Инструкция по началу деятельности в новом статусе

Итак, официальное трудоустройство выгодно всем, тогда перед началом оформления персонала необходимо выработать тактику действий.

Правила взаимодействия

Необходимо продумать каждый шаг сотрудничества и создать образец договора, который будет включать в себя следующие пункты:

- Срок сотрудничества – бессрочный или будут существовать рамки;

- Обязанности каждого работника;

- Режим работы – вариант графика. Тут вы узнаете, что такое скользящий рабочий график;

- Системы оплаты труда и мотивации персонала;

- Организация защиты персональных данных;

- Варианты выплаты заработной платы.

Кроме этого важно уделить внимание процессу подбора персонала – собеседование, испытательный срок, аттестация. Как проводится аттестация рабочих мест сотрудников – узнайте здесь.

Поиск сотрудников

Действия сразу после регистрации ИП: регистрация ПФР, ФСС, ФОМС

Предпринимателю необходимо не только получить свидетельство о регистрации и присвоении статуса ИП. Нужна также регистрация ПФР, ФСС, ФОМС — это внебюджетные фонды, которые соответственно носят название Пенсионного фонда России, Фонда социального страхования и Фонда обязательного медицинского страхования.

Регистрация в ПФР

В настоящий момент процесс автоматизирован, поэтому вполне возможна регистрация на сайте ПФР без личного визита в уполномоченную организацию. Для личного же визита необходимо найти управление Пенсионного фонда по месту прописки или регистрации.

Если предприниматель не будет нанимать работников, то ему необходимо зарегистрироваться в ПФР в качестве ИП без наёмного персонала. Если же планируется наём, то нужна регистрация ИП в ПФР в качестве работодателя. Список документов включает в себя:

- копию основной страницы паспорта и прописки на одном листе;

- копию ИНН;

- копию страхового свидетельства обязательного пенсионного страхования;

- копии ОГРН и ЕГРИП.

ИП должен будет платить в ПФР фиксированные страховые взносы лично за себя и за работников при их наличии. Регистрация подтверждается выдачей уведомления и реквизитов для уплаты взносов. При регистрации через Интернет необходимо будет переслать документы почтой и через почту же получить уведомление.

Кроме того, в ПФР можно получить и квитанции на оплату взносов, чтобы не заполнять их самостоятельно. Оплата может производиться как посредством личного платежа или банковского перевода, так и с расчётного счёта. Оплатить нужно обязательно до 31 декабря подотчётного года, а лучше — до 20 декабря. Налог при УСН можно будет уменьшить на 100 % размера фиксированных пенсионных взносов при налогообложении доходов.

ПФР необходимо будет также уведомить об открытии расчётного счёта. Срок для уведомления составляет семь дней, в случае просрочки ИП должен будет выплатить штраф.

Регистрация в ФСС

Регистрация в ФСС в качестве работодателя ИП необходима лишь в том случае, если он заключает трудовые договоры с наёмными сотрудниками или же гражданско-правовые договоры, которые предусматривают уплату взносов в Фонд социального страхования. Если предприниматель не нанимает работников и не заключает договоров, то регистрация в ФСС ему не нужна.

Провести регистрацию необходимо в течение 10 дней с момента заключения договора с первым из наёмных работников. Несоблюдение этого срока приведёт к тому, что ИП придётся уплатить штраф, увеличивающийся за более продолжительную просрочку. В отделении ФСС по месту регистрации можно будет узнать список документов, которые необходимы для процедуры. Обычно требуются те же документы, что и для регистрации в ПФР, плюс первый заключённый трудовой договор при его наличии.

Регистрация в ФОМС

Что касается регистрации в Фонде обязательного медицинского страхования, то с 2011 года все расчёты ведутся Пенсионным фондом, поэтому регистрация ИП в ФОМС в 2014-м не нужна. Это следует знать, чтобы не беспокоиться по данному вопросу и не обращаться в отделение ФОМС, тратя на это время.

Сам предприниматель может добровольно получить медицинский полис и получать бесплатные медицинские услуги в соответствии с перечнем. Сотрудники (при их наличии) могут самостоятельно получить полис предпочитаемой ими страховой компании и также пользоваться бесплатными медицинскими услугами. Данный вопрос решается полностью добровольно, а все необходимые взносы учитываются Пенсионным фондом, если ИП зарегистрирован как работодатель.

Источник: dezhur.com

Регистрация ИП в Пенсионном фонде самостоятельно

Процедура регистрирования предпринимателей в ПФ РФ и сроки прописываются в законодательной документации. ИП может работать самостоятельно или заниматься наймом сотрудников. Когда бизнесмен будет выступать в качестве человека, предоставляющего работу, ему стоит осуществлять платежи в фонды за собственных сотрудников.

Обязательные отчисления ИП в ПФР

Структура платежей ИП Пенсионному Фонду обладает двусторонней структурой. В обязательства предпринимателя, вне зависимости от того, кем он будет числится, включены ежегодные фиксированные платежи. Не осуществление ИП работы не может освободить от платежа по налогу.

Отчисления аннулируются при утрате работы предпринимателя, отпуска по декрету, призыва на срочную военную службу и в иных ситуациях, которые предусматриваются нормативами постановления. Регистрирование ИП через ПФР без сотрудников не освобождает предпринимателя от соответствующего платежа.

Прием на место труда работников автоматическим образом обязывает внесения оплат через определенные целевые организации. Платежи за сотрудников считаются обязательными, а неисполнение норматива закона повлечет административную ответственность.

Основным документом, на основе которого будут начислены платежи ПФ РФ и иные гос. фонды, считается ФЗ №212 от 2009 г. Исходя из данной документации, страховые отчисления платятся учреждениями всех форм собственности не только за нанимаемых сотрудников, но и при вознаграждениях подрядчиков.

ФЛ, которые не регистрируются, как индивидуальные предприниматели, должны оплачивать фонду в ситуации найма сотрудников. Это затрагивает граждан, которые производят частную практику.

Предназначение выплат

ПФР производит собственную работу на всей местности Российской Федерации. Платежи, отчисляемые бизнесменами и компаниями, распределяются, являются накопительными и предназначаются для платежей гражданам, которые вышли на пенсию по старости или по законодательству.

Любая организация, за счет платежей конкретных сумм, будет скапливать сбережения, которыми пользуются по наступлению пенсионной возрастной категории. Величина платежей будет установлена законодательно.

Фонд был открыт в 1990 году. Учреждение помогает обеспечить пенсионные права лиц, а ее бюджетная структура утверждена Государственной Думой. Благодаря финансам Фонда будет платиться пенсия 40 млн. граждан России.

Помимо этого, благодаря скоплениям будут обеспечены социальные платежи льготным категориям, причисляя также отчисления ветеранам Wow, Героям Советского Союза и РФ, мамам, инвалидам.

С 2018 г., величины платежей включают несколько частей, первая из которых доля накопления, а вторая – страховки. Схема перераспределения денег находится в зависимости от даты рождения плательщика и своевременной передачи заявки.

Граждане, которые рождаются до 1967 года, обладают правами по закону №243 сохранять часть накопления в величине 6%, а страхование сжать до 14% или сократить первую часть до 2% Работники, не отправившие заявку, автоматическим образом обретают 2% доли накопления.

Размер отчислений

Индивидуальный бизнесмен без наемных сотрудников должен отчислять ПФ РФ, взнос, который равняется 1% от прибыли года, обретенной больше 300 тыс. руб. При этом обложению по данному принципу будет подлежать лишь доля больше обозначенной величины. На прибыль меньше 300 тыс. руб. предусматриваются установленные отчисления.

Размер платежа во внебюджетные фонды зависит от наименьшей величины оплаты труда, который установлен бюджетной сферой государства на текущий период. В 2018 году данная величина равняется 18 тыс. 610 руб. 80 коп., что равняется 26% от МРОТ за год. Ставка процента считается консолидированной и состоит из платежей во все целевые подразделения.

При реализации работы предпринимателя на протяжении неполного календарного периода, отчисления будут платиться лишь за отработанные месяцы. Налог будет отчислен до 31.12.

Законом предполагается разделение величин взносов ПФ РФ, исходя из статуса предпринимателя. Используются такие ставки процента:

- тарификация -22%;

- при патенте – 20%;

- для резидентов технических парков – 8%;

- при реализации УСН – 20%.

Величина процентов, которая регламентируется для платежей в целевые подразделения, взятая от МРОТ на протяжении периода реализации предпринимательской работы, формирует обозначенный платеж каждый год.

Не будут начислены взносы ПФ РФ:

- с вознаграждения подрядчику, который проходит регистрацию ИП;

- на собственность, взятую через аренду;

- на пособия по больничному листу;

- на командировочные платежи;

- на финансовую помощь.

Любой, прошедший регистрацию человек, обладает возможностью узнать величину платежей ПФР с помощью онлайн сервиса фонда. На сайте, обладая СНИЛС и осуществляя простое регистрирование, реально обрести выписку. Данные являются доступными через ЛК и выводимыми на печать.

Документация через электронный портал считается информацией, предоставляемой для знакомства, и не способна являться официальным подсчетом, так как обозначенная информация способна различаться от фактического размера.

Регистрация ИП без работников в ПФР

Исходя из определенного процесса, регистрирование бизнесмена через фонды производится налоговым подразделением. Дополнительная документация не нужна. Данные о бизнесмене будут направлены к определенному отделению ПФ РФ, регистрирующему предпринимателя. Период оформления устанавливается ст. 11 ФЗ №167 и не способна быть выше 3 суток.

По итогу Пенсионный Фонд направляет предпринимателю справку о постановке на учет и передаче специализированного номерного знака регистрации.

Участие ИП в регистрировании предполагается законом, когда крайний, будучи управляющим, подписал трудовое соглашение или другой акт с ФЛ на предоставление услуг и осуществление работ.

К данной категории стоит отнести авторские договора и иные виды соглашений. Для постановления на учет бизнесмена нужно оформлять и подавать заявку. Регистрирование обязано производиться на протяжении 30 суток с момента подписания договора.

Порядок реализации процедуры

Для оформления документации при регистрировании ФЛ, как бизнесмена, дополнительное подписание через Фонды не нужно, так как этот функционал автоматическим образом исполняет налоговое подразделение. Процесс регистрирования через Фонды ИП при зачислении на работу сотрудников включает передачу заявки, подготовленность соглашений с работниками, посещение местного подразделения ПФР.

По итогу оформления бизнесмен обретает документ, в котором указывается специализированный номерной знак, нужный для подачи отчетов, транзакций из банка и иных ситуаций.

Какие должны быть основания

Регистрирование в ПФР осуществляется через автоматический режим, вся информация будет отправлена к Фонду из регистрирующего органа. Для этого лишь нужно появиться для подачи заявки и предоставления документации.

Так как индивидуальный предприниматель будет регистрироваться по месту прописки самого предпринимателя, то и все подразделения требуется искать через собственный район. Появиться в Фонде требуется не позже 5 суток вне подачи заявки на регистрирование ИП. Так как регистрация осуществляется автоматически, уйти от ответственности не удастся.

Как правильно обращаться

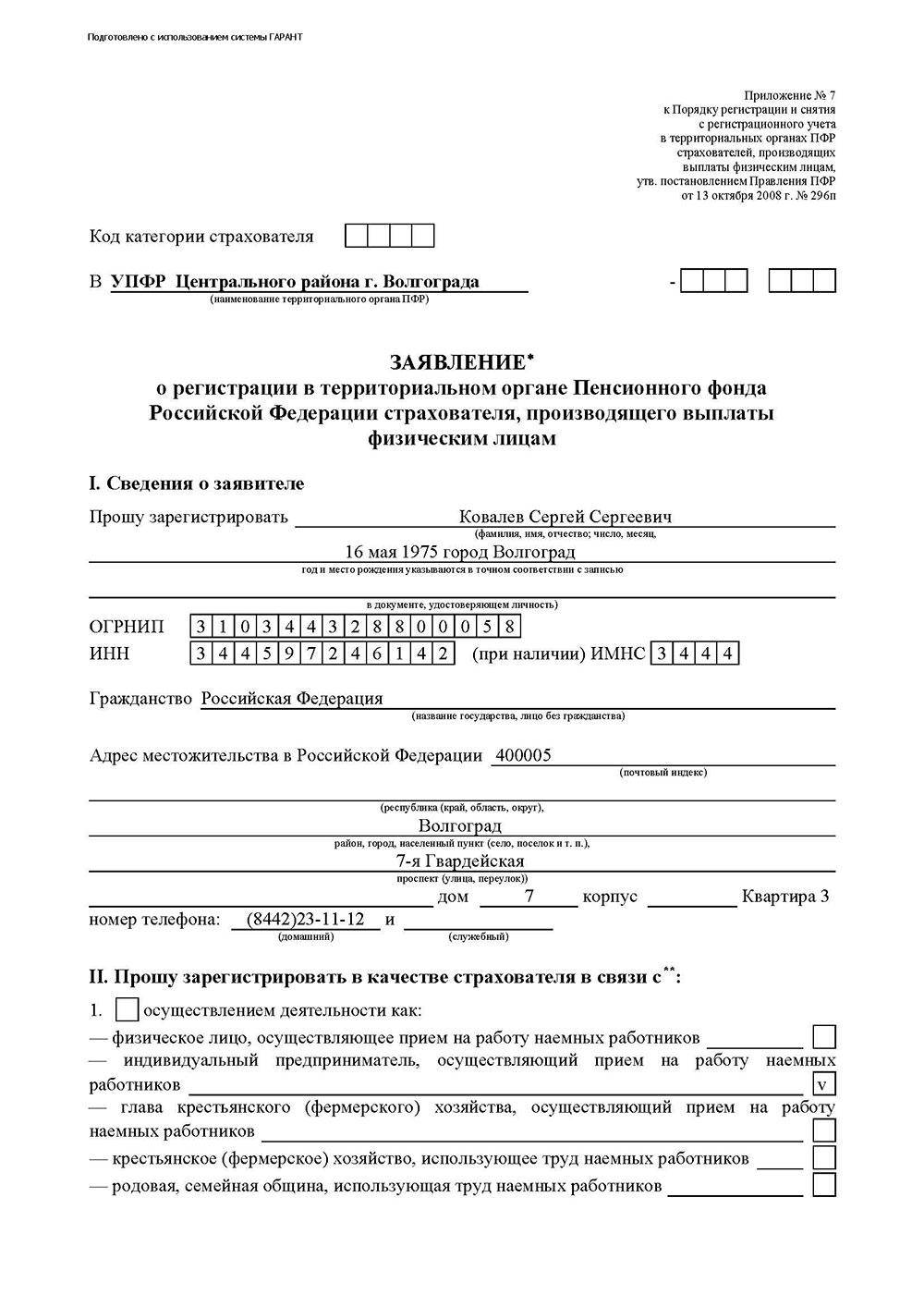

Регистрирование ИП с сотрудниками ПФ РФ производится по форме заявки. Для постановления на учет субъекту хозяйствования необходимо обращаться к подразделению ПФР по месту проживания, предъявляя паспортные данные и трудовые соглашения, которые подтверждают наем рабочих.

На основе обозначенной документации и заявки, бланк которого реально скачивать на портале ПФР или обрести напрямую через орган при обращении, Пенсионный Фонд будет регистрировать хозяйствующий субъект как работодателя.

Когда бизнесмен будет нанимать сотрудников в момент регистрирования, то его постановление на учет как управляющего происходит автоматическим образом, без соответствующей заявки.

Сроки и стоимость регистрации

Регистрирование через целевые фонды, включая ПФ РФ, производится безвозмездно. Периоды оформления не способны быть больше 3 суток с момента предоставления документации. Подписание контакта с сотрудников обязывает оформления ИП как управляющего не позже 30 суток от даты заключения договора.

Платеж обозначенной величины ИП способно проводиться по квитку или единственным платежным поручением, не разделяя на величины, предназначающиеся, в соответствие с подсчетами по любому фонду.

Частичный платеж повлечет недоимку и способен расцениваться, как нарушение. Советуется величины платежей округлять в сторону повышения или оплачивать точный взнос. Платеж наличными будут принимать все отделы Сбербанка и иные банковские организации.

Ответственность за несоблюдение правил регистрации

Главные нарушения, допускаемые ИП и ответственность:

- Несоблюдение срока 30 дней при подаче заявки о регистрировании в фонде. Опоздание регистрирования ИП, как работодателя на период до 3 месяцев, облагается штрафной санкцией величиной 5 тыс. руб. Увеличение данного периода повлечет штрафные санкции суммой 10 тыс. руб.

- Осуществление работы без регистрирования ФСС. 10% от налогооблагаемой величины, но не больше 20 тыс. руб.

- Нарушения срока оформления предпринимателя целевых гос. фондов. Штрафная санкция от 500 руб. до 1 тыс. руб.

Отсутствие регистрирования в Фонде способно повлечь отказ при приеме отчетов, что повлечет к использованию отдельных мероприятий к нарушителю. Такое решение работников Фонда не является правомочным. Все действия ПФ РФ будут оспорены через судебное разбирательство.

К штрафам стоит отнести пени, которые начислены за несвоевременную или неполную уплату отчислений. Величина штрафных санкций находится в зависимости от типа нарушения.

Доказательной базой нарушения режима работы с ПФР, считается камеральная или выездная проверка. Отказ ИП самостоятельно погасить долг и штрафные санкции приведет к принудительному взиманию. Бизнесмену будет отводиться 90 суток на принятие постановления после обретения определенного уведомления.

Датой начала отсчета является день вручения документации. Когда оплата в обозначенный срок не поступает, Пенсионный Фонд обращается в банковское учреждение и без акцепта будет списывать деньги со счета ИП. Оспаривать действия фонда реально через суд.

Источник: pfrf-kabinet.su