Нажимая кнопку «Рассчитать» вы, тем самым, соглашаетесь с политикой конфиденциальности сайта и даете согласие на обработку персональных данных.

Видеоинструкция

FAQ (часто задаваемые вопросы)

1. Я оплатил(а) заполнение декларации, а слово «Образец» не исчезло

Вначале убедитесь, что платеж прошел. Если деньги зачислены, то вам, на указанный во время оплаты email, пришел электронный чек и письмо-инструкция по использованию сервиса. Если писем нет, в личном кабинете своего банка убедитесь, что деньги сняты и посмотрите статус платежа, иногда он может задерживаться.

Если вы получили чек и письмо-инструкцию, а слово «Образец» не исчезло, значит вы не выполнили один из пунктов инструкции. Частые ошибки: — вы смотрите старую, сформированную до оплаты, декларацию.

Закройте в браузере вкладку со старой декларацией, перейдите на вкладку с заполненной формой, убедитесь, что галочка «Сформировать документ для печати» стоит, нажмите кнопку «Рассчитать», а затем на ссылку «Скачать заполненную декларацию»; — вы в форме вводите не тот ИНН, который указывали при оплате. Идентификация происходит именно по нему, если номер есть «белом списке», то водяных знаков не будет.

Упрощенная система налогообложения

ИНН записывается в «белый список» тогда, когда статус платежа получает статус «исполнен». ИНН, который вы вводили при оплате, написан в инструкции, которая пришла на почту после оплаты; — вы оплатили на одном сайте, а заполняете форму на другом. Декларацию можно заполнить на двух наших сайтах — deklaraciya-usn.ru и usn-rf.ru. Из инструкции вы можете узнать, на каком из сайтов вы платили; — вы превысили оплаченный срок работы с сервисом. При оплате вы сами выбираете этот срок — 24 часа или 30 дней.

2. Как мне распечатать сформированную декларацию?

Сервис формирует документ как файл PDF. Это один из самых распространенных форматов, файл открывается программой, установленной на вашем компьютере. Соответственно как у вас организована печать, мы знать не можем. Но во всех программах, открывающих файлы PDF, есть меню Файл (обычно в верхнем левом углу окна программы), в котором присутствует пункт «Печать».

Лучше печатать документ не из браузера (может полями обрезать часть документа), а из программы – просмотровщика PDF файлов. Обычно это Acrobat Reader, который установлен на большинстве компьютеров. Для открытия декларации в нем, сохраните ее к себе на компьютер. Как это сделать, разъяснено в следующем вопросе.

3. Как сохранить декларацию к себе на компьютер?

- Нажать на ссылку не левой, а правой клавишей, и из появившегося контекстного меню выбрать вариант «Сохранить как…», затем указать папку, где нужно сохранить файл;

- Если у вас открыта декларация в просмотровщике PDF или браузере, то нужно нажать на меню Файл и выбрать пункт «Сохранить как…», затем указать папку, где нужно сохранить файл;

- Если у вас открыта вкладка с декларацией в браузере, необходимо нажать непосредственно на документе правой клавишей мыши и из появившегося контекстного меню выбрать вариант «Сохранить как…», затем указать папку, где нужно сохранить файл.

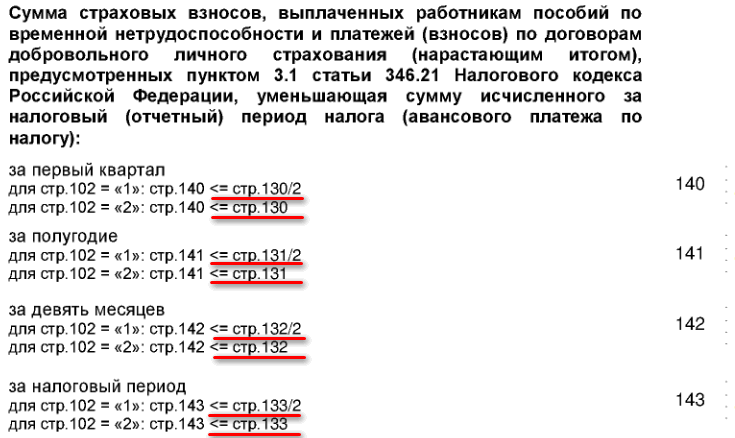

4. Почему я в поля вношу одни суммы страховых взносов, а в строках 140, 141, 142, 143 отражаются меньшие суммы (или вообще не отражаются)?

Все потому, что в этих строках отражаются не «страховые взносы», а «страховые взносы, уменьшающие сумму налога». Например, если исчисленный налог в строке 130 у вас 5000 руб., в строке 140 будет записана не вся сумма страховых взносов, а максимально возможная для уменьшения — 5000 руб. (или 2500 руб., если есть наемные работники). При отсутствии исчисленного налога (стр. 130-133) отсутствовать будут и страховые взносы, уменьшающие сумму налога (стр. 140-143). Смотрите формулы к строкам:

5. Предполагаю, что полученное значение в в одной из строк декларации неверно, как можно его проверить?

- вручную пересчитать результат;

- нажать кнопку «Убрать водяные знаки» и выбрать вариант оплаты «Декларация + расчеты и пояснения».

6. Я считаю налог по формуле (доход / 100 * 6) — взносы. Получается одна сумма, а в декларации сумма больше, почему так?

Потому что вы считаете по формуле, которая была верна до 2016 года, а сейчас расчет сложнее. Все дело в том, что посчитать сразу налог за год нельзя (подробнее в статье Почему не работает формула (ДОХОДЫ/100*6)-ВЗНОСЫ=НАЛОГ?). Нужно считать авансовый налог за 1 квартал, затем — за полугодие, используя результаты первого расчета и т.д.

В бухгалтерии такие вычисления называют «расчет нарастающим итогом». Формулы написаны рядом со строками 020, 040, 070, 100, считайте налог по ним, или просто используйте калькулятор на нашем сайте — годы работы и сотни тысяч сформированных деклараций позволяют доверять ему. Если все же вы считаете, что именно в вашей декларации допущена ошибка — смотрите предыдущий вопрос.

Одной из причиной повышенного налога может быть то, что взносы платились не поквартально. Дело в том, что взносы уменьшают налог только в том квартале, в котором они были уплачены, неучтенный остаток переносится на следующий квартал. В кварталах в которых взносы не платились налог будет начислен полностью.

7. В расчете декларации не участвуют фактически уплаченные авансовые налоги, почему так?

Правильно рассчитанный авансовый налог за первый квартал автоматически появится в строке 020, за 6 месяцев — в стр. 040, за 9 месяцев — в стр. 070, итоговый налог — в стр. 100. Другие суммы в этих строках ставить нельзя, неправильно уплаченные авансовые платежи никак не влияют на расчет налога. Фактически уплаченные взносы (но неправильные) ранее учитывали, но с 2015 года это отменено.

Смотрите, чтобы общая сумма рассчитанного налога (020+040+070+100 при объекте «доходы», 020+040+070+100+120 при «доходы минус расходы») совпадала с фактическими выплатами.

8. Как и где учитывать полученную в связи с коронавирусом субсидию?

Нигде, см. пп. 60 п. 1 ст. 251 НК РФ . В 3 разделе ее тоже не указывают, т.к. это не целевые средства, которые даются на определенные цели.

9. На какие темы можно получить консультацию в чате?

У нас в штате нет должности консультанта, отвечаем в свободное от основных обязанностей время. В 2023 году, в связи с вводом ЕНС, резко увеличилось количество вопросов о том, как учитывать для уменьшения налога страховые взносы, о Заявлениях о взаимозачете, о Уведомлениях, о платежках-уведомлениях и т.п. Мы вынуждены ограничить тематику консультаций — отвечаем только на вопросы, касающиеся расчетов в декларации и работы сервиса по формированию деклараций в целом. В тоже время в разделе Новости мы постарались в доступной форме изложить основные нововведения и способы минимизировать финансовые потери от них.

10. Я оплатил формирование декларации, а форма оплаты вновь появляется. Мне что, платить заново?

Повторно платить не нужно, форма оплаты появляется после нажатия кнопки «Без водяных знаков», которую не нужно нажимать уже оплатившим сервис. Форма оплаты закроется при нажатии кнопку «Рассчитать». Если стоит галочка «Декларация для печати», обновятся ссылки на документ, его повторно нужно скачать — слова «Образец» на нем не будет.

11. Я оплатил формирование декларации, перехожу на сайт, а поля, которые я заполнял, пустые. Мне заполнять их вновь?

Оплата Робокассой открывается в новой вкладке браузера. Вкладка с заполненной формой не закрывается, вам нужно найти эту вкладку, вновь нажать кнопку «Рассчитать», чтобы сформировалась декларация без слова «Образец» и заново скачать ее по обновившимся ссылкам.

Источник: deklaraciya-usn.ru

Образец приказа о внесении изменений в учетную политику по УСН с 1 августа 2016 года

Известно, что с 20.06.2016г. были изменены некоторые правила ведения бухгалтерского учета малого бизнеса. По этой причине необходимо внести изменения и в учетную политику. С образцом приказа относительно внесения изменений можно ознакомиться на нашем сайте

- Списание материалов теперь доступно в день их покупки.

- Товары можно учитывать по аналогичным правилам учета материалов.

- Амортизация основных средств проводится один раз в год.

- Нематериальные активы могут быть вовсе не учтены.

Когда следует внести изменения в учетную политику?

Внесенные поправки к ПБУ 5/01 действительны с 20.06.2016г., поэтому вносить изменения в учетную политику можно в середине года (об этом гласит пункт 14 ПБУ 1/2008 под названием «Учетная политика организации»). Соответственно, перейти на упрощенное ведение бухучета можно по желанию с любого числа (к примеру, с 1 августа или с начала следующего года).

Для перехода необходимо составить приказ о внесенных изменениях в ведении учетной политики, прописать в данном документе способ определения стоимости материалов.

Ниже представлен пример формулировки: «Образец изменений по бухгалтерскому учету с 1.08.2016г.».

После подписания изменений, следует определить стоимость поступивших материалов уже по новым правилам. А что касается стоимости оприходованных ранее материалов, то ее менять не стоит (об этом гласит пункт 12 ПБУ 5/01).

Быстрый способ внесения изменений в учетную политику

Как известно, учетная политика для каждой компании делается конкретная, а потому необходимо выбирать способ ведения учета в тех или иных ситуациях под определенный бизнес.

К примеру, Налоговым кодексом предусмотрено несколько способов оценки приобретенного сырья/материалов. Нужно определиться с тем, какой именно будет использоваться в той или иной компании/организации, в противном случае ведение достоверного учета будет невыполнимой задачей.

Также в некоторых ситуациях правила ведения налогового учета и вовсе не прописаны. Тогда раздельный учет при сочетании видов деятельности требует самостоятельной разработки, иначе не будет возможности обосновать те или иные расчеты налоговикам. Соответственно, у них появится повод дл начисления налогов, штрафов, пени. Из вышесказанного можно сделать вывод, что в наличии учетной политики должна быть заинтересована, прежде всего, сама организация/компания, а уже потом налоговики.

Источник: taxpravo.ru

Приказ учетная политика усн на 2018 год образец

Готовая учетная политика может оказаться необходимым подспорьем в ряде случаев. Например, если этот документ составляется впервые или по каким-либо причинам на момент ее составления на предприятии отсутствует главный бухгалтер. В данной статье мы представляем вашему вниманию готовый образец и пошаговые комментарии к его пунктам.

Скачать бесплатно пример учетной политики ООО на УСН на 2018 год

В качестве исходного образца мы выбрали бухгалтерскую учетную политику организации — образец 2017 для ООО, ведущего деятельность в сфере общепита и применяющего УСН «Доходы минус расходы» (15%). Затем в предлагаемый пример учетной политики внесли изменения, которые вступают в силу с 01.01.2018. Получившийся результат можно скачать по ссылке.

Когда предприятия утверждают учетную политику

Сначала развеем давно бытующий миф о том, что учетную политику нужно утверждать ежегодно. На самом деле, если нет изменений, то принятую политику надо последовательно применять из года в год — ст. 8 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ.

Для организаций действуют такие сроки в части разработки и утверждения учетной политики:

Создание новой организации

В течение не более чем 90 дней с даты регистрации (п. 9 ПБУ 1/2008, утвержденного приказом Минфина России от 06.10.2008 № 106н)

Не позже даты окончания первого для организации налогового периода (п. 12 ст. 167 НК РФ)

Внесение изменений в учетные политики

По общему правилу новая учетная политика утверждается в текущем году и применяется с начала следующего года (пп. 10, 12 ПБУ 1/2008)

- В случаях изменения методов НУ или существенного изменения условий работы организации — с начала нового налогового периода (ст. 313 НК РФ)

- В случае изменения законодательства — с даты вступления в силу нового НПА Внесение дополнений в учетные политики На момент, когда дополнения стали необходимыми (п. 10 ПБУ 1/2008) В том налоговом периоде, когда изменения стали необходимыми (ст. 313 НК РФ) ОБРАТИТЕ ВНИМАНИЕ! Изменить и дополнить учетную политику — вещи разные! Изменения влекут за собой необходимость ретроспективного пересчета данных за предшествующие изменению годы для отображения в соответствии с ними входящих учетных остатков и отображения данных прошлых лет в обязательной бухотчетности, в то время как дополнения нужны в первую очередь для корректного отражения текущей учетной информации.

Нормы, переходящие с 2017 года (по пунктам)

Следующие положения предлагаемого примера политики предприятия для целей бухучета остались неизменными с предыдущих годов и продолжают последовательно применяться:

Вариант документа, утверждающего учетную политику, смотрите в статье «Форма приказа об утверждении учетной политики».

Изменения, которые нужно учесть, если формируется учетка на 2018 год (по пунктам)

Положения, не вошедшие в готовый документ

nalog-nalog.ru

Учётная Политика 2018 скачать

Учётная политика Учетные Политики для всех организаций — см. внизу страницы С 06 августа 2017 вступили в силу изменения в ПБУ 1/2008 «Учетная политика организации». Изменения внесены приказом Минфина России от 28.04.2017 № 69н. Обновлены правила формирования организациями учетной политики для целей бухгалтерского учета: например, уточнено требование рациональности, предъявляемое к учетной политике организации, затраты на формирование информации об объекте бухгалтерского учета должны соответствовать полезности (ценности) этой информации. Наиболее заметное дополнение в ПБУ 1/2008 касается определения способа ведения бухучета. Если по конкретному вопросу способ не закреплен в федеральном стандарте, юрлицо сможет самостоятельно его разработать. Для этого нужно использовать:

сначала МСФО, затем стандарты бухучета по аналогичным вопросам и только потом — рекомендации в области бухучета. Организация, ведущая учет упрощено, при отсутствии в действующих ПБУ каких-либо способов учета сможет формировать учетную политику, руководствуясь исключительно требованием рациональности (п. 7.2 ПБУ 1/2008). Дочерние общества будут выбирать способы учета исходя из внутренних стандартов учета, разработанных головным обществом (п. п. 5.1, 8 ПБУ 1/2008).

Учетная политика является основным регламентирующим документом и имеет большое значение для учета организации. Необходимо продумать и предусмотреть , какие формы документации и регистров будут использоваться, каким образом организация будет вводить их в действие, как работники будут применять новые формы в своей работе. Составление учетной Политики

Учетная политика вводится в действие приказом руководителя. Формы документов и регистров с соблюдением всех требований законодательства должны быть приведены в приложениях к утверждаемой ежегодно учетной политике. Составляет учетную политику главный бухгалтер или иное лицо, на которого возложено ведение бухучета организации.

Ответственность за деятельность организации несет руководитель и учетная политика должна утверждается его приказом (распоряжением). Учетная политика должна применятся с 1 января того года, который следует за годом ее утверждения. Ее положения должны применяться всеми подразделениями и филиалами фирмы независимо от их места расположения. Вновь созданная организация должна оформить и утвердить учетную политику не позднее чем через 90 дней со дня государственной регистрации. Согласно ФЗ — 402:

1. Совокупность способов ведения экономическим субъектом бухгалтерского учета составляет его учетную политику. 2. Экономический субъект самостоятельно формирует свою учетную политику, руководствуясь законодательством РФ о бухгалтерском учете, федеральными и отраслевыми стандартами. 3. При формировании учетной политики в отношении конкретного объекта бухгалтерского учета выбирается способ ведения бухгалтерского учета из способов, допускаемых федеральными стандартами. 4. В случае, если в отношении конкретного объекта бухгалтерского учета федеральными стандартами не установлен способ ведения бухгалтерского учета, такой способ самостоятельно разрабатывается исходя из требований, установленных законодательством.

5. Учетная политика должна применяться последовательно из года в год. 6. Изменение учетной политики может производиться при следующих условиях: 1) изменении требований, установленных законодательством РФ о бухгалтерском учете, федеральными и отраслевыми стандартами; 2) разработке или выборе нового способа ведения бухгалтерского учета, применение которого приводит к повышению качества информации об объекте бухгалтерского учета; 3) существенном изменении условий деятельности экономического субъекта. 7. В целях обеспечения сопоставимости бухгалтерской (финансовой) отчетности за ряд лет изменение учетной политики производится с начала отчетного года. ibport.ru

Учетная политика УСН в 2018

Цель составления учетной политики – зафиксировать систему налогообложения, выбранную организацией, и отразить информацию относительно порядка учета доходов и расходов. Сегодня мы расскажем в статье, как строится учетная политика УСН: как составить и утвердить документ, какие положения необходимо отразить в документе при использовании упрощенной системы.

Что такое учетная политика организации

Учетная политика — 2018

Похожие публикации

Любая организация должна вести бухгалтерский и налоговый учет, фиксируя способы их ведения в учетной политике. Учетная политика организации создает единую систему учета и документооборота, которой обязаны следовать все сотрудники и подразделения фирмы. Отсутствие учетной политики – грубое нарушение, за которое предприятие могут оштрафовать. Как составить учетную политику на 2018 год, и какие особенности следует учесть – об этом наш материал.

Учетная политика предприятия: общие требования к оформлению

Применение учетной политики организации ведется непрерывно из года в год, а обоснованные изменения в нее могут быть внесены только с начала отчетного года. Приказ об учетной политике утверждает руководитель, не позднее 90 дней после регистрации компании.

Например, учетная политика 2017 г. должна была быть принята до 31.12.2016г., а документ, утвержденный в 2017 г., вступит в силу лишь с 01.01.2018 г. Учетная политика организации должна отражать методы учета только по реально имеющимся активам, операциям, обязательствам. В тексте документа целесообразно закреплять те моменты учета, по которым есть выбор из нескольких вариантов, либо закон по ним не содержит однозначного толкования. Например: какие способы амортизации применяются, как создаются резервы и т.п. Переписывать однозначные положения ПБУ, или Налогового кодекса, не предлагающие выбора, бессмысленно.

«Учетная политика организации» ПБУ 1/2008: изменения

Учетная политика УСН

- порядок учета доходов,

- указать, как уменьшают налоговую базу уплаченные страхвзносы,

- в каком порядке, и по какой ставке рассчитывается налог и авансовые платежи,

- налоговый регистр — КУДИР.

При объекте «доходы минус расходы» особое внимание следует уделить не только доходам, но и расходам, указав:

в остальном пункты налоговой политики будут аналогичны тем, что указываются для УСН по «доходам».

Учетная политика ОСНО

Один из главных пунктов налоговой политики при ОСНО – ведение учета по налогу на прибыль. В документе следует отразить:

Учетная политика: образец

Создать образец учетной политики, который одинаково подходил бы для всех предприятий невозможно. В каждом случае есть свои особенности, зависящие от вида деятельности, применяемого налогового режима и многих других факторов. Учетная политика, пример которой приводится здесь, составлена для предприятия, работающего на ОСНО. spmag.ru

Готовые образцы учетной политики по УСН на 2018 год

Статьи по теме

Все организации на УСН должны утвердить учетную политику на 2018 году по налоговому и бухгалтерскому учету. А предприниматели — только по налоговому. Образцы всех учетных политик по УСН на 2018 год — в нашей статье. Из статьи вы узнаете:

Все организации на УСН должны утвердить учетную политику на 2018 году по налоговому и бухгалтерскому учету. А предприниматели — только по налоговому. Образцы всех учетных политик по УСН на 2018 год — в нашей статье. Из статьи вы узнаете:

- Образцы всех учетных политик по УСН (15 штук)

- Какие пункты содержит учетная политика в 2018 году

- В чем особенности учетной политики некоммерческой организации

- Образец приказа об утверждении учетной политики (встроены во все учетные политики) С 2018 года учетную политику можно упростить, подробности читайте в статье Правила учета изменились: подберите выгодные формулировки учетной политики. Контруктор учетной политики есть в программе Упрощенка 24/7. Сделайте учетку под себя бесплатно. Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю.

При прочтении статьи учитывайте, что упрощенцев освободили от лишних отчетов. Подробности читайте в журнале «Упрощенка».

При прочтении статьи учитывайте, что упрощенцев освободили от лишних отчетов. Подробности читайте в журнале «Упрощенка».

Что должна содержать учетная политика УСН в 2018 году

Безусловно данную структуру можно менять в зависимости от нужд и специфики деятельности организации или ИП.

Часто оформляется отдельная учетная политика для бухгалтерского учета и отдельная политика для целей налогообложения.

Далее в статье вы найдете стандартный образец учетной политики ООО на 2018 год и образец скачать бесплатно для УСН вы сможете и для различных видов деятельности.

Популярные образцы

Приказы на уверждение учетной политики встроены в образцы.

Упрощенная бухгалтерская учетная политика для малого бизнеса на 2018 год

Учетная политика индивидуального предпринимателя для целей налогообложения. УСН («доходы минус расходы»)

Учетная политика для целей налогообложения. Торговля. УСН («доходы») и ЕНВД

Учетная политика для целей налогообложения. УСН «доходы»

Источник: lubnitsa.ru

При прочтении статьи учитывайте, что упрощенцев освободили от лишних отчетов. Подробности читайте в журнале «Упрощенка».

При прочтении статьи учитывайте, что упрощенцев освободили от лишних отчетов. Подробности читайте в журнале «Упрощенка».