Как отразить в КУДиР доходы от реализации услуг и провести их в 1С 8.2

Предположим, ООО «Торговая компания «Дом» оказало заказчику услугу по настройке локально-вычислительной сети. По договору оказания услуг ранее в 2012г. на счет организации была получена 100% предоплата за услуги (в 2012г. объект налогообложения «Доходы»). Необходимо отразить операции в программе в 1С 8.2:

- Операцию №1 по оказанию услуг заказчику.

- Проверить бухгалтерские проводки, формируемые документами.

- Проверить записи в регистрах накопления УСН.

- Сформировать Книгу учета доходов и расходов и проверить ее заполнение.

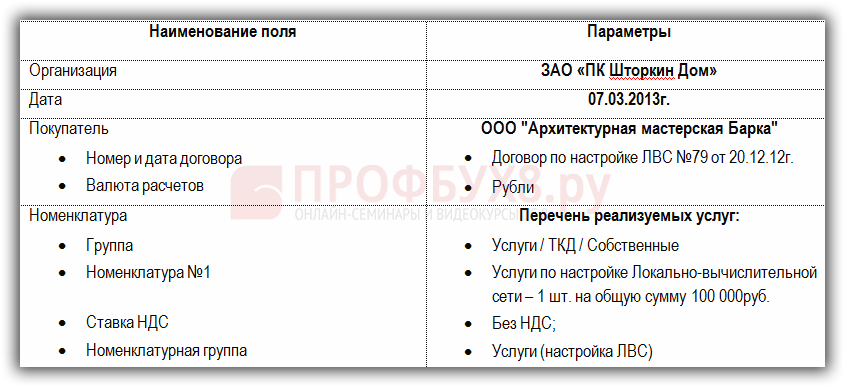

Параметры для выполнения Операции №1:

БУХГАЛТЕРСКИЕ ПРОВОДКИ | Бухучет для чайников | Бухгалтерия для начинающих | Двойная запись | Счет

Шаг 1. Получение аванса от покупателя

Для того чтобы операции правильно были отражены в налоговых регистрах 1С 8.2, необходимо проверить в базе данных заполнение документов на получение аванса от покупателя ООО «Архитектурная мастерская Барка» на сумму 150 000,00 руб. от 22.12.2012г.

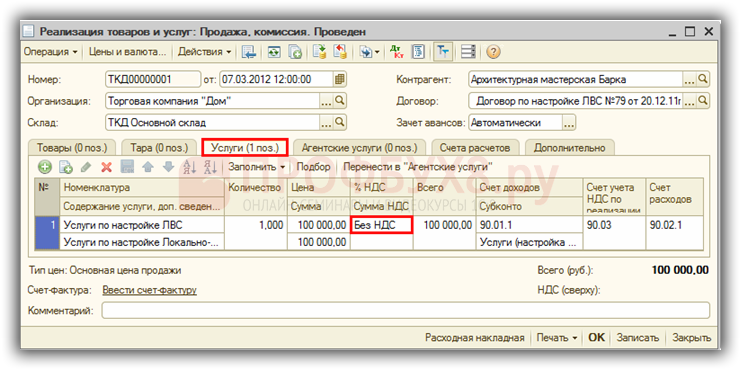

Шаг 2. Оказание услуг заказчику при УСН

Рассмотрим особенности заполнения документа «Реализация товаров и услуг» в 1С 8.2:

- В поле Счет доходов – счет учета выручки, в нашем примере – 90.01.01 «Выручка по деятельности с основной системой налогообложения»;

- В поле Субконто – вид услуг из справочника Номенклатурные группы;

- В поле Счет расходов – счет учета прямых затрат по оказанной услуге, в нашем примере 90.02.1 «Себестоимость продаж по деятельности с основной системой налогообложения»:

В нашем примере ООО Торговая компания “Дом” применяет Упрощенную систему налогообложения, поэтому счет-фактура не выписывается.

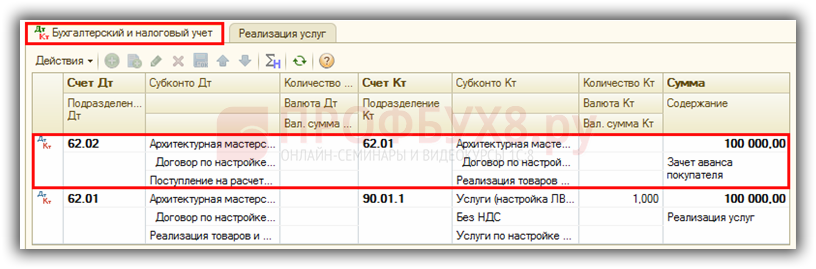

Проводки по оказанию услуг заказчику при УСН

По бухгалтерскому учету

Документ Реализация товаров и услуг в 1С 8.2 формирует проводки по реализации услуг и зачету ранее полученного аванса:

По налоговому учету

В регистре накопления по УСН не формируется записей, т.к. доходы при УСН учитываются по кассовому методу, т.е. ранее полученный аванс в предыдущем году за данные услуги был учтен в доходах при его получении, т.е. в 2012г.

Шаг 3. Формирование КУДиР

В связи с тем что доходы от сделки по реализации услуг были отражены в Книге учета доходов и расходов в период их получения в полном объеме, то в момент реализации услуг никаких записей в Книге учета доходов и расходов не производится.

Учет ОС при УСН для чайников: примеры, проводки

Поставьте вашу оценку этой статье:

Источник: profbuh8.ru

Проводки по начислению налога УСН

Предприятие, работающее по упрощенной системе налогообложения, для снижения уплачиваемого налога применяет специальный налоговый режим. Это позволяет упростить работу бухгалтера, облегчить ведение налоговой документации. Суть введения УСН заключается в освобождении организации от уплаты многочисленных налогов и замены их одним единственным налогом с фиксированной ставкой.

Каким образом происходит начисление налога при УСН

Чтобы понять, как начисляется налог при УСН достаточно обратиться к Налоговому кодексу. Именно там, в 20 пункте 346 статьи подробно говориться о том, по какой ставке начисляется налог. Процентных ставок всего две:

- 6% от доходов. При таком налогообложении предприятие платит, казалось бы, совсем небольшой налог, но от суммы всех доходов, не вычитая при этом расходы.

- 15% от прибыли. Получив доход, предприятие вычитает из него все свои расходы и платит с полученной прибыли 15% налога. С 2009 года размер ставки зависит от категории налогоплательщика и колеблется от 5 до 15%.

Чтобы понять, какой из двух видов налогов выгоднее, потребуется произвести простейшие математические расчеты. Для второго случая расходы придется подтверждать, поэтому не стоит выбирать второй вариант, если многие из ваших деловых партнеров ведут «черную бухгалтерию» и осуществляют поставки без накладных.

Два условия для перехода на УСН:

- в организации должно работать менее 100 сотрудников;

- доход организации за 9 месяцев работы в году не превышает 45 миллионов рублей. Заметьте, доход, а не прибыль!

ИП и юридические лица, за исключением ООО, освобождаются от ведения бухгалтерской отчетности. В этом и заключается один из главных плюсов УСН. Но утвержденную Минфином книгу по учету доходов и расходов заполнять всё же придется.

Расчетами налогов при УСН занимается бухгалтер предприятия, руководитель организации, сторонняя фирма в электронном или письменном виде. При заполнении книги в электронном виде, в конце отчетного периода её следует распечатывать, заверить руководителем организации и сотрудником налогового органа.

В некоторых случаях требуется кассовый аппарат для ООО: как ее приобрести, где зарегистрировать и как использовать.

Какие штрафы ждут тех, кто реализует алкоголь без лицензии? Ответ здесь.

На каких счетах отображается налог при УСН

Налог по УСН отображается на счетах:

- 51 (расчетный счет);

- 68 (налоговые расчеты и сборы);

- 99 (прибыль и убыток организации).

Конкретные проводки по начислению УСН

Существуют 2 проводки по начислению УСН:

- Кредит 68 – Дебет 99. Сюда вносится начисленный налог.

- Кредит 51 – Дебет 68. Сюда вносится выплаченный налог.

Как заполнить баланс при УСН?

Заполнение баланса при УСН следует начать с заполнения всех данных об организации, которые указываются в шапке баланса. Строки баланса заполняются по порядку. Порядок заполнения баланса при УСН такой:

В строке «Материальные активы» указывают остаточную стоимость предприятия, а также капиталы, вложенные в оборот.

В строке «Нематериальные активы» следует указать все активы по научным исследованиям, поисковым активам, налогам, а также прочим вне оборотным средствам.

В строке «Финансовые активы» отображаются все оборотные денежные средства, за исключением денежных запасов.

В строку «Долговые обязательства» входят те денежные средства, которые организация взяла в кредит, заем.

В строку «Баланс» вносят общий итог всех активов предприятия.

Все остальные строки заполняются так же, как и в обычном бухгалтерском балансе.

Сроки уплаты налога при УСН

Декларация по УСН сдается раз в год, согласно ст. 346.23 НК РФ. Там указано, что юридические лица обязаны сдать налоговую декларацию до 31 марта года, следующего за периодом, указанным в декларации, а ИП – не позднее 30 апреля.

Нарушение сроков сдачи налоговой декларации влечет наказание в виде штрафа в размере до 30% суммы неуплаченного налога за каждый просроченный месяц. А за неуплату налога – штраф от 20 до 40% суммы налога.

Сдача налоговой декларации по УСН

Налоговая декларация подается в налоговый орган по адресу проживания ИП или адресу регистрации юридического лица. Для 2014 года актуальна форма написания налоговой декларации по КНД 1152017. Существуют 3 способа подать налоговую декларацию:

- Прямо в налоговую инспекцию декларация подается лично или по нотариальной доверенности. В таком случае потребуется предоставить 2 экземпляра декларации, один из которых остается в налоговой инспекции, второй, с подписью сотрудника налогового органа, остается у вас.

- Почтой также можно отправить налоговую декларацию. Для этого потребуется отправить письмо, описав вложения, на адрес налоговой инспекции, обязательно сохранив квитанцию об отправке.

- Электронный способ. Для этого следует обратиться в пункт коллективного доступа или к оператору связи.

При подаче налоговой декларации все её листы нумеруются. На титульном листе необходимо указать дату составления декларации и поставить печать. Во всех полях декларации, для которых нет данных, должен стоять прочерк.

Расчет начисления налога в 1С

Для расчета налога при УСН используются специализированные сервисы и программы, такие как, «Налогоплательщик ЮЛ», 1С «Бухгалтерия», сервис «Моё дело».

Чтобы рассчитать налог УСН в программе 1С «Бухгалтерия», потребуется заполнить типовой отчет в меню программы. Для этого потребуется зайти в меню «Отчеты» и найти «Книгу по учету доходов и расходов по УСН». Этот документ должен иметь возможность проверки, ведь книга заполняется на основании механизма 1С, без использования стандартных бухгалтерских проводок.

Налоговая декларация по УСН заполняется в разделе Регламентированные отчеты – Налоговая отчетность. В декларации прописываются доходы или доходы вместе с расходами, в зависимости от типа налогообложения. Операции, которая бы самостоятельно выполнила подсчет налога, в программе 1С нет. Все налоги придется считать вручную.

Операция начисления налога УСН осуществляется через проводку Дебет 99.01.1, которая отражает основные налоги, и Кредит 68.12, где указывается единый налог.

Использование УСН поможет избавиться от большого количества оформляемых документов и избавит вашего бухгалтера от лишней работы. Однако не всегда УСН поможет уменьшить налог, поэтому прежде, чем перейти на «упрощенку», взвесьте все «за» и «против», подсчитайте, что выгоднее и только тогда выбирайте тот вид налога, который вам более подходит.

Что такое 3-НДФЛ: срок подачи, документы и сдача через Интернет.

Открытие продуктового магазина с нуля: наша пошаговая инструкция с советами.

Про начисление налога по УСН: http://svoy-business.com/yuridicheskie-voprosyi/nalogi-i-nalogooblazhenie/provodki-po-nachisleniyu-naloga-usn.html

Похожие статьи

на создании текстов с использованием искусственного интеллекта без опыта в данной сфере

Помогла статья? Подписывайтесь в наши сообщества: ВКонтакте, Фейсбуке, Twitter, Одноклассниках или Google Plus.

Будем очень благодарны, если поставите «Лайк» ниже. Спасибо!

Получайте обновления прямо на вашу почту:

Источник: svoy-business.com

Как в «1С:Бухгалтерии» начислить и учесть уплаченный в составе ЕНП транспортный налог в расходах при УСН?

С 01.01.2023 налоги (авансовые платежи по налогам), сборы, взносы, а также пени и штрафы по ним уплачиваются по новым правилам, а именно – в качестве единого налогового платежа (ЕНП) на единый налоговый счет (ЕНС). На едином налоговом счете (ЕНС) аккумулируются данные об уплаченных единых налоговых платежах (ЕНП) и об обязанностях по уплате налогов, сборов, взносов. При этом сам порядок расчета налогов, а также порядок их признания не меняется.

В целях контроля за исчисленными суммами налогов в бухгалтерском учете целесообразно их начисление отражать по кредиту счета 68 (69) по видам налоговых платежей. В зависимости от вида налогового платежа корреспондирующими счетами к счету 68 (69) являются счета учета затрат, прочих расходов или счета учета расчетов.

Уплаченный транспортный налог можно учесть в расходах при УСН с объектом «доходы минус расходы» (пп. 22 п. 1 ст. 346.16 НК РФ) на дату перечисления налога (авансового платежа по налогу), если плательщик перечисляет его самостоятельно. Либо на дату перечисления денежных средств лицу, которое уплатило налог (авансовые платежи) за плательщика.

При УСН с объектом «доходы» транспортный налог в целях УСН не учитывается.

В бухгалтерском учете суммы транспортного налога (авансовых платежей по транспортному налогу), уплаченные (подлежащие уплате) организацией, формируют ее расходы по обычным видам деятельности (п. 5,7 ПБУ 10/99) либо учитываются в составе прочих расходов (п. 11 ПБУ 10/99).

Начисление транспортного налога (авансовых платежей по транспортному налогу) отражается на счетах бухгалтерского учета проводками:

- Рассчитывается транспортный налог (авансовые платежи по налогу), исчисленные суммы отражаются на счетах бухгалтерского учета и в регистре «Расходы по УСН»;

- Задолженность по начисленному транспортному налогу (авансовому платежу по налогу) переносится на счет 68.90 «Единый налоговый счет» для формирования совокупной налоговой обязанности;

- Формируется платежное поручение на уплату единого налогового платежа (ЕНП), отражается списание денежных средств;

- ЕНП засчитывается в счет уплаты транспортного налога, признается в расходах по УСН и отражается в КУДИР.

1. Расчет транспортного налога (авансовых платежей по налогу) и отражение исчисленных сумм на счетах бухгалтерского учета и в регистре «Расходы по УСН»

Расчет и начисление транспортного налога (авансовых платежей по налогу) в программе выполняется регламентной операцией «Расчет транспортного налога» в составе обработки «Закрытие месяца» в последнем месяце каждого квартала (если уплачиваются авансовые платежи) и в декабре отчетного года. Формируются бухгалтерские проводки по начислению и выполняется запись в регистр «Расходы при УСН».

2. Перенос задолженности по начисленному транспортному налогу (авансовому платежу по налогу) на счет 68.90 «Единый налоговый счет»

Для переноса задолженности по начисленному транспортному налогу (авансовому платежу по налогу) на счет 68.90 «Единый налоговый счет» для формирования совокупной налоговой обязанности (п. 5 ст. 11.3 НК РФ) используется документ «Уведомление об исчисленных суммах налогов» (уведомление подается, поскольку налоговая декларация по транспортному налогу не представляется (п. 9 ст. 3 Федерального закона от 15.04.2019 N 63-ФЗ, письмо Минфина от 19.06.2019 № 03-05-05-02/44672).

При проведении документа формируются проводки по кредиту счета 68.90 в корреспонденции со счетом начисления транспортного налога (68.07) и движения по регистру накопления «Расчеты по налогам на едином налоговом счете» с видом «Приход».

3. Перечисление ЕНП в бюджет

При проведении документа «Списание с расчетного счета» наряду с проводками по дебету счета 68.90 и кредиту счета 51 формируются движения по регистру накопления «Расчеты по единому налоговому счету» с видом «Приход».

4. Зачет уплаченного в составе ЕНП транспортного налога, признание его в расходах по УСН и отражение в КУДИР

Зачет ЕНП в счет уплаты налогов и взносов осуществляется автоматически при выполнении регламентной операции «Зачет аванса по единому налоговому счету» в составе обработки «Закрытие месяца».

При выполнении регламентной операции:

- по регистрам накопления «Расчеты по единому налоговому счету» и «Расчеты по налогам на едином налоговом счете» выполняются движения с видом «Расход» (движения с видом «Приход» по этим регистрам были сформированы раньше при проведении документов «Уведомление об исчисленных суммах налогов» и «Списание с расчетного счета»);

- в регистре «Книга учета доходов и расходов» в колонке «Расходы» отражается сумма уплаченного транспортного налога, которая автоматически попадает в отчет «Книга доходов и расходов УСН».

Источник: set-r.ru