Работодатель, принимающий на работу человека, обязан своевременно делать взносы в Федеральную Налоговую службу. В том числе и отчисления по доходу физического лица — подоходный налог. Именно поэтому на руки сотрудник получает заработную плату за вычетом 13%.

Ежегодно организация обязана отчитываться в Налоговую службу до 1 апреля по форме 2 НДФЛ о том, сколько было удержано с работников в пользу федерального бюджета.

Более того, при увольнении сотрудника помимо расчета и трудовой книжки ему выдается еще и справка 2- НДФЛ лично на руки.

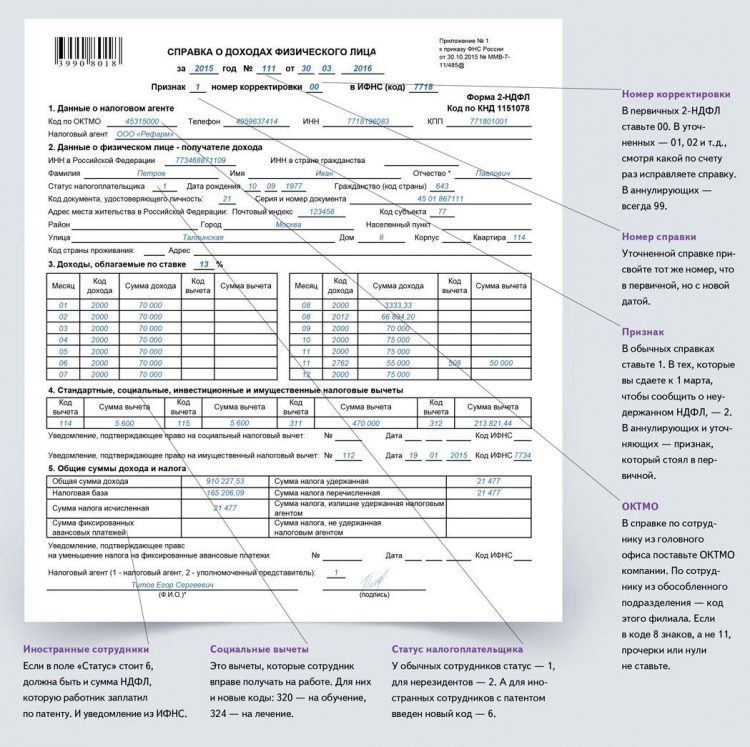

Правила заполнения

В справке работодатель обязан в первую очередь указать сведения о налоговом агенте. Поскольку посредником между физическим лицом и налоговой службой выступает организация, то именно она и является налоговом агентом.

Как заполнить справку 2 ндфл. Заполнение справки 2-ндфл

Информация о работодателе

Работодатель обязан указать все сведения о себе, согласно имеющимся у него документам. В эти сведения входят:

- индивидуальный налоговый номер (ИНН);

- код причины постановки на учет (КПП);

- код ОКТМО (общероссийский классификатор территорий муниципальных образований);

- телефон;

- наименование организации.

Доходы, облагаемые по ставке

В данном разделе вносятся все сведения о доходах физического лица с января по декабрь.

Таблица заполняется следующим образом:

- В графе «месяц» проставляется месяц буквами, не цифрами.

- В графе «код дохода» указывается соответствующим выплатам кодовое обозначение (для заработной платы — это один код, для премии — другой, для авансового платежа — третий, и так далее).

- В графе «сумма дохода» указывается весь доход до копейки.

- В графе «код вычета» указывается соответствующий налогообложению кодовый символ.

- В графе «сумма вычета» прописывается сумма, которая составляет 13%. К ней применяются правила округления. Если более 50 копеек, то округляется до 1 рубля, если меньше 50 копеек, то идет уменьшение до целого.

Все сведения вносятся на основании бухгалтерских отчетов. Не допускается указание большей или меньшей суммы, чем та, которую фактически сотрудник получал в указанный месяц.

Общие суммы дохода и налога

В данном разделе подводятся итоги двух предыдущих. Считается вся сумма дохода за отработанные месяцы, учитывается налоговая база, с которой взимается налог (за минусом налоговых вычетов), сумма исчисленного налога. Дополнительно по каждому расчету указывается сумма налога, который был изъят с физического лица в пользу налоговой службы.

Если при увольнении бланк не был выдан, то это является нарушением трудового законодательства, что влечет для юридического лица соответствующие штрафы.

Посмотрите видео о том, как заполнить справку 2-НДФЛ

Коды доходов по НДФЛ для справки 2-НДФЛ

Налоговые вычеты по подоходному налогу в 2018 году

Налоговый вычет за учебу в 2018 году

Свежие записи

Что такое акциз и что к нему относится

Что означает оферта?

Аванс и зарплата:расчет и сроки выплаты

Подлинность больничного листа

Изменения в ЕГРИП

Источник: ipprof.ru

Что такое справка 2-НДФЛ подробно + образец заполнения

НДФЛ – Налог на доходы, которыми облагаются физические лица. Простыми словами, справка НДФЛ-2 это официальный документ, который отражает все данные о налоговых поступлениях, которые взимаются со всех работающих граждан РФ, за определенный промежуток времени. Все сведения данные, указанные в документе предоставляются в налоговый отдел конкретного территориального управления.

2-НДФЛ составляется и выдается предприятием (организацией). В документе указываются заработная плата физицеского лица, удержанные налоги и отчисления за конкретный промежуток времени (один год). Это краткое понятие, что такое НДФЛ простыми словами.

Особенности получения и кто выдает 2-НДФЛ

В справке отражается вся информация о настоящем доходе гражданина (зарплата), налоги и другие отчисления с конкретного работника, которые выражаются в конкретных цифрах государственной валюты. На работодателя ложиться ответственность за перечисление всех выплат в государственные фонды за каждого наемного сотрудника своей организации.

К особенностям оформления и получения документа относят следующее:

- Получить 2-НДФЛ можно только по месту работы.

- Кроме сведений об обязательных отчислениях, справка должна иметь полные реквизиты организации и быть заверена головной печатью предприятия.

- 2-НДФЛ оформляют уполномоченные сотрудники бухгалтерии.

- В соответствии с нормами закона РФ, работодатель должен предоставить наемному работнику справку 2-НДФЛ не позже, чем через 3 дня после написания заявления.

- Основанием получить справку считается письменное заявление работника с просьбой оформить документ. При этом работник не обязан указывать причины, по которым ему необходимо получение данного документа.

- Устная просьба на выдачу документа не регламентирована Трудовым Кодексом и не может считаться основанием для оформления НДФЛ-2.

Сведения, которые отображаются в 2-НДФЛ

Документ будет считаться действительным только после корректного заполнения и последующего визирования. Не допустимы любые отступления от принятого стандарта выписки документа (подчеркивание, использование ретуши, белого корректора). 2-НДФЛ что это такое по своим параграфам:

- Данные работодателя: название компании (предприятия), перечисление всех реквизитов, Код Причины Постановки (КПП) в налоговом управлении (региональном отделе).

- Данные наемного работника. В документе указываются все данные с первых двух страниц паспорта гражданина РФ.

- Сумма дохода работника, указывается помесячно.

- Налоговые отчисления с указанием кодов. (социальные, имущество, стандарт). Графа заполняется в том случае, если наемный сотрудник имел право на их получение.

- Итоговая (общая) сумма дохода и налоговых отчислений.

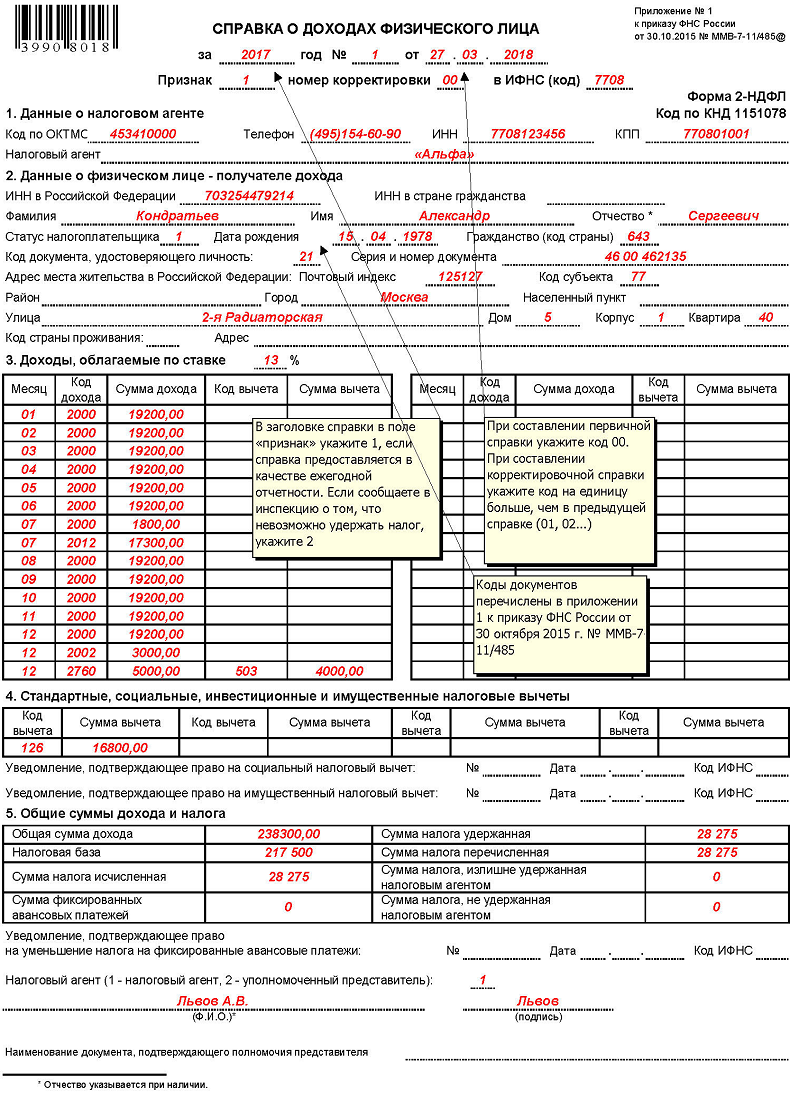

Корректное заполнение разделов документа — это полная ответственность бухгалтера, получателю документа рекомендуется запомнить следующие моменты:

- В графе «Признак» указывается цифра «1» , если справка прилагается к ежегодной отчетности в налоговую инспекцию.

- Если справка предоставляется впервые, в графе «Номер корректировки»» указываются цифры «00» .

2-НДФЛ новая форма 2021 бланк образец заполнения

Ниже представлен образец новой формы 2021 года дающий представление, Как выглядит справка 2-НДФЛ с расшифровкой указанных данных.

Видео: как заполнить бланк 2 НДФЛ

Для чего нужна справка 2-НДФЛ

Согласно статистическому отчету в большинстве случаев кредитно-финансовые учреждения требуют с потенциального заемщика предоставить справку 2-НДФЛ как главный документ (после паспорта) при оформлении кредита.

С помощью этого документа банковские организации определяют платежеспособность клиента и стабильность его основного дохода. Справка 2-НДФЛ является обязательной при оформлении ипотеки, получения автокредита и оформлении других крупных займов. Для чего еще, в каких случаях может быть нужна справка 2-НДФЛ:

- Для получения государственного налогового вычета . Если физическое лицо, согласно законодательству, имеет право на субсидирование, льготное обучение, относится к малообеспеченным социальным категориям граждан и пр.

- В процессе судебных тяжб и споров , касающихся: имущественных споров, при разводах, определении наказания в виде компенсации материального и морального ущерба, выплат потерпевшей стороне и пр.

- При оформлении пенсии по возрасту . В этом случае, только НДФЛ-2 считается подтверждающим документом для расчета конкретной суммы пенсионных выплат.

- При установлении опекунства над несовершеннолетними или недееспособными лицами, требующими опеки. В процессе сбора документов для процедуры усыновления ребенка.

- При оформлении на новое место работы . В 50% случаем работодатели требуют от потенциального работника предоставление документа с отчетностью по доходам и отчислениям за последние 6-ть месяцев. Рекомендуется оформить 2-НДФЛ непосредственно в период увольнения.

- При оформлении визы . В некоторых случаях при оформлении визы в консульстве необходимо предоставить только выписку с карты заработной платы. Оформление выписки осуществляется в бухгалтерии предприятия (организации).

- Для получения и расчетов суммы пособия безработным . Центры занятости производят начисление пособий согласно информации, отображенной в справке 2 НДФЛ за последние шесть месяцев. Рекомендуется стать на учет в центре занятости не позже, чем через два месяца после увольнения (сокращения и пр.) с основного места работы.

- При оформлении кредитов . Читайте подробнее, какие банки дают кредит без справки 2-НДФЛ.

В 90% случаев требуется предоставить форму с налоговыми отчислениями и доходами за последние 6 мес. В некоторых случаях требуется документ за последний год. Какую справку оформить, следует заранее уточнить в организации, которая требует данный документ.

Особенности оформления НДФЛ в период декретного отпуска и больничного

Женщинам, находящимся в декретном отпуске справка НДФЛ может потребоваться:

- При увольнении. Расчеты выплат согласно декретному листу производятся за последние 2 года трудовой деятельности.

- Для правильного расчета пособия-компенсации, которые производятся социальными службами по уходу за ребенком.

Женщинам, прерывающим работу в связи с наступлением декретного времени, получают пособие, которое составляет 100% от ее среднего заработка. Выплаты производит работодатель. Стаж работы при начислении декретного пособия не учитывается.

Если женщина работает в организации (предприятии и пр.) менее чем 24 мес., требуется справка НДФЛ с предыдущего рабочего места, для корректного начисления декретного пособия.

При начислении выплат согласно больничному, источником информации для корректного начисления выплат служит справка НДФЛ-2 (согласно законодательству РФ с 2010 г.). В обязанности бухгалтера предприятия входит расчет средней заработной платы за последние два года. Эта сумма будет начислена работнику в качестве оплаты труда по оплачиваемому больничному листу.

2-НДФЛ при трудоустройстве

Самостоятельно передать справку 2-НДФЛ с прошлого рабочего места очень выгодно самому работнику. Только на основании этого документа бухгалтерия новой компании может правильно начислить сумму предполагаемых пособий. Если расчет осуществляется на основании справки, минуя общие нормативные документы, окончательная сумма к выплате может быть значительно выше.

Если сотрудник попадает в категорию граждан, к которым применяется статья 218 Налогового Кодекса РФ, будущий работодатель имеет право требовать от потенциального сотрудника предоставить документ в обязательном порядке. Только в этом случае можно гарантировать правильность начисления детских и недетских вычетов от государства.

Согласно статье 218-ть, если сотрудник имеет годовой доход менее 350000 руб. и это отображено в соответствующем документе он может претендовать на начисление соответствующего пособия.

Изменения в документе 2-НДФЛ

Чтобы понять, как, как выглядит справка 2-НДФЛ на сегодняшнее время, следует указать на новые окна и параграфы, которые появились в документе и которые являются обязательными для заполнения:

- Графа 2 («Данные о сотруднике») дополнилась пунктом «ИНН в стране гражданства». Этот раздел заполняют служащие, которые не имеют гражданства РФ и имеют статус: «Иностранный гражданин».

- Раздел, определяющий статус налогоплательщика получил новые параграфы:

- Графа, которую заполняют лица, которые являются соотечественниками, но относятся к категории «добровольный переселенец с зарубежных стран».

- Графа для лиц, имеющих официальный статус «беженец». К данной категории иностранных граждан, так же относятся лица, которым предоставлено временное убежище.

- Граждане других государств, которым предоставлен специальный патент для работы на предприятии (в организации).

Начисление доходов может происходить по разным расчетным ставкам, это не запрещается законодательством.

Ошибки при заполнении параграфов справки

Оформление документа предполагает использование стандартного бланка. Не допускаются зачеркивания, подчеркивания, использование белого корректора и цветного маркера. Самые распространенные ошибки, которые допускают бухгалтера при составлении документа:

- Неправильно указан формат даты выдачи документа. Правила допускают следующий стандарт: Число. Месяц. Год.

- Некорректно заполнено поле «налоговый агент». В данном параграфе должна стоять виза (подпись) сотрудника бухгалтерии, уполномоченного для выдачи документа. Виза проставляется только синими шариковыми чернилами, и не закрывается мокрой печатью.

- Нахождение печати допускается только в определенном месте «М.П». Реквизиты штампа должны четко просматриваться и быть однородными.

Любые технические огрехи, неправильность в заполнении параграфов бланка может привести к тому, что справка будет признана недействительной.

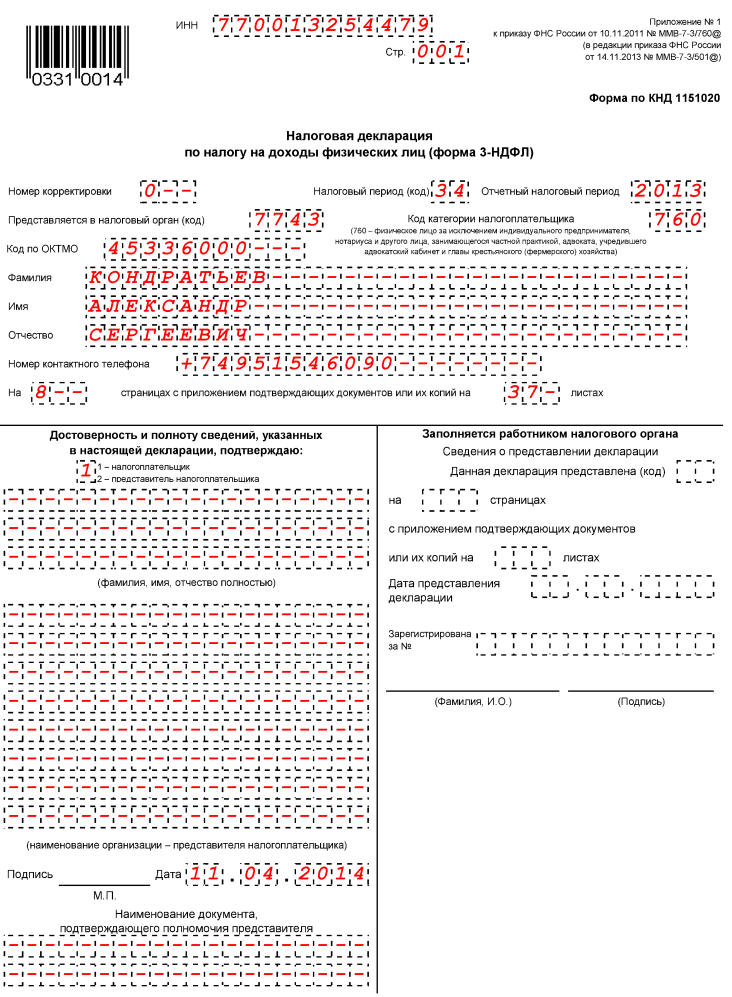

Отличия 2-НДФЛ от 3-НДФЛ

Документ, в котором гражданин декларирует все свои доходы, заполняет самостоятельно и так же самостоятельно предоставляет в налоговую службу своего района, носит название «Справка 3-НДФЛ». В этом документе должны учитываться все сторонние доходы гражданина помимо оплаты труда на производстве (предприятии, организации и пр.).

Например, государственные налоговые отчисления предусмотрены, если гражданин продает недвижимость, которая является его прямой собственностью менее 36 мес. В этом случае с гражданина будет удержаны налоговые отчисления, которые отобразятся в справке НДФЛ-3.

Если у физического лица появляется дополнительный источник дохода (приработок), то его следует отобразить в соответствующей графе 3-НДФЛ при предоставлении декларации в налоговую службу. В этом случае наличие 2-НДФЛ обязательно, этот документ подтвердит, что гражданин является плательщиком подоходного налога.

Срок действия 2-НДФЛ

В соответствии с законодательством РФ (ст. 23 НК) для такого документа как справка о доходах граждан, временные рамки действия не ограничены, т.е. документ будет действительным в любое время. Но, поскольку в разных организациях действует индивидуальная система внутреннего документооборота, которая не регламентирована законом, то предприятие (компания) могут потребовать от претендента на должность или в рабочий штат предоставить справку о доходах с прошлого места занятости за предыдущие 6-ть месяцев (реже за 1 год).

Данное требование вполне законно, поскольку ежеквартально происходят изменения порядка начислений выплат, налоговых отчислений, назначаются и отменяются выплаты по субсидиям и льготные начисления. Главные позиции, которые должны быть отображены в документе:

- Данные справки должны быть актуальны на текущее время.

- Все начисления, которые получил гражданин на последнем месте работы.

- Суммы всех налоговых ставок и отчислений.

При оформлении кредита, финансовая организация может установить для потенциального заемщика сроки, в течение которых он обязан предоставить справку о доходах и налогах. В зависимости от правил банковской структуры время действия справки 2-НДФЛ для одобрения кредита устанавливается от 10-30 дней.

Заемщику рекомендуется уточнить в кредитной организации, какие стандарты оформления справки 2-НДФЛ предусмотрены в данном учреждении. Формы бланка и правила оформления документа для государственных и частных финансовых структур могут иметь значительные отличия. Это сэкономит время и поможет собрать необходимый пакет документов в кратчайшие сроки.

Источник: zaym-go.ru

Справка о доходах и суммах налога физического лица (скачать бланк по форме КНД 1175018)

Справка о доходах и суммах налога физического лица (КНД 1175018) выдается работнику на руки с 2021 года, вместо 2-НДФЛ, работодателем или другим налоговым агентом.

Бланк загружен на сайт: 29.11.2022

. справку о доходах и суммах налога физического лица за три месяца 2021 года. 01.04.2021 Соколова Форма справки о доходах и налогах физического лица . ему справку о доходах и суммах налога физического лица в электронном виде, заверенную электронной цифровой подписью. Справку о доходах и суммах налога физлица . расчета 6-НДФЛ. Образец заполнения: Справка о доходах и суммах налога физического лица – СКАЧАТЬ Справки о доходах и суммах налога физического лица: необязательно заверять печатью. Наличие .

. «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц»; приложение 1 «Справка о доходах и суммах налога физического лица» (далее – справка). Кроме того . , в составе формы 6-НДФЛ представляются сообщение о . не удержан налог, и сумме неудержанного налога представляются в составе расчета в виде справки о доходах и суммах налога физического лица (приложение .

. организации в виде справки о доходах и суммах налога физического лица в составе расчета сумм НДФЛ, исчисленных и удержанных налоговым . в расчете сумм НДФЛ, исчисленных и удержанных налоговым агентом, включая справки о доходах и суммах налога физических лиц. Обоснование вывода . ), и исчисленную сумму неудержанного налога (п. 5.7 Порядка). При заполнении Приложения к Справке о доходах и суммах налога физического лица .

. обобщенные по всем физическим лицам суммы начисленного и фактически полученного дохода, суммы налога, исчисленного и удержанного по соответствующей . 110 – обобщенная по всем физическим лицам сумма начисленного дохода нарастающим итогом с начала налогового . обобщенные по всем физическим лицам сумма начисленного и фактически полученного дохода и сумма исчисленного и удержанного НДФЛ за . , а также в приложении 1 «Справка о доходах и суммах налога физического лица» к расчету за 2023 год .

. у налогоплательщика и уплатить сумму налога на доходы физических лиц с полной суммы полученного налогоплательщиком дохода с применением . соответствующую сумму налога на доходы физических лиц. При этом при заполнении Раздела 3 налогового расчета о суммах . расчет по форме 6-НДФЛ и справку о доходах и суммах налога физического лица (форма 2-НДФЛ) в отношении .

. РФ). Перечень доходов, не подлежащих обложению налогом на доходы физических лиц, содержится в . соответствии с Правилами, выплачивают вознаграждение физическим лицам, выполняющим работу (оказывающим услуги . момент начисления этих выплат и от суммы полученной субсидии. Данная . форме 6-НДФЛ «Справка о доходах и суммах налога физического лица» в поле «Сумма дохода» с указанием в . поле «Код дохода» 2000. . Добавим: при заполнении справок о доходах (приложение 1 к форме 6 .

. ; расчет по форме 6-НДФЛ и справки о доходах и суммах налога физического лица; расчет по страховым взносам. Кроме . , расчет по форме 6-НДФЛ и справки о доходах и суммах налога физического лица в налоговый орган не представляют . налоговый орган размещает сведения о полученных физическими лицами доходах и об удержанных суммах НДФЛ в личном . очередь, размещают сведения о полученных физическими лицами доходах и об удержанных суммах НДФЛ в личном кабинете .

. 1 к расчету – справку о доходах и суммах налога физического лица (такая справка составляется по каждому физическому лицу, в том числе . к этой справке приводятся сведения о доходах, начисленных и фактически полученных физическим лицом в денежной и натуральной . ; персонифицированные сведения о физических лицах, включающие персональные данные физических лиц и сведения о суммах выплат и иных вознаграждений в .

. «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц»; приложение 1 «Справка о доходах и суммах налога физического лица» (далее – справка). Кроме того . , в составе формы 6-НДФЛ представляется сообщение о . форме, а также формы справки о полученных физическим лицом доходах и удержанных суммах налога на доходы физических лиц». [3] Утверждены Приказом .

. также справки о доходах и суммах налога физического лица. Начиная с отчетности за 2021 год расчет сумм налога на доходы физических лиц, исчисленных и . ) в приложение 4 «Форма справки о полученных физическим лицом доходах и удержанных суммах налога на доходы физических лиц «Справка о доходах и суммах налога физического лица». Подпункт «а» п . выдать справку о доходах и суммах налога физического лица сотруднику (в том числе бывшему) или иному физическому лицу, получившему доход в .

. суммы дохода и налога по итогам налогового периода» справки о доходах и суммах налога физического лица (далее – справка) отражаются общие суммы начисленного и фактически полученного дохода . , исчисленного, удержанного и перечисленного налога по .

. «Сумма дохода» приложения «Сведения о доходах и соответствующих вычетах по месяцам налогового периода» к справке о доходах и суммах налога физического лица с . указанием в поле «Код дохода» 1010. При . электронной форме, а также формы справки о полученных физическим лицом доходах и удержанных суммах налога на доходы физических лиц».

. о доходах и суммах подлежащего уплате физическим лицом налога согласно выпискам из налоговой декларации по налогу на доходы физических лиц . (форма 3-НДФЛ) и справке о доходах и суммах налога физического лица . от налогообложения налогом на доходы физических лиц доходов, получаемых семьями с двумя и более . налогового вычета по налогу на доходы физических лиц в сумме фактически произведенных расходов .

. НДФЛ? Какой код дохода нужно указать в справке о доходах и суммах налога физического лица, приведенной в приложении . НДФЛ? Какой код дохода нужно указать в справке о доходах и суммах налога физического лица, приведенной в приложении . нем заполняется справка о доходах и суммах налога физического лица, приведенная в приложении 1. В приложении «Сведения о доходах и соответствующих . к справке указываются сведения о доходах, начисленных и фактически полученных физическим лицом в денежной и натуральной .

. неуплате налогов Согласно п. 4 ст. 75 НК РФ физические лица (в . том числе индивидуальные предприниматели) и организации до . в сумме, не превышающей совокупную сумму налогов и страховых взносов (без учета сумм налогов, уплаченных . гражданско-правовым договором у физических лиц, организаций и индивидуальных предпринимателей, являющихся взаимозависимыми . представляется с корректирующими (аннулирующими) справками о доходах и суммах налога физических лиц по форме 2-НДФЛ только .

Источник: www.audit-it.ru