Предприниматели на ОСН обязаны отчитываться по двум основным налогам:

- НДС – каждый квартал, не позднее 25 дней с его окончания;

- НДФЛ – ежегодно, до 30 апреля года, следующего за отчетным.

Нулевая декларация по НДС

Заполнению в данном случае подлежит только Титульный лист и Раздел 1. Остальные листы не заполняются.

ИП на УСН

Предприниматели на упрощенке представляют лишь одну декларацию – упрощенную. От обязанности сдачи отчетности по НДС и НДФЛ они освобождены.

Сдать декларацию ИП на УСНО необходимо в срок до 30 апреля года, следующего за отчетным.

Нулевая декларация по УСН – 15%

В указанном разделе необходимо указать только ОКТМО.

Обратите внимание, что НК РФ не содержат указаний на то, как долго можно сдавать нулевую отчетность ИП, в связи с чем ИП может представлять ее до тех пор, пока не снимется с учета или не начнет получать доход.

Единая упрощенная декларация

Единая упрощенная декларация (ЕУД) представляется налогоплательщиком при полной приостановке деятельности по одному или нескольким налогам, вместо нулевых деклараций по применяемому режиму налогообложения.

Как заполнить декларацию по УСН «Доходы» | Шаблон и образец

В настоящее время сложилась неоднозначная позиция ФНС РФ по вопросу представления указанного документа.

1 позиция — сдача ЕУД является обязанность налогоплательщика, и за ее непредставление ИП грозит штраф в соответствии с НК РФ, 2 позиция — замена нулевых деклараций единой упрощенной является правом, а не обязанностью налогоплательщика.

Необходимо отметить, что первая точка зрения необъективна в том отношении, что применение штрафных и иных санкций за несдачу именно УНД при своевременном направление в налоговые органы нулевых деклараций по выбранному режиму налогообложения, к ИП – неправомерно, так как налогоплательщиком была исполнена обязанность по сдаче отчетности по установленной системе налогообложения:

Кто имеет право сдать ЕУД

Сдать ЕУД может ИП, отвечающий следующим условиям:

- Отсутствие любых (в том числе и ошибочных) операций по расчетному счету.

Указанное условие предполагает, что по расчетному счету за отчетный период не проходило ни одной операции, будь то списание арендной платы, выплата заработной платы персоналу, или оплата услуг ЖКХ. Даже возврат средств на расчетный счет или ошибочное их перечисление лишат ИП права на подачу данной отчетности;

- Отсутствие объектов налогообложения и операций по налогу (налогам) по которым представляется ЕУД

По каким налогам ИП может сдать ЕУД

Обратите внимание, по НДФЛ представление ЕУД не предусмотрено.

Срок сдачи ЕУД

ЕУД должна быть представлена в срок не позднее 20 дней с окончания отчетного периода.

Таким образом ИП может представить ЕУД:

- по УСН за 2016 год — до 20.01.2017г.;

- по НДС за 4 квартал — до 20.01.2017г.

Пример заполнения ЕУНД по НДС за 4 квартал 2016 года

На единственном листе декларации необходимо указать:

- Вид документа – 1/-;

- Отчетный год – 2016 или 2017;

- Код (ОКАТО)

Обратите внимание, в данном поле указывается код ОКТМО, а не ОКАТО. Если код состоит из 8 знаков, в остальных клетках проставляются нули;

- ОКВЭД;

- Налог или налоги, по которым представляется декларация (столбец 1)

В столбце 2 указывается номер главы НК РФ, содержащий сведения о налоге (системе налогообложения.

В столбце 3 указывается налоговый или отчетный период, за который представляется ЕУД. Если отчетным (налоговым) периодом для налога выступает квартал, то указывается «3». Для НДС указанное значение всегда «3»

В столбе 4 указывается номер квартала: 01, 02, 03, 04.

Образец заполнения ЕУД по УСН за 2016 год

При заполнении ЕУД по УСНО в столбце 3 необходимо указать значение «0» (отчетный период – год), а четвертый столбец оставить незаполненным.

Ответственность за несдачу нулевой декларации

Нужно ли ИП сдавать нулевую отчетность или это не обязательно, все равно ведь нет доходов и соответственно суммы налога к уплате? Нужно.

При непредставлении отчетности, вне зависимости от показателей, отраженных в ней, ИП грозит:

Кто и зачем сдает ЕУД

Если в течение отчетного периода у компании или бизнесмена не велась предпринимательская деятельность, то отчитываться в ФНС все равно придется. Налогоплательщик обязан подать нулевую отчетность или направить в налоговую единую упрощенную форму, которая заменяет пустые фискальные отчеты. В ст.

80 НК РФ указано, кто сдает единую упрощенную налоговую декларацию в территориальную ИФНС:

- организации, которые не осуществляли экономическую деятельность в отчетном квартале;

- индивидуальные предприниматели без операционных движений по бизнесу.

ЕУНД применяется только при выполнении двух условий:

- Полное отсутствие движения денежных средств по расчетным счетам и в кассе организации или индивидуального предпринимателя. Даже ошибочный платеж или зачисление приведут к тому, что налогоплательщик утратит права на сдачу ЕУД.

- Полное отсутствие объектов налогообложения по выбранным режимам. Например, единая упрощенная декларация для ИП на ОСНО подается, только если предприниматель в отчетном периоде не получил никакой выручки и не произвел никаких расходов по бизнесу (не платил зарплату и взносы, не приобретал сырье и материалы и т. д.). Но сдача упрощенной декларации не избавляет предпринимателя от обязанности предоставить нулевой 3-НДФЛ и уплатить имущественные налоги.

ЕУД и декларация по УСНО — это совершенно разные отчетные формы. Не путайте их, несмотря на то что единая упрощенная декларация заменяет отчет по УСН. Подробнее про него и образец заполнения новой формы налоговой декларации по УСН: «Инструкция: заполняем налоговую декларацию по форме КНД 1152017».

Сдаем или не сдаем

Когда нельзя подавать

- Нельзя подать взамен декларации на доходы физических лиц для ИП на ОСНО. Это обусловлено тем, что отчет по НДФЛ предприниматели сдают вне зависимости от размера полученного дохода.

- Нельзя подать ЕУД по налогам и взносам, отчетным периодом для которых является месяц или год. Например, декларацию на игорный бизнес нельзя заменить единым отчетом. Не предусмотрена замена для всех видов акцизов и налога на добычу полезных ископаемых.

- Сдать ЕУД допускается по налогам, за которые отчитываются каждый квартал, полугодие или девять месяцев.

- Квартальная упрощенная декларация при отсутствии деятельности заменяет категории фискальных деклараций:

- по НДС;

- по налогу на прибыль, но только если организация должна отчитываться ежеквартально;

- по УСН, независимо от объекта обложения;

- по ЕСХН.

- Подать вправе и ИП, и юридические лица. Исключений и освобождений не предусмотрено.

ЕУД не отменяет обязательства налогоплательщика по предоставлению в ФНС расчета по страховым взносам, бухгалтерской финансовой отчетности и СЗВ-М — в Пенсионный фонд. А вот нулевой 6-НДФЛ подавать необязательно.

Как и куда ее сдавать

Подается единая декларация при отсутствии деятельности в ИФНС по месту нахождения организации или по месту регистрации ИП. Направляют отчет на бумажном носителе — подотчетная организация, ИП или физлицо лично или по почте передают заполненную ЕУНД. Другой способ — направить в электронной форме при помощи специализированных программ по ТКС или через личный кабинет налогоплательщика.

Если в прошлом отчетном периоде среднесписочная численность подотчетного субъекта составила 100 и более человек, то отчитывайтесь только в электронном виде!

Какой бланк использовать

Рекомендованный бланк закреплен приказом Минфина № 62н от 10.07.2007, но чиновники планируют обновить его. Новая форма ЕУНД предусматривает специальный электронный формат отчета. В самом документе актуализируют некоторые реквизиты и показатели. Например, устаревший код ОКАТО заменят на актуальный ОКТМО.

Новый бланк находится на стадии разработки. Следите за процессом на официальном сайте правительства. До утверждения нового формата отчета следует использовать бланк КНД 1151085.

Используйте бесплатно инструкции КонсультантПлюс

Правильно заполнить и сдать декларацию по ЕУД помогут готовые решения экспертов:

- как заполнить отчет по ЕУД;

- как правильно указать код отчетного и налогового периодов.

Источник: edu-russian.ru

Образец заполнения нулевой декларации по УСН 6% за 2014 год для ИП и ООО

Для начинающих бухгалтеров и предпринимателей заполнение даже нулевой декларации по УСН 6% за 2014 год вызывает определенные сложности. В этой небольшой статье показан образец заполнения данной отчетности.

В начале января я уже давал инструкцию по заполнению декларации по УСН 6%. Кому интересно — можете ознакомиться. Но там была рассмотрена ситуация на примере деятельности одного ИП с цифрами. А как заполнять декларацию, если деятельности в течение года не было? Или предприниматель или организация совмещали, например: УСН и ЕНВД.

И по «вмененке» деятельность осуществлялась, а по «упрощенке» — нет.

Заполнять данный отчет мы будем, как всегда, в программе «Налогоплательщик ЮЛ«. Проверьте, чтобы в настройках программы были заполнены поля ОКВЭД и ОКТМО, а у организаций, еще — ФИО руководителя. Выбираем отчетный период — «2014 год». Далее в меню «Документы» выбираем пункт «Налоговая отчетность». Нажимаем кнопочку «Добавить» и ищем нашу декларацию.

Выбираем ее и приступаем к заполнению.

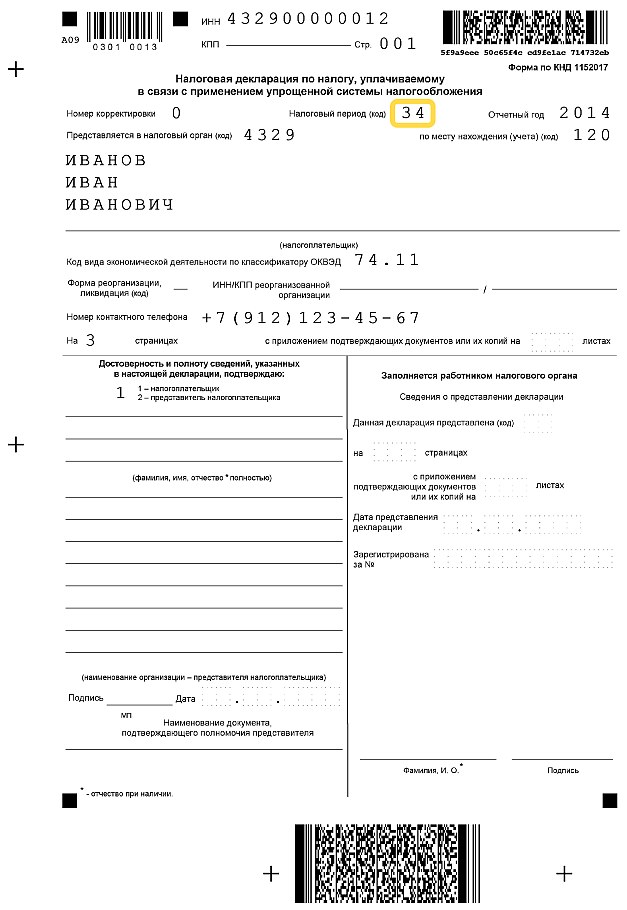

Образец заполнения Титульного листа

На этом листе нам нужно обязательно заполнить поле «Налоговый период (код)». Выбираем значение — «34». Все остальные поля должны заполниться автоматически, но проверить не помешает.

Предприниматель, если подает декларацию лично, больше ничего не указывает. Если декларация подается через представителя, то в поле «Достоверность и полноту сведений, указанных …» ставим не «1», а «2», а также указываем ФИО представителя. А в поле «Наименование документа, подтверждающего полномочия представителя» указываем данные о доверенности, например «Нотариальная доверенность АА 123456 от 15.01.2015 г.».

Бухгалтер, заполняющий декларацию у ООО, должен указать: если директор сдает отчетность лично — «1» и ФИО директора; либо — «2», ФИО представителя и данные о доверенности, например: «Генеральная доверенность № 123 от 30.11.2014 г.».

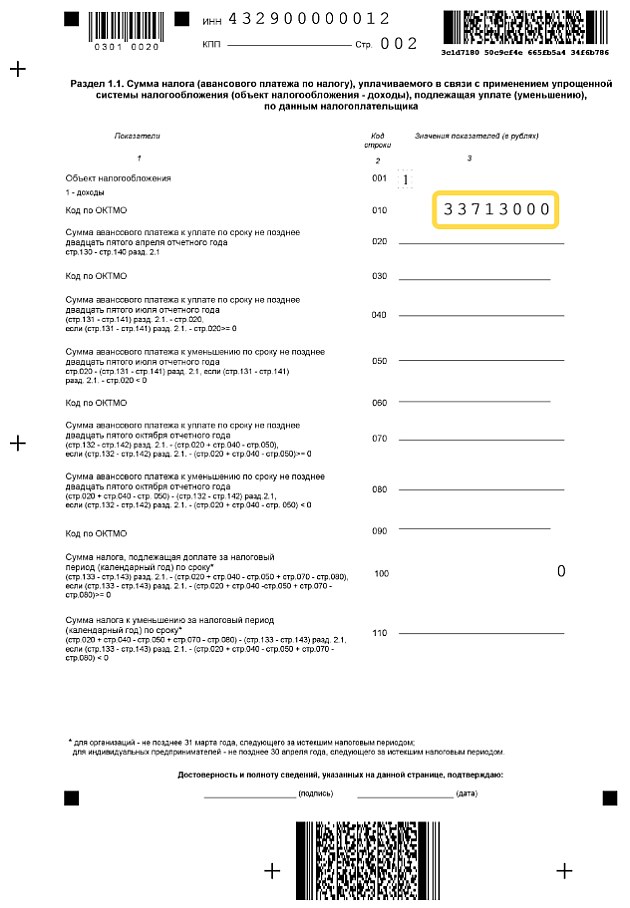

Заполнение раздела 1.1

Как видите здесь все просто. Код по ОКТМО достаточно указать в строке 010. Строки 030, 060 и 090 заполнять не надо!

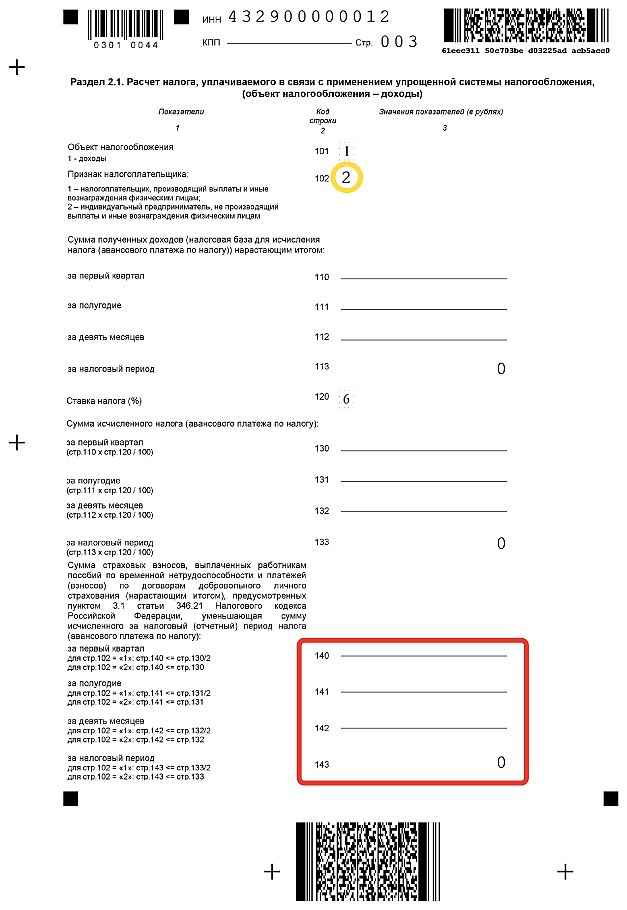

Заполнение раздела 2.1

Предприниматели без работников в строке «102» указывают — «2», а организации (ООО) — в любом случае «1», т.к. в штате у них есть директор (даже если он не получает зарплату). Если, например, ИП осуществляет деятельность, переведенную на ЕНВД и по ней есть работники, а по УСН деятельности не было, то указываем — «2».

В строках 140-143 отражаются уплаченные страховые взносы, уменьшающие начисленный налог 6%. Нам уменьшать нечего, поэтому здесь мы ничего не указываем.

Как всегда, наживаем кнопки F5 — для перерасчета и F6 — для проверки, и наша декларация готова. Остается расписаться, при необходимости поставить печать и сдать декларацию в налоговую инспекцию.

Об авторе: Николай

Николай Соковнин — главный автор и администратор этого сайта. Цель моего сайта — помочь начинающим предпринимателям и бухгалтерам разобраться в налогах, декларациях и бухгалтерских программах!

« Предыдущая запись

Плательщики ЕНВД, торгующие в павильоне на рынке, могут не применять ККТ

Следующая запись »

Справки 2-НДФЛ: изучаем нюансы (часть 1)

Другие новости

Добрый день, Николай!

1)Как подтверждать в налоговой, что доходов действительно не было?

То есть, вместе с нулевой декларацией какие ещё документы сдавать? Бух баланс? Декларацию о доходах за весь период? Первичные документы типа товарного чека? Что-то ещё?

И как они могут понять велась деятельность или нет. 2)И ещё, если открылась я в июне, в июле за 2й квартал авансовый платёж в налоговую нужно платить ? Если доходов, которые я могла бы подтвердить ещё не было* Заранее благодарю!

Добрый день, Анна! 1) Нулевая декларация сдается без каких либо подтверждений и оправдывающих документов. Налоговая инспекция сверяет данные, указанные в декларации, со с сведениями, которые есть у нее (выписки из р/счета, встречные проверки контрагентов налогоплательщика и т.п.). Если нет расхождений, то проверка декларации на этом заканчивается.

Если расхождения имеются, то налогоплательщику выставляется Требование — дать объяснения, приложить документы (КУДиР и пр.), либо сдать корректирующую декларацию с доходами, по данные налоговой. 2) Налоги (авансовые платежи по налогу) рассчитываются с дохода. Если нет доходов, то ничего платить не нужно.

А если нет расчетного счета?

Я ж ип, не обязательно иметь р/с , и откуда они узнают моих контр агентов , если я с розницей работаю с физ лицами ?)… То есть получается никак не отследить и будут просить Кудир .. ?

А если у меня не ведётся деятельность , зачем тогда мне Кудир, если он будет пуст?

Извините за кучу вопросов))

Добрый день! Подскажите, какую форму декларации за 2014год УСН, доходы, нулевка нужно использовать, при подаче в 2016году? Заранее спасибо…

ип С 2014 года, деятельности не было, взнос в ПФР и Мед страх уплачены, система налогообложения 10% доходы минус расходы (в СПб), могу ли я поставить в расходах взносы в ПФР и Мед страх, а также затраты на ежемесячное обслуживание расчетного счета, чтобы данные расходы перенеслись на следующий год?

заранее спасибо.

Спасибо! Здорово что нашел Ваш сайт. Информация очень помогла.

Смысл картинки из заголовка стал понимать заполняя вторую страницу …

Источник: slob-expert.ru

Порядок заполнения нулевой декларации на упрощенной системе налогообложения

Налоговая отчётность каждый год сдают все предприятия и ИП. Эта обязанность сохраняется даже в том случае, если доход за отчетный период не был получен. Отчитаться в ИФНС необходимо, игнорирование обязанностью по своевременной сдачи отчетности обернется штрафными санкциями.

Разберемся, как самому заполнить «нулевую» декларацию по УСН. Поговорим о тонкостях оформления и предъявляемых к нему требованиях.

Для информации: Предприниматели декларируют свою деятельность или ее отсутствие в срок до 30-го апреля, компании – до 31-го марта, а о сроках уплаты других налогов и сдачи отчетности узнайте из налогового календаря для ИП и ООО на 2015 г.

Общие правила заполнения формы:

- титульный лист обязаны заполнить все без исключения ИП и ООО;

- каждая ячейка соответствует только одному знаку — цифре или букве;

- при отсутствии информации в ячейке ставится прочерк;

- разделы 1.1 и 2.1 предназначены для внесения сведений предприятиями, работающими на режиме «Доходы»;

- разделы 1.2 и 2.2 оформляют компании и предприниматели на УСН по формуле «Доходы минус расходы»;

- первый и второй разделы начинаются с кода объекта налогообложения: цифре 1 соответствует объект «Доходы», цифре 2 – «Доходы минус затраты»;

- нумерация страниц сквозная, номера проставляются в полях «Стр.», расположенных вверху каждого листа.

Состав нулевой декларации по ЕНВД

Основное отличие декларации по ЕНВД от остальных заключается в том, что налог рассчитывается не из реальных показателей, полученных за квартал, а исходя из таких физических показателей, как площадь торгового зала, количество транспортных средств и т. п. Такой принцип расчета налоговых выплат не позволяет ИП и компаниям, применяющим ЕНВД, отчитываться при отсутствии деятельности декларациями с нулевыми показателями.

Налогоплательщику не надо будет сдавать декларацию по ЕНВД только в том случае, когда он снимется с учета в налоговой организации. Для этого надо подать заявление. Налоговый орган, получив такое заявление от налогоплательщика, должен отправить ему уведомление о снятии с учета. С момента получения уведомления предприниматель теряет обязанность предоставлять декларацию по ЕНВД, но за время до снятия с учета надо будет отчитаться.

Оформление титульного листа

Рассмотрим, как правильно заполнить нулевую декларацию на примере отчетности ИП Гартунова М.Н.

Начинаем заполнять с верхней части первой страницы, внося необходимые сведения в каждое поле.

| Название поля | Информация |

| ИНН/КПП | Вносятся сведения из регистрационных документов, выданных на открытие ИП или компании |

| Номер корректировки | Обозначение 0 – при представлении формы за год, 1 – при сдаче исправленной декларации, 2, 3 и т.д. – с последующими корректировками |

| Налоговый период | 34 – при сдаче годовой отчетности, 50 – при смене налогового режима, реорганизации или любых других изменений в статусе предприятия, либо его закрытии до конца года |

| Отчетный год | Период, информация о работе за который представлена |

| Код налогового органа | Первые четыре цифры ИНН, или указанные в регистрационных документах. В представленном примере — 7404 |

| По месту нахождения учета | 120 – для ИП, 210 – для компаний. Если была реорганизация предприятия, то код — 215 |

| Налогоплательщик | Название компании или ФИО ИП полностью |

| Код вида деятельности по ОКВЭД | Проставляется из выписки ЕГРЮЛ (для ООО) или ЕГРИП (для ИП) |

| Форма реорганизации | Заполняются только реорганизованными или реструктурированными предприятиями, а также подлежащими ликвидации. Применяемые коды (от 0 до 6) обозначают степень изменения статуса организации. Для ИП данные поля не актуальны. |

| ИНН/КПП реорганизованного предприятия | |

| Номер контактного телефона | Заносится № действующего телефона |

| На … страницах | Число страниц представленной формы, обычно 3 листа |

| С приложением подтверждающих документов или их копий | Число листов документальных приложений, подтверждающих те или иные сведения. При отсутствии приложений — прочерки. |

Далее приступаем к заполнение информационный блок «Подтверждения достоверности указанных сведений».

Важно: Правая часть заполняется работником налогового органа, самостоятельно заполнять ее не требуется, в обратном случае при сдаче отчетности она будет возращена как не корректно заполненная.

В этом блоке в нашем примере поставлена только подпись предпринимателя и дата составления формы. ИП, лично подающий декларацию, вправе не вписывать ФИО, а только подтвердить данные подписью.

2 — при подтверждении представленной информации доверенным лицом.

При заполнении формы директором ООО указываются ФИО полностью, ставится подпись и печать, документ датируется.

Если декларация представлена уполномоченным лицом, то кроме всех перечисленных сведений нужно указать название документа, подтверждающего представление им интересов компании.

На этом оформление титульного листа заканчивается. Далее для предприятий разных налоговых режимов оформляются разные листы формы.

Кто и когда должен сдавать нулевую декларацию

Предприниматели считают, что они не обязаны отчитываться, если нет налогов к уплате. Но это не так. Отчетность необходимо предоставлять независимо от того, проводилась деятельность или нет.

Зарегистрировав предпринимательство, гражданин становится налогоплательщиком, а суммы начислений определяются по отчетам, предоставляемым в соответствующие службы. Если документ не подается, то это не означает, что налоги аннулируются. Инспекция просто не может определить размер отчислений и наказывает предпринимателя за нарушение законодательства.

В тех случаях, когда деятельность предприятия приостановлена или не ведется по разным причинам, необходимо сдать нулевую декларацию. Она подтверждает факт отсутствия прибыли и отсутствие налогов к оплате. К декларации обязательно прикладывается составленное в произвольной форме разъяснение с указанием причин отсутствия выплат.

Подача нулевой декларации предусмотрена для следующих налогов:

- НДС – на добавленную стоимость;

- НДФЛ – на доходы физического лица, но только в том случае, когда ИП работает на ОСНО;

- ЕСХН – единый сельскохозяйственный (первый год после госрегистрации);

- на ИП, использующего упрощенную систему налогообложения;

- на прибыль организаций.

По всем остальным налогам нулевую декларацию подавать не надо. В том случае, когда налогооблагаемая база предпринимателя после применения различных льгот оказывается ничтожной, отчетность уже не является нулевой, и ему необходимо заполнить обычные налоговые декларации.

Спорным вопросом считается нулевая отчетность по ЕНВД. Согласно НК РФ, по данной системе налогообложения не предусмотрена сдача нулевой декларации, но может приниматься в порядке исключения, например, при временной потере трудоспособности ИП.

Нулевой отчет в налоговую для ИП подается, если:

- налогоплательщик получил свидетельство о госрегистрации, но своей деятельностью не занимался на протяжении всего периода до даты сдачи отчетности;

- хозяйственная деятельность имеет выраженный сезонный характер (поэтому в сезон активной коммерческой деятельности предоставляется обычная отчетность, а в межсезонье, когда движения средств на счетах нет, лучше заполнить нулевую декларацию);

- налогоплательщик приостановил деятельность, но формально считается действующим субъектом хозяйствования, не имея долгов перед партнерами, клиентами, государством и движения средств на счетах.

Подать нулевую декларацию в налоговую инспекцию полагается в те же сроки, что и отчетность с числовыми данными. Периодичность сдачи зависит от вида налога, выбранного предпринимателем для ведения деятельности. Нулевая декларация для ИП, работающего по УСН, подается ежегодно до 30 апреля, для юридического лица – до 31 марта. По НДС и ЕНВД отчетность сдается поквартально – до 20 числа месяца, следующего за отчетным периодом, по налогу на прибыль – каждый квартал до 28 числа, по 3-НДФЛ – раз в год до 30 апреля.

Образец заполнения декларации УСН, налогооблагаемая база «Доходы»

ИП и ООО на режиме «Доходы» заполняют разделы 1.1, 2.1. Рассмотрим оформление раздела 1.1 на примере ИП Гартунова. Сверху листа вписываем ИНН/КПП и нумеруем страницу.

Обратимся к таблице:

| Поля | Информация |

| 001 | 1 – обозначает применяемый налоговый режим «Доходы» |

| 010 | Код ОКТМО обозначает код, присвоенный территориальному муниципальному образованию места проживания ИП или официального адреса ООО, используемый вместо ОКАТО с 01.01.2014. Найти этот код несложно: зайти на сайт ФНС и внести в предложенное поле код ОКАТО. Если в отчетном году предприятие не меняло адрес (а ИП места проживания), код ОКТМО может записываться только в строке 010 без указания в строках 030, 060, 090. |

| 030 | |

| 060 | |

| 090 |

Все остальные ячейки прочеркиваются.

Оформление раздела 2.1 начинается с ИНН/КПП и номера листа.

2 – ИП без наемного персонала.

В нашем примере ИП работает без нанятого персонала, поэтому в поле 102 проставлен признак 2.

Образец заполнения декларации УСН, налогооблагаемая база«Доходы, минус расходы»

Рассмотрим порядок оформления отчетности на примере ООО «Абсолют».

Перечислим различия в заполнении полей титульного листа: код «по месту нахождения учета» — 210, в поле «Достоверность указанных сведений» вносится ФИО директора ООО. Далее переходим к разделу 1.2.

Раздел 1.2 начинается с заполнения ИНН/КПП и номера листа. Здесь, как и в разделе 1.1 в поле 001 проставляется код, обозначающий применяемый спецрежим – 2.

В поле 010 – код ОКТМО, который может не повторяться в полях 030, 060, 090, если не изменялось место проживания ИП или адрес предприятия. Этот раздел подписывается и датируется.

В разделе 2.2 основными полями к заполнению являются строка 201, куда проставляется код, обозначающий налоговый режим – 2, а также строки 260-263. В них в соответствии с периодами проставляется процентная ставка налога.

Во всех остальных ячейках «нулевой» формы проставляются прочерки.

Новая формы отчетности по УСН содержит дополнительный справочный 3-й раздел, введенный с 2015 года для плательщиков, которые в течение 2014 года получали поступления в любой форме (стоимостной или натурной) за услуги в формате благотворительной деятельности или целевого финансирования и целевых поступлений. Но среди предпринимателей и организаций на упрощенном режиме подобные поступления – редкое явление, и если таких операций не проводилось, этот раздел не заполняется.

Как подать нулевую налоговую декларацию

Нулевой отчет 3-НДФЛ подается по общим правилам, но с нулевыми значениями показателей. Его следует подавать, даже если вы не вели предпринимательскую деятельность в этом году.

Навигация по статье

- Кто и когда должен сдавать нулевую декларацию

- Состав нулевых отчетных документов

- Особенности нулевой декларации по УСН

- Нулевая отчетность для ОСНО

- Заполнение нулевой декларации по НДС

- Нулевая декларация ИП для НДФЛ

- Состав нулевой декларации по ЕНВД

- Выводы

Все ИП и компании обязаны отчитываться о полученной прибыли и уплаченных налогах. Итоговым документом является налоговая декларация. Если же налогоплательщик не вел коммерческую деятельность, и на его счетах не было движения средств, он сдает нулевую декларацию.

Источник: platinumwall.ru