Организации и ИП, которые начисляют налоги, применяя упрощенную систему налогообложения должны ежегодно отчитываться за прошедший финансовый год с целью начисления налогов, для этого в налоговую инспекцию предоставляется декларация по УСН. В разделе мы рассмотрим, как необходимо заполнить декларацию, на примере.

Обращаем ваше внимание, что произошло изменение формы декларации, согласно приказа ФНС от 4 июля 2014 года, под номером ММВ-7-3/352

Сроки подачи декларации и платежей

Отчетность сдается по месту жительства для ИП и по месту регистрации для юридического лица. Законодательством установлены определенные сроки предоставления декларации и проведения оплаты, есть отличия для ООО и ИП.

Срок сдачи до 31 марта, года который следует за отчетным

Срок расчетов – так же до 31 марта

Для индивидуальных предпринимателей:

Срок подачи декларации – до 30 апреля года, года который следует за отчетным

Срок оплаты – до 30 апреля

При наличии у вас электронной подписи отчетность можно отправить в электронной форме. Или же используя системы защищенной передачи данных типа Контур. На ряду с электронными способами так же остается и стандартный способ – с помощью почты России, при этом следует отправлять ценным письмом с описью вложения.

Как заполнить УСН Доходы минус расходоы за 2021 год

Нулевая декларация по усн

Что делать в том случае, если за предыдущий период у вас не было финансово-хозяйственной деятельности, во первых вам все равно следует подать декларацию, во вторых:

Вы можете подать упрощенную декларацию. Единственно, что подать ее можно только в том случае, если у вас не было движений денег в кассе и по расчетному счету, плюс к тому, вам необходимо было подавать такую декларацию 1 раз в квартал, а не 1 раз в год, если вы этого не делали, то можно подать пустой отчет

Подать нулевые сведения (пустой отчет) в стандартной декларации, для этого подается титульный лист, раздел 1.1 и 2.1 для статьи учета «доходы» (заполнить код ОКТМО — строка 10, ставку налога 6% -стр. 120) или же предоставить раздел 1.2 и 2.2 при учете «доходы минус расходы» (также заполнить ОКТМО –строка 010, и ставку налога по кварталам – строки 260-263)

Код ОКТМО можно узнать на сайте ИФНС, также должен быть этот номер в письме статистики

Заполнение декларации по УСН 2015

Приступим к заполнению отчета по упрощенной системе, рассмотрим заполнение каждого листа в отдельности.

Если вы рассчитываете налоги по системе «доходы», вам потребуются следующие листы:

Титульный лист

Раздел декларации №1.1

Раздел Декларации № 2.1

При необходимости, если проводилось целевое финансирование

В случае расчета налогов по системе «Доходы минус расходы»:

Титульный лист

Раздел декларации №1.1

Раздел Декларации № 2.1

Опять же при необходимости раздел 3

Сама форма претерпела ряд изменений относительно документа 2014 года, были добавлены строки, которые отражают за каждый период до начисления или уменьшения авансовых платежей, в том числе был добавлен 3-й раздел.

Ошибки ( в том числе использование корректоров), помарки и двухсторонняя печать не допускаются, форма заполняется чернилами только черного, синего или фиолетового цветов.

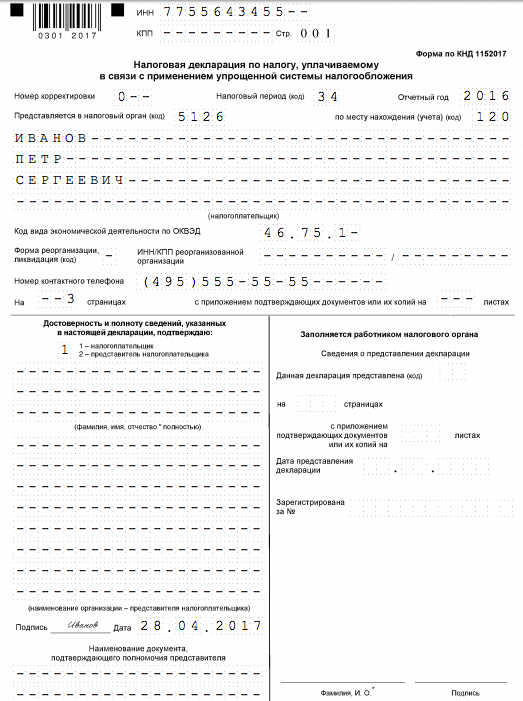

Титульный лист

Заполнение Титульного листа для всех систем расчета налога будет одинаковым. Начнем сверху – вносим ИНН и КПП (прочерк для ИП, если заполняем для ООО то вносим значение). Номер страницы по умолчанию 001, далее номер корректировки в формате «0—», для первичного документа, если у вас подается дополнительный расчет (корректирующий), то ставим «1—»и т.д.

Налоговый период, «34», отчетный год – соответственно если за 2014 год, то его и проставляем. Записываем код налогового органа – обычно это первые 4 цифры ИНН, код по месту нахождения – для ИП – 120, для ООО – 210. Ниже прописываем наименование фирмы – на верхней строчке «Общество с ограниченной ответственностью», ниже «Фирма», либо индивидуального предпринимателя полностью в именительном падеже, как в примере.

Корректирующий отчет подается в случае обнаружения ошибок в отчете, который был сдан ранее. Ограничений нет, но не стоит делать по 10 корректировок одного отчета – будет не удобно ни вам ни налоговой, в том числе у них могут возникнуть лишние вопросы.

После приступаем к заполнению кодов ОКВЭД, ставить лучше основной код, который указывали при регистрации. Состоит не менее, чем из 4-х цифр! Далее прочерк в графе реорганизации и ликвидации, в графе ИНН/КПП также прочерк, номер контактного телефона – можно указать с кодом, как у нас, можно не указывать это не сильно принципиально, удобно будет для инспектора, если возникнет вопрос по декларации они свяжутся по этому номеру. Номер страниц в формате «003», если есть приложения, значит указываем сколько их в листах.

В последней части Титульного листа заполняются данные о лице, которое подтверждает документ, для ИП ставим «1» остальные поля не заполняются, т.к. его ФИО уже отображено выше. В случае ООО – в верхней графе прописываем ФИО ответственного лица, обычно это директор, который прописан в уставе, также может подписать доверенное лицо. В этом случае необходимо будет указать данные доверенности, ниже даты утверждения документа. Дату утверждения поставьте «сегодняшнюю дату», подпись и обязательно печать в поле «МП». Поле для работника налоговой необходимо соответственно для налоговиков.

С титульным листом закончили, приступаем к остальным.

Для объекта налогообложения «Доходы»

Заполнение Раздела 1.1

Опять начинаем с заполнения данных, для ИП – ИНН, в графе КПП прочерки, Для ООО вносим номера ИНН и КПП, страница под номером «002», далее в графе 101, 102 – ставим «1» для начисления по системе «доходы», ниже необходимо прописать код ОКТМО (отобразить в строке 010), узнать вы его можете на сайте ИФНС, либо в данных полученных из статистики.

Прописываем сумму аванса по налогу, которую необходимо было уплатить до 25 апреля предыдущего года (строка 020), это расчетное значение – для расчета необходимо из суммы исчисленного налога за 1 кв предыдущего года вычесть суммы платежей уплаченных за работников в соцстрах, больничные и по договарам добровольного страхования тоже за 1й квартал. Строка 20 = (строка 130 – строка 140) берем из раздела 2.1

Строка 030 (так же и строки 060, 090) — заполняем, если менялось нахождение организации, если нет – то ставим прочерки.

Далее строка 040 – рассчитывает по принципу расчета стр.20 данного раздела, только еще необходимо будет вычесть сумму авансового платежа, указанную в строке 20. Берем данные по сумме за 2-й квартал, которую нужно было заплатить до 25 июля за отчетный период, и так Строка 40 = (Строка 131-строка 141) /берем из Раздела 2.1/ минус строка 020 (раздел 1.1), в случае если получаем отрицательное значение, в строке 40 проставляем прочерк, а полученное значение, без учета знаков записываем в стр.050

Еще раз, Строка 050 – данное поле заполняется в том случае, когда в строе 040 у нас получилось отрицательное значение Стр.50 = Строка 20 — (Строка 131 – Строка 141) из раздела 2.1. Если значение строки 040 положительно, то строку 050 считаем и ставим прочерк.

Строка 070 сумма авансового платежа минус сумма оплаченных страховых взносов, больничных и по договорам добровольного страхования за 9 месяцев отчетного период и так же из этой суммы вычитаются платежи, которые должны были сделать за 1й и 2й кварталы. Строка 70 = (стр. 132-стр. 142) /из раздела 2.1/ вычитаем строки (020, 040) /раздел 1.1/ — если стр.

40 положительная, если нет то вместо нее прибавляем цифру из строки 050! Т.е. мы учитываем первые два квартала – оплаты в этот период и наличие переплаты. Если мы получаем отрицательное число, то заносим его без учета знака в строку 80, а в строке 070 – ставим прочерки.

Строка 080 заполняем по аналогии заполнения строки 050 — она показывает сумму пере платы (уменьшения платежа) по сроку 25 октября за отчетный период.

По строке 90 дали объяснение в стр. 30.

Строка 100 рассчитывается по тому же принципу, что и строка 070, если значение получилось отрицательно, то его занесем в строку 110, формула следующая: Стр.100 = (строка 133 — строка 143) /из раздела 2.1/ отнимаем строки (020, 040, 070) и прибавляем строки (050, 080), если строки 040 или 070 не заполнены (отрицательные). Если получили отрицательное значение, то его цифру, без учета знака заносим в строку 110

В конце листа ставим подпись и дату заверения документа.

Заполнение Раздела 2.1

Приступим к заполнению следующего раздела. Заполняем данные ИНН и КПП, также как в разделе 1.1, номер стр. «003», в графе 101 ставим значение «1», в графе 102, ставим «1» если у вас есть наемные работники и далее в расчете берем суммы выплат за работников (для ООО и ИП), «2» если вы работаете без работников, к вычету в этом случае будем брать суммы платежей в пенсионный, больничные как за самого ИП (только для ИП).

Для заполнения строк 110-113 необходимо внести суммы полученного дохода за описанные периоды с начала года нарастающим итогом, к примеру, за 6 месяцев – сумма дохода с 1 января по 30 июня. В графе «за налоговый период» внесена сумма за год и включает в себе предыдущие строки.

Ставка налога – 6%

Проводим простую операцию математики – вычисляем сумму авансового платежа за каждый период, путем перемножения ее на процент налога

Строка 130 = Строка 110*6%, Строка 131 = Строка 111*6%,

Строка 132 = Строка 112*6%, Строка 133 = Строка 113*6%

Далее вносим данные о перечисленных суммах по страховым взносам, договорам личного страхования, больничным за работников, если в строке 102 стоит «1» (согласно законодательству сумму вычета мы может взять не более чем 50% от перечисленных взносов, следовательно берем сумму оплаченных взносов за квартал делим ее на 2 и заносим в соответствующую графу). Если у вас нет работников, в строке 102 стоит «2» (действует для ИП) – то вносим суммы выплат уплаченные за ИП, предприниматель может брать 100% перечисленных сумм к уменьшению.

Учтите, что вы берете суммы перечисленных сумм, а не начислений, которые прошли через расчетный счет за этот период, поэтому суммы начисленных и перечисленных сумм могут отличаться.

Для объекта налогообложения «Доходы минус расходы»

Заполнение Раздела 1.2

Начинаем с заполнения данных, для ИП – ИНН и в графе КПП прочерки, Для ООО вносим номера ИНН и КПП, страница под номером «002», далее в графе 001– ставим «2» для начисления по системе «доходы минус расходы», ниже необходимо прописать код ОКТМО (указывается в Строке 010), узнать вы его можете на сайте ИФНС, либо в данных полученных из статистики.

В строке 020 равна значению стр. 270 (раздела 2.2) – сумма авансового платежа за первый квартал отчетного периода, которую необходимо было заплатить до 25 апреля предыдущего года.

Строка 030 (так же и строки 060, 090) — заполняем, если менялось нахождение организации, если нет – то ставим прочерки.

Для заполнения строки 040 – сумма авансового платежа за 2-й квартал предыдущего года, срок уплаты до 25 июля, необходимо из строки 020 (раздел 2.1) вычесть значение строки 271 (раздел 2.2). Если получилась сумма меньше нуля, тогда записываем полученное число без знака минус в строку 050, а в строке 040 ставим прочерк.

Правило заполнения строки 060 описано в строке 030

Строка 070 – сумма авансового платежа, который был оплачен за 3-й квартал, до 25 октября предыдущего года, заполняется с учетом произведенных платежей и сумм к уменьшению. Стр.70 = стр.272 (раздел 2.2) – Строка 020 – Строка 040 + Строка 50 (если строка 040 не заполнялась, тогда прибавляем значение строки 050 вместо строки 040). В случае, если полученное значение получилось меньше нуля, отображаем полученную сумму в строке 080.

Правило заполнения строки 090 описано в строке 030

Для заполнения строки 100, суммы уплаты налога по отчетному году, необходимо так же учесть предыдущие платежи. Стр.100 = Строка 273 (из раздела 2.2) – Строка 20 – Строка 40 – Строка 070 + Строка 050 + Строка 080 (если строки 040 или стр.070 не заполнены, тогда прибавляем значения стр.050 или 080 соответственно). Записываем полученное значение в строку, если выполняются 2 условия, если условия не выполнятся, то полученная сумму пригодиться далее:

Полученная сумма больше либо равна 0, стр.100 => 0 и проверим второе условие,

Сравниваем сумму исчисленного налога стр.273 (берем из раздела 2.2) она должна быть больше либо равна минимальному налогу – стр.280 (берем из раздела 2.2), (стр.273 => стр.280) из берем из раздела 2.2

Если оба условия не прошли проверку, то в строке 100 ставим прочерк и переходим к расчету строки 110.

Запись в строку 110 производится тоже при удовлетворении условий.

Строка 110 = (Строка 020 + Строка 040 + Строка 070 — Строка 050 — Строка 080) — Строка 273(берем из раздела 2.2), если:

Расчет строки 100 (Строка 273 >= Строка 280) из раздела 2.2

Если условия не выполнились, тогда учтем другие условия.

Стр.110 = (Строка 020 + Строка 040 + Строка 070 — Строка 050 — Строка 080) — Строка 280 (из раздела 2.2) если:

(Строка 273 < Строка 280) Раздела 2.2

Строки (020 + 040 + 070 – 050 — 080) > Строка 280 (раздел 2.2), если эти условия не сошлись, рассчитаем строку 120.

Сумма минимального налога к уплате, подлежащая к уплате за год,

стр.120 = стр.280 (раздел 2.2) — (стр.020 + стр.040 + стр.070 — стр.050 — стр.080), рассчитывается при условии:

Ниже ставим дату расчета и подпись ответственного лица.

Заполнение Раздела 2.2

Приступим к заполнению следующего раздела. Заполняем данные ИНН и КПП, так же как в разделе 1.2, номер стр. «003», в графе 201 ставим значение «2», применимо как ООО, так и к ИП.

Далее заполняем суммы полученного дохода за прошедший год нарастающим итогом – строки 210-213. В строках 220-223 вносим суммы расходов за этот же период.

В строке 230 вносим сумму убытков за предыдущие периоды, если такие были.

Далее рассчитываем налоговую базу, для этого:

Строка 240 = стр.210 — значение строки 220, если сумма больше 0, если нет, заносим значение в строку 250 без знака минус;

Строка 241 = стр.211-значение строки 221, если сумма больше 0, если нет, заносим значение в строку 250 без знака минус.

Строка 242 = стр.212- значение строки 222, если сумма больше 0, если нет, заносим значение в строку 252 без знака минус.

Строка 243= стр.213- значение строки 223, если сумма больше 0, если нет, заносим значение в строку 253 без знака минус.

Строки 250-253 рассчитываются на основании расчета строк 240-243. В сроках 260-263 необходимо проставить сумму налога, за соответствующий период.

Строка 270 вычисляется, как строка 240 умножить на строку 260 / 100 (или же просто умножаете на ставку налога, в данном случае — строка 240*15% и так же в расчете строк 271-273)

Строка 271 вычисляется, как строка 241 умножить на строку 261 / 100

Строка 272 вычисляется, как строка 242 умножить на строку 262 / 100

Строка 273 вычисляется, как строка 243 умножить на строку 263 / 100

Строка 280 равна строка 213 умножить на 1 / 100

Заполнение Раздела №3 (Целевое финансирование)

Вряд ли этот раздел будет сильно распространен ввиду своей специфики. Последний раздел декларации по УСН необходим к заполнению организациям, которые в соответствии с пунктом 1,2 ст. 251 Налогового кодекса РФ получали денежные средства на целевое финансирование, а также поступления и доходы, которые получены в рамках благотворительной деятельности. До этого, эти сведения заполнялись в декларации по налогу прибыль в листе 7, порядок заполнения схож.

Необходимо выбрать наименования и коды исходя из видов получения целевых средств (Приложение 5 к порядку заполнения), потом внести в соответствующие графы. В случае, если такие поступлений не было, то раздел не заполняется и не подается в налоговую.

Исходя из видов денежных средств, которые были получены для целевого назначения, следует выбрать соответствующие этим видам наименования и коды (данные можно взять в Приложении № 5 к Порядку заполнения) и внести их в графу 1 данного раздела 3 (пункт 8.1 из Порядка заполнения). Далее переносятся суммы, которые не были использованы в срок (в том числе полученные без срока использования), но поступление по ним было в прошлом году.

В случае, если был установлен срок использования сумм, то необходимо внести в графу 2 дату поступления, их размер в графе 3. Если срок по суммам, которые были получены в прошлом году не истек, то сумму ставим в графу 6.

После этого переходим к заполнению данных о суммах, которые были получены в текущем году. По средствам, у которых уже использован срок, проставляются даты получения в графе 2, использования в графе 5. Суммы с установленным сроком – в графе 4. В графу вносим суммы еще не использованных денежных средств, по которым еще не истек срок.

Если деньги были использованы не по целевому назначение, отобразить в графе 7 (включаются во внереализационные доходы, в момент их фактического использования). В поле «Итого по отчету» необходимо подытожить суммы по графам под номерами 3,4,6,7.

Если в организации или ИП таких поступлений денежных средств не было, то раздел 3 не заполняется и в налоговую не подается.

Скачать декларацию по УСН 2015

Источник: luckyea77.livejournal.com

7 этапов заполнения декларации УСН Доходы минус расходы

Каждый представитель бизнеса обязан отчитываться по своим финансовым операциям и прибыли, форма отчетности и ее заполнение зависят от используемого налогового режима и прочих нюансов. Упрощенцы отчитываются в конце года с учетом избранной формы учета поступлений – исключительно прибыль или же за минусом трат.

Чем является Декларация УСН Доходы минус расходы

Это официальная документация, представляющаяся налоговому органу относительно данных по объемам получаемой прибыли за истекший период за вычетом расходов.

Сдается она по итогам отчетного года будущей весной, кроме этого формировать такой отчет необходимо в случае окончания деятельности или же при утере возможности применять упрощенный режим.

Упрощенная система предполагает применение налоговой базы в 2-х направлениях по желанию налогоплательщика – доходы с уплатой налога в размере 6% и доходы минус расходы со ставкой для вычисления налоговой суммы 15%, при этом региональные власти могут ставки снижать вплоть до 1%.

Декларацию предприниматель обязан подавать согласно избранному варианту с учетом требований законодательства к ее заполнению.

Согласно предоставленному отчету инспекция может проконтролировать правильность исчисления авансовых платежей с учетом проводимых финансовых операций за год.

Как заполняется декларация по УСН Доходы минус расходы вы можете посмотреть тут:

Законодательная база

Унифицированный бланк отчетного документа регламентирован Приказом ФНС РФ от 2016 года № ММВ-7-3/99, при этом отличий между бланками при использовании различных налоговых баз нет.

Этим же законодательным актом утвержден способ внесения данных в приложение №3 и формат для электронной сдачи отчетности приложение №2.

Согласно ст. 346.23 НК РФ установлены сроки сдачи отчетности при этом для предприятий и предпринимателей они отличаются.

Статья 346.23. Налоговая декларация

1. По итогам налогового периода налогоплательщики представляют налоговую декларацию в налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя в следующие сроки:

1) организации – не позднее 31 марта года, следующего за истекшим налоговым периодом (за исключением случаев, предусмотренных пунктами 2 и 3 настоящей статьи);

2) индивидуальные предприниматели – не позднее 30 апреля года, следующего за истекшим налоговым периодом (за исключением случаев, предусмотренных пунктами 2 и 3 настоящей статьи).

2. Налогоплательщик представляет налоговую декларацию не позднее 25-го числа месяца, следующего за месяцем, в котором согласно уведомлению, представленному им в налоговый орган в соответствии с пунктом 8 статьи 346.13 настоящего Кодекса, прекращена предпринимательская деятельность, в отношении которой этим налогоплательщиком применялась упрощенная система налогообложения.

3. Налогоплательщик представляет налоговую декларацию не позднее 25-го числа месяца, следующего за кварталом, в котором на основании пункта 4 статьи 346.13 настоящего Кодекса он утратил право применять упрощенную систему налогообложения.

Форма и структура документа

Декларация упрощенца складывается с листа для основной информации и 6 разделов:

- Титул;

- Разделы 1.1 и 1.2;

- Разделы 2.1.1 и 2.1.2;

- Разделы 2.2 и 3.

Для заполнения отчетного документа предпринимателями на УСН с налоговой базой по прибыли за минусом трат используются следующие листы формы:

- Титул;

- Разделы 1.2, 2.2 и 3.

Важно: в процессе внесения записей необходимо использовать только рублевое значение без копеек и все пустые ячейки заполнять прочерком, в случае формирования на принтере прочерки можно не использовать.

При этом заполнять налоговую декларацию налогоплательщика необходимо всегда – при получении прибыли или убытка, при отсутствии деятельности в налоговом периоде.

В случае рукописного заполнения необходимо использовать только заглавные буквы, классический цвет пасты и слова разделять пустыми клетками.

Правила заполнения декларации для ИП и ООО

Весь процесс заполнения декларации и подготовки бланка к сдаче можно условно поделить на несколько важных и обязательных к исполнению этапов.

Подготовка бланка

Для заполнения необходимо взять актуальный бланк в текущем налоговом периоде, так как в 2018 году относительно его формы не произошло коррекции, то это бланк, утвержденный в 2016 году.

Однако для обеспечения собственного спокойствия лучше просмотреть законодательные акты на предмет внесения изменений в форму документации.

Определение необходимых листов

Чтобы форму заполнить нет необходимости использовать все листы – следует сразу же отобрать необходимые, для упрощенцев с налоговой базой прибыли за вычетом расходов, это 1.2, 2.2 и 3.

Важно: только эти листы требуется взять для заполнения, остальные отложить за ненужностью.

Заполнение титульного листа

Декларация УСН 2015

Все индивидуальные предприниматели и организации, которые работают по упрощенной системе, с 2013 года должны сдавать декларацию по окончанию налогового периода. Декларация заполняется и в случае, если ИП или ООО не вел никакой хозяйственной деятельности. С 2015 года утверждена новая форма УСН 2015: КНД 1152017. Только этот документ будет принят налоговой службой. Бланк декларации (последняя, обновленная редакция) можно скачать здесь.

Как заполнять декларацию: пошаговая инструкция

Бланк для заполнения декларации по новой форме содержит шесть страниц:

- титульная страница с данными о предприятии или предпринимателе;

- раздел 1.1. (только для упрощенцев на системе «УСН доходы»);

- раздел 1.2. (только для тех, кто работает по системе «УСН расходы»);

- раздел 2.1. (аналогично только для «УСН-6%»);

- раздел 2.2. (для «УСН-15%);

- раздел 3 (для всех, но только в отдельных ситуациях).

Последний раздел появился только в этой обновленной форме, он является информационным, и заполняется в очень редких случаях. Если вы получили имущество или деньги в виде целевой финансовой помощи, благотворительной деятельности, заполнить раздел 3 необходимо. В 95% случаев налоговая декларация ИП УСН 2015 не содержит этого раздела. Если вам нужно знать, как правильно заполнять его, откройте Приложение № 5 официально утвержденного порядка заполнения. Рекомендуем ознакомиться с этим документом.

В зависимости от того, какая форма УСН выбрана предпринимателем, заполняются только определенные разделы декларации:

- при «УСН-6%» (налоги с доходов) – это первая титульная страница и листы 1.1., 2.1.;

- при «УСН-15%» (налоги с разницы доходов и расходов) – титульная страница и разделы 1.2. и 2.2.

Другие пустые разделы декларации не нужно подавать в налоговую службу. В 95% случаев у вас будет три листа, или же четыре листа с разделом 3. Поскольку в разделе 1 указываются данные, основанные на расчетах из раздела 2, лучше заполнять форму в обратном порядке, с конца.

Удобно использовать для правильного составления налоговой декларации УСН 2015 образец заполнения. Такие примеры вы можете скачать по ссылкам:

- пример корректно заполненной формы для «УСН-6%»

- образец корректно заполненной декларации для «УСН-15%»

Заполняем раздел 2.1.

- 102. Если у вас есть сотрудники, указывайте «1», если ИП работал один – «2»;

- 110. Общий доход за первый квартал;

- 111. Доход за полугодие (1+2 квартал);

- 112. Сумма дохода за три квартала;

- 113. Сумма доходов за весь налоговый период.

- 120. Числовое значение ставки налога (6);

- 130-133. В каждой строке вы должны указать авансовый платеж за соответствующий период (квартал, два квартала, три квартала, год). Рассчитывается просто: умножьте сумму дохода на процентную ставку (строки 110-113 на значение строки 120, разделенное на 100);

- 140-143. Запишите в каждой строке сумму, на которую будет уменьшен общий налог (так называемый налоговый вычет) в соответствующий период. Это могут быть страховые платежи, выплаты по больничным и т.д. Важно! Для ИП, которые не выплачивали деньги сотрудникам, сумма этого платежа может быть равной налогу на 100%. Если же такие выплаты физическим лицам производились, то сумма вычета не должна превышать 50% от рассчитанного налога. Уменьшать налог можно только на уже проведенные платежи. Так, если вы оплачиваете страховые взносы поквартально, вы можете включать их в сумму, которая будет вычтена из налога. Можно включать их и в том случае, если вы оплачиваете 100% страхового взноса за год авансом. Тогда вы учитываете в первом отчетном периоде 25% этой суммы, во втором – 50% и т.д. Но! Если вы не оплатили страховой взнос в отчетном периоде, его вносить в графу 140 нельзя.

Заполняем раздел 1.1.

- 001. Автоматически проставляется значение 1 (для «УСН-доходы»);

- 010.Указываем код ИП или ООО по ОКТМО. Это код, указывающий на место нахождения предприятия или место жительства ИП. Пункт 030 также предназначен для этой информации, как и 060, и 090. Если код не меняется на протяжении года, заполняем только 010, в остальных пунктах ставим прочерки;

- 020 (а также три пункта ниже, 040, 070 и 100)– сумма авансовых платежей, рассчитывается по данным из раздела 2.1. (вычитаем страховой взнос и другие платежи из суммы налога на доходы);

- 050 (аналогично также 080, 110) – уменьшение суммы налога (если значение суммы вычета больше, чем суммы налога, значение из строк 040, 070 или 100 переносится в строки 050, 080 или 110 без знака «минус»).

Заполняем раздел 2.2.

- 210-213. Сумма доходов ИП или ООО соответственно (за 3, 6, 9 и 12 месяцев);

- 220-223. Сумма расходов по аналогичному принципу;

- 230. Указывается убыток за прошлые налоговые периоды (если такой был);

- 240-243. Рассчитывается налоговая база (разница доходов и расходов) за 3, 6, 9, 12 месяцев;

- 250-253. Если за определенный период сумма расходов была выше, чем сумма доходов, результат в строке 240-243 будет отрицательным. Тогда его не записываем в эти строки, а переносим в эти строки;

- 260-263. Вписывается ставка налога по каждому отчетному периоду. В большинстве случаев это 15%, но есть льготные категории, для которых ставка может колебаться от 5% до 15%;

- 270-273. Указывается сумма налогового платежа по каждому отчетному периоду. Если за какой-то период расходы превышали доходы, и в графе 240 (241-243) стоят прочерки, в соответствующей графе 270-273 также ставятся прочерки;

- 280. Рассчитывается ставка минимального налога, в обязательном порядке. Формула для расчета: сумма доходов за весь налоговый период, умноженная на 0,01.

Увидеть можно пример налоговой декларации УСН 2015 в образце заполнения.

Заполняем раздел 1.2.

- 010, 030, 060, 090 – аналогично, как и для раздела 1.1.;

- 020, 040, 070, 100. Указываются значения из листа 2.2., строки 270-273, но отдельно за каждые три месяца работы. То есть, налоговый платеж в графе 040 – это цифра из строки 271, уменьшенная на значение строки 020; в графе 070 – 272-040 и т.д.;

- 050, 080, 110. Если значение строк 040, 070 или 100 выходит отрицательным, оно переносится в эти строки без знака «минус»;

- 120. Если рассчитанный минимальный налог (стр.280) больше, чем общая сумма значений строк ежеквартального налога (строки 020, 040, 070) а также, если значение строки 280 больше, чем 273.

Заполнение нулевой декларации УСН 2015

Налоговая декларация ИП УСН 2015 обязательна и в тех случаях, когда никакой деятельности в налоговой период предприниматель не вел. В этом случае нужно заполнять только титульный лист, в разделе 1.1. (1.2.) указывать только строки 010, 030,060, 090 по правилам, указанным выше, а в разделе 2.1. указать только значение строки 102 (в разделе 2.2. – строк 260-263).

Сроки подачи декларации

Новая форма УСН 2015 декларации подается ИП до 30 апреля следующего за отчетным года, а организациям – до 31 марта. Важно соблюдать сроки подачи отчетности в ФНС, иначе придется платить штраф (5% от суммы налога за каждый месяц просрочки, но не меньше 1000 рублей).

Важные аспекты

Декларацию нужно заполнять в электронном виде или вручную, ручкой темного цвета. Не допускаются исправления в документе. Начинать запись нужно с крайней левой ячейки, во всех пустых ячейках ставить прочерки. Названия писать большими печатными буквами. Расчеты указываются в рублях, копейки округляются по правилам бухгалтерии.

На каждой странице должна стоять подпись и дата, страницы нужно пронумеровывать. Отправлять необходимо только заполненные листы, пустые листы декларации не нужны. Не разрешается скреплять листы.

Источник: wfinbiz.com