УСН или КСНО?

Упрощенной такая система называется не просто так. При УСН нужно платить меньше разных налогов. Организация получает освобождение от уплаты налога на прибыль, на имущество и НДС. Эти три налога заменены на один. Это 6% с дохода либо 15% с доходов, которые уменьшены на сумму расходов.

На первый взгляд кажется, что такая система очевидно выгодней.

Однако по факту это не всегда так. На этапе создания организации не всегда можно точно спрогнозировать судьбу предприятия: какой будет выручка, с какими поставщиками будут заключены договора, сколько сотрудников будет работать на предприятии, сколько будет основных средств.

Инструкция «Как заполнить уведомление о переходе на УСН»

Поэтому предпринимателям оставили возможность сделать выбор системы обложения налогами не только в момент создания предприятия, но и спустя какое-то время, когда появятся уже данные и можно будет точно определить для себя, что выгодней. Однако для перехода нужно соблюсти ряд условий.

Условия смены КСНО на УСН

УСН была разработана для того, чтобы облегчить жизнь малому и среднему бизнесу, индивидуальным предпринимателям. Крупные предприятия не должны использовать меры поддержки, чтобы бюджет не подвергался риску. Поэтому не все имеют право использовать УСН. Какие существуют значимые критерии?

- Численность сотрудников.

- Сумма выручки за девять месяцев года.

- Остаточная стоимость имущества предприятия.

- Наличие филиалов.

- Наличие других организаций среди участников компании.

Итак, средняя численность персонала для организации на УСН не может превышать 100 человек. Сумма дохода за 9 месяцев не может быть выше 45 млн рублей, увеличенных на коэффициент-дефлятор 1,147 (для 2015 года). То есть для 2015 года допустима выручка чуть больше 51,5 млн рублей. Имущество предприятия по остаточной стоимости не может превышать величину 100 млн рублей.

Также у организации не может быть филиалов или представительств. Доля участия других организаций в той, что переходит на УСН, не может превышать 25%.

Есть еще ряд ограничений по виду деятельности и другие нюансы, но это уже можно отнести к частным случаям, которые мы не будем затрагивать в рамках этой статьи.

Уведомление о переходе на УСН

Задумались о том, чтобы сменить систему налогообложения? Проверьте свою организацию по перечисленным выше критериям. Если организация им соответствует, она имеет право подать уведомление о переходе на УСН.

Важный момент. Начать применять УСН с любого месяца года имеет право только вновь родившаяся организация. Действующая может начать применять УСН только с 1 января нового года. Уведомление должно быть подано до 15 января. Этот документ носит уведомительный характер, поэтому дожидаться от налоговой инспекции одобрения не нужно.

Достаточно поставить отметку на своем экземпляре документа. Главное, чтобы уведомление о переходе на УСН было подано вовремя.

Поменять объект налогообложения можно только один раз в году. Использование нового объекта налогообложения начинается с 1 января нового года.

Как и куда подается уведомление

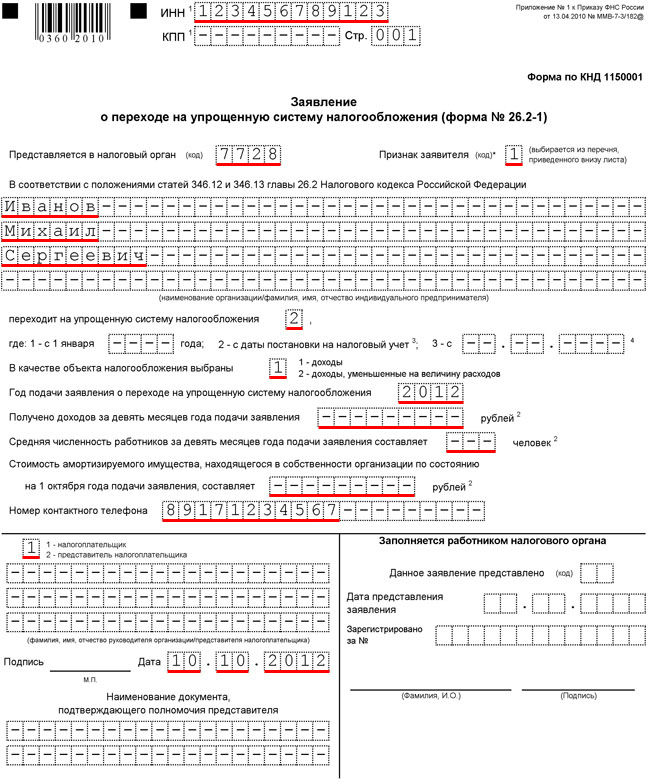

Уведомлять контролирующие органы можно в свободной форме, но проще это будет сделать с использованием типового заявления. Это форма 26.2-1. Она несложная, содержит всего один лист. Подать заявление можно как лично, так и с помощью специальных средств связи, если в вашей организации такие установлены.

Куда подается заявление о переходе на УСН? Подавать документы нужно в федеральную налоговую службу по месту регистрации вашей организации.

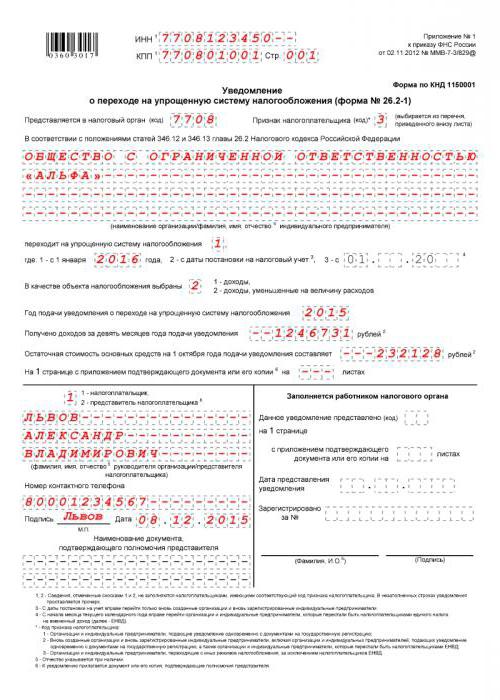

Как заполнить уведомление о переходе на УСН

Заполнять документ можно вручную, синей ручкой, разборчивыми печатными буквами. Можно это сделать на компьютере, скачав предварительно форму из Интернета, или в специальной программе.

Давайте разберем, как заполнить уведомление на УСН. В первую строку нужно внести ИНН организации, во вторую — КПП. Эти сведения нужно взять из свидетельства о регистрации организации. Код налогового органа, как правило, совпадает в первыми четырьмя цифрами в ИНН организации. Исключение может быть только в том случае, если организация меняла юридический адрес на тот, который находится в ведении другой налоговой инспекции.

Графа «Признак налогоплательщика». Здесь три варианта: единичка у тех организаций, которые только сейчас регистрируются, двоечка у тех, кто переходит с ЕНВД, и троечка у тех, кто переходит с иных режимов. В примечании к документу есть все эти данные. Далее нужно вписать название организации в четком соответствии с учредительными документами.

Далее нужно проставить единицу или двойку в графе рядом с надписью «переходит на упрощенную систему налогообложения». Единичка, если переход на УСН происходит одномоментно с датой постановки на регистрационный учет, двоечка – если с нового календарного года.

Далее нужно отметить объект обложения налогами: 1- доходы, 2 – доходы за вычетом расходов. Затем пишется год подачи уведомления, заполняются строки с данными о доходах за 9 месяцев и остаточной стоимостью имущества.

Условия сохранения УСН

Существуют критерии как для того, чтобы подать уведомление о переходе на упрощенную систему налогообложения, так и для сохранения права применять эту систему налогообложения.

Критерии аналогичны тем, что нужно соблюсти для перехода. Однако, если приступить к применению УСН можно только с нового календарного года, то потерять право на УСН можно в любой месяц года. О потере права использовать УСН тоже нужно будет уведомить налоговую инспекцию. На это отводится 15 календарных дней с момента завершения налогового (отчетного) периода.

Пошаговый алгоритм перехода на УСН

Шаг 1. Нужно проверить свою организацию на предмет соответствия четырем критериям применения УСН.

Шаг 2. Определиться с объектом налогообложения.

Шаг 3. Чтобы определиться более точно, попробуйте рассчитать авансовые платежи на основании тех сведений, которые у вас уже есть за текущий календарный год. Учитывайте, что сумму налога можно сделать меньше на сумму платежей, которые были произведены в Пенсионный фонд. Также нужно помнить о том, что не платить налог вообще, даже если ваша организация отработала в убыток, не получится. Существует минимальный налог, который составляет 1% от доходов. Его придется заплатить в любом случае.

Шаг 4. Запишите даты внесения в бюджет авансовых платежей и налога по итогам года. Авансы платят не позднее 25 числа от даты, когда закончился налоговый период, а налог по итогам года нужно перечислить в бюджет до 31 марта.

Шаг 5. Подача заявления. Как заполнить уведомление о переходе на УСН — вы уже знаете.

Источник: businessman.ru

Заявление о смене налогового режима ЕНВД в Контур.Экстерн

С 1 января будущего года использование на территории РФ налогового режима ЕНВД больше не допускается.

Подавать заявление о снятии с учёта по ЕНВД не нужно, однако если налогоплательщик планирует использовать другой спецрежим, то необходимо уведомить инспекцию о своём решении, в противном случае компании будет присвоен режим ОСНО по умолчанию.

У налогоплательщика есть два пути:

- направить бумажный экземпляр заявления и лично отнести его в налоговую инспекцию или отправить заказным почтовым отправлением

- воспользоваться возможностями системы Контур.Экстерн и уведомить ФНС о своём решении, не выходя из кабинета

С помощью Экстерн можно выбрать один из двух доступных режимов для перехода: УСН или ПСН. Порядок заполнения заявления по каждому из них рассмотрим подробнее.

Уведомление о переходе на УСН в Контур.Экстерн

Если налогоплательщик примет решение с 1 января 2021 года использовать в учёте упрощённую систему налогообложения (УСН), то до 31 декабря 2020 года необходимо направить в территориальное отделение налоговой инспекции заявление о переходе, бланк которого утверждён приказом ФНС от 2 ноября 2012 года № ММВ-7-3/829.

При заполнении заявления по средствам Экстерна необходимо на стартовой странице открыть вкладку «ФНС», после чего кликнуть «Создать новый». Далее нужно выбрать из списка «Уведомление о переходе на УСН» или воспользоваться быстрым поиском.

После чего перед пользователем появится бланк для заполнения.

Информация о наименование компании (ФИО ИП), ИНН-КПП, отделении налоговой инспекции будут заполнены системой автоматически. При необходимости налогоплательщик может выбрать другое территориальное отделение ФНС.

- При заполнении поля «Признак налогоплательщика» доступны следующие значения:

- организации и ИП, подающие уведомление одновременно с документами на регистрацию

- вновь созданные организации и зарегистрированные ИП, включая организации и ИП, подающие уведомление одновременно с документами на регистрацию, а также организации и ИП, переставшие быть плательщиками ЕНВД

- организации и ИП, переходящие с иных режимов налогообложения, за исключением налогоплательщиков ЕНВД

- Устанавливаем дату перехода (с 1 января 2021 года).

- Поскольку режимом УСН предусмотрено два объекта налогообложения, то необходимо выбрать один из них, который будет использоваться в учёте на протяжении 2021 года: «доходы» или «доходы минус расходы».

- Выбираем год подачи уведомления «2020».

- Далее необходимо отразить информацию о сумме полученных доходов по итогам 9 месяцев 2020 года, а также остаточную стоимость основных средств по состоянию на 1 октября текущего года.

- В завершении в уведомлении отображается контактный телефон, а также должность отправителя.

После заполнения всех обязательных полей необходимо кликнуть «Проверить» (синяя кнопка расположена в левом нижнем углу экрана). Система проведёт анализ заполненных данных и в случае отсутствия ошибок появится сообщение «Ошибок и предупреждений нет, отчёт готов к отправке».

Для направления заполненного уведомления в ФНС необходимо кликнуть «Перейти к отправке», после чего уведомление поступит в указанное отделение налоговой инспекции.

Переход на ПСН в системе Контур.Экстерн

Если налогоплательщик примет решение с 1 января 2021 года использовать в учёте патентную систему налогообложения (ПСН), то необходимо направить в территориальное отделение налоговой инспекции заявление о переходе по форме 26.5-1, бланк которого утверждён приказом ФНС от 11 июля 2017 года № ММВ-7-3/544.

В соответствии с письмом ФНС от 9 декабря 2020 года № СД-4-3/20310 налогоплательщики, желающие начать использование патента с 1 января 2021 года, могут направлять соответствующие заявления вплоть до 31 декабря 2020 года.

Стоит напомнить, что у налогоплательщика есть право на совмещение налоговых режимов, однако для этого должны быть соблюдены определённые условия (см. подробнее Совмещение двух налоговых режимов)

Чтобы заполнить заявление о переходе в системе Контур.Экстерн нужно на стартовой странице выбрать вкладку «ФНС», а после кликнуть «Создать новый». Далее налогоплательщику нужно выбрать «Заявление на получение патента» или воспользоваться быстрым поиском.

Во вновь открывшемся окошке необходимо указать код территориального отделения ФНС, период, а также формат.

При выборе формата доступны два варианта:

- приказ ФНС от 11 июля 2017 года № ММВ-7-3/544

- письмо ФНС от 18 февраля 2020 года № СД-4-3/2815

Налогоплательщик может скопировать данные из предыдущего отчёта, поставив галочку в специальном поле.

Далее для заполнения становится доступен титульный лист заявления.

На титульном листе автоматически будут заполнены поля: наименование компании (ФИО ИП), ИНН-КПП, ОГРН (ОГРИП) и код налоговой инспекции. Налогоплательщик может изменить данные об отделении ФНС, куда будет направляться заявление.

Далее необходимо указать:

- даты начала и окончания действия патента

- регион, в котором будет осуществляться деятельность

- вид предпринимательской деятельности в соответствии с классификатором ОКВЭД

- определиться, будут ли привлекаться наёмные работники (если да, то указать численность)

- величину налоговой ставке, как правило, она составляет 6%, однако если планируется применять иное значение, то нужно указать размер, а также пункт и статью регионального закона, если же патент попадает под налоговые каникулы, то в окошке необходимо указать 0%

В конце указывается контактный телефон и данные отправителя.

После того, как все обязательные поля будут заполнены, необходимо кликнуть по кнопке «Проверить», которая расположена в левом нижнем углу экрана.

Если после проверки появится сообщение «Ошибок и предупреждений нет, отчёт готов к отправке», то необходимо кликнуть «Перейти к отправке», после чего заявление поступить в указанное отделение налоговой инспекции.

Помощь в работе с Контур.Экстерн

Если в ходе заполнения заявлений у налогоплательщика возникнут вопросы, то он может воспользоваться подсказками от системы Контур.Экстерн:

![]()

Кнопки находятся в верхней части листа заявления.

Источник: kontursverka.ru

Заявление о переходе на УСН. Форма КНД 1150001

Не все могут использовать данный режим. Поэтому надо для начала разобраться, подходит ваша фирма под требования. Помимо этого, переходы с других режимов немного отличаются и имеют свою специфику. Разберемся со всем поэтапно.

Условия для перехода на УСН

Компания не относится к следующим структурам:

- НПФ (негосударственные пенсионные фонды)

- Банк

- Инвестиционный фонд

- Страховая организация

- Участник рынка ценных бумаг

- Ломбард

- Производитель подакцизного товара

Компания не занимается такими видами деятельности как:

- игорный бизнес

- добыча полезных ископаемых

- реализация полезных ископаемых

Другие условия

Доходы не более 60 млн. р.

Остаточная стоимость не более 100 млн. р.

Число сотрудников в фирме не должно быть более 100 человек.

Доля других организаций в этой фирме не может быть более 25%

Не должно быть филиалов и/или представительств.

Компания не может перейти на УСН, если за 9 месяцев года, в котором подается уведомление, доходы были более 45млн. р. (ст. 346.12 НК РФ)

Какие налоги заменяет? В чем суть?

При применение упрощенной системы налогообложения, ИП освобождается от налогов, которые применялись общей системой налогообложения:

- налога на доходы физических лиц в отношении доходов от предпринимательской деятельности;

- налога на имущество физических лиц, по имуществу, используемому в предпринимательской деятельности;

- налога на добавленную стоимость, за исключением НДС, уплачиваемого при ввозе товаров на таможне, а также при выполнении договора простого товарищества или договора доверительного управления имуществом).

Важно! УСН не освобождает от исполнения функций по исчислению, удержанию и перечислению НДФЛ с заработной платы сотрудников.

Порядок перехода на упрощенную систему налогообложения

При добровольной процедуре перехода, имеется два варианта:

- Переход на УСН вместе с регистрацией ИП. Уведомление может подаваться вместе с документами на регистрацию предпринимательской деятельности. В случае, если это не было сделано, вы имеете еще 30 дней для размышление. (п. 2 ст. 346.13 НК РФ)

- Переход на УСН с других режимов налогообложения. В таком случае перейти на УСН можно будет только со следующего календарного года. Но уведомление нужно будет подать не позднее 31 декабря. (п. 1 ст. 346.13 НК РФ)

Переход с ОСНО на УСН

Переход с ОСНО на УСН производится по стандартной схеме. С начала следующего календарного года при предоставлении заявления в налоговую с 1 октября по 31 декабря. В заявлении необходимо указать сумму доходов за 9 месяцев текущего года (сумма не должна превышать 45млн. р.), среднюю численность работающих человек в организации (не более 100 человек) и остаточную стоимость основных средств (не более 100млн. руб.).

Переход с ЕНВД на УСН

Переход с ЕНВД на УСН осуществляется с начала того месяца, в котором была прекращена их обязанность об уплате единого налога на вмененных доход. (п. 2 ст. 346.13 НК). Так же можно потерять право на «вмененных» налог и перейти на УСН. Потерять право на ЕНВД возможно при нарушении ведения деятельности.

Скачать форму КНД 1150001 для перехода на УСН

Форма уведомления о переходе на специальный налоговый режим, бланк КНД 1150001: Скачать тут (PDF) В формате DOC и в Excel

Объект налогообложения

В рамках УСН можно выбрать объект налогообложения доходы или доходы, уменьшенные на величину произведенных расходов (иногда говорят «доходы минус расходы» ст. 346.14 НК РФ).

Важно! Сменить объект налогообложения возможно только со следующего года, письменно уведомив об этом налоговый орган до 31 декабря.

Образец заполнения заявления (КНД 1150001)

Форма №26.2-1 достаточно простая и в ней не должно возникнуть проблем. Но все же рассмотрим подробно.

В шапке документа указываем свой ИНН. Если его нету, то не заполняем поля или ставим прочерк. Поле КПП заполнять не нужно.

После этого указываем код налоговой. Если его не знаете, то можно узнать на этом сайте: (перейдите по ссылке, нажмите далее и укажите ваши данные, после этого сервис вам выдаст код (и даже больше) налоговой в который вы сдаете документы по месту жительства.

В графе Признак налогоплательщика прописываем:

Цифру 1, в случае если подаете документы вместе с основным пакетом на регистрацию ИП.

Цифра 2 если недавно создали ИП (не позднее 30 дней с момента постановки на учет), либо перестали быть плательщиком ЕНВД.

Цифра 3, если переходите с иных систем налогообложения, за исключением ЕНВД.

Так же обязательные поля ФИО.

В графе переход на упрощенную систему налогообложения вписываем цифру 2.

Далее заполняем графу «В качестве объекта налогообложения выбраны». Тут вы уже должны заранее определиться что вам нужно. Это или Доходы, тогда ставим цифру 1. Или Доходы, уменьшенные на величину расходов, тогда ставим цифру 2.

В графе год подачи заявления прописываем текущий год.

В ниже следующих трех строчках ставим прочерк, если заявление подается вместе с регистрацией. Если уже после, то нужно заполнять.

В реквизитах указывайте цифру 1 если сдаете самостоятельно, ставьте подпись, дату и хорошо будет, если укажите номер телефона.

Если за вас сдает доверительное лицо, тогда ставьте 2, вписывайте его ФИО, документ подтверждающий полномочия представителя, дату и подпись.

Важно! Подготовьте уведомление в двух экземплярах. На одном из них налоговая должна поставить, а лучше ее попросить об этом, отметку о получении. Таким образом вы сможете подтвердит переход на УСН, если возникнет необходимость. Сохраните его.

Рекомендуем ознакомиться со статьей: Процесс регистрации ИП в налоговой.

Источник: for-ip.ru