По общему правилу, профессиональный вычет предоставляются в сумме фактически произведенных и документально подтвержденных расходов. Однако в исключительных случаях, вместо учета фактически произведенных расходов, индивидуальные предприниматели могут получить вычет в размере 20% от общей суммы полученного ими дохода.

В отношении авторских вознаграждений или вознаграждений за создание, исполнение или иное использование произведений науки, литературы и искусства, а также вознаграждений, выплачиваемых авторам открытий, изобретений и промышленных образцов, при отсутствии документально подтвержденных расходов, полученный ими доход может быть уменьшен на норматив затрат (в процентах к сумме исчисленного дохода) – см. п. 3 ст. 221 НК РФ.

Перечень доходов, в отношении которых можно получить профессиональный вычет

Перечень доходов, в отношении которых можно получить вычеты:

- доходы, полученные индивидуальными предпринимателями;

- доходы, полученные нотариусами, занимающимися частной практикой, адвокатами, учредившими адвокатские кабинеты и другими лицами, занимающимися частной практикой;

- доходы, полученные от выполнения работ (оказания услуг) по договорам гражданско-правового характера;

- авторские вознаграждения или вознаграждения за создание, исполнение или иное использование произведений науки, литературы и искусства, вознаграждения авторам открытий, изобретений и промышленных образцов, полученные налогоплательщиками.

Как получить профессиональный вычет

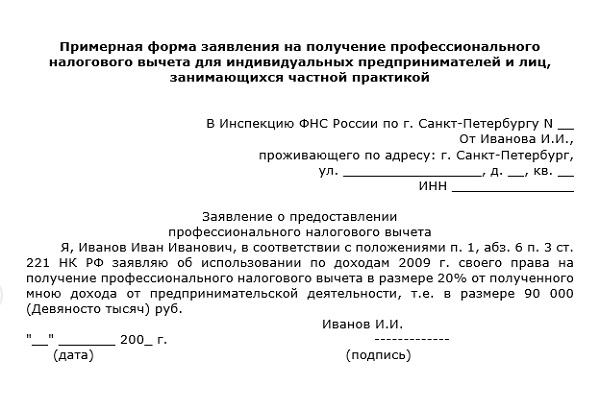

Для получения профессионального вычета необходимо подать соответствующее заявление налоговому агенту (источнику выплаты дохода, которым, как правило, является работодатель) по произвольной форме. При отсутствии налогового агента налогоплательщик может получить профессиональный налоговый вычет при подаче им налоговой декларации формы 3-НДФЛ в налоговый орган по месту жительства по окончании налогового периода. В этом случае к декларации следует приложить документы, подтверждающие фактически произведенные расходы, в отношении которых заявляется налоговый вычет.

Профессиональный налоговый вычет

«После вступления в силу Закона № 368-ФЗ (после 29.12.2009) налогоплательщики, указанные в статье 221 НК РФ, в случае отсутствия налогового агента для целей получения профессиональных налоговых вычетов вместе с подачей налоговой декларации по окончании налогового периода подавать в налоговые органы письменное заявление не должны».

В случае, если с полученного дохода налог не был удержан и не уплачен налоговым агентом, налогоплательщик обязан до 30 апреля представить налоговую декларацию.

При этом налогоплательщик при исчислении налога может учесть профессиональный налоговый вычет.

Исчисленная сумма налога должна быть уплачена не позднее 15 июля

Источник: vichet.info

Налоговый вычет для ИП, ООО и Самозанятых

Профессиональный налоговый вычет ип это

Профессиональный налоговый вычет предоставляется ИП (индивидуальным предпринимателям), в том числе и лицам, которые занимаются частной нотариальной деятельностью, то есть нотариусам, а так же адвокатам и т.д.

Так же профессиональные налоговые вычеты по НДФЛ предоставляются гражданам, которые выполнили какие-либо услуги по договорам гражданско-правового характера. Так же данный налоговый вычет предоставляется тем лицам, которые получают авторские вознаграждения, например за написание книги.

Профессиональный налоговый вычет для ИП и по НДФЛ!

Что такое профессиональный налоговый вычет

В Налоговом кодексе сказано, что профессиональный налоговый вычет — это сумма, не облагаемая налогом. Данная сумма равна сумме расходов, которые были понесены налогоплательщиком в процессе получения доходов.

То есть, если адвокат предоставляет в налоговую инспекцию чеки, квитанции на те расходы, которые были понесены им при выполнении его работы, тогда налоги он будет платить с учетом этих расходов, то есть с меньшей суммы.

Для получения вышеуказанного вычета необходимо подать заявление, а так же предоставить документы, подтверждающие расходы.

Более того, если налогоплательщик пользуется своим имуществом при осуществлении предпринимательства, тогда налог на данное имущество так же является расходом, а значит учитывается при предоставлении профессионального налогового вычета.

Как уже было сказано, расходы необходимо подтверждать документально. Но если все-таки налогоплательщик не имеет возможности доказать свои расходы, он и тогда имеет право на профессиональный налоговый вычет.

Размер такого вычета будет определяться как 20% от полученного дохода. Но есть исключения, когда этот процент может быть выше. Например, если была создана скульптура, тогда сумма вычета составит 40%, а если создано аудиовизуальное произведение (видео-, теле- и кинофильм) тогда 30% от дохода.

Более подробно о том, на какой размер профессионального вычета может рассчитывать налогоплательщик можно ознакомиться в статье 221 Налогового кодекса РФ.

Если Вам нужна юридическая консультация – заполните форму и наши юристы Вам перезвонят!

Источник: i-advokat.ru

Профессиональные налоговые вычеты

Налоговая система Российская Федерация помимо обязательной уплаты налогов предусматривает ряд мероприятий, обеспечивающих поддержку населения. Помощь оказывается в виде денежной компенсации добросовестным налогоплательщикам. Таким образом государство пытается уменьшить сумму взимаемых налогов с работающего населения. Возврат налога производится органами ФНС.

Общая информация о структуре ФНС

Налоговая система России — это орган исполнительный власти, в обязанности которого входит контролирование сбора налогов и страховых взносов с физических лиц и организаций. ФНС проводит регистрацию юридических лиц и последующий надзор их деятельности в части, касающейся прибыли. Регистрирует физических лиц в качестве индивидуальных предпринимателей и обеспечивает своевременный сбор их налоговых взносов.

Деятельность ФНС играет главную роль в формировании бюджета государства. Эти средства затрачиваются на развитие важнейших сфер страны: оборона, медицина, образование и другие не менее важные области. На эти деньги строят дороги, открывают школы и сады, устанавливают новейшее оборудование на государственных промышленных предприятиях. Поэтому каждый гражданин должен понимать, что, уплачивая налоги, он обеспечивает жизнь в стабильном и развитом государств не только себе, но и своим детям и внукам.

Уплата налогов — гражданский долг каждого

Всего в России предусмотрено 3 вида налогов. Они охватывают все сферы деятельности, связанные с извлечением прибыли. Виды налогов РФ:

- Федеральные налоговые взносы — устанавливаются НК РФ и обязательны к применению на всей территории РФ.

- Региональные уплаты — предусмотрены Налоговым кодексом РФ, но ставки, порядок и срок их уплаты регион определяет самостоятельно в пределах, установленных в НК. Они обязательны к уплате на территории региона, на который распространяются.

- Местные налоги — это сборы и взносы, предусмотренные НК РФ и актами налоговых органов муниципалитетов. Уплачиваются они только на территории данных образований.

Важно! Основные принципы налогообложения — это всеобщность и равенство. Платить их должны все и в равном процентном измерении от прибыли.

Налоговые вычеты физическим лицам в 2018 году

Несмотря на обязательность таких уплат, государство при необходимости может применять специальный налоговый режим. Например, после каких-либо природных катаклизмов, принесших населению огромный имущественный ущерб, власти могут временно отменить налогообложение.

ФНС — главный орган по контролю сборов и налогов

Другой вид поддержки — это предоставление права на получение налогового вычета за внесенные ранее средства в качестве подоходного налога. Примером может быть профессиональный налоговый вычет для ИП. Таким способом власти пытаются помочь малому бизнесу держаться на плаву.

Когда положены профессиональные налоговые вычеты

Исходя из ст. 221 НК РФ со ссылкой на пункт 1 ст. 227, можно определить основные условия, при которых предоставляется право на данный возврат:

- Регулярная оплата налогов государству в размере 13%.

- Физическое лицо является резидентом РФ.

- Физическое лицо зарегистрировано в качестве индивидуального предпринимателя без образования юридического лица или занимается частной практикой (например, нотариальная деятельность).

На заметку! Если все (а не какая-то доля) условия соблюдаются, физическое лицо имеет право на получение части уплаченных налоговых взносов.

Кто может требовать получения части уплаченных средств

Граждане, которые могут претендовать на данные средства, определены в ст. 221 НК РФ. Сразу во вступительном абзаце указано, что такое право предоставляется налогоплательщикам, т. е физическим лицам, ведущим какую-либо деятельность, не запрещенную законом, получающим за нее доход и уплачивающим в казну НДФЛ (13%). Среди них определены следующие категории:

- налогоплательщики, ведущие авторскую деятельность;

- разработчики запатентованных изобретений (патентообладатели) промышленных образцов и инновационных моделей;

- налогоплательщики, выполняющие работы по договорам гражданско–правового характера;

- индивидуальные предприниматели, не образующие юридическое лицо;

- нотариусы, адвокаты, руководители нотариальных и адвокатских контор, которые регулярно оплачивают налоги от прибыли за осуществление частной практики.

Здесь необходимо пояснение: в реальной жизни эти категории граничат между законным и незаконным извлечением прибыли. Понятно, что при ведении частной деятельности не составит труда скрыть часть доходов, надеясь, что данная информация не всплывет и не дойдет до контролирующих органов. Чтобы у данных категорий не возникало соблазна поступиться с законом и скрыть часть дохода, государство и предприняло все меры, которые обеспечивают заинтересованность граждан в ведении прозрачной и честной деятельности, с соблюдением законодательных актов РФ.

Важно! За уклонение от уплаты налогов предусмотрена уголовная ответственность (статья 199 Уголовного кодекса РФ).

Сумма налоговых вычетов выплачивается в размере фактических произведенных расходов, которые подтверждены справками и другими необходимыми документами. В некоторых случаях физические лица могут получить от 20% до 40% от общей суммы дохода. Это те случаи, когда подтвердить документально понесенные затраты невозможно. Примеры:

- Авторам театральных постановок, литературных произведений, научных работ исчисление вычета производится в размере 20% от полученного дохода. Именно эту сумму, по мнению государства, разработчики затратят на ведение деятельности и извлечение прибыли.

- На создание фильма, оперы, постановку балета, создание скульптуры авторы затрачивают 40% от полученного дохода.

- 30% от прибыли составят расходы на разработку полезной модели, съемку фильма, создание графических изобретений.

Данные нормативы затрат установлены государством и закреплены в статье 221 НК РФ. Если подтвердить затраты документально невозможно, то при расчете суммы вычета необходимо отталкиваться от данных цифр. Надо отметить, что расчет налоговой базы лица данных категорий производят самостоятельно.

Важно! При исчислении не могут одновременно учитываться документально подтвержденные расходы и неподтвержденные, рассчитываемые по установленной ставке. Вычет производится только по учтенным или только по неучтенным расходам.

В сумму расходов, потраченных на ведение профессиональной деятельности, также входит государственная пошлина на получение лицензии в связи с деятельностью. С данных уплат также полагается вычет.

Как оформить профессиональный налоговый вычет

По общему правилу любые вычеты оформляются через налогового агента (работодателя), но так как данные категории чаще работают «сами на себя», то заявление налогоплательщик должен подавать непосредственно в отделение ФНС по месту прописки. Сделать это можно после истечения налогового периода, при подаче декларации на доход. Если же 3-НДФЛ подается через ИФНС (личный кабинет налогоплательщика), то заявление на вычет и документ, подтверждающий расходы, подаются после регистрации декларации.