Как вернуть 13% с ипотеки? Возмещение процентов по ипотеке

Важно отметить, что законодатель ограничил стоимость жилья, которая может приниматься к расчету, 2 миллионами рублей. Это значит, что при приобретении жилплощади стоимостью, допустим, 3 миллиона рублей 13% будут исчисляться только с 2 миллионов

Если же жилье стоит менее 2 миллионов рублей, 13% будут рассчитываться по фактической его стоимости. Оставшуюся часть допустимого подоходного налога вы сможете получить при покупке следующего жилого помещения. Например, если вы купили квартиру, стоимость которой составляет 1 миллион рублей, то Вы, соответственно, можете получить 130 тысяч рублей. Но так как максимально допустимая сумма для расчета — 2 миллиона, то получить вычет с оставшегося миллиона вы все равно сможете — при приобретении другого жилого помещения.

Если приобретенная в ипотеку жилая недвижимость оформляется в общую долевую собственность (то есть жилье оформляется на всех членов семьи в равных долях), получить налоговый вычет могут все работающие и уплачивающие подоходный налог совершеннолетние граждане (например, оба супруга). Следует также сказать, что родители, приобретая в собственность своим несовершеннолетним детям жилье, сохраняют право на получение налогового вычета, даже если сами они права на это помещение не приобретают.

Сверхнормативные платежи за энергопотребление

В первую очередь это касается затрат по договорам с энергоснабжающими организациями, в которых предусмотрена увеличенная плата за электроэнергию, использованную сверх согласованного лимита. Что представляет собой такая плата: штраф за превышение лимита или измененную цену договора?

Если штраф, то «упрощенцам» не удастся включить его в расходы, если измененную цену — ее можно будет учесть в составе материальных расходов согласно пп. 5 п. 1 ст. 346.16 НК РФ (со ссылкой на пп. 5 п. 1 ст. 254 НК РФ).

Примечание. На ст. 254 указано в п. 2 ст. 346.16 НК РФ.

Конечно, контролирующие органы выбирают первый вариант. Об этом сказано, например, в Письме Минфина России от 24.08.2004 N 03-03-01-04/1/4. Так прав ли Минфин?

Проблема имеет долгую историю. 30 июля 1988 г. Совет Министров СССР принял Постановление N 929 «Об упорядочении системы экономических (имущественных) санкций, применяемых к предприятиям, объединениям и организациям», в соответствии с которым за перерасход сверх нормы, предусмотренной договором со специализированной организацией, потребители должны уплачивать в десятикратном размере за электрическую энергию (электрическую мощность) и в пятикратном за тепловую энергию. Верховный Суд РФ в Решении от 27.04.2001 N ГКПИ01-820 признал данное условие уплатой законной неустойки. Соответственно трактовали его и суды (см. Постановления ФАС Западно-Сибирского округа от 01.03.2005 по делу N Ф04-778/2005(8860-А46-12) и Федерального арбитражного суда Волго-Вятского округа от 26.02.2004 N А43-10549/2003-31-436).

Однако позже, 26 февраля 2004 г., было принято Постановление Правительства РФ N 109 «О ценообразовании в отношении электрической и тепловой энергии в РФ». Из п. 62 следует, что вопрос о повышенной оплате относится к ценообразованию, а вовсе не к ответственности сторон. Ту же позицию занял и Президиум Высшего Арбитражного Суда РФ. В его Постановлении от 15.06.2005 N 3637/05 указано, что положение об уплате десятикратной стоимости электрической энергии (электрической мощности) и пятикратной стоимости тепловой энергии при сверхнормативном потреблении «фактически устанавливает ценовые ставки для расчетов за электрическую энергию (мощность) в определенных случаях». Поэтому не случайно в судебной практике сегодня все чаще приходят к выводу о том, что условие договора, предусматривающее повышение ставки за перерасход энергии, представляет собой не штрафную санкцию, а элемент ценообразования с дифференцированным тарифом за услуги.

А если это так, то налогоплательщики, применяющие УСН, увеличенную плату за электроэнергию могут полностью включать в состав материальных расходов.

Аналогичная формулировка дана Высшим Арбитражным Судом РФ по поводу возрастания платы за сверхнормативный сброс загрязняющих веществ (Постановление Президиума ВАС РФ от 15.06.2005 N 15378/04).

Примечание. См. Постановления ФАС Волго-Вятского округа от 14.03.2006 N А43-11947/2005-36-443, Центрального округа от 28.07.2006 N А64-6714/04-14 и от 21.12.2004 N А54-2344/04-С18.

Плата за отказ от страховки

Другой интересный случай связан с затратами, возникающими при оформлении в банке кредита под залог имущества. Как известно, в соответствии со ст. 343 ГК РФ залогодатель должен страховать имущество на полную стоимость от рисков утраты и повреждения. «Упрощенец», выполнивший это правило, вправе учесть понесенные расходы согласно пп. 7 п. 1 ст. 346.16 НК РФ.

Но зачастую банки добавляют в кредитный договор еще одно условие — обязанность заемщика (залогодателя), не застраховавшего имущество, уплачивать им определенную сумму. Поскольку уплатить банку гораздо проще, чем искать страховую компанию, многие налогоплательщики так и поступают. Но тут встает вопрос: что это за суммы и можно ли их как-то учесть в расходах, уменьшающих налоговую базу по налогу при УСН?

Первой возникает ассоциация с неустойкой — ведь платеж производится за неисполненное обязательство по страхованию. Однако она неверна. Почему? Потому как если бы платеж являлся договорной неустойкой, «упрощенец» не освобождался бы от обязательства по страхованию. А в рассматриваемом случае можно выбирать: страховать залоговое имущество или платить банку — оба условия соблюдать не требуется.

Данную точку зрения подтверждает Письмо Минфина России от 04.09.2006 N 03-03-04/1/645. В нем же указано, что дополнительные суммы, уплаченные банку, учесть в расходах нельзя. Правда, Письмо адресовано плательщикам налога на прибыль. Но тогда «упрощенцы» тем более не могут включить такие платежи в расходы.

Справедливости ради отметим, что раньше Минфин выражал иное мнение (Письмо от 07.04.2006 N 03-03-04/1/329) и фиксированный платеж за невыполненное условие о страховании предмета залога разрешалось учитывать в расходах на оплату банковских услуг (пп. 25 п. 1 ст. 264 НК РФ). Но это тоже относилось исключительно к организациям на общем режиме.

Судебная практика по этому вопросу практически отсутствует. Хотя один раз подобное дело точно рассматривалось — в ФАС Уральского округа (Постановление от 13.11.2006 N Ф09-10028/06-С7). Судьи исходили из того, что сумма, уплаченная банку из-за отказа от страховки на предмет залога, не является законной неустойкой.

И поскольку налоговые органы не смогли доказать отсутствие экономической обоснованности, суд счел возможным отнести платеж к расходам. Это дело тоже касалось плательщиков налога на прибыль, и, к сожалению, суд не указал статью Налогового кодекса, по которой следовало осуществлять учет. Видимо, имелись в виду прочие затраты (пп. 49 п. 1 ст.

264 НК РФ), удовлетворяющие общим требованиям: экономической обоснованности и наличию подтверждающих документов. Только такой статьи расходов у «упрощенцев» все равно нет, и вынесенное судебное Постановление им не поможет.

Поэтому тем, кто хочет платить меньше налогов, советуем следующее: получая кредит под залог имущества, не идти по легкому пути, а заключать договор со страховой организацией. В этом случае налоговая база по налогу при упрощенной системе уменьшится и никаких проблем с признанием расхода на страхование не будет.

Пример 3. ЗАО «Остров», применяющее УСН (объект налогообложения — доходы минус расходы), получило в банке кредит под залог оборудования. Согласно условиям кредитного договора общество должно застраховать предмет залога, а при отсутствии страховки обязано уплатить банку некоторую сумму. Предположим, что она равна той, которую потребовалось бы заплатить за страхование оборудования.

Рассмотрим варианты налогового учета, когда:

- ООО «Остров» уплачивает банку фиксированную сумму;

- ООО «Остров» заключает договор страхования.

- Организация не страховала имущество и поэтому платит банку согласно условию кредитного договора. Сумма не уменьшит налоговую базу, поскольку такого вида расходов нет в п. 1 ст. 346.16 НК РФ, то есть для налогообложения она будет потеряна.

- Организация заключила договор страхования и перечисляет страховщику взносы, которые можно учесть в расходах на основании пп. 7 п. 1 ст. 346.16 НК РФ. Единый налог к уплате снизится на 15% страховых взносов.

Совершенно очевидно, что второй вариант для организации на упрощенной системе более выгодный.

Примечание. Ставка единого налога при УСН с объектом доходы минус расходы — 15% (п. 2 ст. 346.20 НК РФ).

Член Научно-экспертного совета

при Палате налоговых консультантов России,

Источник: znatokprava.ru

Электронный журнал «Практик»

You are using an outdated browser.

Please upgrade your browser to improve your experience.

Войти Регистрация

- Забыли пароль?

- Забыли логин?

Аудиторская фирма

Электронный журнал Практик

ЭТО ПРОСТО О СЛОЖНОМ!

Аудиторская фирма ООО «ПРОФИ» (Электронный журнал для бухгалтеров и аудиторов ПРАКТИК).

Наша фирма может предоставить качественные услуги от экспертов и авторов журнала для Вашей компании в срок и по комфортной стоимости. Более подробно о ценах и услугах на сайте https://praktik-audit.ru/

Москва, 119034 город Москва, вн.территор. г. муниципальный округ Хамовники, Чистый переулок, дом 3, эт. 1, пом. IV, ком. 5

8 903 625 98 61 Заказать звонок

- Вы здесь:

- Главная

- УСН

- УСН и коммерческий кредит. Учет и налогообложение

УСН и коммерческий кредит. Учет и налогообложение

- Применение ПБУ 18/02

- УСН и коммерческий кредит

Рассмотрим бухгалтерский и налоговый учет у продавца и покупателя расчетов по предоставлению коммерческого кредита.

Коммерческий кредит, т. е. рассрочка оплаты за приобретенный товар, предоставляемого продавцом покупателя, — удобный и неформальный инструмент, помогающий преодолеть временные трудности и укрепить деловые связи.

Заметки о правовом регулировании

Внимание: коммерческий кредит — не самостоятельная сделка. Договорами, исполнение которых связано с передачей в собственность другой стороне денежных сумм или других вещей, определяемых родовыми признаками, может предусматриваться предоставление кредита, в том числе в виде аванса, предварительной оплаты, отсрочки и рассрочки оплаты товаров, работ или услуг (коммерческий кредит) (п. 1 ст. 823 ГК РФ).

К коммерческому кредиту применяются правила главы 42 ГК РФ, если иное не предусмотрено правилами о договоре, из которого возникло соответствующее обязательство, и не противоречит существу такого обязательства (п. 2 ст. 823 ГК РФ).

Коммерческий кредит — сопутствующим денежным обязательством для иных сделок.

Такими сделками в хозяйственной деятельности чаще всего выступают договоры поставки.

Коммерческий кредит по своей сути — это проценты, начисляемые на денежное обязательство (отсрочку платежа) или обязательство по передаче товара (аванс) по договору.

Проценты за отсрочку платежа, признанную сторонами коммерческим кредитом, уплачиваются в размере и в порядке, предусмотренными договором (п. 1 ст. 809 ГК РФ).

Указанные проценты – это плата за пользование денежными средствами (абз. 3 п. 12, п. 14 постановления Пленума Верховного Суда РФ № 13, Пленума ВАС РФ № 14 от 08.10.98 «О практике применения положений Гражданского кодекса Российской Федерации о процентах за пользование чужими денежными средствами», далее – постановление № 13/14).

Обязанность по уплате процентов за коммерческий кредит при отсрочке платежа возникает с момента получения товаров и прекращается при исполнении стороной, получившей кредит, своих обязательств, если иное не предусмотрено законом или договором (абз. 4 п. 12 постановления № 13/14).

Бухгалтерский учет у продавца

По общему правилу, выручка от продажи товара признается доходом по обычным видам деятельности организации на дату передачи продукции покупателю (п. 5, 12 ПБУ 9/99 «Доходы организации», утв. приказом Минфина России от 06.05.99 № 32н).

При признании выручки фактическая себестоимость проданного товара, сформированная на базе расходов по обычным видам деятельности, учитывается при формировании финансового результата от деятельности организации в текущем отчетном периоде (п. 9, 19 ПБУ 10/99 «Расходы организации», утв. приказом Минфина России от 06.05.99 № 33н).

Выручка от продажи товара на условиях коммерческого кредита должна отражаться в полной сумме дебиторской задолженности (п. 6.2 ПБУ 9/99).

В данном случае общая задолженность покупателя по договору представляет собой сумму договорной стоимости отгруженных товаров и процентов по коммерческому кредиту, подлежащих начислению на эту стоимость.

Право на получение дохода в виде процентов по коммерческому кредиту возникнет у организации по мере предоставления коммерческого кредита.

ПБУ 9/99 не устанавливает специального порядка для признания в учете дохода в виде процентов по коммерческому кредиту, предоставленному в виде отсрочки оплаты товара. Следовательно, такой порядок необходимо закрепить в учетной политике организации (п. 7 ПБУ 1/2008 «Учетная политика организации», утв. приказом Минфина России от 06.10.08 № 106н), и вот почему.

Анализ положений пунктов 6.2 и 6.4 ПБУ 9/99 позволяет утверждать, что сумма процентов по коммерческому кредиту увеличивает выручку от продажи товара. При этом признание процентов по коммерческому кредиту можно производить в порядке, аналогичном установленному пункту 16 ПБУ 9/99 для начисления процентов, т. е. за каждый истекший отчетный период (ежемесячно).

В то же время доход в виде процентов по коммерческому кредиту может быть признан и прочим доходом (как проценты, полученные за предоставление в пользование денежных средств (п. 7 ПБУ 9/99)).

Это обусловлено тем, что, как было сказано выше, проценты по коммерческому кредиту являются платой за пользование денежными средствами.

Признание дохода в виде процентов за предоставление в пользование денежных средств производится в порядке, установленном вышеупомянутым пунктом 16 ПБУ 9/99.

На основании статьи 488 ГК РФ:

«если иное не предусмотрено договором купли-продажи, с момента передачи товара покупателю и до его оплаты товар, проданный в кредит, признается находящимся в залоге у продавца для обеспечения исполнения покупателем его обязанности по оплате товара».

Поэтому товар, переданный на условиях коммерческого кредита, по стоимости, указанной в договоре, учитывается на забалансовом счете 008 «Обеспечения обязательств и платежей полученные».

В соответствии с Планом счетов этот счет предназначен для обобщения информации о наличии и движении полученных гарантий в обеспечение выполнения обязательств и платежей, а также обеспечений, полученных под товары, переданные другим организациям (лицам).

Сумма обеспечений, указанная на счете 008, списывается по мере погашения задолженности.

Бухгалтерский учет у покупателя

Приобретенный товар учитывается в составе материально-производственных запасов по фактической себестоимости, которой в данном случае является сумма, уплачиваемая поставщику по договору поставки (без учета НДС) (п. 2, 5, 6 ПБУ 5/01 «Учет материально-производственных запасов», утв. приказом Минфина России от 09.06.01 № 44н).

Правила формирования в бухгалтерском учете информации о расходах, связанных с выполнением обязательств по полученным займам и кредитам (в т. ч. по коммерческому кредиту), установлены пунктом 1 ПБУ 15/2008 «Учет расходов по займам и кредитам» (утв. приказом Минфина России от 06.10.08 № 107н).

Проценты по коммерческому кредиту в виде отсрочки оплаты, подлежащие уплате поставщику товара, признаются прочими расходами равномерно в течение срока предоставленной отсрочки оплаты и отражаются в бухгалтерском учете и отчетности в том отчетном периоде, к которому они относятся (п. 3, 6-8 ПБУ 15/2008, п. 11, 14.1 ПБУ 10/99 «Расходы организации», утв. приказом Минфина России от 06.05.99 № 33н).

Следовательно, необходимо ежемесячно включать в состав прочих расходов сумму процентов, рассчитанную исходя из суммы предоставленного коммерческого кредита (неоплаченной стоимости товара), установленной договором процентной ставки, количества календарных дней в году и календарных дней действия предоставления кредита в месяце.

Отметим, что расходы в виде процентов по коммерческому кредиту учитываются обособленно от суммы основного обязательства перед поставщиком товара (п. 4 ПБУ 15/2008).

Если иное не предусмотрено договором купли-продажи, товар, принятый на условиях коммерческого кредита, по стоимости, указанной в договоре, учитывается на забалансовом счете 009 «Обеспечения обязательств и платежей выданные» (ст. 488 ГК РФ).

В соответствии с Планом счетов этот счет предназначен для обобщения информации о наличии и движении выданных гарантий в обеспечение выполнения обязательств и платежей.

Суммы обеспечений, учтенные на счете 009, списываются по мере погашения задолженности.

В бухгалтерской отчетности должника информация об активах, являющихся предметом залоговых отношений в силу закона (например, признанные в бухгалтерском балансе организации-покупателя активы, не оплаченные на отчетную дату), раскрывается обособленно (см. информация Минфина России от 22.06.11 № ПЗ-5/2011).

Для раскрытия указанной информации предусмотрена таблица 4.2 «Запасы в залоге», рекомендованная в составе пояснений к бухгалтерскому балансу и отчету о финансовых результатах (см. приказ Минфина России от 02.07.10 № 66н).

УСН. Налог у продавца

«Упрощенец» на УСН, включает в состав доходов доходы от реализации, определяемые в соответствии со статьей 249 НК РФ, и внереализационные доходы, определяемые в соответствии со статьей 250 НК РФ (п. 1 ст. 346.15 НК РФ).

Следовательно, организация учитывает в составе доходов выручку от реализации товара и проценты, начисленные по коммерческому кредиту (п. 1 ст. 249, п. 6 ч. 2 ст. 250 НК РФ).

Для целей определения налоговой базы по налогу, уплачиваемому при применении УСН, доходы признаются по мере фактического поступления денежных средств на расчетный счет организации (п. 1 ст. 346.17 НК РФ).

Стоимость приобретения товара (без учета «входного» НДС) признается расходом на дату передачи товара покупателю при условии, что она оплачена (подп. 23 п. 1 ст. 346.16, подп. 2 п. 2 ст. 346.17 НК РФ, постановление Президиума ВАС РФ от 29.06.10 № 808/10 по делу № А33-1659/2009, письма Минфина России от 27.10.14 № 03-11-06/2/54127, от 17.02.14 № 03-11-09/6275).

Сумма «входного» НДС по этому товару включается в состав расходов организации (на основании подп. 8 п. 1 ст. 346.16 НК РФ).

По мнению Минфина России, датой признания этого расхода также является дата реализации товара (см., например, письма от 27.10.14 № 03-11-06/2/54127, от 17.02.14 № 03-11-09/6275).

Применение ПБУ 18/02

В случае применения в налоговом учете кассового метода организация признает в бухгалтерском учете выручку и проценты по коммерческому кредиту ежемесячно, тогда как в налоговом учете выручка и проценты признаются в полной сумме на дату получения денежных средств от покупателя.

В связи с этим в учете организации могут возникать вычитаемые временные разницы (ВВР) и налогооблагаемые временные разницы (НВР) и соответствующие им отложенные налоговые активы (ОНА) и отложенные налоговые обязательства (ОНО).

На дату поступления денежных средств от покупателя НВР, ВВР, ОНО, ОНА будут погашаться (п. 17-18 ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», утв. приказом Минфина России от 19.11.02 № 114н).

Если реализация оплаченного товара произошла в одном месяце, а денежные средства от покупателя были получены в следующем месяце, тогда на дату признания выручки в бухгалтерском учете в месяце реализации товара сумма признанной выручки образует налогооблагаемую временную разницу (НВР), приводящую к возникновению отложенного налогового обязательства (ОНО) (п. 12, 15 ПБУ 18/02).

При этом стоимость приобретения проданного товара образует вычитаемую временную разницу (ВВР), приводящую к возникновению отложенного налогового актива (ОНА) (п. 11, 14 ПБУ 18/02).

Кроме того, в месяце отгрузки сумма начисленных в бухгалтерском учете процентов по коммерческому кредиту образует НВР и в учете отражается соответствующее ей ОНО (п. 12, 15 ПБУ 18/02).

На дату поступления денежных средств от покупателя и признания рассматриваемых дохода и расхода в налоговом учете указанные НВР, ВВР, ОНО, ОНА погашаются (п. 18, 17 ПБУ 18/02).

УСН. Налог у покупателя

Расходы в виде стоимости товара (без учета «входного» НДС) признаются для целей налогообложения по мере реализации этого товара при условии, что стоимость товара оплачена поставщику (подп. 23 п. 1 ст. 346.16, подп. 2 п. 2 ст. 346.17 НК РФ).

Сумма «входного» НДС, предъявленная поставщиком товара, является отдельным расходом, который включается в состав расходов организации (на основании подп. 8 п. 1 ст. 346.16 НК РФ).

По мнению Минфина России, датой признания этого расхода также является дата реализации товара (см., например, письмо от 17.02.14 № 03-11-09/6275).

Расходы в виде процентов по долговым обязательствам (вне зависимости от характера предоставленного кредита или займа) включаются в состав внереализационных расходов с учетом особенностей, предусмотренных статьей 269 НК РФ (подп. 2 п. 1 ст. 265 НК РФ).

В общем случае проценты по займам признаются в составе расходов исходя из фактической ставки, предусмотренной договором (п. 1 ст. 269 НК РФ).

При применении в налоговом учете кассового метода расходы в виде процентов по коммерческому кредиту признаются на дату их фактической уплаты поставщику (подп. 1 п. 3 ст. 273 НК РФ).

Применение ПБУ 18/02

В случае применения в налоговом учете кассового метода организация признает в бухгалтерском учете расходы в виде процентов по коммерческому кредиту ежемесячно, тогда как в налоговом учете указанные расходы признаются в полной сумме на дату перечисления денежных средств поставщику.

В связи с этим в учете организации могут возникать вычитаемые временные разницы (ВВР) и соответствующие им отложенные налоговые активы (ОНА).

Указанные ВВР и ОНА будут погашаться при признании расхода в виде процентов в налоговом учете (п. 11, 14, 17 ПБУ 18/02).

Пример Организация 31 августа продала товар за 590 000 руб. на условиях коммерческого кредита (отсрочки платежа). За предоставленный кредит покупатель уплачивает проценты в размере 10% годовых от стоимости товара, установленной договором. Фактическая себестоимость проданного товара в бухгалтерском учете равна стоимости его приобретения в налоговом учете и составляет 440 000 руб. Товар полностью оплачен организацией поставщику в августе. 10 октября покупатель оплатил полученный товар и проценты, начисленные начиная со дня, следующего за днем отгрузки товара.

Согласно условиям договора отгруженный товар не признается находящимся в залоге у продавца.

Организации составляют бухгалтерскую отчетность ежемесячно.

В учете продавца продажу товара на условиях коммерческого кредита следует отразить следующими записями.

На 31 августа:

Дебет 62 Кредит 90-1

— 590 000 руб. — признана выручка от продажи товара (основание: товарная накладная);

Дебет 68/ОНО Кредит 77

— 100 000 руб. — ((590 000 — 90 000) x 20%) — отражено ОНО (основание: бухгалтерская справка-расчет);

Дебет 90-2 Кредит 41

— 440 000 руб. — списана фактическая себестоимость проданного (основание: бухгалтерская справка-расчет);

Дебет 09 Кредит 68/ОНА

— 88 000 руб. (440 000 x 20%) — отражен ОНА (основание: бухгалтерская справка-расчет).

На 30 сентября:

Дебет 62 Кредит 90-1

— 4849,32 руб. (590 000 x 10% : 365 x 30) — сумма выручки увеличена на сумму начисленных процентов по коммерческому кредиту (основание: бухгалтерская справка-расчет);

Дебет 68/ОНО Кредит 77

— 969,86 руб. (4849,32 x 20%) — отражено ОНО (основание: бухгалтерская справка-расчет).

На 10 октября:

Дебет 62 Кредит 90-1

— 1 616,44 руб. (590 000 x 10% : 365 x 10) — сумма выручки увеличена на сумму начисленных процентов по коммерческому кредиту (основание: бухгалтерская справка-расчет);

Дебет 51 Кредит 62

— 596 465,76 руб. (590 000 + 4849,32 + 1616,44) — получены денежные средства от покупателя продукции (основание: выписка банка по расчетному счету);

Дебет 77 Кредит 68/ОНО

— 100 969,86 руб. (100 000 + 969,86) — погашены ОНО (основание: бухгалтерская справка-расчет);

Дебет 68/ОНА Кредит 09

— 88 000 руб. — погашен ОНА (основание: бухгалтерская справка-расчет).

В учете организации-покупателя приобретение товара на условиях коммерческого кредита (отсрочки платежа), следует отразить следующими записями.

На 31 августа:

Дебет 41 Кредит 60

— 590 000 руб. — кассовый метод (основание: отгрузочные документы продавца).

На 30 сентября

Дебет 91-2 Кредит 60

— 4849,32 руб. (590 000 x 10% : 365 x 30) — сумма процентов по коммерческому кредиту за сентябрь включена в состав прочих расходов (основание: бухгалтерская справка-расчет);

Дебет 09 Кредит 68/ОНА

— 969,86 руб. (4849,32 x 20%) — отражен ОНА (основание: бухгалтерская справка-расчет).

На 10 августа:

Дебет 91-2 Кредит 60

— 1616,44 руб. (590 000 x 10% : 365 x 10) — сумма процентов по коммерческому кредиту за октябрь включена в состав прочих расходов (основание: бухгалтерская справка-расчет);

Дебет 60 Кредит 51

— 590 000 руб. — перечислена продавцу сумма задолженности за товар (основание: выписка банка по расчетному счету);

Дебет 60 Кредит 51

— 6 465,76 руб. (4849,32+ 1616,44) — перечислена продавцу сумма начисленных процентов (основание: выписка банка по расчетному счету);

Дебет 68/ОНА Кредит 09

— 969,86 руб. — погашен ОНА (основание: бухгалтерская справка).

Т. Бурсулая, ведущий аудитор ООО «РАЙТ ВЭЙС»

Источник: www.praktik-rw.ru

Как начисляется налог на прибыль при учете процентов по займу: основные правила, контролируемые сделки

Учет налогов на прибыль по займам и кредитам актуален практически для каждой организации. В соответствии с законодательством, налог на прибыль должен уменьшаться за счет выплаченных процентов по договорам займа. Но если компания, наоборот, выдавала займ и за счет этого получала прибыль в виде процентов, налог увеличивается.

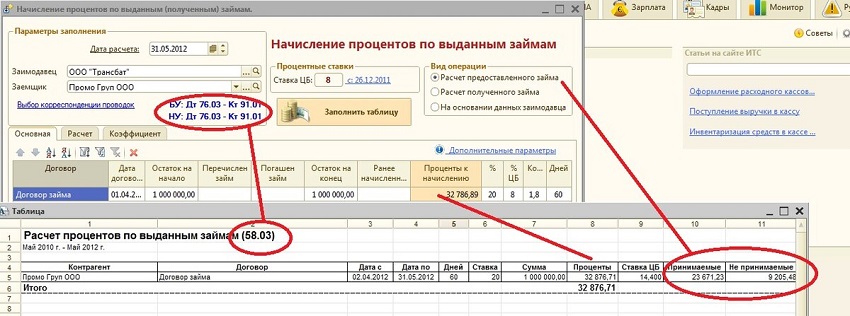

Особенности начисления процентов за кредит

До 2015 года действовало важное правило. Была специально установленная сумма от полученных «заемных» процентов, которая должна была включаться в расходы. Сейчас все немного изменилось, и стали действовать следующие правила:

- Отсутствует фиксированная сумма от начисленных процентов при определении налога на прибыль. Исключение составляют контролируемые сделки.

- Нормирование используется в отношении тех займов, которые в соответствии с НК РФ были признаны контролируемыми сделками.

На сегодняшний день существует несколько принципов для расчета и учета процентов:

- Учетный, согласно которому все процентные ставки должны учитываться отдельно от суммы основного долга.

- Суммовой. В данном случае при исчислении налога на прибыль проценты отражаются в том количестве, в котором указаны в договоре. Это будет за исключением случаев, когда займ признан контролируемой сделкой.

- Расчетный. Согласно этому принципу, для всех займов и кредитов существует формула, по ней следует определять величину тех процентов, которые можно включить в расходы.

Контролируемые проценты

К особенностям налогового нормирования процентом можно отнести:

- Двухстороннее действие. Нужно помнить, что нормированию подлежат как процентные расходы заемщика, так и доходы по процентам кредитора.

- Безопасные интервалы ставок. Любые проценты, полученные в такие интервалы, должны быть полностью включены налоговые расходы. Такие интервалы обозначены в п. 1.2 ст. 269 НК РФ. Начиная с 2020 года, все проценты по рублевым займам от контролируемых сделок рассчитываются одинаково — по 75-125% ставки Центробанка.

Интервальное правило имеет ряд особенностей:

- Если ставка больше минимума интервала, то доход от процентных ставок исчисляется по фактической ставке.

- Если ставка меньше максимума, то расход исчисляется по фактической ставке.

- Если ставка вышла за интервал, применяются методы ценообразования.

Начиная с 2017 года, стало больше случаев, когда задолженность признают контролируемой. Ко всем имеющимся до этого случаям добавились следующие:

- Если доля участия фирмы более 25%.

- Если участие иностранной компании в налогоплательщике идет через какие-то другие организации, но при условии, что доля участия в тех организациях более 50%.

Для того чтобы проценты по займу были признаны неконтролируемыми, нужно:

- Сопоставить сумму займа с собственным капиталом организации.

- Произвести расчет максимальных процентных ставок, применяя коэффициент капитализации.

- Если превышения нет, то применить фактическую ставку.

Сделки признаются контролируемыми в следующих случаях:

- Если в сделке участвовало взаимозависимое лицо и, если по таким сделкам годовой доход превысил 1 миллиард рублей.

- Если в сделке участвовало взаимозависимое лицо, работающее по УСН и, если доход превысил в год 60 миллионов рублей.

- Если взаимозависимое лицо, участвующее в сделке, работает по ЕСХН или по ЕНВД и при этом годовой доход был более 100 миллионов.

- Любые сделки с компаниями из офшоров при годовом доходе от 60 миллионов.

Сделка не может быть неконтролируемой в таких случаях:

- Если обе стороны сделки — российские компании (и при этом не банки), при этом были предоставлены поручительства.

- Если обе стороны сделки зарегистрированы либо проживают на территории Российской Федерации.

Если по каким-то параметрам выходит, что сделка относится к контролируемым, налогоплательщик обязан проверить соответствие применяемой ставки рыночной.

Нормирование процентов

Если компания получила займ от своего сотрудника или любого другого физического лица, то в договоре должны быть прописаны процентные ставки. Они являются оплатой за использование заемной суммы. В таких случаях компании могут включать все проценты в налоговые суммы, никаких ограничений для этого по неконтролируемым сделкам нет.

Вместе с этим заемщик обязан начислить и удержать подоходный налог. Все проценты заемщик должен пересылать кредитору уже за вычетом НДФЛ. Отчисления в бюджет заемщик производит в сроки, указанные в налоговом кодексе. Весь доход от процентов и уплату налогов за него заемщик должен указывать в отчетах и в налоговом регистре.

Если же оговорено, что физическое лицо будет получать проценты не деньгами, то НДФЛ будет начисляться на все доходы, выплачиваемые компанией-заемщиком. Если заемщик не имеет никакой возможности удержать НДФЛ, то он должен оповестить об этом налоговый орган и своего кредитора.

Если займ брали на приобретение инвестиционного актива, то все проценты по займу включаются в пункт внереализационные расходы. Разницы при этом нет — обычный это актив или инвестиционный. Цена инвестиционного актива имеет свойство увеличиваться на сумму процентов (но при условии, что в создании актива использовались заемные средства).

Важно! Если заемные средства были потрачены на выплаты дивидендов, проценты также могут быть включены в расходы.

«Натуральные» проценты

Проценты могут выплачиваться не только в денежном выражении. Займ может выдаваться в натуральной форме и для выплат могут быть использованы любые материальные ценности — товары, продукция и прочее. Даже если такой займ был оформлен, в договоре все равно должен быть указан способ выплаты процентов. Сроки по выплате процентных ставок за займ в натуральной форме те же самые, что и по обычным займам.

Начисление процентов заимодавцу на УСН

Если физическое лицо, являющееся учредителем, желает взять у компании, работающей по УСН, процентный займ, то действуют следующие правила:

- В соглашении указываются правила уплаты процентов. Если условий по процентам нет, то заемщик обязуется платить их каждый месяц до того момента, как выплатит долг в полном объеме.

- Очень удобна для всех, работающих по УСН, выплата всей суммы процентов. Это связано с тем, что все процентные доходы следует фиксировать для налогового органа. Делается это на ту дату, когда они фактически поступают в кассу компании или на ее расчетный счет. Для бухгалтерии это не играет важной роли, так как в бухучете начисление процентов вместе с доходом должно отображаться каждый месяц.

- НДФЛ уплачивается и с материальной выгоды от экономии на процентах. Это касается только случаев, когда договорная ставка меньше 2/3 ставки рефинансирования ЦБ. Такие расчеты должны выполняться в последний день месяца на протяжении всего периода использования заемных средств.

Налоговые обязательства при предоставлении займа

Любой договор займа — это соглашение сторон о том, что заемщку предоставляются деньги или любое ценное имущество, а он точно в срок обязуется вернуть долг. При заключении таких договоров без процентных начислений возникают следующие налоговые обязательства:

- НДС. Здесь огромное значение имеет, в каком виде выдавался займ. Необходимость уплачивать НДС не возникает, если займ выдавался в деньгах. Это связано с тем, что в данном случае отсутствует переход права собственности. Здесь даже не требуется составления счет-фактуры. Если же займ был предоставлен в виде вещи, то освобождения от НДС не предусматривается. Кредитор в течение 5 дней с момента передачи вещей должен отправить клиенту счет с выделенным НДС. Таким образом получается, что при выдаче займа не в деньгах НДС исчисляется уже в момент передачи имущества.

- Налог на прибыль. Любое имущество, переданное по договору займа, не может быть включено в состав расходов при налогообложении прибыли.

- Страховые взносы. Никаких страховых взносов по займам не предусматривается. Это в равной мере касается пенсионных, медицинских и социальных страховых взносов, а также тех, которые числятся, как взносы за травматизм.

Займы, предусматривающие начисление процентов, имеют такие отличия:

- Они не облагаются НДС.

- Проценты по займу идут в пункт «внереализационные доходы».

- НДФЛ платится, если физлицо получает выгоду при экономии на процентах.

- Страховые взносы не платятся и в этом случае.

Физические лица

Если физическое лицо предоставило организации займ и получает от этого доход в виде процентов, то это является объектом налогообложения. Деньги необязательно должны быть перечислены лично самому лицу, выдавшему займ. Это могут быть расчетные счета любых субъектов, на которых укажет лицо, выдавшее займ. В любом случае, это будет считаться уплатой процентов.

Важно! В соответствии с действующим российским законодательством, любые доходы физических лиц облагаются налогом в размере 13%. Если проценты выплачиваются физическому лицу, не являющемуся резидентом РФ, то размер налога возрастает до 30%.

Налог должны удерживать и уплачивать те организации, которые брали займ у физического лица и которые выплачивает проценты. Таким образом, физическое лицо, выдавшее займ, уже ничего делать не должно — налог считается удержанным.

Производить удержание налога — это прямая обязанность той организации, которая брала займ. Она выступает в качестве налогового агента. Если отсутствует возможность удержать нужную сумму НДФЛ, налоговый агент обязан уведомить письменно налоговый орган. В этих случаях обычно удержание НДФЛ занимается сам налогоплательщик.

- Биография

- Последние записи

Александр Малыгин

В 2015 году окончил факультет «Финансы и кредит» в НОУ ВПО «Институт Бизнеса и права» по специальности экономист. В настоящее время являюсь онлайн-консультантом на сайте cabinet-bank.ru и с радостью готов Вас проконсультировать. (Страница автора)

Последние записи автора — Александр Малыгин

- Как активировать карту Уралсиб банка — 15.05.2023

- Как получить карту МИР от Тинькофф — 15.05.2023

- Как получить карту моментум от Сбербанка в 2023 году — 15.05.2023

Отправляйте заявку в несколько разных компаний для 100% получения денег!

ПЕРВЫЙ ЗАЙМ 0%

Сумма, руб до 30 000

Ставка в день от 0 %

Срок до 30 дней

69 заявка за 30 дней

ПЕРВЫЙ ЗАЙМ БЕЗ %

Сумма, руб до 80 000

Ставка в день от 0 %

Срок до 126 дней

51 заявка за 30 дней

ПЕРВЫЙ ЗАЙМ БЕЗ %

Сумма, руб до 30 000

Ставка в день от 0 %

Срок до 30 дней

34 заявка за 30 дней

ПЕРВЫЙ ЗАЙМ БЕЗ %

Сумма, руб до 100 000

Ставка в день от 0 %

Срок до 365 дней

46 заявка за 30 дней

ПЕРВЫЙ ЗАЙМ БЕЗ %

Сумма, руб до 30 000

Ставка в день от 0 %

Срок до 21 дней

39 заявка за 30 дней

ЗАЙМ ПОД 0%

Сумма, руб до 30 000

Ставка в день от 0.76 %

Источник: cabinet-bank.ru