Любая организация обязана вести бухгалтерский учет, в том числе учет зарплаты, которую нужно выплачивать вовремя, в необходимом размере, не забывая удерживать налоги. Одним из важнейших документов в бухучете зарплаты является расчетная ведомость. Но на практике у бухгалтеров возникают вопросы: кто должен заполнять ведомость и как ее корректно заполнить. Поэтому мы подготовили специальную инструкцию. Вы также сможете скачать необходимые образцы и примеры расчетных ведомостей.

Зарплата работникам всегда начисляется и выплачивается на основании документации (ст. 129, 132, 135 ТК РФ). Для фиксирования суммы начисленной зарплаты применяют расчетную ведомость, для отражения выплат через кассу — платежную ведомость. Существует также смешанная расчетно-платежная ведомость. Для всех перечисленных документов предприятие может разработать собственные формы, но обычно используют унифицированные формы, разработанные Госкомстатом:

• Т-51 — для расчетной ведомости;

• Т-53 — для платежной ведомости;

Пример расчета: #Единыйплатеж #2023 с заработной платы ИП на упрощенке в 2023 году.

• Т-49 — для расчетно-платежной ведомости.

Если компания применяет расчетно-платежную ведомость № Т-49, то использовать формы № Т-51 и Т-53 не нужно. Расчетная ведомость (РВ) нужна для перечисления зарплаты на счет сотрудника и формирования платежной ведомости. Таким образом, она является первичным документом. Расчетная ведомость позволяет вести правильный учет зарплаты на предприятии.

РВ нужно оформлять на всех сотрудников, даже если они получают зарплату наличными. Ведомость № Т-51 нужно составлять в единственном экземпляре. Проверьте, чтобы в расчетных ведомостях, составленных на компьютере, были все реквизиты унифицированной формы.

Зарплату начисляют на основании документов (ст. 129, 132, 135 ТК РФ), устанавливающих систему, форму и размер оплаты труда сотрудника (положение об оплате труда, штатное расписание, приказы о приеме на работу, трудовых договоров и т.д.), подтверждающих выполнение норм выработки: нарядов, книг учета выработки, табелей учета рабочего времени.

Зарплата сотрудника указывается в ведомости с учетом всех полагающихся выплат и удержаний за месяц. Все графы и реквизиты формы должны быть заполнены. Если информации для заполнения показателя нет, в графе ставят прочерк. Расчетные ведомости хранятся в компании или ИП не менее пяти лет после окончания года, в котором они составлены, а при отсутствии лицевых счетов (форма № Т-54 или Т-54а) за этот год — 75 лет (ст. 276 перечня типовых управленческих архивных документов, утвержденных Приказом Минкультуры РФ от 20.12.2019 № 236).

Лучше всего поручить заполнение расчетной ведомости бухгалтеру по заработной плате или специалисту расчетной группы. Если таких специалистов в штате нет, то заполнять документ может главный бухгалтер или другой счетный работник, в чьи обязанности входит расчет заработной платы.

Требования к квалификации главбуха и бухгалтера изложены в профстандарте «Бухгалтер». Требования к образованию и опыту работы главбуха есть и в законе о бухучете (ч. 4, 5, 7 ст. 7).

Для бухгалтера обычного ООО высшее образование, повышение квалификации, опыт работы в сфере бухучета и аудита и другие требования профстандарта необязательны (письмо Минтруда РФ от 04.04.2016 N 14-0/10/В-2253).

Напомним, что в силу Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» все организации, независимо от формы собственности, отраслевой направленности и режима уплаты налогов, обязаны вести бухгалтерский учет. При этом под бухгалтерским учетом понимается формирование документированной систематизированной информации об объектах бухгалтерского учета в соответствии с требованиями закона № 402-ФЗ и составление на ее основе бухгалтерской (финансовой) отчетности (п. 2 ст. 1 закона № 402-ФЗ).

Статья 9 закона № 402-ФЗ обязывает организации каждый факт хозяйственной жизни оформлять соответствующим первичным учетным документом. Поскольку начисление заработной платы на основании п. 8 ст. 3 закона № 402-ФЗ относится к фактам хозяйственной жизни организации, то правило о документальном оформлении в полной мере касается и начисления заработной платы.

Если организация применяет для начисления заработной платы расчетную ведомость, то для ее выдачи ей придется применять:

• платежную ведомость унифицированной формы № Т-53 в случае выплаты зарплаты наличными из кассы;

• документы, предусмотренные банком, при выдаче заработной платы путем перевода на карточные счета сотрудников (выплата зарплаты в рамках зарплатного проекта).

Кстати, заметим, что если заработная плата выплачивается организацией через банк, то для расчета заработной платы всегда используется расчетная ведомость, в которой производится расчет заработной платы сотрудника с учетом всех полагающихся ему выплат и удержаний за месяц. Сумма, непосредственно подлежащая выдаче сотруднику, указывается в отдельной графе.

Заполнение формы расчетной ведомости регламентируется разделом 2 указаний о применении и заполнении форм первичной учетной документации по учету труда и его оплаты, приведенных в постановлении № 1.

В РВ нужно заполнить следующие реквизиты:

• номер документа;

• дата составления;

• отчетный период;

• табельный номер работника;

• Ф.И.О. сотрудника;

• должность;

• тарифная ставка;

• количество отработанных часов;

• размер начисленных выплат (оклад, премия, социальные выплаты);

• размер удержанных налогов;

• сумма задолженности организации;

• сумма задолженности работника;

• сумма к выплате;

В поле «Начислено» нужно указать размеры всех выплат из ФОТ (фонда оплата труда), а также другие доходы, в том числе в виде имущественных благ.

Легче всего уяснить порядок заполнения на конкретных образцах, которые представлены ниже в статье.

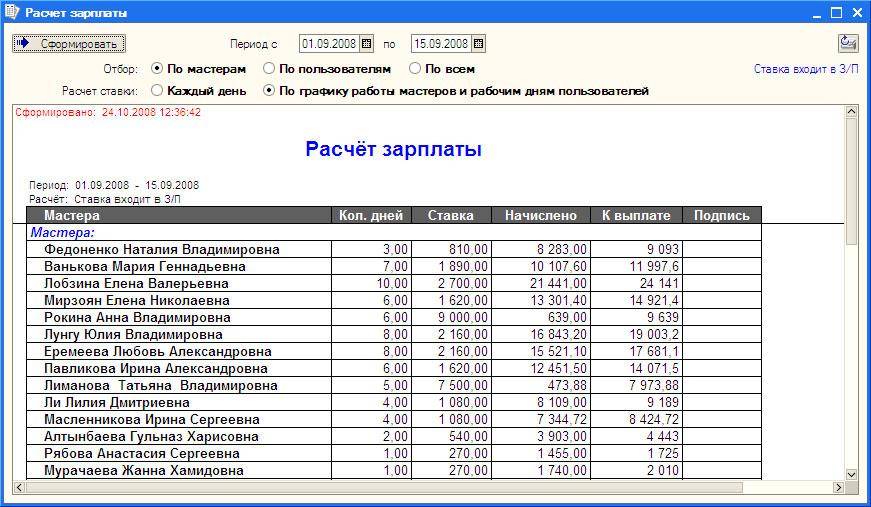

Используйте свою форму ведомости или просто скачайте унифицированную форму Т-51 для расчетной ведомости: бланк расчетной ведомости по заработной плате

Чтобы вам было проще заполнить бланк, мы подготовили пример заполнения ведомости: образец расчетной ведомости по зарплате

Подписывает РВ всегда тот, кто ее составлял, обычно это бухгалтер по зарплате или специалист расчетной группы. Подпись директора организации не нужна.

РВ может быть составлена как на бумаге, так и в цифровом виде. Во втором случае подписать ее разрешается только квалифицированной электронной цифровой подписью (КЭП). Заказать ее можно у специальных операторов КЭП.

С 2022 года от имени компании электронную подпись можно оформить только в ФНС. Владельцем сертификата ключа проверки будут указывать организацию и того, кто действует от ее имени без доверенности. Как правило, это гендиректор.

Обычные работники не могут владеть сертификатом такой подписи. Они подписывают служебные документы личными электронными подписями по доверенности организации. Личные подписи физлица могут получить в коммерческих удостоверяющих центрах.

Источник: www.v2b.ru

Инструкция по расчету заработной платы сотрудников

Вся система заработка предприятия построена на работе коллектива, который выполняя поставленные перед ним задачи, обеспечивает работодателя доходом. В результате владелец предприятия обязан обеспечить своих работников достойным вознаграждением, расчетом которого занимается бухгалтер с учетом всех требований законодательства и применением соответствующих формул.

Варианты подсчета зарплаты с учетом норм законодательства

Подсчет зарплаты происходит согласно:

- НК РФ с учетом последней редакции;

- ТК РФ – последняя редакция;

- ПБУ 10/99 – регулирует положение о расходах производства;

- ФЗ No 402 от 2011 года в бухгалтерском учете;

- Инструкция No 94н от 2000 года относительно применения плана счетов;

- Письма Роструда и Минфина.

Согласно требованиям законодательства учет оплаты труда происходит единожды в месяц, а вот выплаты совершаются дважды.

При этом подсчет может выполняться согласно:

- Принятой системе оплаты – сдельно или повременно;

- С учетом отработанного времени или выполненного объема;

- При этом данные величины умножаются на размер оклада или ставки;

- Добавляются премиальные и прочие компенсации;

- Вычитается НДФЛ.

Важно: сумма тарифных ставок и премий на производстве формирует систему оплаты труда, отражающуюся в трудовом соглашении, коллективном, а также локальных актах предприятия.

При этом выплату доступно производить деньгами и в натуральной форме, не превышающей 20% от общей суммы начисленной зарплаты.

Как быстро и эффективно рассчитать сумму заработной платы – смотрите тут:

Правила расчета на примерах

- Работник располагает окладом в 42 000 рублей.

- Система исчисления – повременная. Что представляет собой повременная оплата труда и как ее установить на предприятии – читайте здесь.

- При месяце в 21 день за январь он провел на рабочем месте 18 дней.

- Кроме этого он работает в коллективе, состоящем из 56 человек, для которых установлена премия в 10% от выручки предприятия.

- В январе план был перевыполнен, и продажа товаров произошла на 3 500 000 рублей.

Изначально высчитывается оклад: оклад / количество рабочих дней * количество отработанных дней: 42 000 / 21 * 18 = 36 000 рублей.

Далее идет расчет премии:

Выручка от продажи * на процент премии / на количество человек

- 3 500 000 * 10% / 56 = 6 250 рублей.

Суммируется зарплата и премия:

- 36 000 + 6 250 = 42 250 рублей.

Из этой суммы необходимо удержать для перечисления в налоговую НДФЛ:

- 42 250 *13% = 5 492, 5 рублей.

Кроме этого у работника существуют обязательства по уплате алиментов, а это значит, что:

- (42 250 – 5 492, 50) * 25% = 9 189, 36 рублей составляют выплаты алиментов.

Кроме этого в средине месяца работник получил аванс в размере 15 000 рублей, из этого следует, что на руки в конце января сотрудник получит:

- 42 250 – 5492, 5 – 9 189, 36 – 15 000 = 12 568, 14 рублей.

Чтобы рассчитать зарплату за год необходимо определить среднемесячную зарплату для этого применяются следующие данные:

- Сумму зарплаты за 12 месяцев;

- Расчетный период – количество отработанных дней.

Формула расчета следующая: Зарплата за 12 месяцев /12 = среднемесячная зарплата, если работник стабильно работал без отпуска и больничных.

Если работник отсутствовал определенное количество дней на работе за год, необходимо эти дни вычитать.

В случае подсчета заработка за день, например, чтобы высчитать отпускные необходимо использовать среднестатистический показатель дней в месяце – 29,3.

Расчет фонда заработной платы

Определение фонда заработной платы важно во многих случаях, например, для формирования выплаты каждому работнику при бестарифной системе оплаты, для бухгалтерской отчетности в налоговую и прочие контролирующие органы.

В фонд включаются все выполненные выплаты в счет коллектива в любом – натуральном и денежном виде.

В него включается:

- Зарплата с учетом окладов и тарифов сотрудников на повременной системе;

- Оплата труда относительно норм выработки на сдельной системе;

- Зарплата, которую выдали в натуральном варианте с учетом среднерыночной стоимости товара;

- Любые виды поощрительных выплат, надбавок и премий;

- Компенсации за сверхурочное время, труд в особых условиях и прочее;

- Компенсация неиспользованного отпуска;

- Хозяйственные расходы – топливо, питание, жилье, если они имеют место;

- Рыночная стоимость подарков, путевок, акций.

Правила начисления зарплаты на сдельной системе

Сдельная форма оплаты предназначена для определения количественной работы, то есть важно не время, проведенное на предприятии или качество, а объем проделанной работы.

У данной формы существует несколько видов:

- Простая сдельная – предполагает начисление средств за каждый вид продукции согласно установленным тарифам. При этом продукция должна признаваться годной согласно установленным на предприятии стандартам, за брак оплата не поступит. Тут вы узнаете, в чем основные преимущества и недостатки сдельной формы оплаты труда.

- Сдельно-премиальная – предполагает такое же начисление средств за количество продукции и дополнительно премирование, если работник показывает качество, экономию и производство сверх нормы.

- Косвенно-сдельная – идет учет не только произведенной продукции одним работником, но и КТУ его процент участия в общем деле.

- Сдельно-прогрессивная – используется для определения базовых и повышенных показателей, чтобы определить производство продукции сверх запланированного объема.

- Аккордная обычно применяется при выплате средств для бригады, выделяется определенный объем денег, после выполнения задачи бригадой, а внутри коллектива она делиться согласно проценту участия каждого работника.

Пример расчета

На предприятии со сдельной простой оплатой труда, стоимость за единицу продукции 300 рублей выпустил в одном месяце 20 единиц, а в другом 40.

Из этого следует, что в первом месяце он получил 6 000 рублей, а во втором 12 000 рублей.

При этом в зависимости от сорта выпущенной продукции, цена за единицу может изменяться, например, продукция первого сорта оценивается в 350 рублей за единицу, а третьего в 150 рублей за единицу. Тогда это уже будет оплата не простая сдельная, а сдельно-премиальная.

Оформление зарплаты в документах

Для формирования первичной документации предприятия относительно учета зарплаты разработаны унифицированные формы, однако при желании согласно нововведениям бухгалтер вправе разработать документацию самостоятельно с учетом особенностей производства.

Важно: данная особенностей должна указываться в локальной документации предприятия.

Все разработанные бухгалтерским отделом регистры должны в обязательном порядке иметь необходимые реквизиты, они должны грамотно составляться и соответствовать всем требованиям.

Храниться вся документация, обладающая сведениями о доходах трудящихся не менее 75 лет.

Список основных документов

К документам, которые имеют сведения о размере заработной платы и сведений относительно ее учета имеют отношение:

- Личные карточки работников, штатное расписание, договора индивидуальные и коллективные;

- Приказы относительно – перевода, принятия/увольнения, поощрения, взыскания, о предоставления отпуска, о направлении в командировку и начислению в связи с этим необходимых выплат;

- График отпусков, лицевые счета сотрудников;

- Расчетные и платежные ведомости, отчеты и ведомости о выработке, ведомости и акты относительно производственного брака, листки учета простоев.

Каждый из данных документов должен правильно составляться в случае самостоятельной подготовки бланков, содержать все необходимые регистры, соответствующе заполняться и храниться по истечению времени применения.

Основные изменения относительно учета и выплаты

С 2016 года появилась необходимость ежеквартально отчитываться по начисленным и удержанным суммам НДФЛ. Изменения коснулись и имущественных выплат, теперь работники смогут их получать через бухгалтерию производства.

Работники теперь имеют право самостоятельно определять банк получатель их заработной платы.

Заключение

Все эти изменения ставят перед бухгалтером еще больше задач, требующих внимания и сосредоточенности на подсчете, учете и выдаче заработной платы.

Сложные вопросы расчета заработной платы сотрудников рассмотрены в этом видео:

Источник: fbm.ru

Библиотека /

Законодательно ограничений по выбору системы оплаты труда у организации нет. Каждый работодатель определяет способ начисления зарплаты самостоятельно. И даже может одновременно применять несколько систем оплаты труда. Например, для одних сотрудников – сдельную, а для других – повременную. Остановимся подробнее на этих двух методах исчисления зарплаты.

Повременная система

Как правило, повременную систему оплаты труда устанавливают сотрудникам:

- не производящим материальные ценности (например, менеджеру по продажам, секретарю);

- чья выработка не зависит от личных навыков (например, сотруднику, работающему на конвейере).

Повременная система оплаты труда может быть простой и повременно-премиальной.

Расчет зарплаты при простой повременной системе оплаты труда зависит от типа ставки или оклада, установленного сотруднику.

Сотруднику можно установить:

- часовую ставку;

- дневную ставку;

- месячный оклад.

Если сотруднику установлена часовая ставка, количество отработанных им часов исчисляется по такой формуле:

| Зарплата = Количество отработанных часов × Часовая ставка |

Если сотруднику установлена дневная ставка, отработанные им дни оплачиваются по такой формуле:

| Зарплата = Количество отработанных дней × Дневная ставка |

Если сотруднику установлен месячный оклад, его зарплата не зависит от количества рабочих дней, которые приходятся на тот или иной месяц по графику. Сотруднику, отработавшему все дни месяца, всегда начисляется зарплата в размере месячного оклада.

Пример расчета зарплаты при простой повременной системе оплаты труда

В АО «Альтаир» установлена повременная система оплаты труда.

Кладовщику организации П.А. Беспалову установлена почасовая оплата. Ставка в час – 937,5 тг. Менеджеру А.С. Канапьяновой зарплата рассчитывается по дневной ставке – 7500 тг. Зарплата секретаря Е.В.

Аубакировой – 150 000 тг в месяц.

В октябре было 22 рабочих дня. Продолжительность рабочего дня – 8 часов. Все сотрудники отработали месяц полностью.

Зарплата Беспалова составила:

937,5 тг/ч × 22 дн. × 8 ч = 165 000 тг.

Зарплата Канапьяновой составила:

7500 тг × 22 дн. = 165 000 тг

Зарплата Аубакировой составила 150 000 тг.

При использовании повременно-премиальной системы оплаты труда рассчитывать зарплату нужно в том же порядке, что и при простой повременной системе. Однако дополнительно к зарплате сотруднику нужно будет начислить премию.

Размер премии можно установить в твердой сумме или процентах к ставке (окладу). Премию выплачивают, если сотрудник выполнил (или перевыполнил) производственное задание.

Если сотрудник, которому установлен месячный оклад, отработал не весь месяц, его зарплату рассчитайте по формуле:

| Заработная плата | = | Оклад сотрудника | : | Количество рабочих дней в месяце | × | Количество отработанных дней |

Для расчета зарплаты сотруднику, которому в течение месяца повышают оплату (например, должностной оклад), используйте формулу:

| Зарплата за месяц | = | Зарплата за часть месяца до повышения оклада | + | Зарплата за часть месяца после повышения оклада |

Зарплату за часть месяца до или после повышения оклада рассчитайте по формуле:

| Зарплата за часть месяца до (или после) повышения оклада | = | Оклад сотрудника до (или после) повышения | : | Количество рабочих дней в месяце | × | Количество отработанных дней до (или после) повышения оклада |

Сдельная система

Сдельная система оплаты труда призвана повысить производительность сотрудников. Как правило, ее устанавливают для рабочих, которые будут мотивированы увеличением объемов продукции.

В то же время не стоит использовать сдельную форму в производствах, требующих высокой точности и концентрации. В таких условиях количество сыграет против качества.

При прямой сдельной системе оплаты труда заработную плату рассчитывайте по формуле:

| Заработная плата | = | Сдельная расценка за единицу продукции (вид работы) | × | Количество изготовленной продукции (выполненных работ) |

Сдельные расценки за единицу продукции (вид работы) устанавливает администрация организации. Расценки нужно указать в локальных документах (Положение об оплате труда, коллективный договор, трудовой договор и т. п.).

Пример расчета зарплаты при прямой сдельной системе оплаты труда

В ОАО «Производственная фирма «Мастер»» установлена прямая сдельная система оплаты труда. Сдельная расценка за обработку одной детали – 6 тг/шт., за сборку станка – 1200 тг/шт.

За месяц рабочий Л.И. Петров обработал 3000 деталей и собрал 30 станков. Его зарплата составит:

3000 шт. × 6 тг/шт. + 30 шт. × 1200 тг./шт. = 90 000 тг.

Вычеты с зарплаты

С оклада (фиксированной суммы, приписываемой в трудовом договоре) производят все необходимые вычеты. В итоге, вы получаете так называемую «чистую» зарплату или зарплату «на руки».

Для большинства работников с оклада ежемесячно производятся два вычета: обязательные пенсионные взносы (ОПВ) и индивидуальный подоходный налог (ИПН).

Согласно ст. 25 Закона РК «О пенсионном обеспечении в Республике Казахстан» работники обязаны производить отчисления в единый накопительный пенсионный фонд в размере 10% от дохода (оклада). Однако, существуют ограничения в виде максимально возможного дохода для исчисления обязательных пенсионных взносов, который равен 50-ти минимальным размерам заработной платы 50 МЗП (2 125 000 тнг на 2021 год).

По ИПН установлена такая же ставка, которая используется при исчислении ОПВ, в 10% от дохода, но с некоторыми отличиями в пользу работника. Налоговым кодексом предусмотрена сумма, не облагающаяся подоходным налогом, в размере 1 МЗП (42 500 тнг на 2021 год), который ежегодно меняется в большую сторону.

Стоит также упомянуть, что кроме ОПВ и ИПН существуют другие отчисления от дохода, такие как социальный налог и социальные отчисления. Подобные вычеты не отражаются на вашей зарплате, и их выплачивает работодатель из своего бюджета за каждого сотрудника.

Не забываем также про обязательное социальное медицинское страхование (ОСМС), которое высчитывается как с работодателя, так и с сотрудника:

- с 2018 года отчисления работодателя — 1,5% от оклада за каждого работника, с 2020 года — 2%;

- с 2020 года взносы с заработной платы работников — 1% от оклада, с 2021 года — 2%.

Порядок расчета

Для расчета Вам необходимо будет знать минимальный размер заработной платы (МЗП) на текущий год и, соответственно ваш оклад, прописанный в трудовом договоре.

Вычислим обязательные пенсионные взносы: ОПВ = Оклад х 0,1.

Посчитаем максимально возможный ОПВ: МаксОПВ = МЗП х 50.

Если сумма, полученная в пункте 1, ОПВ оказалась больше максимально возможного ОПВ, то ОПВ = МаксОПВ.

Теперь посчитаем ИПН с учетом МЗП и ОПВ: ИПН = (Оклад – ОПВ – МЗП) х 0,1.

Если оклад равен МЗП, то ИПН не исчисляется (ИПН = 0).

Получим итоговую зарплату «на руки»: Оклад – ОПВ – ИПН.

Итогом будет та самая сумма, которую бухгалтерия вам начислит с оклада.

Расчет соцналога, соцотчислений и взносов ОСМС

Перечисленные ниже вычеты не влияют на итоговую заработную плату работника.

Ставка социальных отчислений на 2021 год составляет 3,5%, социального налога 9,5%.

Социальные отчисления СO = (Оклад — ОПВ) х 0,035

Взносы ОСМС от зарплаты работника = Оклад х 0,01 (минимальная сумма оклада для исчисления — 1 МЗП (42 500 тнг на 2021 год), максимальная — 15 МЗП (637 500 тнг на 2021 год)).

Ставка 2% действует с 2021 года, до этого времени взносы ОСМС за работников не производятся.

Социальный налог СН = (Оклад — ОПВ) х 0,095 — СО — ОСМС

Обратный расчет заработной платы

Из вышеописанного алгоритма можно вывести формулу для обратного расчета оклада по зарплате «на руки» (ЗП).

Оклад = (ЗП – 0,1 * МЗП) / 0,81

Подобный обратный расчет будет неточным для больших заработных плат, где исчисляемый ОПВ превышает 50-тикратный минимальный размер заработной платы 50 МЗП.

Примеры расчетов зарплат

Пример 1

Исходные данные для прямого расчета ЗП:

- Оклад = 90 000 тенге

- МЗП на 2021 год = 42 500 тенге

- ОПВ = 90000 * 0,1 = 9000 тенге.

- МаксОПВ = 42 500 * 50= 2 125 000 тенге.

- Сумма ОПВ 9 000 не превышает 2 125 000, поэтому переходим на следующий пункт.

- ИПН = (90 000 – 9 000 – 42 500) * 0,1 = 3 850 тенге.

- Наш оклад 90 000 намного больше 42 500 – переходим на последний пункт.

- ЗП = 90000 – 9000 – 3 850 = 77 150 тенге.

Недоплатили сотруднику зарплату, могут ли наказать за ошибку

Пример из жизни: Оплатили зарплату сотруднику за июль, как положено, до 10 августа. Однако после ее оплаты выясняется, что бухгалтерия недоплатила работнику за какой-то день (дни). Когда в таком случае бухгалтера должны произвести оплату? Обязаны ли они оплатить сразу же, как узнали об ошибке, или же могут оплатить уже со следующей зарплаты, то есть до 10 сентября? Имеет ли сотрудник право обратиться с жалобой в министерство?

Ответ: Согласно ст. 113 ТК РК заработная плата устанавливается и выплачивается в денежной форме в национальной валюте Республики Казахстан не реже одного раза в месяц не позже первой декады следующего месяца.

При невыплате заработной платы работодателем в полном объеме и в сроки, которые установлены трудовым, коллективным договорами, работодатель несет ответственность в соответствии с законами Республики Казахстан.

Так, работодатель выплачивает работнику задолженность и пеню за период задержки платежа. Размер пени рассчитывается исходя из 1,25-кратной официальной ставки рефинансирования Национального банка РК на день исполнения обязательств по выплате заработной платы и начисляется за каждый просроченный календарный день начиная со следующего дня, когда выплаты должны быть произведены, и заканчивая днем выплаты.

Невыплата зарплаты в полном объеме и в сроки и неначисление/невыплата пени за период задержки платежа по вине работодателя влекут штраф на должностных лиц в размере 30, на субъектов малого предпринимательства или некоммерческие организации – в размере 60, на субъектов среднего предпринимательства – в размере 100, на субъектов крупного предпринимательства – в размере 150 МРП. Произвести оплату в интересах бухгалтера нужно как можно быстрее.

Работник вправе защищать свои права через уполномоченный орган (в том числе местное управление по инспекции труда).

Как ИП сам себе начисляет зарплату

ИП сам с собой не заключает трудовой договор, а заключает его только со своими наемными работниками. Сам он работником не является, а поэтому начислять зарплату себе же у себя в ИП некорректно.

ИП платит за себя СО и ОПВ каждый месяц с полученного дохода от предпринимательской деятельности. По итогам полугодия еще соцналог и ИПН. Все, что остается после всего этого, — деньги ИП, он тратит по своему усмотрению.

Сведения для разных режимов налогообложения

Ниже таблицы льгот и вычетов из зарплаты в зависимости от статуса работника и системы налогообложения.

| ИП на УСН | ||||||

| Статус работника | ИПН | СН | СО | ОПВ | ОСМС | Льгота по ИПН (вычет) |

| Владелец ИП | нет | нет | 3,5% | 10% | нет | нет |

| обычный | 10% | нет | 3,5% | 10% | 1,5% | да |

| пенсионер | 10% | нет | нет | нет | нет | да |

| инвалид 3 гр | нет | нет | 3,5% | 10% | нет | нет |

| Инвалид 3 гр с ЗП > 75МЗП* | 10% | нет | 3,5% | 10% | нет | да |

| Иностранец без вида на жит. | 10% | нет | 3,5% | нет | 1,5% | нет |

| Иностранец с видом на жит. | 10% | нет | 3,5% | 10% | 1,5% | да |

| ИП на ОУР | ||||||

| Статус работника | ИПН | СН | СО | ОПВ | ОСМС | Льгота по ИПН (вычет) |

| Владелец ИП | нет | 2МРП | 3,5% | 10% | нет | нет |

| обычный | 10% | 1МРП | 3,5% | 10% | 1,5% | да |

| пенсионер | 10% | 1МРП | нет | нет | нет | да |

| инвалид 3 гр | нет | 1МРП | 3,5% | 10% | нет | нет |

| Инвалид 3 гр с ЗП > 75МЗП* | 10% | 1МРП | 3,5% | 10% | нет | да |

| Иностранец без вида на жит. (резидент ЕАЭС) | 10% | 1МРП | 3,5% | нет | 1,5% | нет |

| Иностранец с видом на жит. (резидент ЕАЭС) | 10% | 1МРП | 3,5% | 10% | 1,5% | да |

Налоги по зарплате свыше 25 МРП (показаны в таблице для каждого режима налогообложения).

При расчете налогов по зарплате учитываются налоговые ставки по каждому виду отчисления.

• 0,1 – ставка ИПН в 10%

• 0,095 – ставка СН в 9,5%

• 0,035 – ставка СО в 3,5%

• 0,1 – ставка по ОПВ в 10%

• 0,015 – ставка ОСМС в 1,5%

| Вид работника | ИПН | СН | СО | ОПВ | ОСМС |

| Работники ТОО на ОУР | (ЗП – ОПВ – вычет)*0,1 | (ЗП — ОПВ)*0,095 — СО | (ЗП — ОПВ)*0,035 | ЗП*0,1 | ЗП*0,015 |

| Работники ТОО на УСН | (ЗП – ОПВ – вычет)*0,1 | нет | (ЗП — ОПВ)*0,035 | ЗП*0,1 | ЗП*0,015 |

| Работники ИП на УСН | (ЗП – ОПВ – вычет)*0,1 | нет | (ЗП — ОПВ)*0,035 | ЗП*0,1 | ЗП*0,015 |

| Владелец ИП на УСН | нет | нет | (ЗП — ОПВ)*0,035 | ЗП*0,1 | нет |

| Работники ИП на ОУР | (ЗП – ОПВ – вычет)*0,1 | 1МРП — СО | (ЗП — ОПВ)*0,035 | ЗП*0,1 | ЗП*0,015 |

| Владелец ИП на ОУР | нет | 2МРП — СО | (ЗП — ОПВ)*0,035 | ЗП*0,1 | нет |

Источник: buhta.com