Компания любой формы правления для проведения финансовых операций, а также четкого отслеживания прихода/расхода средств открывает аккаунт. Банк присваивает клиенту индивидуальный код, структура которого формируется с учетом общих правил. Как производится расшифровка расчетного счета? Какую информацию можно получить по этому номеру? Такие моменты требуют детального рассмотрения.

Зачем нужна расшифровка счета?

Открытие аккаунта в банке обеспечивает свободное и удобное распоряжение личными средствами:

- Снятие денег.

- Пополнение.

- Осуществление переводов.

- Проведение платежей и прочие действия.

Умение расшифровать код расчетного счета дает возможность :

- Узнать владельца р/с.

- Цели применения.

- Назначение средств.

- Валюту, в которой производятся операции.

Как расшифровать р/с?

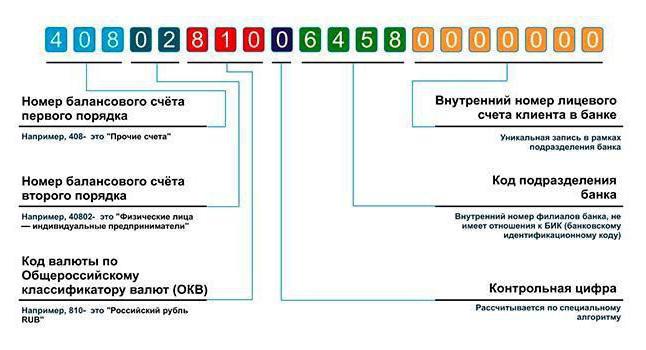

Код расчетного счета индивидуален для каждого клиента и имеет четко выраженную структуру. В его основе — двадцать символов (цифр), разделенных на условные группы. Расшифровка банковского счета является несложной задачей, но для этого нужно знать смысл каждой из групп кода.

Почему расчётный счёт 40702 в платёжке, а на чеке 40821?

Общая структура — AAA BB CCC D EEEE FFFFFF. Разряды имеет индивидуальную расшифровку:

- ААА — номер р/с 1-го порядка. По этим трем цифрам можно понять принадлежность и цели открытия р/с.

Расшифровка для банков :

- Капитал, фонд, доход/расход — 102-109.

- Хранение (перемещение) драгметаллов — 203-204.

- Транзакции между кредитными организациями — 301-329.

- Сделки с акциями, облигациями и прочими ценными бумагами — 501-526.

Расшифровка для клиентов :

- Совершение выплат в бюджет страны — 401.

- Платежи в муниципальный бюджет — 402.

- Обращение с иными средствами, находящимися во власти финансового департамента — 403.

- Внебюджетные фонды — 404.

- Компании, в роли учредителей которых выступают представители госорганов (на федеральном или местном уровне) — 405-406.

- Организации различных типов (коммерческие или некоммерческие) — 407.

- Прочие субъекты — 408.

Расшифровка расчетного счета (первых трех символов) при наличии вкладов:

- Государственных структур — 411-419.

- Частных организаций — 420-422.

- Физлиц (граждан РФ) — 423.

- Зарубежных компаний — 424.

- Нерезидентов страны — 425.

- Личные деньги кредитных организаций или доходы — 430.

- BB — часть кода расчетного счета, которая подробнее раскрывает первые три символа. По ним удается расшифровать назначение денег:

- Для выплаты налогов.

- Выделенные государством и прочие.

Расшифровка банковского счета для 4 и 5 цифры следующая:

- Пенсионный фонд (негосударственный), кредитный союз — 40701.

- Компания ООО или ЗАО — 40702.

- Структура некоммерческого типа — 40703.

- Деньги на волеизъявление народа (референдум, выборы) — 40704.

- CCC — три цифры, отражающие валюту:

- Американский доллар — 840.

- Национальная валюта (рубль) — 643.

- Деньги ЕС (евро) — 978.

- Китайский юань и прочие — 156.

Здесь расшифровка расчетного счета — шанс проверить корректность р/с по отношению к проводимым сделкам.

Подробная информация по спец. банковским счетам. 407 02 или 408 21?

- D — контрольный символ, вычисление которого производится по специальному алгоритму. Назначение — проверка корректности р/с при осуществлении сделок.

- EEEE — четыре цифры, отражающие номер отделения банка. Если эта часть кода расчетного счета содержит «0000», это свидетельствует об открытии р/с в главном отделении кредитной организации.

- FFFFFF — шесть символов, которые отражают номер лицевого счета в банковском учреждении.

Итоги

Расшифровка банковского счета — возможность получить полный спектр информации о владельце р/с, целях применения и валюте проводимых сделок. В случае ошибки вероятность некорректного перевода минимальна, ведь программа банка мгновенно выявляет ошибку. Для случайного перевода средств другому субъекту, необходимо ошибиться в двух и более числах и при этом «попасть в сумму», вероятность чего крайне низка.

Источник: officeoff.ru

Пример расчетного счета. Сколько цифр в расчетном счете, расшифровка

За открытием банковского счета обращаются для незамедлительного доступа к совершению действий со свободными денежными средствами: ввода и вывода наличности без лимитирования, транзакции по необходимым потребностям в пределах аккумулированного объёма.

Подобный способ манипуляций с деньгами у людей принято называть «счётом до востребования». Популярное действие российского гражданина — открыть расчетный счет в «Сбербанке».

На бумажных бланках или в электронном формате человек сталкивается с реквизитами регулярно при:

- открытии счета;

- внесении коммунальных платежей;

- платеже за образовательные и медицинские услуги;

- оплате налогов на недвижимость;

- исполнении штрафных санкций.

При заполнении многочисленных формуляров потребитель использует пример расчетного счета.

Интродукция конструкции

Люди во время оформления квитанций и бланков не подсчитывают сколько цифр в расчетном счете. Просто переписывают сведения с образца, выложенного в зале для обслуживания. Вероятность технической ошибки существует. Пропущенная или излишне внесённая цифра превращает реквизиты в недействительные сведения, а бланк – в испорченный листок. Поэтому следует изначально знать, что изучаемый предмет состоит из двадцати цифр.

Для изучения примера расчетного счета возьмём информацию с сайта любого коммерческого предприятия, которое:

- зарегистрировано на территории Российской Федерации;

- является клиентом российского КФУ;

- оперирует валютой платежей – рублями.

Громоздкая последовательность 407 02 810 3 7209 00 19522 предоставляет пользователю набор интересной информации о получателе платежей. Надо только изучить строение конструкции. Здесь показана разбивка по группам для удобства восприятия. Фактически все символы пишутся в формулярах без пробелов.

Структура параметра

Для удобства объяснения:

- разобьём последовательность на группы;

- пронумеруем каждую ячейку;

- заменим существующие значения буквами латинского алфавита.

Итак, банковский идентификатор имеет вид:

NNN * MM * VVV * K * FFFF * SS * ZZZZZ

Здесь между группами размещены «звёздочки» для удобства изучения. В договорах, бланках, квитанциях и платёжках череда записывается без промежуточных знаков. Уточним:

NNN — ячейки 1, 2, 3; номер балансового счета I;

MM – символы 4, 5; номер балансового счета II;

VVV – знаки 6, 7, 8; код валюты;

K – порядковая позиция 9; проверочный ключ;

FFFF – числа 10, 11, 12, 13; отделение или филиал КФУ;

SS – знаки в ячейках 14, 15; разновидность счёта;

XXXXX – символы с 16 по 20; лицевой, внутренний банковский ориентир.

Не играет роли, в каком банке расчетный счет открыл получатель или плательщик: цифр всегда двадцать.

Понятие о владельце

Первые три символа NNN содержат сведения о владельце. Комбинации расположены в интервале 102 — 705, где большинство кодов используется внутри банка или для межбанковских операций:

- учёт собственных капиталов, фондов, прибылей и убытков кредитного учреждения ведут на счетах, начинающихся с сочетаний 102 — 109;

- операции с драгоценными металлами и камнями банка и его клиентов применяют триады 203 и 204;

- для межбанковских проводок сформированы регистры 301–329; с этих комбинаций начинаются корреспондентские счета, обозначаемые в документах сокращением «к/с»;

- операции с ценными бумагами отражаются на регистрах 501-526.

Четвёртое Управление

Банки обслуживают не только собственную корпорацию, но и клиентов – физических и юридических лиц. Открытие счета сопровождается извещением о присвоении группы обозначений, по которой идентифицируют клиента. Для операций пользователей созданы инструменты, начинающиеся с цифры «4»:

- 401 – платежи в федеральный бюджет;

- 402 – пополнение местных и региональных бюджетов;

- 403 – операции с прочими средствами Минфина и займами иноземных стран, полученными и выданными;

- 404 – признак социальных фондов – пенсионного, медицинского, социального страхования;

- 405 и 406 — учредителями предприятиям значатся федеральные или местные органы власти;

- 407 — признак коммерческих и некоммерческих организаций, владельцами которых являются частные лица и компании;

- 408 — прочие клиенты;

- 411-425 – для работы с размещёнными в КФУ депозитами граждан и организаций;

- 430 и далее — для учёта внутренних операций КФУ.

Пара MM используется как дополнение к NNN, уточняет информацию о владельце.

Шифр 407 обозначает, что клиент — негосударственное учреждение, а дальше идёт уточнение:

- 40701 – кредитные организации;

- 40702 – коммерческие структуры;

- 40703– некоммерческие структуры;

- 40704 — кошелёк для проведения избирательных кампаний.

Вывод 1. В рассмотренном в начале статьи примере расчетный счет начинается с комбинации 40702, что означает – коммерческая структура, владельцем которой являются частные лица и компании.

Валютный интерес

VVV – код валюты в соответствии с общероссийским классификатором валют. Банк России работает с десятками валют. Коды наиболее востребованных:

- 392 – йена;

- 792 – турецкая лира;

- 810 – советский (российский) рубль;

- 826 – фунт стерлингов;

- 840 – доллар;

- 978 – евро.

Счёта физических лиц в различных валютах выглядят так:

- в рублях – 40817 810 500000012345.

- в долларах – 40817 840 601500067890.

- в евро – 40817 978 001250000014.

Вывод 2. Пример расчетного счета содержит комбинацию 810 — указание на рублёвую валюту.

Контрольная сумма

«K» — это контрольная сумма, проверочный ключ. Параметр рассчитывается по математическим правилам, изложенным в нормативном документе ЦБ РФ о порядке вычисления ключа.

Если все обозначения вписаны верно, то результат обработки совпадёт с контрольным ключом.

Несовпадение означает, что при заполнении реквизитов допущена опечатка, неточность.

Любителям математических шарад рекомендуется для тренировки документ №515 от 08 сентября 1997 года.

Без филиалов не существует

Комбинация FFFF означает филиал КФУ или его отделение, где клиент открыл счет. В стране не зафиксированы случаи банков без филиалов. КФУ может быть зарегистрирован в Австрии, а работать на базе филиалов и отделений в российских городах. Но если бы подобная ситуации сложилась, то на месте десятого – тринадцатого символа стояли бы нули.

Правила формирования последовательности FFFF известны только уполномоченным работникам соответствующего кредитного финансового учреждения и Банку России. Потому что эти правила отражают коммерческую тайну – Систему построения КФУ.

Вывод 3. В рассматриваемом примере группа FFFF имеет значение 7209. Но о том, что это филиал Сбербанка, известно из полных банковских реквизитов предприятия.

Внутренний набор

Читателю теперь известно, сколько цифр в расчетном счете (двадцать). Осталось рассмотреть последние семь разрядов набора.

SS – ZZZZZ – это лицевой номер внутри банка.

Что такое лицевой счет в приложении к расшифровке изучаемого понятия? Это семизначная группа в разрядах 14 – 20. Применяется для учета взаимных платёжных операций с гражданами и учреждениями. Здесь отражаются кредитные и денежные операции с конкретным клиентом.

Два символа SS шифруют вид лицевого счета: до востребования – рублёвый, валютный, накопительный.

ZZZZZ – это определяющая последовательность. Комбинация не несёт характеризующей информации. Это внутрисистемный порядковый номер.

ЦБ РФ в 2017 году издал положение №579-П такое, что лицевой счет различается в нумерации для бюджетных, транзитных, отчетных о финансовых результатах и всех прочих финансовых продуктов.

В структуре бюджетного банковского счета символ бюджетной отчетности занимает ячейки с 14 по 16. Порядковый указатель состоит из четырёх знаков в ячейках с семнадцатой по двадцатую.

Транзитный счет отмечен цифрой «1» в ячейке четырнадцать; знаки с 15 по 20 – порядковый номер.

Символы об ОФР занимают разряды 14 – 18, а для локального учета предусмотрены ячейки 19 — 20.

Единое правило комплектации

Унифицированного подхода к идентификации лицевого номера не существует. У каждого КФУ собственный расклад по группам SS и ZZZZ.

Расчетный счет в «Сбербанке» содержит двадцать цифр, а разрядам 13 и 14 для рублёвого объекта присвоено значение 00.

Вывод 4. В приведённом в начале статьи примере 13 и 14 ячейки имеют значение 00, значит, что счет – рублёвый до востребования, не депозитный и не накопительный.

Расчетный счет в «ВТБ» состоит из двадцати знаков. Формируется по тем же правилам и инструкциям, что и у других российских банков. Единственное различие – лицевой номер, разряды с 14 по 20. Каждое КФУ старается защитить информацию и придумывает собственную схему кодировки.

Банк и карта

Чтобы не было путаницы с картой, следует информацию уточнить:

- 20 знаков – длина номера безналичного кошелька.

- 16 символов – длина номера банковской карты.

Это не совпадающие комбинации и понятия. Для работы с картой с предположительным обозначением 1234 5678 9012 3456 банк обязательно открывает двадцатизначный счёт.

Клиенту при заполнении следует аккуратно и внимательно изучать формуляры, которые именно требуются (реквизиты карты или счета).

Доля безналичных кошельков для одного гражданина не нормирована. Человек может оперировать несколькими объектами в единственном банке или завести по одному в первой топ-двадцатке. Это могут быть рублёвые, долларовые или фунтовые счета.

Источник: fb.ru

Вся правда о счете №40821

29 сентября 2011 года вступил в силу закон «О национальной платежной системе», который привнес изменения в отношения интернет-магазинов с финансовыми посредниками между ними и покупателями – курьерскими службами и платежными системами. Несмотря на то, что с этого момента прошло уже почти три месяца, до сих пор не все участники рынка онлайн-коммерции привели свою деятельность в соответствие новым требованиям. В частности речь идет о необходимости (или отсутствии оной) заводить специальный расчетный счет №40821. Узнав об интересе к этому вопросу наших читателей, мы решили прояснить ситуацию, обратившись к первоисточнику в законодательстве и взяв комментарии у юристов и представителей онлайн-бизнеса.

Буква закона

Итак, счет №40821, или, как его еще неформально называют, «408 счет». Вот что говорится о нем в законе от 3 июня 2009 г. N 103-ФЗ «О деятельности по приему платежей физических лиц, осуществляемой платежными агентами».

Кому и для чего?

В статье 4, пунктах 14 и 18, указано, что платежные агенты при приеме платежей обязаны использовать специальный банковский счет для осуществления расчетов. Также этот счет должны использовать поставщики товара при расчетах с платежным агентом. Сделаем небольшое уточнение. Платежный агент – это компания, которая является посредником между интернет-магазином и покупателем.

Им может быть, как уже упоминалось выше, курьерская служба, фирма-владелец терминала оплаты или система денежных переводов. Под поставщиком товара в нашем случае понимается не кто иной, как интернет-магазин.

Для каких операций?

В пункте 19 все той же статьи 4 применительно к интернет-магазинам фигурирует следующая информация: счет №40821 является связующим звеном между поставщиком товара и платежным агентом, с него переводятся средства на другие счета компании, а также на него могут напрямую зачисляться платежи от клиентов. Более того, пункты 18 и 20 жестко ограничивают свободу действий интернет-магазинов. В них указано, что с платежным агентом нельзя взаимодействовать иначе как через счет №40821 и что никакие другие операции, кроме вышеуказанных, с ним невозможны.

А кто проверит?

А проверит, собственно говоря, наша вечно бдящая ФНС. В статье 7, пунктах 4 и 5, говорится о том, что именно она осуществляет контроль взаиморасчетов платежных агентов и поставщиков, в том числе проверяет наличие счета №40821 и полноту прохождения именно через него всех обозначенных выше операций. При этом налоговая инспекция может уточнить все это напрямую в банке, без обращения в проверяемый интернет-магазин.

Ближе к практике

Действие нового закона прокомментировали эксперты: Елена Денисова, руководитель коммерческой практики гражданско-правового департамента юридической фирмы «Клифф», и адвокат Олег Сухов, ведущий юрист «Первого Столичного Юридического Центра». В соответствии с законом «О национальной платежной системе» поставщикам товара необходимо использовать отдельный банковский счет (счета) №40821 для взаимодействия с юридическими лицами, заключившими с поставщиком договор об осуществлении деятельности по приему наличных денежных средств.

Данный счет каждая организация открывает в своем обслуживающем банке. Елена Денисова призывает обратить внимание на следующее: если ранее использовался транзитный счет №40821 для перечисления денежных средств на текущий расчетный счет, его можно было использовать только до 29 сентября 2011 года. После этой даты необходимо использовать только специальные банковские счета №40821.

Безналичные денежные средства могут поступать на данный счет с собственных счетов организации, открытых в другой кредитной организации и используемых для внесения наличности, полученной от плательщиков, или на пополнение оборотных средств (гарантийного депозита) в платежной системе. При этом, как отмечает г-жа Денисова, положения Федерального закона от 3 июня 2009 года № 103-ФЗ не применяются к отношениям, связанным с деятельностью по проведению расчетов, осуществляемых в безналичном порядке (пункт 4) и в соответствии с законодательством о банках и банковской деятельности (пункт 5).

То есть, если все расчеты с покупателями осуществляются напрямую через банк (безналичные средства поступают с расчетного счета клиента сразу на расчетный счет интернет-магазина), требование об открытии специального счета 40821 к такому интернет-магазину не относится. Олег Сухов, в свою очередь, прокомментировал применимость положений закона к интернет-магазинам в конкретных ситуациях.

Если интернет-магазин имеет штатных курьеров и принимает наличную оплату от клиентов при доставке, то он является обычным хозяйствующим субъектом и не должен заводить этот счет, поскольку в данном случае нет посредника-агента. Если интернет-магазин отправляет товар со сторонней курьерской службой и получает через нее от клиента наличные средства, то в данном случае курьерская служба является посредником, поэтому для расчетов с этим посредником необходимо иметь специальный расчетный счет. Если интернет магазин принимает оплату через посредников (QIWI и другие платежные системы), то для расчетов с ними специальный расчетный счет необходим. Если интернет магазин является посредником-агентом, то есть продает не свой товар (не является его владельцем до момента продажи), то он обязан открывать такой счет для расчетов с покупателями и поставщиками, поскольку выступает как платежный агент.

Порядок открытия

- Договор специального банковского счета в двух экземплярах (оформляет банк);

- копия Договора на прием платежей физических лиц или иной документ, подтверждающий статус платежного агента/банковского платежного агента;

- копия Устава со всеми изменениями и свидетельств о регистрации внесения изменений (если изменения были зарегистрированы до 01 июля 2002 г.) или Свидетельств о внесении записи в Единый государственный реестр юридических лиц;

- копия Учредительного договора / Договора о создании общества (при наличии);

- копия Свидетельства о государственной регистрации юридического лица;

- копия Свидетельства о постановке на учет в налоговом органе;

- копия Выписки из Единого государственного реестра юридических лиц;

- копия Информационного письма из органов статистики об учете в ЕГРПО (присвоение кодов ОКВЭД);

- копия решения (Протокола) о создании юридического лица (заверенная печатью организации и подписью руководителя);

- Карточка с образцами подписей и оттиском печати (нотариально заверенная или оформленная в банке);

- Анкета клиента Банка, а также анкеты физических лиц, имеющих доступ (полномочия по распоряжению) к банковскому счету, включая полномочия по распоряжению банковским счетом с использованием технологий дистанционного банковского обслуживания (Банк-Клиент, Интернет-банкинг) (на бланке банка) и надлежащим образом заверенные копии их паспортов;

- копия Свидетельства о собственности (Договора аренды) на занимаемое помещение;

- Приказы о назначении на должность руководителя и главного бухгалтера (заверенные печатью организации и подписью руководителя);

- доверенности на лиц, обладающих наравне с руководителем правом первой подписи (в случае если полномочия последних на распоряжение счетом не оговорены в Уставе), копия паспорта доверенного лица;

- Приказ (распоряжение) об осуществлении бухгалтерского учета лично руководителем предприятия и представлении в банк платежных документов с одной подписью (в случае отсутствия в штате предприятия должности главного бухгалтера);

- доверенность на представление расчетных документов в Банк и получение выписок по счету, копия паспорта доверенного лица.

А что на самом деле?

Впрочем, как показывает практика, даже обязательство по отношению к закону не всегда становится основанием для изменения привычной системы расчетов. Нововведение прокомментировал Тимофей Шиколенков, представитель интернет-магазина «Аудиомания».

«Необходимость принятия закона, который бы регулировал взаимоотношения поставщиков и агентов, неоспорима. Увы, в подавляющем большинстве случаев законы, применимые к узкой сфере деятельности, такой как электронная коммерция, принимают, не посоветовавшись с экспертами рынка», – оценил инициативу законодателей г-н Шиколенков.

Как сообщает Шиколенков, компания «Аудиомания» использует иную схему взаиморасчетов с платежными агентами, не предполагающую использование счета №40821. Ее суть сводится к трехстороннему соглашению между поставщиком, банком и платежным агентом. В рамках этого договора все расчеты между банком и агентом, в том числе взимание агентом вознаграждения, ведутся без привлечения поставщика. Напомним, закон «О национальной платежной системе» обязывает поставщиков товара использовать отдельный банковский счет для взаимодействия с юридическими лицами, заключившими с поставщиком договор об осуществлении деятельности по приему наличных денежных средств. Таким образом, если аналогичный договор создается между банком и компанией, получающей средства от клиентов интернет-магазина, счет №40821 оказывается ненужным.

Как комментирует Тимофей Шиколенков, «сложностей с адаптацией деятельности никаких не возникло, понадобилось лишь заключить новый договор. Раньше у нас был договор с платёжным агентом, теперь с банком, который перечисляет нам деньги».

Подобная схема описана в письме Центробанка РФ от 21.11.11 N 166-Т. В частности, в нем говорится следующее: «Кредитные организации вправе осуществлять банковскую операцию по переводу денежных средств, получателем средств по которому может являться поставщик или управомоченное им лицо, в том числе платежный агент, при условии указания физическим лицом в распоряжении о переводе денежных средств поставщика или управомоченного им лица в качестве получателя средств. Указанный перевод денежных средств осуществляется кредитной организацией, как при наличии договора с поставщиком или его управомоченным лицом, так и при отсутствии указанного договора, на банковский счет поставщика или его управомоченного лица, не являющийся специальным банковским счетом».

Источник: oborot.ru