С 1 января 2003 года главой 26.2 НК РФ была введена УСН. Упрощенная система налогообложения (УСН) – специальный налоговый режим, применяемый организациями и индивидуальными предпринимателями наряду с иными режимами налогообложения, переход к которому осуществляется ими добровольно в порядке, предусмотренном главой 26.2 НК РФ, и применение которого предусматривает освобождение от обязанности по уплате некоторых налогов.

Применение УСН позволяет значительно снизить трудозатраты. Дело в том, что статьей 3 Федерального закона от 31 декабря 2002 года №191-ФЗ «О внесении изменений и дополнений в главы 22, 24, 25, 26.2, 26.3 и 27 части второй Налогового кодекса Российской Федерации и некоторые другие акты законодательства Российской Федерации» в статью 4 Федерального закона №129-ФЗ внесен пункт 3, согласно которому организации, перешедшие на УСН, освобождаются от обязанности ведения бухгалтерского учета.

То есть предприятия АПК вправе вести учет без применения плана счетов, способа двойной записи и других требований. Исключение составляет обязанность организаций, применяющих УСН, по ведению учета основных средств и нематериальных активов в порядке, предусмотренном законодательством Российской Федерации о бухгалтерском учете.

ЕСХН или УСН? Что выбрать? Анастасия_консультации по налогам

Практика показывает, что, несмотря на то, что у организации, применяющей УСН, отсутствует обязанность ведения бухгалтерского учета, многие «упрощенцы» не отказываются от его ведения. Объяснить это можно многими причинами, например: · необходимости возврата к традиционной системе; · для статистической отчетности; · для внутреннего контроля (подотчетные лица); · для определения налоговой базы по НДФЛ, Пенсионный фонд Российской Федерации; · для расчета пособий по временной нетрудоспособности; · выплаты дивидендов.

Организации АПК, применяющие УСН, ведут учет доходов и расходов в порядке, установленном главой 26.2 НК РФ. Учет доходов и расходов осуществляется в соответствии с Приказом Минфина Российской Федерации от 30 декабря 2005 года №167н «Об утверждении формы книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, и порядка ее заполнения».

В книге учета доходов и расходов отражаются только те доходы и расходы, которые учитываются при определении налоговой базы по единому налогу при УСН. Статьей 346.24 НК РФ установлено, что налогоплательщики, применяющие УСН, должны вести налоговый учет показателей своей деятельности, необходимых для определения налоговой базы и суммы налога.

Более подробно с вопросами, касающимися порядка ведения книги учета доходов и расходов при применении УСН организациями АПК, Вы можете ознакомиться в книге авторов ЗАО «BKR — ИНТЕРКОМ — АУДИТ» «Упрощенная система налогообложения». Отличие УСН от общей системы налогообложения состоит в том, что налогоплательщик единого налога освобождается от обязанности по уплате некоторых налогов.

Например, от обязанности сдавать соответствующие декларации, вести налоговый учет по налогу на прибыль, становиться на налоговый учет по месту нахождения недвижимого имущества. Налогоплательщики освобождаются не вообще от уплаты перечисленных в статье налогов, а только в части тех операций или активов, которые относятся к деятельности, облагаемой единым налогом.

Как выбрать налоговый режим: ОСНО, ЕСХН, патент, УСН, АвтоУСН или самозанятые на НПД

Следует отметить, что главой 26.2 НК РФ установлены: · ограничения по применению УСН организациями и индивидуальными предпринимателями (статья 346.12 НК РФ). Особо следует обратить внимание на подпунктом 13 пункта 3 статьи 346.12 НК РФ, согласно которому не имеют права применять УСН: «организации и индивидуальные предприниматели, переведенные на систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог) в соответствии с главой 26.1 настоящего Кодекса».

В данном случае, законодатель, видимо имел в виду, что организация и индивидуальный предприниматель, уплачивающий ЕСХН не вправе пользоваться упрощенной системой в отношении иной деятельности (отличной от сельскохозяйственной). Иначе говоря, данный подпункт запрещает одновременное использование ЕСХН и УСН. · порядок и условия начала и прекращения применения УСН (статья 346.13 НК РФ); · особенности исчисления налоговой базы при переходе с общего режима налогообложения на УСН и с УСН на общий режим налогообложения (статья 346.25 НК РФ).

Например, для перехода на УСН применяется ограничение, предусмотренное пунктом 2 статьи 346.12 НК РФ, в соответствии с которым организация имеет право перейти на УСН, если по итогам девяти месяцев того года, в котором организация подает заявление о переходе на УСН. До вступления в силу поправок, внесенных Федеральным законом от 21 июля 2005 года №101-ФЗ «О внесении изменений в главы 26.2 и 26.3 части второй Налогового кодекса Российской Федерации и некоторые законодательные акты Российской Федерации о налогах и сборах, а также о признании утратившими силу отдельных положений законодательных актов Российской Федерации», устанавливалось, что доход от реализации, определяемый до 1 января 2006 года в соответствии со статьей 249 НК РФ, не должен превышать 11 млн. рублей (без учета НДС).

С 1 января 2006 года вступила в силу поправка в пункт 2 статьи 346.12 НК РФ, которая устанавливает показатель в виде доходов, определяемых в соответствии со статьей 248 НК РФ, то есть учитываются, доходы от реализации и внереализационные доходы не превысила 15 млн. рублей. На названные изменения в учете доходов налогоплательщиков Минфин Российской Федерации обратил внимание в Письме от 14 сентября 2005 года №03-11-04/2/77. Минфин Российской Федерации разъясняет: в 2006 году при подаче заявления о переходе на УСН с 1 января 2007 года налогоплательщиками учитываются доходы от реализации и внереализационные доходы за 9 месяцев 2006 года. Более подробно с вопросами, касающимися исчисления и уплаты единого налога при применении УСН организациями АПК, Вы можете ознакомиться в книге авторов ЗАО «BKR — ИНТЕРКОМ — АУДИТ» «Упрощенная система налогообложения». Более подробно с вопросами, касающимися особенностей бухгалтерского и налогового учета на предприятиях агропромышленного комплекса, Вы можете познакомиться в книге ЗАО «BKR-Интерком-Аудит» «Предприятия агропромышленного комплекса».

Рекомендуйте статью коллегам:

читать всем! стоит ознакомиться не интересно 6 человек проголосовало

Источник: www.audit-it.ru

ЕСХН — что это такое простыми словами? Особенности налогообложения

Кроме стандартных видов налогообложения, НК РФ предлагает ряд необходимых режимов, направленных на упрощение отчетных документов и вычисление налоговых обязательств по каждому из направлений деятельности. Для стимуляции производителей хозяйственного сектора может применяться схема ЕСХН, то есть единого сельскохозяйственного налога, которая отличается пониженной ставкой и прочими преимуществами.

Рассмотрим ЕСХН, что это такое простыми словами.

Что такое ЕСХН?

Сельское хозяйство — одна из самых рискованных областей деятельности, так как на общие показатели убытков и прибыли могут влиять как экономические цифры, так и непредсказуемые факторы, к примеру, катастрофические погодные условия. Использование сельскохозяйственного налога дает возможность не только снижать сумму денежных обязательств, но и применять убытки от совершенной деятельности для понижения налоговых ставок на предстоящие временные отрезки.

Частные особенности

Стратегия уплаты ЕСХН наделяет субъекты возможностью заменять перечень самостоятельных типов денежных переводов единым налогом. В особенности, оплатой сельскохозяйственного налога упраздняется необходимость налога на имущество учреждений, прибыль, а также НДС.

Подобное право появляется лишь в случаях соблюдения специальных условий, так как стратегия ЕСХН может быть применена далеко не для каждого учреждения, работающего в области сельского хозяйства. Важно понимать, что это такое ЕСХН простыми словами.

Согласно статье 346 Налогового кодекса страны возможность совершить переход на переведение платы по ЕСХН появляется при грамотном выполнении следующих требований:

- Налогоплательщик обязан выполнять производство сельхозпродукции, например, растениеводства, животноводства и так далее. Законодательство допускает возможность использования такого режима субъектами, которые добывают водные биологические ресурсы.

- Возможность перехода на режим ЕСХН появляется исключительно в случае, когда доля объемов дохода от сельскохозяйственного производства составляет не менее семидесяти процентов от общего размера полученной предприятием выручки.

- Применение схемы ЕСХН происходит не автоматически, а после отправки уведомления в инспекцию Федеральной налоговой службы.

Необходимо заострить внимание на том, что помимо сельскохозяйственных производителей, зачастую схема ЕСХН может быть использована учреждением, оказывающим необходимые услуги для субъектов аграрного сектора экономики. Но деятельность по переработке продуктов сельского хозяйства не может подпадать под льготную структуру ЕСХН.

По завершении перехода на этот вид налогообложения у производителя сельхозпродукции остается обязанность по оплате страховых взносов за наемных сотрудников предприятия. Вот что это такое — ЕСХН простыми словами.

Нормативно-правовое регулирование

Законодательный контроль режима ЕСХН действует в рамках, прописанных в главе 26 Налогового кодекса Российской Федерации. Этот раздел трактует правила по применению этой схемы, особенности по ведению учета расходов и доходов, а также порядок проведения оплаты авансовых платежей и финальной суммы налога.

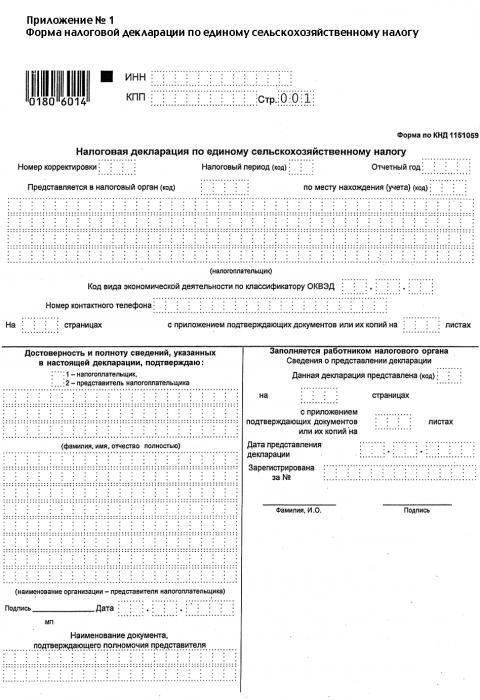

Кроме этого, рядом дополнительных актов определяются требования к форме декларации ЕСХН и надлежащий порядок ее заполнения. В особенности, существующий на текущий момент образец декларации, который был утвержден Приказом Федеральной налоговой службы по номеру ММВ-7-3/384 с изменениями, вступившими в 2016 году.

Важные преимущества перед другими налоговыми схемами

Несмотря на то, что законодательный режим ЕСХН по некоторым параметрам идентичен различным схемам налогообложения, ему свойственны неоспоримые преимущества.

В особенности, расчеты по уплате ЕСХН производятся по ставке в шесть процентов от общей суммы прибыли, которая уменьшена на величину ежегодных расходов. Более схожую ситуацию предусматривает лишь режим Упрощенной системы налогообложения, хотя по ней шестипроцентная ставка используется без учета произведенных трат.

Помимо этого, отдельным достоинством режима ЕСХН признается возможность применения показателя убытков по результатам года для их переноса на предстоящие отчетные периоды. Когда в конкретном периоде производитель сельскохозяйственной продукции отработал себе в убыток, он имеет право снизить сумму обязательств по налогам в предстоящих годах. В таких целях объем убытков указывается в ежегодной декларации по единому сельскохозяйственному налогу.

Таким образом, при ЕСХН доходы и расходы обязательно учитываются.

Налоговая база и объекты

Для схемы ЕСХН налоговая база признает значение дохода по отчетному периоду, уменьшенного на объем всех расходов. Образование показателей прибыли и трат делается с учетом таких нюансов, как:

- показатели доходных и расходных действий индивидуальных предпринимателей указываются растущим итогом в книге учета, а учреждения фиксируют прибыль и траты в соответствии с общими правилами налогового и бухгалтерского учета;

- информация о прибыли и убытках по итогам первых шести месяцев года применяется для вычисления по авансовым платежам, а итоговые показатели служат основанием для заполнения ежегодной декларации по ЕСХН;

- убытки предыдущих лет снижают объем налоговой базы сельхозпроизводителя при условии, что все эти данные будут внесены в годовую декларацию. Для этого ведется книга доходов и расходов при ЕСХН.

Выходит, что объектом по налогообложению выступает прибыль, полученная производителем сельскохозяйственной продукции, уменьшенная на объем понесенных расходов.

Субъекты схемы ЕСХН

К таковым приравниваются предприниматели и учреждения, которые занимаются производством сельскохозяйственной продукции. Для того, чтобы использовать преимущества режима ЕСХН, субъект обязан указывать осуществляемое им производство в рамках своего единственного либо дополнительного вида деятельности в ЕГРИП и ЕГРЮЛ. В какие сроки ЕСХН уплачивается? Об этом далее.

Какие требования предъявляются при переходе на ЕСХН?

Такой переход выполняется на основании добровольного желания производителя в области сельхозпродукции, которое должно быть зафиксировано в уведомлении, направленном в адрес налогового органа. Этапы перехода на ЕСХН подразумевают некоторые особенности, а именно:

- применение режима ЕСХН выполняется в начале года;

- сельхозпроизводитель направляет заявление в инспекцию Федеральной налоговой службы, что надо сделать не позднее, чем 31 декабря;

- в том случае, если по итогам года размер доходов от сельскохозяйственного производства не будет превосходить семидесяти процентов от всей суммы прибыли, то тогда даже поданное заявление не даст право получить возможность пользования льготными условиями по ЕСХН.

Документ, подтверждающий переход на ЕСХН, оформляется в письменной форме либо с применением электронного сервиса Федеральной налоговой службы в личном кабинете налогоплательщика. В качестве подтверждения того, что заявление принято, и субъект переведен на выбранный им режим ЕСХН, налоговый орган направляет уведомление.

Как правильно осуществить при ЕСХН заполнение декларации. Разберемся.

Оплата и расчеты

Показатели вычисляются самостоятельно от лица производителя в сфере сельского хозяйства. При этом учитывается вся информация о расходных и доходных операциях календарного года. По результатам первых шести месяцев деятельности проводится расчет суммы авансового платежа, эта цифра должна быть перечислена в бюджет до 25 июля текущего года.

По результатам календарного года происходит заполнение декларации по ЕСХН, ее необходимо предъявить в инспекцию Федеральной налоговой службы не позже, чем 31 марта текущего года. В такой же срок производится оплата конечной суммы налога, в этих целях расчетная цифра по декларации должна быть уменьшена на общую сумму авансового платежа. В том случае, если в годовой декларации отражен убыток, то прежние перечисленные авансовые платежи обязательно будут учтены во время подсчета обязательств по налогу в предстоящих временных периодах.

Взносы по страхованию

Даже по завершении перехода на режим налогообложения ЕСХН у производителя сельскохозяйственной продукции остается обязанность рассчитывать и оплачивать налог на доходы физических лиц (НДФЛ) по отношению к наемным сотрудникам, кроме того, он должен совершать страховые взносы в Пенсионный фонд Российской Федерации. В этих целях субъект сельскохозяйственного производства обязан состоять на учете в организации Пенсионного фонда на стандартных основаниях.

Налоговая декларация по ЕСХН должна быть подана в срок.

В рамках расчета и внесения платы по страховым взносам принимаются к сведению стандартные требования к отчетным периодам, например, к таким как год, квартал, девять месяцев и полугодие и в том числе к требуемым ставкам по страховым взносам. Льготы на снижение суммы страховых перечислений налоговым режимом ЕСХН не предоставляются.

В чем заключается выгода использования единого сельскохозяйственного налога ЕСХН?

Рассуждая о сложности налоговой нагрузки, можно смело заявить, что ЕСХН имеет преимущества как перед общей системой налогообложения, так и перед упрощенной. Если сравнить налоговую базу со ставкой системы, то можно увидеть, что хотя показатель по ЕСХН и УСН являются одинаковыми, налог по упрощенной схеме будет больше, потому что она не берет в расчет расходы по производству. Соотнести ЕСХН по налоговому обременению возможно лишь с упрощенной системой при том условии, что минимально возможная величина будет равна шести процентам, что применимо далеко не повсеместно. А проведение сравнения ЕСХН с общей системой налогообложения вообще того не стоит, так как налоговый показатель ОСНО при похожей налоговой базе оказывается более, чем в три раза выше, и это, еще не учитывая необходимость оплачивать НДС.

При ЕСХН учет доходов и расходов – важное условие.

Государственная поддержка

Давно не секрет, что государственная поддержка производителей в сфере сельского хозяйства выступает на данный момент одним из главных приоритетов, избранных для эффективного развития внутренней экономической политики нашей страны. Собственно говоря, можно считать ЕСХН одним из ключевых инструментов государственной стратегии. Подводя итог, следует заметить, что эта мера была разработана в качестве стимулирующей функции для развития как сельского хозяйства, так и внутренней экономики в целом.

На данный момент специальный налоговый режим ЕСХН не отличается значительной популярностью среди сельскохозяйственных производителей, но уже начинает набирать свои обороты.

Вывод

Таким образом, однозначный вывод напрашивается сам собой, ведь получается, что единая система хозяйственного налогообложения – режим более чем весьма для плательщика выгодный, но лишь в том случае, если он отвечает всем необходимым требованиям законодательства Российской Федерации.

Отчётность ЕСХН

Единый сельскохозяйственный налог — специальный налоговый режим, разработанный для предприятий в статусе сельхозпроизводителей. ЕСНХ предполагает 6-процентную налоговую ставку, которая высчитывается от чистой прибыли предприятия.

Основной вид отчётности по этому режиму налогообложения — декларация ЕСХН, которую сдают один раз в год.

Расскажем подробнее о том, кто применяет ЕСХН, как рассчитывают и уплачивают налог и как сдают отчётность.

Кто может применять ЕСХН

Право применять ЕСХН имеют организации и индивидуальные предприниматели, а также сельскохозяйственные потребительские кооперативы, которые производят, перерабатывают и реализовывают сельскохозяйственную продукцию.

Предприятия, занимающиеся исключительно переработкой сельхозпродукции, не могут перейти на ЕСНХ.

Также применять этот спецрежим могут градообразующие и посёлкообразующие российские рыбохозяйственные организации, но при одном условии: численность работающих в них, с учётом проживающих с ними членов семей, составляет не менее 50% численности населения этого населённого пункта. Сюда же относят рыболовецкие артели. При этом рыболовство должно производиться на судах рыбопромыслового флота, принадлежащих на праве собственности, или на основании договоров фрахтования.

Третья категория, имеющая право на ЕСХН — организации и ИП, которые оказывают услуги сельскохозяйственным производителям в области растениеводства и животноводства.

Кроме того, для предприятий есть ограничения.

Применять ЕСХН могут только предприятия, имеющие не менее 70% дохода непосредственно от производства и продажи собственной сельскохозяйственной продукции, или сельскохозяйственные потребительские кооперативы, 70% дохода которых приходится на реализацию продукции, произведённой их членами.

ИП, специализирующиеся на рыбохозяйственной деятельности и претендующие на возможность оформления ЕСНХ, должны иметь в штате в среднем в год не больше 300 сотрудников. Доход от продажи улова в рыбохозяйственных предприятиях по итогам отчётного периода не может быть меньше 70% от общей выручки.

Применять ЕСХН можно не сразу, а только после основания предприятия, подав в ИФНС специальное заявление в первый месяц после регистрации в налоговой службе. Другой вариант перехода на ЕСНХ — подать заявление в последний день календарного года. В этом случае новый режим можно начать применять с начала следующего года.

В чём выгода применения ЕСХН

Чтобы понять, почему применять ЕСХН выгоднее, сравним налоговую базу и налоговую ставку разных режимов налогообложения.

| Налоговая база | Денежное выражение доходов, уменьшенных на величину расходов | Денежное выражение прибыли, то есть разницы между доходами и расходами | Денежное выражение доходов | Денежное выражение доходов, уменьшенных на величину расходов |

| Налоговая ставка | 6% | 20% (в общем случае) | 6% | От 5% до 15% (в зависимости от размера дифференцированной ставки, принятой в регионе) |

Налоговая ставка на ЕСХН и на УСН Доходы одинакова, но налоговая база на УСН Доходы больше, поскольку в неё не входят произведённые расходы. Значит сумма налога к уплате будет больше.

По налоговой нагрузке ЕСХН сопоставима только с УСН Доходы минус расходы (при условии минимально возможной ставки в 5%, которая применяется далеко не во всех регионах). Но сейчас плательщики сельхозналога обязаны платить НДС. Исключение: если доход сельхозпроизводителя в 2022 году не превысит 60 млн рублей.

Отчётность, учёт и уплата налога на ЕСХН в 2022 году

Для плательщиков ЕСХН сдача отчётности происходит один раз в год. Они сдают одну декларацию в срок не позднее 31 марта года, следующего за отчётным. Если деятельность прекращена до окончания налогового периода, то декларацию надо сдать не позднее 25-го числа месяца, следующего за месяцем прекращения деятельности.

За 2021 год декларацию по ЕСХН необходимо сдать до 31 марта 2022 года.

ИП на ЕСХН ведут специальную Книгу учёта доходов и расходов (КУДиР), организации — только регистры бухгалтерского учёта.

Сельхозналог платят два раза в год: один раз в виде авансового платежа по итогам полугодия не позднее 25 июля, а второй раз — по итогам года, до 31 марта следующего года, учитывая уже внесённый авансовый платёж.

Кроме того, если плательщик сельхозналога не освобождён от уплаты НДС по нормам ст. 145 НК РФ, то он должен платить налог на добавленную стоимость и сдавать соответствующие декларации.

Декларация ЕСХН за 2021 год

Заполнение декларации по ЕСХН не займёт много времени. В форму отчёта входят титульный лист, два основных и два дополнительных раздела.

| Титульный лист | Идентификационные данные страхователя |

| Раздел 1 | Итоговая сумма налога, подлежащая уплате в бюджет |

| Раздел 2 | Расчёт налога |

| Раздел 2.1 | Расчёт и перенос убытка |

| Раздел 3 | Суммы дополнительного финансирования |

Заполняйте все суммы в полных рублях без копеек. Округляйте копейки до рубля по следующим правилам:

- отбрасывайте суммы до 50 копеек,

- округляйте до рубля суммы 50 и более копеек.

Титульный лист

| ИНН и КПП | Укажите ИНН и КПП, если сельхозпроизводителем является организация, или только ИНН, если декларацию заполняет ИП |

| Номер корректировки | В исходном отчёте поставьте код «0—». В корректировках указывайте порядковый номер: «1—», «2—» и т.д. |

| Налоговый период | Укажите код «34» |

| Представляется в налоговый орган | Укажите код ИФНС по месту регистрации налогоплательщика |

| По месту учёта | В отчётности организации поставьте код «214», предпринимателя – «120» |

| Налогоплательщик | Укажите полное название организации. Если отчитывается ИП, укажите его фамилию, имя и отчество |

После заполнения декларации подсчитайте количество страниц и укажите на титульном листе. Если декларацию подписывает руководитель организации, укажите его ФИО. Если декларацию сдаёт ИП, нужно только поставить подпись и указать дату заполнения.

Раздел 1

Укажите код муниципального образования в строке 001. Если в течение 2021 года организация меняла своё местонахождение или ИП менял место жительства, поставьте второй код ОКТМО в поле 003. Если в течение 2021 года ОКТМО не менялся, в поле 003 поставьте прочерки.

В строке 002 укажите сумму авансового платежа, который платили за первое полугодие 2021 года. В поле 004 укажите сумму налога, которую должны доплатить за 2021 год. Если размер аванса оказался больше налога за год, укажите сумму уменьшения в строке 005.

Раздел 2

Во втором разделе приведите расчёт налога за 2021 год:

| 010 | Доходы, учитываемые в расчёте ЕСХН |

| 020 | Расходы за 2021 год, учитываемые при применении сельхозналога |

| 030 | Налоговая база по ЕСХН |

| 040 | Убыток за предыдущий год (годы), уменьшающий налоговую базу |

| 045 | Ставка налога |

| 046 | Номер, пункт и подпункт регионального закона, в котором установлен сниженный тариф ЕСХН |

| 050 | Сумма налога за 2021 год |

Раздел 2.1

Заполняйте этот раздел, только если в прошлые годы организация получала убытки. Убытки можно учитывать в течение десяти лет. Если за один год учтён не весь убыток, остаток переносится на следующий год.

| 010 | Сумма убытка, накопленная к началу 2021 года |

| 020 – 110 | Суммы убытков в детализации по годам |

| 120 | Убыток 2021 года |

| 130 | Убыток, перенесённый на 2022 год |

| 140 – 230 | Детализация переноса убытка по годам |

Данные в строки 010—110 перенесите из декларации за 2020 год (строки 130—230). Данные строк 130—230 перенесите в строки 010—110 декларации за будущий, то есть 2022 год.

Раздел 3

Отразите суммы дополнительного финансирования, полученного в 2021 году. Виды финансирования перечислены в ст. 251 НК РФ.

В поле 1 укажите код из приложения 5 к Порядку, утверждённому приказом ФНС от 28.07.2014 № ММВ-7-3/384. В строках 2/5 отразите дату поступления и срок использования средств. В строках 3/6 отразите полученную сумму и сумму, срок освоения которой ещё не истёк. В строках 4/7 используйте суммы, использованные целевым и нецелевым способом.

Как сдать декларацию по ЕСХН за 2021 год

Декларацию можно сдать в электронном или бумажном виде. Выбор зависит от среднесписочной численности сотрудников за отчётный год:

- При ССЧ до 100 человек можно выбирать между бумажным и электронным отчётом;

- При ССЧ более 100 человек декларацию ЕСХН можно сдать только по ТКС.

Сдавать отчётность удобнее всего в электронном виде. Это быстро и безопасно. «Калуга Астрал» предлагает клиентам несколько сервисов для сдачи электронной отчётности. «Астрал Отчёт 5.0» — это удобный онлайн-сервис, «Астрал Отчёт 4.5» — программа для ПК, в которой есть всё для сдачи отчётности онлайн, а «1С-Отчётность» можно использовать в привычном интерфейсе 1С.

Источник: astral.ru