Суточные — это денежная выплата за каждый день пребывания сотрудника в командировке. Одновременно с этим работнику допускается назначить и командировочные. Чтобы у работодателя не возникло вопросов по возмещению сумм, необходимо вести строгий отчет по расходам. От того, на какие цели израсходованы деньги, зависит, возместит их работодатель или нет.

Какие выплаты полагаются командированному

Любая служебная поездка длительностью 1 день или более — это командировка. Расходы по ней несет работодатель. Это логично. Если компания отправляет своего сотрудника выполнять трудовую функцию в другой город или даже другую страну, она обязана и денег ему на это выдать, и все обязательные траты возместить. Надо же человеку где-то жить вдали от дома, чем-то питаться, да и доехать до места бесплатно тоже не получится.

В этот период командировки работнику полагаются следующие выплаты:

- средний заработок за все рабочие дни отсутствия (условно говоря, это зарплата);

- суточные — фиксированная сумма за каждый день отсутствия;

- возмещение фактических трат человека в другом городе (или даже стране).

Среднюю зарплату выплачивают по графику работника за нахождение в поездке в рабочие дни. Если однодневная командировка выпала на праздничный или выходной день, оплата должна производиться в двойном размере.

Сколько платить работнику суточных в командировке?

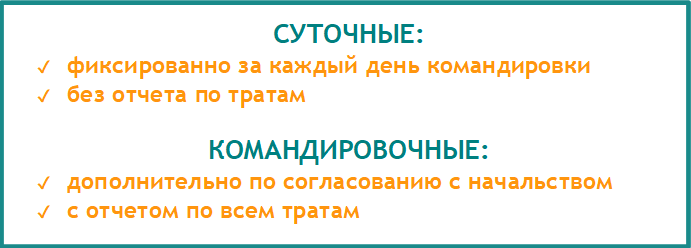

Итак, есть суточные и командировочные, в чем разница между этими выплатами?

Это дополнительная выплата, она устанавливается в любом размере, решение о котором принимает работодатель. Если в организации существует положение о командировках и их обеспечении, там прописано, сколько начисляется работнику за каждый день поездки. Невозможно ответить, каков размер суточных при командировках, так как эта выплата хоть и является обязательной, вправе изменяться.

Что такое командировочные

Перед поездкой работнику вручили билеты и выдали командировочные. Что это такое?

Командировочные — это дополнительная сумма на случай непредвиденных расходов. Вот что входит в командировочные расходы: поездки в такси, обеды с иногородними партнерами, представительские расходы (подарки, культурная программа для коллег и так далее). За все эти деньги придется отчитаться, расписав по пунктам траты, то есть составить авансовый отчет. Рекомендуем сохранять все чеки и квитанции по таким тратам на случай, если начальство потребует доказательств по суммам.

Остаток денег придется вернуть. Ответить однозначно, что входит в суточные командировочные расходы, невозможно. Это совершенно разные понятия.

Проживание и дорогу допускается оплатить заранее, и тогда отчитываться за них не придется. А вот незапланированные или вынужденные расходы потребуют объяснений, и в оплате суточных такого рода работодатель вправе и отказать.

От чего зависит размер выплат

Служебная необходимость порой заставляет нас отправляться в путь не только внутри России, но и за ее пределы, и оплата в этих случаях предусмотрена разная. На государственном уровне существуют ограничения сумм для этих выплат, не облагаемых налогами, и работодатели обычно стараются не выходить за их пределы. Размеры этих ограничений таковы:

Как платить суточные?

- поездки по РФ — не более 700 рублей в сутки;

- поездки за границу — не более 2500 рублей в сутки.

Все суточные и командировочные расходы и в особенности их размер определяется организацией и закрепляется в ее нормативных актах: приказах, правилах, положениях.

Еще раз акцентируем этот момент: суточные при командировке организация вправе устанавливать абсолютно любые! От 100 рублей до нескольких тысяч и даже более рублей в день. Нет никаких федеральных или региональных норм, которые описывают верхний и нижний пределы.

Но любая компания старается найти тонкую грань между желанием снизить расходы и необходимостью выглядеть прилично в глазах сотрудников. Практически все предприятия ориентируются на сумму в 700 рублей по России и 2500 — вне России. С этих сумм они вправе легально не платить налоги, что для организации немаловажно.

Длительность поездки тоже имеет значение, особенно если она совсем мала — всего 1 день. Для командировок по России такие выплаты в этом случае вовсе не предусмотрены, а для заграничных поездок они выплачиваются в размере 50% от установленной в компании нормы.

Так как законы не претерпели никаких существенных изменений, выплата суточных при командировках, как и раньше, производится перед поездкой. Тогда же выдаются и командировочные на случай дополнительных трат.

Обратите внимание, что на нашем сайте есть онлайн-калькулятор расчета командировочных.

Об авторе статьи

Лидия Иванова Я главный редактор сайта Сашки Букашки.

Опыт работы с правовой информацией — более 15 лет.

Последние публикации автора

- 2023.05.11 Льготы. КомпенсацииНа какой срок можно брать больничный, чтобы не потерять в оплате

- 2023.04.28 ШколаСобираем документы для поступления в школу в 1 класс в 2023 году

- 2023.04.24 АлиментыЧто такое соглашение об уплате алиментов и как его составить правильно

- 2023.04.13 НедвижимостьКак переоформить квартиру или машину на другого человека

Законы все время меняются, но мы стараемся поддерживать статью в актуальном состоянии. Если вы увидите неактуальную информацию, пишите в комментарии — это поможет редакции быстрее обновить статью.

Подписывайтесь на нас в социальных сетях, чтобы не пропустить важное:

Источник: how2get.ru

УСН: Суточные водителям при служебных поездах и при командировках

Комментарий к Письму Минфина России от 01.04.2011 N 03-11-06/3/41 «Об учете суточных, выплачиваемых водителям в связи с их служебными поездками, при применении упрощенной системы налогообложения»

В Письме от 01.04.2011 N 03-11-06/41 специалисты Минфина России рассмотрели порядок налогового учета расходов работодателя, применяющего «упрощенку» (УСН) с объектом налогообложения «доходы минус расходы», на выплату суточных водителям в связи со служебными поездками.

Суточные при командировках и при разъездном характере работ

Порядок признания «упрощенцами» в налоговом учете расходов на выплату суточных водителям, работа которых носит разъездной характер, относится к категории спорных вопросов.

С одной стороны, выплата связанных со служебными поездками сумм суточных работникам, постоянная работа которых осуществляется в пути или имеет разъездной характер, является обязанностью работодателя в силу положений ст. 168.1 ТК РФ. Размеры и порядок возмещения расходов, связанных со служебными поездками работников, а также перечень работ, профессий, должностей этих работников устанавливаются коллективным договором, соглашениями, локальными нормативными актами или трудовым договором. При этом служебные поездки таких работников служебными командировками не признаются (ст. 166 ТК РФ).

С другой стороны, перечень налоговых расходов при «упрощенке», установленный п. 1 ст. 346.16 НК РФ, носит закрытый характер. В этом перечне (пп. 13 п. 1 ст. 346.16 НК РФ) расходы в виде суточных упоминаются только в жесткой привязке к командировочным расходам, выплата которых регулируется ст. 168 ТК РФ. А суточные, выплачиваемые при разъездном характере работ на основании ст.

168.1 ТК РФ, в перечне «упрощенных» расходов отсутствуют.

Минфин в комментируемом Письме отвечает на запрос налогоплательщика уклончиво: «упрощенцы» вправе учитывать командировочные расходы, в частности суммы суточных, выплачиваемых водителям в связи со служебными поездками, при условии, что данные поездки оформляются как служебные командировки. Одновременно финансисты, как обычно, напоминают про соблюдение установленных ст.

252 НК РФ общих условий признания расходов в налоговом учете, которые распространяются и на «упрощенку» (п. 2 ст. 346.16 НК РФ). Кроме того, в Письме отмечено, что при «упрощенке» расходы принимаются к учету после их фактической оплаты (п. 2 ст.

346.17 НК РФ).

Заметим, что в Письме Минфина России от 25.10.2007 N 03-03-06/1/735 содержится противоположный вывод: компенсация расходов работников, чья работа носит разъездной характер, не может быть произведена на основании командировочного удостоверения.

А ФНС России в Письмах от 04.04.2011 N КЕ-4-3/5226, от 14.03.2011 N КЕ-4-3/3943 пишет открытым текстом: затраты по возмещению работнику расходов, связанных со служебными поездками при выполнении им работ разъездного характера, не учитываются при применении УСН. Налоговики отмечают, что плательщики налога на прибыль для налогового учета «разъездных» суточных используют не положения пп. 12 п. 1 ст.

264 НК РФ (командировочные расходы), аналогом которого для «упрощенцев» является пп. 13 п. 1 ст. 346.16 НК РФ, а пп. 49 п. 1 ст. 264 НК РФ (другие расходы, связанные с производством и (или) реализацией). При этом аналог пп. 49 п. 1 ст. 264 НК РФ в закрытом перечне «упрощенных» расходов (п. 1 ст.

346.16 НК РФ) отсутствует.

Суточные и расходы на оплату труда

Продолжая сравнительный анализ налогового учета «разъездных» суточных плательщиками налога на прибыль и «упрощенцами», обратимся к ст. 255 «Расходы на оплату труда» гл. 25 НК РФ. В ней есть п. 25, который включает в себя другие виды расходов, произведенных в пользу работника, предусмотренных трудовым договором и (или) коллективным договором.

В закрытом перечне «упрощенных» расходов есть пп. 6 п. 1 ст. 346.16 НК РФ, по которому в составе расходов можно учесть расходы на оплату труда. Расходы, указанные в этом подпункте, признаются «упрощенцами» в порядке, предусмотренном для исчисления налога на прибыль ст. 255 НК РФ (п. 2 ст.

346.16 НК РФ). Иными словами, учет расходов на оплату труда при общей и упрощенной системах налогообложения одинаковый.

Учет плательщиками налога на прибыль суточных, выплачиваемых при разъездном характере работ, именно в составе расходов на оплату труда рассматривается как возможный вариант в Письмах Минфина России от 25.10.2007 N 03-03-06/1/735, от 19.04.2007 N 03-03-06/1/250.

Однако если «упрощенцы» захотят по аналогии с плательщиками налога на прибыль признать суммы суточных, выплачиваемых водителям, в составе расходов на оплату труда, то им следует учесть риски увеличения нагрузки по НДФЛ и страховым взносам.

Впрочем, для плательщиков налога на прибыль у чиновников есть и другие предложения по поводу учета «разъездных» суточных.

Так, в Письме Минфина России от 18.08.2008 N 03-03-05/87 разъяснено, что возмещение работникам расходов в соответствии со ст. 168.1 ТК РФ является компенсацией затрат, связанных с выполнением работниками трудовых обязанностей. Данный вид компенсаций определен в ст. 164 ТК РФ.

Указанные выплаты не входят в систему оплаты труда, поэтому при исчислении налоговой базы по налогу на прибыль эти суммы учитываются в составе прочих расходов, связанных с производством и реализацией, на основании пп. 49 п. 1 ст. 264 НК РФ. Аналогичные рекомендации мы видим и в упомянутых выше Письмах ФНС России N N КЕ-4-3/5226 и КЕ-4-3/3943.

Прочие расходы, перечисленные в ст. 264 НК РФ, — это расходы работодателя, необходимые для обеспечения деятельности организации, а не оплата труда работников. То есть такие расходы не имеют отношения к зарплатным начислениям.

Установленные действующим законодательством компенсационные выплаты, связанные с исполнением налогоплательщиком трудовых обязанностей, не облагаются НДФЛ (п. 3 ст. 217 НК РФ) и страховыми взносами в государственные внебюджетные фонды (пп. «и» п. 2 ч. 1 ст. 9 Федерального закона от 24.07.2009 N 212-ФЗ и пп. 2 п. 1 ст.

20.2 Федерального закона от 24.07.1998 N 125-ФЗ — в части взносов на страхование от несчастных случаев на производстве и профзаболеваний).

К сожалению, как мы отмечали выше, у «упрощенцев» в закрытом перечне расходов нет подпункта, аналогичного пп. 49 п. 1 ст. 264 НК РФ, который применяют плательщики налога на прибыль.

Командировка водителя

Направление работника в командировку регулируется нормами трудового законодательства.

В комментируемом Письме Минфин по вопросам применения ТК РФ переадресует автора запроса в Минздравсоцразвития России.

А мы изложим собственные соображения по рассматриваемой проблеме.

Возможность воспользоваться рекомендациями Минфина из комментируемого Письма и направить водителя не в служебную поездку, а именно в командировку, чтобы безболезненно списать выплаченные ему суточные в расходы при УСН на основании пп. 13 п. 1 ст. 346.16 НК РФ (расходы на командировки), зависит от условий трудовых договоров с этими работниками, коллективных договоров и локальных нормативных актов (распорядительных документов) организации.

Служебная командировка — это поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы (ст. 166 ТК РФ). Место постоянной работы, а также характер работы (подвижной, разъездной, в пути и т.п.) являются обязательными условиями, подлежащими закреплению в трудовом договоре (ст. 57 ТК РФ).

Особенности направления работников в служебные командировки установлены Положением, утвержденным Постановлением Правительства РФ от 13.10.2008 N 749 (далее — Положение).

В п. 3 Положения раскрыто понятие «место постоянной работы». Это место расположения организации (обособленного структурного подразделения организации), работа в которой обусловлена трудовым договором. Поездка работника в обособленное подразделение организации, находящееся вне места постоянной работы, также считается командировкой.

В комментируемом Письме Минфин ставит условие: для признания «упрощенцами» расходов в виде командировочных суточных соответствующие поездки водителей должны оформляться как служебные командировки.

В Положении перечислен ряд обязательных документов, которые оформляются при направлении работника в командировку.

Цель командировки работника определяется руководителем командирующей организации и указывается в служебном задании, которое утверждается работодателем (п. 6 Положения).

Также на основании решения (приказа) работодателя выписывается командировочное удостоверение, которое подтверждает срок пребывания работника в командировке (дата приезда в пункт (пункты) назначения и дата выезда из него (из них)) (п. 7 Положения). Без оформления командировочного удостоверения обходятся командировки за рубеж, за исключением направления работника в страны СНГ, на границе с которыми не ставятся отметки в паспорте о пересечении государственной границы (п. 15 Положения). Унифицированные формы служебного задания (N Т-10а) и командировочного удостоверения (N Т-10) утверждены Постановлением Госкомстата России от 05.01.2004 N 1.

Порядок и формы учета командированных работников в командирующей и принимающей организациях утверждены Приказом Минздравсоцразвития России от 11.09.2009 N 739н.

По возвращении из командировки работник обязан представить работодателю в течение 3 рабочих дней письменный отчет о выполненной работе в командировке, а также авансовый отчет об израсходованных в командировке суммах и произвести окончательный расчет по авансу на командировочные расходы (п. 26 Положения).

Касательно направления водителей в командировки приведем следующий пример официальных разъяснений.

В Письме Минфина России от 01.06.2005 N 03-05-01-04/168 (Следует учитывать, что Письмо выпущено до появления ст. 168.1 ТК РФ) сказано, что если водители грузовых автомобилей постоянно работают на регулярных междугородных перевозках, то такие поездки служебными командировками не признаются. Водителям грузовых автомобилей в таких случаях выплачивается надбавка к месячному должностному окладу (тарифной ставке) за сутки работы в пути.

Если же поездки водителей грузовых автомобилей не носят постоянного характера и в каждом случае осуществляются по отдельному распоряжению работодателя, то данные поездки следует рассматривать как служебные командировки.

Ситуация, аналогичная рассмотренной в Письме N 03-05-01-04/168, может иметь место, если трудовым договором с водителем обусловлено, что зоной его обслуживания является, допустим, город, где находится головной офис фирмы, и прилежащий регион (район, область, край и т.п.). Тогда в случае разовых направлений его в пункты назначения, находящиеся за границами обслуживаемого региона (например, за рубеж), такие поездки можно оформлять как командировки.

Однако «упрощенцам», которые попытаются преодолеть отсутствие в закрытом перечне своих расходов на выплату «некомандировочных» суточных сотрудникам с разъездным характером работы путем оформления им командировок, следует учесть проблемы, которые возникают при слишком частых командировках.

Так, например, за командированным работником сохраняется средний заработок (ст. 167 ТК РФ). При его исчислении из расчетного периода исключается время, а также начисленные за это время суммы, если за работником сохранялся средний заработок (пп. «а» п. 5 Положения об особенностях порядка исчисления средней заработной платы, утв. Постановлением Правительства РФ от 24.12.2007 N 922). То есть при частых командировках, как минимум, усложняются расчеты по оплате труда.

Немаловажным отрицательным фактором является и нормирование суточных по командировкам для целей НДФЛ: лимит составляет не более 700 руб. за каждый день нахождения в командировке на территории РФ и не более 2500 руб. за каждый день нахождения в заграничной командировке (п. 3 ст. 217 НК РФ). В то время как суточные при разъездных работах для целей НДФЛ не нормируются.

Только через суд?

Подчеркнем, что нормы Положения, включая порядок оформления командировочной документации, не распространяются на служебные поездки работников с разъездным характером работы. Как сказано выше, в соответствии со ст. 168.1 ТК РФ все вопросы организации выплат работникам «разъездных» компенсаций находятся в компетенции работодателя и трудового коллектива (работника). Причем подзаконных нормативных актов, определяющих особенности направления работников в регулярные служебные поездки (не командировки), аналогичных Положению, не существует.

Чтобы избежать споров, в том числе с работниками, правила выплаты суточных при разъездных работах должны быть сформулированы в трудовых, коллективных договорах и прочих внутренних документах четко и в полном соответствии с ТК РФ. Следует исключить возможность перепутать суммы «разъездных» суточных с прочими доплатами к основной заработной плате.

На практике отсутствие в закрытом перечне расходов для «упрощенки» тех затрат, которые налогоплательщики обязаны осуществлять, в том числе в силу законодательства, всегда порождало большое количество споров. Часто суды встают на сторону «упрощенцев», ориентируясь на производственный характер и обоснованность таких обязательных расходов. Дело заканчивается тем, что законодатель все-таки дополняет п. 1 ст. 346.16 НК РФ очередным подпунктом.

В качестве примера можно привести многочисленные судебные тяжбы по поводу запрета «упрощенцам» признавать расходы на вывоз мусора, которые в итоге закончились введением в п. 1 ст. 346.16 НК РФ пп. 36 (расходы по вывозу твердых бытовых отходов). Кстати, подобных поправок за последние годы появилось достаточно.

Очевидно, «критическая масса» судебных решений на предмет признания расходов на выплату суточных сотрудникам с разъездным характером работы при УСН пока не накопилась.

Если в настоящее время «упрощенцы» решат признавать в налоговом учете расходы на выплату суточных сотрудникам с разъездным характером работы, но не в качестве расходов на оплату труда и не в качестве суточных при командировках, а по аналогии с последними (чтобы меньше рисковать льготами по НДФЛ и страховым взносам), то у них почти наверняка возникнут споры с контролерами. С другой стороны, шансы на положительное разрешение такого спора в суде у налогоплательщика есть. Главное для него — иметь тщательно оформленные первичные и прочие документы, подтверждающие производственный характер затрат, которые работодатель обязан осуществлять в силу законодательства (в данном случае — в силу ст. 168.1 ТК РФ).

Источник: www.mosbuhuslugi.ru

Размер суточных в усн

СУДЕБНАЯ ПРАКТИКА

Судебная практика – это совокупность решений судов (в первую очередь высших) по различным категориям дел, играет роль вспомогательного источника права, восполняя пробелы, существующие в законодательстве.

ПРАВА ПОТРЕБИТЕЛЕЙ

Люди практически каждый день покупают какие-либо товары и услуги, но не всегда эти покупки оказываются надлежащего качества. Рассказываем, как защитить свои права, если покупка оказалась плохого качества, и вернуть свои деньги.

В каком размере платить суточные

Размер (норма) суточных для командировок по РФ и за границу устанавливается нормативными правовыми актами Правительства РФ, органов государственной власти субъектов РФ и органов местного самоуправления (ч. 2, 3 ст. 168 ТК РФ, п. п. 11, 16 Положения о командировках).

Предельные размеры возмещения суточных работникам федеральных государственных учреждений установлены:

– для командировок на территории РФ – Постановлением Правительства РФ от 02.10.2002 N 729 «О размерах возмещения расходов, связанных со служебными командировками на территории Российской Федерации, работникам, заключившим трудовой договор о работе в федеральных государственных органах, работникам государственных внебюджетных фондов Российской Федерации, федеральных государственных учреждений»;

– для командировок за границу – Постановлением Правительства РФ от 26.12.2005 N 812 «О размере и порядке выплаты суточных в иностранной валюте и надбавок к суточным в иностранной валюте при служебных командировках на территории иностранных государств работников, заключивших трудовой договор о работе в федеральных государственных органах, работников государственных внебюджетных фондов Российской Федерации, федеральных государственных учреждений».

Порядок и размер возмещения расходов, связанных со служебными командировками, в т.ч. суточных, следует утвердить локальным нормативным актом учреждения (Письмо Минфина от 16.06.2016 N 03-04-06/35135).

Командировочные расходы (в т.ч. суточные) сверх норм, установленных законодательством, могут быть возмещены работникам:

– за счет экономии средств, сложившейся в процессе осуществления финансово-хозяйственной деятельности федерального государственного учреждения (п. 3 Постановления N 729, Письмо Минфина от 31.12.2014 N 02-01-11/69294);

– за счет средств, полученных от приносящей доход деятельности в размерах, установленных локальным нормативным актом.

Суточные выплачиваются работнику за каждый день командировки, включая выходные и нерабочие праздничные дни, а также за каждый день в пути (п. 11 Положения о командировках). Количество дней, за которые надо выплатить суточные, определяется по проездным документам. Если же работник едет в командировку на личном или служебном автомобиле, то оно определяется по служебной записке, которую он должен представить по возвращении (п. 7 Положения о командировках, Письмо Минфина от 20.04.2015 N 03-03-06/22368).

Если проездных документов нет, то срок пребывания работника в командировке могут подтвердить (п. 7 Положения о командировках, Письмо Роструда от 19.10.2015 N 2450-6-1):

– или документы по найму жилья в месте командировки;

– или служебная записка о сроке пребывания в месте командировки.

Пример. Расчет суточных при командировке по России

Камышов В.Н. направлен в командировку в г. Казань с 10 по 14 июля 2016 г. К месту командировки он отправляется поездом 10.07.2016, а возвращается – 14.07.2016. В учреждении, согласно положению о командировках, суточные при командировках по России выплачиваются в размере 100 руб. в день (пп. «б» п. 1 Постановления N 729).

Суточные Камышову В.Н. должны быть выплачены за 5 календарных дней (с 10 по 14 июля 2016 г.) в общей сумме 500 руб. (100 руб. x 5 дн.).

При загранкомандировках суточные выплачиваются (п. п. 17, 18 Положения о командировках, п. 4 Постановления N 812):

– за день выезда из РФ – по нормам для командировок за границу;

– за день въезда в РФ, а также за время в пути по территории РФ – по нормам для командировок по РФ.

Дата выезда из РФ и въезда в РФ определяется (п. п. 18, 19 Положения о командировках):

– для командировок в страны СНГ, с которыми есть межправительственные соглашения о том, что отметки в паспорте о пересечении границы не делаются, – по проездным документам;

– для командировок за границу – по отметкам в загранпаспорте о пересечении границы.

Как платить суточные при однодневной командировке

Работнику, направленному в однодневную командировку:

– по РФ – суточные не выплачиваются (п. 11 Положения о командировках);

– в другие страны – выплачиваются в размере 50% от нормы для командировок за границу (п. 20 Положения о командировках).

Когда применяется размер суточных 700 руб.

Суточные в размере 700 руб. за каждый день командировки по России установлены законом только для целей освобождения от НДФЛ (п. 3 ст. 217 НК РФ). Если вы платите суточные сверх этого размера, сумму превышения:

– облагайте НДФЛ в обычном порядке;

– отражайте в справке 2-НДФЛ с кодом дохода 4800 за месяц, в котором был утвержден авансовый отчет работника по командировке (Письма ФНС от 19.09.2016 N БС-4-11/17537, Минфина от 21.06.2016 N 03-04-06/36099, от 06.10.2009 N 03-04-06-01/256).

Источник: www.finexg.ru