Что такое самозанятость

Самозанятость — это налоговый режим, который удобен тем, кто зарабатывает самостоятельно, а не получает деньги от работодателя. Это может быть реализация товаров, оказание услуг. Самозанятые уплачивают 4-6% налога без страховых взносов. Самозанятость разрешатся совмещать с другой работой. Но при этом есть ряд ограничений — запрещается нанимать людей и выплачивать им заработную плату, а также получать более 2,4 млн рублей в год.

Самозанятость запрещается оформлять людям, перепродающим товары, включая облагаемые акцизом; оказывающим агентские, комиссионные, поручительские услуги — адвокатам, консультантам; доставляющим товары; добывающим полезные ископаемые; занимающиеся нотариальной, арбитражной деятельностью.

Что представляет собой ИП

Индивидуальный предприниматель – это человек, который зарегистрировался в налоговой и получил право на ведение предпринимательской деятельности. Он сам выбирает подходящую ему систему налогообложения. Ограничения в деятельности ИП практически отсутствуют. Они могут нанимать работников и получать до 200 млн рублей в год, если работают по упрощенной системе налогообложения.

В случае превышения суммы дохода выше 2,4 млн рублей, самозанятому придется оформлять ИП. Лимит по месяцам отсутствует, налоговая будет проверять только общий годовой доход.

Индивидуальные предприниматели должны сдавать отчетность в Социальный фонд, ФСС. список конкретных бумаг, которые необходимо сдавать, зависит от того, какую систему налогообложения человек выбрал, и от того, есть ли у него наемные работники. Проще всего индивидуальным предпринимателям на УСН без работников по найму: они сдают декларацию ежегодно до 30 апреля за прошедший календарный период. В ней индивидуальный предприниматель прописывает сведения для отчета и подсчитывает налог.

Предприниматели могут принимать платежи через онлайн-кассу либо расчетный счет. Все это требует расходов: за открытие и ведение счета необходимо платить банку, за онлайн-кассу – компании-производителю.

Плюсы и минусы cамозанятости

У самозанятых налоговая ставка меньше, чем у индивидуальных предпринимателей, также у них проще отчетность – не нужно заполнять отчеты и ничего считать, система автоматизирована. В течение 24 часов после совершенной продажи необходимо сформировать чек через приложение «Мой налог» и переслать его клиенту. В каждом чеке указывается сумма и название товара (услуги).

Если покупатель – ИП или юридическое лицо, ИНН и ФИО предпринимателя или наименование компании. Также при самозанятости в отличие от ИП и юрлиц, которые продают товары обычным покупателям, а не организациям и предпринимателям, не требуется онлайн-касса. ИП отчисляют в соц. фонд 45 842 рубля. Дополнительные взносы составляют 1% от доходов свыше 300 000 рублей.

Самозанятые могут оформить справку о доходах и принести ее в банк, чтобы оформить кредит, ипотеку. Индивидуальные предприниматели не имеют такой возможности. Кроме того, при самозанятости совершать продажи проще, чем индивидуальным предпринимателям, которым нужен расчетный счет. Самозанятые принимают платежи любым удобным способом: на карту, наличными, электронными деньгами.

ИП сложнее пройти регистраци,. а тем, кто хочет оформить самозанятость, нет необходимости приходить в налоговую. Индивидуальные предприниматели могут платить налоги только с чистой прибыли. Самозанятые платят со всех доходов без учета себестоимости товаров и услуг. Что касается трудового стажа, он есть только у индивидуальных предпринимателей, которые платят страховые взносы за себя.

У банков больше доверия вызывают ИП, потому как они работают с ними давно, у ИП вероятность получить одобрение на кредит или ипотеку выше. Но для них виды деятельности ограничены. Согласно законодательству, им можно заниматься только тем, что прописано в ОКВЭД.

Самозанятые платят 4–6%. Это зависит от того, кому оказали услугу или продали товар. Налоги у ИП зависят от системы налогообложения и составляют 6–30%. Самозанятый может одновременно быть ИП. Единственный момент – ИП не может совмещать НПД с прочими системами налогообложения. Если он переходит на самозанятость, в течение месяца придется отказаться от УСН, ЕНВД, ПСН или ЕСХН.

Если предприниматель использовал упрощенку или ЕСХН и захотел перейти на уплату НПД, он обязан в письменной форме проинформировать налоговую об отказе от специального режима.

У индивидуальных предпринимателей больше расходов. Помимо затрат на производство товаров или выплату денег сотрудникам, они платят 13% с зарплаты каждого работника, 30% страховых взносов за каждого сотрудника, больше 40 000 в год за себя в качестве страховых взносов; за обслуживание онлайн-кассы и расчетного счета.

Как стать самозанятым или ИП

Заявление о постановке на учет в качестве самозанятого можно подать через интернет, используя паспортные данные и ИНН. Отправить заявление можно Через Госуслуги, приложение «Мой налог», в личном кабинете на сайте ФНС, через банковские организации. Чтобы зарегистрироваться как ИП, можно посетить налоговую с паспортом, размер пошлины составляет 800 рублей. Если выбрать другие способы регистрации, пошлина не нужна (через МФЦ, сервис ФНС (понадобится усиленная квалифицированная электронная подпись — ее можно оформить с помощью мобильного приложения Госключ), через Госуслуги либо нотариальную контору.

Статус самозанятого подходит на старте бизнеса, а также тем, кто трудится в найме, но желает заниматься чем-то еще. ИП лучше всего выбирать, если бизнес – это основная деятельность и главный источник дохода.

Источник: www.audit-it.ru

Самозанятый или ИП что лучше в 2022 году?

Желающие начать собственное дело на первом этапе должны определиться с тем, в качестве какой организационно-правовой формы им следует регистрироваться и вести официально свой бизнес. Если ранее, в основном, выбор стоял между индивидуальным предпринимательством и ООО, то с 2019 года на территории субъектов РФ стал применяться новый налоговый режим НПД. Который, в свою очередь, расширил возможности по ведению деятельности для физических лиц. Так, что лучше самозанятый или ИП, и чем они отличаются рассмотрим в данной статье.

Самаозанятый и ИП кто это?

Прежде чем выяснить в чем разница ИП и самозанятых целесообразно понять, что это за категории и кто ими может стать.

В действительности, определение самозанятых граждан не имеет четкой формулировки на уровне нормативных актов РФ и используется, как правило, в разговорной речи и СМИ. Однако, на основании установленных требований к данным лицам можно сделать следующий вывод, что:

Под самозанятыми гражданами понимаются физические лица, самостоятельно ведущие свое собственное дело в малых масштабах без руководителей и наемных сотрудников, являющиеся плательщиками НПД (налога на профессиональный доход). Таким гражданам разрешается лишь реализовывать товары своего производства, а также оказывать услуги или выполнять работы своими силами или получать доходы от использования своего имущества.

В свою очередь, индивидуальными предпринимателями являются граждане, наделенные правом заниматься предпринимательством без создания юридического лица и прошедшие в установленном порядке регистрацию в качестве таковых. Полномочия данных лиц значительно шире и в определенных аспектах приравниваются к полноценным организациям.

Чем отличается самозанятый от ИП?

Итак, из определений обеих категорий видно, что самозанятый или ИП являются физическими лицами. Однако, при имеющемся на первый взгляд сходстве в российском законодательстве введены лимиты и правила, разграничивающие два вида предпринимательства. Рассмотрим, чем отличается самозанятый от ИП по основным характеристикам.

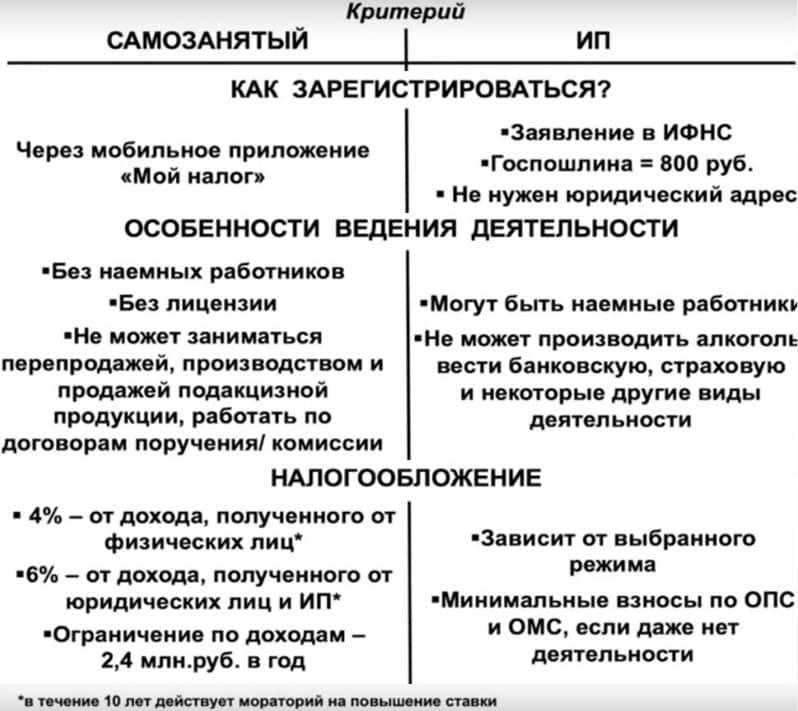

1. Порядок регистрации.

- Самозанятый:

С использованием мобильного приложения «Мой налог» или его веб-версии. Процедура регистрации является бесплатной.

- Индивидуальный предприниматель:

Через обращение в ФНС. Составляется заявление по специальной форме. Если оно подается на бумажном носителе, то оплачивается госпошлина в размере 800 рублей. Если подача осуществляется в электронном формате, то процедура бесплатна. Заявление можно подать непосредственно в налоговую, а также через МФЦ, Госуслуги или нотариальные конторы.

2. Ограничения по видам деятельности.

- Самозанятый:

Данная категория не может заниматься реализацией табачной, алкогольной, а также иной подакцизной продукцией и подлежащей маркировке в обязательном порядке. Не допускается продажа недвижимости, полезных ископаемых, включая их добычу, транспортных средств, а также товаров не своего производства (перепродажей). Вместе с тем, для самозанятого недоступны такие виды деятельности, как адвокатская, оценочная, нотариальная. Нельзя осуществлять перевозку и доставку грузов с оплатой за данную услугу в интересах других организаций или физлиц.

Не разрешается производство техники авиационного и военного назначения, а также алкогольной продукции. Не доступны к ведению страховая и банковская деятельность.

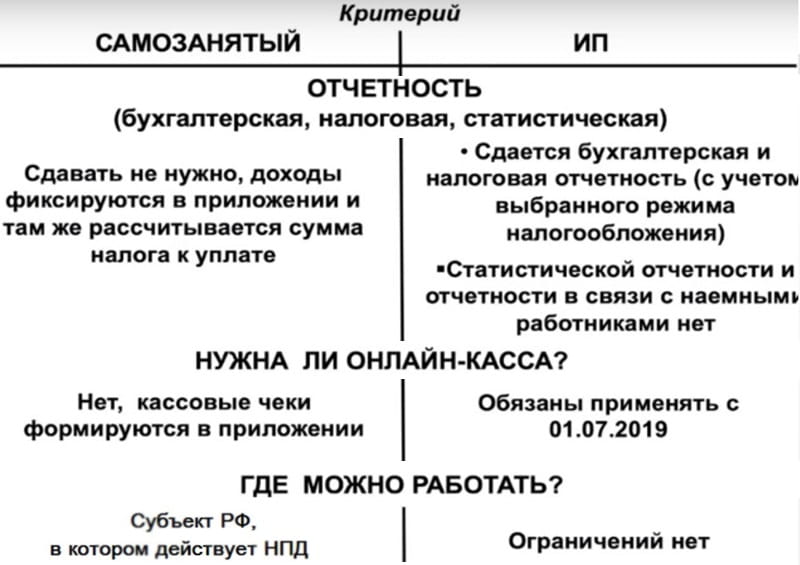

3. Территория предпринимательства.

- Самозанятый:

Непосредственная регистрация или территория ведения деятельности должны находится в регионе проведения эксперимента, на котором уже введен НПД.

Может зарегистрироваться и вести деятельность в любом регионе Российской Федерации.

4. Ограничения по уровню доходов.

- Самозанятый:

Установлено ограничение в год до 2,4 миллионов рублей;

- Индивидуальный предприниматель:

В зависимости от типа налогообложения. По УСН не более 150, а на ПСН не более 60 миллионов рублей в год. По остальным режимам лимит отсутствует.

5. Найм работников.

- Самозанятый:

Не может нанимать сотрудников.

Разрешается иметь работников по найму с определенными ограничениями по количеству. На ЕНВД и УСН до 100 человек, на ПСН до 15. А вот, на остальных налоговых режимах работников в штате может быть любая численность, как и у ООО.

6. Совмещение с работой по ТД.

Самозанятым гражданам, как и индивидуальным предпринимателям можно совмещать ведение бизнеса с занятостью по трудовым договорам. Однако, налоги по соответствующей системе налогообложения уплачиваются с доходов от предпринимательства, а не с заработной платы, полученной от работодателя.

7. Размер налогов.

- Самозанятый:

Зависит от источника доходов. Если товары или услуги оплачивает физлицо, то от полученных сумм уплачивается 4%. Остальные доходы облагаются по ставке 6% (ИП и юрлица).

- Индивидуальный предприниматель:

Налоговая база и ставки зависят от выбранного вида налогообложения и закрепляются в Налоговом кодексе РФ.

Читайте: Налоги ИП.

8. Налоговые льготы.

- Самозанятый:

Вправе оформить налоговый вычет и, вместе с тем, снизить ставку НПД на 1% на суммы, полученные от граждан и на 2% на прибыль от организаций и индивидуальных предпринимателей. Если гражданин не имеет доходов, то никаких налогов и взносов он не платит.

Налоговые ставки по различным режимам, установленные в НК, могут быть понижены на региональном уровне. Кроме того, на ПСН и УСН действуют налоговые каникулы для новых предпринимателей, а также по некоторым видам деятельности. За покупку ККТ можно оформить налоговый вычет.

9. Наличие отчетности.

- Самозанятый:

Ведение и сдача отчетности не требуются;

От сдачи отчетности освобождаются только предприниматели на ПСН. А вот, лицам, находящимся на иных налоговых режимах, предстоит сдача налоговых деклараций, прибыли по ОСНО. Если ИП имеет наемных работников, то дополнительно сдаются расчеты по страховым взносам, 6НДФЛ, 2НДФЛ, 4ФСС, СЗВМ, СЗВМ-стаж.

10. Бухгалтерский и налоговый учет.

- Самозанятые:

Вся работа базируется на приложении «Мой налог», в котором фиксируются поступления, а также рассчитываются к уплате налоговые суммы. Отдельное ведение бухучета не требуется.

Ведение учета обязательно на всех режимах. Если в штате есть сотрудники, то необходимо ведение и кадрового учета.

11. Приобретение ККТ.

- Самозанятый:

Оформление кассовых чеков происходит в «Мой налог». Как следствие, в покупке кассовых аппаратов нет необходимости.

- Индивидуальные предприниматели:

Наличие кассовой техники обязательно. Исключения составляют лишь категории ИП, указанные в ФЗ №192 (статьи 1, 2).

12. Уплата страховых взносов.

- Самозанятые:

Страховые взносы могут уплачиваться по желанию, однако, не являются обязательными.

В обязательном порядке уплачиваются страховые взносы в фиксированном размере на медицинское и пенсионное страхование. Вместе с тем, в пользу последних уплачивается 1% от прибыли сверх 300 000 рублей.

13. Формирование пенсии.

- Самозанятый:

Пенсионный стаж по НПД не учитывается, если добровольно не платятся пенсионные взносы.

- Индивидуальный предприниматель:

Осуществляется формирование стажа и пенсии на основании уплаченных обязательных взносов.

14. Выбор системы налогообложения.

- Самозанятый:

Становится на учет только по НПД;

Может выбирать подходящую из нескольких видов: ПСН, УСН, ОСНО, ЕНВД, ЕСХН. Вместе с тем, имеется возможность совмещать налоговые режимы и использовать НПД.

15. Наличие штрафов.

- Самозанятые:

Основными нарушениями, за которые самозанятые могут быть оштрафованы – это сокрытие доходов, а также невыдача платежных документов (чеков) покупателям. В остальном в 422 –ом ФЗ и поправках к нему не оговорены нюансы по контролю за активностью самозанятых. Тем не менее, при осуществлении торговой деятельности и оказания услуг следует руководствоваться общими федеральными законами в данной сфере.

- Индивидуальные предприниматели:

Штрафные меры могут накладываться за неуплату или частичную уплату взносов, налогов, а также за недостоверные данные при сдаче отчетности, за ее отсутствие и несоблюдение правил использования ККТ. Если в штате имеется персонал, то нарушение прав сотрудников также могут последовать наказания. Таким образом, санкции за нарушения могут применять налоговая и трудовая инспекция, а также различные государственные надзорные органы и фонды.

Что лучше самозанятый или ИП?

Итак, несмотря на общую схожесть двух разновидностей предпринимательства, они имеют много различий. Выбирая, что лучше самозанятый или ИП, человеку следует определиться с целями и ответить для себя на несколько вопросов:

- Действует ли НПД в регионе присутствия гражданина или его клиентов?

- Какие планируются обороты?

- Насколько существенен размах бизнеса?

- Какова целевая аудитория, а также способы ведения расчетов?

- Товары и услуги какого типа будут реализовываться?

- Какой деятельностью в планах заниматься?

- Потребуется ли в обозримом будущем дополнительный персонал?

- Делается ли расчет на будущую пенсию?

- Какие расходы по налогам и взносам готовы нести?

В свою очередь, суммируя полученные ответы с учетом разницы между самозанятым и ИП можно понять, какая именно форма подходит в каждом конкретном случае.

Пример:

Например, человек планирует оказывать услуги по косметологии и маникюру. Если он это будет делать на дому самостоятельно, то для него оптимален переход на НПД. При условии, что он уже введен в его регионе. Если же он хочет открыть салон красоты со штатом парикмахеров, косметологов или других сотрудников, то ему придется регистрировать ИП или ООО. Поскольку, вести деятельность в качестве самозанятого с наемными специалистами он не сможет.

Делая выбор самозанятый или ИП в такси, физлицу также нужно решить какого рода деятельность он собирается осуществлять. Если он хочет развить свой автопарк, то кроме как через ИП или ООО реализовать это не получится. Если же он планирует на своем или арендном автомобиле сотрудничать с имеющимся парком (например, Яндекс.Такси), то переход на данный режим в качестве самозанятого будет наиболее целесообразным. При условии, что в его регионе уже введен НПД. Однако, при выборе наиболее выгодной системы налогообложения существует масса нюансов, разнящихся от случая к случаю.

Конечно, с точки зрения финансовой нагрузки и «бумажной волокиты» регистрация в качестве самозанятого выглядит более приемлемой. Но только для тех граждан, которые укладываются в рамки выдвинутых для данной категории ограничений. Если эти условия соблюдать невозможно, то применять НПД для своих доходов невозможно.

Если определиться с выбором по-прежнему сложно, стоит учесть, что:

- Оформить самозанятость можно быстро даже не выходя из дома в любой момент. А вот позже зарегистрироваться в качестве ИП, в случае расширения или необходимости;

- Открыв ИП, его можно столь же успешно закрыть и остаться лишь плательщиком НПД в качестве самозанятого;

- Будучи ИП, гражданин вправе перейти на налоговый режим НПД, если он уже действует в его регионе.

Источник: mytopfinance.ru

Что лучше: ИП или самозанятый?

В 2019 году появился еще один налоговый режим с пониженной ставкой: так называемый налог на профессиональный доход (НПД), который платят самозанятые. Такой статус удобен фрилансерам и тем, кто решил заняться своим делом — например, открыть небольшой бизнес.

Но в РФ уже давно существует индивидуальное предпринимательство, которое тоже обеспечивает законодательную и налоговую базу для малого бизнеса. Так как же сделать выбор бизнесмену? Как понять, что лучше — ИП или самозанятый? Давайте разбираться.

В чем же разница между налоговыми режимами?

Чтобы выбрать статус для регистрации своего дела, рассмотрим ключевые характеристики индивидуального предпринимательства и налогового режима для самозанятых.

Если есть желание работать самостоятельно, легализовать свой небольшой доход от рукоделия, репетиторства и других полезных профессиональных навыков, будет уместен быстрый в регистрации, не требующий сложной отчетности режим НПД. А для начинающих предпринимателей статус самозанятого может стать отличной стартовой площадкой для проверки эффективности бизнеса, который в данном случае не потребует средств и времени на регистрацию.

Источник: hiterbober.ru