Приобретение транспортного средства требует значительных финансовых вложений. Не каждая организация может позволить себе мгновенное приобретение служебного автомобиля. Лизинг — отличная возможность получения оборудования предприятиями. В России и других странах данная форма сделок уже приобрела значительную популярность.

Что такое лизинг

Лизингом называется приобретение различного имущества для нужд юридических лиц. Организация может приобрести необходимую технику, оборудование или недвижимость с правом постепенного выкупа. Стоит заметить, что воспользоваться лизингом могут и физические лица при желании приобрести дорогостоящее имущество.

Полученное в лизинг имущество принесет пользу организации, так как данный вид сделки предполагает использование выкупаемого предмета сделки. Таким образом, можно сказать, что оборудование приобретается в аренду с последующим правом получения имущества в полное владение юридического лица.

Чем отличается лизинг от кредита? Полное видео уже на канале☝️#спецтехника #лизинг #кредит #авто

Важно!

- Только практикующие автоюристы

- Анонимно

- Бесплатно

Юридическое лицо, получившее имущество по сделке лизинга, может планировать свою деятельность с учетом арендованного транспортного средства. Организация имеет полное право зарабатывать на приобретенных предметах.

Компании, которые предлагают оформить сделку лизинга, рассматривают каждый случай индивидуально. Клиент вправе обсудить условия получения имущества и срок аренды. Нередко лизинговые компании избавляют юридических лиц от необходимости внесения первоначального взноса.

Выгода для компании, предоставляющей услугу, заключается во включении в стоимость суммы возможного подорожания объекта сделки. Ежемесячный платеж рассчитывается с учетом всех надбавочных сумм.

Виды и какое имущество можно взять в лизинг

Важно!

- Только практикующие автоюристы

- Анонимно

- Бесплатно

Существует множество форм лизинга, которые отличаются друг от друга специфическими особенностями. Вид оформленной сделки делится на три категории.

Возвратный

Данную форму лизинга можно охарактеризовать как самую особенную. Специфика сделки заключается в том, что получатель лизинга одновременно является продавцом объекта. Иными словами, юридическое лицо осуществляет продажу своего имущества лизинговой компании, а также заключает с ней сделку, по которой будет получать это же оборудование или технику в пользование по договору аренды.

Таким образом, возвратный лизинг оформляется с участием залога. Важно учитывать, что организация все так же получает средства на развитие фирмы. Возвратный вид сделки более прочих подвержен коррупции.

По данной сделке юридическое лицо может приобрести технику, автомобили различной грузоподъемности, недвижимость, железнодорожные и водные транспортные средства.

Финансовый

Вид сделки, в которой участие предоставляющей лизинг компании является исключительно формальностью. Приобретатель имущества получает технику сразу от поставщика. Арендодатель покупает активы для лизингополучателя и передает ему имущество на оговоренный период.

К концу срока предоставления объектов лизинга будет оставлена определенная сумма выплат. Также сделка предполагает обязательное условие: приобретенная техника или оборудование должно быть принято в случае возврата объектов юридическим лицом.

Операционный

Предполагается для крупных поставщиков транспортных средств. Главное отличие этой разновидности фигурирует в названии. Предоставляющая лизинг компания обязуется взять на себя все сопутствующие сделке операции. Это означает, что компания должна позаботиться о транспортировке объектов, поддержании их состояния и обслуживании.

Лизингодатель в этой схеме признается основным участником сделки. Для покупателя данная сделка выгодна, так как он может приобрести автомобиль и пользоваться этим ТС несколько лет, после чего оформить бумаги на новое улучшенное авто.

Основные сведения о лизинге

Важно!

- Только практикующие автоюристы

- Анонимно

- Бесплатно

Лизинг можно упрощенно назвать ипотекой на транспортное средство, так как лизингоприобретатель получает ТС в пользование и имеет право приобрести его в полную собственность.

К принципам лизинговых сделок можно отнести:

- Равноправие участвующих в сделке сторон;

- экономичность приобретения техники;

- право выкупа или возврата объекта договора;

- постепенная смена владельца имущества;

- добровольность участия в соглашении;

- необходимость срочного получения имущества для эксплуатации.

Схема осуществления лизинга относительно проста. Основными действиями являются:

- Оформление договора лизинга.

- Ежемесячный взнос средств оплаты со стороны клиента лизинговой компании.

- При необходимости — проверка состояния объектов арендодателем.

Стоит учитывать, что лизинговая компания также имеет право изъять имущество, если клиент нарушает установленные принципы соглашения. Закон обосновывает это положение тем, что предмет соглашения не является собственностью юридического лица до полного внесения установленной суммы.

После закрытия периода договора клиент может выбрать, как поступить с техническим оборудованием.

Возможные действия заключаются в:

- Выкупе имущества и становлении его полноправным владельцем;

- возврате техники арендодателю.

Если клиент выберет второй вариант и откажется от выкупа, лизинговая компания будет распоряжаться предметом сделки по своему усмотрению.

Отличие лизинга от аренды

Несмотря на схожесть понятий аренды и лизинга, эти сделки имеют некоторые отличия. Так, документ аренды не имеет определенного максимального срока оформления. Лизинг же считается более глубоким в экономическом смысле понятием.

При заключении договора лизинга компания учитывает возможный износ оборудования и стоимость его обновления. Исходя из этих сведений устанавливается период действия соглашения, равный примерно половине амортизации предмета. Данная особенность позволяет лизингодателю приобретать выгоду.

Плюсы и минусы лизинга

Среди преимуществ данного рода сделки можно выделить:

- Возможность получения кредита физическим лицом в иностранной валюте;

- оформление страховки на автомобиль на средства лизинговой компании;

- небольшой размер первоначального взноса;

- редкая смена графика перевода платежей;

- необходимость подписания клиентом только одного договора;

- отсутствия необходимости дополнительного залога;

- полная информация о платежах всего периода действия договора.

Важно!

- Только практикующие автоюристы

- Анонимно

- Бесплатно

Недостатков лизинг имеет на порядок меньше. К отрицательным моментам оформления такой сделки относятся:

- Достаточно продолжительный срок действия сделки (не менее одного года);

- наличие внушительных переплат;

- полный переход права собственности только после выкупа автомобиля по остаточной стоимости;

- возможность рисков вследствие девальвации, так как сделка привязана к наличному курсу валют.

Самый главный недостаток лизинга заключается в том, что клиент из-за невозможности перевода средств по очередному платежу может лишиться выкупаемого имущества. Уплаченные ранее средства не будут подлежать возврату.

Чем лизинг отличается от кредита простыми словами

Главное отличие кредита и лизинга заключается в том, что лизинг предполагает извлечение выгоды из использования приобретаемого имущества. Кредит же направлен исключительно на выкуп автомобиля.

Предметом сделки кредита являются денежные средства, на которые клиент купит транспортное средство. Лизинговая сделка отличается тем, что объектом соглашения является именно имущество.

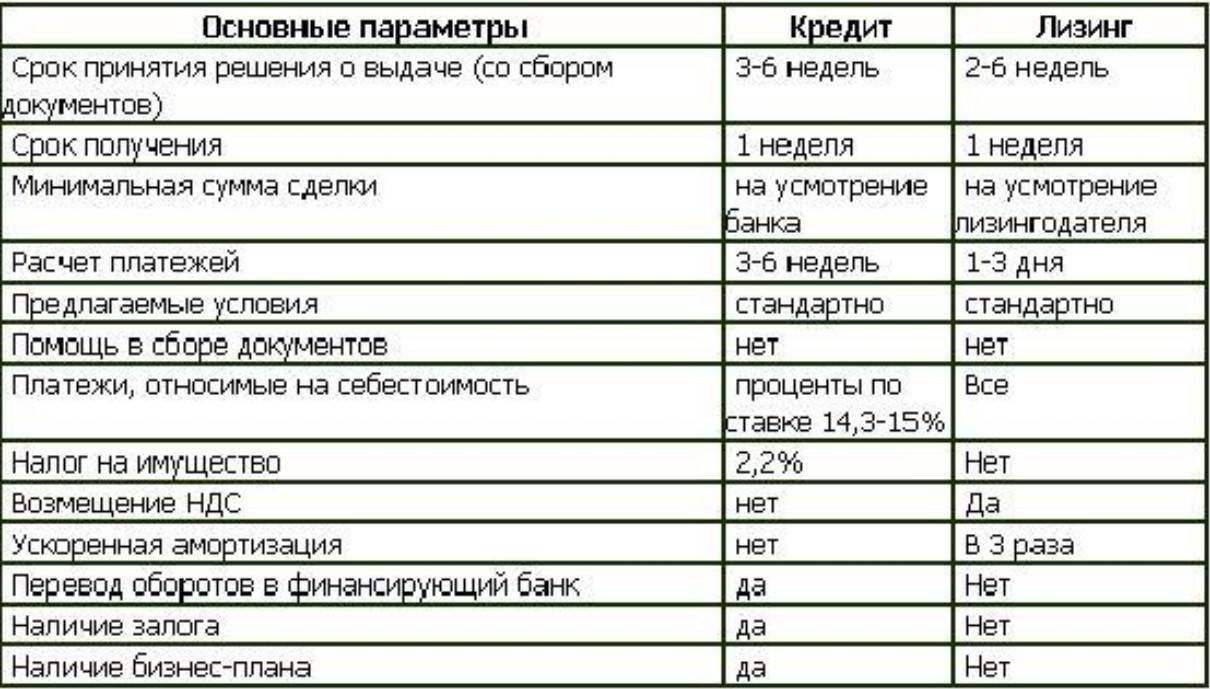

Также можно провести сравнение сделок с помощью таблицы:

| Кто выдает | Только банковские организации | Лизинговые компании, физические лица |

| Собственник имущества | Клиент | Лизинговая компания |

| Период амортизации | Не менее 5 лет | Не более 3 лет |

| Первоначальный взнос | На усмотрение банка | Не требуется |

| Какой автомобиль можно приобрести | В большинстве случаев приветствуются новые автомобили, но некоторые кредитные организации с более жесткими условиями выдают средства и на подержанные авто | Не имеет значения |

| Страховка | Приобретается клиентом | Оформляется на средства лизинговой компании |

Важно учитывать и факт, что по лизингу юридическое лицо или индивидуальный предприниматель может вернуть 18% от налога на добавочную стоимость. Также по сделке лизинга клиент вправе выбрать более гибкий график выплат.

Преимущества лизинга перед автокредитом

При принятии решения о способе приобретения транспортного средства водителю стоит принять во внимание положительные стороны лизинга. К ним можно отнести возможность экономии на налогах, а также большую степень доброжелательности со стороны лизинговой компании.

Кредитор при заключении сделки не выдвигает требования о наличии дополнительного залога, а также предоставляет возможность пользования дополнительными услугами. Самым значимым преимуществом можно назвать бесплатное обслуживание транспортного средства. Замена масла, шин и оплата ТО осуществляется лизинговым агентством.

Недостатки лизинга перед автокредитом

Важно!

- Только практикующие автоюристы

- Анонимно

- Бесплатно

Справедливо заметить, что лизинг имеет множество средних весомости преимуществ и несколько серьезных недостатков. Важно ознакомиться с минусами оформления лизинга, чтобы принять окончательное решение.

Отсутствие прав на имущество

Клиент лизинговой компании может пользоваться арендованным имуществом, но он станет полноправным владельцем автомобиля только после выкупа. До этого момента все действия, которые водитель хочет предпринять по отношению к автомобилю, он должен обговорить с лизингодателем.

Также при нарушений правил пользования объектом сделки клиент может утратить ТС без права возмещения вложенных средств. Стоит заметить, что автомобиль, которым водитель пользуется в рамках сделки лизинга не может быть залогом для других кредитных операций.

Возможность взысканий по обязательствам

Так как полноправным владельцем транспортного средства остается лизинговая компания, она может распоряжаться имуществом по собственному усмотрению. В отличие от клиента, лизингодатель может использовать ТС в качестве залога для получения кредита.

Описанная ситуация вполне возможна: порой лизинговые компании испытывают финансовые проблемы и решаются на оформление кредита. Если организация не сможет выплатить взятую у банка сумму с процентами, судебные приставы позаботятся об изъятии залога.

Несмотря на факт того, что по договору лизинга эксплуатация клиентом автомобиля возможна, делать это будет крайне затруднительно. Чтобы не попасть в такую ситуацию, водитель должен оценить степень надежности лизингодателя и тщательно изучить договор сделки перед подписанием.

Обложение платежей по договору НДС

Выплаты по автокредиту не предусматривают связи с налогом на добавочную стоимость в отличие от лизинга. Если клиент лизингового агентства является физическим лицом или использует упрощенную схему налогообложения, его расходы станут больше из-за НДС, который входит в платежи.

Однако если приобретатель лизингового имущества и так выплачивает НДС, данное обстоятельство на нем никак не отразится. Это объясняется тем, что клиент может предоставить своевременно уплаченный к зачету налог.

Что более выгодно для физических лиц

Важно!

- Только практикующие автоюристы

- Анонимно

- Бесплатно

Дать однозначный ответ на поставленный вопрос крайне затруднительно, так как все зависит от индивидуальных обстоятельств. Например, если автомобилист хочет получить транспортное средство в собственность сразу, ему стоит обратиться к автокредиту. Важно также брать во внимание факт, что автокредитование нередко предполагает наличие жестких условий сделки.

Если водитель желает беспрепятственно пользоваться подержанным авто, следует сделать выбор в пользу лизинга. Однако следует помнить, что лизинг не предполагает перехода имущества в собственность и отличается высоким уровнем налогообложения для граждан.

Что более выгодно для предприятий

Организациям следует остановиться на лизинге, так как он нацелен на максимальное приобретение выгоды с имущества. Оборудование и техника будут обслуживаться лизингодателем, но юридическое лицо все же будет иметь возможность зарабатывать на арендованных объектах.

Стоит отметить гибкий график произведения средств и возможность включения переведенных денег в баланс компании. Также клиент лизинговой компании не будет беспокоиться об обновлении оборудования, имея возможность по истечению срока заключить сделку на другой вид имущества.

Критерии выбора оптимального варианта

Решение о выборе между лизингом и автокредитом стоит принимать обдуманно и сконструировано. Для начала необходимо принять во внимание кредитную историю и возможные ставки по процентам. Следующий шаг — оценка приобретаемого имущества. Важно соотнести стоимость объекта, его состояние и период использования.

Особое внимание нужно уделить проверке организации, с которой клиент желает заключить сделку. Нельзя доверять мелким ненадежным компаниям. Оставшиеся пункты относятся к индивидуальным предпочтениям автомобилиста, желающего приобрести авто. В эту категорию можно отнести сроки рассмотрения заявки и действия сделки, наличие или отсутствие первоначального взноса и прочее.

Как оформить лизинг?

Подробнее о том как купить технику в лизинг для индивидуальных предпренимателей, юридических лиц и просто физических лиц вы можете узнать из данной статьи: «Как оформить лизинг на авто или спецтехнику». Как выбрать компанию и где оформить лизинг, понятным языком без лишней воды.

10 банков работающих с лизингом

Существует определенный рейтинг банковских организаций, которые готовы сотрудничать на условиях лизинга. Высокой степенью надежности отличаются:

- Сбербанк;

- Альфа банк;

- ВТБ;

- Бизнес Альянс;

- Юникредит;

- Государственная Транспортная Лизинговая компания;

- Европлан;

- Трансфин-М;

- Rail 1520;

- ВЭБ-лизинг.

Каждый банк предоставляет собственные условия заключения сделки. Клиент может на свое усмотрение выбрать банковскую организацию из предложенного списка, не опасаясь столкновения с некачественным предоставлением услуг.

Источник: auto-pravda.online

Какие существуют различия между лизингом и кредитом?

Сегодня есть несколько способов приобрести транспортные средства и при этом не оплачивать всю их стоимость сразу: кредит, рассрочка, лизинг. На страницах нашего портала Vodi.su мы уже достаточно много написали о различных кредитных программах от российских банков, рассматривали чем автокредит отличается от потребительского.

В данной статье попробуем провести линию разграничения между кредитом и лизингом при покупке автомобиля. Хотя нужно сказать, что в лизинг можно покупать не только транспортные средства, но и оборудование и даже недвижимость — суть от этого не меняется.

Лизинг является более выгодным способом приобретения техники, чем кредит, поскольку лизинговые компании работают совсем по другому механизму. От этого выигрывают как юридические лица, так и физические.

Что это такое лизинг?

В переводе с английского это слово переводится, как “сдача в аренду”. Лизинговая компания выступает посредником между производителем и покупателем. Она за свои деньги выкупает транспортное средство у производителя и сдает его в аренду покупателю.

Механизмы могут быть разные, например когда есть несколько уровней посредничества — это особо заметно, если клиент хочет приобрести тот вид транспорта, который не производится или не поставляется в Россию.

Одним из главных отличий от кредита является то, что лизинговая компания может самостоятельно заняться поиском необходимого оборудования, в том числе и автомобиля, при этом специалисты займутся всеми документами самостоятельно. То есть вам не нужно будет переживать за регистрацию ТС в ГИБДД, страховка по всем необходимым программам будет оформлена — ОСАГО, КАСКО.

Очень важный момент для предпринимателей — объект лизинга не ставится на баланс предприятия вплоть до полного выкупа. Срок полной амортизации сравним со сроком действия кредита.

Что это значит? Это значит, что предприниматель получает значительную экономию за счет ускоренной амортизации имущества.

Кроме всего прочего, НДС уплачивается не сразу с полной стоимости техники, а с каждого отдельного платежа по договору. Да и рассчитывать сами ежемесячные платежи намного легче, поскольку в случае с кредитом платеж делится на две части — проценты по кредиту и само тело кредита. Тогда как в случае с договором о лизинге платится твердо установленная сумма за аренду техники. Ну а в том случае, если договор предусматривает полный выкуп, то в эту сумму включена стоимость самой техники и стоимость услуг компании.

Любая лизинговая компания предлагает несколько основных программ, но условно их можно разделить на два вида:

- аренда с правом выкупа;

- аренда без права выкупа.

Конечно, если речь идет о личном автотранспорте, то большинство из нас мечтает о полном погашении задолженности и после этого мы становимся полноценными владельцами автомобиля. Однако, аренда без права выкупа тоже является довольно востребованной и популярной услугой, особенно на Западе.

- вы оформляете лизинг на 3 года на автомобиль самой последней модели;

- платите определенную сумму отчислений ежемесячно;

- компания сама занимается всеми вопросами регистрации и оформления;

- компания оплачивает все налоги (хотя все это, конечно же, включено в стоимость арендной платы);

- через три года, когда машина вам надоест, вы можете оформить подобный договор на более современную на то время модель.

Такой механизм выгоден большим предприятиям и юридическим лицам — техника формально им не принадлежит, за нее не платятся налоги, а фактически она используется для собственных нужд. Когда же потребность в данной технике отпадает, после завершения работ, она возвращается в лизинговую компанию и потом сдается в аренду или продается новым пользователям.

Преимущества лизинга перед кредитом

На страницах Vodi.su мы уже частично касались данной темы. Напомним, что для физических лиц разница в деньгах будет несущественной — лизинг помогает сэкономить приблизительно 100-150 тысяч рублей на переплате, если речь идет об автомобиле стоимостью 1 миллион рублей. То есть, если вы оформляете договор на 3-7 лет, то эта разница будет малозаметной.

Однако лизинговые компании могут предложить более гибкие схемы погашения задолженности, например вносить деньги необязательно ежемесячно одинаковыми платежами, можно договориться о платежах один раз в несколько месяцев.

Для юридических лиц могут действовать и другие схемы, позволяющие оплачивать остаток долга одноразовым платежом. Конечно, все это делается не бесплатно, но иногда обстоятельства складываются так, что нет возможности платить по всем своим обязательствам.

Первоначальный платеж при оформлении кредита обычно составляет 15%, тогда как лизинговые компании требуют как минимум 10 процентов. Также при аренде с правом выкупа компании предоставляют полный комплекс услуг — от оформления и регистрации ТС до ремонта в случае ДТП.

Из других положительных сторон можно выделить:

- компаниям требуется меньше времени для принятия решения об оформлении договора — от получаса до одних суток;

- меньше внимания уделяется платежеспособности клиента, не всегда даже требуют справки о доходах;

- в случае ДТП клиенту на время ремонта может быть предоставлен другой автомобиль;

- сервисное обслуживание — хранение шин, контроль за перемещением или за расходом топлива, ремонт в дилерских СТО и так далее.

Объяснить эти преимущества можно тем, что лизинговая компания является владельцем данного транспортного средства до момента его полного выкупа. Многие компании уже давно пользуются данными услугами, а с недавнего времени лизинг стал доступен и физическим лицам.

Источник: vodi.su

Основные сходства и отличия лизинга от кредита

Чтобы понять отличия между кредитом и лизингом, сравнить все их преимущества и недостатки, сделать выбор в ту или иную сторону, стоит подробнее ознакомиться со всеми условиями, плюсами, минусами данного способа финансирования.

Английское слово лизинг означает аренда, один из способов приобретения как движимого (транспорт) так и недвижимого имущества (оборудование, бытовую технику, недвижимость). Если нет наличных денег при расчете за товар, то его можно арендовать, а при полном расчете – выкупить, воспользоваться правом собственности.

Лизинг — это финансовая сделка между заемщиком и лизингополучателем, предметом которой может стать:

- автомобиль;

- оборудование для производства;

- жилая и коммерческая недвижимость;

- специальная техника для сельскохозяйственных, строительных нужд;

- комплексы для имущества, либо открытия производства;

В лизинговой сделке участвуют три субъекта: продавец, лизингодатель и лизингополучатель, что является основным отличием от кредита.

- Продавцом является владелец имущества, которое становится предметом лизинга. Он назначает свою цену, участвует при сделке купли-продажи.

- Лизингодатель является субъектом деятельности, который и покупает у продавца товар, затем передает его в лизинг. В России известно уже достаточно крупных дочерних банков, компаний, предоставляющих населению такие услуги.

- Лизингополучатель является покупателем имущества, берет на себя обязанности по оплате купленного товара в лизинг, оговаривая с лизингодателем условия и сроки внесения платежей. Ни одна сделка во избежание определенных рисков не обходится без страховой компании. При сделке между лизингодателем и получателем составляется и подписывается договор, где указываются сроки погашения займа с расходами за услуги, предоставленные лизинговой компанией.

Сходства

- Кредит и лизинг оформляются примерно одинаково.

- Схож пакет документов для сбора, существенных отличий не имеет.

- Обязательно внесение первоначального взноса и в том, и в другом случае.

- Составление графика по договору также не сильно отличается.

- Примерно одинаковые проценты по платежам, при лизинге – немного выше.

- Возможность приобретения покупки в долг, без наличия полной суммы для наличного расчета.

Отличия

- Переход собственности. Основным отличием является сам факт перехода определенного вида имущества. При кредитовании заемщик сразу переписывает имущество на себя, и становится его собственником. При лизинге же имущество будет принадлежать лизингодателю до тех пор, пока покупатель полностью не рассчитается за свою покупку. Если кредит дает возможность распоряжаться имуществом по своему усмотрению, то при лизинге возможно только пользование, но распоряжаться до полного расчета не получится.

- Обложение налогами. При лизинге можно оптимизировать налогообложение. Это выгодно бизнесменам, поскольку непоставленное имущество на баланс не обременяется налогами. Платежи по налоговым расходам включены в общую стоимость недвижимости, соответственно компания от этого только выигрывает. Кроме того, в платеж входит и НДС, предприятие вправе компенсировать уплаченное НДС и получить налоговый зачет.

- Проведение выплат. График платежей по лизингу более гибок, чем по кредиту, он прописывается в договоре и выплаты могут зависеть от множества факторов, сезонности, возможностей покупателя. При кредите же заем нужно погашать ежемесячно и равными взносами. Также при лизинге выплаты начинаются только после введения оборудования в эксплуатацию, то есть когда взятый товар начнет работать на покупателя и приносить ему доход. Вот почему лизинг выгоден в первую очередь предпринимателям.

[box type=»download»] Компании не столь критичны к ранним кредитным историям в отличие от банков, платежеспособность клиентов их мало интересует. Товар будет в любом случае находиться на их балансе до полного погашения основного долга. Помимо вышеперечисленных отличий можно отметить и то, что кредит выдается наличными, а лизинг — только товаром. Если при кредитовании имущество находится на балансе у предприятия, то при взятии в лизинг – на балансе у лизингодателя.[/box]

Разница в налогообложении

При нахождении имущества на балансе у лизингополучателя он вправе вычесть сумму начислений на амортизацию. Если же имущество находится на балансе у лизингодателя, то из расходов по платежам вычитается выкупная стоимость.

Если выкупная стоимость не учитывается в договоре, то включается первоначальная стоимость товара. Когда товар перейдет в собственность, то расходы можно амортизировать.

Согласно налоговому кодексу данная позиция может быть оспорена, поскольку платежи по лизингу несут в себе все прочие расходы. Амортизируемое имущество при формировании своей стоимости уже включает в себя расходы по приобретению товара, его доставки, установки, изготовлению, вплоть до того момента, пока товар не вступит в эксплуатацию, то есть когда им можно будет пользоваться.

Лизингодателем уже амортизируется имущество в полном объеме, остаточная стоимость при передаче имущества получателю равна нулю. При накоплении фирмой выкупной стоимости списать ее уже не получится, поскольку начислений амортизации в данном случае уже не будет. Нет необходимости делить платежи по лизингу, они полностью несут в себе все прочие расходы: налог на имущество, на прибыль и НДС.

Различия в требованиях к заемщику

В отличие от кредита требования к заемщику достаточно лояльные:

- Не берутся во внимание ранние кредитные истории, некоторым предпринимателям, имеющим проблемы с банком, это очень выгодно.

- Заявка рассматривается гораздо быстрее, в течение дня, в основном все они одобряются.

- Для взятия товара заемщику не требуется залог, поручитель.

- Заемщику не нужно выплачивать долги ежемесячно, он может управлять сам своими выплатами.

- Заемщик обязан содержать арендованное имущество в целости, сохранности, правильно его эксплуатировать и применять только по назначению.

Недостатки

Несмотря на множество преимуществ, некоторые недостатки у лизинга всё же имеются:

- Лизингополучатель – не собственник имущества. Получатель может только пользоваться имуществом, либо иным товаром, взятым в лизинг, при этом строго соблюдая все условия действующего договора. Если меняется место эксплуатации товара, или его нужно сдать в аренду, то все это согласовывается в обязательном порядке с компанией по лизингу, нарушения по договору могут привести к изъятию товара. Лизинговый предмет не может выступать в качестве залога.

- Предмет лизинга может подвергнуться взысканию. Предмет после заключения договора становится собственником лизингодателя и при возникновении у него проблем с финансами, он может изъять данное имущество у получателя через суд. Эксплуатация имущества при этом может сильно пострадать, предпринимателям это крайне нежелательно. При составлении договора важно обращать внимание на репутацию, стабильность лизинговой компании.

- Обложение НДС платежей при лизинге. При лизинге товар полностью облагается налогом. Если лизингополучатель – плательщик НДС, то проблем нет. При освобождении же от НДС клиентом даже при использовании упрощенной системы налогообложения затраты по договору будут существенно выше.

Преимущества

- Удобное распределение платежей, сроков именно для получателя лизинга. Рассчитываться можно прибылью от полученного предмета и при его эксплуатации.

- При лизинге не требуется большой первоначальный внос.

- При лизинге ощутима экономия за счет налогов, НДС, налога на прибыль.

- При лизинге существенно снижен налог на имущество, его балансовую стоимость за счет ускоренной амортизации коэффициента до 3%.

- Гибкий график платежей, они начинаются только с введения полученного предмета в эксплуатацию.

- Товар может находиться на балансе как лизингополучателя, так и лизингодателя, за счет чего можно структурировать свой баланс, управлять им.

- Лизингополучатель может не переоценивать основной фонд товара, если он находится у него на балансе.

- Если срок лизингового договора истек, то стоимость предмета для получателя составляет 0%.

- Заключение договора предусмотрено до 3 лет, за это время товар, как правило, окупает себя, что конечно, выгодно для предпринимателей, так легче управлять бизнесом.

- При получении лизинга залог отсутствует, поскольку на весь срок договора собственником выступает лизинговая компания.

- Лизинг прост, эффективен, доступен, позволяет оставаться достойным конкурентом на рынке любому предпринимателю.

Вывод

Лизинг появился на нашем рынке и стал новой, эффективной формой финансирования. При лизинге возможно регулирование инвестиционного потока в разные отрасли экономики, поэтом данное направление выгодно государству. Продавцы от этого расширяют рынок сбыта своей продукции, а банки — свою клиентскую базу.

Лизинг сложно организовать, поскольку в процессе задействованы три стороны, налоговые службы скептически относятся к данным сделкам, но плюсы очевидны, и их немало. Это выгодно лизингодателю, который имеет доход от разницы между стоимостью предмета и его платежной суммой.

Также это выгодно лизингополучателю, который может пользоваться имуществом, не вовлекая в него денежные средства, а рассчитываться только прибылью от данного имущества.

При лизинге важна предоплата, и это отмечается при составлении договора. В страховку включаются все возможные убытки, связанные с неплатежеспособностью получателя, его недобросовестным поведением, отношением к имуществу. Иногда проблемы и споры возникают между участниками сделки, и если договориться не получается, то судебные тяжбы длительны, и порой малоэффективны.

Конечно, новая ветвь в кредитовании населения имеет множество недоработок, которые предстоит еще решить как на государственном уровне, так и в лизинговых компаниях. Наверное, нельзя однозначно ответить на вопрос, какой из инструментов кредитования лучше. Клиенту дан выбор, а каким воспользоваться, решать ему, исходя из целей покупки, а также конкретной ситуации.

Источник: hardcorecase.ru