Отчетность ИП и организаций на УСН состоит всего из одной декларации. Сдается она раз в год в установленный законом срок. При этом неважно, какой объект применяет упрощенец: «доходы» или «доходы минус расходы». Рассмотрим, по какой форме и в какой срок нужно отчитаться по УСН 15% за 2019 год.

Сроки сдачи отчетности на УСН «доходы-расходы» за 2019 год

| Кто сдает | Когда сдается (включительно) |

| Организация | до 31 марта 2020 года |

| ИП | до 30 апреля 2020 года |

Если крайний срок сдачи декларации выпадает на выходной или праздник, он переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ). В 2020 году срок сдачи отчетности по упрощенке не выпадает на выходные и поэтому не переносится.

При утрате права на УСН декларацию нужно сдать до 25 числа месяца, следующего за кварталом, в котором вы нарушили правила применения упрощенки (п. 3 ст. 346.23 НК РФ). При добровольном отказе от УСН отчетность нужно направить в ИФНС до 25 числа месяца, следующего за тем, когда вы снялись с упрощенки (подали заявление по форме 26.2-8).

Бланк декларации УСН «доходы минус расходы»

- Титульный лист.

Содержит основную информацию об упрощенце, сдающем отчет, налоговом периоде и ИФНС, в которой организация или ИП состоит на учете.

Включает в себя данные о суммах авансовых платежей и налога к уплате (уменьшению) по итогам отчетного или налогового периода.

Отражает информацию о доходах и расходах, сумме полученного убытка, налоговой ставке и размере исчисленного налога по итогам каждого отчетного (налогового) периода.

Раздел 3 (Отчет о целевом использовании имущества) заполняется, только если вы получали активы в рамках благотворительности или целевого финансирования (согласно нормам ст. 251 НК РФ).

Бланк декларации по УСН «доходы минус расходы» 2019 Скачать

Порядок заполнения декларации УСН «доходы-расходы» за 2019 год

Общие правила заполнения декларации

При заполнении декларации по УСН нужно не только верно внести все данные, но и правильно оформить саму отчетность. Незначительная, казалось бы, ошибка, например, в номере страницы, скреплении листов документа или цвете чернил, может послужить причиной отказа в приеме декларации.

Напомним основные правила заполнения отчета по УСН:

- Суммы указываются в полных рублях: значения до 50 копеек отбрасываются, свыше — округляются до полного рубля.

- Нумерация страниц в декларации — сквозная: листы нумеруются в том порядке, в котором идут друг за другом.

- Если какие-то листы и разделы не заполняются, их сдавать не нужно.

- При заполнении декларации от руки нужно использовать чернила черного, фиолетового или синего цветов. Исправлять корректором ошибки нельзя. Желательно вообще их не исправлять, так как отчет проверяет машина. Лист, в котором допущена ошибка, лучше переделать.

- При заполнении отчета на компьютере используйте шрифт Courier New высотой 16-18 п. Двусторонняя печать запрещена, как и скрепление листов степлером. При использовании канцелярской скрепки желательно не затрагивать штрих-коды в верхнем углу титульного листа — его повреждение может вызвать затруднения при считывании информации с отчета машиной.

- Показатели вносятся слева направо, начиная с крайней левой ячейки. Если отчет заполняется с использованием специальной программы, то числовые показатели нужно выровнять по правому полю.

- Текст в декларации указывается заглавными печатными буквами.

- Если какой-то показатель отсутствует, в соответствующей строке ставим прочерк. Если строка заполняется неполностью, то в ее незаполненных ячейках тоже ставим прочерк.

- На каждой странице декларации указывается ИНН (всеми налогоплательщиками) и КПП (только организациями).

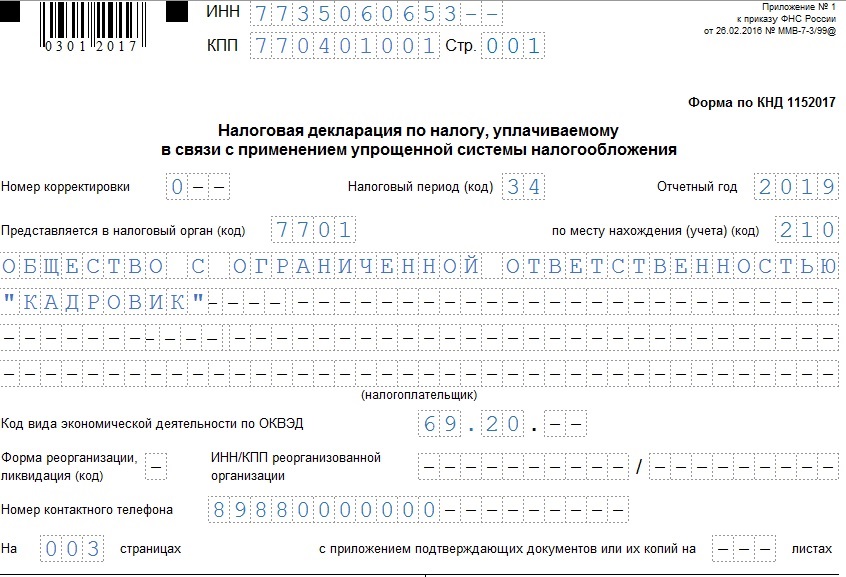

Заполняем титульный лист декларации УСН «доходы-расходы»

- В верху страницы укажите ИНН и КПП. Если отчет сдает организация-правопреемник за реорганизованную фирму, указывайте ИНН и КПП правопреемника, а в поле «Налогоплательщик» и «ИНН/КПП реорганизованной организации» — название, ИНН и КПП реорганизованной фирмы.

- Если отчет сдается первый раз за налоговый период, в поле «номер корректировки» укажите «0 – -». При сдаче уточненки укажите ее номер: «1—» или «2- -».

- Код налогового периода при сдаче декларации УСН «доходы-расходы» за 2019 год — 34.

- год, за который предоставляется декларация;

- код ИФНС, в которую она сдается (узнать его можно на сайте ФНС);

- наименование организации (ФИО ИП построчно);

- код основного вида деятельности согласно ОКВЭД-2;

- актуальный номер телефона налогоплательщика;

- количество страниц в декларации;

- количество доплистов, прикладываемых к декларации — например, доверенности, подтверждающей полномочия представителя налогоплательщика.

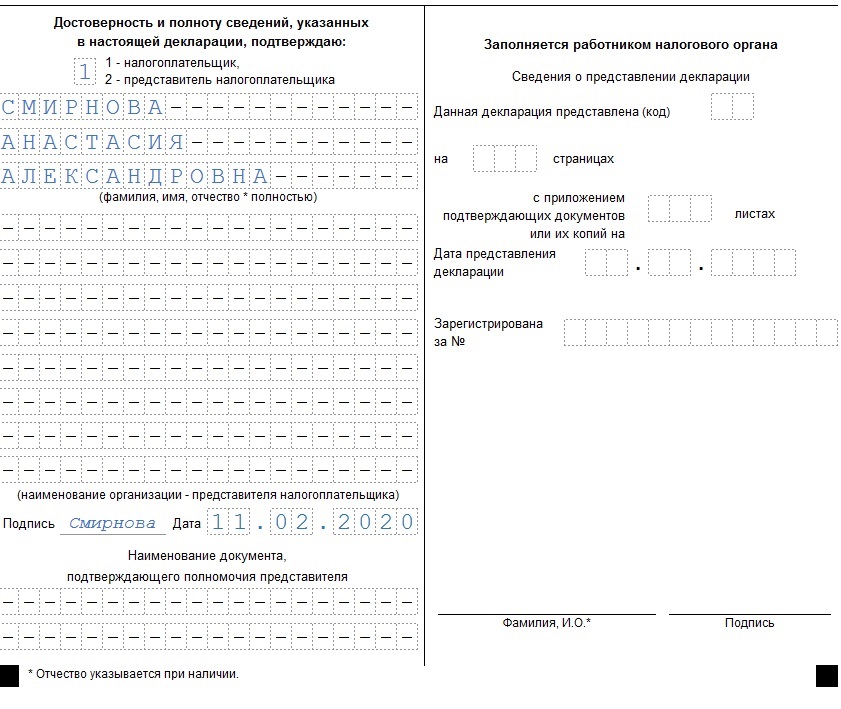

Если отчет сдает руководитель фирмы или ИП лично — в поле «Достоверность и полноту…» указывайте 1, если представитель — 2.

Строки ниже заполняют только:

- Организации — указывается ФИО руководителя.

ИП повторно свои ФИО не указывают.

- Представители налогоплательщика, если отчетность сдается по доверенности.

Если представитель — физическое лицо, он указывает свои ФИО. Если юридическое лицо, указывается ФИО лица, действующего от имени организации-представителя, и наименование этой организации в строках ниже. Реквизиты доверенности отражаются в последних двух строках.

Завершается заполнение титульного листа проставлением подписи того, кто сдает отчетность и даты ее подписания.

Налоговики, в свою очередь, заполняют способ представления декларации, количество страниц в ней и листов приложенных документов, дату подачи отчета, ФИО и подпись инспектора, принявшего декларацию.

Заполняем Раздел 1.2 декларации УСН «доходы-расходы»

Раздел 1.2 декларации УСН за 2019 год заполняем следующим образом:

Номера строк

Примечание

Строка 010 заполняется всегда, строки 030, 060, 090 — только при смене ОКТМО в отчетном (налоговом) периоде.

Заканчивается заполнение Раздела 1.2 подписью лица, отвечающего за достоверность внесенных данных и датой подписания раздела.

Заполняем Раздел 2.2 декларации УСН «доходы-расходы»

Раздел 2.2 заполняем следующим образом:

Номера строк

Примечание

Образец заполнения декларации УСН 15%

Разобраться в порядке заполнения декларации УСН «доходы минус расходы», вам поможет пример расчета налога-УСН и образец заполнения этого отчета.

Пример

ООО «Кадровик» занимается оказанием бухгалтерских и юридических услуг. Доходы и расходы фирмы указаны в таблице ниже:

Отчетный период

Сумма расходов, руб.

(строки 220-223 Раздела 2.2)

Ставка налога-УСН «доходы-расходы» — 15%.

Бухгалтер ООО «Кадровик» заполняет декларацию УСН за 2019 год на основе следующих данных:

Отчетный период

Суммы авансов и годового налога, руб.

(строки 020, 040, 070, 100 Раздела 1.2)

Налог к уплате рассчитывается как 15% от разницы между доходами и расходами.

Как видно из таблицы 2, налог с разницы между доходами и расходами за 2019 год составляет 81 192 руб. Эту сумму мы сравниваем с минимальным налогом — 1% от доходов за 2019 год.

Доходы ООО «Кадровик» за 2019 год — 1 110 000 руб. Минимальный налог от этой суммы — 11 100 руб. Следовательно, по итогам года нужно заплатить налог, исчисленный в общем порядке, за вычетом сумм ранее уплаченных авансов – 4 173 руб.

Образец заполнения декларации по УСН «доходы минус расходы» 2019 Скачать

Порядок сдачи декларации УСН «доходы-расходы»

Декларацию можно сдать несколькими способами:

- лично;

- через представителя по доверенности — обратите внимание, что инспекции требуют у представителя ИП нотариальную доверенность;

- по почте — рекомендуем отправлять заказным письмом с описью и уведомлением о вручении;

- электронно, подписав ее электронной подписью (ЭЦП).

Предприниматели сдают отчет в инспекцию по месту прописки. Организации — в ИФНС по месту нахождения, то есть юридическому адресу.

Нулевая декларация УСН «доходы минус расходы»

Если деятельность в налоговом периоде не велась, декларацию все равно придется сдать, но в этом случае она будет нулевой: без показателей:

- титульный лист заполняем в обычном порядке;

- в Разделе 1.2 указываем только ОКТМО, во всех остальных строках ставим прочерки;

- в Разделе 2.2 отражаем налоговую ставку, в остальных строках также ставим прочерки.

Ответственность за несвоевременную сдачу декларации

За несвоевременную сдачу отчета предусмотрены штрафы:

- если налог уплачен — 1 тыс. руб.;

- если налог не уплачен — 5% суммы налога, подлежащей уплате на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30% указанной суммы и не менее 1 тыс. руб. (ст. 119 НК РФ).

Штраф можно снизить при наличии смягчающих обстоятельства (ст. 112 НК РФ, информация ФНС). Но полностью отменить штраф, к сожалению, не получится.

За просрочку сдачи отчета к ответственности могут привлечь должностное лицо организации — человека, ответственного за несвоевременное представление отчетности. Чаще всего это главбух либо ИП (или директор компании). Должностному лицу могут вынести предупреждение или штраф в размере от 300 до 500 руб. (ст. 15.5, ч. 3 ст. 23.1 КоАП РФ).

Если период просрочки превысит 10 рабочих дней, налоговики имеют право заблокировать расчетный счет фирмы (п. 2 ст. 76 НК РФ).

Узнать больше об отчетности по итогам 2019 года вы можете в рубрике «Отчетность работодателя».

Подводим итоги

- Декларация по УСН «доходы-расходы» за 2019 год сдается: до 31.03.2020 — организациями и до 30.04.2020 — ИП.

- Упрощенец на объекте «доходы минус расходы» заполняет только титульный лист, разделы 1.2 и 2.2.

- Раздел 3 заполняется, если в налоговом периоде получены активы в рамках благотворительности или целевого финансирования.

- За несвоевременную сдачу декларации ИП или организацию могут привлечь к ответственности в виде штрафа.

Источник: blogkadrovika.ru

Минимальный налог на УСН

Понятие минимального налога есть только на УСН «Доходы минус расходы». Как его считать и в каких случаях платить, расскажем в этом материале.

Кто платит минимальный налог

Организации и ИП на УСН «Доходы минус расходы», но не всегда.

Каждый упрощенец на УСН 15% по окончании года должен свой доход (без вычета расходов) умножить на 1%. Это и есть минимальный налог. Если в итоге получится сумма больше, чем налог, рассчитанный обычным способом, то нужно перечислить в бюджет минимальный налог.

Пример расчета минимального налога

ИП Василий Петрыкин имеет бизнес по производству и продаже веников и УСН с объектом «Доходы минус расходы».

В 2023 году Петрыкину удалось продать веников на миллион рублей, но при этом расходов он понес на 950 тысяч.

Чтобы понять, сколько нужно заплатить в бюджет по итогам года, Василию нужно сделать два расчета.

Минимальный налог: 1 000 000 х 1% = 10 000

Обычный налог 15% с прибыли: (1 000 000 — 950 000) х 15% = 7 500

Минимальный налог оказался больше, значит ИП Петрыкин по итогам года заплатит 10 000 рублей.

А что, если бы затраты Василия оказались даже больше, чем выручка? Например, не 950 тысяч, а полтора миллиона против выручки в миллион? Даже в этом случае уплаты минимального налога при УСН нашему ИП не избежать.

Как платить минимальный налог

Авансовые платежи нужно считать обычным способом независимо от суммы доходов и расходов. А уже потом, по окончании года, нужно сделать расчет минимального налога.

Что, если он окажется меньше, чем уже перечисленные авансовые платежи?

Тогда по итогам года платить ничего не нужно, а переплата останется висеть на лицевом счете налогоплательщика. Ее можно будет либо зачесть в счет платежей за следующий год, либо вернуть на свой расчетный счет по заявлению.