Из учетной терминологии было исключено понятие «суммовой разницы». Все попадавшие под это определение операции стали именоваться курсовыми разницами. Это значительно упростило ведение учета и способствовало сближению требований в бухгалтерском виде учета и налоговом.

Вопрос: Учитывается ли во внереализационных доходах для целей налога на прибыль положительная курсовая разница, возникающая у посредника, при возмещении понесенных им затрат принципалом (доверителем, комитентом) (п. 11 ст. 250 НК РФ)?

Посмотреть ответ

Понятие курсовых разниц

Термин курсовой разницы собирательный, он включает в себя сведения о разнице в стоимости одного объекта, возникающей в связи с оценкой в разных валютах. Если актив приобретался по цене, установленной в иностранной валюте, то в учете сделка купли-продажи отражается в рублевом эквиваленте. Вопрос: Включаются ли во внереализационные доходы для целей налога на прибыль положительные курсовые разницы от переоценки средств целевого финансирования (целевых поступлений) (п. 11 ст. 250 НК РФ)?

Налог с продажи валюты и налог на курсовую разницу: кто платит и считает? // Наталья Смирнова

Посмотреть ответ Перевод в национальные валютные знаки осуществляется по курсу, утвержденному ЦБ РФ на дату исполнения имеющегося обязательства. До момента фактического принятия объекта к учету может пройти время, за которое величина курса будет обновлена.

Разница между пересчитанными на рубли стоимостными оценками на момент возникновения обязательств и день постановки актива на баланс будет считаться курсовой. СПРАВОЧНО! Использование термина курсовых разниц характерно для компаний, осуществляющих экспортно-импортную деятельность. Возникновение разницы в стоимостной оценке присуще не все операциям.

Это явление имеет место только при колебаниях цены рубля. Цена рублевых денежных знаков по отношению к другим валютам оказывает прямое воздействие на учетную цену. Пересчет надо производить обязательно для всех типов активов, которые приобретаются или реализуются в инвалюте. Норма закреплена ст. 271 и 272 НК РФ.

Как курсовые разницы влияют на налогообложение НДС?

Когда возникают курсовые разницы

- положительной, если наблюдается рост стоимостной оценки по объектам, числящимся на активных счетах (для категории пассивных счетов условие обратное – снижение курса);

- отрицательной при снижении курса в отношении объектов, по которым учет ведется на активных счетах (для группы пассивных счетов ориентироваться надо на рост курса).

Факт пересчета стоимостной оценки актива в рублевый эквивалент может быть произведен с привязкой к одной из дат:

- зачисление денег в иностранной валюте на банковский счет;

- списание ресурсов с валютного банковского счета;

- поступление наличности в виде инвалюты в кассу организации;

- признание доходных поступлений, выраженных в иностранной валюте;

- факт признания издержек, исчисляемых в иностранных денежных знаках;

- отражение в учете затрат, направленных на покупку МПЗ;

- признание расходов по полученной услуге;

- момент утверждения руководством компании авансового отчета сотрудника, в котором имеются сведения об издержках в инвалюте;

- погашение векселя в иностранной валюте.

Вопрос: Кто должен оплачивать курсовую разницу при взыскании долга в валюте в рамках исполнительного производства?

Учет покупки и продажи валюты при УСН в 1СБухгалтерии 8

Посмотреть ответ

О появлении курсовых разниц не идет речь, если был сделан перевод в качестве полной предоплаты (или получен аванс в размере 100%). Норма пояснена в Письме Минфина от 22.06.2015 г. под № 03-03-06/1/35865. Нет необходимости вычислять разницу между колебаниями курса валют в ситуации с выдаваемыми или получаемыми задатками.

Отражение курсовых разниц по правилам бухгалтерского и налогового учета

В бухгалтерском учете сумма курсовых разниц показывается в составе прочих доходных поступлений или прочих издержек. Для этого предназначен счет 91. Исключение делается для показателя курсовой разницы, возникновение которого обусловлено произведенными расчетами с учредителями и переоценкой ресурсной базы, используемой за пределами РФ. В этом случае в учетных данных составляются корреспонденции не с 91, а с 83 счетом.

При осуществлении записей по курсовым разницам в учете необходимо ориентироваться на ПБУ 3/2006. Исходное значение для выведения значения курсовых колебаний представлено курсом валюты на дату осуществленного платежа. Задолженность перед поставщиками должна подвергаться переоценке на момент ее погашения. Если долг переходит на следующий месяц, то его надо пересчитать в рублевый эквивалент при закрытии месяца по состоянию на его последний день.

В налоговом учете все образовавшиеся курсовые разницы должны быть причислены к внереализационным доходам или издержкам. Пересчет этого показателя с его дальнейшим отражением в учетных данных осуществляется по мере реализации хозяйственных операций или по состоянию на последние сутки отчетного интервала (месяца). Для активов, хранящихся на банковских валютных счетах, пересчет стоимостной оценки должен производиться в каждом случае появления курсовых колебаний, фиксируемых ЦБ РФ.

ОБРАТИТЕ ВНИМАНИЕ! Расчет показателя курсовых разниц в бухгалтерском и налоговом учете производится по общим правилам.

В налоговом учете внереализационные доходные поступления в сумме курсовых разниц появляются при дооценке активов (товаров, требований к контрагентам), выраженных в иностранных валютах (п. 11 ст. 250 НК РФ). Второй источник формирования доходов – уменьшение обязательств, исчисляемых в инвалюте.

Возникновение внереализационных затрат обусловлено уценкой активов и наращиванием доли обязательств (п. 1. ст. 265 НК РФ).

Курсовые разницы должны показываться в декларационных формах налоговой отчетности. При подсчете налогооблагаемой суммы по НДС с привязкой к дате отгрузки товаров (если расчет за них ведется в иностранной валюте) перевод стоимости в рублевый эквивалент должен осуществляться по курсу ЦБ РФ.

Значение курса берется то, которое зафиксировано на момент фактической выгрузки товаров на объекте получателя. На день поступления платежа за поставленную продукцию переоценка законодательством не предусмотрена. В итоге курсовые разницы в целях налогообложения НДС не образуются. Величина курсовых разниц существенна для налога на прибыль.

ВАЖНО! Курсовые разницы не показываются в декларации по НДС, но обязательно отражаются в декларации по прибыли в категории внереализационного типа доходов и издержек.

Проводки

Типовые корреспонденции представлены двумя вариантами: с дебетованием (при отрицательной разнице) или кредитованием (при положительной разнице) счета 91. В паре с ним могут быть записаны счета 50, 52, 57, 55, 58, 76, 67, 62, 60, 66. При наличии средств у компании на валютном счете необходимо производить переоценку ресурсов при каждом изменении курса валют ЦБ РФ. Примеры отражения таких операций в учете:

- Произошло увеличение курса, которое повлекло рост значения рублевого эквивалента валютных денег на счетах. Для компании возникшая разница признается доходом. В бухгалтерском учете делается запись между дебетом 52 и кредитом 91.1. При условии, что деньги были в наличной форме и находились на момент переоценки в кассе, дебетовать надо не 52, а 50 счет.

- Колебания курса валют в меньшую сторону стали причиной уменьшения показателя валютных средств в пересчете на рубли. У предприятия возник на разницу стоимостной оценки расход, который показывается проводкой Д91.2–К52. Если иностранная валюта находилась не на банковских счетах, а в кассе организации, то корреспонденция будет иметь вид Д91.2–К50.

В отношении приобретаемых за валюту материалов, основных средств и других имущественных активов стоимость фиксируется на дату принятия объекта к учету. Для отражения в бухгалтерских записях используется курс ЦБ, действовавший в день постановки имущества на баланс. Изменения стоимости активов в связи с валютными колебаниями законодательством не предусмотрены (п. 9 ПБУ 3/2006). Но переоценка будет затрагивать непогашенные обязательства покупателя перед поставщиком:

- Д91.2 – К60, если образовалась до момента оплаты отрицательная величина курсовой разницы;

- Д60 – К91.1 – в расчетах с поставщиком было зафиксировано появление положительной курсовой разницы.

Мероприятия по приобретению валюты, сопряженные с формированием курсовых разниц, показываются в учете такими корреспонденциями:

- Д57 – К51 – произошло перечисление средств, выделенных для покупки иностранной валюты;

- Д52 – К57 – валютные ресурсы были конвертированы и поступили на расчетный счет компании;

- Д57 – К91.1 – на основании справки-расчета отражена положительная курсовая разница;

- Д91.2 – К57 – по данным из справки-расчета зафиксирована отрицательная курсовая разница.

Аналогичные проводки будут формироваться при операциях по продаже валюты.

Источник: assistentus.ru

Разница в курсе за покупку валюты при усн

Бывают ситуации, когда нужно заплатить налог 13% после продажи валюты или фондов, акций, облигаций, номинированных в валюте. Рассказываем, кого закон обязывает платить налог и есть ли способы его уменьшить.

Что вы узнаете из статьи

- Россияне обязаны отчитываться в декларациях о продаже валюты и в некоторых случаях даже платить налог.

- Если не подать декларацию, налоговая может оштрафовать.

- При продаже инвестиционных активов в валюте налог тоже может быть. Он считается с учетом курса валюты на дату покупки и продажи актива.

- Российские брокеры сами сообщат налоговой о сделках с активами в валюте. Если счет открыт у иностранного брокера, декларацию подает сам инвестор.

Налог при продаже валюты

В России валюта считается имуществом, это следует из письма Минфина от 20 февраля 2015 года № 03-04-06/8370.

При продаже имущества налоги начисляются в соответствии со статьей 220 Налогового кодекса:

- если продавец владел имуществом больше 3 лет, то он не должен подавать декларацию и не должен платить налог — это справедливо, как по отношению к валюте, так и по отношению ко многому другому имуществу, например машине (сложнее с недвижимостью, там минимальный срок владения 3–5 лет);

- если продавец владел имуществом меньше 3 лет, то он обязан подать декларацию и уплатить 13%-ный налог с прибыли.

Факт долгосрочного владения валютой нужно подтвердить, например, документами о покупке валюты, наследовании или дарении. Если подтверждающих документов нет, россиянин обязан заплатить налог.

Как рассчитать налог при продаже валюты

13% надо платить не со всей суммы в рублях, которую инвестор выручил за продажу валюты, а только с ее части. Налогооблагаемая сумма считается одним из двух способов. Какой выбрать — россиянин решает сам, исходя из собственной выгоды.

Вариант 1: вычесть из полученной суммы расходы на покупку валюты и заплатить 13% с разницы.

Пример. Инвестор купил 1000 долларов по курсу 60 рублей, а через год продал по курсу 80 рублей за доллар. (1000 × 80 – 1000 × 60) × 13% = 2600 рублей составит налог.

Вариант 2: вычесть из полученной суммы за продажу валюты 250 000 и заплатить 13% с разницы.

Пример. Инвестор купил 1000 долларов по курсу 60 рублей, а через год продал по курсу 80 рублей за доллар. Платить налог он не хочет, а значит, вычитает из вырученной суммы 250 000 рублей. 1000 × 80 – 250 000 = –170 000, то есть прибыли нет, а значит, и налог платить не нужно.

Этот же способ с вычетом 250 000 подойдет, если не сохранились документы о покупке валюты и инвестор не знает, по какому курсу прошла сделка.

250 000 рублей — это сумма, на которую уменьшается общий доход от продажи имущества за год (кроме жилья). То есть не только доход от продажи валюты, но и, например, автомобиля, гаража, нежилого помещения. Все полученные доходы суммируются и из них вычитается 250 000.

При любом варианте расчетов продавец валюты должен подать декларацию, даже если по ней налог не начисляется. Способ продажи валюты — через банк, брокера — значения не имеет. Сроки подачи декларации стандартные — до 30 апреля года, который следует за годом, когда была продана валюта. Уплатить налог нужно до 15 июля того года, когда подается декларация.

Как валютные сделки контролирует налоговая

Контроля со стороны налоговой за сделками с валютой нет, считает независимый финансовый советник Наталья Смирнова. «Брокеры и банки не сдают отчеты в налоговую о том, кто, когда и сколько валюты у них продал. Поэтому формально письмо Минфина с мнением о налоге с продажи валюты есть, но де-факто, как я понимаю, контролировать это не получается, поэтому пока никаких последствий за неуплату налога с продажи валюты не возникает», — поясняет финансовый советник.

При этом закон предусматривает штраф от 1000 рублей для тех, кто не сообщит о продаже валюты.

При продаже валюты нельзя сэкономить на налоге за счет покупки валюты через ИИС типа В, поскольку он освобождает от налога 13% только доходы от операций с ценными бумагами и производными финансовыми инструментами. Валюта к ним не относится, она считается имуществом.

Вывод: закон предписывает всем, кто продал валюту, по итогам года подать декларацию и, если нужно, заплатить налог. Пока ФНС сложно учитывать все валютные сделки, но со временем ситуация может измениться.

Налог при продаже инвестиционных инструментов в валюте

При продаже фондов или акций в валюте инвестор может заплатить так называемый налог на курсовую разницу. Формально налога с таким названием в кодексе нет, это частный случай налога на доходы физлиц (НДФЛ).

Налог на курсовую разницу платит инвестор, который открыл брокерский счет, купил за доллары или иную валюту ценные бумаги, а потом их продал. Что происходит дальше с валютой — значения не имеет: на эту валюту можно купить другие бумаги, а можно обменять на рубли. Для налоговой важен сам факт продажи инвестинструмента в валюте.

Как рассчитать налог на курсовую разницу

Доходы, полученные в валюте, пересчитываются в рубли по курсу ЦБ на день сделки, сказано в пункте 5 статьи 210 Налогового кодекса. Аналогично считаются расходы на приобретение бумаг. Из доходов вычитаем расходы, от этой суммы считаем налог — 13% для резидентов (физических лиц).

Пример. Инвестор купил акции на 100 долларов, когда доллар стоил 82 рубля. Через два месяца продал акции за 120 долларов, когда доллар стоил 90 рублей.

(120 × 90 – 100 × 82) × 13% = 338 рублей составит налог.

Кто рассчитывает и платит налог

Если инвестор сотрудничает с российской организацией, например брокером или управляющей компанией, то она как налоговый агент считает сумму налога к уплате и удерживает налог при продаже ценных бумаг. Самостоятельно подавать декларацию и платить налог не нужно.

Брокер выступает налоговым агентом не по всем доходам. В некоторых случаях инвестор должен подавать декларацию сам, например при получении дивидендов по иностранным бумагам или если доход по купонам по еврооблигациям зачисляется на банковский счет, а не на ИИС или брокерский счет.

Если россиянин покупает иностранные активы через зарубежную компанию, то он сам должен подать налоговую декларацию и уплатить налог — соответственно до 30 апреля и 15 июля года, следующего за годом продажи активов.

Нерезидент РФ, который инвестирует через российского брокера, должен будет уплатить налог в 30% от прибыли, отмечает независимый финансовый советник Наталья Смирнова. По ее словам, это невыгодно и иностранцу нет смысла инвестировать через компании РФ.

Как уменьшить налог на курсовую разницу

Налог на курсовую разницу можно уменьшить несколькими способами, как и в других случаях с инвестициями. В этом помогут:

- льгота на долгосрочное владение;

- налоговый вычет по ИИС;

- сальдирование и перенос убытков прошлых лет — для инвесторов, у которых были убыточные вложения.

Вывод: налог при продаже активов в иностранной валюте рассчитает и удержит брокер, самостоятельно декларацию нужно подавать только при сделках через иностранную компанию.

Поделиться

Последние новости

Делистинг FinEx ETF с Московской биржи не навредит инвесторам

7 августа 2023

FinEx планирует дополнительные шаги, направленные на получение лицензии от Казначейства Бельгии

26 июня 2023

От тюльпанов до каналов: 7 главных экономических пузырей прошлого

14 июня 2023

Как устроены зеленые облигации Москвы

6 июня 2023

8 800 234-18-04

в будни с 10:00 до 19:00

Получайте самое свежее в Telegram

Здесь вы найдете советы, как экономить, копить и правильно инвестировать.

Читайте аналитику в Telegram

Следите за новостями в нашем аналитическом ТГ-канале.

Смотрите видео

Курсовые разницы в 1С 8.3: как отразить в учете?

Оперативная помощь по 1С — от простых консультаций до сложных внедрений. Протестируйте качество нашей работы — получите первую консультацию в подарок.

от 700 руб.

Настройка курсовых разниц в 1С

Оперативно настроим 1С под ваши потребности — в офисе или дистанционно. Оплата за результат. Гарантия на все виды работ.

от 2 600 руб.

В рамках данной статьи будут освещены основные случаи возникновения курсовой разницы, а также как отразить курсовую разницу в 1С 8.3.

Согласно п.4 ПБУ 3/2006, стоимость активов и обязательств в иностранной валюте или у.е. для отображения в бухучете и отчетности пересчитывается в рубли. Разница в оценке, которая возникла в результате этого, и называется курсовой.

Согласно п.5 ПБУ 3/2006 пересчет осуществляется по официальному курсу валют к рублю, т.е. по курсу ЦБ РФ или по другому возможному, если такой курс установлен соглашением сторон. Другим курсом по соглашению сторон может являться, например, курс USD + 1%.

Пересчету подвергаются денсредства (в банке, в кассе), а также стоимость «дебиторки» и «кредиторки»* в валюте, что осуществляется по таким правилам, как:

- По дате поступления или списания ДС в валюте/погашения обязательств;

- По отчетной дате, т.е. в последний день месяца.

*Авансы, выданные и полученные в этой структуре, переоценке не подлежат.

Разница, возникшая в результате пересчета, в бухучете будет отражаться как прочие доходы или расходы (обусловлено тем, какая она – отрицательная или положительная) на 91 счете. В налоговом (налог на прибыль) она отражается как внереализационный доход или расход на том же счете, а в УСН она отражаться не будет. Обратите внимание, что ошибки в учете курсовых разниц грозят не только путаницей, но и возможными претензиями со стороны контролирующих органов. Если вы не уверены в своих силах, обращайтесь к нашим специалистам по сопровождению и доработке 1С 8.3, мы с радостью вам поможем.

Настраиваем учет курсовых разниц в 1С 8.3

Чтобы настроить курсовые разницы в 1С 8.3, в первую очередь надо правильно задать реквизиты договора с контрагентом. В данном случае речь идет о договорах, выраженных в валюте.

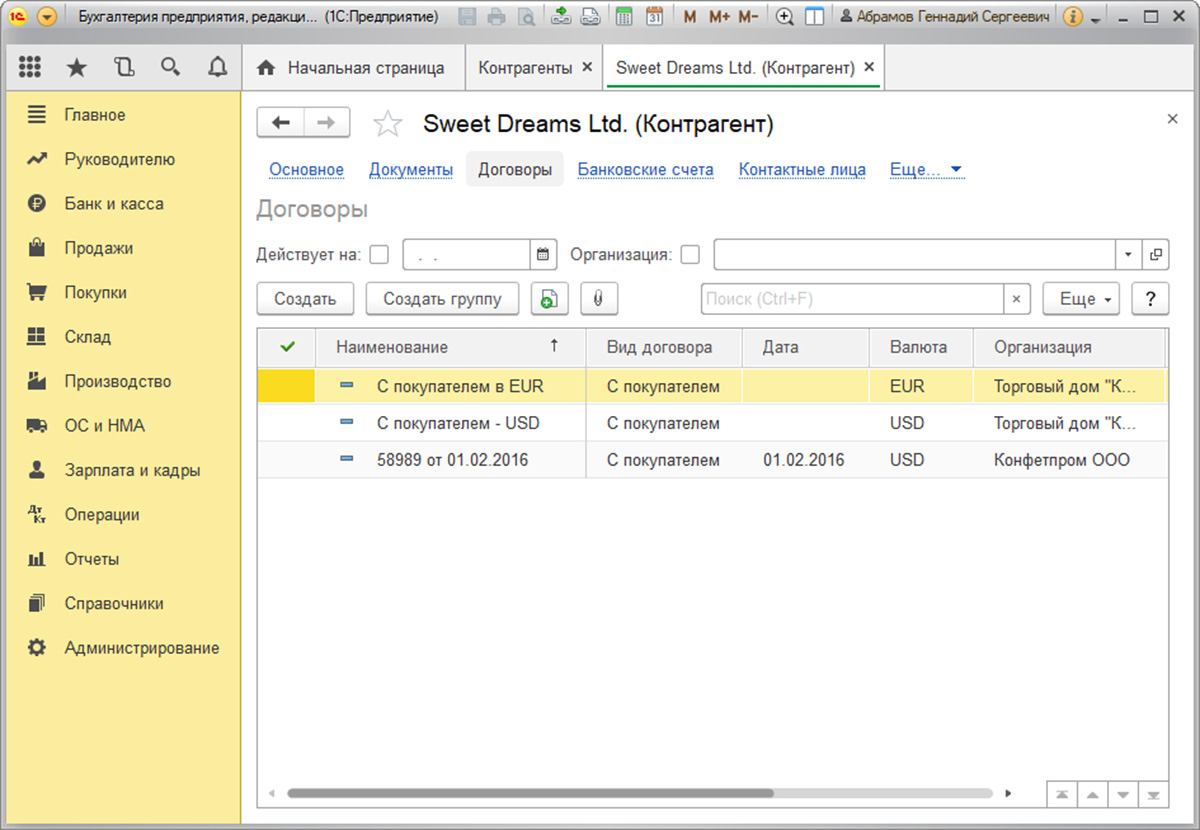

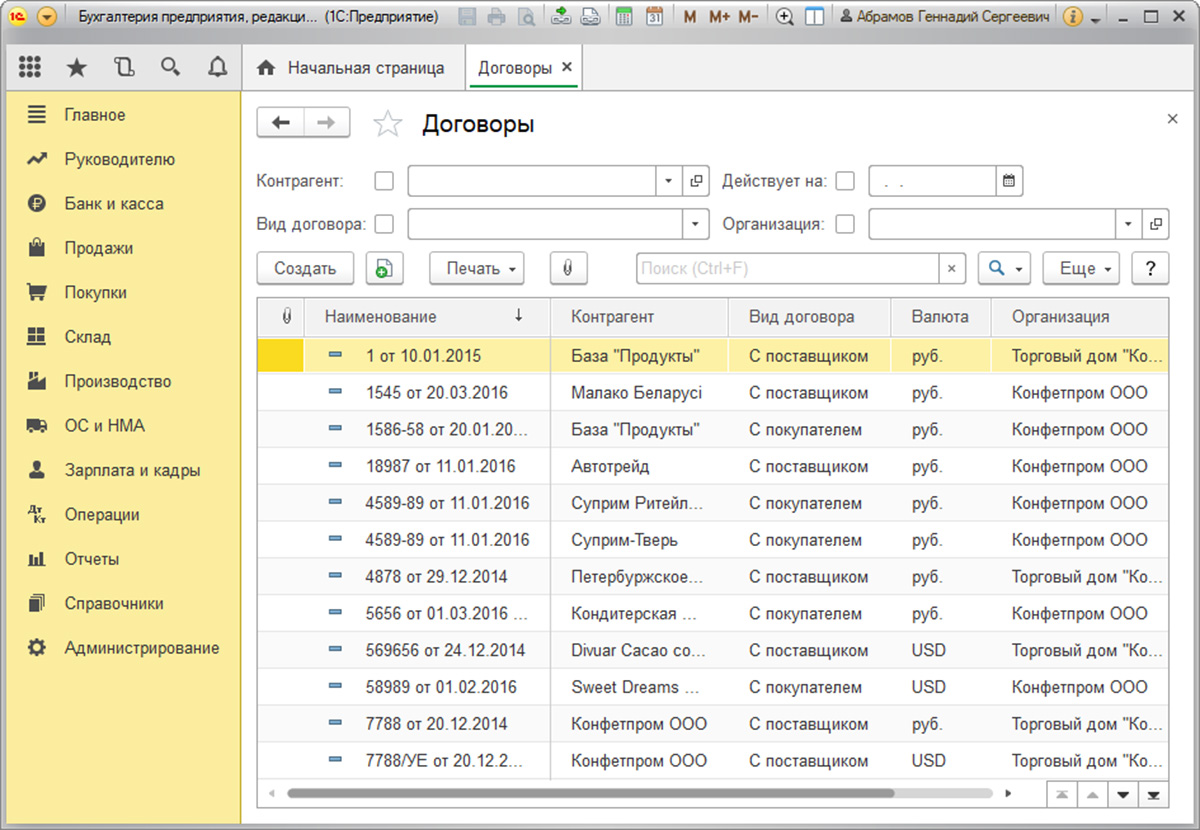

В 1С:Бухгалтерия 8.3 договор с контрагентом можно найти по ссылке «Договоры» элемента справочника «Контрагенты» или в справочнике «Договоры». Оба справочника расположены в разделе «Справочники – Покупки и продажи».

Рассмотрим два случая заключения договоров в валюте.

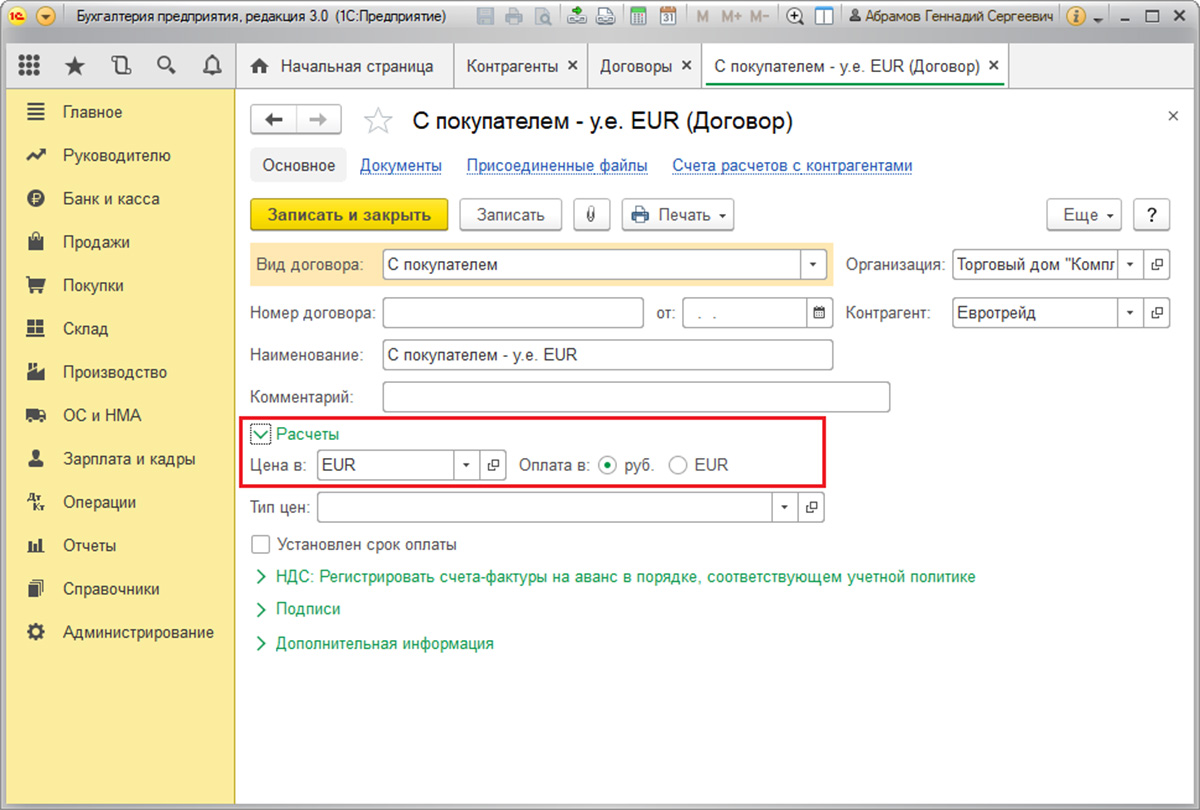

Если он заключен с резидентом, взаиморасчеты могут происходить только в рублях, т.к. в соответствии с Законом от 10.12.2003 №173-ФЗ «О валютном регулировании и контроле» валютные операции между резидентами запрещены.

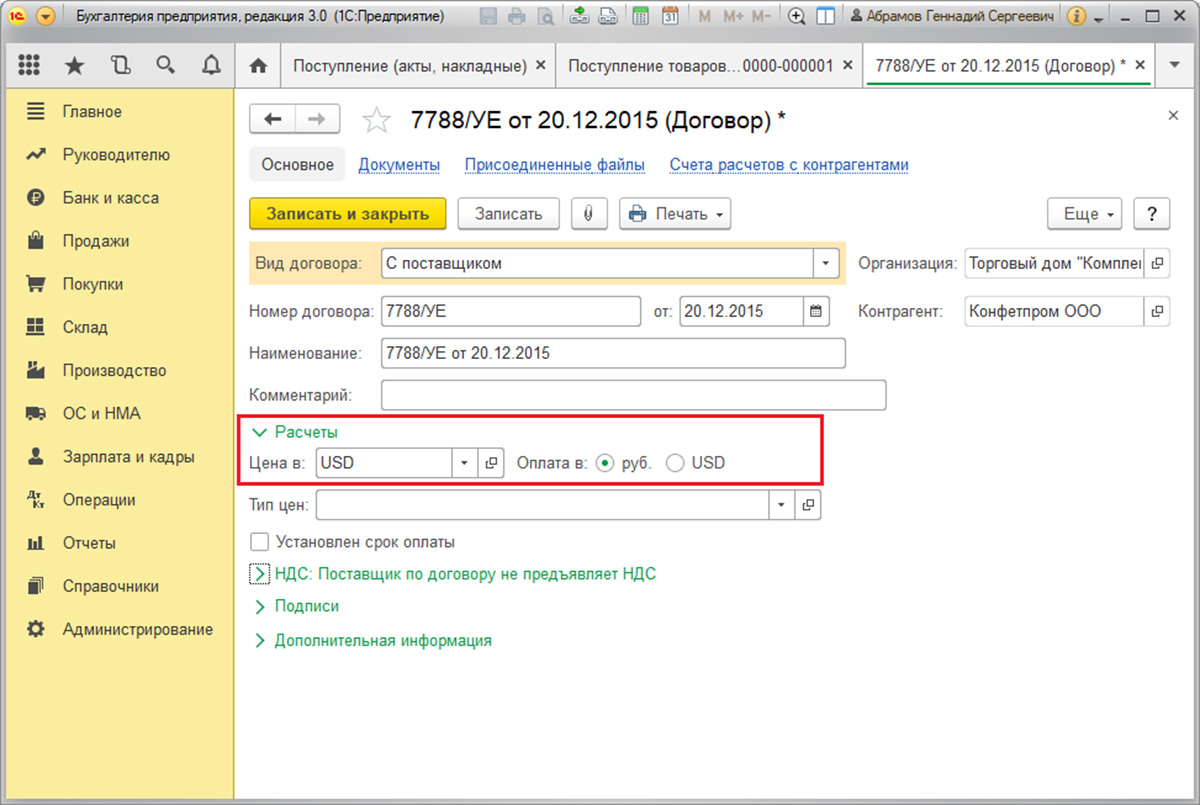

В программе 1С 8.3 настройка выраженного в валюте договора с резидентом будет выглядеть следующим образом. В разделе «Расчеты» для реквизита «Цена в» будет установлено значение валюты, а переключатель «Оплата в» будет иметь значение рубли.

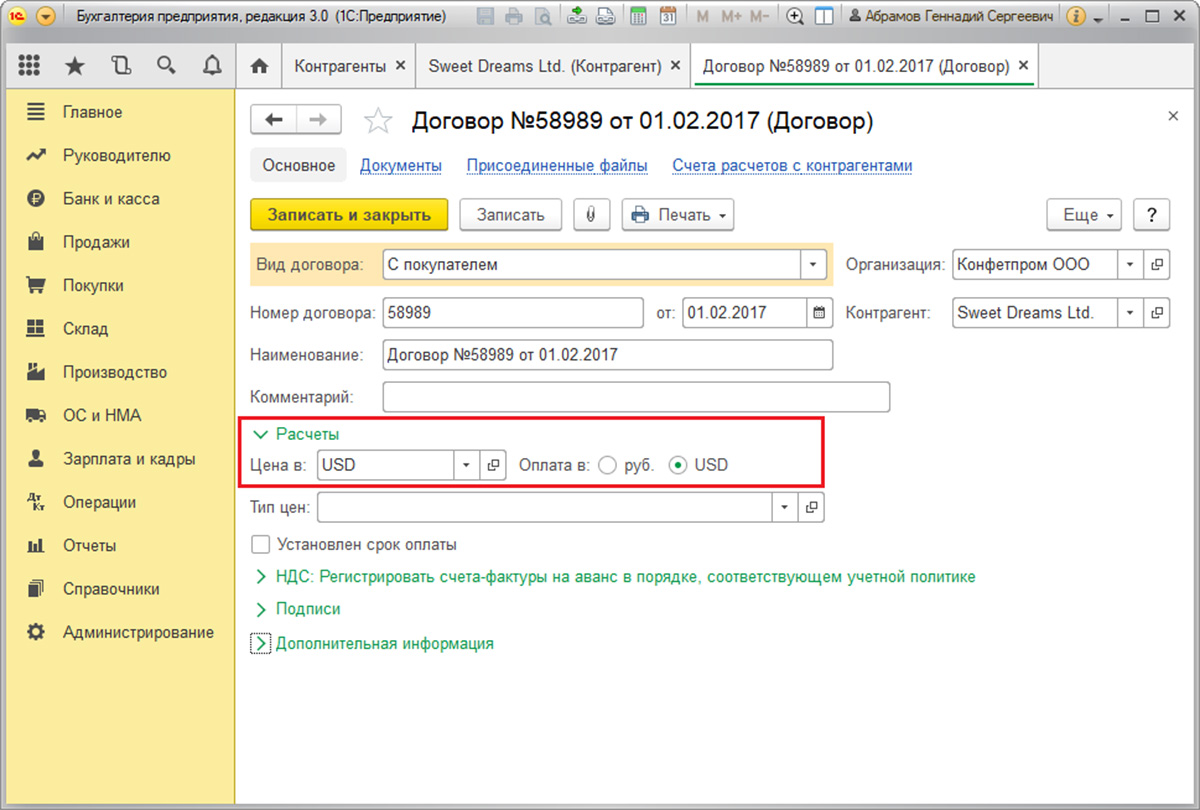

Договор с нерезидентом подразумевает возможность взаиморасчетов в иностранной валюте, т.к. в соответствии с Законом от 10.12.2003 №173-ФЗ безналичные валютные операции между резидентом и нерезидентом могут осуществляться без ограничений.

В программе 1С 8.3 настройка выраженного в валюте договора с нерезидентом будет выглядеть следующим образом. В разделе «Расчеты» для реквизита «Цена в» и переключателя «Оплата в» будет установлено значение валюты.

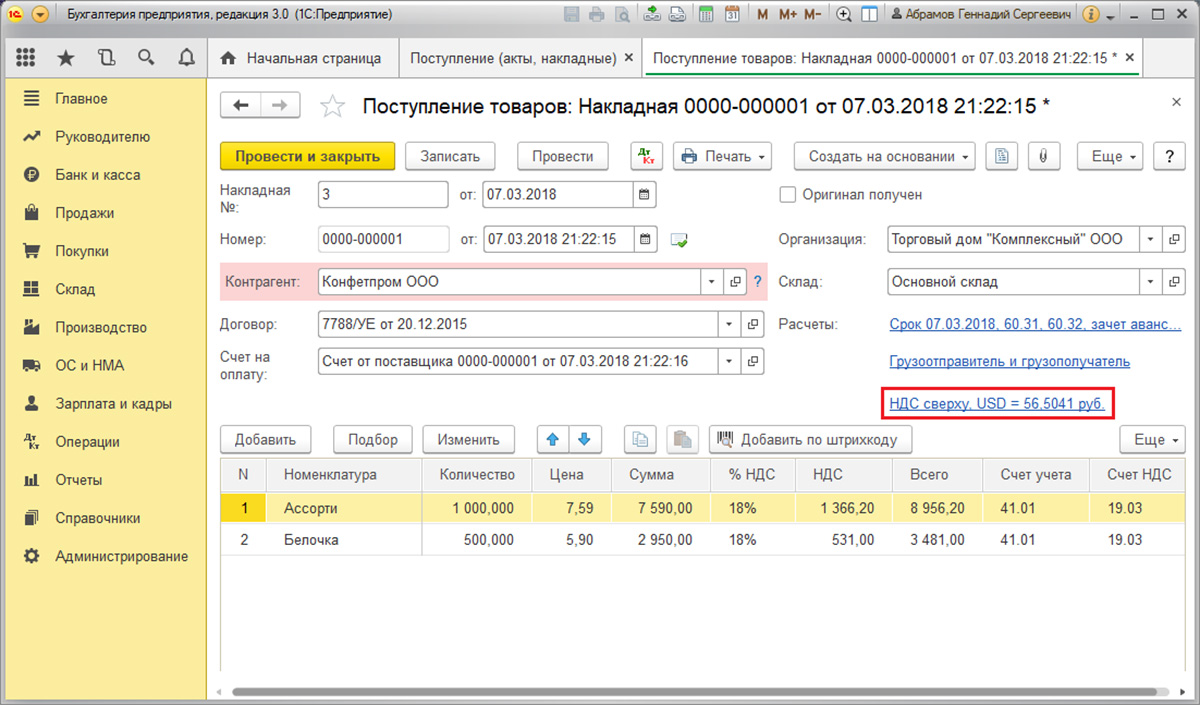

Если реквизиты настроены корректно и загруженные курсы актуальны*, все необходимые для расчетов данные будут заполнены в документах 1С автоматически.

*Курсы могут быть загружены в ручном или авто-режиме в регистр сведений «Курсы валют».

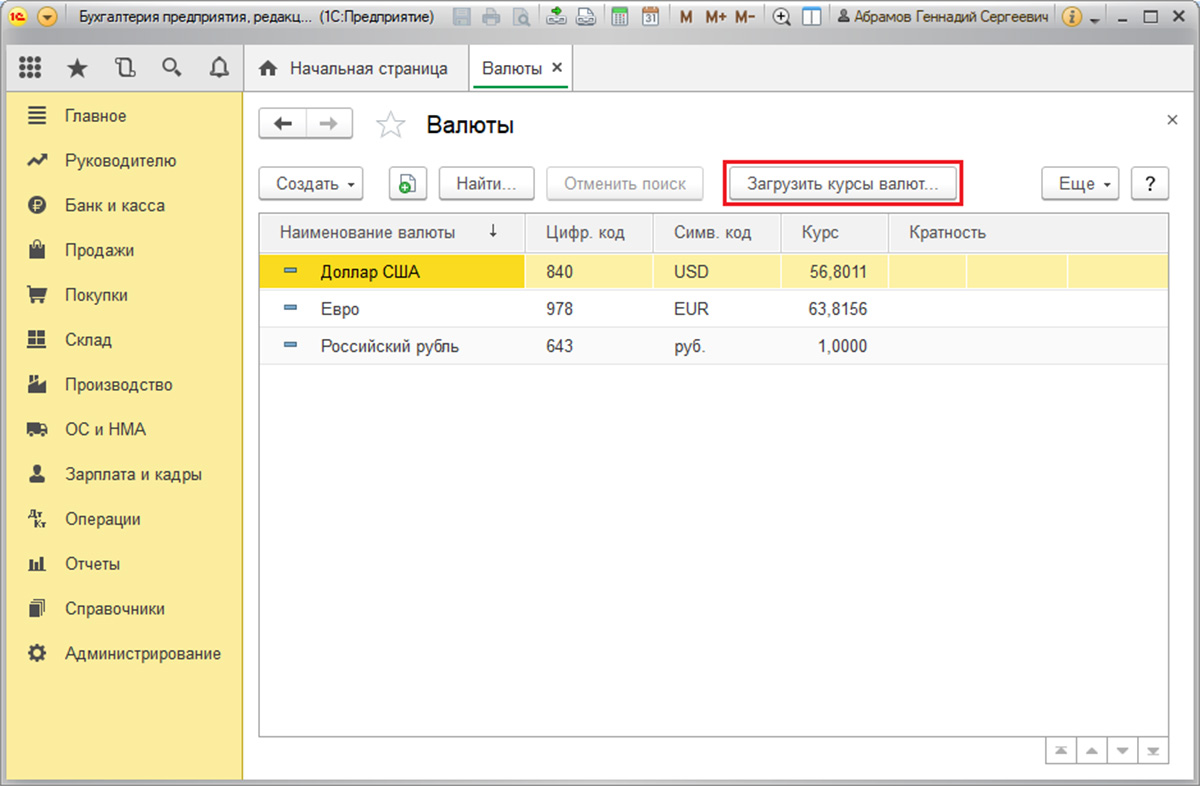

Для ручной загрузки откроем справочник «Валюты» в разделе «Справочники/Банк и касса» и нажмем «Загрузить курсы валют».

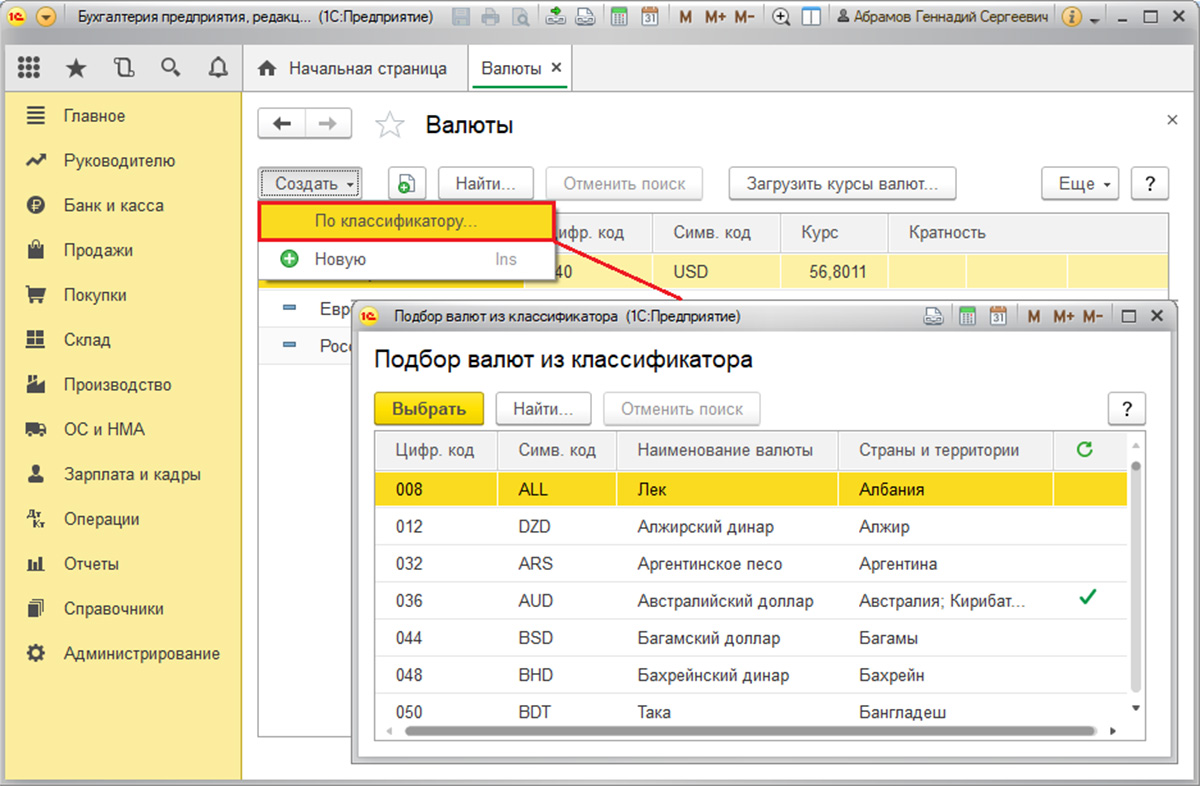

Добавить новую валюту в справочник можно по кнопке «Создать – Новую» или выбрать требуемую из классификатора по кнопке «Создать – По классификатору».

Для автоматической загрузки выполняются настройки одноименного регламентного задания. Если работа с настройкой курсовых разниц вызывает у вас сложности, обратитесь на нашу линию поддержки пользователей системы 1С:Предприятие 8 по телефону или оставьте заявку на сайте.

Учет курсовых разниц в 1С 8.3

Итак, если перечисленные настройки в программе 1С выполнены корректно, то курсовая разница отражается автоматически:

- По дате операции, посредством документа, которым регистрируется данная операция. Например, посредством документов «Поступление/списание с расчетного счета», «Реализация/Поступление товаров».

- На конец месяца посредством «Переоценки валютных средств», который автоматически запускается в процедуре «Закрытие месяца».

Отражение курсовых разниц в 1С 8.3

Пример №1. В условиях покупки товаров по договору в валюте

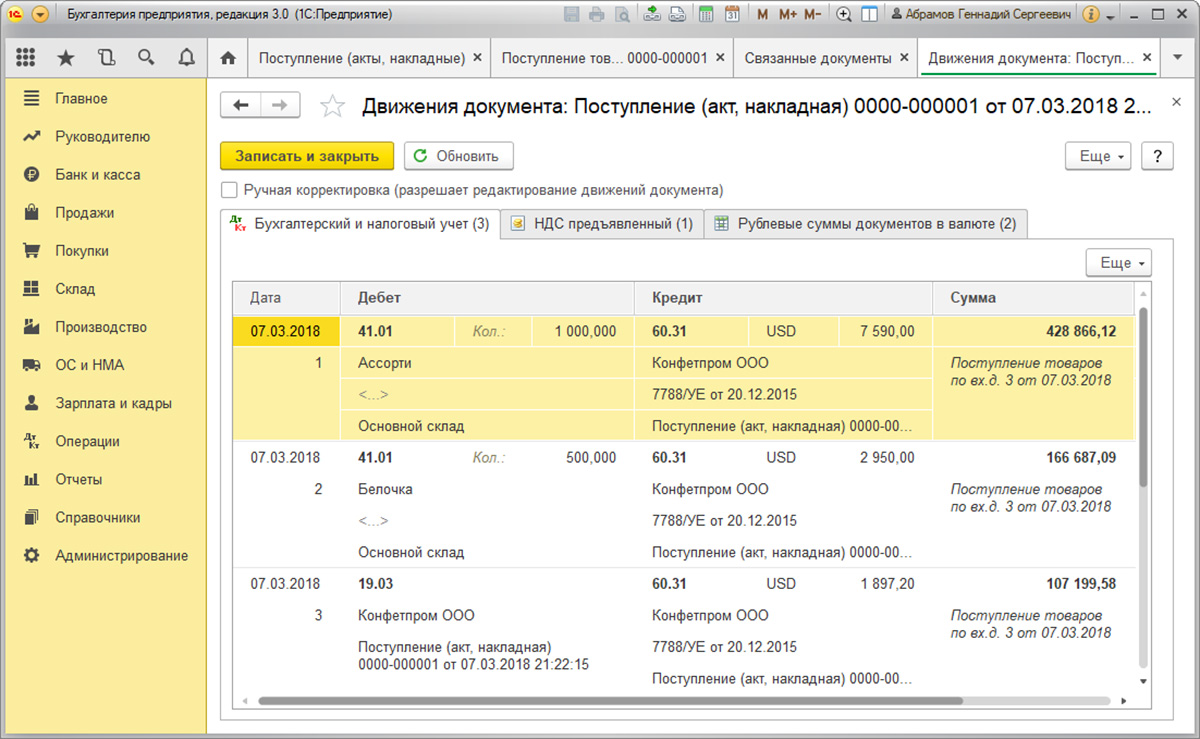

В нашем примере по договору с поставщиком товар был отгружен раньше оплаты. Это событие было зарегистрировано посредством документа «Поступление товара».

Курс в «Поступление товара» заполнился автоматом из регистра сведений «Курсы валют».

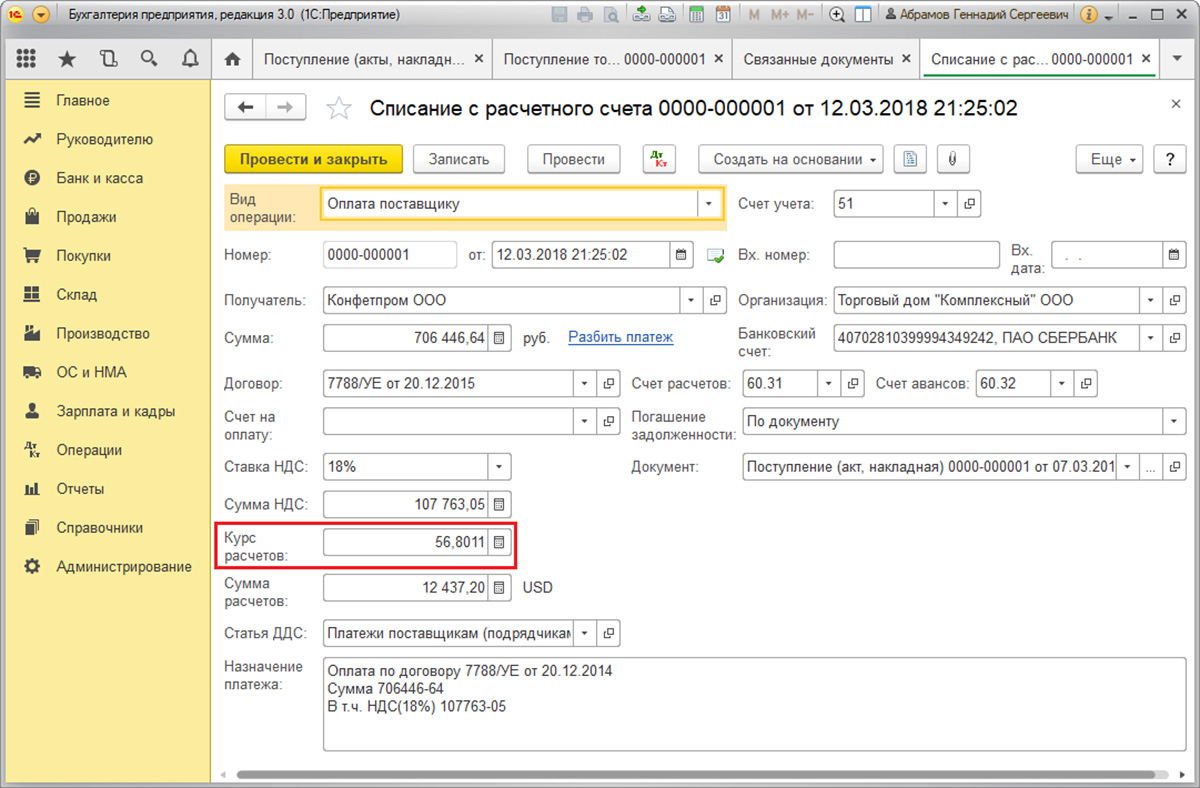

Оплата произошла на несколько дней позднее отгрузки и была зарегистрирована в программе с помощью документа «Списание с р/с». Курс валюты в нем был заполнен автоматом из регистра «Курсы валют», реквизит «Сумма» содержит значение суммы списания в рублях, реквизит «Сумма расчетов» содержит значение суммы списания в валюте. Курс валюты на дату оплаты заполняется в реквизите «Курс расчетов».

Проводка по курсовой разнице в данном случае была отображена документом «Списание с р/с», т.к. пересчет стоимости кредиторки произошел на дату погашения обязательств, т.е. на дату оплаты.

Событие

Курс на дату события

Сумма в USD

Сумма в Рублях

Источник: wiseadvice-it.ru