Понятие «реверсия» применяется в разных отраслях экономики и может означать изменение ценовой тенденции к первичному уровню, а также возвращения капитала или имущества первоначальному владельцу. Чтобы лучше понять определение достаточно привести несколько примеров из разных экономических областей.

При аренде недвижимости реверсией называют тот момент, когда, по окончании срока, владельцу возвращаются все права, которые прежде ограничивал договор ренты. В инвестиционной сфере реверсия будет подразумевать возврат вложенных в проект или компанию средств. А если речь идет о начале кредитных отношений с участием залоговых обязательств, то передача определенного имущества заемщику и будет считаться реверсией, то есть несколько обратная процедура от изложенных выше вариантов. Еще один пример с активом, что перестал приносить доход – то, что от него остается, считается реверсией. То есть, например, дом использовался для аренды, со временем стал непригоден, тот строительный материал, из которого он выложен и занимаемая площадь становятся показателями реверсии во время экспертной оценки.

Тело не врёт. Реверсии. Хотим ли мы быть здоровыми?

Новые посты в блогах трейдеров

5 лет назад trend

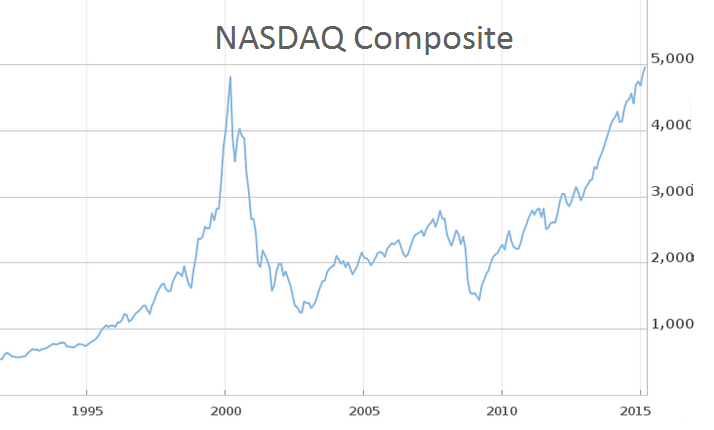

Падение рынка криптовалют в 2018 г. хуже краха пузыря доткомов

Минус 80% — падение рынка криптовалют в 2018 году оказалось хуже краха пузыря доткомовВ 2000 году падение с пико [. ]

5 лет назад trend

Крах идеи крипто-краудфандинга?

Таблица соотношения ТОПа публичных ICO по кол-ву собранных средств к их текущей рыночной стоимости. Занима [. ]

5 лет назад trend

График золота после введения ETF. Bitcoin + ETF = ?

. что было с золотом после введения ETF. Да, здесь есть нюансы с временным периодом, значениями и геополитикой. Однако [. ]

5 лет назад trend

ICO: несправедливое отношения к простым инвесторам

Сегодня в одном всеми известном чате бурлила дискуссия на тему несправедливого отношения проектов к простым инвесторам. [. ]

5 лет назад elf

Некоторые необходимые условия для торговли коррекций

Ситуация по фунту описанная здесь, и дискуссия вокруг нее натолкнула меня на мысль описания на мой взгляд самых необ [. ]

5 лет назад elf

Единственный способ дейтрийдинга

Однако даже подходы, использующие тренд, которые хорошо работают на временных промежутках от средней до большой длител [. ]

Реверсия. психологическая защита. Средство от одиночества. #психология

Написать отзыв, комментарий

Оценить статью и написать комментарий Отменить ответ

Вы должны быть авторизованы, чтобы иметь возможность комментировать.

Источник: homeinvesting.ru

Модель Гордона

При эффективном управлении предприятием срок его жизни стремится к бесконечности. Прогнозировать на несколько десятков или сотен лет вперед нецелесообразно, так как чем дольше период прогнозирования, тем ниже точность прогноза.

Чтобы учесть доходы, которые может принести бизнес за пределами периода прогнозирования, определяется стоимость реверсии.

Реверсия – это:

– доход от возможной перепродажи имущества (предприятия) в конце периода прогнозирования;

– стоимость имущества (предприятия) на конец прогнозного периода.

В зависимости от перспектив развития бизнеса в постпрогнозный период выбирается один из представленных в табл. 7.6 способов расчета его стоимости на конец прогнозного периода.

Таблица 7.6 – Методы расчета стоимости предприятия на конец прогнозного периода (реверсии)

| Название метода | Условия и особенности применения |

| Метод расчета по ликвидационной стоимости | Применяется, если в постпрогнозный период ожидается банкротство предприятия с последующей продажей имеющихся активов. Учитываются расходы, связанные с ликвидацией, и скидка на срочность в случае срочной ликвидации. Для оценки действующего предприятия, приносящего прибыль, а тем более находящегося в стадии роста, этот метод неприменим |

| Метод расчета по стоимости чистых активов | Метод может быть использован для стабильного бизнеса, главной характеристикой которого являются значительные материальные активы (фондоемкие производства), или если на конец прогнозного периода ожидается продажа активов предприятия по рыночной стоимости |

| Метод предполагаемой продажи | Денежный поток пересчитывается в показатели стоимости с помощью специальных коэффициентов, полученных из анализа ретроспективных данных по продажам сопоставимых компаний. Метод применим, если аналогичные предприятия часто покупаются-продаются и можно обосновать тенденцию изменения их стоимости. На российском рынке из-за малого количества рыночных данных применение метода весьма проблематично |

| Модель Гордона | Модель Гордона основана на прогнозе получения стабильных доходов в остаточный период и предполагает, что величины износа и капиталовложений равны |

Основным способом определения стоимости предприятия на конец прогнозного периода является применение модели Гордона.

Модель Гордона – определение стоимости бизнеса капитализацией дохода первого постпрогнозного года по ставке капитализации, учитывающей долгосрочные темпы роста денежного потока.

Модель Гордона служит способом предварительной или приближенной оценки стоимости предприятия.

Расчеты проводятся по формуле:

где FV – ожидаемая стоимость в постпрогнозный период;

CF(n+1) – денежный поток доходов за первый год постпрогнозного (остаточного) периода;

r – ставка дисконтирования;

g – долгосрочные (условно постоянные) темпы роста денежного потока в остаточном периоде.

Условия применения модели Гордона:

1) темпы роста дохода стабильны;

2) капитальные вложения в постпрогнозном периоде примерно равны амортизационным отчислениям;

3) темпы роста дохода не превышают ставки дисконтирования, иначе оценка по модели будет давать иррациональные результаты.

4) темпы роста дохода умеренные, например, не превышают 3—5%, так как большие темпы роста невозможны без дополнительных капитальных вложений, которых данная модель не учитывает. К тому же постоянные большие темпы роста дохода на неопределенно длительный период времени вряд ли реалистичны.

Теоретически срок жизни бизнеса стремится к бесконечности и является неопределенно долгим. Ожидаемые от него доходы переменны, но их динамика такова, что реальным приближением к действительности становится предположение об их постоянном темпе роста (t = const):

t = (CF(n+1)– CFn)/CFn = const

Так, если оценщиком определен темп роста 2% годовых, то это означает, что темпы роста дохода могут несколько меняться по годам, но усредненная многолетняя величина темпа роста дохода составляет 2%. Предполагается, что в случае уменьшения прибылей инициаторы проекта сумеют, например, подготовить к выпуску новую продукцию, способную заменить продукт с уменьшающейся рентабельностью. В целом, как бы не колебался жизненный цикл предприятия, в долгосрочном плане эти колебания сглаживаются и представляют собой трендовое движение.

Долгосрочные темпы роста денежного потока могут быть приравнены к среднеотраслевым. При отсутствии темпов роста коэффициент капитализации будет равен ставке дисконтирования.

Пример 4.10. Денежный поток предприятия за один год по окончании прогнозного периода равен 150 млн руб., ставка дисконтирования – 24%. Оценщик предполагает, что к концу прогнозного периода темп роста дохода стабилизируется и составит 2% в год. Рассчитаем величину стоимости предприятия на конец прогнозного периода, используя модель Гордона:

FV = 150/ (0,24-0,02) = 682 (млн руб.).

Стоимость предприятия на конец прогнозного периода составит 682 млн руб.

Источник: studopedia.org

Расчет величины стоимости предприятия на конец прогнозного периода (реверсии). Модель Гордона

Чтобы учесть доходы, которые может принести бизнес за пределами периода прогнозирования определяется стоимость реверсии.

Реверсия – это:

· Доход от возможной перепродажи имущества (предприятия) в конце периода прогнозирования;

· Стоимость имущества (предприятия) на конец прогнозного периода.

Основным способом определения стоимости предприятия на конец прогнозного периода является применение модели Гордона.

Модель Гордона – это определение стоимости бизнеса капитализацией дохода первого постпрогнозного года по ставке капитализации, учитывающей долгосрочные темпы роста денежного потока. Модель Гордона служит способом предварительной или приближенной оценки стоимости предприятия.

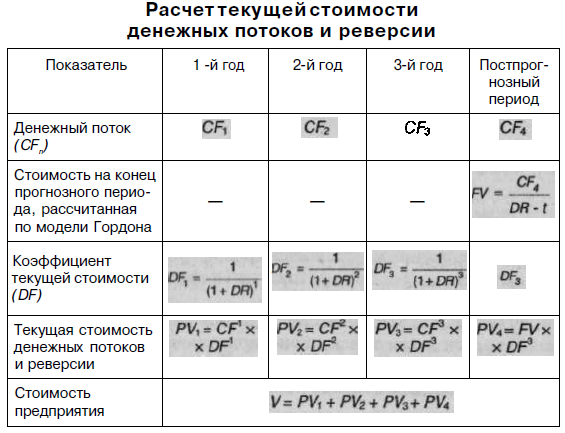

Расчет текущей стоимости денежных потоков и реверсии

| Показатель | 1-й год | 2-й год | 3-й год | постпрогнозный период |

| денежный поток, тыс.руб. | CF 1 | CF 2 | CF 3 | CF 4 |

| стоимость на конец прогнозного периода, рассчитанная по модели Гордона, тыс.руб | — | — | — | FV= CF 4 / (DR-t) |

| коэффициент текущей стоимости | DF1= 1/(1 +DR) 1 | DF2= 1/(1 +DR) 2 | DF3= 1/(1 +DR) 3 | DF3 |

| текущая стоимость денежных потоков и реверсии тыс.руб. | PV 1 = CF 1 · DF1 | PV 2 = CF 2 · DF2 | PV 3 = CF 3 · DF3 | PV 4 = FV · DF3 |

| стоимость предприятия, тыс.руб. | V= PV 1 + PV 2 + PV 3 + PV 4 |

Расчет текущей стоимости денежных потоков и реверсии

| Показатель | 1-й год | 2-й год | 3-й год | постпрогнозный период |

| денежный поток, тыс.руб. | ||||

| стоимость на конец прогнозного периода, рассчитанная по модели Гордона, тыс.руб | — | — | — | |

| коэффициент текущей стоимости | 0,80 | 0,65 | 0,52 | 0,52 |

| текущая стоимость денежных потоков и реверсии тыс.руб. | ||||

| стоимость предприятия, тыс.руб. |

Понравилась статья? Добавь ее в закладку (CTRL+D) и не забудь поделиться с друзьями:

Источник: studopedia.ru