Открытие р/с – это не обязанность, а право юридических и физических лиц. Однако, в соответствии с указанием Банка РФ наличные расчёты юридических лиц и ИП могут производиться, если сумма договора не превышает 100 т. р. Во всех остальных случаях нужно открывать расчётный счёт.

Хранение свободных денежных средств наличными свыше лимита, который установлен самим юридическим лицом и зависит от объёма выручки, тоже не допускается. Предприятие должно сдавать лишнюю выручку в банк. Помимо этого, р/с нужен для выплаты налогов, поскольку существует требование Минфина о безналичной оплате.

Суть расчётного счёта

Банковским расчётным счётом называется способ помещения средств, находящихся в обороте, в банк. Существует материальная составляющая р/с: наличные деньги, которыми клиент пополняет счёт или снимает с него. Но большее время средства на счёте существуют в безналичной форме и являются лишь записями в регистрах банковской организации. При необходимости деньги можно переводить на другой счёт, оплачивая товары и услуги, их можно конвертировать в наличные.

Как правильно тратить деньги с расчетного счета ИП? На что можно, а на что нет?

Расчётный счёт понадобится при следующих направлениях деятельности:

- Расчёты, превышающие 100 т. р. в рамках одного договора, в соответствии с законодательством производятся только в безналичной форме. К примеру, договор по аренде помещения фирма заключила на 10 месяцев с ежемесячной арендной платой 16 т. р. Значит, общая сумма оплаты будет составлять 160 т. р. В этом случае юридическое лицо обязано оплатить аренду только безналично.

- Пользование торговым эквайрингом. Почти все торговые точки в наше время оснащены POS-терминалами, которые принимают оплаты картами. Безналичные оплаты, полученные этим способом, поступают на р/с продавца.

- Оплаты налогов и взносов в госфонды. В теории ИП может оплатить налоги в кассе, но на практике такие платежи могут вызвать много споров и проблем, вплоть до судебного разбирательства с налоговыми органами.

Возможности р/с

Р/с помогает юридическим лицам и предпринимателям в ведении бизнеса и позволяет производить следующие действия:

- осуществление безналичной оплаты (к примеру, плата за арендованные помещения, услуги транспортников, закупку товаров и т. д.);

- выставление счетов другим юридическим лицам на оплату своих услуг;

- совершение валютных переводов контрагентам из других государств;

- ведение учёта и хранения денежных средств;

- сдача выручки в банк и хранение её на безналичных счетах;

- проведение инкассации и последующее зачисление средств на р/с, конвертация наличных денег в безналичные;

- получение процентов на остаток средств, которые находятся на счёте;

- приём безналичной оплаты от клиентов и партнёров;

- пользование дополнительными услугами: овердрафтом, кредитованием, эквайрингом, факторингом, лизингом, банковскими гарантиями;

- выплата сотрудникам заработной платы перечислением средств в безналичной форме на зарплатные карты;

- участие в тендерах на портале Госзакупок или на торгах по банкротству;

- оплата налогов и отчислений в ФСС и Пенсионный фонд.

Преимущества

ООО особо не задумываются открывать или нет р/с, так как обязаны это сделать согласно законодательству. Индивидуальные предприниматели могут выбирать, поэтому взвешивают преимущества и недостатки, соотносят плюсы и возможные расходы. Но большинство ИП открывают р/с, так как он даёт множество преимуществ и предоставляет ряд возможностей:

ГДЕ ОТКРЫТЬ РАСЧЕТНЫЙ СЧЕТ ДЛЯ ИП. РЕКОМЕНДУЮ ОТЛИЧНЫЙ БАНК ТОЧКА

- Удобство оплаты налогов и отчислений в различные фонды.

- Возможность заключения контрактов и договоров на сумму, превышающую 100 т. р.

- Доступ к выходу на более крупный рынок.

- Рост статуса.

- Интернет-банкинг даёт возможность осуществлять платежи из любого места (даже из дома), а также изучать отчётность, анализировать расходы и т. д.

- Пользование торговым эквайрингом.

Расшифровка номера р/с

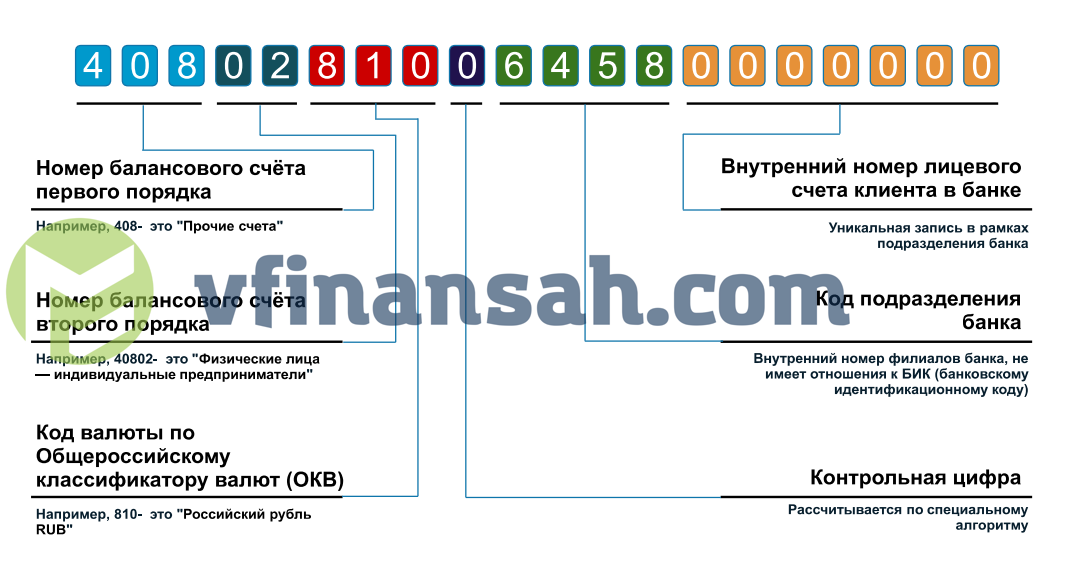

Номер р/с для юридических лиц состоит из 20 цифр, содержащих определённые сведения. Например, расшифровка номера счёт слева направо будет означать:

- 408 физическое лицо и ИП;

- 411 – 419 госорганизации;

- 420 – 422 юридическое лицо.

- 810 – в российских рублях для внутренних переводов;

- 643 – в российских рублях для международных переводов;

- 840 – в американских долларах;

- 978 – в евро.

Юридическое лицо при осуществлении денежных операций должно правильно указывать банковские реквизиты: номер р/с, название банка, корреспондентский счёт и идентификационный код банка. Это нужно, чтобы предотвратить ошибки при осуществлении переводов.

Виды операций по р/с

Основные операции по расчётным счетам классифицируются таким образом:

| Операция | Комментарий |

| Пополнение | Пополнить счёт наличными средствами можно через кассы банка или банкоматы |

| Снятие наличности | Условия этой опции зависят от тарифного плана. В некоторых случаях выдача наличных денежных средств осуществляется только по чековой книжке через кассы |

| Перевод юридическому лицу или ИП | Для денежного перевода необходимо создание и отправка в банк платёжного поручения. При помощи интернет-банкинга подобные операции можно производить онлайн. Другой способ – предоставление в офис банка платёжного поручения, распечатанного на бумаге (такая услуга стоит дороже). Примеры заполнения платёжек находятся на сайтах банков или в личных кабинетах |

| Перевод физическому лицу (к примеру, заработной платы) | Банк устанавливает комиссию за переводы физическим лицам. Для удобства зачисления зарплаты сотрудникам предусмотрено подключение специального пакета услуг |

| Платежи в государственные фонды | Такой платёж можно произвести по платёжному поручению, как и перевод партнёру по бизнесу. Большинство банков не берут комиссию за платежи в ПФР, ФСС и ИФНС |

| Внешние переводы | Клиенты и партнёры могут отправлять бизнесмену безналичные переводы со своих р/с. Физические лица могут расплачиваться при помощи терминалов эквайринга, через кассы банков и переводами с личного счёта на р/с юридического лица |

Выбор банка

Выбирая банк для того, чтобы открыть расчётный счёт, необходимо учитывать следующие критерии:

- потребности юридического лица. Необходимо составление списка нужных фирме услуг и определение их важности. Например, владелец небольшого магазина предпочтёт недорогую инкассацию, интернет-магазин – скорость осуществления платежей и т. д.;

- изучение тарифных планов. Следует ознакомиться с пакетами услуг разных банков. Помните, что маркетинговая акция является способом заманивания клиента, поэтому не надо кидаться на первое предложение бесплатного открытия счёта. Нужно узнать, сколько стоят другие услуги: обслуживание за месяц, комиссия за платёжки и т. п. Бывает, что недорогая инкассация сочетается с высокой комиссией за вывод денег физическим лицам. Такой тариф не выгоден для выплаты заработной платы сотрудникам. В выборе может помочь составление таблицы, один столбец которой заполняется нужными услугами, а другой – стоимостью этой услуги в разных банках. Сравнение итоговых данных поможет выбрать банк;

- ознакомление с отзывами пользователей. Нужно просмотреть отзывы в сети об интересующих банках. Если в адрес выбранного банка имеется много негативных отзывов, возможно, не нужно спешить с выбором;

- уточнить банк контрагентов и партнёров. Если контрагенты юридического лица открыли р/с в определённом банке, разумно тоже открыть счёт здесь. В этом случае будет быстрее происходить обработка операций;

- узнать режим работы офисов банка и длительность операционного дня, а также количество и место расположения отделений банка и банкоматов;

- наличие бонусов. Поинтересоваться, предлагаются ли банком бонусы за длительность сотрудничества и лояльность (кредиты со льготными ставками, услуги с низкой стоимостью и т. п.);

- уровень качества техподдержки. Например, во многих банках имеется возможность позвонить на телефон горячей линии или написать в чат в интернете. Так можно быстро получить консультацию сотрудника банка. И есть банки, оказывающие поддержку только по электронной почте и отвечающие только на официальный запрос. В этом случае ждать ответ придётся до нескольких дней, что очень неудобно в наше стремительное время.

Необходимый пакет документов

Стандартный пакет документов для открытия р/с включает в себя:

- Заявление с подписью ИП или генерального директора ООО.

- Карточки с подписями лиц, имеющих доступ к счёту (оформляются сотрудником банка).

- Паспорт.

- ИНН.

- Свидетельство о госрегистрации.

- Справка о постановке на учёт в налоговых органах.

- Налоговые отчёты (ведущим деятельность больше 3-х месяцев).

Кроме этого юридическим лицам нужно предоставить:

- копию устава;

- протокол учредительного собрания;

- документы, удостоверяющие назначение ответственных лиц.

Процедура открытия р/с

Для того, чтобы открыть р/с, необходимы следующие действия:

Форма договора в разных банках может отличаться. Но в целом она стандартна. Индивидуальны комплексные услуги РКО и их цена.

Закрытие р/с

Закрыть расчётный счёт может как банк, так и сам клиент. Банк имеет право заблокировать, а потом закрыть р/с если:

- На счёту 2 года не было средств.

- По счёту 2 года не проводилось никаких операций.

- Обнаружились признаки нарушения федерального законодательства (отмывание доходов, финансирование терроризма и т. п.). Счёт закрывается, если в соответствии с законодательством 2 раза за год блокировались приходные или расходные операции.

В первых двух случаях финансовое учреждение должно за 2 месяца выслать заказным письмом уведомление клиенту о закрытии р/с. В третьем случае банк имеет право не предупреждать клиента о расторжении договора.

Когда клиент решил сам закрыть р/с, понадобятся следующие действия:

- подача в банк заявления о том, что счёт закрывается и расторгается договор РКО;

- погашение неоплаченных долгов за пользование услугами банка;

- сдача в банк чековой книжки и пластиковых карт;

- выведение на другой счёт или получение наличными остатка средств;

- получение в банке справки о закрытии р/с.

Согласно законодательству, процедура закрытия р/с должна занимать не больше 7 дней. Для ускорения процедуры нужно по максимуму вывести со счёта средства, оставить деньги лишь на оплату комиссии, если таковая предполагается. Чаще всего банки закрывают счета бесплатно, но у небольших банков могут быть другие условия.

Имеется ещё один вариант – закрыть счёт при банкротстве юридического лица. В этой ситуации всеми делами будет заниматься конкурсный управляющий.

Источник: vfinansah.com

На какие цифры начинается расчетный счет

Каждому человеку наверняка приходилось видеть банковские реквизиты, указанные в конце любого контракта или договора на оказание услуг. На первый взгляд они кажутся беспорядочным набором чисел и символов, но на деле — к реквизитам существует расшифровка расчетного счета в банке. С ее помощью можно достоверно узнать базовые сведения о физическом или юридическом лице, владеющим данным счетом.

Для чего нужна расшифровка расчетного счета

Банковский счет — это инструмент, без которого сегодня не обходится жизнь большинства россиян. Частным лицам р/с позволяет вносить важные платежи: за коммунальные услуги, учебу, оплачивать штрафы и делать взносы в госорганы. Важно иметь учетную запись и юридическим лицам. Заведя счет, предприятие может свободно управлять капиталом, принимать безналичную плату за товары и/или услуги, избавиться от высоких комиссий.

Множество клиентов и широта применения р/с делают его структуру громоздкой. Так, номер каждого счета отражает:

- Кто выступает владельцем;

- С какой целью использует;

- Валюту проводимых транзакций;

- В каком представительстве открыт счет.

Несмотря на общедоступную расшифровку номера расчетного счета, реквизиты партнеров и клиентов лучше заранее «вбить» в компьютер. Обычно для этого используют шаблоны платежей — ими сегодня располагают онлайн-сервисы большинства российских банков. Опция позволяет избежать многочисленных ошибок, ведь один неверно указанный символ — перевод денежных средств не тому лицу.

В остальном бегло ознакомиться со структурой и значением цифр расчетного счета не помешает каждому клиенту. Это дает более точное представление о специфике банковских операций, делает частных лиц и предпринимателей внимательными при расчетах.

Из чего состоит расчетный счет

Формат и структура р/с строго регламентированы: количество цифр всегда равно двадцати символам, которые разбиваются на пять разрядов (групп). Такая дифференциация не случайна. Выстроенная логически, для банковских учреждений она несет конкретный практический смысл. Чтобы разобраться, взглянем на пример номера расчетного счета — ААА-ВВ-ССС-D-ЕЕЕЕ-FFFFFFF. Символы были разделены дефисами для наглядности; на практике р/с указывается в реквизитах слитно.

Что же означает каждый из разрядов?

- ААА — номер балансового счета первого порядка;

- ВВ — номер балансового счета второго порядка;

- ССС — обозначение валюты, в которой проводятся операции по счету;

- D — контрольный разряд;

- ЕЕЕЕ — обозначение представительства, в котором был открыт р/с;

- FFFFFFF — лицевая часть р/с.

Как расшифровать

Итак, расчетный счет начинается с цифр банковского баланса. Их перечень утвержден Центробанком и включает несколько порядков (разделов). Первые цифры, стоящие в начале, указывают на специфику р/с. Для наглядности перечислим несколько комбинаций:

- 101 — 111. Учет прибыли и убытков, хранения капитала;

- 202 — 203. Учет драгметаллов и денежных средств;

- 301 — 329. Обозначение межбанковских операций;

- 401 — 479. Учет транзакций с клиентами;

- 501 — 528. Учет операций с ценными бумагами и фин. инструментами;

- 601 — 621. Учет средств и имущества;

- 706 — 708. Финансовые результаты.

Прибавив к первым цифрам еще два символа, мы получаем счет второго порядка. Все пять цифр нужно толковать в совокупности — это дает полное представление о юридическом статусе владельца счета. Рассмотрим несколько примеров:

- 20309. Счета физических лиц в драгоценных металлах;

- 30231. Счета банков-нерезидентов в российских рублях;

- 40703. Средства негосударственных некоммерческих организаций;

- 40802. Средства индивидуальных предпринимателей;

- 41806. Депозиты коммерческих организаций в срок до трех лет.

Следующий разряд, состоящий из трех цифр, обозначает валюту, в которой совершаются операции по счету. Полный перечень используемых комбинаций дан в Общероссийском классификаторе валют (ОКВ).

В качестве примера приведем валюты, в которых наиболее часто открываются р/с:

О том, что ИП может и не иметь расчетного счета, знают все, но все-таки иметь его предпочитает большинство предпринимателей. С сообщением в налоговую также обычно проблем не возникает. Нюансы начинаются, когда предприниматель захочет либо открыть новый счет на свое имя либо использовать старый (которым он пользовался как физлицо) — и то и другое для целей своей предпринимательской деятельности.

Нюансы эти, в общем-то, несложные, и даже если предприниматель захочет в них ошибиться — т.е. намеренно использовать свой личный счет, о котором не знает налоговая для деловых расчетов — скорее всего его банк не даст ему это сделать. Либо если даст, то с оговорками, в которых предприниматель должен будет письменно подтвердить, что переводит деньги не по бизнесу, а в личных целях. Он, конечно, может и соврать, но ответственность за возможные последствия тогда будет полностью на нем, а не на банке. Какая именно ответственность, будет зависеть от того, кто обнаружит нарушение.

Я уверена, что большинство предпринимателей эти нюансы не касаются. Те, кто предпочитает вести свой бизнес (относительно) правильно, стараются не заступать за черту, которую для них прочертил Закон. Но так как Закон у нас (и не только у нас) — это не таблица умножения, где все понятно, на практике могут возникать ситуации, когда предприниматель, сам того не зная, может стать нарушителем.

Чтобы этого не произошло со счетами можно иметь в виду следующее. Счета, которые открываются на ИП, имеют код 40802 («Физлица – индивидуальные предприниматели»). А счета просто на «Физлица» имеют код 40817. С этих пяти цифр начинаются номера всех расчетных (лицевых) счетов во всех банках.

Более подробно на эту тему можно почитать здесь.

В статье научимся расшифровывать номера счетов и узнаем, для чего это может пригодиться. Мы расскажем, что означает каждый раздел и цифра в виде таблиц, а также разберем номер счета, открытый в Сбербанке.

Структура банковского счета

Структура счета в банке закреплена положением №385-П. Он отображается в виде цифрового кода из 20 символов, каждый из которых имеет определенное значение. Для удобства расшифровки расчетного счета перечень символов делится на несколько групп, означающих:

- Порядок банковского баланса.

- Специфику деятельности собственника счета.

- Информацию о валюте, находящейся на счету.

- Проверочный код.

- Номер отделения банка, где был открыт счет.

- Номер счета клиента.

Как расшифровывается

Рассмотрим расшифровку цифр банковского счета:

| Разряды 1 — 3 | Расшифровка нумерации в банковском расчетном счете |

| 102 — 111 | капитал финансового учреждения |

| 202 | учет денежных средств |

| 203 | счет по драгоценным металлам |

| 204 | операции с драгоценными металлами |

| 301 — 329 | разнообразные операции между банками (корр. счета, расчеты по ценным документам и т. д.) |

| 401 — 406 | счета для бюджетных средств |

| 407 | счета негосударственных структур |

| 408 | счета для ИП, физ. и юр. лиц |

| 409 | хранение средств, инкассированных наличных |

| 410 — 426 | депозиты физ. лиц и организаций |

| 427 — 440 | учет депозитов, вкладов ИП, юр. и физ. лицами |

| 441 — 457 | кредиты предприятий всех форм собственности |

| 458 | долги по кредитам |

| 459 | проценты по займам |

| 460 — 473 | деньги, предоставленные в долг от организаций |

| 474 — 479 | другие активы и пассивы компаний |

| 501 — 528 | транзакции с ценными бумагами |

| 601 — 621 | учет основных средств на предприятии |

| 706 — 708 | финансовые итоги |

| 801 — 855 | счета управления по доверенности |

| 909 — 971 | транзакции по внебалансовым счетам |

| Разряды 4 — 5 | более подробная расшифровка операций |

По первым 5 разрядам можно узнать цель открытия, валюту, срок действия счета или кредита, а также владельца (физ. лицо, ИП, ООО и т. д.).

Остальные разделы

По оставшимся разделам можно определить валюту счета и отделение банка, в котором он открыт:

| Разряды 6 — 8 | валюта, с которой работает счет |

| 840 | доллар США |

| 978 | евро |

| 810 и 643 | российский рубль (второй для международных операций «Пояснение ЦБ от 09.11.2017») |

| Разряд 9 | проверочный номер, с помощью которого определяют корректность счета |

| Разряды 10 — 13 | номер филиала и лицевого счета |

Пример счета

С помощью расшифровки легко установить владельца счета, цель использования счета и валюту.

Например, номер 40701840300010000438 означает, что счет

- принадлежит ООО (40701);

- открыт в долларах (840);

- оформлен в Сбербанке (0001) — номер филиала.

Последние 7 цифр — это вид и номер счета клиента в финансовом учреждении. А цифра 3 означает проверочный код.

Что дает расшифровка

Каждое цифровое обозначение счета является уникальными. Умение расшифровать его дают возможность узнать:

- Кто является собственником счета — юридическое лицо, физ. лицо, ИП и т. д.

- Для чего он используется.

- В какой валюте выполняется транзакции.

- В каком отделении открыт счет.

Расшифровка поможет организации избежать некорректного перечисления средств в пользу третьих лиц. Дополнительно можно проверить надежность контрагентов, в процессе заключения соглашений и защитить себя от мошеннических действий.

Похожие записи:

- Vfs global отслеживание паспорта франция

- Доверенность от конкурсного управляющего

- Можно ли сдать матрас обратно в магазин

- Письмо на перерасчет коммунальных услуг

Похожие посты:

Приступая к ремонту ванной комнаты, многие задаются вопросом, можно ли демонтировать полотенцесушитель и как это…

Страхование вкладов физических лиц, финансовое оздоровление банков, ликвидация несостоятельных кредитных организаций — насколько понял, в…

Статья 25.13. Отводы лиц, участие которых в производстве по делу об административном правонарушении не допускается…

Источник: nasledstvo2.ru

В чем разница между лицевым и расчетным счетом карты Сбербанка

Многие граждане Российской Федерации являются клиентами Сберегательного банка. Люди часто сталкиваются с термином «банковские реквизиты», но не все знают его толкование. В этой связи возникает вопрос: лицевой счёт и расчётный счёт в Сбербанке это одно и тоже? Рассмотрим оба понятия и выясним, в чём между ними разница.

Лицевой счёт для физического лица

Л/с – это индивидуальная комбинация цифр, присваиваемая клиенту в процессе заключения договора с банком для учёта финансовых операций. Уникальный номер закрепляется за физлицом, если он открывает кредитный, дебетовый счёт. Назначение лицевого счёта – перечисление денежных средств юридическим лицам, банку при погашении процентов по кредиту.

Важно! Л/с не допускается использовать при осуществлении коммерческой деятельности.

Как узнать номер счёта

Многие люди часто путают номер банковской карточки с номером лицевого счёта. Это не одно и то же. Номер пластика – это комбинация из 16 цифр, л/с состоит из 20 цифр.

Лицевой счёт используют при совершении денежных переводов внутри одного банка и между другими финансовыми организациями, проводимыми в пользу юрлиц.

Важно! Номер банковской карты прикрепляется к л/с карты Сберегательного банка. Когда осуществляется замена банковского продукта, счёт остаётся прежним.

Чтобы посмотреть лицевой счёт сбербанковской карточки, пользуются несколькими способами:

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

- Договор с банком. Чтобы найти номер счёта карты, внимательно изучите экземпляр сбербанковского договора. Он располагается в левой нижней части (20 цифр). На конверте с ПИН-кодом для пластика легко найти искомые данные – слева от кода будет напечатан карточный счёт.

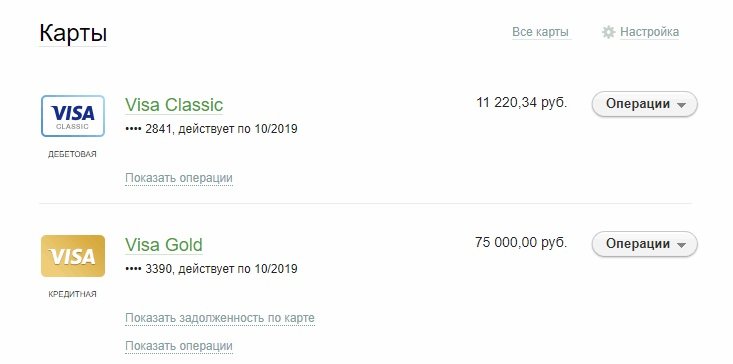

- Система «Сбербанк Онлайн». Если вы уже зарегистрированы на официальном сайте финансового учреждения, действуйте, следуя описанному ниже алгоритму:

- пройдите в личный кабинет, введя идентификационные данные;

- укажите разовый пароль, высланный на мобильный телефон;

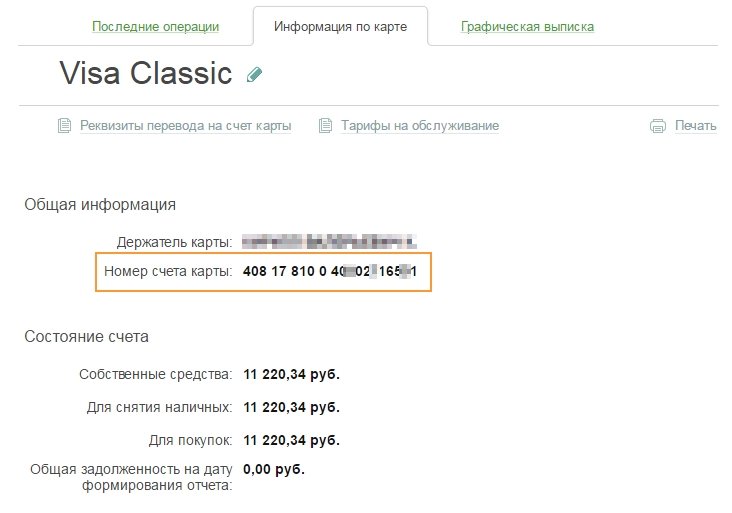

- перейдите в категорию «Карты» и щёлкните на интересующий вариант (если пластиков несколько);

- найдите раздел «Информация по карте»;

- номер л/с будет в позиции «Общая информация».

- Терминал самообслуживания или банкомат. Чтобы проверить реквизиты, пластиковую карточку помещают в устройство, набирают PIN-код. Открывают категорию «Региональные платежи» и нажимают на позицию «Реквизиты счёта». В открывшемся окошке появятся искомые сведения. Их можно переписать или распечатать на чеке.

- Отделение Сбербанка. Чтобы узнать комбинацию л/с, банковскому служащему предъявляют паспорт и пластиковую карту. Он выдаст распечатку. В строке «Счёт получателя» отобразятся реквизиты.

- Звонок на горячую линию. Наберите номер 8(800) 555-55-50 и сообщите оператору следующие данные: номер карточки, паспортные данные, кодовое слово. И вы получите запрашиваемые сведения.

Расчётный счёт для физического лица

Р/с представляет собой учётную запись, формируемую физлицом при занятии предпринимательской деятельностью. Данный финансовый инструмент необходим в следующих случаях:

- Сохранение капитала.

- Оплата банковских услуг.

- Проведение расчётов между другими лицами.

- Получение денежных средств от клиентов.

Пользователями расчётных счетов являются индивидуальные предприниматели, юридические лица и организации. Реквизиты доступны для всех.

Р/с, открытые физическими лицами, именуют текущими. Номер состоит из 20 цифр. По трём первым комбинациям легко определить назначение финансового инструмента. 408 – оплата процентов по кредитным договорам, 423 – совершение депозитных операций.

Важно! Одно физическое лицо может быть владельцем нескольких счетов, открытых в различной валюте: рубли, доллары, евро.

Расчётный счёт у каждого физлица индивидуальный и несвязан с номером пластиковой карты или номером договора о вкладе или кредите.

Чтобы оперировать денежными средствами, находящимися в банке, достаточно знать номер пластика. Когда заходит речь о совершении взаимных расчётов между ИП и контрагентами, поставщиками и клиентами, нужен номер р/с. Его можно посмотреть в договоре в нижней части или в конверте с картой. Он прописывается там, где указана фамилия, имя и отчество.

Двадцатизначный номер р/с можно увидеть в квитанции об оплате, осуществлённой посредством пластиковой карточки. Надёжный способ получения информации – обращение в отделение Сберегательного банка, также можно сделать звонок на горячую линию или воспользоваться интернет-банкингом.

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

В чём отличие лицевого и расчётного счёта

Расчётный и лицевой счёт карты Сбербанка различаются целевым назначением. Первый оформляется для учёта финансовых операций, осуществляемых с определённым лицом. Второй открывают индивидуальные предприниматели и юридические лица для проведения ежедневных расчётов. Понять, в чём различия между двумя финансовыми инструментами сложно – по сути дела, это одно и то же, но с существенным отличием.

Важно! Лицевые счета присваиваются физлицам. Расчётные – в основном юридическим лицам и организациям. Физические лица, являющиеся ИП, тоже открывают р/с, но пользуются ими только в рамках коммерческой деятельности.

Общие признаки данных понятий – это открытие с целью осуществления финансовых операций. Банки ограничивают переводы для физических лиц юрлицам. Иногда устанавливают запреты на транзакции.

Л/с используется для решения задач личного характера: погашения коммунальных платежей, оплаты услуг связи и т.п. Р/с владелец может использовать для хранения капитала, оплаты услуг, на него поступают переводы с аккаунтов других финансовых учреждений.

Каждый клиент Сберегательного банка должен понимать, чем отличаются расчётные и лицевые счета карт Сбербанка и как узнать их номера. Л/с создаётся для осуществления транзакций между банковским учреждением и владельцем. Финансовый инструмент используется для хранения собственных сбережений и перевода денег в пользу юридических лиц. Л/с могут владеть только физлица.

Р/с служит кошельком для индивидуальных предпринимателей, юридических лиц. На счету аккумулируются средства, перечисленные от клиентов.

Оценить статью

/rating_on.png)

/rating_on.png)

/rating_half.png)

/rating_off.png)

/rating_off.png)

9 оценок, среднее: 2,89 из 5

Источник: sbankin.com