Страхователь имеет право дополнять и уточнять переданные им сведения о застрахованных лицах (ст.15 Федерального закона от 01.04.1996 г. №27-ФЗ).

Непредставление СЗВ-М либо представление с неполными или недостоверными сведениями влечет штраф в размере 500 рублей за каждого работника.

А должностным лицам компании грозит административный штраф в размере от 300 до 500 рублей (ст.15.33.22 КоАП РФ).

Существует две формы уточнения сведений по форме СЗВ-М:

- дополняющая форма, подаваемая с целью дополнения ранее принятых ПФР сведений о застрахованных лицах за данный отчетный период;

- отменяющая форма, подаваемая с целью отмены ранее неверно поданных сведений о застрахованных лицах за указанный отчетный период.

Прежде всего, корректирующие сведения необходимы, если неверно указан ИНН, СНИЛС сотрудника либо не учтены вновь принятые сотрудники или включены уволенные.

Заполнение СЗВ-М в 1С: Бухгалтерии предприятия 8

Представление корректирующих сведений предусмотрено п.39 Инструкции по персонифицированному учету, утв. приказом Минтруда РФ от 21.12.2016 г. №766н (далее по тексту – Инструкция).

Причин для исправления ранее сданного отчета предостаточно.

Ошибка в указании отчетного периода

Например, распространенной причиной ошибки при заполнении сведений по форме СЗВ-М является некорректное указание отчетного периода. Дело в том, что ячейка «отчетный период» проставляется в программных продуктах ручным способом, поэтому не исключены ошибки.

Будут ли штрафные санкции при направлении повторного отчета по форме СЗВ-М за один и тот же период за пределами законодательно установленного срока?

ПРИМЕР

Компания 03.06.2018 г. представила отчет по форме СЗВ-М за май 2018 года. Но ошибочно указала отчетный период — июнь 2018 года.

Персонифицированные сведения о физлицах за апрель 2023 года

С 2023 года в связи с отменой СЗВ-М плательщики страховых взносов заполняют и сдают в налоговый орган форму отчета «Персонифицированные сведения о физических лицах». За апрель 2023 года о сроке его сдачи, образце заполнения, как заполнить и нужно ли вообще сдавать говорим в этой статье.

Какой бланк использовать

Кстати, этим же документом утверждена сама форма Расчета по страховым взносам (РСВ).

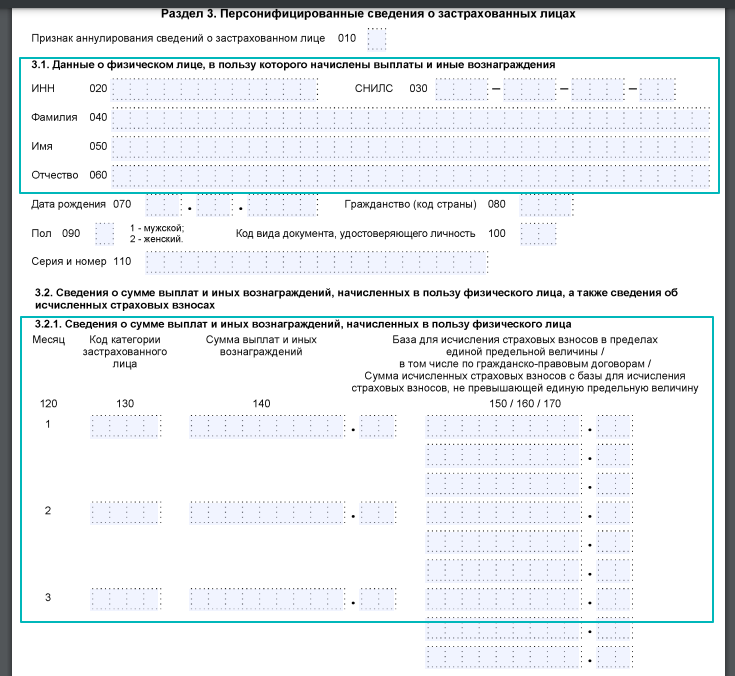

ПСФЛ состоят из двух листов – стандартного титульного и второго с одинаковыми блоками для сведений о физлицах.

Получив этот отчет, налоговая передаёт его данные уполномоченным органам соцзащиты и Социальному фонду, который образован с 1 января 2023 года после объединения ПФР и ФСС. Это позволяет чиновникам быстрее обновлять сведения, необходимые для предоставления пособий и адресных мер поддержки нуждающимся гражданам.

СЗВ-М. Заполнение и разбор типовых ошибок

Когда сдавать

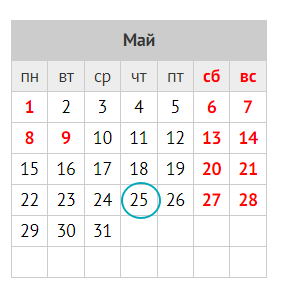

Перссведения по физлицам нужно представлять в свою ИФНС ежемесячно – не позднее 25-го числа следующего за отчетным месяца.

Значит, персведения за апрель 2023 года нужно сдать в налоговую не позднее 25 мая 2023 года. Это четверг, поэтому никаких переносов нет.

Можно ли не сдавать за апрель 2023

Нет, представить отчёт за апрель обязательно.

Дело в том, что форма персонифицированных сведений о физлицах содержит показатели по ним, идентичные разделу 3 РСВ. А именно – Ф.И.О., СНИЛС, сумму выплат и иных вознаграждений:

Апрель – это первый месяц расчетного (отчетного) периода, так как идёт после окончания 1 квартала.

Поэтому расскажем, как по правилам сформировать отчет ПСФЛ за апрель 2023 года. Образец его заполнения можно посмотреть и скачать бесплатно по ссылке в конце статьи.

Кто должен заполнить и сдать

Перссведения заполняют плательщики страховых взносов (либо их представители), делающие выплаты и иные вознаграждения физическим лицам. Поэтому должны отчитаться:

- организации;

- ИП;

- физлица без статуса ИП;

- адвокаты с адвокатскими кабинетами;

- частные нотариусы;

- иные частнопрактикующие специалисты.

Что включить в отчёт

Собственно, оба листа:

- титульный;

- персональные данные физлиц и сведения о суммах выплат и иных вознаграждений в их пользу в апреле.

Второй лист заполняют по количеству застрахованных – столько блоков, сколько нужно.

Кого включать в отчёт

В нём нужно отразить данные всех застрахованных лиц за апрель 2023 года. В том числе кому за этот месяц были начислены выплаты и иные вознаграждения в рамках трудовых отношений и гражданско-правовых договоров на выполнение работ, оказание услуг. А также:

- по договорам авторского заказа;

- по договорам об отчуждении исключительного права на результаты интеллектуальной деятельности – в пользу авторов произведений (указаны в подп. 1 – 12 п. 1 ст. 1225 ГК РФ);

- издательским лицензионным договорам;

- лицензионным договорам о предоставлении права использования результатов интеллектуальной деятельности ( подп. 1 – 12 п. 1 ст. 1225 ГК РФ). В т. ч. вознаграждения, начисляемые организациями по управлению правами на коллективной основе в пользу авторов произведений по договорам с пользователями.

Самозанятых в отчет ПСФЛ не включают.

Облагаются выплаты взносами или нет, значения не имеет: всё равно включайте человека в отчёт.

Особенности заполнения

Заметим, что в форме «Персонифицированные сведения о физлицах» (КНД 1151162) не предусмотрено отражение каких-либо кадровых мероприятий – увольнения, перевода, ликвидации и т. п. Поэтому, например, сведения об увольняемом работнике приводят в общем порядке наряду с данными по остальным физлицам. То есть внешне при заполнении – никаких отличий.

Кроме того, обратите внимание:

- если в апреле 2023 по физлицу не было начисленных выплат и иных вознаграждений, его всё равно включают в отчёт и в строке 070 проставляют прочерки;

- поле «Период, за который представляются сведения (код)» заполняют в соответствии с кодами из Приложения № 3 к Порядку заполнения персонифицированных сведений. Для апреля нужно проставить «04»;

- при первичной подаче сведений по физлицам за апрель 2023 признак аннулирования в строке 010 не проставляют;

- сведения о физлице (Ф.И.О.) указывают в соответствии с документом, удостоверяющим его личность.

Способы сдачи ПСФЛ

Персонифицированные сведения о физлицах можно подать в налоговую:

- на бумажном носителе – по почте, лично;

- по телекоммуникационным каналам связи с электронной подписью.

На 11 и более человек персонифицированные сведения сдают только в электронном виде по ТКС.

Куда сдавать

Рассматриваемый отчёт представляют в налоговый орган:

- по месту нахождения организации;

- по месту нахождения её обособленных подразделений, которым она открыла счета в банках и которые начисляют и делают выплаты и иные вознаграждения физлицам;

- по месту жительства физлица, делающего выплаты и иные вознаграждения физическим лицам.

Образец заполнения ПСФЛ за апрель 2023

В ООО “Гуру” работают 3 сотрудника. В апреле 2023 года компания начислила им выплаты в размере:

- Сергееву А.А. – 110 000 руб.;

- Широковой Е.А. – 85 000 руб.;

- Симоновой С.С. – не было выплат.

Широкова 14.04.2023 уволена.

Исходя из этих условий, первый и второй лист перссведений по физлицам заполняют так:

Источник: buhguru.com