Альфа-Банк предлагает самозанятым оформить ипотеку на новое и вторичное жилье. Плательщики НПД могут взять кредит на покупку недвижимости по рыночной ставке и по программам с господдержкой — семейной и дальневосточной.

Эксперт ВЗО по займам и банковским продуктам

Опубликовано: 13 июня 2023

Надбавок по ставкам для самозанятых нет. Собирать справки для подтверждения доходов не нужно. Из документов требуется только паспорт гражданина РФ. Ограничений на досрочное погашение не установлено.

Процентная ставка составляет от 5% годовых. Кредитный лимит — до 70 млн рублей. Срок возврата задолженности — до 30 лет. Первый взнос — от 15% от суммы кредита.

Чтобы оформить ипотеку в Альфа-Банке, самозанятому необходимо заполнить онлайн-заявку на сайте. Клиенты получат решение по кредиту в течение суток. Офис банка нужно посетить только для оформления документов.

Получить более подробную информацию по ипотеке для самозанятых можно в чате поддержки Альфа-Банка или по телефону +7-(495)-788-88-78.

Самозанятость для граждан РФ быстро и легко с Альфа-картой

Рекомендовано для вас

- ВТБ улучшил ипотеку для самозанятых

- Самозанятые смогут получить кредит наличными в ВТБ

- Совкомбанк улучшил условия по рублевому вкладу

Информация была полезна?

14 оценок, среднее: 4.5 из 5

Оставить комментарий

Благодарим за ответ! Ваше сообщение будет опубликовано после модерации

Мы используем файлы Cookie

Ответим на ваши вопросы

Бесплатная горячая линия

Заказать звонок

Зарегистрированный оператор персональных данных #54-23-015743. Свидетельство о государственной регистрации базы данных «ВЗО» №2017621339. Свидетельство о государственной регистрации программы для ЭВМ №2018666294 «Финансовый сервис ВЗО». ВЗО® — свидетельство на товарный знак №752371 от 24.03.2020

Источник: vsezaimyonline.ru

Приложения для самозанятых: обзор сервисов

За прошлый год количество самозанятых увеличилось почти вдвое — сегодня в России более 6,5 млн плательщиков налога на профессиональный доход. Цифра поражает, учитывая, что особый налоговый режим введён относительно недавно. Надо сказать, что государство предложило действительно комфортные условия: посильную ставку и удобное мобильное приложение.

Не нужно сдавать отчётность, нанимать бухгалтера, выстаивать очереди в налоговую инспекцию. Вместо всего этого — несколько кликов по экрану смартфона. Мобильное приложение «Мой налог» устанавливается при регистрации в качестве самозанятого. Но далеко не все знают, что также можно использовать альтернативные сервисы.

Они разработаны банками и позволяют не только выбивать чеки и отчитываться перед государством, но и получать преференции. Эксперты портала «Финансим» провели онлайн-опрос самозанятых и проанализировали банковские сервисы, которые назывались наиболее часто. В чём их отличие от официального государственного софта?

в мобильном приложении Альфа-Банка появился функционал для самозанятых

Методика исследования

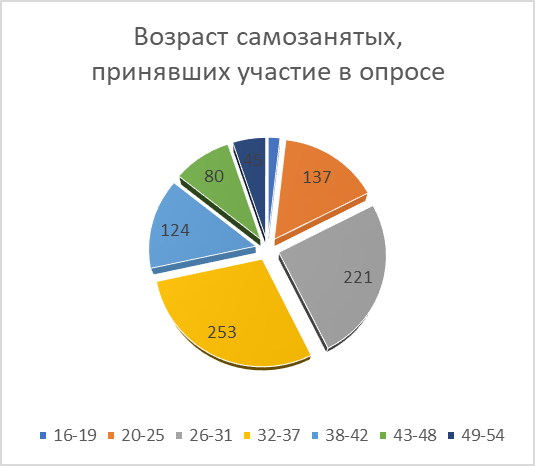

Исследование проходило с декабря 2022 года по январь 2023 года. Журналисты портала разослали анкеты тысяче самозанятых в 15 регионах России на территории всех федеральных округов. Получено 878 развёрнутых ответов. 61% анкет поступило от самозанятых-мужчин, 36% — от женщин, 3% — в обезличенной форме. Возраст респондентов — от 16 до 54 лет.

20% полученных анкет были перепроверены и уточнены в рамках телефонных интервью. В результате опроса выявлено, что 77% самозанятых используют приложение от налоговой службы «Мой налог». Более половины опрошенных (63%) отметили, что они заинтересованы в сторонних сервисах в случае их эффективности и потенциальной выгоды.

Среди самозанятых, которые не используют приложение «Мой налог», выявлены четыре наиболее популярных банковских сервиса: от Сбербанка, Альфа-Банка, ВТБ, Тинькофф. Экономисты портала оценили потенциальную выгоду от перехода с официального приложения «Мой налог» на альтернативные.  54% респондентов в возрасте от 20 до 37 лет.

54% респондентов в возрасте от 20 до 37 лет.

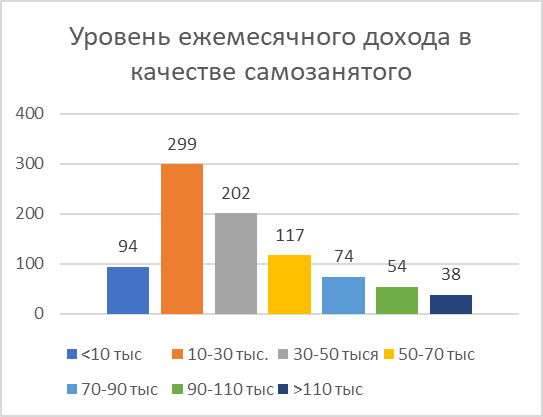

Наименьшее количество ответов получено в группе 16–19 лет  Около 11% опрошенных имеют непостоянный или небольшой доход от деятельности в качестве самозанятого — меньше 10 тысяч рублей за месяц по итогам 2022 года. Абсолютное большинство респондентов (70%) ежемесячно получает в качестве самозанятых 10–50 тысяч рублей. Напомним, что доход плательщика налога на профессиональную деятельность не может превышать 2,4 миллиона рублей в год (200 тысяч рублей в месяц).

Около 11% опрошенных имеют непостоянный или небольшой доход от деятельности в качестве самозанятого — меньше 10 тысяч рублей за месяц по итогам 2022 года. Абсолютное большинство респондентов (70%) ежемесячно получает в качестве самозанятых 10–50 тысяч рублей. Напомним, что доход плательщика налога на профессиональную деятельность не может превышать 2,4 миллиона рублей в год (200 тысяч рублей в месяц).  Участники опроса предоставляют услуги в 17 различных сферах. Однако больше половины ответов поступило от представителей шести категорий, перечисленных на диаграмме. Треть участников опроса — самозанятые в сферах IT, ремонта, услуг красоты

Участники опроса предоставляют услуги в 17 различных сферах. Однако больше половины ответов поступило от представителей шести категорий, перечисленных на диаграмме. Треть участников опроса — самозанятые в сферах IT, ремонта, услуг красоты

Результаты исследования

Две трети участников опроса используют мобильное приложение «Мой налог». Среди самозанятых, которые выбирают банковские сервисы, наиболее популярны специализированные предложения от Сбербанка, Тинькофф, Альфа-Банка, Банка ВТБ. Полная процентная раскладка не приводится, однако эксперты финансового портала оценили удобство и возможную выгоду от использования банковских сервисов.

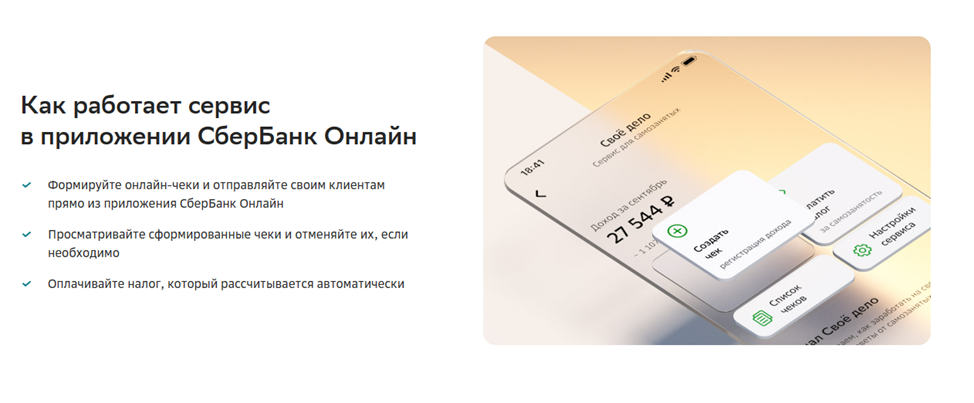

«Своё дело» от Сбербанка

- получение кредита;

- оформление ипотеки, в том числе по государственным программам с субсидированием процентной ставки;

- бесплатные консультации с юристом как по рабочим, так и по частным вопросам;

- готовые формы документов и их онлайн-заполнение — договоры, акты, счета;

- виртуальный администратор — сервис для онлайн-записи и учёта клиентов;

- возможность пройти онлайн-обучение;

- доступ к платформе с заказами для дополнительного заработка.

Для некоторых может оказаться недостатком, что автоматическая регистрация дохода не происходит при перечислении от юридических лиц, чек нужно выбивать вручную

Если вы уже являетесь самозанятым — необходимо:

- подключить сервис в мобильном приложении Сбербанка,

- дать разрешение на платформе «Мой налог».

Если вы только собираетесь начать своё дело, достаточно выполнить лишь первый шаг, ничего скачивать не придётся.

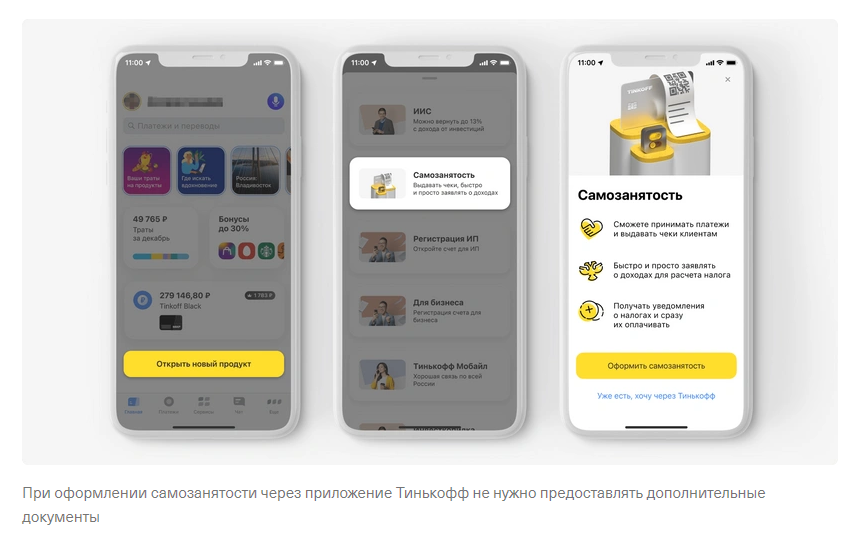

Тинькофф: возможность изменить статус

Можно сразу зарегистрироваться самозанятым из приложения АО «Тинькофф Банк» (генеральная лицензия ЦБ № 2673). Также можно перейти на обслуживание с платформы «Мой налог» или из другого банка. Единственное условие — необходимо иметь карту Тинькофф. Она оформляется дистанционно и доставляется курьером.

В мобильном приложении можно выставлять счета, получать квитанции от налоговой и оплачивать их. Можно настроить автоматическую выдачу чека при поступлении денег: как от физических, так и от юридических лиц.

В случае, если доходы самозанятого превысили планку в 2,4 миллиона рублей, Тинькофф предложит переключиться на сервис для индивидуальных предпринимателей, автоматически сгенерирует заявление в налоговую.

Альфа-Банк: деньги на карту

АО «Альфа-Банк» (генеральная лицензия ЦБ № 1326) также готов облегчить жизнь своим-клиентам-самозанятым. Во-первых, можно получить статус плательщика налога на профессиональный доход непосредственно из приложения. Во-вторых, там можно оформлять чеки, получать и оплачивать квитанции.

Из бонусов Альфы — круглосуточная возможность консультации с банком. Оператор ответит на вопросы о движении средств на счёте

Если вы ещё не являетесь клиентом Альфа-Банка, заполните онлайн-заявку на сайте и получите дебетовую карту. После этого вам станет доступно мобильное приложение и сервис для самозанятых.

ВТБ: возможность создать собственный интернет-магазин

Мобильное приложение ПАО Банка ВТБ (генеральная лицензия ЦБ № 1000) также способно полностью заменить официальный софт от налоговой службы. Клиенты ВТБ смогут на экране своего смартфона получать чеки, выплачивать налоги.

Через приложение ВТБ самозанятые могут подать заявку на кредитные продукты: автокредит наличными на автомобиль, ипотеку без подтверждения дохода

Важное преимущество именно этого банка — дополнительные сервисы для самозанятых. Можно создать собственный интернет-магазин, настроить доставку товаров в разные регионы России. Это платные услуги, но банк, во-первых, готов предоставить пробный период, а, во-вторых, сделает скидку.

Тенденции и перспективы

По большому счёту, все предложения однотипны. В первую очередь они направлены на действующих клиентов банка: сервис осуществляется через базовое мобильное приложение. Используя их, можно:

- зарегистрироваться в качестве плательщика налога на профессиональную деятельность;

- сняться с налогового учёта;

- перерегистрироваться в качестве индивидуального предпринимателя и открыть расчетный счёт (опция доступна не во всех банках),

- заявить о полученном налоге;

- аннулировать ошибочно выданный чек;

- получить квитанцию о налоге;

- уплатить налог.

Сбер и ВТБ предлагают самозанятым широкий дополнительный функционал. Эксперты прогнозируют, что финансовые организации в ближайшее время начнут борьбу за самозанятых, предлагая им наилучшие условия. Это могут быть специализированные кредитные и депозитные продукты, образовательные курсы, маркетинговые инструменты, бесплатный конструктор интернет-магазина. Некоторые банки уже предлагают эти опции своим клиентам.

Как показало исследование, некоторые самозанятые одновременно используют несколько банковских сервисов. Это оправданно, если клиенты самозанятых оплачивают услуги со счетов разных кредитных организаций. Однако, в результате исследования не удалось подробно проинтервьюировать самозанятых, которые одновременно работают в трёх и более приложениях.

Выявлены возможные проблемы при использовании банковских мобильных сервисов:

- ошибочная идентификация входящих переводов. В автоматическом режиме банк может выдать чек на деньги, которые поступили клиенту от друзей и не связаны с оказанием услуг. Рекомендуется проверять выданные чеки;

- запросы справок о постановке на учёт в качестве самозанятого и об уплаченных налогах возможны только через официальное приложение «Мой налог».

Что ещё почитать о нюансах самозанятости

- Платёжные системы для самозанятых: как принимать на сайте, в социальных сетях и мессенджерах

- Фрилансеры и самозанятые. Общие юридические нюансы, плюсы, минусы и опыт Нетологии

Источник: www.cossa.ru

Альфа-Банк обновил тарифы для малого бизнеса и добавил переводы для самозанятых

Теперь предпринимателям еще проще выбрать подходящий тариф — с прозрачной навигацией легко понять какому бизнесу подойдет то или иное предложение.

Всего новых тарифов 6 — Простой, Ноль за обслуживание, Быстрое развитие, Уверенное начало, Активные расчёты, Высокие обороты. Каждый из них учитывает потребности клиентов и особенности их бизнеса. Например, тариф Простой рассчитан на тех, у кого неравномерные доходы. А Ноль за обслуживание — для начинающего или сезонного бизнеса. Активные расчеты — тариф для тех, что часто рассчитывается с контрагентами.

Во всех тарифах есть фиксированный набор сервисов, а также бесплатные лимиты на переводы. Лимиты можно увеличить, если подключить подписку на переводы.

При переводе денег физическим лицам теперь действует единая комиссия на всех тарифах, и она не зависит от суммы. Те же условия — для снятия наличных. Еще одна удобная опция — возможность совершать переводы самозанятым, а на большей части тарифов — даже с меньшей комиссией, чем физическим лицам.

«Главное преимущество новой линейки — прозрачность тарифов, а их назначение понятно даже по названию. Также мы учитываем растущие запросы рынка — и предлагаем актуальные решения. Например, мы ввели льготные тарифы для переводов самозанятым и предложили подписку на переводы», — прокомментировала Ирина Пономарева, руководитель департамента разработки и развития расчётных продуктов корпоративного бизнеса.

Подробнее о новой линейке можно узнать на сайте Альфа-Банка.

Источник: bel.ru