В 2021 году предприниматели стали получать уведомления от налоговой с требованием предоставить пояснения о взаимоотношении с самозанятыми.

Меня зовут Евгений Фёдоров, я основатель сервиса выплат фрилансерам и удалённым сотрудникам Easystaff. В этом году я отчётливо наблюдаю этот тренд: у нас резко увеличился приток клиентов, которые столкнулись с желанием налоговой признать отношения трудовыми.

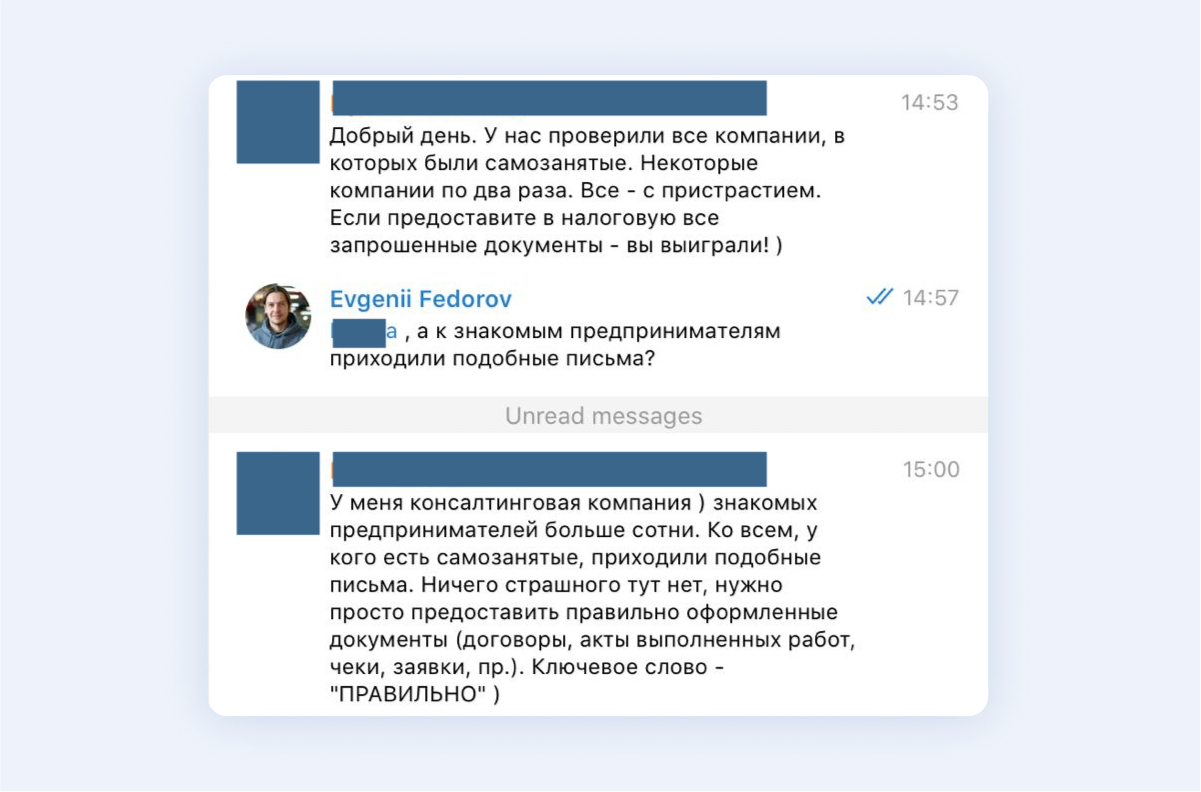

Чтобы понять массовость проблемы, я провёл опрос в телеграм-канале «Деловар», и его результаты подтвердили мои догадки.

Предлагаю разобраться, что происходит и как компании обезопасить себя от проверок налоговой.

Поможем найти англоговорящего специалиста в СНГ

Риски сотрудничества с самозанятыми, с точки зрения закона

В ноябре 2019 года ФНС России и Роструд договорились об одновременных проверках работодателей, работающих с самозанятыми. Поначалу о проверках ничего не было слышно, но в 2021 году компании стали получать уведомления от налоговой. Многим знакомым друзьям предпринимателям пришли вот такие письма.

ИП, ООО, Самозанятый. Что выбрать? Плюсы и минусы

В письмах из налоговой идёт речь о самозанятых, которые не получают выплаты от других контрагентов. Регулярность выплат от компании и отсутствие других контрагентов вызывает у налоговой подозрения, что между компанией и самозанятым есть незарегистрированные трудовые отношения

Налоговая требует, чтобы собственники дали пояснения либо предоставили подтверждающие документы, которые ранее не были представлены. К документам относятся договоры, заключённые с физлицами, акты выполненных работ, подтверждение проведённых оплат. Если таких документов нет, нужно предоставить уточнённые расчёты по страховым взносам.

Если налоговая сочтёт, что между компанией и самозанятым есть признаки трудовых отношений, то работодателя могут привлечь к ответственности за нарушение трудового и налогового законодательства. Последствия могут быть такими:

- штрафы от трудовой инспекции от 5 000 рублей до 100 000 рублей;

- пени и штрафы от налоговой за неуплату НДФЛ и страховых взносов до 40% от невыплаченной суммы;

- по решению суда компанию могут обязать выплатить исполнителю зарплату с надбавками, если он работал в выходные и праздники, компенсацию морального вреда.

Почему возникают проблемы

Среди основных ограничений по работе с самозанятыми можно выделить следующие пункты:

1. Самозанятый в течение двух лет не может работать с бывшим работодателем. Это ограничение отчасти защищает работников и не позволяет компаниям переводить своих сотрудников на самозанятость, чтобы сэкономить на НДФЛ и страховых выплатах.

2. Отсутствие признаков трудовых отношений. Трудовое законодательство, а также судебная практика выделяют следующие признаки:

5 МИНУСОВ РЕЖИМА САМОЗАНЯТОСТИ

- закрепление определённых обязанностей за сотрудником;

- чёткий внутренний распорядок работы с графиком;

- обеспечение работодателем условий труда;

- устойчивый длительный и стабильный характер отношений;

- осуществление периодических выплат работнику, которые являются для него единственным и (или) основным источником доходов;

- определение размера выплат работникам из расчёта отработанного времени.

Как работать с самозанятыми, чтобы ФНС не присылала «письма счастья»

Налоговая, вряд ли, откажется от проверок, поэтому бизнесу важно контролировать организацию работы с самозанятыми.

Избежать проблем поможет чёткий алгоритм действий:

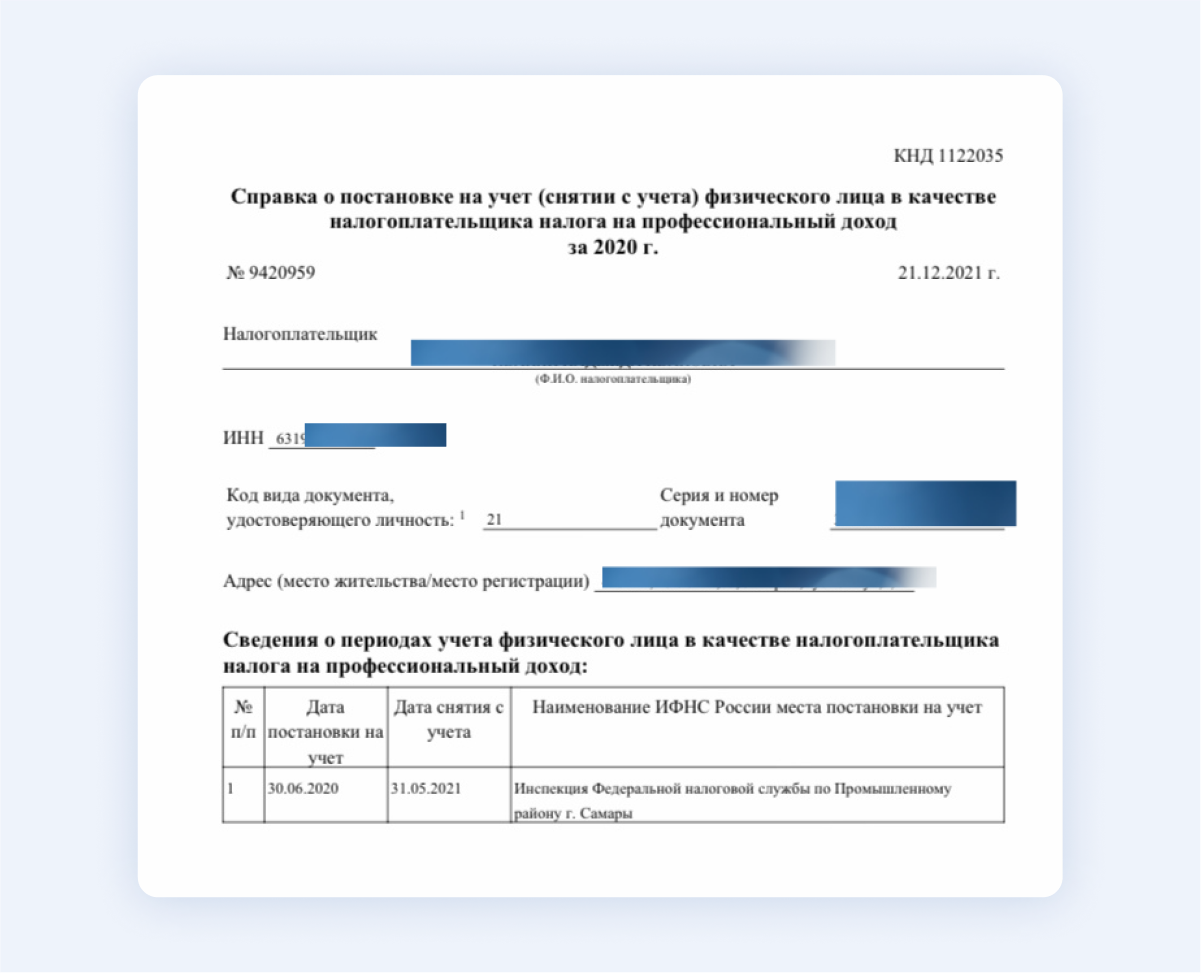

1. Проверка статуса самозанятого. До заключения договора важно убедиться, что физлицо действительно состоит на учёте в налоговой. Для этого можно запросить справку о постановке на учёт из приложения «Мой налог» или проверить статус самостоятельно на сайте ФНС с помощью ИНН. Этот шаг позволяет обезопасить компанию от нечестных действий исполнителя, например, подделки чеков.

Пример справки самозанятого о постановке на учёт в налоговой

2. Заключение с самозанятым гражданско-правового договора. В шаблоне договора важно прописать обязанность физлица своевременно предоставлять чеки, сообщить о потере статуса и указать, что исполнитель платит за себя налоги самостоятельно.

В договоре не должно быть пунктов, которые могут указывать на трудовые отношения. Основные из них я перечислил выше, дополнительные можно найти в памятке самозанятого.

3. Контроль выплат. Для каждой оплаты потребуется сформировать акт о принятии работ с точным перечнем услуг, которые выполнил самозанятый. Например, написание текста для главной страницы сайта или разработка логотипа. После платежа обязательно запрашивать у самозанятого чек из приложения «Мой налог», чтобы при необходимости подтвердить факт оплаты.

Если у вас сильная бухгалтерия, то она, скорее всего, сможет надлежащим образом подготовить документы. Когда речь идёт о малом и среднем бизнесе, чаще всего внимание предпринимателя направлено на создание ключевой ценности, а не на обслуживание вспомогательных процессов. Он скорее вкладывает средства в продукт, чем в построение дееспособной бухгалтери.

Для тех, у кого нет желания развивать собственную бухгалтерию и кадровое делопроизводство, есть более простой способ работать с удаленной командой — через посредника. Для этого компания заключает b2b договор оказания услуг со специализированным сервисом, который берёт на себя все административные вопросы по работы с удалённой командой. В этом случае у налоговой не будет причин предъявлять претензии, потому что взаимоотношения компании и команды исполнителей нельзя будет квалифицировать как трудовые. Причём налоговый статус исполнителей может быть любой: самозанятые, физлица, ИП или специалисты из стран СНГ.

Например, наш сервис easystaff. io работает так: с одной стороны, мы заключаем договор подряда с компанией, которая хочет работать с удалённой командой. С другой — договор оказания услуг с удалённой командой этой компании.

Сервис автоматически формирует все закрывающие документы для подтверждения расходов. За это компания платит комиссию 10% с каждого перевода удалённому специалисту.

Такой способ работы позволяет оплачивать работу любому исполнителю независимо от его налогового статуса и страны проживания. При этом нет никаких ограничений и рисков со стороны ФНС. Нескольких часов ассистента руководителя или помощника бухгалтера достаточно, чтобы обслуживать более 100 удалённых сотрудников.

Источник: easystaff.io

Самозанятые граждане – кто такие?

Самозанятость — это вид деятельности, при котором исполнитель работы получает оплату за свой труд непосредственно от заказчика, а не от работодателя согласно условиям заключенного с ним трудового договора.

Самозанятый гражданин сам устанавливает цену на свои услуги, определяет порядок их выполнения и получает оплату за конечный результат от физических или юридических лиц, т.е. работает сам на себя. Такая деятельность пока слабо регламентирована законом.

Законодательная база

Такое понятие, как самозанятость впервые озвучили в 2017 году, когда рассматривался вопрос о выведении российского бизнеса “из тени”. Правительством была поставлена задача разработать проект, благодаря которому граждане могли бы легализовать свою деятельность и доходы. В связи с этим с 1 января 2019 года вступил в силу вступил Федеральный закон №422 “О проведении эксперимента по установлению специального налогового режима “Налог на профессиональный доход”. Изначально участниками эксперимента стали четыре региона, позже к ним прибавилось еще девятнадцать, и в будущем этот список будет лишь расширяться.

Если вкратце, то суть данного законопроекта заключается в следующем. Гражданин, самостоятельно регистрируется в приложении “Мой налог”, где в последствии отображаются его доходы, полученные от заказчика за выполненную им работу.

Полученные таким образом средства не облагаются НДФЛ, как в случае, когда гражданин работает по трудовому договору. Получаемые денежные средства облагаются налогом 4% на доходы, полученные от физических лиц, и 6% на доходы, полученные от юридических лиц и индивидуальных предпринимателей, что значительно ниже НДФЛ, который составляет 13%.

Стоит отметить, что возможность применения такой системы налогообложения имеет ряд ограничений, поэтому в некоторых случаях применить его нельзя. На данный момент список этих ограничений постоянно корректируется по ходу проведения данного экспериментального проекта.

Преимущества быть самозанятым

В первую очередь на него стоит обратить внимание индивидуальным предпринимателям. Ведь самозанятые не платят никаких обязательных взносов в Социальный фонд России (плюс это или нет судить вам), а их величина на данный момент составляет 36 238 рублей, что является отнюдь немалой суммой.

Помимо этого, самозанятые не платят 1% от суммы, превышающей 300 000 рублей в год, как это делают индивидуальные предприниматели. Тут стоит также отметить, что “Налог на профессиональный доход” применим только в том случае, если Ваш годовой суммарный доход не превышает 2,4 миллионов рублей в год или 200 000 тысяч рублей в месяц.

Ну и наконец самозанятым гражданам не нужно разбираться с бухгалтерией и декларациями, так все это автоматически делает за них приложение “Мой налог”.

Если деятельность индивидуального предпринимателя не попадает под ограничения данного законопроекта, то переход на самозанятость будет менее экономически затратным, если взносы “на себя” можно считать затратами. В любом случае принятие решения остается за вами. Также стоит отметить, что гражданин может быть одновременно и самозанятым и индивидуальным предпринимателем, однако налоговая ставка при этом будет одна – согласно налогу на профессиональную деятельность.

Отрицательные моменты

Их, к сожалению, гораздо больше. В первую очередь законопроект очень сырой и “не синхронизирован” с уже существующей законодательной базой. На начальном этапе это привело к тому, что данный проект многие работодатели использовали в своих целях, главной из которых является снижение налоговой нагрузки.

Владельцы бизнеса начали увольнять сотрудников, вынуждая их работать по договору как самозанятых. Такая схема дала работодателям возможность избавиться от уплаты обязательных взносов за сотрудников, позволяя значительно сэкономить свои средства.

Работники же при этом лишаются отчислений в пенсионный фонд, и каких-либо социальных гарантий, связанных с трудовыми отношениями (не начисляется трудовой стаж, отсутствуют декретные выплаты, оплата больничных листов и так далее). Конечно же, такие схемы не ушли от внимания надзорных органов, однако в связи с сыростью проекта, трактовать подобные манипуляции как нарушение законодательства практически невозможно.

В связи с этим было принято негласное решение корректировать проект постепенно, глядя на происходящую ситуацию “сквозь пальцы” и решая проблемы по мере их поступления. Однако, как только закон будет окончательно доработан, ФНС пообещала проводить массовые проверки, доначислить взносы и НДФЛ за весь период действия проекта, начиная с самого его начала.

Что делать специалисту по охране труда с самозанятыми работниками

Больше всего вопросов данный законопроект вызвал в сфере охраны труда. Классическая модель “работодатель-сотрудник”, где законодательно установлена ответственность и обязанности каждой из сторон – тут неприменима.

Для недобросовестных работодателей это стало отличным способом не только сэкономить средства, но и полностью снять с себя ответственность за самозанятого сотрудника, который выполняет работу на основании договора гражданско-правового характера.

Для тех видов работ, где риск получения травм минимален, по большому счету ничего не изменилось, а вот для тех работников, которые выполняют травмоопасные работы, ситуация стала затруднительной.

Работодатель по действующему закону им “ничего не должен” – ни создать комфортные и безопасные условия, ни обеспечить средствами индивидуальной защиты, если они необходимы. Все, потому что документально он не работодатель, а заказчик, в обязанности которого входит лишь оплата услуг, оказываемых в его интересах.

Причем зачастую сотрудники, соглашаясь на такую схему работы об этом даже не подозревают. Поэтому, когда происходит несчастный случай или их права каким-либо образом, нарушаются, работники узнают об этом уже по факту, когда становится ясно, что их фактически обманули. Более того никто не обязан расследовать несчастный случай, потому что гражданин несет за себя ответственность самостоятельно.

Как быть специалисту по охране труда с самозанятыми в данной ситуации? Какие действия и мероприятия необходимо провести?

На данный момент мероприятие одно – проведение вводного инструктажа. Однако проводится он лишь тогда, когда самозанятый гражданин имеет статус индивидуального предпринимателя. Во всех остальных ситуациях специалисту по охране труда ничего делать не нужно.

В противном случае любые мероприятия по охране труда будут выходить за рамки договора гражданско-правового характера, и такой договор будет иметь признаки трудового, что в свою очередь грозит Вашей организации штрафами.

Именно это является на данный момент самой большой проблемой проекта о самозанятых. Все работы они выполняют на свой страх и риск, обеспечивая свою безопасность самостоятельно. В большинстве случаев создать безопасные условия работник попросту не в состоянии и вынужден оказывать услуги, рискуя своими жизнью и здоровьем.

Причем полезная инициатива специалистов по охране труда провести какие-либо мероприятия, направленные на безопасность, “наказуема” со стороны надзорных органов, так как любые мероприятия, связанные с охраной труда, переводят отношения с работниками в трудовые.

На фоне данной ситуации многие организации отказываются от специалистов по охране труда, так как не видят в них необходимости. Все это в совокупности негативно сказывается не только на травматизме и профессиональных заболеваниях работников, трудящихся как самозанятые, но и на профессии специалиста по охране труда в целом, так как при подобном подходе они с точки зрения законодательства не нужны.

Но с точки зрения логики и грамотного подхода к деятельности организации, ее нормальное функционирование без них невозможно. Данным проектом фактически упразднили охрану труда, являющуюся важной составляющей любой экономической деятельности, подвергнув при этом опасности жизнь и здоровье граждан, которые трудятся в интересах заказчиков.

Подведя итог можно сказать, что проект требует серьезнейшей доработки и в первую очередь правительству стоит уделить внимание вопросам охраны труда. Ограничить не только сферы деятельности, где могут трудиться самозанятые, но и разработать ряд мероприятий, которые смогут защитить их интересы в различных ситуациях. Четко разграничить ответственность и обязанности обеих сторон такого рода отношений. Ведь по большому счету эти изменения произошли лишь на бумаге, а трудовая деятельность осталась без изменений, и работники выполняют те же самые работы, но уже без каких-либо гарантий со стороны того, в чьих интересах они оказывают услуги.

Также советуем почитать:

- Статья 5.27.1 КоАП РФ “Нарушение государственных нормативных требований охраны труда”

- Как подготовиться к проверке трудовой инспекции

- Инструкция по пожарной безопасности на предприятии

- Категории помещений по пожарной безопасности

Источник: beltrud.ru

Самозанятые: подводные камни, о которых Вы могли не знать

С 1 июля 2020 года налог на профессиональный доход для самозанятых введён на всей территории РФ. Плюсов у самозанятости много. В этой статье, хочу рассказать о недостатках или минусах использования данного специального налогового режима.

И так. Подводные камни, о которых Вы могли не знать. (Ошибки, мифы и заблуждения самозанятых граждан).

Возможное наличие комиссии банка при осуществлении безналичных платежей

При осуществлении платежей с расчетных счетов юридических лиц и индивидуальных предпринимателей в адрес самозанятых взимается комиссия, как при переводе на счёта физических лиц.

Что делать, если чек выдали, а клиент не заплатил?

Зачастую самозанятые лица путают выставление счета на оплату с чеком, выдаваемым приложением «Мой налог». Так, самозанятый выставил чек, думая, что выставил счет, а заказчик или клиент его не оплатил. Тем самым, самозанятые рискуют заплатить налог с суммы, указанной в чеке, из своего кармана. Чтобы избежать негативных последствий в таких случаях — не забывайте вовремя аннулировать чек в приложении «Мой налог». Помните — чек выдаётся после получения оплаты.

Приложение «Мой налог» формирует чек об оплате, который самозанятый предоставляет в бумажном и электронном виде клиенту. Дополнительно электронная копия чека отправляется в налоговую службу для учета.

Какие документы должны быть у самозанятых?

Помните. Самозанятость — это полноценная предпринимательская деятельность. Со своими вытекающими правами, обязанностями и ответственностью. Такие первичные документы как договора, акты выполненных работ, деловая переписка с заказчиками — самозанятому также необходимы. Их может запросить налоговая инспекция, а также документы могут потребоваться при нарушении прав самозанятых.

Подведомственность. Споры с самозанятыми рассматривают районные суды общей юрисдикции по правилам гражданского процессуального кодекса.

Подсудность. Определяется условиями договора. (Зачастую в нём уже содержатся данные условия — стороны могли указать, что все споры должны рассматриваться в определённом суде). Если в договоре такого условия нет, то подсудность определяется в зависимости от того, кому предъявляете иск. Если ответчик — гражданин или ИП, предъявляйте иск в суд по месту его жительства, если ответчик — юридическое лицо, то по адресу его места нахождения, который указан в ЕГРЮЛ.

Самозанятые ошибочно используют налоговый бонус в 10 000 руб

Это не значит, что налоги до первых 10 000 рублей платить не надо. На практике это работает так. Например. Вы работаете налоговым консультантом и оформили самозанятость. За свою деятельность Вы единоразово получили 20 000 руб от юридического лица. По идее, должны заплатить 6% налога, то есть 1200 рублей. Но с налоговым бонусом Вы платите не 6%, а только 4% (льгота 2%), то есть 800 рублей.

Разница 400 рублей в этом месяце и есть тот самый налоговый бонус. Представим, что в следующем месяце ситуация аналогичная, то есть Вы снова сэкономили 400 рублей. И так до тех пор, пока суммарно экономия не перевалит за 10 000 рублей. Потом льгота пропадает и платить придется все 6%.

Все ли поступления денежных средств на счет самозанятых — доходы?

Самозанятый гражданин, как физическое лицо вправе расплачиваться карточкой, привязанной к счёту плательщика налога на профессиональный доход, переводить с карты на карту и осуществлять различные платежи. Хороший вопрос — могут ли данные граждане получать на тот же счет иные денежные средства не связанные с предпринимательской деятельностью самозанятого?

Для того чтобы зарегистрироваться в качестве самозанятого, Вам вовсе не обязательно иметь банковский счет или карту. Они пригодятся лишь когда необходимо оплатить налог. Правда оплатить налог можно и наличными денежными средствами — по квитанции, которую можно распечатать из приложения «Мой налог».

Налогом облагается только тот доход, который внесён в приложение, поэтому если вам на карту пришёл перевод от знакомого, зарплата или что-то иное, не связанное с вашей деятельностью, то эти суммы налогом не облагаются.

Ну и, конечно, налоговики могут запросить данные о поступлении денежных средств на счета самозанятого и сравнить их с теми, что отражены через приложение «Мой налог». Запрос в банк возможен в случае, когда в отношении самозанятого инициирована налоговая проверка. И если налоговая докажет, что это выручка — поступившие суммы будут считаться доходом самозанятого.

Обратите внимание. Получая статус самозанятого, у налоговых инспекторов появляется право мониторить все ваши расчетные счета на предмет сокрытия доходов от уплаты налога. Стало быть, перевела вам любимая бабушка подарок на день рождения. Налоговая может посчитать это доходом самозанятого и обратное предстоит доказывать Вам.

Будьте готовы давать объяснения о том, откуда появились деньги и почему не учтены в качестве дохода. Кроме того, нужно быть готовым данные факты подтвердить документально.

Штрафы за невыдачу или отсутствие чеков

Самозанятому полагается штраф 20% от суммы сделки за отсутствие чека при первом нарушении (но не менее 1000 руб) и 100% от суммы сделки при повторном нарушении (но не менее 5000 руб), а еще есть пени при наличии задолженности по налогу. Поэтому лучше не забывать о новом статусе и внимательно относиться к финансам.

Не забывайте о минусах применения налогового режима для самозанятых

- Ограничение по срокам. Сегодня самозанятость — это эксперимент, сроком действия до 2028 года включительно;

- Наличие лимита на сумму годового дохода в 2 400 000 руб.;

- Запрет найма сотрудников;

- Ограничения по видам деятельности;

- Отсутствие обязательных отчислений в пенсионный фонд РФ. Как следствие — отсутствие формирования пенсионного стажа.

Мы привыкли, что, работая официально, имеем все социальные гарантии. Но плательщики налога на профессиональный доход — это отдельный эксперимент. Ведь самозанятый платит за себя налоги сам.

Данные граждане участвуют в системе обязательного медицинского страхования, поэтому могут рассчитывать на бесплатную медицинскую помощь без каких либо обязательных или фиксированных платежей.

Но! Самозанятый гражданин в виду отсутствия уплаты подоходного налога — не сможет вернуть подоходный налог ни с лечения, ни с покупки квартиры, ни с обучения.

Нет отчислений ни в ПФ, ни в ФОМС, ни в ФСС. То есть, нет больничных, нет декретных пособий, нет отпусков. Но и как сказано ранее — нет пенсионного стажа.

Источник: garant.ooo