Основные отличия самозанятых от ИП

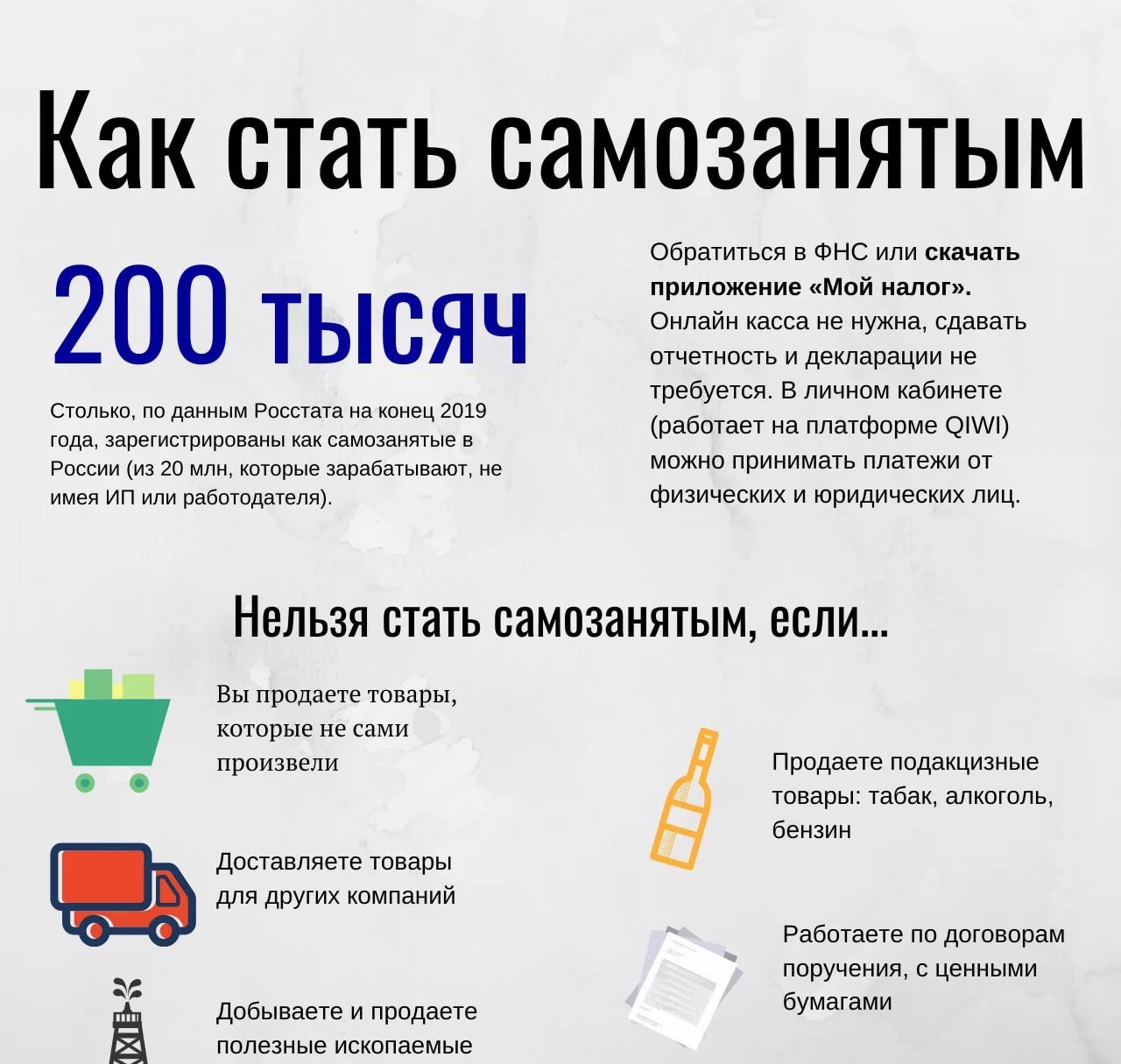

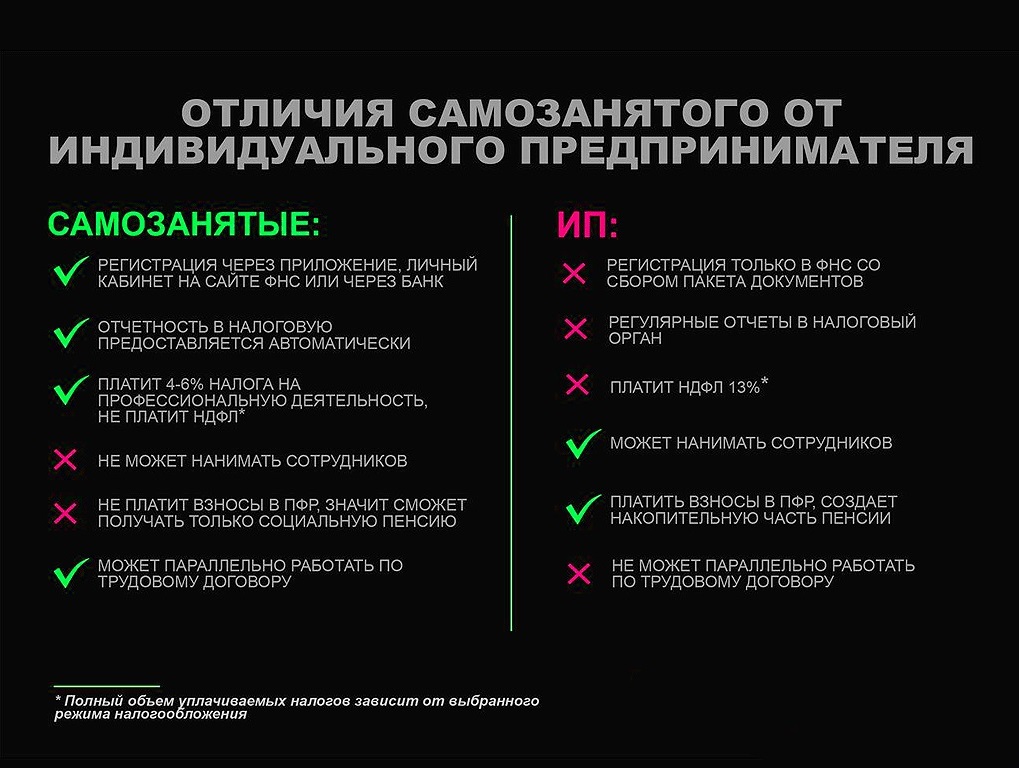

Чтобы начать работать как самозанятый, достаточно скачать приложение «Мой налог» и подать заявление в ФНС. Также онлайн регистрация доступна в приложениях банков. Госпошлина не предусмотрена.

С получением статуса предпринимателя все сложнее. Гражданин должен заполнить заявление, оплатить госпошлину (если подает заявление не через Госуслуги, МФЦ или сайт ФНС), собрать пакет документов и подать его в регистрирующий орган. Регистрация проходит по месту жительства или пребывания.

Отличия ИП от самозанятых лиц следующие

Самозанятые вносят в казну государства 6% от дохода, полученного от юридических лиц и ИП и 4% — от физических лиц. Предприниматели вносят фиксированные страховые взносы за себя, взносы на наемных работников, выбранный налог (УСН, ПСН, ЕНВД или ЕСХН) и обязательные платежи в зависимости от вида деятельности.

- Страховые взносы

Предприниматели вносят страховые взносы на пенсионное и медицинское страхование. У самозанятых такой обязанности нет, но они могут по желанию вносить страховые взносы.

- Виды деятельности

В законе перечислены сферы деятельности, в которых может работать самозанятое лицо. Это аренда, оказание бытовых, информационных, образовательных услуг, ремонт, продажа товаров, созданных собственноручно и пр. Нельзя заниматься перепродажей товаров, подакцизной продукцией, добычей и продажей полезных ископаемых и пр. У ИП предусмотрено меньше ограничений.

Они связаны с требованиями выбранного налогового режима. Также под запретом производство алкоголя, военной техники, банковская, страховая деятельность и пр.

- Место деятельности

Отличие ИП от самозанятых граждан заключается в отсутствии ограничений в выборе места деятельности и для этого потребуется юридический адрес. Список регионов, в которых могут работать самозанятые с каждым годом увеличивается. Сегодня субъекты, не указанные в ст. 1 № 422-ФЗ, могут самостоятельно принять решение о введении на территории специального налогового режима. В 2021 году таких регионов почти не осталось.

Самозанятые должны получать доход в пределах 2,4 млн. рублей в год. У ИП ограничения предусмотрены при использовании УСН (150 млн. рублей) и ПСН (60 млн. рублей). Иных ограничений нет.

- Привлечение наемных сотрудников

Предприниматели могут нанимать на работу других граждан, самозанятые – нет.

- Виды отчетности

Самозанятые не сдают отчетность. Достаточно зафиксировать в приложении «Мой налог» полученные доходы, чтобы оплатить налог. ИП сдают декларацию по налогам, отчитываются по выплатам нанятым сотрудникам и ведут статистическую отчетность. Исключение – предприниматели на ПСН.

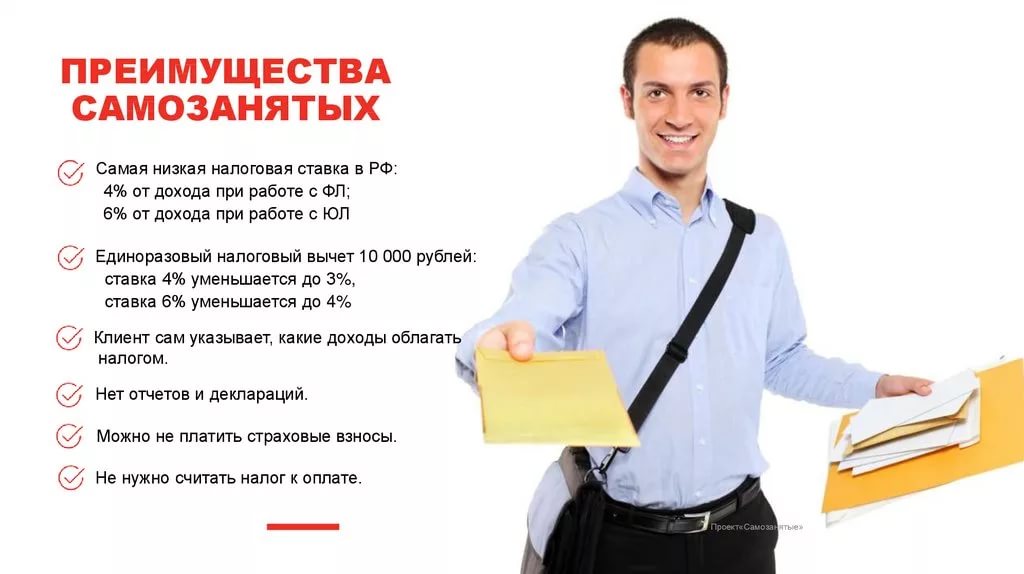

ИП на УСН и ПСН могут воспользоваться налоговыми каникулами, на ЕНВД и ПСН – могут уменьшить налог на сумму, потраченную на покупку онлайн-кассы. Самозанятым предоставляется бонус 10000 рублей, на сумму которого они могут уменьшить размер налога, но не более чем на 1%.

Обязанности покупать онлайн-кассу у самозанятых нет. Чеки формируются автоматически в приложении. Предприниматели обязаны применять ККТ и отчитываться перед государственными органами.

Плюсы и минусы быть самозанятым

Отличий между ИП и самозанятыми много. Введение налогового режима позволило гражданам легализовать доход и не бояться получить штраф на незаконное предпринимательство. Зарегистрироваться самозанятому проще. Не нужно сдавать отчеты и покупать ККТ. Ранее самозанятые были ограничены территорией на которой они могут вести деятельность.

В 2021 году местом ведения деятельности стали почти все субъекты РФ.

Основной минус самозанятости заключается в наложенных ограничениях. Нельзя получать доход свыше 2,4 млн. рублей в год, нанимать сотрудников, а значит масштабировать бизнес. Отсутствие страховых взносов увеличивает сумму чистой прибыли, но и не позволяет рассчитывать на большую пенсию. Некоторые граждане не спешат открывать свою деятельность перед государством, т.к. налоговый режим новый. В нашей стране слишком низкий уровень доверия власти и многие опасаются повышения налоговых ставок в будущем.

Плюсы и минусы иметь ИП

У ИП больше обязательств перед государством, но и ограничений для роста бизнеса меньше. ИП легко зарегистрировать и ликвидировать. Нет потолка по сумме доходов. ИП может нанимать сотрудников. Оплачиваются страховые взносы, но они же становятся гарантией формирования пенсии в будущем, хотя и небольшой.

Предприниматели женщины получают оплату по больничному листу по беременности и родам.

К минусам можно отнести обязательный характер страховых взносов, которые не зависят от уровня доходов. ИП несет ответственность по долгам даже после закрытия. Существуют хоть и минимальные, но ограничения в видах деятельности. Бизнес неделим, его нельзя разделить, продав долю или привлечь партнера.

Подведём итоги

Чем отличается статус самозанятого от ИП

Чтобы понять, что лучше – ИП или самозанятость, важно знать суть этих понятий и их отличия. Закон о самозанятых принят в РФ относительно недавно и действовал в виде эксперимента только в нескольких регионах страны. С 2020 года география распространения правовых норм расширилась. Так что же выгоднее – ИП или статус самозанятого, и какой пакет документов придется предоставить, чтобы оформить новый вид предпринимательской деятельности. В данном материале будет рассказано подробно.

Правовое понятие ИП и самозанятых граждан

С точки зрения законодательства, понятие индивидуальный предприниматель и самозанятый, это не одно и то же.

Определение

Чтобы разобраться что значит самозанятый и индивидуальный предприниматель, стоит начать с определения статусов данных лиц.

- ИП — это предприниматель осуществляющий деятельность, в соответствии с законом, с целью получения прибыли. При этом он может полноценно функционировать с привлечением наемных работников или без них.

- Самозанятый гражданин — это физлицо, осуществляющее предпринимательскую деятельность, для получения дохода, основанную только на собственном участии.

Таким образом, главные между самозанятые и ИП отличия в том, что первые могут работать только на себя без привлечения персонала, а вторые вправе выбирать способ поставки товаров и реализации своих услуг.

Если рассмотреть ситуацию на примере, то самозанятый гражданин может продать только продукт собственного производства или самостоятельно оказать услуги по обучению, уходу за больным и др. А ИП может реализовать товар, закупленный на предприятии, фабрике и в других источниках.

Правовая база, регулирующая деятельность

Понятия самозанятый и ИП регулируются разными нормативно-паровыми документами.

Граждане, оказывающие услуги самостоятельно, и реализующие продукты собственного производства должны отчислять налог в казну государства с полученной прибыли. Для легализации данного процесса в 2019 г. вступил в силу ФЗ № 422 от 27.11. 2018 г., регламентирующий принципы деятельности данной категории граждан и обязывающий отчислять в бюджет налог на профессиональный доход.

Важно! Но действие законодательного акта носит экспериментальный характер, поэтому распространяется не на все регионы РФ.

Кроме этого контроль деятельности отдельных граждан с целью получения прибыли, предусмотрен НК РФ, ст.83.

Предпринимательство функционирует в РФ с 90-х годов прошлого века, поэтому законодательная база включает в себя более широкий спектр документов, регламентирующих деятельность ИП:

- ГК РФ ч.1;

- НК РФ;

- ФЗ № 129 от 08.08. 2001 г.;

- ФЗ № 209 от 24.07. 2008 г.

- ПП № 630 от 16.10. 2003 г.;

- ПР. Минфина № 86Н, МНС РФ №БГ-3-04/430 от 13.08. 2002 г.

Законодательная база направлена на соблюдение таких аспектов как:

- правовое определение статуса предпринимательства;

- регистрация и порядок осуществления деятельности;

- налогообложение;

- дальнейшее развитие.

Деятельность предпринимателя, независимо от статуса, ИП или самозанятый не должна противоречить нормам правового регулирования.

Нужно ли открывать ИП, чтобы стать самозанятым

В связи с тем, что правовой статус самозанятого гражданина доступно зарегистрировать еще не на всей территории РФ, информация не совсем разъяснена для граждан. Например, не многие до конца понимают, что такое самозанятость и нужно ли для этого открывать ИП. Если с определением и разграничением понятий более или менее стало ясно, то этот вопрос понятен не всем.

В соответствии с НК РФ, ст. 83, возможно получение статуса самозанятого без оформления ИП. То есть, официального указанного определения такой категории лиц не предусмотрено законом, их так и обозначают «физлица без регистрации ИП, осуществляющие деятельность без привлечения наемных работников».

Основные отличия статусов, сравнительных характеристики

Кроме перечисленных нюансов, следует рассмотреть вопрос: самозанятый и ИП в чем разница. Это касается таких факторов, как налоговые режимы, разрешенные виды деятельности, порядок выплат по страховым взносам и прочее.

Разрешенные виды деятельности

Если рассматривать, чем отличается самозанятость граждан от ИП, с точки зрения разрешенных видов деятельности, то в первую очередь важно знать, что в ФЗ № 422 нет установленного перечня способов ведения предпринимательства. Если до принятия закона к таким процессам относились: обучение, помощь по хозяйству, уход за нуждающимися (больными, детьми, стариками), то сейчас данный список значительно шире.

Важно! Несмотря на то, что установленного перечня видов деятельности нет, ограничения законом все же введены. К ним относятся невозможность производить и торговать подакцизными товарами, полезными ископаемыми, работать по договору поручительства и др.

Для ИП также введены виды деятельности, при которых оформление бизнеса невозможно:

- производство алкоголя;

- производство военной или авиатехники;

- ведение страховой деятельности;

- банковское дело и др.

Другими словами, для обеих категорий предпринимателей, разрешены все виды деятельности, которые не относятся к перечню запрещенных законом.

Ограничения на ведение бизнеса

Для самозанятых введены следующие ограничения:

- нельзя использовать наемный труд;

- запрещено перепродавать товары чужого производства;

- доход в год не может превышать 2,4 млн руб.;

- территориальные ограничения в связи с географией распространения закона.

Для ИП ограничения возникают только в соответствии с выбранным налоговым режимом по упрощенной схеме.

Налоговые режимы

Самое главное отличие самозанятого от ИП в том, что первый может работать только по налогу на профдоход (4 % для физлиц и 6 % для юрлиц), а вторые вправе выбрать режим налогообложения.

ИП могут осуществлять деятельность по ОСНО или выбрать один из предусмотренных налоговым законодательством спецрежимов: УСН, ПСН, ЕНВД, ЕСХН.

Для справки! При УСН и ПСН существует такое понятие, как налоговые каникулы, которое подразумевает снижение процентной ставки по регионам, согласно указаниям власти.

Порядок уплаты страховых взносов

Для самозанятых порядок выплаты страховых взносов допускает отчисления по желанию. А вот ИП в обязательном порядке должны отчислять средства в фонды, выступая в роли налогового агента: в ПФР, ФСС, ОСМ.

Так, если ИП в обязательном порядке перечисляют средства на пенсионное страхование, то не стоит беспокоиться о будущем госпособии по старости. Но вот самозанятые в итоге могут остаться без пенсионных накоплений, кроме случаев добровольной уплаты взносов в НПФ или при отчислении средств в ПФР на накопительную часть пенсии.

Прочее

Следует рассмотреть другие различия при сравнении правовых статусов:

- необходимо заполнение регистров налогового учета;

- кадровый учет;

- учет ОС.

Что выгоднее: открыть ИП или оформить статус самозанятого

С учетом разницы между ИП и самозанятым можно сделать вывод о том, какой вид предпринимательства выгоднее. Чтобы определиться в какой форме зарабатывать деньги, важно принять решение в отношении трех самых важных факторов:

- Какой вид деятельности предполагается вести.

- Требуется ли привлечение наемного персонала.

- Какой максимальный доход за год может быть получен.

Исходя из этого и определяется, какой статус предпринимательства выгоднее. Например, если заниматься только репетиторством или быть водителем такси, для перевозки пассажиров, то регистрация ИП не целесообразна, вполне достаточно оформить статус самозанятого гражданина.

А если открыть магазин, в котором потребуется закупка товара в другом городе или даже стране, найм сотрудников, для выполнения многих функций, статус самозанятого не позволит провести подобные процедуры.

Статус самозанятого предпринимателя введен в системе законодательства с 2019 г. и пока в порядке эксперимента. Разница между ИП и самозанятыми прежде всего в собственном участии в проекте, использовании своих или перекупленных товаров.

Если говорит кратко, то ИП имеет право привлекать других работников, но при этом выступая в роли налогового агента, со всеми вытекающими обязательствами, и продавать любые товары. А самозанятый гражданин может только сам оказывать услуги, выполнять работы или реализовывать продукцию собственного производства. Но и те, и другие обязаны отчислять налог в казну государства. В каждом виде предпринимательства есть свои плюсы и минусы.

Источник: ligabiznesa.ru