15 апреля 2022 года ФНС России выпустила новое письмо № ЕА-4-15/4674 «О направлении информации по проведению мероприятий налогового контроля по НПД». Благодаря нему выявляют компании и ИП, которые заключают договор с самозанятым гражданско-правового характера вместо трудового. Как работодателю избежать такой подмены, а также – последствий и ответственности за нее, обсудим в статье.

Скачайте образцы документов для работы:

Преимущества и недостатки самозанятости для работодателя

Кто такие самозанятые и почему ожесточили контроль за их трудом

1 января 2019 года на территории России начался эксперимент по установлению специального налогового режима «Налог на профессиональный доход» (далее – НПД). Он продлится минимум до 2028 года. Спустя полтора года этот эксперимент уже охватил многие города нашей страны, а 1 января 2022 года введен и на федеральной территории «Сириус» (ст. 1 Федерального закона от 27.11.2018 № 422-ФЗ , далее – Закон № 422-ФЗ).

Благодаря эксперименту НПД появилась новая категория трудящихся – самозанятые. Для работодателя это те же «работники», только им не нужно предоставлять многие гарантии: рабочее место, оргтехнику и канцтовары, оплату отпусков, больничных, командировок, перечисление НДФЛ, взносов на ОПС и ОМС и др. Сотрудничество с самозанятыми для компаний оказалось экономически выгодным. Поэтому многие работодатели стали предпочитать самозанятость трудовым отношениям.

СПРАВКА

Кто может быть самозанятым: физическое лицо или индивидуальный предприниматель (далее – ИП), не имеющие работников, с максимальным доходом за календарный год 2,4 млн. рублей.

Налог на самозанятость: налог на профессиональный доход по ставке 4 процента за поступления от физических лиц и 6 процентов за поступления от организаций и ИП (ст. 10 Закона № 422-ФЗ).

Самозанятый – услуги: чаще всего выполнение работ, оказание услуг (включая продажу товаров).

Самозанятость – виды деятельности: кроме оценочной, адвокатской, нотариальной, арбитражной, медиативной, посреднической деятельности, а также работы с подакцизными, маркированными товарами и полезными ископаемыми (ст. ст. 4 и 6 Закона № 422-ФЗ).

Каковы основные условия договора ГПХ и общие требования для его заключения, вам подскажут консультанты по трудовому праву .

Самозанятые граждане: особенности договора

В остальных случаях с самозанятым заключают договор гражданско-правового характера (далее – договор ГПХ). Чаще всего, это подряд или возмездное оказание услуг (гл. 37 и 39 ГК РФ). Такие договоры содержат все общие условия: дату, вид работ (услуг), их результат, срок, порядок оплаты, прием отчетности, права и обязанности сторон, их ответственность и др.

Кроме того, в них указывают, что подрядчик (исполнитель) – самозанятый. Этот статус предает особенности договору ГПХ, которые обязательно нужно учесть.

Особенность 1: заказчик и самозанятый в течение двух прошлых не должны состоять в трудовых отношениях. Важно, чтобы компания (ИП) в недавнем прошлом не являлась для самозанятого работодателем (ст. 6 Закона № 422-ФЗ). При этом не имеет значения, был ли трудовой договор постоянным или срочным. С даты увольнения должно пройти два года.

Основные отличия трудового договора от договора ГПХ и готовый алгоритм для его заключения вы найдете в нашей статье .

Особенность 2: подрядчик (исполнитель) является плательщиком НПД.

Совет

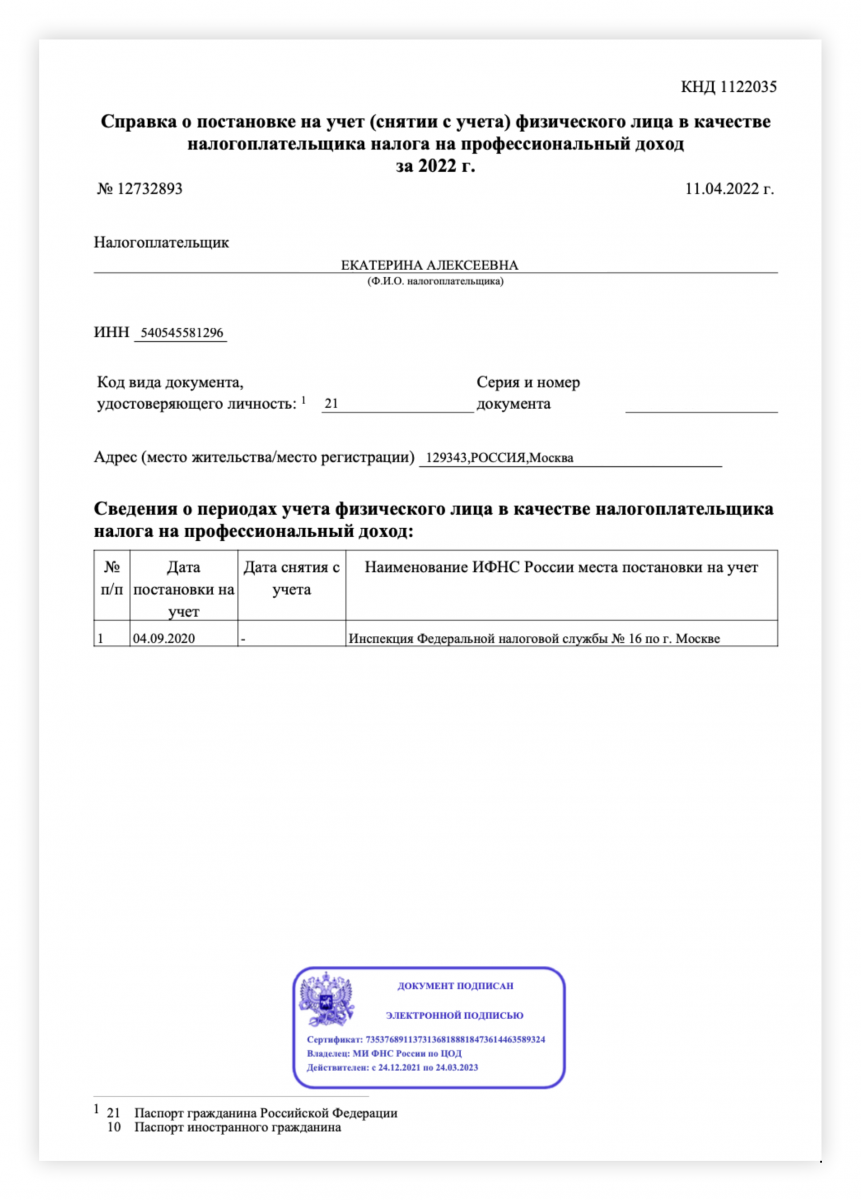

Прежде чем подписать с самозанятым акт о выполненных работах (оказанных услугах), проверьте его статус как плательщика НПД. Сделайте это благодаря сервису на сайте ФНС России. Однако надежнее – получать от самозанятого справку. Иначе вам придется не только уплатить НДФЛ, но и штраф от неуплаченной суммы (ст. 122 НК РФ).

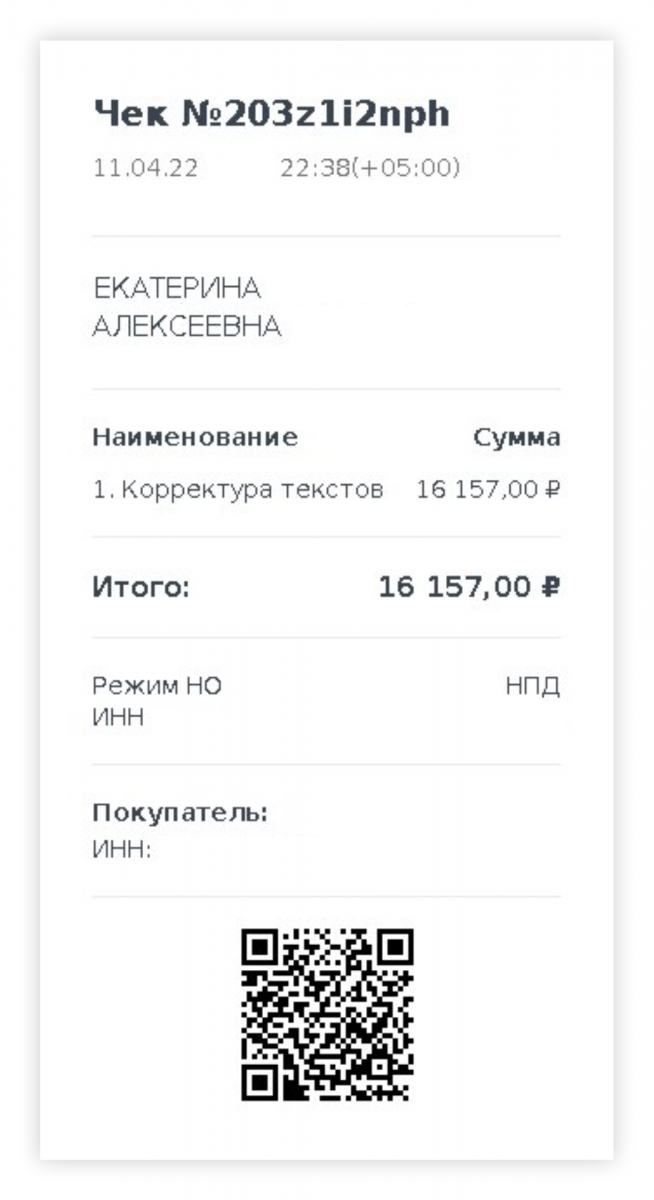

Особенность 3: самозанятый обязан предоставлять заказчику чеки об оплате работ (оказании услуг).

Чек можно предоставлять в бумажной или электронной форме (ст. 15 Закона № 422-ФЗ ). При его отсутствии заказчику работ или услуг придется начислить взносы на вознаграждение исполнителя (подрядчика) (ст. 15 Закона № 422-ФЗ, ст. ст. 419, 420 НК РФ).

При этом он не сможет их учесть ни для налога при УСН, ни для налога на прибыль, ни для НДФЛ (для ИП) (ст. 15 Закона № 422-ФЗ).

Если самозанятый не предоставляет вам чеки, вы вправе обратиться в ФНС России или в суд общей юрисдикции. Учтите, что арбитражный суд дела с самозанятыми не рассматривает.

Важно! Укажите в договоре с самозанятым сроки, в течение которых он должен предоставлять вам чеки об оплате, а также – информировать вас о потере статуса самозанятого. Пропишите штрафные санкции за пропуски этих сроков, а также порядок компенсации понесенных вами убытков.

Самозанятость: риски для работодателя

Основной риск при «работе» с самозанятым – возможное признание гражданско-правового договора трудовым. На практике это происходит в случае подмены договора ГПХ трудовым. Сам факт подмены устанавливает ФНС России благодаря своему Письму от 15.04.2022 № ЕА-4-15/4674 в ходе камеральной проверки (ст. 54.1 НК РФ). В дальнейшем суд признает такие отношения – трудовыми и потребует:

- признать договор ГПХ трудовым с момента его заключения (с даты допуска к работе);

- предоставить работнику с этого момент все трудовые права;

- произвести все доначисления с его дохода (НДФЛ и социальные взносы);

оплатить административный штраф за нарушения в сфере трудовых отношений.

«Плюсы» самозанятости и «минусы» самозанятости вы узнаете из таблицы. Скачайте ее здесь.

ПАМЯТКА

Положения, из-за которых договор ГПХ с самозанятым могут признать трудовым (Письмо ФНС России от 15.04.2022 письмо № ЕА-4-15/4674):

- закрепление в предмете договора ГПХ трудовой функции (выполнение исполнителем лично работ определенного рода, а не разового задания заказчика);

- отсутствие в ГПД конкретного объема работ (когда для сторон имеет значение сам процесс труда, а не достигнутый результат);

- установление ежемесячной оплаты труда в определенной сумме;

- выполнение работы по договору ГПХ с включением исполнителя в производственную деятельность работодателя;

- неизменный размер вознаграждения исполнителя в течение календарного года (необходимо учитывать, что формирование вознаграждения за фактически отработанные дни противоречит правилам вознаграждения по ГПД);

- подчинение исполнителя внутреннему трудовому распорядку (выполнение в процессе труда распоряжений заказчика, за ненадлежащее выполнение которых грозит дисциплинарная ответственность);

- систематический, а не разовый, характер действия договоров ГПХ (заключение их на год или до окончания календарного года);

- возложение материальной ответственности на фактического исполнителя работ;

- обеспечения контроля за деятельностью исполнителя со стороны заказчика, что отражено в ГПД;

- обеспечение исполнителя необходимыми условиями труда со стороны заказчика;

- регистрация в качестве индивидуального предпринимателя как обязательное условие ГПД и прекращение получения денежных средств от заказчика при прекращении деятельности ИП и его снятия с учета;

- инфраструктурная зависимость (работы осуществляются материалами, инструментами, оборудованием и на территории заказчика);

- централизованное предоставление отчетности в налоговый орган по телекоммуникационным каналам в один период либо по доверенности сотрудниками заказчика.

Выясните, какими способами ФНС России устанавливает факты подмены трудового договора договором ГПХ с самозанятым .

Оптимизируйте работу в кризисных и нестандартных ситуациях и сэкономьте свой фонд оплаты труда благодаря стратегическому управлению графиками работы. Как этого добиться, подскажет наш новый курс .

Источник: profkadrovik.ru

Как правильно заключить договор с самозанятым и не переплачивать налоговой

При работе с самозанятыми вам не нужно платить НДФЛ, страховые взносы и отчитываться перед пенсионным фондом, поэтому сотрудничать с ними выгоднее и легче. Главное — заключить договор так, чтобы не возникло проблем с налоговой.

В статье расскажем, какая форма договора тут подходит, как правильно его составить и подписать удаленно, а также какие документы должен предоставить самозанятый после подписания бумаг.

Какая форма договора подходит для работы с самозанятыми

Заключайте обычный договор ГПХ (гражданско-правового характера) на любой срок, которого хватит для выполнения задач или задачи. Строгой специальной формы пока не придумали. Исполнитель обязан выполнить описанную работу, а вы — оплатить ее. При этом неважно, какой у вас статус, заказчиком может быть даже физическое лицо без статуса ИП.

Договор подходит как для разовой услуги, так и для проектного сотрудничества — к примеру, написания серии статей для блога в течение полугода. В документе прописывают наименование услуги, цену, сроки написания, этапы, ответственность и так далее.

Как правильно составить договор с самозанятым

Запросите у человека справку о том, что он действительно самозанятый.

Ему достаточно зайти в мобильное приложение «Мой налог» за пару кликов сформировать документ. Важно: запрашивайте подтверждение перед каждой оплатой, чтобы убедиться в актуальности статуса самозанятого и не платить страховые взносы и НДФЛ как физлицу.

Вот так выглядит справка

Отметьте, что исполнителем выступает именно самозанятый.

Вот пример из действующего договора одного рекламного агентства: «ООО такое-то, именуемое в дальнейшем „Заказчик“, в лице генерального директора Иванова Ивана Ивановича, действующего на основании устава, с одной стороны, и гражданка Российской Федерации Иванова Мария Ивановна, являющаяся плательщиком налога на профессиональный доход, именуемая в дальнейшем „Исполнитель“, с другой стороны».

Это освобождает вас от уплаты НДФЛ, страховых взносов и подачи отчетности.

Предусмотрите обязанность исполнителя не только передать чек после оплаты, но и ответственность за нарушение этого правила.

Можно написать примерно так: «Исполнитель обязан предоставить заказчику чек не позднее 3 (трех) рабочих дней с момента оплаты услуг. Иначе исполнитель должен выплатить заказчику штраф в размере 20% от каждой суммы чека в течение 10 (десяти) рабочих дней со дня истечения срока выдачи чека».

Вот так выглядит чек, QR-код нужен для проверки подлинности

Позаботьтесь об ответственности за неуведомление о потере статуса самозанятого.

Добавьте в договор пункт: «Если исполнитель снимается с учета в качестве самозанятого, он обязуется сообщить об этом заказчику письменно в течение 3 (трех) дней со дня снятия с учета. Если исполнитель нарушит условие, то должен заплатить штраф заказчику в размере 50% от суммы платежа».

Заплатили исполнителю, а он уже не самозанятый? Налоговая доначислит НДФЛ + не забудьте и про страховые взносы. Кроме того, есть риск получить штраф за просрочку уплаты налогов и несвоевременную подачу отчетов.