С 2019 года в Российской Федерации действует новый налоговый режим, который предусмотрен для самозанятых граждан. На сегодняшний день он применяется только в нескольких регионах, однако уже со второй половины 2020 года планируется, что он распространится на все субъекты.

Сам по себе данный налоговый режим рассматривается как эксперимент, по итогам которого станет ясно, насколько он является удобным, актуальным и востребованным. В этой связи у многих граждан, которые планируют перейти на новый налоговый режим, возникает много вопросов, связанных с его применением.

В рамках данной статьи разберем необходимость наличия банковского счета для этой категории лиц, а также наиболее выгодные предложения финансовых организаций.

- 1 Нужна ли отдельная банковская карта и счет для работы самозанятому

- 2 Особенности карты для самозанятого

- 3 Топ-5 предложений от банков для открытия расчетного счета самозанятым

- 3.1 Сбербанк

- 3.2 Банк Тинькофф

- 3.3 Альфа-Банк

- 3.4 ВТБ

- 3.5 Открытие

Нужна ли отдельная банковская карта и счет для работы самозанятому

Вопросы, связанные с регистрацией самозанятых, а также с порядком их налогообложения, регулируются Федеральным законом от 27. 11. 2018 года № 422-ФЗ. Этот нормативный акт вводит новый налог на профессиональный доход.

Следует отметить, что применять его могут не все категории налогоплательщиков, а лишь подпадающие под критерии, установленные законодательством. Так, новый налоговый режим могут применять физические лица и индивидуальные предприниматели, которые не имеют наемных работников, и чей доход не превышает 2,4 млн. рублей в год.

Кроме этого, отдельно прописаны виды деятельности, при ведении которых применение налогового режима невозможно.

Справка! К примеру, не могут считаться самозанятыми лица, реализующие подакцизные товары.

Целью эксперимента по введению нового налогового режима является постепенное сокращение объема серой экономики, а также постепенный вывод ее из тени. В этой связи регистрация и налогообложение самозанятых максимально упрощено.

Так, учет доходов ведется через мобильное приложение, а сама ставка налога минимальна (4% при работе с физическими лицами и 6% при работе с юридическими лицами).

Многих самозанятых граждан беспокоит вопрос относительно обязательности наличия расчетного счета. Здесь следует отметить, что закон не содержит подобных требований. Иными словами, специальный счет или карту для ведения профессиональной деятельности иметь необязательно.

Однако на практике следует понимать, что большинство платежей за услуги и товары в наше время осуществляются по безналичному расчету. Кроме этого, он значительно упрощает отчетность перед налоговыми органами. В этой связи самозанятый может оформить простую дебетовую карту, на счет которой будет производиться оплата за товары и услуги.

Особенности карты для самозанятого

Лицам, которые осуществляют профессиональную деятельность в качестве самозанятых, нет необходимости оформлять какой-либо специальный расчетный счет. Предприниматель вправе самостоятельно определить наиболее подходящий для себя банковский продукт.

Кроме этого, самозанятый может даже не открывать новый расчетный счет, а использовать для этого имеющийся. К примеру, если у него имеется зарплатная карта, то для расчетов с клиентами можно использовать именно ее. Платежная система тоже не имеет значения. Это может быть как «Мир», так и Visa или MasterCard.

Топ-5 предложений от банков для открытия расчетного счета самозанятым

Финансовые учреждения предлагают сотни различных банковских продуктов, связанных с выдачей дебетовых карт, которыми могут воспользоваться плательщики налога на профессиональный доход. Однако следует понимать, что условия по многим из них разнятся, и некоторые предложения могут быть невыгодными в контексте ведения бизнеса.

Ниже представлен Топ-5 предложений от ведущих банков страны, которые в наибольшей степени подходят самозанятым гражданам.

Сбербанк

В крупнейшем банке страны граждане могут оформить классическую дебетовую карту или кредитную карту. Ее преимуществами являются недорогое обслуживание (750 рублей в первый год и 450 рублей в последующие), а также возможность беспроблемно снять наличные практически в любой точке страны. Последнее обусловлено широкой сетью отделений и банкоматов.

Кроме этого, Сбербанк имеет неплохой интернет-банкинг, а также возможность получения кэшбэка (до 30% от суммы покупки).

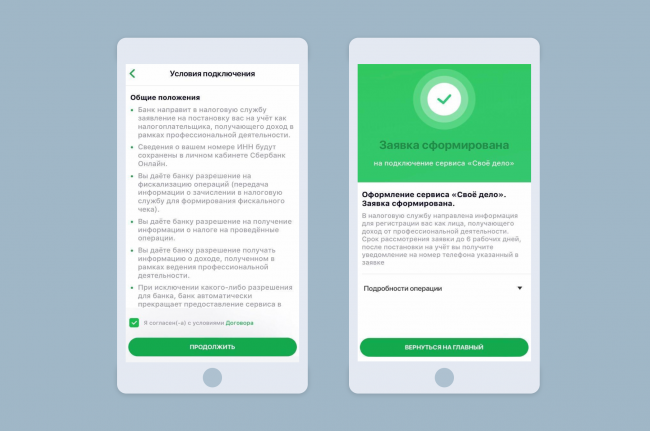

Также для самозанятых держателей карты у Сбербанка имеется специальная пакетная программа «Свое дело», которая содержит удобные инструменты для ведения финансовой отчетности. Особенного внимания заслуживает цифровая карта, которая входящая в состав пакета.

По сути, она представляет собой тот же «ключ» к расчетному счету, но только без пластикового носителя. Цифровая карта может быть установлена на смартфон и воспользоваться ей можно при оплате тех или иных услуг.

Кроме этого, счет данной карты может быть использован как основной для получения оплаты от клиентов. Это особенно удобно в том случае, если у самозанятого уже ранее была оформлена дебетовая карта (к примеру, в рамках зарплатного проекта). Данный продукт является бесплатным.

Банк Тинькофф

Для самостоятельных предпринимателей подходящим продуктом является Tinkoff Black. Это, в первую очередь, недорогая в обслуживании карта.

Самый удобный банк для самозанятых

Процентные ставки

Процентная ставка

— со страховкой 3,90%

— без страховки 3,90*

* Процентная ставка устанавливается в зависимости от категории клиента

Требования к заемщику

Гражданство, постоянная регистрация или проживание

Возраст на дату получения кредита

не менее 21 лет

Возраст на дату окончания срока кредита

не более 85 лет

Необходимые документы

Обязательные документы

Пример расчета кредита

- Заемщик берет заём размером в 1 000 000 рублей на срок 365 дней, процент за пользование кредитом составляет 5,5% в год.

- Переплата за год пользования по формуле аннуитетных платежей * составит: 30 041 рубль (1 000 000 * (5,5% / 12 + (5,5% / 12)/(((1 + (5,5% / 12)) 12 ) — 1)) * 12) — 1 000 000 = 30 041 рубль.

- Следовательно, переплата в день: 30 041/365 = 82 рубля.

- Заём был взят на срок 365 дней, следовательно, переплата за пользование займом составляет: 365 * 82 = 30 041 рубль.

- Общая сумма к выплате по займу: 1 000 000 + 30 041 = 1 030 041 рубль.

- Срок кредитования — от 61 дня до 9 125 дней.

- Процентная ставка — от 4,50% до 12,50% годовых

* Формула расчёта переплаты при аннуитетных плетежах (S * (i + i/((1+i) n — 1)) * Y) — S, где S- сумма кредита, i- процентная ставка, n- срок, Y- количество месяцев в году.

Информация о последствиях неуплаты

При неуплате долга по кредиту банк вправе оштрафовать должника.

При просроченном платеже начисляется неустойка и это негативно влияет на кредитную историю.

Неустойка зависит от типа кредита, и определяется как процент от суммы просроченного платежа за период просрочки.

Банк вправе звонить должнику, чтобы выяснить причину неуплаты долга, также банк вправе продать долг третьим лицам.

Источник: www.mbk.ru

Как выбрать кредитную карту для самозанятых

Если вы являетесь самозанятым человеком, который ищет кредитную карту, то это может быть сложной задачей. Однако, правильный выбор карты может помочь развивать ваш бизнес и управлять финансами эффективнее.

Первым шагом при выборе кредитной карты для самозанятых является изучение процентных ставок. Возможно, стартапу понадобятся дополнительные средства и это не всегда будет возможно выплатить вовремя. Лучше всего выбрать карту с минимальными процентными ставками, тогда вы сможете управлять своим бизнесом более экономично. Вы можете получить кредитную карту самозанятому

Следующим шагом является проверка срока действия кредитной карты. Как правило, он не превышает двух лет, поэтому обратите на это внимание. Также вы должны обратить внимание на лимит кредита. Если вы планируете использовать карту часто, то карту лучше выбрать с более высоким лимитом.

Кроме того, вы должны изучить комиссии. Обычно кредитные карты имеют различные комиссии, например, за ежегодное обслуживание, за перевод на другой счет или за снятие денег наличными в банкомате. Посмотрите на карты, которые не имеют скрытых комиссий или комиссий, которые варьируются в зависимости от того, как вы используете карту.

Как подготовиться к получению кредитной карты для самозанятых: документы, заполнение заявки, интервью с банком.

1. Подготовка документов:

Перед тем, как подавать заявку на получение кредитной карты для самозанятых, необходимо подготовить необходимые документы. В большинстве случаев, для получения кредитной карты потребуется предоставить следующие документы:

- Паспорт и ИНН;

- Свидетельство о регистрации как самозанятого;

- Документы, подтверждающие доходы;

- Справка о платежеспособности.

2. Заполнение заявки:

После того, как все документы будут подготовлены, можно начинать заполнение заявки на получение кредитной карты. При заполнении заявки необходимо указать следующие данные:

- Полное имя и контактная информация;

- Данные о доходах и расходах;

- Сумма кредита и срок его возврата;

- Дополнительные данные (например, информацию о других кредитах).

Cоветуем: Ремонт паркета своими руками: советы и рекомендации

3. Интервью с банком:

В некоторых случаях, после подачи заявки, с вами может связаться сотрудник банка для проведения интервью. Цель такого интервью – уточнить детали заявки и получить дополнительную информацию об заявителе. Поэтому, перед интервью необходимо подготовиться, чтобы ответы на вопросы сотрудника были максимально точными и подробными.

Помогла вам статья?

Источник: howseptik.com