Главная задача построения финансовой структуры — получить ответ на вопрос, кто и какие бюджеты на предприятии должен составлять. Правильно построенная финансовая структура позволяет увидеть «ключевые точки», в которых будет формироваться, учитываться и, скорее всего, перераспределяться прибыль, а также осуществляться контроль за расходами и доходами.

Основные термины:

Центр финансовой ответственности (ЦФО) — объект финансовой структуры предприятия, который несет ответственность за все финансовые результаты: выручку, прибыль (убытки), затраты. Конечная цель любого ЦФО — максимизация прибыли. Для каждого ЦФО составляются все три основных бюджета: бюджет доходов и расходов, бюджет движения денежных средств и прогнозный баланс.

Как правило, в качестве ЦФО выступают отдельные предприятия; дочерние фирмы холдингов; обособленные подразделения, представительства и филиалы крупных компаний; регионально или технологически обособленные виды деятельности (бизнесы) многопрофильных компаний.

«Квадрант денежного потока». Роберт Кийосаки | Саммари ®

Центр финансового учета (ЦФУ) — объект финансовой структуры предприятия, отвечающий только за некоторые финансовые показатели, например за доходы и часть затрат. Для ЦФУ составляются бюджет доходов и расходов или некоторые частные и вспомогательные бюджеты (бюджет трудовых затрат, бюджет продаж).

В качестве ЦФУ могут выступать основные производственные цеха, участвующие в единых технологических цепочках на предприятиях с последовательным или непрерывным технологическим циклом; производственные (сборочные) цеха; сбытовые службы и подразделения.

Центры финансового учета могут иметь узкую направленность:

центр прибыли (профит-центр) — структурное подразделение или группа подразделений, деятельность которых непосредственно связана с реализацией одного или нескольких бизнес-проектов фирмы, обеспечивающих получение и учет прибыли;

центр доходов — структурное подразделение или группа подразделений, деятельность которых направлена на получение дохода и не предусматривает учет прибыли (например, служба сбыта);

центр инвестиций (венчур-центр) — структурное подразделение или группа подразделений, которые непосредственно связаны с организацией новых бизнеспроектов, прибыль от которых ожидается в будущем.

Место возникновения затрат (МВЗ) — объект финансовой структуры предприятия, который отвечает только за расходы. Причем не за все расходы, а за так называемые регулируемые расходы, расходование и экономию которых руководство МВЗ может контролировать. Это подразделения, обслуживающие основные бизнес-процессы. Для МВЗ составляются лишь некоторые вспомогательные бюджеты. В качестве МВЗ могут выступать вспомогательные службы предприятия (хозяйственный отдел, служба охраны, администрация).

МВЗ может также именоваться центром затрат.

Центр учета (ЦУ) — это любой объект финансовой структуры, которым могут быть и ЦФО, и ЦФУ, и МВЗ.

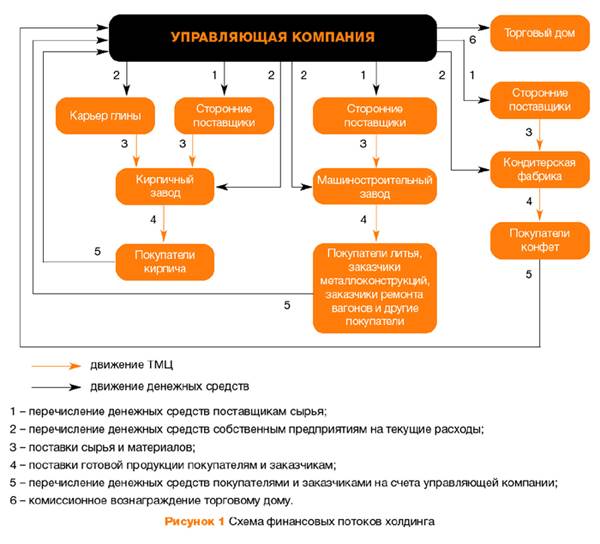

Схема финансовых потоков

Прежде чем сформировать финансовую структуру, нужно проанализировать схему финансовых потоков предприятия. Начинать анализ следует с подразделения или юридического лица, ответственного за исполнение платежей и распределение денежных потоков. Назовем его казначейством (хотя в разных компаниях это подразделение может называться по-разному — финансовое управление, финансовая служба управляющей компании и т. д.). На нем должны «замыкаться» все финансовые потоки компании или холдинга.

Дисконтирование денежных потоков

Рассмотрим упрощенную структуру реально существующего российского холдинга (см. рисунок 1). Управляющая компания контролирует машиностроительный завод, завод по производству кирпича, карьер, кондитерскую фабрику и ряд небольших фирм. Для реализации своей продукции управляющая компания создала торговый дом. Составим схему финансовых потоков внутри холдинга.

В данном случае в роли казначейства выступает сама управляющая компания, которая работает с банками и другими инвесторами, а при необходимости привлекает кредиты и займы для пополнения оборотных средств холдинга.

Все расчеты с покупателями и поставщиками также осуществляются через управляющую компанию: она заключает договоры поставки сырья с поставщиками и сама перечисляет им деньги (1). В качестве грузополучателей указываются заводы и фабрика, для которых закупается сырье (3).

У управляющей компании существует агентский договор с торговым домом. Хотя торговый дом продает продукцию, получателем всех денежных средств по договору выступает управляющая компания (5), которая перечисляет торговому дому агентское вознаграждение (6). Готовая продукция отправляется напрямую покупателям (4).

Источник: poisk-ru.ru

Как правильно посчитать денежный поток группы компаний

Чтобы правильно рассчитать финансовые потоки по группе компаний, нужно составить консолидированный отчёт о движении денежных средств. Звучит сложно, но на самом деле эта работа под силу любому бухгалтеру. Рассказываем, как это сделать. В конце статьи подарок — запись вебинара по основам управленческого учёта.

Как составить консолидированный отчёт о движении денежных средств

Чтобы получить консолидированную информацию о финансовых потоках по группе компаний, нужно:

1. Сформировать отчёты о движении денег для отдельных компаний и ИП группы по одинаковой форме и свести их в таблицу.

2. Выделить поступления и платежи по расчётам внутри группы.

3. Сложить поступления и платежи по всем компаниям, убрав внутренние поступления и выплаты.

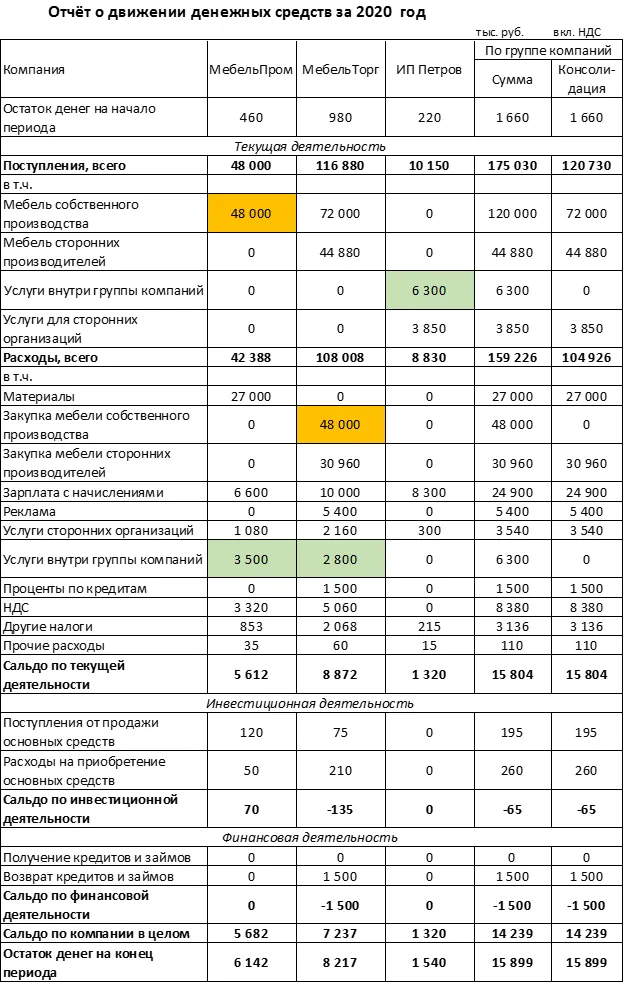

Рассмотрим на примере мебельного бизнеса, который организован в виде группы компаний.

1. ООО «МебельПром» занимается производством мебели.

2. ООО «МебельТорг» продаёт эту мебель, но параллельно продаёт и мебель других производителей.

3. ИП Петров оказывает компаниям группы услуги, связанные с управлением. Такие же услуги он оказывает и сторонним организациям.

Консолидированный отчёт о движении денежных средств этой группы компаний будет выглядеть так:

При подсчёте из консолидированных оборотов исключены следующие суммы (выделены цветом):

1. Оплата от ООО «МебельТорг» в адрес ООО «МебельПром» за мебель на сумму 48 000 тыс. руб.

2. Расчёты компаний группы с ИП Петровым за управленческие услуги на общую сумму 6 300 тыс. руб.

Моё дело Финансы

Облачный сервис для ведения управленческого учёта, услуги по постановке и ведению управленки

Как проверить правильность составления консолидированного отчёта о движении денежных средств

Консолидированное сальдо по отчёту о движении денежных средств в общем случае должно равняться сумме сальдо по отдельным компаниям группы. Сальдо — это разность между всеми поступлениями и платежами за отчётный период.

При исключении внутренних платежей, у одной компании уменьшаются поступления, а у другой — снижаются выплаты на ту же сумму. Поэтому общее сальдо по группе не должно измениться.

Если суммарное и консолидированное сальдо не совпали, то в первую очередь нужно проверить, нет ли в отчёте сумм, которые «зависли» при перечислении между компаниями группы.

Такая ситуация возникает, если платёж внутри группы проводят в последнюю дату отчётного периода. В этом случае банк может зачислить деньги на счёт получателя на следующий день, т.е. уже в новом периоде.

Предположим, что ООО «МебельТорг» провело завершающий платёж на сумму 3 000 тыс. руб. в последний рабочий день 2020 года. Эта сумма не была зачислена на счёт ООО «МебельПром» в 2020 году. Тогда отчёт по группе компаний за 2020 год будет выглядеть следующим образом:

Разница между суммарным (11 239 тыс. руб.) и консолидированным (14 239 тыс. руб.) сальдо соответствует «переходящему» платежу в 3 000 тыс. руб.

Чтобы избежать разрывов, в этом случае нужно отнести внутренний платёж и поступление к одному из соседних периодов. К какому именно — руководитель может определить самостоятельно, принципиального значения это не имеет.

Например, можно принять решение, что в целях управленческого учёта сумму в 3 000 тыс. руб. следует считать зачисленной на счёт ООО «МебельПром» в 2020 году. Тогда разрыв будет устранён и отчёт примет вид, приведённый в предыдущем разделе.

Если зависших платежей нет, а сальдо всё равно не сходится — значит, при консолидации была допущена ошибка. Тогда нужно ещё раз проверить, что все суммы внутренних расчётов исключены, как из поступлений, так и из расходов. Чтобы было удобнее проверять и не запутаться, выделяйте удаляемые цифры одинаковым цветом, как это показано в примерах.

Подарок для наших читателей — запись вебинара «Зачем бизнесу управленческий учёт и как его внедрить». Два часа подробного разбора, конкретных примеров и ответов на вопросы! Спикер — Ольга Головина — финансовый директор с шестнадцатилетним стажем и опытом работы в «Теле2», «Азия Цементе», «Юниуме» и «Моё дело».

Зачем бизнесу управленческий учёт

и как его внедрить

Получите бесплатное видео с экспертным обзором!

Оставьте заявку в форме ниже, и мы вышлем вам запись.

- #финансовый директор

- #управленческий учет

- #консолидированная отчетность

- #главный бухгалтер

- #денежные потоки

- #отчет о движении денежных средств

- #консолидированная группа налогоплательщиков

- #мое дело

- #управленческая отчетность

- #Моё дело Финансы

Источник: www.klerk.ru

Схема товарно денежных потоков предприятия образец

Правит cash. Как отразить денежный поток в финансовых отчетах

Денежный поток — один из важнейших терминов современного финансового анализа. Это своего рода план движения денежных средств того или иного предприятия, который учитывает поступления всех платежей на счет компании. Цель анализа денежных потоков — выявление параметров финансовой устойчивости и доходности предприятия.

Обычно cash flow используется:

- при составлении бизнес-плана;

- для бюджетирования деятельности предприятия;

- при разработке бюджета движения денежных средств.

Также cash flow подразумевает под собой отчет о движении денежных средств, где основными понятиями являются приток денежных средств и, соответственно, их отток.

Для инвестора денежный поток — ожидаемый доход от инвестиций. Что касается руководства предприятия, cash flow для него представляет собой план будущего движения денежных фондов компании либо сводку данных об их движении в прошедших периодах.

Финансовое благополучие всей компании в целом зависит именно от притока денежных средств. Здесь большую роль играют крайности, так что всегда должен быть соблюден определенный баланс. То есть отсутствие минимального запаса денежных средств чаще всего указывает на финансовые затруднения в компании, а избыток денежных средств может быть знаком того, что предприятие терпит убытки.

Проводя анализ денежных потоков, можно, а точнее, нужно выяснить (потому что именно для этого и существует cash flow), смогла ли компания организовать управление денежными потоками таким образом, чтобы, когда это необходимо, в распоряжении предприятия было достаточное количество денег.

Как и любой финансовый термин, денежный поток влечет за собой отчет. Здесь надо выделить два вида отчета — отчет о движении денежных средств и отчет о прибылях и убытках.

Отчет о движении денежных средств

Он, как правило, составляется для того, чтобы наглядно увидеть, как воздействует вся текущая деятельность предприятия на состояние бюджета компании за определенный период.

Основными частями отчета о движении денежных средств являются поступление и отток денег в развитии текущей инвестиционной и финансовой деятельности организации.

1. Текущая деятельность — это воздействие на денежные средства хозяйственных операций, которые оказывают большое влияние на размер прибыли предприятия. Сюда относятся:

- реализация товаров;

- приобретение товаров;

- выплата процентов за кредит;

- выплаты по заработной плате.

2. Инвестиционная деятельность — приобретение и реализация основных средств и ценных бумаг.

3. Финансовая деятельность — это получение от собственников и возврат собственникам средств для деятельности компании.

Отчет о прибылях и убытках

Он показывает, насколько прибыльными были те действия, которые фирма осуществляла за последнее время. Отчет о прибылях и убытках контролируется двумя методами — прямым и косвенным. В процессе прямого метода определяется поступление денежных средств и расход — по факту. При косвенном методе не рассматривается трансформация каждой статьи отчета о прибылях и убытках.

Все отчеты по денежному потоку составляются с помощью специальной таблицы, которая показывает источники потребления и образования фондов компании. Далее схема сугубо индивидуальна, но обязательна, так как расход и образование cash flow происходят всегда и при любом виде деятельности.

Каждый предприниматель в первую очередь должен помнить, что чем значительнее потоки денежных средств, тем выше окажется способность фирмы выдержать неблагоприятные изменения экономических условий. Задаться целью постоянной поддержки cash flow на определенном уровне надо на самом начальном этапе развития бизнеса.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Банк просит схему ведения бизнеса. Что отвечать?

Банки проверяют клиентов по антиотмывочному закону — 115-ФЗ. Если операции компании покажутся банку подозрительными, он запросит документы по сделкам и попросит описать бизнес-процессы. С последним у компаний возникает больше всего вопросов. Разберёмся, как отвечать на такое требование, чтобы подтвердить законность своих операций и не столкнуться с блокировкой счёта.

Кого это может коснуться

Вопросы у банков возникают не ко всем. Вот ситуации, когда банки, как правило, просят представить документы и пояснить операции.

- Нестандартные операции. Например, деньги поступают на счёт компании, а их тут же обналичивают. Или деньги приходят на счёт, а компания их тут же выводит за рубеж. Или основание зачисления денег не соответствует списанию. Например, компания продала стройматериалы, а на вырученные деньги закупила сахар. Чем она в итоге занимается? С точки зрения банка, это очень похоже на транзитную схему.

- Компания в принципе снимает много наличных.

- Компания рассчитывается по безналу с физлицами. Один-два контрагента с небольшой суммой вознаграждения никого не смутят, а вот если суммы значительные, это уже подозрительно.

- В списке контрагентов компании оказался фигурант «черного списка» ЦБ РФ.

Это не закрытый список «подозрительных» обстоятельств. Попасть в поле зрения сотрудников финмониторинга можно, даже если вы соблюдаете закон и не делаете, как вам кажется, ничего из ряда вон выходящего.

Если вы — бухгалтер-аутсорсер или директор обслуживающей бухгалтерии, вам тоже нужно проверять своих клиентов, как это делают банки. Читайте в нашей статье, что вам нужно сделать, чтобы соблюсти 115-ФЗ и не получить штраф от Росфинмониторинга.

Что запрашивает банк

Если банк усомнится в законности операций клиента, он направит клиенту официальный запрос на представление документов и пояснений.

- Договоры, счета-фактуры, спецификации по операциям, которые попали под контроль финансового мониторинга;

- документы, подтверждающие уплату налоговых платежей за последний отчетный период;

- среднесписочная численность организации;

- договор аренды офиса, склада и т.д.;

- документы, подтверждающие уплату платежей, направленных на поддержание хозяйственной деятельности: за воду, канцтовары, обслуживание техники, уборку помещения;

- описание единичного бизнес-процесса.

С документами всё более-менее понятно: их нужно собрать, откопировать, заверить и представить в банк. А вот описание бизнес-процессов вызывает сложности.

Банк имеет право спрашивать вас о бизнес-процессах

Иногда предприниматели возмущаются, что банк запрашивает у них информацию, которая составляет коммерческую тайну. Но по закону банк обязан это делать, а клиент обязан предоставлять всю нужную информацию (п.14 ст. 7 Федерального закона от 07.08.2001 № 115-ФЗ). Режим коммерческой тайны в данном случае не действует.

Как описывать бизнес-процессы

Под бизнес-процессом банки понимают всю цепочку операций по конкретному виду деятельности компании. Описываем его от начала до конца:

- как нашли контрагентов;

- у кого купили товар, за какую цену;

- как транспортировали товар, какой транспорт нанимали, в какой транспортной компании, сколько стоит 1 км перевозки;

- где хранили товар — с указанием юрлица, у которого арендуются складские помещения, стоимость аренды, адрес;

- где размещается информация о продаже вашего товара: реклама, объявления, раздел на сайте;

- как вас находят покупатели, что происходит дальше — они звонят вам, отправляют заявку, запрашивают коммерческое предложение по электронной почте;

- из чего складывается стоимость продаваемого товара (например, цена покупки + расходы на транспорт + расходы на хранение + наценка 15 %);

- кто оплачивает и организует отгрузку товара — вы или покупатель, как это происходит;

- как покупатель рассчитывается за товар — наличными или безналом. Укажите, в какой банк поступают деньги, если это не тот банк, который направил запрос. Помните, что расчёты между юрлицами в наличной форме не могут превышать 100 тыс.рублей.

- В итоге нужно указать, какой доход вы получили по этому виду деятельности за отчётный период и какой налог уплатили с этого дохода.

Банк может потребовать описать конкретный бизнес-процесс, например связанный с производством, если у вас производственная компания, или все бизнес-процессы. Если их несколько, описывайте по приведённой схеме каждый процесс по отдельности.

Заблокировать счёт банк может не только по своей инициативе, но и по поручению налоговой. Подключите «Контроль рисков для бизнеса», чтобы узнать заранее, если появится риск блокировки.

Пример описания схемы ведения бизнеса для банка

Посмотрим, как составить на примере компании, которая закупает и перепродаёт зерно. Все цифры условные.

- ООО «Ромашка» закупает зерно у фермеров-физлиц в сёлах Х и Y Курганской области. Для закупа директор снял с р/сч ООО «Ромашка» 500 тысяч рублей.

- Сотрудник компании объехал жителей этих сёл и закупил у них 33 тонны пшеницы по цене 15 000 рублей за тонну. Рассчитался с физлицами наличными на основании договора купли-продажи и расписки. Все документы в приложении.

- Зерно перевозили на грузовике, принадлежащим директору ООО «Ромашка», ПТС в приложении.

- Далее зерно сгрузили в амбар, который ООО «Ромашка» арендует у ООО «Лютик» с июля по декабрь, договор аренды в приложении. Стоимость аренды — 300 тысяч рублей в месяц.

- ООО «Ромашка» размещает информацию о продаже зерна на сайте «Крупы онлайн», а также мониторит объявления о покупке зерна в больших объёмах. Таким образом ООО «Ромашка» находит покупателей.

- Покупатели рассчитываются с «Ромашкой» по безналу, деньги поступают на расчётный счёт, открытый в вашем банке.

- Отгружаем и транспортируем пшеницу в заранее оговорённое с покупателем время.

- В среднем одна тонна пшеницы продается за 16 500 рублей. Таким образом, экономическая выгода ООО «Ромашка» составляет 1 500 рублей за одну тонну зерна. Если вычесть расходы на аренду склада, транспорт и выплату з/п работникам, то чистая прибыль составляет 300 рублей с одной тонны.

- За август ООО «Ромашка» продала 100 тысяч тонн пшеницы, заработав 30 млн рублей, из них заплатили налоги в размере 1 200 тыс.руб., включая налог на прибыль, НДФЛ и соц страх.

Автор — Светлана Кирланова, эксперт сервиса Контур.Призма

Подготовила редактор Мария Скобелева

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Банк просит схему ведения бизнеса. Что отвечать?

Кого это может коснуться?

Вопросы у банков возникают не ко всем. Вот ситуации, когда банки, как правило, просят представить документы и пояснить операции.

- Нестандартные операции. Например, деньги поступают на счёт компании, а их тут же обналичивают. Или деньги приходят на счёт, а компания их тут же выводит за рубеж. Или основание зачисления денег не соответствует списанию. Например, компания продала стройматериалы, а на вырученные деньги закупила сахар. Чем она в итоге занимается? С точки зрения банка, это очень похоже на транзитную схему.

- Компания в принципе снимает много наличных.

- Компания рассчитывается по безналу с физлицами. Один-два контрагента с небольшой суммой вознаграждения никого не смутят, а вот если суммы значительные, это уже подозрительно.

- В списке контрагентов компании оказался фигурант «черного списка» ЦБ РФ.

Это не закрытый список «подозрительных» обстоятельств. Попасть в поле зрения сотрудников финмониторинга можно, даже если вы соблюдаете закон и не делаете, как вам кажется, ничего из ряда вон выходящего.

Если вы — бухгалтер-аутсорсер или директор обслуживающей бухгалтерии, вам тоже нужно проверять своих клиентов, как это делают банки.

Что запрашивает банк?

Если банк усомнится в законности операций клиента, он направит клиенту официальный запрос на представление документов и пояснений.

Что могут запросить?

- Договоры, счета-фактуры, спецификации по операциям, которые попали под контроль финансового мониторинга;

- документы, подтверждающие уплату налоговых платежей за последний отчетный период;

- среднесписочная численность организации;

- договор аренды офиса, склада и т.д.;

- документы, подтверждающие уплату платежей, направленных на поддержание хозяйственной деятельности: за воду, канцтовары, обслуживание техники, уборку помещения;

- описание единичного бизнес-процесса.

С документами всё более-менее понятно: их нужно собрать, откопировать, заверить и представить в банк. А вот описание бизнес-процессов вызывает сложности.

Банк имеет право спрашивать вас о бизнес-процессах.Иногда предприниматели возмущаются, что банк запрашивает у них информацию, которая составляет коммерческую тайну. Но по закону банк обязан это делать, а клиент обязан предоставлять всю нужную информацию (п.14 ст. 7 Федерального закона от 07.08.2001 № 115-ФЗ). Режим коммерческой тайны в данном случае не действует.

Как описывать бизнес-процессы?

Под бизнес-процессом банки понимают всю цепочку операций по конкретному виду деятельности компании. Описываем его от начала до конца:

- как нашли контрагентов;

- у кого купили товар, за какую цену;

- как транспортировали товар, какой транспорт нанимали, в какой транспортной компании, сколько стоит 1 км перевозки;

- где хранили товар — с указанием юрлица, у которого арендуются складские помещения, стоимость аренды, адрес;

- где размещается информация о продаже вашего товара: реклама, объявления, раздел на сайте;

- как вас находят покупатели, что происходит дальше — они звонят вам, отправляют заявку, запрашивают коммерческое предложение по электронной почте;

- из чего складывается стоимость продаваемого товара (например, цена покупки + расходы на транспорт + расходы на хранение + наценка 15 %);

- кто оплачивает и организует отгрузку товара — вы или покупатель, как это происходит;

- как покупатель рассчитывается за товар — наличными или безналом. Укажите, в какой банк поступают деньги, если это не тот банк, который направил запрос. Помните, что расчёты между юрлицами в наличной форме не могут превышать 100 тыс.рублей.

- В итоге нужно указать, какой доход вы получили по этому виду деятельности за отчётный период и какой налог уплатили с этого дохода.

Банк может потребовать описать конкретный бизнес-процесс, например связанный с производством, если у вас производственная компания, или все бизнес-процессы. Если их несколько, описывайте по приведённой схеме каждый процесс по отдельности.

Заблокировать счёт банк может не только по своей инициативе, но и по поручению налоговой. Подключите «Контроль рисков для бизнеса», чтобы узнать заранее, если появится риск блокировки. Отправить заявку.

Пример описания схемы ведения бизнеса для банка.

Посмотрим, как составить на примере компании, которая закупает и перепродаёт зерно. Все цифры условные.

- ООО «Ромашка» закупает зерно у фермеров-физлиц в сёлах Х и Y Курганской области. Для закупа директор снял с р/сч ООО «Ромашка» 500 тысяч рублей.

- Сотрудник компании объехал жителей этих сёл и закупил у них 33 тонны пшеницы по цене 15 000 рублей за тонну. Рассчитался с физлицами наличными на основании договора купли-продажи и расписки. Все документы в приложении.

- Зерно перевозили на грузовике, принадлежащим директору ООО «Ромашка», ПТС в приложении.

- Далее зерно сгрузили в амбар, который ООО «Ромашка» арендует у ООО «Лютик» с июля по декабрь, договор аренды в приложении. Стоимость аренды — 300 тысяч рублей в месяц.

- ООО «Ромашка» размещает информацию о продаже зерна на сайте «Крупы онлайн», а также мониторит объявления о покупке зерна в больших объёмах. Таким образом ООО «Ромашка» находит покупателей.

- Покупатели рассчитываются с «Ромашкой» по безналу, деньги поступают на расчётный счёт, открытый в вашем банке.

- Отгружаем и транспортируем пшеницу в заранее оговорённое с покупателем время.

- В среднем одна тонна пшеницы продается за 16 500 рублей. Таким образом, экономическая выгода ООО «Ромашка» составляет 1 500 рублей за одну тонну зерна. Если вычесть расходы на аренду склада, транспорт и выплату з/п работникам, то чистая прибыль составляет 300 рублей с одной тонны.

- За август ООО «Ромашка» продала 100 тысяч тонн пшеницы, заработав 30 млн рублей, из них заплатили налоги в размере 1 200 тыс.руб., включая налог на прибыль, НДФЛ и соц страх.

Источник: remnabor.net