С 2021 года юрлица и ИП, применяющие ЕНВД, должны будут выбрать другой режим налогообложения, поскольку «вмененка» будет отменена. В связи с этим им придется вести Книгу учета доходов и расходов (КУДиР), например, при выборе УСН. В статье мы рассмотрим пример ведения книги учетов расходов и доходов в 1С.

Что такое — КУДиР?

КУДиР — это книга, в которой записывается информация по доходам и расходам. Она необходима для определения налогооблагаемой базы, по которой будет рассчитываться налог.

Книга учета имеет унифицированную форму, а правилами заполнения установлено, что ее можно формировать как в бумажном, так и электронном виде. Во втором случае по окончании отчетного периода книгу необходимо обязательно распечатывать, пронумеровывать и прошнуровывать, а также заверять подписью руководителя и печатью компании (при использовании).

КУДиР не нужно сдавать в налоговую инспекцию, однако если ИФНС запросит ее — налогоплательщик обязан предоставить документ. В случае нарушения правил работы с КУДиР налогоплательщика ждут штрафные санкции:

Штрафы ИП — Серия 4. Отсутствие КУДиР

- если книга не предоставлена по требованию ИФНС — штраф 200 руб. по ст. 126 НК РФ;

- если книга не предоставлена в ходе выездной налоговой проверки — штраф 10 000 руб. по ст. 120 НК РФ;

- если книга не предоставлена по запросу ИФНС в течение 1 года — штраф 30 000 руб. по ст. 120 НК РФ;

- если налоговики докажут, что неправомерные действия налогоплательщика привели к занижению базы, — штраф 20% от суммы налога, но не менее 40 000 руб., по ст. 120 НК РФ.

Чтобы всегда иметь под рукой сформированную КУДиР, целесообразно заполнять ее в 1С:Бухгалтерии. При необходимости документ всегда можно распечатать и представить по требованию налоговой инспекции.

Настроим любые отчеты, даже если их нет в 1С

Сделаем отчеты в разрезе любых данных в 1С. Исправим ошибки в отчетах, чтобы данные тянулись правильно. Настроим автоматическую отправку на почту.

- По валовой прибыль предприятия с прочими расходами;

- Баланс, ДДС, отчет о финансовом результате (прибылях и убытках);

- Отчет по продажам для розничной и оптовой торговли;

- Анализ эффективности товарных запасов;

- Отчет по выполнению плана продаж;

- Проверка не попавших в табель сотрудников;

- Инвентаризационная опись нематериальных активов ИНВ-1А;

- ОСВ по счету 60, 62 с группировкой по контрагенту — Анализ не закрытых авансов.

Книга учета доходов и расходов в 1С:Бухгалтерии

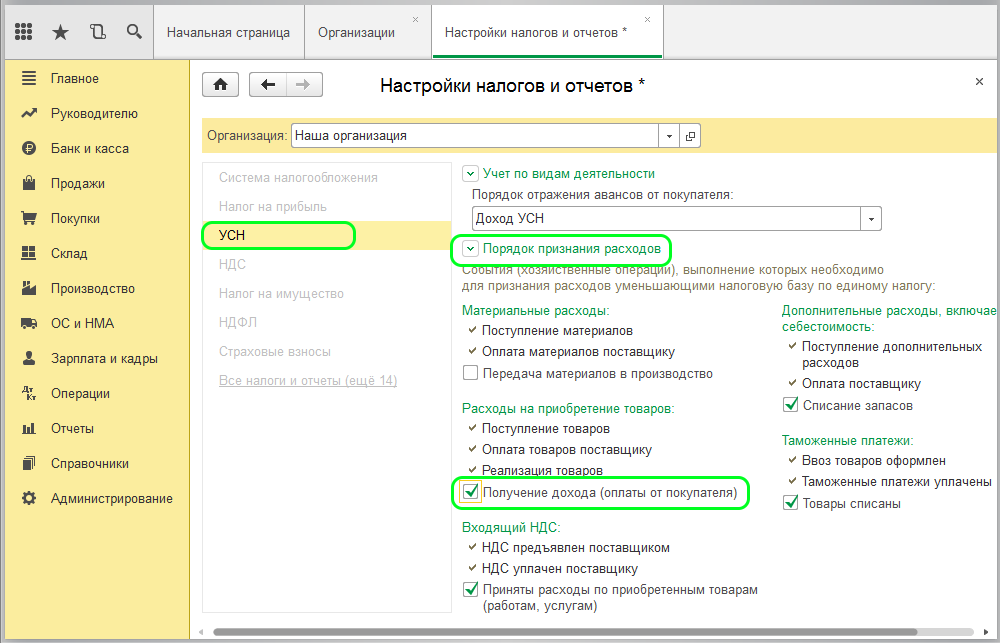

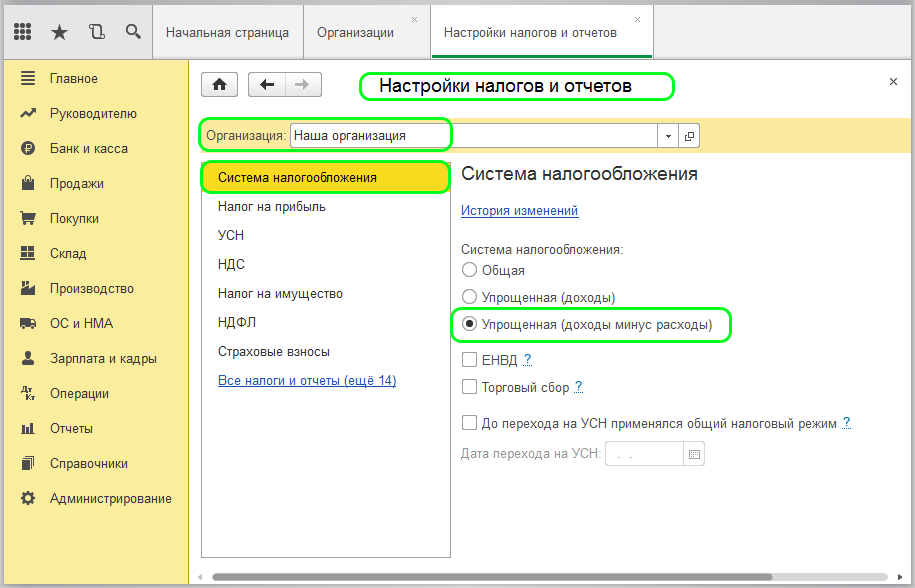

Прежде чем заполнять КУДиР в 1С:Бухгалтерии, нужно проверить настройки учетной политики в программе. Для этого необходимо зайти в раздел «Главное», затем в пункт «Налоги и отчеты» и далее выбрать организацию. Необходимо на вкладке «УСН» в разделе «Порядок признания расходов» поставить флажок «Получение дохода (оплаты от покупателя)».

Если этого не сделать, т.е. раздел «Порядок признания расходов» будет не активным, то в поле «Объект налогообложения» будет стоять неверное значение. В нем должно стоять «Доходы минус расходы». И только в этом случае есть возможность внести уточнения в дополнительные параметры порядка признания расходов.

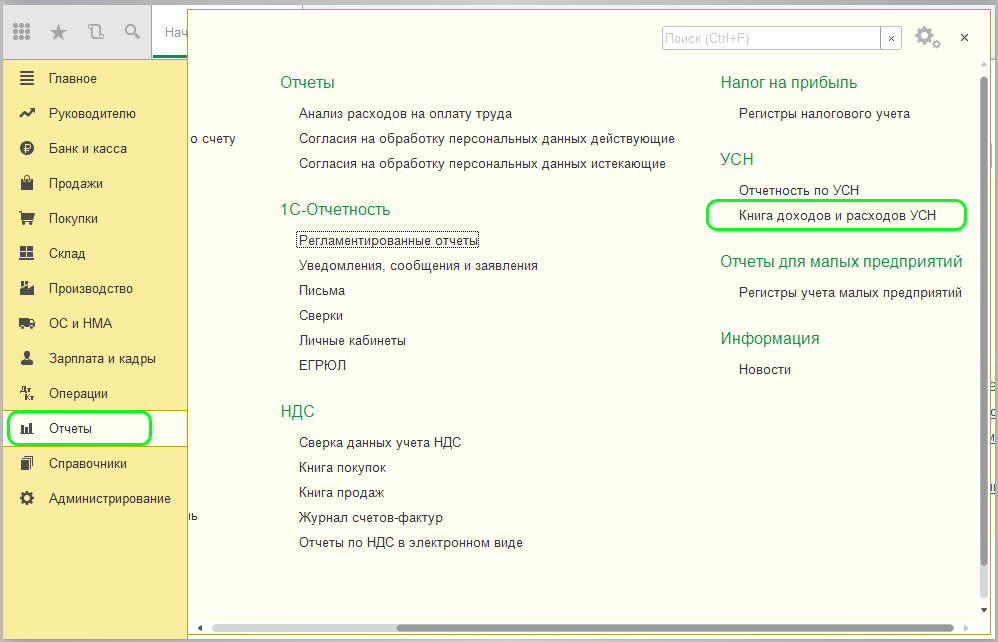

Кроме того, пользователю предоставляется возможность настроить вывод печатной формы КУДиР, которая находится в самой книге. Для входа в книгу нужно зайти в раздел «Отчеты», затем выбрать раздел «Отчеты по УСН» и пройти по ссылке «Книга доходов и расходов УСН».

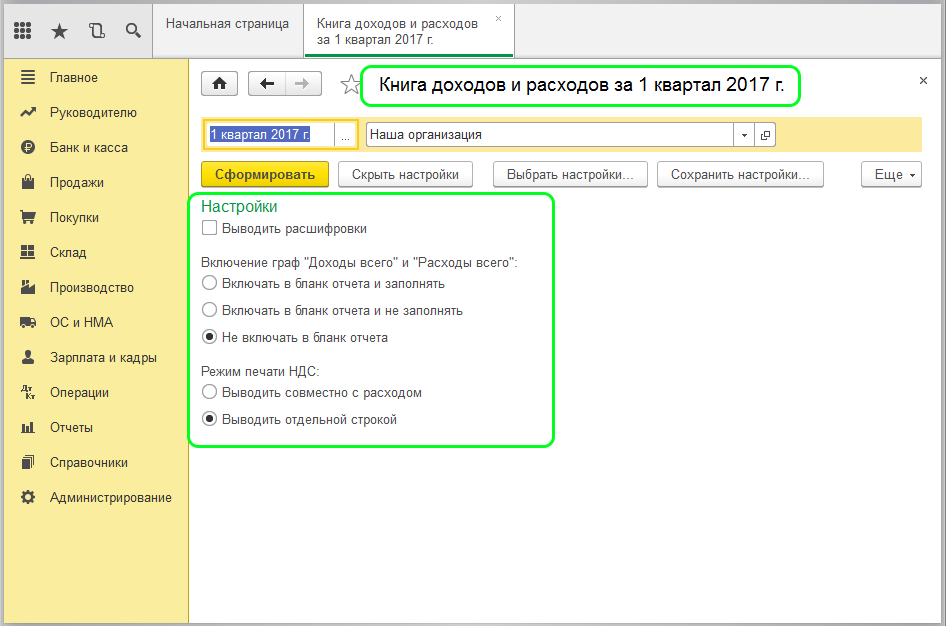

Когда пользователь нажимает кнопку «Показать настройки», он может поставить флажки по необходимым параметрам для отображения книги при печати.

Необходимо обратить внимание на верхний параметр «Выводить расшифровки». Ели он активирован, то в КУДиР будет указываться детальная информация до начального документа по любой позиции дохода или расхода. Другие параметры устанавливают интерфейс книги.

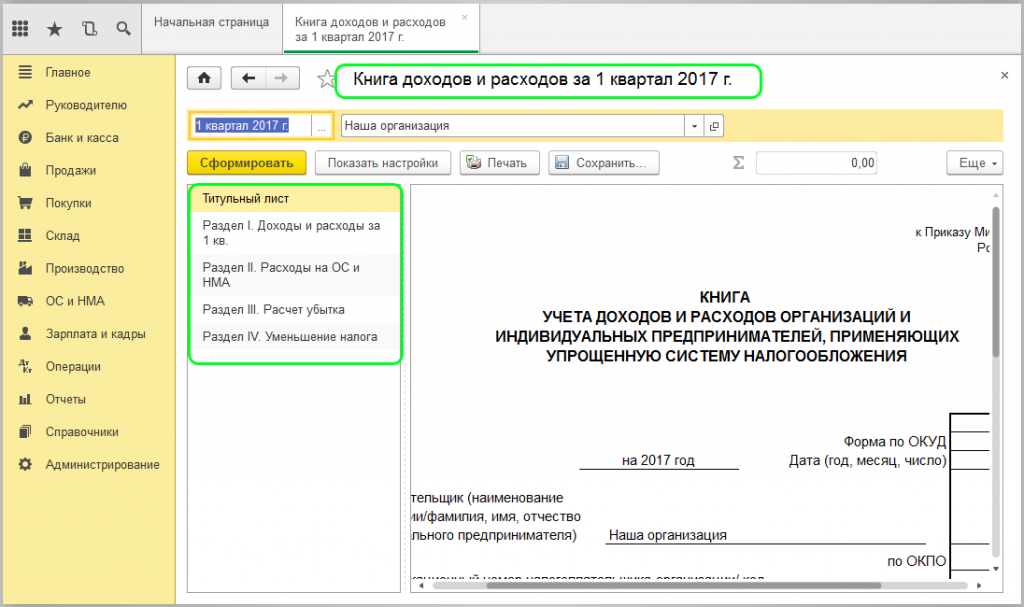

Форма КУДиР выглядит следующим образом:

Чтобы заполнять ежемесячную книгу учета доходов и расходов в 1С нужно нажать кнопку «Сформировать». Книга относится к регламентированной отчетности, обязательной к заполнению. При формировании отчета нужно заполнить разделы, включающие такую информацию:

- доходы и расходы с поквартальным пересчетом за весь отчетный период;

- расходы по основным средствам и нематериальным активам;

- сведения по расчету суммы убытков;

- информация по суммам, уменьшающим налогообложение.

В программе 1С:Бухгалтерия КУДиР заполняется автоматически на основании документов о поступлении и реализации. При этом документ по реализации попадает в книгу только после того, как будет оплачен выставленный счет-фактура. Кроме того, информация в КУДиР формируется только после того, как пользователь выполнит регламентированную операцию «Закрытие месяца».

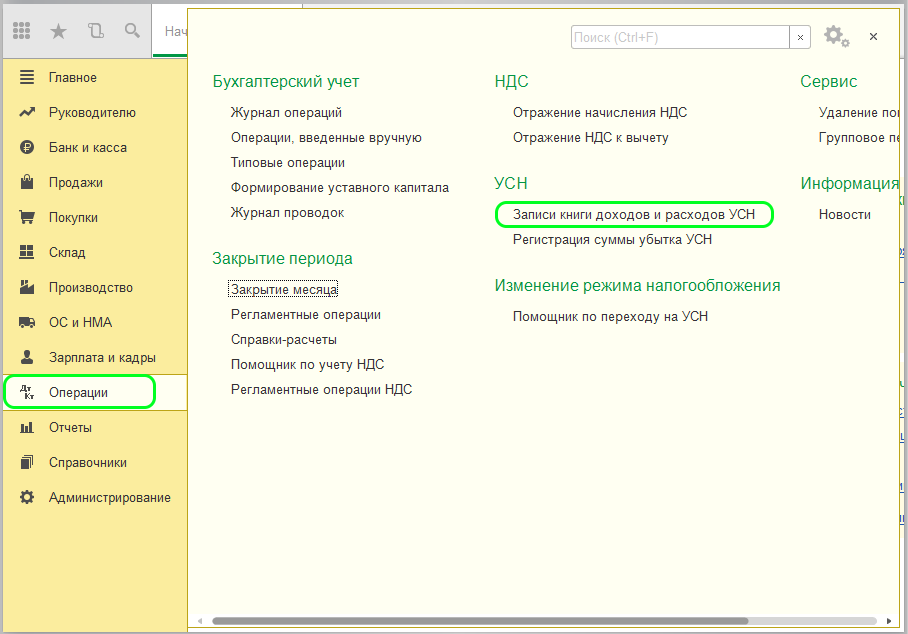

Возможна ситуация, когда пользователю нужно исправить сведения для формирования правильной КУДиР. Для этого используется документ «Запись книги доходов и расходов УСН», который находится в разделе «Операции» и далее в «УСН».

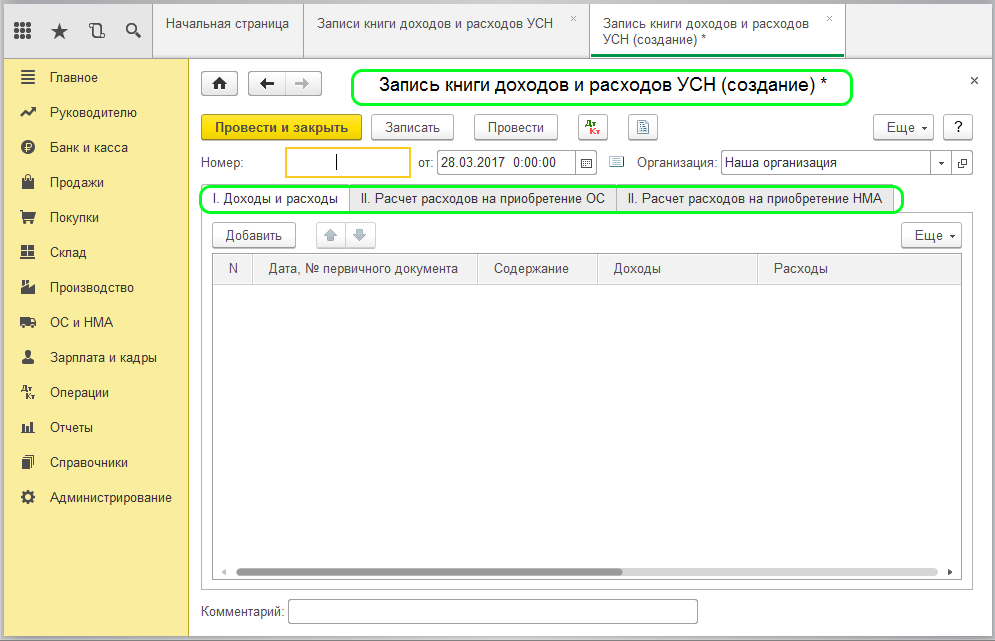

Чтобы сформировать новый документ, нужно нажать кнопку «Создать», и тогда откроется нужна форма.

Этот документ нужен, когда необходимо скорректировать информацию в различных разделах, например, по доходам и расходам, по ОС и НМА. Если учет ведется по нескольким компаниям, то в шапке документа будет поле для выбора соответствующей организации. После проведения документ о внесенных корректировках отразится в КУДиР.

Остались вопросы? Или нужна помощь в настройке книги учета доходов и расходов в 1С? Закажите консультацию наших специалистов!

Хотите получать подобные статьи по четвергам?

Быть в курсе изменений в законодательстве?

Подпишитесь на рассылку

Источник: www.1cbit.ru

Штраф за отсутствие кудир у ИП на УСН в 2023 году

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Штраф за отсутствие кудир у ИП на УСН в 2023 году». Если у Вас нет времени на чтение или статья не полностью решает Вашу проблему, можете получить онлайн консультацию квалифицированного юриста в форме ниже.

Предоставление налоговой отчетности в Российской Федерации носит декларативный характер. Если сильно упростить, это выглядит так: предприниматель показывает свои доходы, самостоятельно считает налогооблагаемую базу и вносит сведения в налоговую декларацию. Документ сдается в ФНС по окончанию каждого отчетного периода, после чего в бюджет уплачивается сумма налога. Сведения принимаются “как есть”, то есть на веру, но лишь до очередной проверки.

Что такое книга учета доходов и расходов

При упрощенке, которая наиболее популярна у большинства розничных продавцов, сведения в декларацию вносятся из другого документа — книги учета доходов и расходов (далее — Книга). Она ведется на протяжении всего года. Получается, что КУДиР — основной учетный документ, отражающий финансовую деятельность индивидуального предпринимателя или юридического лица.

Итак, КУДиР — то бухгалтерский документ, который должны вести все предприниматели на упрощенке для учета полученных доходов и фиксации расходов.

КУДиР ИП на ОСНО — образец заполнения

Давайте рассмотрим пример заполнения КУДиР на ОСНО за 2020 год.

Смирнов Иван Александрович зарегистрирован в качестве индивидуального предпринимателя 23 октября 2020 года, применяет ОСНО и является плательщиком НДС. Вид предпринимательской деятельности – оптовая торговля.

За отчетный период были произведены следующие хозяйственные операции:

| 05.11.20 | Оплата аренды офиса за ноябрь 2020 года | 35 000 (без НДС) |

| 07.11.20 | Приобретение щебня в объеме 3000 м3 | 2 400 000, в том числе НДС (18%) – 366 000 |

| 15.11.20 | Реализация щебня в объеме 1000 м3 | 1 250 000, том числе НДС (18%) – 191 000 |

| 15.11.20 | Оплата доставки щебня покупателю | 75 000, в том числе НДС – 11440,68 |

| 22.11.20 | Приобретение самосвального полуприцепа и ввод его в эксплуатацию. Срок полезного использования – 84 месяца | 185 00, в том числе НДС – 28 220 |

| 30.11.20 | Оплата комиссии банка за ведение расчетного счета | 500 |

| 03.12.20 | Прием на работу бухгалтера А.Е.Соловьевой на неполный рабочий день | 20 000 |

| 03.12.20 | Оплата аренды офиса за декабрь 2020 года | 35 000 (без НДС) |

| 29.12.20 | Выплата заработной платы А.Е.Соловьевой за декабрь 2020 года | 17 400 20000 – (20 000 × 13%); |

| 29.12.20 | Перечисление НДФЛ с заработной платы А.Е.Соловьевой | 2 600 |

| 29.12.20 | Перечисление взносов ПФР (22%) за работника | 4 400 |

| 29.12.20 | Перечисление взносов ФФОМС (5,1%) за работника | 1 020 |

| 29.12.20 | Перечисление взносов ФСС (2,9%) за работника | 580 |

| 29.12.20 | Перечисление взносов ФСС от несчастных случаев и профзаболеваний (0,2%) за работника | 40 |

| 29.12.20 | Перечисление страхового фиксированного взноса ИП в ПФР | 5091 (26545 / 356 × 70 дн.) |

| 29.12.20 | Перечисление страхового фиксированного взноса ИП в ФФОМС | 1120 (5840 / 356 × 70 дн.) |

| 29.12.20 | Оплата аренды офиса за январь 2019 года | 35 000 (без НДС) |

| 29.12.20 | Оплата комиссии банка за ведение расчетного счета | 500 |

| 31.12.20 | Начисление амортизации по основному средству (полуприцеп) | 1680 (156780 : 84 мес.) |

Общие требования к КУДиР

- Периодичность заведения для ОСНО, УСН и ЕСХН — раз в 12 месяцев, для патента — на весь период его действия.

- Данные вносятся в хронологическом порядке.

- Все введенные сведения подтверждаются первичной документацией. Это могут быть акты выполненных работ / предоставленных услуг, накладная, квитанция, платежное поручение и т. д.

- Заполнение КУДиР обязательно даже при отсутствии операций в течение года. При отсутствии деятельности формируется документ с нулевыми данными.

- Суммы прописываются в рублях без учета копеек.

- Внесение исправлений допускается, но при обязательной заверке руководителя. Обязательна печать, если она имеется.

Кто должен заполнять КУДиР

Существуют такие варианты документа:

- Для предпринимателей на ПСН. На «патенте» обязательно нужно вести данный реестр, но записывать в него следует только доходы. При применении ПСН фактический доход не влияет на размер налога, поэтому Книга потребуется только для того, чтобы контролировать лимиты — предприниматели на этой системе не должны получать более 60 миллионов рублей за год.

- Для ИП и организаций на УСН. На ставке налога 6% нужно делать записи только в столбец доходов, а при применении УСН 15% заполнять доходы и расходы.

- Для предпринимателей на ОСНО. Книгу нужно вести только ИП для исчисления НДФЛ.

Нужно ли ИП на упрощенке платить НДС?

Постановка на учет по НДС для ИП на упрощенке может быть:

- обязательной;

- добровольной.

Регулируется порядок постановки на учет по НДС ст.82 НК РК.

Лимит годового дохода, при превышении которого нужно обязательно вставать на учет по НДС, зависит от того, применяет ли ИП на упрощенке ТИС.

Таблица 3. В каких случаях ИП на упрощенке нужно вставать на учет по НДС.

Вставать на учет по НДС

Если ТИС не применяется

20 000 МРП (61 260 000 тг. в 2022 г.)

До этой суммы –не надо, при превышении -надо

Если ТИС применяется

20 000 МРП +114 184 МРП =134 184 МРП (411 005 592 тг. в 2022 г.)

До этой суммы –не надо, при превышении –надо. Также нужно обеспечить раздельный учет по наличным и безналичным платежам.

Бумажная и электронная версии

Первый раз индивидуальный предприниматель заводит КУДиР сразу при переходе на упрощенную систему налогообложения. Затем Книга регулярно обновляется при переходе на очередной календарный год. На данный момент регистр финансовых операций можно вести как в письменном, так и в электронном виде. Переход с бумажной версии можно осуществить в течение налогового года. Данная возможность предусмотрена письмом Минфина № 03-11-05/4 (от 16.01.07).

- Электронная версия. Заполняется по стандартному принципу. Ежеквартально все ее разделы (включая незаполненные) подлежат распечатке на бумажный носитель. По завершении налогового года отпечатанная Книга должна быть оформлена, как и обычная.

- Бумажная версия. До внесения первой записи должна быть прошнурована (прошита) и пронумерована. На последней странице нужно указать количество листов. Также обязательно требуется наличие подписи ИП и печати (наносится в месте сшива).

КУДиР: что это такое и кому это нужно

Книга учёта доходов и расходов (сокращённо КУДиР) — документ, фиксирующий хозоперации некоторых категорий ИП и ООО. Она обязательна для ИП и организаций, применяющих упрощённую систему налогообложения. Причём и тех, кто выбрал в качестве объекта «Доходы», и тех, для кого таким показателем служат доходы, «очищенные» от расходов.

Необходим подобный регистр и предпринимателям, применяющим ЕСХН, ОСН, ПСН. КУДиР заполняют все ИП, кроме «вменёнщиков» (плательщиков ЕНВД).

Здесь находят своё отражение факты предпринимательской и хоздеятельности за каждый отчётный период. Данные берутся из «первички» и фиксируются в хронологическом порядке.

Внесённые сведения позволяют определить результат деятельности субъекта и рассчитать величину налога.

УСН Доходы-Расходы: образец заполнения

При УСНО доходы-расходы к книге нужно отнестись с большим вниманием. Для ИФНС очень важны статьи расходов, их обоснования и подтверждение(бывает, даже требуют фотографии с мероприятий).

Активы стоимостью больше 40 000 рублей относят к основным средствам.

| I | ✓ | Заполняют раздел если были операции. Графу 5 заполняют по желанию. Учесть расходы это право, но не обязанность. |

| II | ✓ | Если в налоговом периоде были расходы на приобретение (сооружение, изготовление) основных средств и на приобретение (создание самим налогоплательщиком) нематериальных активов. |

| III | ✓ | Раздел для расчета убытков (за 10 лет) которые можно перенести. |

| IV | ✘ | Не заполняют. |

| V | ✘ | Не заполняют. |

Как вести книгу учета доходов и расходов в электронном формате

На большинстве официальных порталов с нормативными документами предлагается скачать файл в формате MS Excel для ведения регистра в электронном виде. При его загрузке открывается электронный документ в виде форматированного приложения к приказу № 135н.

В связи с тем, что порядок ведения книги в электронном и бумажном форматах одинаков, особых сложностей с ее оформлением на компьютере возникнуть не должно. В случае если ошибка, допущенная при регистрировании операции, была обнаружена до вывода книги на бумажный носитель, ее легко исправить. Если же ошибка была обнаружена, когда регистр был распечатан, исправление производится на основании п. 1.6 Порядка (заверяется подписью руководителя и печатью (при ее наличии) с проставлением даты внесения корректировки).

Порядок заполнения при объекте «Доходы»

Если ИП выбрал такой объект обложения, то заполнияет КУДИР он следующим образом:

Итак, несколько основных моментов

- КУДИР ведется в обязательном порядке, если вы не вели в течение года деятельность – у вас должна быть нулевая КУДИР;

- в КУДИР заносятся все операции, обязательно в хронологическом порядке;

- операции заносятся в КУДИР на основании первички;

- информация отражается попозиционно: одна операция – одна строка;

- все записи оформляются на русском языке;

- ошибки в КУДИР можно исправлять, но такое исправление должно быть аргументировано и заверено подписью ИП (ген. директора юрлица) с проставление даты внесения исправления и печатью (если используется);

- записи ведутся в полных рублях;

- КУДИР можно распечатать и заполнять на бумаге, а можно вести файл Excel на компьютере, во втором случае по окончании периода ее надо будет распечатывать. Книгу учета надо прошить: прошнуровать и пронумеровать, скрепить подписью и печатью.

Форма КУДИР унифицирована, бланк утвержден Приказом Минфина РФ № 135н от 22.10.2012 г. В нем можно найти саму форму и указания для ее заполнения.

ВАЖНО. С 01 января 2018 года все предприниматели, применяющие УСН должны вести КУДИР на новом бланке, утвержденном вышеуказанным приказом с учетом изменений от 01.12.2016г. №227н. На 2021 год изменений в нем не произошло.

Что же нового внесено в КУДИР?

- Добавлен V раздел, который необходим для отражения торгового сбора, имеющий актуальность, на данный момент, для московских предпринимателей.

- В инструкцию по заполнению КУДИР внесен новый VI раздел, разъясняющий как правильно отразить торговый сбор (приложение №2 к приказу №135н).

Еще раз подчеркнем, что эти изменения касаются заполнения КУДИР с 01.01.2018 г. 2017 год и предыдущие года у вас должны быть заполнены по старым Правилам и старой форме КУДИР.

Вопрос 1. Как правильно заполнять книгу доходов и расходов. Я ИП деятельность грузоперевозки УСН без НДС 5% от валовой выручки..

Что конкретно нужно писать… Номер путевого, акт выполненных работ, выписку с банка или ещё что?

Ответ 1. Очень просто! Для начала надо понять зачем нужна эта книга? А книга КУДИР (книга учёта доходов и расходов) нужна чтобы на основании данных этой книги представить налоговые декларации и заплатить налог. Рекомендуем Вам заполнение кудир усн без ндс по оплате.

Вы на УСН с отчётным периодом квартал, из книги Вы должны перенести в декларацию квартальную выручку (нарастающим итогом).

Например, есть акты выполненных работ, по некоторым актам оплата прошла сразу, по другим через месяц либо через пять месяцев, по третьим вообще на момент представления налоговой декларации нет оплаты. Что включать в выручку?

КУДИР позволяет систематизировать такой учёт и определить ту выручку, которая в целях налогообложения, приходится на конкретный отчётный квартал.

Существует два основных метода определения выручки:

- «по оплате«, когда выручка определяется на тот момент когда она поступила ИП на расчётный счёт либо в кассу, исключение предоплата;

- «по отгрузке«, выручка определяется по дате накладных на отгрузку или для случаев оказания услуг (грузоперевозки) по дате акта выполненных работ.

Выбранный ИП принцип отражения выручки устанавливается письменным решением индивидуального предпринимателя по всем операциям по реализации товаров (работ, услуг), имущественных прав и изменению в течение налогового периода не подлежит. На простом листе (или в тетрадке решений и приказов) пишется соответствующее решение ИП на каждый год.

ЧАСТЬ ТРЕТЬЯ УЧЁТ УСН «ПО ОТГРУЗКЕ»

Что понимается под отгрузкой? В соответствии с подпунктом 4.2.2. ст. 328 НК РБ выручка при УСН может определяться по мере отгрузки товаров, выполнения работ, оказания услуг, передачи имущественных прав независимо от даты проведения расчетов по ним (далее — принцип отгрузки).

Для включения в облагаемую налогом выручку достаточно только отгрузки, оплата значения не имеет.

В КУДИР заполняется пункт 2 части 2 раздела 1, данные о выручке потом переносятся в часть 1 раздела 1, куда дополнительно ещё включаются сведения о внереализационных доходах.

САМОЕ ВАЖНОЕ ПРАВИЛЬНО ОПРЕДЕЛИТЬ ДАТУ ОТГРУЗКИ, ТАК КАК ВИДОВ ДЕЯТЕЛЬНОСТИ МНОГО И В РЯДЕ СЛУЧЕВ ДАТА ОТГРУЗКИ ОПРЕДЕЛЯЕТСЯ ПО СПЕЦИАЛЬНЫМ ПРАВИЛАМ

Похожие записи:

- Договор беспроцентного займа между юридическими лицами налогообложение

- Периоды советского стажа, входящие в пенсию

- Может ли судья быть свидетелем по делу

Источник: csgobazar.ru

Если ИП на УСН не ведет КУДиР, налоговая может доначислить ему налог

Индивидуальный предприниматель (ИП) на упрощенной системе налогообложения (УСН) 6 % занимался оказанием услуг в сфере общественного питания и сдавал помещение для проведения банкетов и свадеб. При этом он не утруждал себя ведением Книги учета доходов и расходов (КУДиР) и оформлением бланков строгой отчетности (БСО), да и онлайн-кассу применял с нарушениями. Федеральная налоговая служба (ФНС) заставила его доплатить налог, исходя из данных о количестве банкетов и средней стоимости подобных мероприятий

Фото: Tumisu/Pixabay

Налоговикам пришлось поиграть в настоящих детективов. Они регистрировали каждый банкет, проводимый в ресторане, и опрашивали клиентов и свидетелей. В некоторых случаях полученные таким образом данные существенно отличались от официально декларируемых: к примеру, если клиент говорил о том, что оплатил за мероприятие 60–70 тысяч рублей, то через кассу проходило всего 20–30 тысяч.

Оказалось, что общая годовая выручка была занижена примерно в четыре раза. На основании этой информации ФНС доначислила 168 тысяч рублей налога и 39 тысяч рублей штрафа.

Предприниматель долго пытался оспорить решение фискалов, дошел даже до Верховного суда, который в своем Определении от 1 марта 2019 года № 308-ЭС19-642 встал на сторону ФНС, как и все предыдущие инстанции.

Источник: delovoymir.biz