За неуплату налогов (страховых взносов) организацию ждет штраф. Предусмотрена как налоговая, так и административная и даже уголовная ответственность.

11 авг. 2023 2 9213

✅ Пишите нам , что вас интересует ? Мы быстро выложим актуальную и нужную вам информацию.

Налоговая ответственность за неуплату налогов и страховых взносов

Налоговые инспекторы вправе оштрафовать организацию. Однако сделать это они могут исключительно за полную или частичную неуплату налога (взноса) по итогам налогового (расчетного) периода. На сумму неуплаченных авансовых платежей штрафы не начисляют (п. 3 ст. 58 НК РФ).

Штраф составит 20 процентов от суммы недоимки. Если инспекторы докажут, что неуплата была умышленной, то штраф возрастет до 40 процентов. Это следует из статьи 122 Налогового кодекса РФ.

Если организация не перечислит налог, выступая в роли налогового агента (по НДФЛ или НДС-агент), то оштрафуют ее также на 20 процентов от суммы (ст. 123 НК РФ).

Требование об уплате штрафных санкций налоговая инспекция направит организации в течение 20 рабочих дней со дня вступления в силу решения по результатам налоговой проверки (п. 3 ст. 70, п. 6 ст. 6.1 НК РФ).

Когда занижение налога не приводит к штрафу

Занижение суммы конкретного налога по итогам налогового периода не приводит к возникновению задолженности, и, соответственно, к привлечению к ответственности по ст. 122 НК, если одновременно соблюдены два условия:

- на дату окончания установленного срока уплаты налога за период, за который вменяется недоимка, у налогоплательщика есть переплата по тому же налогу , что и заниженный, в размере, превышающем или равном сумме занижения;

- на момент вынесения ИФНС решения по результатам проверки эти суммы не были зачтены в счет иных налоговых задолженностей.

Если же сумма недоимки оказалась больше переплаты, сумма переплаты все равно идет в зачет и штраф исчисляется только с разницы между недоимкой и переплатой. Т.е. штраф за неуплату (неполную уплату) налога по ст. 122 НК может быть наложен лишь в случае , когда проступок привел к возникновению задолженности перед бюджетом. Так что наличие у плательщика переплаты по соответствующему налогу может значительно снизить размер штрафных санкций или вовсе спасти от денежного наказания. Письмо Минфина от 24.10.2017 № 03-02-07/1/69682

Административная ответственность

- если в организации вообще не было главного бухгалтера (постановление Верховного суда РФ от 9 июня 2005 г. № 77-ад06-2);

- если учет ведет и рассчитывает налоги специализированная организация. Например, аудиторская компания (п. 26 постановления Пленума Верховного суда РФ от 24 октября 2006 г. № 18);

- если причиной нарушения стало письменное распоряжение руководителя, с которым главный бухгалтер был не согласен (п. 25 постановления Пленума Верховного суда РФ от 24 октября 2006 г. № 18).

В дальнейшем штрафы могут быть оспорены в суде. И если арбитражный суд отменит налоговую ответственность в отношении организации, то мировой суд, в который обратится директор или бухгалтер, должен снять ответственность и с этих должностных лиц. Основание: подтвержденное арбитражным судом отсутствие состава правонарушения (п. 2 ч. 1 ст. 24.5 КоАП РФ).

Штраф за неуплату налогов — сколько вы теперь будете платить?

К такому выводу пришел Верховный суд РФ в постановлении от 1 декабря 2014 г. № 80-АД14-8.

Уголовная ответственность за неуплату налогов

Если инспекция докажет, что неуплата налога (взноса) стала результатом преступления, суд может приговорить виновных к уголовной ответственности по статьям 198, 199, 199.1, 199.3 и 199.4 Уголовного кодекса РФ. При этом виновными могут признать не только руководителя и главного бухгалтера организации, но и других лиц. Тех, что содействовали преступлению.

Говоря по-простому, пособников и подстрекателей. Например, бухгалтеров, умышленно искажавших первичные документы, или налоговых консультантов, советы которых привели к совершению преступления. Такие указания содержатся в постановлении Пленума Верховного суда РФ от 28 декабря 2006 г. № 64.

Могут ли оштрафовать организацию за неуплату налога (страхового взноса), который был отражен в декларации (расчете), но не перечислен в бюджет

- заниженной налоговой (расчетной) базы;

- неправильного расчета суммы платежа;

- других неправомерных действий или же, наоборот, бездействия.

Можно ли оштрафовать ИП за несвоевременную уплату личных взносов Является ли это основанием для привлечения к ответственности на основании статьи 122 Налогового кодекса? Нет, не является, ответил Минфин России в письме от 15.03.19 № 03-02-08/16888. При этом упомянутую статью нужно применять с учетом разъяснений Пленума ВАС РФ от 30.07.13 № 57. А в пункте 19 этого постановления указано: бездействие налогоплательщика, выразившееся исключительно в неперечислении в бюджет указанной в декларации суммы налога, не образует состав правонарушения, установленного статьей 122 НК РФ. При отсутствии состава правонарушения с налогоплательщика взыскиваются только пени.

Другое дело – уточненные декларации или расчеты. Если вы подали уточненку и в результате ваши обязательства возросли, инспекторы выпишут штраф. Ведь в данном случае недоимка возникнет именно из-за неверно рассчитанного налога, это одно из условий для санкций по статье 122 Налогового кодекса РФ.

Например, организация сдала декларацию, в которой сумма налога к уплате в бюджет отражена в размере 10 000 руб. Не перечислив в бюджет эту сумму, организация подала уточненную декларацию, в которой отразила налог к уплате в размере 12 000 руб.

В такой ситуации штраф за неуплату налога инспекция должна рассчитать исходя из разницы между первоначально заявленными и уточненными налоговыми обязательствами. То есть база для начисления штрафа равна 2000 руб. (12 000 руб. – 10 000 руб.). Такие разъяснения даны в письме ФНС России от 22 августа 2014 г. № СА-4-7/16692. Если вы подадите несколько уточненных деклараций, штраф рассчитают по показателям только из последней. Об этом сказано в письме ФНС России от 14 ноября 2016 г. № ЕД-4-5/21472.

Можно ли оштрафовать организацию за неуплату налога, выявленную при изучении документов ее контрагентов

Если в самой организации налоговая проверка не проводилась, то оштрафовать ее по статье 122 Налогового кодекса РФ невозможно. Оснований привлекать организации к ответственности за неуплату налога, которая была выявлена в ходе налоговой проверки ее контрагента, нет. Такой вывод сделал Президиум ВАС РФ в постановлении от 26 июня 2007 г. № 1580/07.

Если организация не сдавала в налоговую инспекцию декларации и другие документы, камеральная проверка которых могла бы подтвердить факт налогового правонарушения. Следовательно, у инспекции нет оснований привлекать ее к ответственности. Даже несмотря на то что неуплата налога действительно имела место.

В постановлении ФАС Западно-Сибирского округа от 11 декабря 2006 г. № Ф04-8291/2006(29273-А27-42) отмечено, что налоговые инспекции не вправе проводить камеральные проверки по тем налогам, по которым у них нет деклараций. В постановлении ФАС Восточно-Сибирского округа от 15 ноября 2006 г. № А19-10771/06-9-Ф02-6091/06-С1 сказано, что информация о движении денежных средств не может являться основанием для привлечения организации к ответственности, если инспекция не смогла подтвердить факты правонарушений иными доказательствами. ФАС Московского округа в постановлении от 18 апреля 2002 г. № КА-А40/2171-02 отметил, что организация не может быть привлечена к ответственности по результатам проверок третьих лиц. Это нарушает положения статьи 101 Налогового кодекса РФ.

Какие обстоятельства помогут СНИЗИТЬ штраф

- Совершение правонарушения вследствие стечения тяжелых личных или семейных обстоятельств.

- Совершение правонарушения под влиянием угрозы или принуждения либо в силу материальной, служебной или иной зависимости.

- Тяжелое материальное положение физического лица, привлекаемого к ответственности за совершение налогового правонарушения.

- Иные обстоятельства, которые судом или налоговым органом, рассматривающим дело, могут быть признаны смягчающими ответственность.

- незначительная просрочка (перечисление налога или представление декларации, расчета с опозданием на «незначительное» количество дней);

- признание налогоплательщиком вины, отсутствие задолженности на момент принятия решения, устранение ущерба, самостоятельное выявление и устранение ошибок и т.д.;

- осуществление налогоплательщиком благотворительной деятельности;

- социальная направленность деятельности налогоплательщика (налогоплательщик-сельхозпроизводитель; градообразующее предприятие и т.д.)

- тяжелое финансовое положение организации (ликвидация предприятия; реорганизация налогоплательщика; процедуры банкротства; неведение хозяйственной деятельности);

- сезонный характер работ и т.д.;

- тяжелое материальное положение физического лица (пенсионер; отсутствие дохода и т.д.);

- тяжелое состояние здоровья (инвалидность; тяжелое заболевание; болезнь во время совершения правонарушения и т.д.);

- совершение правонарушения в силу стечения обстоятельств (личные и семейные обстоятельства и т.д.);

- несоразмерность деяния тяжести наказания (отсутствие неблагоприятных экономических последствий, ущерба бюджету;

- добросовестное исполнение налогоплательщиком своих обязанностей;

- наличие постоянной переплаты;

- отсутствие умысла на совершение правонарушения и т.д.).

Как сообщить о смягчающих обстоятельствах? Заявление (ходатайство) о применении обстоятельств, смягчающих ответственность, подается в инспекцию в таком же порядке, как и возражения на акт налоговой проверки. А именно — в течение одного месяца со дня получения акта проверки. К такому заявлению должны быть приложены документы (их копии), подтверждающие наличие смягчающих обстоятельств.

При наличии смягчающих обстоятельств штраф может быть снижен и более, чем в два раза (в несколько раз). При этом снизить сумму штрафа до нуля рублей не получится.

ФИрма не платила взносы три месяца, нарушение ТК есть:невыплата зп, незаконное увольнение декретниц, увольнение без выплаты компенсации за неиспользованный отпуск, выплата зп раз в месяц с нарушением сроков итд. Ответ на жалобы из трудовой инспекции: фирма по адресам не найдена, наложение адм штрафа невозможно. обращайтесь в прокуратуру. Ответ из налоговой: т.к не было выплаты зарплаты, то и налоги не с чего начислять, таким образом нарушения нет.

Здравствуйте. Нет выплат, нет деятельности — нет налога и взносов. А вот штраф за неподачу декларации (небольшой) могут написать.

Источник: www.assessor.ru

Какие последствия грозят налогоплательщику вовремя не уплачивающему налоги и взносы

Если опоздать с уплатой налогов и взносов, государство начислит пени — проценты за просрочку. С 1 октября размер пеней для ООО увеличился. В новости мы расскажем об изменениях и заодно напомним, как и за что начисляют пени.

Размер пеней

Налоговая сама считает пени, поэтому вы можете не тратить своё время на расчёты. Но всё равно полезно знать, почему от вас требуют пени и как вам их посчитали. Так вы заранее прикинете траты, если вдруг пропустили срок, и даже сможете проверить налоговую.

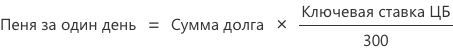

Пени считают за каждый день просрочки — чем дольше вы не платите, тем больше пеней начислят. Если сумма долга и длительность просрочки небольшие, пеней начислят мало: 0,85% от налога за месяц просрочки.

Ключевую ставку устанавливает Центральный банк. Учитывайте ту, которая действовала в период просрочки. Узнать её можно на сайте ЦБ РФ. С 18 сентября ключевая ставка равна 8,5%.

Пени начинают начислять со следующего дня после наступления срока уплаты, а заканчивают — за день до того, как вы перечислили налог. Например, 25 октября — последний день для уплаты налога, а вы заплатили только 29 октября. Пени начислят за 3 дня — 26, 27 и 28 октября.

Расчёт пеней на примере

До 25 июля ИП Иванов И.И. должен заплатить аванс по УСН за полугодие — 50 тысяч рублей. Но он прождал оплату от клиента и перечислил налог только 1 августа. Посчитаем пени за 6 дней просрочки.

Сначала смотрим ключевую ставку на сайте ЦБ РФ — в июле она равна 9%. Теперь подставим всё, что знаем, в формулу: 9%/300 х 50 тысяч х 6 дней = 90 рублей. Эту сумму придётся заплатить помимо налога.

На самом деле мало кто считает пени вручную. Удобнее использовать калькулятор.

Пени для ООО с 1 октября

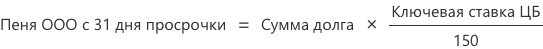

С 1 октября выросли пени для ООО за долгую просрочку. Если не платить налог больше месяца, то с 31 дня пени станут в два раза больше.

ООО «Мир» не заплатила УСН за 9 месяцев до 25 октября. И уже 40 дней на ней висит долг 20 тысяч рублей. Вот как считаются пени за эту просрочку:

За 30 дней просрочки = 8,5%/300 х 20 тысяч х 30 дней = 169,98 рублей.

За 31-40 дни просрочки = 8,5%/150 х 20 тысяч х 10 дней = 113,32 рублей.

Итого за 40 дней просрочки ООО «Мир» заплатит 283,30 рублей пеней.

Новые правила распространяются только на просрочку, которая возникла после 1 октября.

Для ИП ничего не меняется. Даже после месяца просрочки они платят 1/300 от ключевой ставки.

Сроки уплаты пеней

Пени платят добровольно или по требованию налоговой. Пени по требованию нужно заплатить за 8 рабочих дней после его получения, если налоговая не установила другой срок. За пропуск срока банк заблокирует сумму долга на счёте.

Можно не дожидаться требования и перечислить пени заранее. Посчитайте их размер самостоятельно или узнайте из сверки с налоговой.

ИП в сервисе Контур.Эльба, а ООО в сервисе Контур.Бухгалтерия могут легко подготовить платёжку по требованию налоговой. Также вы сможете отправить запрос на сверку с налоговой и получить от налоговой справку с суммой пеней на дату сверки.

Штрафы

Штраф могут начислить вдобавок к пеням. Но вас не оштрафуют только за то, что вы пропустили срок. Для назначения штрафа нужно, чтобы вы неправильно посчитали налог и занизили его.

- Заплатите налог позже, чем нужно, но в правильном размере — начислят только пени.

- Занизите налог в декларации и заплатите эту сумму — налоговая доначислит налог, пени и штраф.

Размер штрафа фиксированный, он начисляется не за дни просрочки, как пени, а за нарушение в целом. Штраф за неуплату налога — 20% от суммы долга, если занизили налог не специально, 40% — если умышленно.

Полезно запомнить

- Налоговая начисляет пени, если не вовремя заплатить налоги и взносы.

- Пени считаются за каждый день просрочки. Размер пеней составляет примерно 10% годовых от суммы долга для ИП и около 20% — для ООО.

- С 1 октября 2017 года ООО с 31 дня просрочки платят в два раза больше пеней, чем раньше.

- Кроме пеней налоговая может начислить штраф. Но для этого нужно неправильно посчитать налог и показать заниженную сумму в декларации. За простой пропуск срока грозят только пени.

Источник: pro126.ru

Ответственность за неуплату или несвоевременную уплату налогов

За неуплату налогов могут привлечь к налоговой, административной или уголовной ответственности.

Вид и размер ответственности зависят от нескольких условий. Например, в каком размере не уплачен налог, правильно ли он посчитан, кто его не уплатил — организация или ИП, в каком статусе они допустили нарушение — как налогоплательщики или как налоговые агенты.

К примеру, если налогоплательщик правильно рассчитал и задекларировал налог, но не уплатил вовремя, его не привлекут к ответственности. А если это сделал налоговый агент, его могут оштрафовать.

Ответственность за неуплату налога в срок, если он рассчитан правильно

Ответственность и другие последствия неуплаты налога в срок зависят от того, кто его не уплатил — налогоплательщик или налоговый агент.

Если налогоплательщик правильно рассчитали налог, отразил его в декларации, но не уплатил в срок, то с него взыщут только пени.

Налоговой, административной, уголовной ответственности в данном случае не будет. Она наступит, только если вы не рассчитаете (посчитаете неправильно) налог. Например, если вы исказили данные бухучета, занизили налоговую базу, неправильно посчитали налог, не сдали декларацию или включили в нее недостоверные сведения и т.п.

Помните, что при неуплате налога в срок инспекция может выставить вам требование об уплате и начать процедуру принудительного взыскания.

Если налоговый агент правильно рассчитал, удержал и отразил в отчетности налог, но не перечислил его в срок, то:

- Организацию (ИП) привлекут к налоговой ответственности в виде штрафа в размере 20% от не уплаченной в срок суммы налога;

- Директора организации (главбуха, другое должностное лицо) или ИП могут привлечь к уголовной ответственности, если выяснится, что налог не уплачен в крупном или особо крупном размере в их личных интересах.

Если к уголовной ответственности привлекут ИП, то налоговый штраф к нему уже неприменим.

Если вас оштрафовали, вы должны перечислить в бюджет удержанный налог и начисленные пени.

Штрафа вы можете избежать. Для этого погасите недоимку и пени до того, как инспекция сама обнаружит неуплату и сообщит вам об этом либо назначит выездную проверку.

Ответственность за неуплату налога в срок, если он не рассчитан или рассчитан неправильно

Если налогоплательщик обязан был рассчитать налог, но не сделал этого или рассчитал налог неправильно и отразил неверные данные в отчетности, то его могут привлечь к ответственности.

К ответственности также могут привлечь налогового агента, если он не рассчитал, неправильно рассчитал, не удержал и (или) не перечислил налог.

Виды ответственности зависят от того, кто и в каком размере не уплатил налоги. Если налоги не уплатила организация:

- Ее привлекут к ответственности в виде «налогового» штрафа;

- Директора (главного бухгалтера, иное должностное лицо) привлекут к административной либо уголовной ответственности. Это будет зависеть от размера неуплаченного налога, а также от конкретных действий и намерений этих должностных лиц. Применять одновременно административную и уголовную ответственность за одно и то же нарушение нельзя. Причем если в нарушении есть признаки налогового преступления, то назначат уголовное наказание. А если было начато дело по административному нарушению, его должны прекратить.

Если налоги не уплатил ИП, то его привлекут либо к налоговой, либо к уголовной ответственности, в зависимости от размера недоимки, а также от его конкретных действий и намерений. Одновременно к двум видам ответственности ИП привлечь нельзя.

Отметим, что к административной ответственности за неуплату налогов ИП не привлекают.

За неуплату налогов в срок организации (ИП) начислят пени.

Если организацию (ее должностных лиц) или ИП привлекли к ответственности, они тем не менее должны уплатить налоги, за неуплату которых они были наказаны, а также пени.

Ответственность за неуплату налогов по Налоговому кодексу РФ

Установлена разная ответственность для налогоплательщика и налогового агента.

Организацию (ИП) могут оштрафовать по п. 3 ст. 120 или по ст. 122 НК РФ.

Штрафов по п. 3 ст. 120 и по ст. 122 НК РФ можно избежать, если исправить ошибки в расчете налога и подать уточненную декларацию. При этом в зависимости от ситуации нужно выполнить следующие условия:

- Если срок подачи первичной декларации не прошел, сдайте «уточненку» до конца срока. Если по первичной декларации вы уже уплатили налог, то доплатите его, пока не прошел срок уплаты;

- Если срок подачи первичной декларации прошел, а срок уплаты налога еще нет, подайте «уточненку» как можно быстрее, пока инспекция сама не нашла ошибку и не сообщила вам о ней либо не назначила выездную проверку. До конца срока уплаты нужно доплатить налог;

- Если сроки подачи первичной декларации и уплаты налога прошли, то «уточненку» нужно подать до того, как инспекция сама найдет ошибку и сообщит вам о ней либо назначит выездную проверку. При этом до подачи «уточненки» нужно уплатить налог и пени.

Если была переплата по налогу, штрафов по ст. 122 НК РФ также можно избежать. Однако при этом:

- Переплата должна сохраниться на дату, когда наступил срок уплаты налога за период, по которому вы его занизили;

- Срок ее возврата (зачета) еще не истек;

- Она покрывает размер недоимки;

- Не зачтена на дату решения по проверке в счет других долгов по налогам.

Если переплата покрывает недоимку только частично, то от ответственности вас освободят в соответствующей части.

За неуплату «агентского» налога организацию или ИП могут оштрафовать по п. 1 ст. 123 или по п. 3 ст. 120 НК РФ. Вы можете избежать ответственности в следующих ситуациях:

- Если срок подачи отчетности прошел, а срок уплаты налога — нет. Для освобождения подайте уточненную отчетность до того, как инспекция сама найдет ошибку и сообщит вам о ней либо назначит выездную проверку. До конца срока уплаты доплатите налог с учетом исправлений;

- Если сроки подачи отчетности и уплаты налога прошли. Для освобождения подайте уточненную отчетность: до того, как инспекция сама найдет ошибку и сообщит вам о ней, либо назначит выездную проверку. До подачи уточненной отчетности доплатите налог и пени.

Вас также не привлекут к ответственности за неуплату налога, если у вас не было возможности его удержать.

Административная ответственность за неуплату налогов

Административная ответственность наступит, если налог занижен на 10% и больше из-за искажения данных бухучета.

При этом неважно, в каком качестве вы не уплатили налог — как налогоплательщик или как налоговый агент.

Наказание предусмотрено в виде штрафа. Вместо штрафа возможна дисквалификация, если нарушение совершено повторно.

Например, постановление о наложении административного штрафа вступило в силу 7 июня 2020 г. Нарушитель заплатил штраф 17 июня 2020 г. Если он совершит такое же нарушение в период с 7 июня 2020 г. по 17 июня 2021 г., оно будет повторным.

К ответственности могут привлечь директора, главбуха или иное должностное лицо организации. Кого именно привлекут, зависит от того, кто был ответственным за ведение бухучета и отражение операции, данные по которой оказались искажены.

Как правило, директор отвечает за организацию бухучета, а главбух за его ведение, поэтому именно их чаще всего привлекают к ответственности.

Одновременно могут привлечь к ответственности и организацию, и ее должностных лиц. Это законодательству не противоречит, так как субъекты ответственности разные. Организацию привлекают к налоговой ответственности, а должностных лиц — к административной.

Если в нарушении есть признаки налогового преступления, тогда административное наказание не назначается, а действует уголовная ответственность.

Лицо, которое обязано вести бухучет, и лицо, с которым заключен договор об оказании услуг по его ведению, не привлекают к ответственности, если данные бухучета исказились из-за того, что третьи лица:

- Составили первичные учетные документы, не соответствующие фактам хозяйственной жизни;

- Не передали или несвоевременно передали первичные документы.

Административной ответственности можно избежать, если выполнить определенные условия.

ИП к административной ответственности не привлекают. Их привлекают к налоговой ответственности. Иначе получится, что за одно и то же нарушение физлицо накажут дважды — по НК РФ и по КоАП РФ.

К тому же в большинстве случаев ИП могут не вести бухгалтерский учет, в то время как административная ответственность по ст. 15.11 КоАП РФ предусмотрена за неуплату налогов, которая произошла именно из-за искажения данных бухучета.

Должностных лиц организаций госсектора привлекают к ответственности в особом порядке по ст. 15.15.6 КоАП РФ.

Чтобы избежать административной ответственности, нужно подать уточненную декларацию (расчет), доплатить налог и пени. При этом нужно соблюсти определенные условия при подаче «уточненки», которые установлены ст. 81 НК РФ для налогоплательщиков и налоговых агентов.

Уголовная ответственность за неуплату налогов

Уголовная ответственность наступает за уклонение от уплаты налогов (сборов) в крупном или особо крупном размере.

Вид и размер уголовного наказания зависят от того, кто их не уплатил — организация или предприниматель и в каком размере. Если организация или ИП не уплатили налоги, действуя как налоговые агенты, то вид и размер уголовного наказания также будут отличаться.

За неуплату налогов организацией к ответственности привлекают ее должностных лиц, которые подписывали представляемую в инспекцию отчетность. К ним относятся директор, уполномоченный представитель либо лицо, фактически выполнявшее обязанности руководителя.

За неуплату или несвоевременную уплату авансовых платежей к ответственности не привлекут, даже если вы их неправильно рассчитали. Однако могут наступить негативные последствия:

- Вам начислят пени;

- Неверный расчет авансовых платежей может привести к неправильной уплате налога по итогам налогового периода. Тогда вас могут привлечь к ответственности за неуплату налога;

- Неуплаченный авансовый платеж могут взыскать принудительно;

- На сумму неуплаченного платежа могут заблокировать счета в банке или переводы электронных денег.

Комментарии

Бутурлин Алексей Аркадьевич

Защита интересов налогоплательщиков, выявление налоговых резервов, возврат излишне уплаченных налогов, оптимизация налогообложения. Московский государственный юридический университет имени О. Е. Кутафина.

Рекомендуем

- Вернуть переплату по НДФЛ в 2022 году: заявление, сроки

- Изменение срока уплаты налога: отсрочка, рассрочка, инвестиционный налоговый кредит

- Оплата налогов за третьих лиц: порядок заполнения платежного поручения, образец

- При каких условиях обязанность по уплате налога считается исполненной

- Общие правила уплаты налогов в 2022 году: порядок, сроки и способы

- Налоги и страховые взносы при УСН в 2022 году

Источник: nalognalog.ru