Самозанятые граждане, желающие получить статус индивидуального предпринимателя, могут воспользоваться нашими услугами по регистрации ИП.

Плательщиками налога на профессиональный доход (НПД) являются самозанятые граждане, а также индивидуальные предприниматели, выбравшие данный налоговый режим.

Регистрация в качестве самозанятого крайне проста — для этого достаточно скачать на смартфон приложение «Мой налог» и зарегистрироваться в нем. Регистрация самозанятого также возможна через специальный интерфейс на сайте Федеральной налговой службы по адресу lknpd.nalog.ru — этот способ удобен для владельцев стационарных компьютеров. Еще один способ регистрации — в одном из уполномоченных банков (требуется личное посещение отделения банка).

Как открыть бизнес грамотно | Выбрать систему налогообложения | ИП ООО или НПД

Максимально возможный годовой доход для самозанятого гражданина или ИП — 2,4 миллиона рублей. В случае превышения этой суммы право на применение режима НПД утрачивается.

Налог на профессиональный доход уплачивается ежемесячно, не позднее 25 числа месяца, следующего за оплачиваемым.

Ставки налога:

— 4% от доходов, полученных от реализации товаров (работ, услуг, имущественных прав) физическим лицам;

— 6% от доходов, полученных от реализации товаров (работ, услуг, имущественных прав) индивидуальным предпринимателям для использования ими при ведении предпринимательской деятельности и юридическим лицам.

Самозанятым — плательщикам данного налога однократно предоставляется налоговый вычет в размере до 10.000 рублей. Подлежащий уплате налог уменьшается на сумму налогового вычета в порядке, предусмотренном статьей 12 федерального закона No 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход».

С помощью данного калькулятора Вы сможете рассчитать сумму НПД, подлежащую уплате от доходов, полученных в течение календарного года.

Инструкция по работе с калькулятором:

1. Введите сумму доходов, полученных в текущем году от физических лиц.

2. Введите сумму доходов, полученных в текущем году от юридических лиц и индивидуальных предпринимателей.

3. Нажмите кнопку «Выполнить расчет».

Допущения, используемые в работе калькулятора налога на профессиональный доход

Предполагается, что гражданин (или ИП) зарегистрировался как самозанятый в текущем календарном году, поэтому имеет право на использование налогового вычета, предусмотренного для плательщиков НПД, в полном размере.

Указанный налоговый вычет предоставляется налогоплательщику единовременно, сразу после регистрации в качестве самозанятого, а не ежегодно. Данный калькулятор не учитывает ситуацию, когда самозанятый зарегистрировался в качестве такового до 1 января текущего года и уже использовал налоговый вычет — полностью либо частично.

Самозанятые граждане (НПД) и ИП, разбираемся что к чему. Бизнес и налоги.

Источник: petroleks.ru

«Налог на профессиональный доход»: кому и зачем нужен новый налоговый режим

С 2019 года в России в качестве эксперимента начал действовать новый налоговый режим «Налог на профессиональный доход». В Калининградской области новый режим начнет действовать с 1 июля 2020 года. Рассказываем, чем самозанятость отличается от ИП, зачем нужен новый режим и в чём его плюсы и минусы.

Кто такие самозанятые?

К самозанятым относятся те, кто работает сам на себя, у кого нет ни работодателя, ни наёмных работников. При этом максимальный доход лица не должен превышать 2,4 млн. рублей в год (200 тысяч рублей в месяц).

«На законодательном уровне отсутствует конкретный перечень непосредственно услуг, работ, которые могут стать объектами налогообложения в данном случае. Это значит, что на сегодняшний момент это касается и репетиторов, и кондитеров, и фотографов. Также отмечу, что это доходы от арендной деятельности или от оказания юридических услуг», — поясняет юрист регионального центра финансовой грамотности Ирина Ожиганова.

Как стать самозанятым?

«Предусмотрено максимально комфортное взаимодействие налогоплательщика и налоговых органов. Сдавать отчётность, как и использовать кассовую технику, не нужно. Практически вся деятельность и платежи осуществляются посредством мобильного приложения «Мой налог». Там же автоматически ведется учет доходов, формируются чеки. Работать можно без регистрации в качестве ИП, доход подтверждается справкой в приложении», — пояснил глава регионального минфина Виктор Порембский.

Зарегистрироваться можно на сайте ФНС, с помощью приложения «Мой налог», в банке или на портале госуслуг. Достаточно ввести свои паспортные данные и ИНН. Все дальнейшие расчёты также осуществляются с помощью приложения «Мой налог» — без дополнительных деклараций, отчётов и прочих документов. Там же можно оформить все необходимые справки о доходах для банков или оформления визы.

А что с налогами?

Налог на профессиональный доход или НПД составляет 4% (если вы работаете с физлицами) и 6% (если работаете с юрлицами).

Кроме того, самозанятым положен налоговый вычет до 10 тысяч рублей. Его расчёт происходит автоматически — ставка 4% уменьшается до 3%, ставка 6% уменьшается до 4%.

В целом, все расчёты происходят автоматически. От вас надо только формировать чеки по каждому поступлению. Сумму налога к уплате вы будете узнавать до 12 числа каждого месяца, заплатить его надо до 25 числа.

Кто не может стать самозанятым?

Не могут применять налог на профессиональную деятельность те, у кого есть работодатель или наёмные работники. Также существуют ограничения по виду деятельности.

Не все виды деятельности подходят под новый режим. Не могут считаться самозанятыми те, кто:

- реализуют подакцизный товар;

- получают доходы от добычи или продажи полезных ископаемых;

- занимаются перепродажей чужих товаров или посреднической деятельностью;

- ведут бизнес от имени другого лица или занимаются доставкой от другого лица с приёмом платежей;

- имеют работодателя и/или наёмных работников.

По последнему надо уточнить, что если вы, например, работаете поваром, а в свободное время фотографируете свадьбы, вы имеете полное право зарегистрироваться в качестве самозанятого фотографа и платить налоги с этого дохода.

Как только лимит годового дохода в 2,4 млн рублей превышен, вы перестаёте считаться самозанятым и далее должны либо платить НДФЛ, либо (в случае ИП) переходить на другой режим.

Можно ли стать самозанятым, если у меня ИП?

Можно быть одновременно индивидуальным предпринимателем и самозанятым — одно другого не исключает. Но при этом, как уже говорилось, у вас не должно быть наёмных работников и вы должны отказаться от других налоговых режимов. То есть либо вы регистрируете новое ИП и сразу выбираете налог на профессиональный доход. Либо, если у вас уже есть ИП и вы работаете по другой схеме, вы можете её сменить.

Какие плюсы (и бонусы) у нового режима?

Главный плюс — это возможность легализовать свой доход, то есть стать «видимым» для государства и кредитных организаций. Это, в том числе, возможность получать кредиты, помощь от государства, размещать рекламу своей деятельности и пользоваться прочими плюсами официального заработка.

Повышение статуса в лице заказчиков. Крупные фирмы или госкомпании предпочитают обращаться к официалам, когда есть договор и все соответствующие документы. У «теневого» работника всё на честном слове, а это может быть опасно для заказчика. Если солиднее работаете, тогда и серьёзные клиенты потянутся за домашней выпечкой, тортиками или юридической консультацией.

Не стоит забывать, что платить налоги вообще должны все, так что если вы не оформили свою деятельность, то придётся платить НДФЛ, который составляет 13%. А это всё-таки больше 4-6% по НПД. Многие сейчас этого не делают (0% меньше и 4% и 13%), но усиление контроля со стороны налоговой — это скорее, вопрос времени, чем вероятности. Возможно, лучше легализовать свои доходы сейчас, чем отвечать за них потом.

О других плюсах мы говорили выше — максимально простая система регистрации и работы с системой, отсутствие обязательной кассы, а также освобождение от НДС для ИП, перешедших на новую систему.

Кроме того, при переходе на самозанятость вы освобождаетесь от уплаты взносов в страховые фонды.

В 2020 году самозанятые россияне могут получить налоговый капитал в размере 12 130 рублей (1 МРОТ) для уплаты налогов или погашения задолженности. Использовать его можно будет и в следующем году.

В конце мая Госдума приняла закон о распространении льгот для малого и среднего бизнеса на самозанятых граждан. Он даёт возможность самозанятым участвовать в программах, реализуемых с участием органов власти и местного самоуправления, АО «Корпорация «МСП» и получать кредитно-гарантийную, имущественную поддержку, участвовать в программах обучения и получать доступ к сервисам Портала Бизнес-навигатора МСП.

Среди региональных мер поддержки стоит отметить субсидию в 50 тысяч рублей на открытие своего дела. Получить её может гражданин, не имеющий работы и стоящий на учёте в Центре занятости. По словам регионального министра социальной политики Анжелики Майстер, сегодня уже одобрены 102 таких заявления, среди них есть и будущие самозанятые.

А минусы есть?

Минусы есть. Как уже говорилось, при переходе на специальный режим вы освобождаетесь от уплаты взносов в страховые фонды. В этом случае вы можете рассчитывать только на получение минимальной пенсии. Также вы не можете претендовать на оплату больничного листа, декретные и другие подобные выплаты.

Если параллельно с самозанятостью у вас есть официальная работа, это всё вам не грозит. К тому же, никто не запрещает самостоятельно откладывать деньги на пенсию или делать отчисления в ПФР самостоятельно.

Также самозанятые не могут претендовать на имущественные вычеты, потому что они не платят НДФЛ.

Материал подготовлен в рамках программы Министерства финансов Калининградской области «Эффективные финансы». Дополнительная информация — по телефону «горячей линии» по вопросам финансовой грамотности (звонок бесплатный) 8-800-555-85-39 или на сайте fingram39.ru.

Реклама, АНО ДПО ИСО «Институт современного образования»

Подписывайтесь на Калининград.Ru в соцсетях и мессенджерах! Узнавайте больше о жизни области, читайте только самые важные новости в Viber , получайте ежедневный дайджест главного за сутки в основном канале в Telegram и наслаждайтесь уютной атмосферой и фактами из истории региона — во втором телеграм-канале

Нашли ошибку в тексте? Выделите мышью текст с ошибкой и нажмите [ctrl]+[enter]

Комментарии

Обсуждайте новости Калининграда и области в наших социальных сетях

- Микрозаймы для жителей Калининградской области стали безопаснее и доступнее

Микрозаймы для жителей Калининградской области стали безопаснее и доступнее

Микрозаймы для жителей Калининградской области стали безопаснее и доступнее - Рекламный трюк: почему банки предлагают кредиты по ставкам ниже ключевой

Рекламный трюк: почему банки предлагают кредиты по ставкам ниже ключевой

Рекламный трюк: почему банки предлагают кредиты по ставкам ниже ключевой - Что может испортить вашу кредитную историю

Что может испортить вашу кредитную историю

Что может испортить вашу кредитную историю - О бессрочных кредитных каникулах: потребкредиты

О бессрочных кредитных каникулах: потребкредиты

О бессрочных кредитных каникулах: потребкредиты - Калининградская область выпустила новые облигации для населения

Калининградская область выпустила новые облигации для населения

Калининградская область выпустила новые облигации для населения - Всё о досрочном погашении ипотеки

Всё о досрочном погашении ипотеки

Всё о досрочном погашении ипотеки

Источник: kgd.ru

ИП и самозанятый в чем разница

В статье рассмотрим такую тему, как ИП самозанятый и самозанятый разница в 2023 году. В начале 2019 года в качестве эксперимента, который на сегодняшний день прочно вошел в налоговую практику по всей стране, на территории России был введен налог на профессиональный доход (далее НПД). Это упрощенный режим налогообложения, который призван легализовать деятельность тех лиц, которые зарабатывают, но при этом не трудоустроены в штат какой-либо компании.

Индивидуальные предприниматели также могут перейти на НПД, поэтому часто люди задаются вопросом, в чем заключена между ИП самозанятый и самозанятый разница? Разбираемся в законодательстве вместе.

Кто может оформить самозанятость

- лицо не является производителем товаров, а перепродает их;

- гражданин оказывает комиссионные, агентские или поручительские услуги, в частности если он является консультантом или адвокатом;

- человек занимается доставкой товаров;

- лицо занимается в области добычи полезных ископаемых;

- гражданин оказывает нотариальные, арбитражные услуги.

В перечисленных условиях оформить НПД невозможно. В таких ситуациях гражданину придется оформить либо юридическое лицо, либо стать индивидуальным предпринимателем. Какую правовую форму выбрать — решать бизнесмену, учитывая сферу деятельности, уровень заработка и прочие нюансы.

Важно! Помимо перечисленных ограничений, самозанятые не могут по закону нанимать работников в штат и начислять им зарплату. Ограничены они и по общей сумме доходов — упрощенный налоговый режим не может быть оформлен, если гражданин зарабатывает свыше 2,4 млн рублей в год.

В чем преимущества и недостатки НПД

Самозанятость, как один из популярных налоговых режимов, имеет свои достоинства и недостатки. Среди преимуществ НПД, которые позволяют понять различие самозанятых и ИП, можно выделить:

- Налоговая ставка. Размер налоговых выплат у самозанятых ниже, чем у ИП. Даже с учетом того, что индивидуальный предприниматель может оформить УСН, ставка НПД составляет 4% при сотрудничестве с физлицами, и 6% при сотрудничестве с юрлицами и ИП. Кроме того, государство предоставляет налоговый вычет в размере 10 тысяч рублей, которые пропорционально сумме налога учитываются при оплате.

- Отчетность. Самозанятый от ИП отличается тем, что он не должен заполнять многочисленные отчеты в ИФНС, ФФОМС и прочие инстанции. Для удобства налогоплательщиков налоговая разработала собственное приложение «Мой налог», в котором в автоматическом режиме учитываются суммы дохода (при формировании чека самозанятым), а также формируется сумма налога, которая подлежит оплате в календарном месяце.

- Онлайн-касса. Самозанятые, если реализуют товары или предоставляют услуги физлицам, не должны выдавать чеки потребителям. Индивидуальный предприниматель или юридическое лицо, напротив, при оказании услуг обычным покупателям должны формировать чеки с помощью онлайн-кассы.

- Нет обязательных взносов. Отличие ИП от самозанятого состоит и в том, что НПД не подразумевает обязательных платежей в случаях, если деятельность не приносит дохода. ИП, даже если не получал прибыль, обязуется заплатить в СФР 34 445 рублей и в ФФОМС 8 766 рублей в год.

- Официальный доход. Самозанятый, так же как индивидуальный предприниматель, может обратиться в банк за кредитом. Для этого в приложении можно сформировать справку о доходе, которая ничем не отличается от справки 2-НДФЛ.

- Легкие продажи. При сотрудничестве с индивидуальными предпринимателями требуется расчетный счет, самозанятые могут принимать платежи любым способом: на банковскую карту, на электронные кошельки, наличными.

Несмотря на видимые преимущества НПД, самозанятость имеет ряд весомых недостатков. Поэтому при выборе формы, в которой будет существовать ваш бизнес, следует обратиться за консультацией к юристу. Наши эксперты в режиме онлайн-конференции расскажут, какие плюсы и минусы существуют у ИП и НПД, а также помогут принять правильное решение о регистрации в налоговой с учетом сферы вашей деятельности и возможной прибыли.

Работаем

по всей РФ

0 + активных клиентов ЕЮС

0 лет на рынке

Получить консультацию

+ 250 юристов готовы помочь в решении вашей ситуации

Минусы самозанятости

Говоря о том, чем ИП отличается от самозанятого, необходимо уделить внимание и недостаткам налогового режима НПД.

- Ограниченность дохода. Если ежемесячная прибыль самозанятого превышает 200 тысяч рублей, то остаться в режиме НПД не получится, так как годовой заработок превысит 2 млн 400 тысяч рублей.

- Невозможность нанять рабочих. Разница между двумя формами бизнеса состоит и в том, что самозанятые не могут перекладывать обязанности на сторонних лиц, выступая в роли работодателя. Часть задач можно адресовать лицам на аутсорсе, которые подпишут договор ГПХ, но для роста заработка этого может быть недостаточно.

- Отсутствие трудового стажа. Самозанятые отличаются от ИП отсутствием обязательных платежей, это мы указали, как плюс. Но это является и одновременным минусом, так как из-за отсутствия платежей не начисляется и трудовой стаж, который учитывается в расчете пенсии.

- Нет социальных гарантий. Самозанятый не может рассчитывать на выплату больничного листа, повышения тарифа оплаты труда в выходные и праздничные дни.

- Бывший работодатель не может быть клиентом. Если самозанятый ранее был трудоустроен в компании и хочет предоставлять ей услуги или товары, то заключить договор не получится. Все дело в том, что по закону самозанятый не может сотрудничать с бывшим работодателем в течение двух лет с момента регистрации.

- Нельзя осуществлять деятельность, которая требует лицензии. Чтобы выйти из положения, физлицо должно зарегистрировать ИП, а потом подать заявление на применение НПД.

Смирнов Андрей Иванович имеет в собственности газель, которая рассчитана на перевозку 21 пассажира. Он решил оформить самозанятость, чтобы предоставлять услуги пассажироперевозки. Налоговая отказала ему в регистрации, так как данный вид профессиональной деятельности подпадает в категорию «Лицензируемой». Следовательно, гражданину Смирнову сначала требуется оформление лицензии, получить которую самозанятый не может. Чтобы выйти из ситуации, Андрей Иванович оформил ИП, после чего начал применять режим НПД.

Самозанятые и ИП: краткая таблица отличий

Чтобы понять, в чем разница между индивидуальным предпринимательством и самозанятостью, предлагаем изучить таблицу с ключевыми признаками отличий.

Индивидуальные предприниматели могут декларировать до 60 и более миллионов в год

Максимальная планка дохода — 2 миллиона 400 тысяч рублей

Сумма налоговых выплат зависит от выбранного режима и составляет от 6 до 30%

4% при оказании услуг физлицам, 6% при сотрудничестве с ИП и юрлицами

Обязательный ежегодный взнос для ИП составляет 43 211 рублей

Обязательных взносов нет

Необходима для сотрудничества с физическими лицами

Необходимо сдавать налоговые декларации

Отчетности не требуются

Максимальное количество сотрудников — 130 человек

Наем сотрудников не предусмотрен

Разница ИП и самозанятых: процедура регистрации бизнеса

Различие между ИП и самозанятыми состоит и в процедуре регистрации. Разберем каждый из вариантов более подробно.

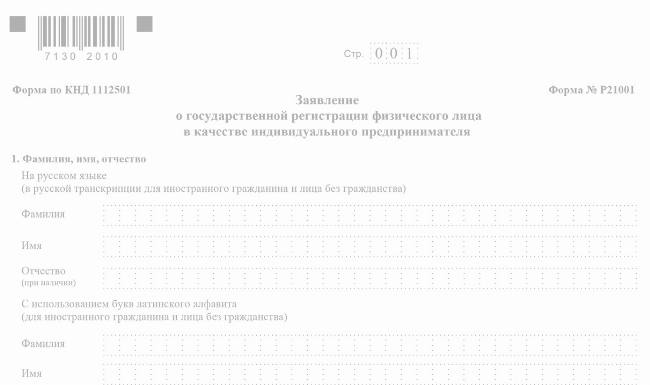

Регистрация ИП

Чтобы стать индивидуальным предпринимателем, физическое лицо составляет заявление по форме Р21001. В нем же указываются основные и дополнительные коды в соответствии с ОКВЭД. Документ можно направить на рассмотрение через личный кабинет на официальном сайте ИФНС РФ или зарегистрировать при непосредственном посещении налоговой по месту регистрации. При личном обращении придется заплатить пошлины в размере 800 рублей, при использовании электронных услуг будущий ИП освобождается от платежа.

Образец заявления

Заявление по форме Р21001

Непосредственно при регистрации будущий бизнесмен должен указать, какой налоговый режим он выбирает основным. Если решение не принять в течение 30 дней после регистрации, то в отношении ИП будет автоматически принят классический режим ОСНО.

На рассмотрение заявления у налоговой есть 5 дней. При успешной регистрации индивидуальному предпринимателю становится доступным ЕГРИП, в котором прописана основная информация об ИП.

Регистрация самозанятого

Чтобы совершить регистрацию, физическое лицо должно скачать мобильное приложение «Мой налог». В нем вносится необходимая информация о налогоплательщике, после чего заявление будет автоматически направлено в налоговую. Для регистрации гражданина в качестве самозанятого требуется порядка 30-60 минут.

Важно! Если необходим документ, который свидетельствует о постановке на учет в качестве самозанятого, то справку о регистрации можно получить в личном кабинете в этом же приложении.

Судебная практика

Несмотря на то, что налог на профессиональный доход был введен в налоговую практику относительно недавно, уже довольно часто в судах рассматриваются дела, связанные с самозанятыми.

Гражданин Иванов занимает должность менеджера по аренде спецтранспорта в компании по договору возмездного оказания услуг. Однако работодатель потребовал от Иванова трудовую книжку, военный билет, диплом об образовании, которые необходимы при официальном трудоустройстве сотрудника в штат. Сотрудники кадрового отдела сделали запись о заключении трудового контракта с Ивановым в журнале учета трудовых книжек.

Гражданин Иванов, не знаю об этом, подал заявление на регистрацию себя в качестве самозанятого. Налоги за сотрудничество по договору возмездного оказания услуг оплачивал с помощью приложения «Мой налог», что повлекло существенные трудности с налоговой инспекцией.

По факту рассмотрения дела в суде было принято решение о том, что заказчик услуг, который самостоятельно решил трудоустроить Иванова в штат, должен выплатить ему компенсацию в размере 137045 рублей за то, что удерживали трудовую книжку, а также размер заработной платы, предусмотренный должностью в размере 37 тысяч рублей.

Частые вопросы

Может ли человек сразу иметь два статуса: и самозанятый, и индивидуальный предприниматель?

Да, такая возможность предусмотрена действующим налоговым законодательством РФ. НПД доступен тем индивидуальным предпринимателям, которые работают без привлечения штатных сотрудников, а весь доход получают от самостоятельного ведения деятельности. Однако стоит помнить, что совмещение НПД с другими специальными налоговыми режимами невозможно. Поэтому если у ИП была УСН, то перед регистрацией НПД ему необходимо отказаться от этой системы, оплатить начисленные налоги и подать налоговую декларацию.

Что лучше, ИП или самозанятость, если работаешь во фрилансе?

Следует судить по уровню заработка. Если во фрилансе годовой доход не превышает 2 миллиона 400 тысяч рублей, то оптимальным будет НПД. В ином случае придется оформлять ИП.

Какие платежи для ИП заменяет НПД?

Этот налоговый режим заменяет:

- НДФЛ, который начисляется на доходы, облагаемые НПД;

- НДС, но за исключением товаров, которые были ввезены в Россию;

- Страховые взносы.

Оплачиваются ли ИП, применяющим НПД, больничные листы?

Если индивидуальный предприниматель применяет НПД, то они не уплачивают страховые взносы. Следовательно, и рассчитывать на выплаты пособия по нетрудоспособности ИП не могут. Исправить ситуацию можно, если ИП заключит договор ДМС, на основании которого при временной нетрудоспособности будут проведены положенные выплаты в соответствии со ст. 146 Бюджетного кодекса РФ, гл.

48 ГК РФ и ст. 2 Закона № 422-ФЗ.

Микрозаймы для жителей Калининградской области стали безопаснее и доступнее

Микрозаймы для жителей Калининградской области стали безопаснее и доступнее Рекламный трюк: почему банки предлагают кредиты по ставкам ниже ключевой

Рекламный трюк: почему банки предлагают кредиты по ставкам ниже ключевой Что может испортить вашу кредитную историю

Что может испортить вашу кредитную историю О бессрочных кредитных каникулах: потребкредиты

О бессрочных кредитных каникулах: потребкредиты Калининградская область выпустила новые облигации для населения

Калининградская область выпустила новые облигации для населения Всё о досрочном погашении ипотеки

Всё о досрочном погашении ипотеки