Пенсия для ИП и самозанятых

Граждане, оформившие ИП либо ведущие самозанятую деятельность, имеют право на пенсионные выплаты в общем порядке.

Для того, чтобы оформить госвыплату, предприниматель должен:

- достичь пенсионного возраста. Как известно, в 2023 году возраст для выхода на пенсию был повышен и теперь он составляет 65 лет (муж.) и 60 лет (жен.);

- иметь необходимый стаж. Если самозанятый решил пойти на заслуженный отдых в 2023 году, то период его трудовой деятельности должен составлять не менее 10-ти лет;

- иметь минимальный ИПК. До выхода на пенсию гражданин накапливает пенсионные баллы, которые впоследствии учитываются при расчете пенсионных выплат. В текущем году минимальный ИПК для выхода на пенсию составляет 16,2.

Как видим, для ИП и самозанятых государство не предусмотрело каких-либо особых условий оформления пенсии. Госвыплаты оформляются стандартно, так же, как и для рядовых граждан, без каких-либо особенностей.

Сколько баллов нужно для пенсии в РФ?

Рассчитываем пенсионные баллы ИП

Для того, чтобы рассчитать пенсионные баллы, которые «накопил» коммерсант, специалисты Пенсионного фонда используют стандартную формулу. Она распространяется на всех граждан.

Основным показателем формулы является сумма страхвзносов, уплаченных ИП до момента оформления пенсии. Каким образом и по каким основаниям производилась оплата страхвзносов в данном случае значения не имеет. Специалисты пенсионного фонда учитывают как платежи, перечисленные ИП как фиксированно, так и в виде допплатежей (см. ст. 430 НК РФ), так и взносы, оплаченные работодателем.

Формула выглядит так:

БалПенсИП = ВзносСтрахИП : (НалогГран * 16 : 100) * 10,

где БалПенсИП – количество пенсбаллов, которые гражданин «собрал» за год;

ВзносСтрахИП – сумма страхвзносов, уплаченных ИП в расчетом году;

НалогГран – предельная величина налогообложения.

Если предприниматель выплачивал страхвзносы до 01.01.2015 года (до момента вступления в силу Пенсионной реформы), то для расчета пенсионных баллов специалисты ПФР используют следующую формулу:

БалПенсИП = КапитПенс : 228 : КоэффПенс * 10,

где КапитПенс – сумма всех страхвзносов, уплаченных пенсионером (как самостоятельно в качестве ИП, так и через работодателя);

КоэффПенс – пенсионный коэффициент (каждый год устанавливается Правительством, в текущем году – 64,1 руб.).

Пенсионные баллы, которые ИП «накопил» до 01.01.2015 года, специалисты ПФР рассчитывают ежегодно на основании действующего показателя предельной величины налогообложения и суммы страхвзносов, уплаченных в текущем году. Баллы, «собранные» до 01.01.2015, рассчитываются в общей сумме на основании значения так называемого пенсионного капитала (сумма всех страхвзносов, уплаченных с начала трудовой деятельности до 31.12.2014 года включительно).

Как работающим пенсионерам начисляются пенсионные баллы

Пример #1. Расчет пенсионных баллов для ИП

В августе 2023 года ИП Никушкину исполнилось 65 лет и он обратился в Пенсионный фонд для оформления госпвыплат.

При расчете суммы пособия специалисты ПФР использовали следующие показатели:

- пенсионный капитал – сумма всех страхвзносов, уплаченных Никушкиным до 31.12.2014 включительно;

- ИПК за каждый год (с 2015 по 2023 год включительно).

Итого страхстаж Никушкина – 37 лет, из которых 27 лет он проработал на основании трудового договора, 10 лет – в качестве ИП.

Страхвзносы, уплаченных Никушкиным с начала трудовой деятельности по 31.12.2023, определились в сумму 704.320 руб.

ИПК до 01.01.2015 года составил:

704.320 руб. : 228 * 64,1 руб. = 48,19.

С 01.01.2015 количество пенсбаллов для Никушкина рассчитывается, исходя из страхвзносов (в том числе уплаченных Никушкиным как ИП) и предельной величины налогообложения. Подробный расчет – в таблице ниже:

| Период | ВзносСтрах | НалогГран | Расчет | ИТОГО |

| 2015 | 17993,56 ₽ | 711000 ₽ | 17993,56 ₽/711000 ₽ * 10 | 0,25 |

| 2016 | 18703,88 ₽ | 796000 ₽ | 18703,88 ₽ : 796000 ₽ * 10 | 0,25 |

| 2017 | 24062,77 ₽ | 876000 ₽ | 24062,77 ₽: 876000 ₽ * 10 | 0,28 |

| 2018 | 26545 ₽ | 1.021.000 ₽ | 26545 ₽ : 1021000 ₽ * 10 | 0,24 |

| 2023 (с января по август) | 29354 ₽ : 12 * 8 = 19.569,33 ₽ | 1115000 ₽ | 19569,33 : 1115000 ₽ * 10 | 0,18 |

| ИТОГО | 1,2 | |||

По итогам подсчета, пенсбаллы Никушкина, которы будет учитываться при расчете пенсии, равны значению 49,39 (48,19 + 1,2).

ИПК для самозанятых

Понятие самозанятости появилось в законодательном поле не так давно – в январе 2023 года. Именно с 01.01.2023 вступил в силу закон №ФЗ-422, на основании которого в некоторых регионах РФ (Москва, МО, Калужская область и Татарстан) граждане могут вести коммерческую деятельность без необходимости регистрации ИП. Такая деятельность называется профессиональной и распространяется на определенные виды работ и услуг (см. ст. 4 ФЗ-422). Лица, оформившие самозанятость, признаются плательщиками налога на профдоход (НПД).

Налогообложение в рамках нового направления по праву считают весьма лояльным. В частности, плательщики профналога не обязаны платить страхвзносы – ни в ФСС, ни в ПФР. При этом актуальным остается вопрос начисление пенсбаллов (а впоследствии и пенсии) для данной категории граждан.

Закон гласит следующее: если плательщик профналога не платит страхвзносы, то баллы ему не начисляются. Однако, он вправе перечислять страхвзносы в Пенсионный фонд добровольно, но и в таком случае баллы ему начисляются в общем порядке.

Пример #2. Расчет баллов для пенсии самозанятого лица

Представим, что гражданин Щеколдин с 01.01.2023 перешел на самозанятость и признан плательщиком профналога. С указанной даты Щеколдин освобожден от уплаты страхвзносов и фактически их не выплачивает.

В то же время в 2017-2018 годах Щеколдин был зарегистрирован как ИП и платил страхвзносы. Давайте выясним, как же начислились пенсбаллы Щеколдину за период предпринимательской и самозанятой деятельности:

| Период | ВзносСтрах | НалогГран | Расчет | ИТОГО |

| 2017 | 23884,32 ₽ | 876000 ₽ | 23884,32 ₽: 876000 ₽ * 10 | 0,27 |

| 2018 | 26545 ₽ | 1021000 ₽ | 26545 ₽ : 1.021000 ₽ * 10 | 0,24 |

| 2023 | – | 1115000 ₽ | – | – |

| ИТОГО | 0,51 | |||

Как видим, в 2023 году Щеколдин не «накопил» пенсбаллы, так как не перечислял страхвзносы. Если в 2023 году Щеколдин продолжит самозанятую деятельность и не будет перечислять страхвзносы, то баллы для пенсии ему также начисляться не будут.

Распространенные ошибки

Ошибка #1. При расчете баллов для пенсии ИП учитываются только те страхвзносы, которые предприниматель уплатил в период коммерческой деятельности.

Это утверждение в корне не верно. Рассчитывая пенсбаллы, специалисты Пенсионного фонда учитывают не только фиксированные страхвзносы, которые ИП уплатил за себя, но и страхвзносы, перечисленные предпринимателем дополнительно. Возможно, до регистрации ИП гражданин был трудился по колдоговору, то в таком случае страхвносы, перечисляемые работодателем, также учитываются при расчете пенсбаллов.

Ошибка #2. ИП, который перечисляет страхвзносы за наемных сотрудников, может учитывать эти суммы при расчете ИПК.

Предприниматель с наемными сотрудниками выступает по отношению к ним страхователем и, соответственно, обязан перечислять за них страхвзносы в установленном порядке. Однако, эти суммы учитываются при расчете ИПК данных работников, а не предпринимателя.

Вопрос – ответ

Вопрос #1. ИП Кириллову в 2023 году исполнилось 65 лет, но его трудовой стаж составляет всего 7,5 лет. Может ли он оформить пенсию?

Ответ. Так как стаж Кириллова составляет меньше минимально требуемого (в 2023 году – 10 лет), то оформить страховую пенсию он не может. Однако, для таких случае государством предусмотрена социальная пенсия, которая выплачивается в фиксированном размере. Данный вид госвыплат назначается всем гражданам (в том числе предпринимателям и самозанятым) с недостаточным количеством лет стажа либо без стажа. Размер выплаты в 2023 году – 5.283,84 ₽

Вопрос #2. В сентябре 2023 ИП Куликовский получил травму и ему была присвоена 2 группа инвалидности. Может ли Куликовский получить госвыплаты?

Ответ. Да, предприниматели и самозанятые лица не ограничены в правах на выплаты по инвалидности, как и рядовые граждане. Для того чтобы получить госвыплату, у Куликовского должна быть выписка из акта МСЭ об инвалидности. Важное условие – инвалидность должна быть не «рабочая», то есть в связи с травмой Куликовский должен быть признан нетрудоспособным.

Еще одно важное условие – возраст Куликовского. Если Куликовскому еще не исполнилось 65 лет, то он имеет все основания на получение госвыплаты (в данном случае – страхпенсия по инвалидности). В противном случае Куликовский вправе на получение страховой/социальной пенсии по возрасту.

Оцените статью

![]()

Источник: pravo-invalida.ru

Расчет пенсии для ИП и наемных рабочих: в чем разница и что лучше?

Евгения Байдикова, практикующий бухгалтер, эксперт в области налогообложения, бухгалтерского учета и финансов, на конкретных примерах рассчитывает сумму будущей пенсии для ИП и для наемного работника и объясняет принцип ее формирования в обоих случаях

Иллюстрация: Dmytro Demianenko/Shutterstock

Эксперт в области налогообложения, бухгалтерского учета и финансов

Для начала давайте обозначим, из чего же формируется наша пенсия. Условно возьмем мужчину не служившего, не уходившего в отпуск по уходу за ребенком до полутора или трех лет (а это возможно) и не имеющего других социальных периодов, которые не попадают в расчет или попадают, но с пониженным коэффициентом. В нашем примере № 1 он будет высококлассным специалистом с заработной платой в 90 000 рублей; на протяжении всей жизни стаж работы до выхода на пенсию будет 45 лет, наш гражданин не писал никаких заявлений, а значит, будет получать накопительную и страховую пенсию.

В примере № 2 наш мужчина сразу стал предпринимателем с доходом 1 000 000 рублей в год, его рабочий стаж 45 лет, обеспечение у него, как и в примере №1 — накопительная и страховая части пенсии.

Пример № 1

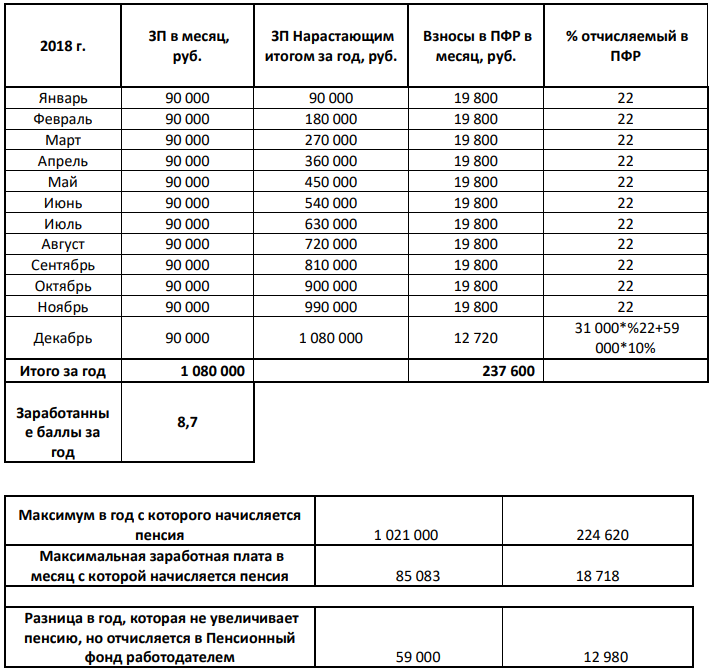

За наемных рабочих работодатель каждый месяц отправляет в Пенсионный фонд РФ 22 % от заработанного сотрудником месячного довольствия. Если быть точным, то с суммы до предельной величины (1 021 000 рублей) — 22 % и 10 % с того, что выше предельной величины. Эта сумма никак не вычитается из заработной платы сотрудника, а является дополнительным социальным бременем для работодателя.

Это значит, что работодатель москвича с заработной платой 90 тысяч рублей в месяц отправляет в ПФР на его пенсию 237 600 рублей в год.

Если обратиться к официальному сайту ПФР, то становится ясно, что за 2018 год данный условный гражданин зарабатывает 8,7 балла, с ремаркой от Пенсионного фонда: «Данные результаты расчета страховой пенсии носят исключительно условный характер и не должны восприниматься вами как реальный размер вашей будущей пенсии».

С учетом уже известных максимальных баллов до 2025 года и дальше и при планомерном увеличении предельной величины базы для исчисления страховых взносов можно предположить, что страховая пенсия нашего условного гражданина будет равна 41 441,53 + фиксированная пенсионная выплата — 4982,90, итого 46423,53 рублей.

Формула: сумма ваших пенсионных баллов умножается на стоимость одного пенсионного балла в году назначения страховой пенсии и прибавляется сумма фиксированной выплаты.

Почему нельзя говорить, что это на 100 % верный расчет? Помимо субъективных факторов самого гражданина, таких, как вынужденное увольнение с работы из-за необходимости ухода за инвалидом, стариком старше 80 лет и т.п., существуют и факторы, от нас не зависящие, такие, как изменение предельной базы по страховым взносам, изменение ставок или формулы расчета баллов, изменения в законодательстве, девальвация или вообще банкротство Пенсионного фонда — все это влияет на нашу пенсию, и отнюдь не положительно.

Уловка от ПФР

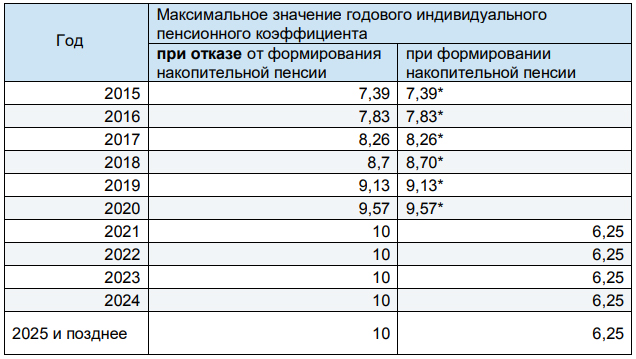

ПФР хочет заставить нас отказаться от накопительной части пенсии и фиксированной суммы в 4982 рубля 90 копеек посредством того, что после 2020 года резко снижается количество баллов страховой пенсии, которое можно заработать за год, при том, что баллы при отказе от формирования накопительной пенсии возрастают до 10. Наглядно это освещено в таблице ниже.

Заработная плата 90 000 рублей была взята специально для того, чтобы показать, что не все средства, отчисляемые в ПРФ, могут увеличивать вашу пенсию, если у вас заработная плата отличается от 90 000 рублей в месяц, вы можете воспользоваться калькулятором на сайте ПФР и рассчитать предположительную сумму вашей пенсии.

Пример № 2: Теперь поговорим о предпринимателях

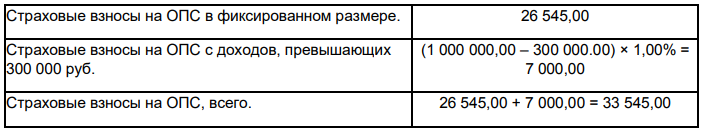

В отличие от наемных работников, предприниматели каждый год платят фиксированную сумму страховых взносов за себя самостоятельно. В 2018 году она составляет 26 545 рублей в фонд обязательного пенсионного страхования. В 2017 году страховые взносы на обязательное пенсионное страхование рассчитывались на основе МРОТ: 1 МРОТ × 26 % × 12 месяцев (7500 × 12 × 26 % = 23400 рублей).

Но в 2018 году был введен новый порядок, который отвязывает расчет от МРОТ, хотя в целом суть расчета остается такой же. Предполагается, что предприниматель зарабатывает 8508 рублей в месяц, а при такой заработной плате в год формируется только 1,2 балла (1 МРОТ в месяц). Поскольку наш условный предприниматель зарабатывает 1 000 000 рублей в год, то в этот год он отчисляет за себя 33 545 рублей:

А это значит, что дополнительно он увеличивает свои баллы, хоть и не значительно, в данном случае примерно на 0,29 балла.

Чтобы проще было понять, то 33 545 рублей страховых отчислений в год — это 22 % от 152 477,27 рублей — годового заработка или 12 706,44 рублей заработанных в месяц — или 1,49 балла в год. Исходя из этого, за 45 лет работы предпринимателем гражданин получит пенсию в размере 10 446,80 рублей.

Пользуясь формулой, исчислим пенсию: сумма ваших пенсионных баллов умножается на стоимость одного пенсионного балла в году назначения страховой пенсии и прибавляется сумма фиксированной выплаты

(1,49 балла × 45 лет) × 81,49 стоимость балла = 5 463,90 в месяц + 4 982,90 = 10 446,80 рублей.

Пользуясь калькулятором с сайта ПФР, получится 141,14 балл за 45 лет и 16484,1 страховой пенсии + 4 982 рублей 90 копеек накопительной = 21 467,00 рублей (калькулятор учитывает изменения в максимальном размере страховой базы и изменения в расчетах баллов с течением времени).

Максимальная сумма для предпринимателей, с которой может формироваться пенсия, это — 212 360 рублей страховых отчислений в год, т.е. доход выше 18 890 000,00 в год или 1 574 166,67 в месяц, пенсию не увеличивает.

Сравнение по расчетам калькулятора:

При доходе 1 000 000 рублей и прочих равных наемный рабочий заработает от 8,7 балла за год — это 438,76 балла за 45 лет работы — 45720,46 рублей пенсии в месяц, а предприниматель получит всего 21 467,00 рублей пенсии в месяц, заработав 141,14 балл за 45 лет.

Как увеличить пенсию работнику? Для обоих случаев увеличить пенсию можно, если обратиться за ней позже положенного срока, а также если продолжать работать уже на пенсии, но у второго варианта есть подводные камни, которые описаны в статье «Может ли пенсионер открыть ИП и стоит ли это делать».

Но важно помнить, что законодательство в части пенсионного обеспечения меняется очень быстро, и никто не знает, что ждет работающее население в будущем, поэтому, перед выходом на пенсию, лучше позаботиться о подтверждении трудового стажа. Это важно как для наемных рабочих, которые должны иметь при себе: копии трудовых договоров, договоров ГПХ, справки 2-НДФЛ за рабочий год, формы СЗВ-СТАЖ и другие подтверждающие документы, так и для предпринимателей, которые должны иметь при себе копии сданных деклараций и копии платежек, уплаченных страховых взносов в ПФР.

Источник: delovoymir.biz

Особенности пенсионных выплат

Пенсия – это денежное пособие, ежемесячно выплачиваемое в случае потери трудоспособности, наступления пенсионного возраста, признания гражданина инвалидом одной из трёх групп, потери кормильца и других ситуациях, описанных в соответствующих федеральных законах. В связи с пенсионной реформой были введены новые правила начисления пособий. Для расчета страхового стажа стали использовать пенсионные баллы (ПБ), или, другими словами, индивидуальный пенсионный коэффициент (ИПК). Пенсии стали рассчитываться, исходя из накопленных гражданами баллов.

Начисление пенсионных баллов

Бальная система была введена с целью упрощения расчетов. Используется при начислении страховой части пенсии.

Начисление ПБ зависит от следующих факторов:

- Срока страхового стажа. Чем дольше делаются отчисления, тем больше баллов гражданин накапливает.

- Размера дохода. Чем больше доход, тем быстрее накапливаются баллы.

- Дополнительных обстоятельств. Баллы начисляются при уходе за детьми, инвалидами, стариками, а также при прохождении службы по призыву в ВС РФ.

Право на страховую пенсию по старости

Страховой вид пенсионного обеспечения по достижении определенного возраста — это финансовая выплата для компенсации застрахованному лицу заработной платы или других отчислений по причине выхода на пенсию. Выплачивается ежемесячно.

Право на получение данной пенсии принадлежит:

- Лицам, достигшим необходимого возраста. С 2019 года в ходе пенсионной реформы возраст мужчин (женщин) постепенно повышается до 65 (60) лет. Определенные категории граждан имеют право на досрочное получение пенсии.

- Страховой трудовой стаж – 10 и более лет. С 2024 года – 15 и более лет.

- Минимальная сумма баллов 16,2. С 2025 года минимум будет составлять 30 баллов.

Расчет пенсионных баллов

ПБ рассчитываются ежегодно путем умножения дохода на процент отчислений в Пенсионный фонд России(ПФР).

Расчет делают на основании следующих показателей:

- максимальная заработная плата для перечисления страховых взносов;

- индексированная стоимость ПБ.

ВАЖНО! Сложности с расчетами возникают у граждан, которые работали в 90-е годы. Если сведения о предприятиях не сохранились и отчисления не делались, то доказательной базой служит трудовая книжка с записью. Если же записей нет, то пенсионер может претендовать только на минимальный размер пенсионных выплат.

Для женщин, находящихся в отпуске по уходу за ребенком, и военнослужащих по призыву размер ИПК фиксированный:

- если женщина пребывает в отпуске по уходу за ребенком до 1,5 лет, и малыш в семье по счету первый, то за полный год начисляется 1,8 балла;

- за полный год ухода за вторым по счету ребенком в семье начисляется 3,6 балла (но только до 1,5 лет, далее баллы не начисляются);

- в период ухода за третьим и последующими детьми до 1,5 лет начисляется по 5,4 балла в год;

- для военнослужащих по призыву за полный год службы применяется коэффициент в размере 1,8 балла.

Пенсионная формула

Расчет осуществляется по следующему принципу:

- считается трудовой стаж с конвертацией дохода;

- получившийся результат переводят в ПБ;

- баллы умножают на их актуальную стоимость;

- к полученному результату прибавляют фиксированный размер пенсии;

- суммируют с накопительной частью.

ИПК × АБ + МПВ + НЧ = РПВ

- РПВ – размер пенсионной выплаты;

- АБ – актуальная стоимость балла;

- НЧ – накопительная часть;

- ИПК – количество всех пенсионных баллов;

- МПВ – минимальная пенсионная выплата.

Как перевести пенсионные баллы в размер пенсии?

Для перевода баллов в рубли необходимо их суммарное количество умножить на средний балл. В период до 2024 года средний бал поэтапно увеличивается.

Премиальные коэффициенты

Если за пенсионными выплатами, положенными по старости, обратиться позднее, а не по достижении пенсионного возраста, то при расчете используются коэффициенты повышения ИПК и фиксированной выплаты. Таким образом, чем позднее обращение, тем выше премиальный коэффициент.

Стоимость пенсионного балла

В 2020 г. стоимость 1 балла равна 93 рублям. В 2021 г. размер увеличится. Стоимость баллов и минимальной пенсии ежегодно растут пропорционально уровню инфляции.

Как узнать количество пенсионных баллов?

Вредные профессии для получения досрочной пенсии

Существует целый ряд требований, которым должна соответствовать льготная категория рабочих:

- постоянное проживание в РФ;

- гражданство РФ;

- существование накопительной части пенсии;

- граждане должны быть застрахованы в ПФР.

На законодательном уровне определены перечни профессий, которые наделяют правом на досрочное получение пенсии. Разница характеризуется не перечнем специальностей, а условиями труда.

К «Списку № 1» относят трудовую деятельность с особо опасными условиями (большая вероятность причинения вреда здоровью). «Список № 2» включает профессии, считающиеся опасными и сложными (без приставки «особо»). Всего отраслей в этих списках 24. Данный перечень отражает лишь отрасли. Но далеко не все профессии различных производств являются льготными. За более подробной информацией следует обратиться в отделение Пенсионного фонда России или изучить информацию, представленную на официальном сайте фонда.

Профессии из списков № 1 и № 2 обладают следующими льготами:

В первую очередь – досрочный выход на пенсию. Лица, трудящиеся на вредных производствах, ежедневно подвержены опасности, поэтому им разрешается досрочный выход на пенсию.

Работающим гражданам на вредоносных производствах предоставляется:

- трудовая неделя сокращена. 36 рабочих часов делятся на одинаковое количество смен;

- оплачиваемые отпускные в количестве 28 дней;

- дополнительные надбавки к заработной плате;

- работнику и его детям предоставляются путевки на санаторно-курортное лечение;

- выдача бесплатных инструментов, рабочей одежды, моющих средств и т. д.

Предоставление льготной пенсии осуществляется следующим образом:

- «Список № 1»:

Граждане мужского и женского пола уходят на пенсию в возрасте 50 и 45 лет соответственно. Общая трудовая деятельность у мужчин составляет 20 лет, а на вредоносном производстве 10 лет. У женщин общий трудовой стаж составляет 15 лет, а на вредном производстве 7,5 лет. - «Список № 2»:

У граждан мужского и женского пола пенсия наступает в 55 и 50 лет соответственно. Общий стаж у мужчин 25 лет, а на вредоносном производстве 12,5 лет. У женщин – наличие 20 лет общего и 10 лет стажа на вредном производстве.

Право на накопительную пенсию

Накопительная пенсия создается у лиц, которые соответствуют следующим условиям:

- лица, рожденные не ранее 1967 года;

- у граждан в период с 2002 по 2013 г. была официальная заработная плата;

- люди не переводили все взносы (22 %) на страховую часть.

Но формировать накопления могут и:

- лица 1966 года рождения и старше, имеющие гражданство РФ, добровольно участвовавшие в программе гос. софинансирования;

- лица мужского пола 1953–1966 и женского 1957–1966 года рождения, в пользу которых с 2002 по 2004 год оплачивались страховые взносы на накопительную часть пенсии;

- женщины, использовавшие финансовые средства из материнского капитала на будущую накопительную часть пенсии.

Дополнительные страховые взносы(ДСВ)

ДСВ являются средствами, зачисляемыми в фонд накопительной части пенсии.

Уплачиваются следующим образом:

- застрахованным лицом из собственных средств или его работодателем;

- работодателем в пользу работника (по заявлению работника из заработной платы).

Сотрудник, выплачивая дополнительные взносы самостоятельно, должен подать заявку в подразделение ПФ о добровольной уплате ДСВ в фонд накопительной части пенсии. Отправление заявления по форме ДБС-1 возможно через официальный ресурс ПФ России, через многофункциональный центр (МФЦ), а также через своего работодателя. При этом важно указать сумму, перечисляемую в ПФР ежемесячно. Если работодатель получил необходимое заявление от сотрудника, то он должен отправить его в ПФР не позднее, чем через 3 дня в обязательном порядке.

Назначение пенсий по выслуге лет

Выслуга лет – промежуток трудовой деятельности в конкретных сферах, позволяющий получение отдельного вида пенсионных выплат. Получать такую пенсию, согласно законодательству, имеют право:

- лица, прошедшие службу в армии России;

- космонавты;

- федеральные служащие государственной структуры;

- лётчики и испытатели.

СПРАВКА! Регулирование пенсионных выплат осуществляется ФЗ от 15.12.2001 № 166 «О государственном пенсионном обеспечении в РФ».

У госслужащих есть возможность в получении этого вида пенсионных выплат. Но для этого требуется соблюдение условий, указанных в ФЗ от 27.07.2004 № 79 «О государственной гражданской службе РФ»:

- трудовая деятельность, превышающая 15 лет;

- исполнять обязанности государственных служащих не менее 12 месяцев;

- иметь положительные поводы для увольнения (окончание срока служебной деятельности и другое).

Защитники Родины могут рассчитывать на пенсионные выплаты за выслугу лет, если:

- проходили службу в армии России или странах СНГ;

- служили в рядах армии стран бывшего Советского Союза;

- срок выслуги более 20 лет или достижение пенсионного возраста – 45 лет.

Работники космоса, пилоты и испытатели могут получать пенсию за выслугу лет, если они:

- являются гражданами России;

- трудовой стаж мужчины свыше 25 лет, женщины – свыше 20 лет;

- причина увольнения является законной и положительной.

Страховая пенсия, выплачиваемая по инвалидности

Перерасчет всех страховых пенсионных выплат в стране был осуществлен в 2015 году, с началом действия ФЗ № 400. Теперь размер страховой пенсии по инвалидности зависит от следующих факторов:

- Общего количества страхового или трудового стажа. Трудовой перечисляется в страховой с помощью коэффициентов, установленных законодательством.

- Наличия или отсутствия на содержании у человека-инвалида иждивенцев.

- Суммы уплаченных взносов в страховой фонд системы обязательного пенсионного страхования.

- Степени инвалидности.

Все данные оказывают влияние на размеры страховой пенсии, начисляемой человеку с инвалидностью.

СПРАВКА! На повышенный размер пенсионных выплат имеют право граждане, проживающие в северных широтах или имеющие трудовой северный стаж не менее 15 лет.

Пенсия по степени инвалидности граждан при отсутствии иждивенцев:

- I группа – 10 668,38 руб.;

- II группа – 5 334,19 руб.;

- III группа – 2 667,10 руб.

Досрочная пенсия медицинским работникам

Для работников здравоохранения (врачи, медсестры, фельдшеры и другие) в РФ предусмотрены льготные условия выхода на заслуженный отдых — по выслуге лет, т. е. при условии наличия медицинского трудового стажа нужной продолжительности.

Преждевременное оформление пенсионных выплат для медицинских работников напрямую не зависит от возраста и общего страхового стажа, так как данное право складывается из выслуги лет, которую предусматривает законодательство.

В связи с реформой досрочная пенсия персоналу здравоохранения не отменена, но предлагается новый аспект в приобретении пенсионного статуса – это отсрочка на несколько лет перед оформлением пенсионных выплат. При завершении реформы (начиная с 2023 года) стать пенсионерами работники могут только через 5 лет после приобретения необходимого стажа.

Размер будущей пенсии можно увеличить

С 2015 года в РФ существует новая пенсионная формула, по которой рассчитываются пенсионные выплаты для всех граждан. Система построена таким образом, что получение минимальных или максимальных выплат зависит непосредственно от самого человека.

Чтобы размер выплат был максимальным, нужно:

- быть официально трудоустроенным;

- иметь официальный доход;

- иметь большой трудовой стаж;

- постоянно контролировать состояние пенсионного счета;

- участвовать в добровольных пенсионных программах.

Куда обращаться за пенсией?

Оформлением пенсионных выплат занимаются подразделения ПФР. Согласно п. 2 ст. 21 ФЗ № 400, претендент на выплату вправе направиться с необходимым пакетом документов в отдел фонда по месту постоянной или временной прописки.

Подать заявление на выплату можно:

- по месту работы, дав работодателю предварительное согласие на передачу документов;

- в отделении МФЦ, если у него налажено электронное взаимодействие с ПФР;

- направив документы по почте с уведомлением о вручении и описью вложений;

- дистанционно на сайтах www.pfrf.ru и www.gosuslugi.ru.