Самостоятельно рассчитать лимит кассы предприятия довольно просто. Сделать это можно вручную, не используя никаких сложных алгоритмов.

В 2011 году, а точнее 12 октября 2011 года, Центральный банк России принял новое положение «О порядке ведения кассовых операций». С 2012 года данное положение вступило в силу. В частности, данный документ изменил учётную практику предприятия, дав ему право самостоятельно определять, какой объём денежных средств будет храниться в кассе.

Этот объём называется лимитом кассы. Он не сдаётся в банк, а хранится в кассе предприятия. Само распоряжение может быть издано руководителем предприятия в произвольной форме – главное, чтобы оно было подписано им собственноручно и хранилось в компании. Объём хранимых денежных средств может быть рассчитан согласно несложному алгоритму, которых приводится ниже.

Когда сдавать в банк лишние деньги?

Расчёт лимита кассы предприятия осуществляется в несколько этапов. Прежде всего следует выбрать временной период, в течение которого будет рассчитываться собственно лимит. Согласно действующему законодательству данный промежуток времени не может превышать 92 рабочих дня.

Наличные деньги лучше карт — Не храни деньги в банке

Какой именно период может стать расчётным? По сути, какой угодно. Руководитель предприятия вправе выбрать период в прошедшем году, предыдущий месяц (или два-три месяца). Можно также использовать, например, сезон продаж или любой другой период.

Периодичность, с которой предприятие обязуется сдавать наличные средства, которые превысят лимит, в банк, не должна быть реже одного раза в течение семи рабочих дней. Для тех населённых пунктов, где нет ни одного банка, делается исключение – в этом случае допустимо сдавать наличные не чаще, чем один раз в 14 рабочих дней.

Сколько наличных можно хранить в кассе?

Расчёт лимита остатка кассы ведётся по довольно простой формуле. Чтобы получить сумму лимита при применении ККМ, необходимо разделить величину наличной выручки за расчётный период на количество рабочих дней этого периода, в течение которых предприятие работало. После этого следует умножить получившуюся сумму на число рабочих дней, которое проходит между сдачами наличности в банк.

В виде формулы это может быть изображено следующим образом:

ЛК = НВ / ДРП *ДС

Здесь ЛК – это лимит кассы, НВ – это наличная выручка, ДРП – дни расчётного периода, ДС – дни между сдачами.

Хранящийся лимит наличных денег в кассе, называемый также для краткости просто лимитом кассы, можно рассчитать для любого предприятия. Давайте рассмотрим на примере, как правильно рассчитывать данную сумму.

Пример расчёта лимита кассы при наличии выручки

Предположим, магазин посуды «Сервиз», существующий в виде ООО, торгует в розницу посудой, сервизами и столовыми приборами. Если за четвёртый квартал 2012 года выручка составила 600 000 рублей, мы можем рассчитать лимит денежных средств в кассе. В качестве расчётного периода мы рассматриваем упомянутый четвёртый квартал – в нём было 72 рабочих дня.

Наличные расчеты и порядок ведения кассовых операций, выдача средств под отчет. Диалоги о налогах

Если ООО «Сервиз» работает пять дней в неделю, в будние дни, а выручка сдаётся в банк каждую пятницу, то между сдачами проходит по пять рабочих дней. Таким образом, начнём расчёт по уже приведённой формуле:

ЛК = 600 000 / 72 *5 = 41 6667 рублей.

Что делать, если нет наличной выручки?

Если предприятие не принимает наличные и не имеет выручки в данной форме, расчёт ведётся в несколько ином порядке. Расчётный период также не должен превышать 92 рабочих дня. Аналогично, получать наличные из банка предприятие должно не реже, чем раз в семь рабочих дней. Если банков в населённом пункте нет, то допустимо увеличить максимальный период до 14 дней.

Сам расчёт ведётся по схожей формуле, однако вместо дней между сдачами используется параметр ДП – это число рабочих дней на предприятии, которые проходят между моментами получения наличных денежных средств в банке.

Примёр расчёт лимита без наличного дохода

Предположим, ООО «Плантация» закупает фрукты и овощи у дачников и фермеров. Рассчитывая лимит кассы на 2014 год, руководитель ООО принял решение о том, чтобы выбрать в качестве расчётного периода время наиболее интенсивных покупок – сентябрь 2012 года. Если фирма работает с понедельника по пятницу, а в сентябре было 20 рабочих дней, то можем приступить к самому расчёту.

Итак, ООО «Плантация» заработало за сентябрь 400 000 рублей. Если кассир получает наличные деньги раз в четыре рабочих дня, то данный пример расчёта лимита кассы будет таким:

ЛК = 400 000 / 20 *4 = 80 000 рублей.

Особенности принятого Положения

Новый документ не оговаривает, например, насколько часто предприятие имеет право пересматривать и менять лимит кассы. Решение по этому вопросу принимает руководитель предприятия, при этом новый лимит должен быть утверждён в течение разумного срока и в соответствии с законодательством: это может быть месяц, квартал, год и так далее.

Как видно из рассмотренных примеров, рассчитать лимит кассы вполне можно самостоятельно – сделать это совсем несложно, достаточно принять грамотное решение и чётко обозначить периодичность всех совершаемых операций.

Грамотные решения руководителя в этом случае обеспечат полную легитимность работы предприятия и удобное использование появляющегося дохода с возможностью хранения в наличной форме. Пользуясь такой удобной функцией, как лимит кассы предприятия, любой магазин или любая фирма по обслуживанию населения всегда сможет иметь в своём распоряжении достаточный запас наличных средств для ведения операций.

Следует также ознакомиться с принятым Положением, чтобы быть в курсе всех изменений, внесённых с 2012 года в порядок ведения учёта доходов предприятий. Пользуясь полученными сведениями, можно максимально оптимизировать работу фирмы. Расчёт ничем принципиально не отличается в случаях, если предприятие имеет доход в наличной форме, и в случае, если не имеет его. Достаточно лишь чётко определить и структурировать свою деятельность, правильно определив, какой период лучше всего выбирать в качестве расчётного. Этот выбор может отличаться в зависимости от профиля и специализации фирмы.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

8 (800) 350-29-87 (Санкт-Петербург)

Это быстро и бесплатно !

Источник: moyafirma.com

Лимит кассы в 2023 году для ИП и ООО: образец приказа и расчет

С 2014 года от обязательного лимита кассы освобождены ИП и юридические лица из сектора малого бизнеса. Однако это не означает, что им можно забыть об этом понятии. Чтобы освободить свою кассу от каких-либо ограничений нужно подписать определенные документы.

Главный редактор

Обновлено: 27 сентября 2022

О правильном оформлении лимита кассы на предприятии (для ИП и ООО) или его отсутствия мы поговорим в нашей сегодняшней статье.

Лимит как часть кассовой дисциплины в 2023 году

Использовать наличные деньги может любое предприятие, но для этого сперва нужно завести кассу и внутренним приказом ограничить максимальную сумму, которая может в ней оставаться.

Суммы, превышающие лимит наличных денег в кассе, должны быть сданы в банк. Об этом говорит Указание Центробанка № 3210-У.

Каждый рабочий день перед завершением смены кассир производит сверку кассовых документов, записывает в кассовую книгу остаток наличных средств и заверяет его своей подписью. Именно этот остаток не может превышать установленный лимит.

Ответственность

Превышение на предприятии разрешенной суммы наличных становится поводом для привлечения нарушителя к ответственности:

| Сумма штрафа (руб.) | Статья | |

| Для юрлиц | 40 000−50 000 | ст. 15 п.1 КоАПРФ |

| Для физлиц и ИП | 4000−5000 | ст. 15 п.1 КоАПРФ |

Однако, и этот закон имеет свои исключения. Согласно указанию Центробанка безнаказанно превышать лимит допустимо:

- Для выдачи зарплаты и других выплат сотрудникам

- В дни когда компания работает, а у финансовых учреждений выходной (например, это суббота и воскресенье для большинства розничных магазинов)

Зачем это нужно

Изначально лимит кассы был введен как мера ограничения объема наличных средств, находящихся в обороте у бизнеса. Деньги, лежащие на безналичных банковских счета перестают быть для государства мертвым грузом, они начинают «работать».

Для самих предпринимателей ограничение кассы это в первую очередь вопрос безопасности. Чрезвычайные ситуации, ограбления, мошенничества — застраховаться от всего невозможно, но если хранить наличными лишь часть выручки, многие риски можно уменьшить.

Расчет лимита кассы

Каждая организация (или ИП) сама устанавливает лимит кассы, однако не придумывает его, а именно рассчитывает по определенной формуле, которую Центробанк утвердил в своем Указании № 3210-У.

Формула расчета лимита кассы: СП / РП * Дн

| Обозначение | Значение | Пояснение |

| СП | Сумма поступлений | Выручка предприятия или ожидаемая выручка (если работа еще не начата) за произвольный расчетный период |

| РП | Расчетный период | Количество рабочих дней, за которое рассчитывалась выручка. Может быть любым от 1 до 92 |

| Дн | Число дней между инкассациями | Выбирается произвольно, но не более 7 рабочих дней, а для предприятий в удаленной местности — не более 14 |

Лимит кассы рекомендуется округлять до рублей, отбрасывая копейки.

Например, за 28 рабочих дней наличная выручка предприятия составила 75 000 рублей. Бухгалтер кладет выручку на расчетный счет каждые 5 рабочих дней. Тогда лимит кассы будет рассчитан так: 75 000/28*5=13 393 рублей.

Согласовывать лимит с банком или налоговой не нужно. Несмотря на строгий порядок расчета, закон позволяет бизнесменам ощутимо корректировать значение лимита. Например, лимит можно увеличить или уменьшить за счет изменения периодичности инкассации.

Неустановленный лимит для юридических лиц среднего и крупного сектора приравнивается к нулю, а значит даже сто рублей будут оцениваться как превышение.

В любое время предприятие может пересчитать лимит и утвердить его новое значение. И наоборот, если какие-то данные изменились, организация не обязана делать перерасчет.

Расчет лимита для предприятий без наличной выручки

Компании, имеющие исключительно безналичный доход, тоже иногда вынуждены соблюдать кассовую дисциплину. Например, наличные могут понадобиться им для работы с поставщиками.

Тогда в формуле лимита кассы вместо выручки во внимание берется существующая или предполагаемая сумма выдаваемых средств (кроме выплат сотрудникам).

Другой вариант формулы: Сумма выдачи / РП * Количество дней между получениями наличных со счета.

Пример расчета: предприятие за 4 дня закупило на наличные деньги материалы и расплатилась с подрядчиками на общую сумму 107 000 рублей. Генеральный директор снимает деньги с расчетного счета каждые 3 дня. Всю выручку компания получает по безналу. Тогда лимит кассы равен: 107 000/4*3=80 250 рублей.

Лимит кассы для обособленных подразделений

То, как будет рассчитываться лимит для кассы в представительстве или филиале, зависит от того, куда сдаются наличные.

Если наличные из подразделения направляются в главную кассу компании, то рассчитывается общий лимит на кассу всего предприятия и его филиалов с учетом всех наличных движений.

Если подразделение самостоятельно сдает наличность в банк, то и ограничения для него устанавливаются свои, независимые от касс в других подразделениях.

Приказ об установлении лимита кассы

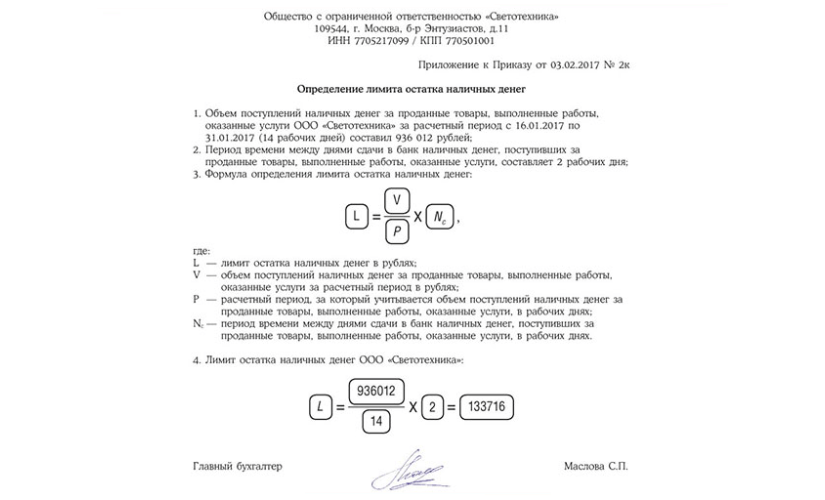

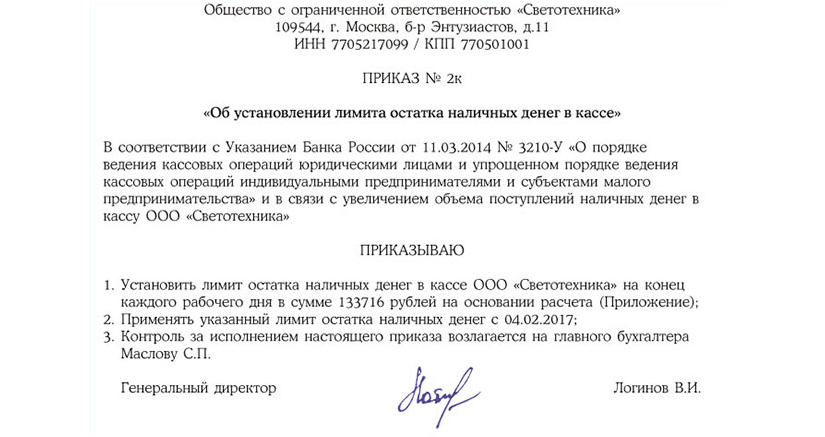

После окончания расчетов лимит кассы закрепляется приказом генерального директора компании.

Никаких особых требований к приказу законы РФ не выдвигают. Каждая организация издает приказ в произвольной форме и включает в него пункты, которые посчитает необходимыми, но среди них:

- Размер лимита

- Дата вступления ограничения в силу

- Дата окончания действия приказа (если таковая предусмотрена)

- Деречень ответственных лиц

- Детали расчета итоговой суммы

Образец приказа

Рассмотрим образцы приказа об установлении лимита кассы для двух компаний: новой и уже действующей.

Документ печатается на корпоративном бланке организации, если такой имеется, обязательно нумеруется, датируется и подписывается как руководителем, издавшим приказ (генеральный директор, ИП), так и должностными лицами, ответственными за соблюдение норм (бухгалтер, кассиры).

Приказ может содержать также дополнительные пункты, касающиеся ответственности за превышение лимита или порядка действий по предотвращению таких ситуаций.

Подробный расчет установленного лимита может быть включен как в текст самого документа, так и вынесен в приложение.

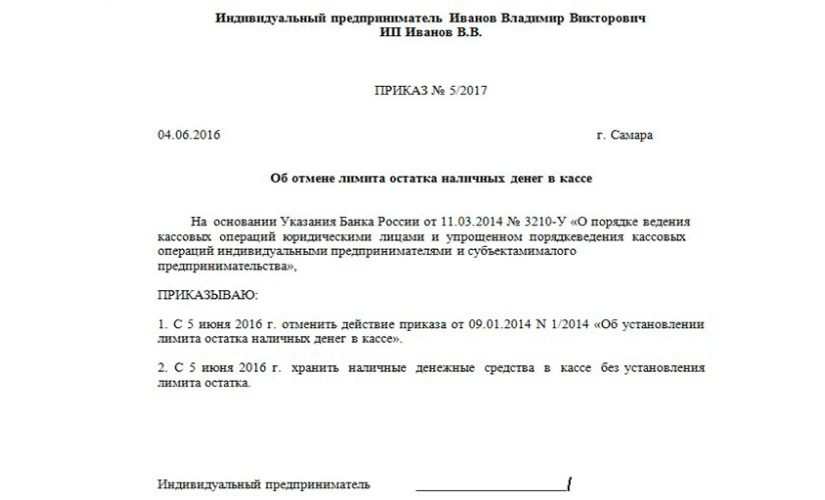

Отмена лимита

Лимит кассы для малых предприятий и ИП отменили три года назад, но и в 2023 году некоторые предприниматели продолжают его придерживаться.

Чтобы отменить лимит необходимо издать соответствующий указ и оповестить всех сотрудников. Даже самозанятый индивидуальный предприниматель во избежание вопросов от контролирующих органов должен непросто прекратить соблюдать лимит, а первым делом издать отменяющий приказ.

Затем рекомендуется издать приказ, согласно которому с определенной даты лимит остатка в кассе не установлен. Либо этот пункт можно сразу включить в текст приказа.

Рекомендовано для вас

Источник: vsezaimyonline.ru

Лимит кассы на 2021 год: что необходимо знать бизнесу

В данной статье мы разберём основные моменты при работе с наличными денежными средствами, на которые хозяйствующим субъектам, ведущим коммерческую деятельность, необходимо обратить особое внимание.

Процедура ведения кассовых операций в 2021 году остаётся прежней – хозяйствующие субъекты, работающие в сфере ритейла и оказания услуг, не имеют права на превышение установленного на ККМ лимита. Поэтому все, скопившееся в течении смены наличные средства, идущие сверх норматива, должны быть в обязательном порядке инкассированы в банк и переведены на р/с организации. Правда ФЗ №54 предусмотрены послабления для некоторых участников.

Лимит остатка ККМ на 2021 год: кто должен соблюдать

Предписания по ведению дисциплины при работе с ККМ прописаны ЦБРФ в Указе от 11.03.2014г. №3210-У (далее — Указ) и затрагивают все хозяйствующие субъекты, ведущие коммерческую деятельность, независимо от используемой CHO. Исключением являются только предприниматели, обозначенные в статье 2 ФЗ №54.

На основании 2 пункта Указания, юрлицо не имеет права на хранение наличности свыше установленной действующим законодательством нормы. Поэтому в конце смены, либо не позже следующего дня, её требуется инкассировать в банк. Хранение наличных денег свыше обозначенной законом суммы допускается только при:

- Выдаче зарплаты сотрудникам.

- Начисление пенсий.

- Начисление стипендий.

- Выдаче соц. пособий.

- Перечислениях в зарплатный фонд.

К тому же допускается хранить в кассе излишек в праздничные и выходные дни в случаях, когда расчёты с клиентами производились, но банк был закрыт.

Автоматизация денежного учёта вкупе с «1С» позволяет выставлять лимит прямо в программе. К примеру, в конфигурации 8.3 границу можно выставить в основном меню, открыв графу с настройками. Здесь пользователь вносит число и ограничения на остаток наличности в кассе. Правда, когда изменения вносятся в закон, требуется самостоятельно и своевременно внести корректировки в ПО.

При этом использование ККМ не освобождает пользователя от необходимости ведения кассовой документации, а именно:

- ПКО ф. КО-1— создаётся на каждый приход, правда, если деньги сдаются по итогам рабочего дня осуществляется сводным ФД (к примеру, Z-отчётом), потребуется заполнить всего один документ.

- РКО ф. КО-2 — используется при предоставлении наличных средств под отчёт. Последовательность действий операциониста при осуществлении операции подробнейше прописана в Указе.

- Кассовая книга (ф. КО-4) — в регистре фиксируются все осуществляемые расчёты, на которые были выписаны кассовые ордера. При этом если ранее хозяйствующие субъекты каждый день заполняли журналы учёта, то сейчас это требуется только в день непосредственного совершения операции. По итогам рабочей смены, сотрудник выпускает остаток.

- В конце смены уполномоченный сотрудник выводит остаток и создаёт РКО для инкассирования в банк суммы, превышающей установленный лимит.

Первичные документы при этом создаются как на компьютерах (автоматизировано), так и самостоятельно (вручную). После чего заверяется имеющим право подписи сотрудником.

Требуется ли выставлять лимит кассы малым предприятиям

В соответствии с Указом, участники малого и микробизнеса, могут не внедрять ограничения на наличку. Правда, на основании статьи 4 ФЗ №209 от 24.07.2007, компания при этом должна соответствовать следующим параметрам:

- Количество нанятого персонала должно быть ниже 100 человек.

- Общая годовая прибыль должна быть ниже 800 миллионов рублей (после того, как НДС будет уплачен).

Помимо этого, должны соблюдаться следующие требования:

- Объём дольщиков в уставном капитале компании, зарегистрированной в России, должен быть ниже 24%.

- Объём дольщиков иностранных хозяйствующих субъектов, не имеющих отношения к малому бизнесу, должен быть ниже 49%.

Интересуясь тем, требуется ли выставлять кассовый лимит владельцам малого бизнеса, необходимо помнить, что данное предписание не является обязательным, но имеет значительные ограничения по наличным расчётам с другими хозяйствующими субъектами. Так, один договор не может быть более 100000 рублей, а лимит предоставления наличности физлицу в законе не прописан.

Также, помимо кассового лимита, малому бизнесу предоставлены послабления в отношении пользования наличкой. Руководитель бизнеса не имеет права на пользование наличными деньгами, даже в тех случаях, когда является единственным учредителем компании. Таким образом, всё имущество, включая и оборотные деньги, полностью принадлежат компании.

ИП же имеют право снимать с р/с или изымать из сейфа наличные деньги в любое удобное время без обозначений цели на которую они пойдут. Если предпринимателем не был выпущен приказ, отменяющий ведение кассовых операций, то при предоставлении наличных средств, в РКО можно вносить основание «На собственные нужды», либо «Выдача доходов от предпринимательской деятельности». При этом нет никаких рамок по размеру суммы и единственным условием является отсутствие долгов по налогам и страховым взносам.

Как часто компания должна осуществлять перерасчёт кассового лимита

На данный момент последовательность смены ограничений не прописана на законодательном уровне, поэтому решение о его частоте должен принимать руководитель компании (либо подразделения) самостоятельно. Но при этом занижение, либо завышение максимально доступной для хранения суммы будет одинаково плохо. В случае занижения, бизнесмену придётся чаще обращаться в банк за предоставлением услуг инкассирования, что повлечёт необоснованное увеличение внутренних расходов на комиссию банка. Завышение же может повлечь за собой наложение на юрлицо или ИП административного наказания, в виде наложения штрафа.

Во время проведения проверки, налоговые инспектора, обычно, производят самостоятельный расчёт предельно допустимого значения, а затем проверяют, были ли соблюдены полученные в процессе расчётов показатели. Расчёт обычно производится за 3 предыдущих месяца. Если в процессе проверки будет выявлено, что ограничение не соблюдалось, то неправильно рассчитанное значение может быть приравнено к полному отсутствию ограничения и повлечёт за собой штраф. При этом, по желанию бизнесмен может согласовать с банком или налоговым органом кассовый лимит, но прямой обязанности этого делать перед ним не стоит.

Каким образом устанавливается кассовый лимит

Многие начинающие бизнесмены задаются данным вопросом. Их волнует, кто должен устанавливать кассовый лимит на допустимый остаток средств. В законе чётко обозначено, что предельное значение должно быть определено юрлицом или руководителем компании самостоятельно. При этом выпускается приказ, либо локальный НА. Документ оформляется в произвольной форме, но в него обязательно должны быть включены такие данные, как:

- Число, с которого введено ограничение.

- Фиксированный размер суммы ограничения.

- Список лиц, которые несут ответственность за соблюдение кассовой дисциплины.

- Экономическое обоснование (показатели расчётов).

Кассовый лимит выставляется предпринимателем самостоятельно, через составление и утверждение распорядительной документации. В противном случае, он может выпустить приказ, отменяющий внесённые ранее ограничения.

Выставленный предпринимателем лимит требует переутверждения только в случае, если предприниматель больше не относится к представителям малого бизнеса.

Расчет кассового лимита на 2021 год

Внедрение максимально допустимых остатков в кассе обусловлено ограничением оборота наличных денежных средств у предпринимателей. Задача данной меры состоит в пресечении теневой политики, к тому же, находящиеся на р/с средства участвуют в денежном обороте, не лежат «мёртвым грузом». Также хранение в банке сумм, превышающих допустимый остаток, позволяет исключить риски, сопряжённые с кражами, мошенничеством и возникновением ч/с (пожары, наводнения и т.п.).

Расчёт остатка наличности в кассе на 2021 год остаётся прежнем и рассчитывается по формулам ЦБ РФ, приведённым в приложении к Указанию.

Расчёт лимита кассового остатка по формуле Центробанка

Так же как и в прошлом году, производить расчёт кассового лимита необходимо в соответствии с формулами, установленными ЦБ РФ. Первая предназначена для расчёта, исходя из объёма поступлений:

- V — это все поступления наличных денежных средств, полученных за реализацию товаров, осуществление работ, либо оказание услуг.

- Р — отрезок времени, за который осуществляются расчёте (должен быть не более 3 месяцев).

- N — количество дней между инкассациями (не могут превышать одной недели, а в местностях, где нет банков, — 2-х недель).

В другом варианте предусмотрен учёт выданных наличных средств:

V выданных средств (кроме уплаченных пособий, зарплаты или стипендии) / расчетный период × временной интервал получения наличных средств из банка.

Заново созданные компании могут использовать данные формулы из расчёта прогнозируемых показателей и осуществлять перерасчёт при получении точных данных.

Ответственность за превышение кассового лимита

Если раньше (до 2021г) контроль соблюдения порядка учёта кассовых операций лежал непосредственно на банках, но сейчас он полностью передан ИФНС. В процессе осуществления выездных проверок, инспектора всегда смотрят на соблюдение кассовой дисциплины, а также на выполнение предписаний закона в отношении хранения наличных средств.

Если во время налоговой проверки будет выяснено, что отсутствует приказ об ограничении лимита на кассовый остаток, то инспекторы могут счесть его неустановленным. А это означает, что к концу смены в кассе не должно оставаться наличных денег. Если приказа нет, но по окончании смены в сейфе не остаётся денежных средств, это не будет считаться нарушением. Так же и с представителями малого бизнеса, ограничивающими объем наличных средств.

Ответственность за превышение лимита на кассовые остатки прописана в статье 15.1 КоАП РФ и предусматривает наложение штрафа:

- Для должностных лиц размер составит от 4000 до 5000 рублей.

- Для ООО от 40000 до 50000 рублей.

Источник: kkmsale.ru