Какие налоги и прочие платежи индивидуальный предприниматель уплачивает в бюджет, зависит от выбранной им системы налогообложения. Но эту обязанность ему не обойти никак — без уплаты налогов и взносов государство его будет штрафовать, блокировать расчетный счет, и даже закрыть ИП у него не получится, не выплатив все свои долги перед бюджетом. И даже если вы открыли в самом надежном банке счет для ИП или онлайн счет для ООО – в случае неуплаты налогов и взносов его могут блокировать, оставив вас без доступа к деньгам.

Посмотрим, какие налоги должен уплачивать индивидуальный предприниматель в зависимости от выбранной системы налогообложения ИП.

ОСНО, ЕНВД, ПСН и ЕСХН

Обычная система налогообложения (ОСН). Применяется по умолчанию с момента регистрации ИП, если он не заявит об ином выборе. В этом случае предприниматель оплачивает со своих доходов НДФЛ и является плательщиком НДС.

ВАЖНО! На основании Закона от 03.08.2018 № 303-ФЗ, увеличена ставка для налога на добавленную стоимость с 18 % до 20 %. Она начнет действовать с 01.01.2019.

Единый налог на вмененный доход (ЕНВД). О желании применения ЕНВД предприниматель должен специально уведомить ИФНС. ЕНВД заменяет НДФЛ и НДС. Уплачиваемая сумма сбора не зависит от реальных доходов, а определяется исходя из расчета вмененного дохода. Применяется для очень ограниченных видов деятельности (торговля, грузоперевозки, некоторые виды оказания услуг населению).

Патентная система (ПСН). Также заменяет уплату НДС и НДФЛ. Применяется для ограниченного перечня видов деятельности, приведенных в главе 26.5 НК РФ. Для применения необходимо приобретение патента, Стоимость его определяется расчетным путем исходя из потенциально возможного получения годового дохода. Также можно рассчитать сумму платежа на калькуляторе патента для ИП.

Единый сельскохозяйственный налог (ЕСХН). Применяется только сельхозпроизводителями. Заменяет НДС и НДФЛ. В общем случае ставка ЕСХН составляет 6 % от доходов, уменьшенных на сумму расходов.

ИП на ОСНО

Из всех систем общая — самая трудная для ИП. Этот режим применяется в нескольких случаях:

- если предприниматель при регистрации бизнеса не указал упрощенный вид налогообложения или указал основной;

- перешел на ОСН по собственному желанию;

- переведен принудительно из-за превышения лимитных показателей.

Список налогов в этом случае довольно обширен:

- налог на доходы физических лиц (НДФЛ) — ставка 13 %;

- на добавленную стоимость (НДС) — ставки 20 % (в общем случае) и 10 % (при реализации определенной категории товаров);

- транспортный (при наличии у ИП транспорта);

- на имущество (объектом налогообложения является имущество, имеющее кадастровую оценку, использующееся не в коммерческой деятельности);

- водный (если для получения дохода используются водные ресурсы).

При этом налог на доходы физических лиц совмещает в себя два вида обложения:

- налог на прибыль;

- непосредственно налог на доходы физлиц.

Также ИП имеет право применить профессиональный налоговый вычет, то есть уменьшить свою налогооблагаемую базу по НДФЛ. Для расчета суммы используется формула:

Сумма налога = (общая сумма выручки за год — общая сумма подтвержденных затрат) × 13 %.

Сумма налога = (общая сумма выручки за год — общая сумма неподтвержденных затрат) × 20 %.

Предприниматель должен сам решить, как ему работать и какой вычет ему более выгоден — 13 или 20 %. Нужно выбрать один вид вычета, оба использовать нельзя.

ИП: налоги и обязательные платежи 2019, упрощенка (УСН)

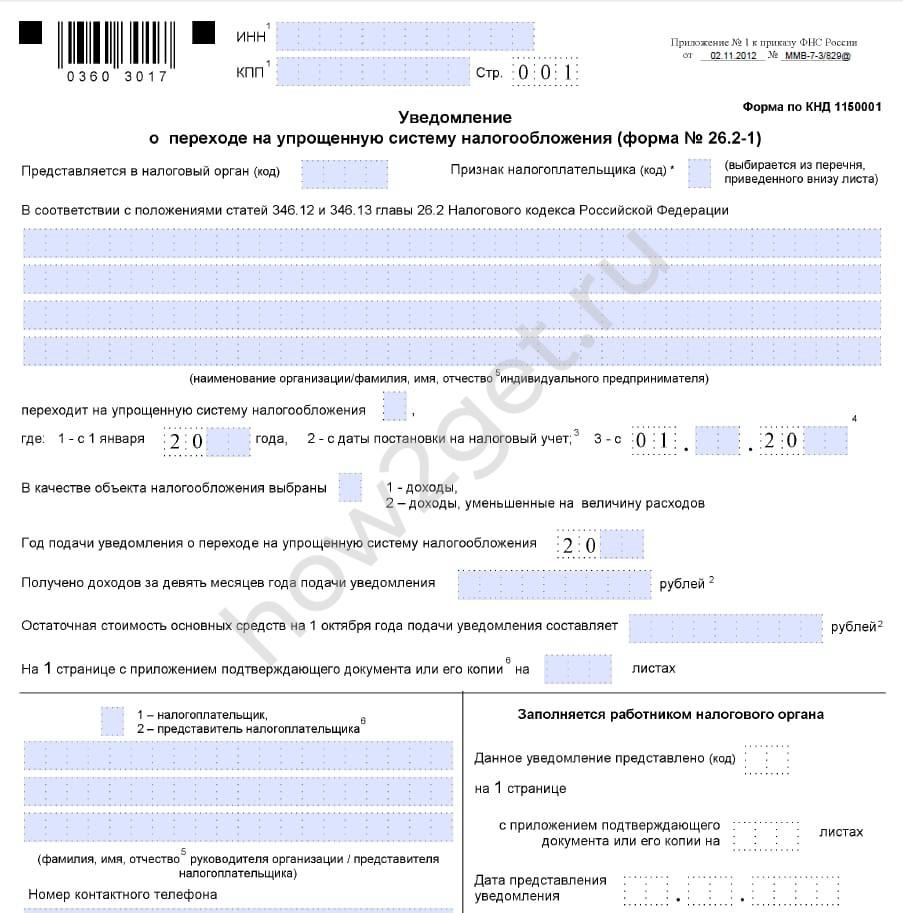

Более подробно остановимся на упрощенной системе налогообложения, как самой распространенной среди ИП. Эта система регулируется главой 26.2 НК РФ. Чтобы ее применять, необходимо о своем выборе уведомить налоговую инспекцию. Сделать это можно либо в течение 30 дней с момента регистрации, либо, при уже существующей деятельности, с начала года.

УСН вправе применять ИП, у которых:

- Среднесписочная численность персонала — не более 150 человек.

- Доходы за год не превышают 150 миллионов рублей.

Также есть некоторые ограничения по видам деятельности, они указаны в статье 346.12 НК РФ.

Уведомление о переходе на УСН

Скачать файл для заполнения можно в конце статьи.

Уплата УСН предусматривает отмену необходимости уплаты НДФЛ и НДС. Установлены два варианта УСН:

- «Доходы минус расходы» — ставка 15 %;

- «Доходы» — ставка 6 %.

Наиболее часто ИП выбирают 6 %.

Обратите внимание! Ставки налога устанавливаются региональными властями и могут отличаться от тех, что мы написали выше. Дело в том, что 15 % и 6 % — это предельные ставки, выше которых региональные проценты налога быть не могут. Так написано в НК РФ.

Налоги и обязательные платежи 2019 на УСН не изменились. По сравнению с тем, какие уплачивали ИП налоги и обязательные платежи 2018; упрощенка, как система налогообложения, не претерпела изменений.

ИП на ЕНВД

В этой системе налогообложения несколько налогов (НДС, НДФЛ, ЕСН) объединены в единый налог на вмененный доход. Он рассчитывается не от фактического дохода, в от вмененного. То есть от того дохода, который высчитывается по параметрам деятельности ИП, установленным Налоговым кодексом. Размер зависит от вида деятельности, коэффициента-дефлятора, налоговой ставки и базовой доходности.

Плюсом «вмененки» является то, что налоговая отчетность сдается четыре раза в год — поквартально. А также у таких предпринимателей нет обязанности вести Книгу учета доходов и расходов.

Но с 01.07.2019 все ИП на ЕНВД обязаны применять при расчетах контрольно-кассовые аппараты.

Патентная система

ПСН во многом схода с ЕНВД. Налогом в данном случае является стоимость патента. Его размер не зависит от выручки предпринимателя.

Стоимость патента зависит от предполагаемого дохода, который устанавливает законодатель, исходя из статистики и аналитических данных по тому виду деятельности, который выбрал предприниматель. Также патент зависит от количества привлеченных работников, тарифной ставки.

Плюсы этого вида налогообложения:

- невысокая стоимость патента;

- можно выбрать срок действия — от нескольких месяцев до одного года;

- нет налоговой отчетности.

ИП на ЕСХН

Единый сельскохозяйственный налог предусмотрен для тех ИП, которые занимаются сельским хозяйством.

Применяя этот режим, предприниматели освобождаются от уплаты:

- НДФЛ;

- ЕСН;

- НДС;

- налога на имущество.

Налог ЕСХН рассчитывается исходя из результатов хозяйственной деятельности за период (как правило, год). По правилам, в середине года выплачивается авансовый платеж, а затем производится полный расчет по итогам года.

ИП на ИСХН уплачивает обязательные взносы на пенсионное страхование и медицинское страхование в фиксированном размере.

Страховые взносы за себя

Независимо от выбранной системы налогообложения, ИП обязаны платить страховые взносы за себя. Ежегодно устанавливаются фиксированные взносы. В 2019 году они составляют 36 238 руб.:

- на обязательное пенсионное страхование — 29 354 руб.;

- на обязательное медицинское страхование — 6884 руб.

Если сумма годового дохода предпринимателя превысит 300 000 руб., то он обязан уплачивать дополнительный взнос на ОПС в размере 1 % от суммы превышения выручки.

ИП с сотрудниками: налоги и обязательные платежи

Если предприниматель привлекает к работе наемных сотрудников, то, кроме всех вышеперечисленных сборов, он обязан уплачивать обязательные платежи, исчисляемые с выплачиваемого вознаграждения за труд.

С заработной платы сотрудников ИП, как налоговый агент, обязан удерживать и перечислять в бюджет НДФЛ по ставке 13 % (глава 23 НК РФ).

Также с зарплаты работников уплачиваются страховые взносы. Порядок их начисления регулируется главой 34 НК РФ.

Таблица тарифов страховых взносов в 2019 году

| Социальное страхование на случай нетрудоспособности | 2,9 | 865 000 | Нет |

| Пенсионное страхование | 22 | 1 150 000 | 10 % |

| Обязательное медицинское страхование | 5,1 | Предельной базы нет, платежи начисляются со всех доходов за расчетный период | |

Вам может быть интересно: Как рассчитывается пенсия ИП

Сроки уплаты налогов в 2019 году

Для наглядности сведем все данные по срокам уплаты налогов ИП в таблицу.

Календарь уплаты страховых взносов:

Еще идин вид налогов — торговый сбор. Но он уплачивается только предприятиями Москвы и в других регионах не применяется.

Штрафы за неуплату

Частный предприниматель, как и юридическое лицо, должен вовремя оплачивать налоги и сборы. Если установленный законом срок пропущен, на ИП могут налагаться штрафы и насчитываться пени.

В случае несоблюдения или умышленного нарушения сроков выплат на предпринимателя налагается следующее наказание:

- штраф 10 000 рублей — при совершении нарушения в течение одного налогового периода;

- штраф 30 000 рублей — при неправильно рассчитанной сумме налога на протяжении большего срока;

- штраф 20 % от не полученного фондом сбора.

Если внесена не вся сумма налога, то ИП ожидают следующие штрафы:

- 40 % от величины сбора (при намеренной неуплате);

- 20 % — при непреднамеренной ошибке в расчетах.

При уклонении от выплат штрафов суммы увеличиваются вплоть до уголовного наказания и принудительных работ.

Об авторе статьи

Лидия Иванова Я главный редактор сайта Сашки Букашки.

Опыт работы с правовой информацией — более 15 лет.

Последние публикации автора

- 2023.05.11 Льготы. КомпенсацииНа какой срок можно брать больничный, чтобы не потерять в оплате

- 2023.04.28 ШколаСобираем документы для поступления в школу в 1 класс в 2023 году

- 2023.04.24 АлиментыЧто такое соглашение об уплате алиментов и как его составить правильно

- 2023.04.13 НедвижимостьКак переоформить квартиру или машину на другого человека

Скачать образцы документов

Источник: how2get.ru

УСН для ИП 7%

Налоговая доначислила загадочный 1% на обязательное пенсионное обеспечение? Это не ошибка бухгалтера ПФР или инспектора ФНС. Рассказываем, почему так происходит и когда нужно заплатить 6%+1% с оборота.

Страховые взносы ИП на УСН 6% без работников

В 2019 году предприниматель на УСН «Доходы» платит:

- Налог с дохода — 6%

- Отчисления на пенсию (ОПС) — 29 354 ₽ в год

- Отчисления на медицину (ОМС) — 6884 ₽ в год

Если сумма налога меняется исходя из налоговой базы, то отчисления в фонды всегда фиксированные — они могут быть больше только по желанию ИП. Однако это правило работает лишь в одном случае — когда годовой заработок бизнесмена меньше 300 000 ₽. Дальше государство просит еще 1% на ОПС. Эти деньги идут на выплаты пенсионерам.

1% свыше 300 000 ₽ для ИП на УСН — обязательно ли платить?

Дополнительный 1% взносов — это не сверхставка для налога на спецрежиме УСН, как полагают многие (6%+1%). На самом деле, это 1% с определенной части дохода, который направляется в Пенсионный фонд. До 2017 года обязанность платить +1% с дохода ИП на УСН была закреплена в ст. 14 №212-ФЗ «О страховых взносах». Затем норма перекочевала в Налоговый кодекс:

Плательщики уплачивают страховые взносы, если величина дохода плательщика за расчетный период превышает 300 000 ₽ [перечисление взносов] плюс 1,0 процента суммы дохода плательщика, превышающего 300 000 ₽ за расчетный период

— пп. 1 п. 1 ст. 430 НК РФ

Таким образом, если доходы предпринимателя за год составили более 300 000 ₽, то кроме фиксированных платежей в ПФР и ФФОМС, бизнесмен обязан заплатить дополнительный взнос с дохода — 1% свыше 300 000 ₽ для ИП на УСН. Закажите консультацию бухгалтера, если не понимаете порядок расчета или оплаты взносов. Специалист объяснит на примере вашего бизнеса.

Как посчитать 1% свыше 300 000 ₽ для ИП на УСН «Доходы»

Рассмотрим простой пример. В 2019 году ИП Михайлов Михаил Михайлович заработал 720 000 ₽. Помимо страховых взносов ИП на УСН 6% без работников должен заплатить 1% с дохода за вычетом 300 000 ₽ до 1 июля 2020 года. В нашем случае 1% свыше 300 000 ₽ ИП на УСН рассчитывает так:

(720 000 ₽ – 300 000 ₽) x 0,01 = 4 200 ₽

Как посчитать 1% свыше 300 000₽ для ИП на УСН «Доходы минус расходы»?

минус расходы»? Ситуация неоднозначная. Раньше ИП считали 1% всё равно с доходов, как в примере выше. Но последняя судебная практика говорит, что считать можно с разницы между доходами и расходами.

Например, годовой доход 1 800 000, а расходы — 920 000:

Например, годовой доход 1 800 000, а расходы — 920 000:

Буквально в начале этого года Арбитражный суд Белгородской области решил, что ИП на УСН 15% «Доходы – расходы» могут платить 1% с разницы, а не с доходов. А заблокированные ИФНС деньги вернул предпринимателю — к слову, сумма немаленькая, 105 000 ₽ (дело № А08-11405/2018). В апелляции налоговая инспекция проиграла.

Несмотря на победы предпринимателей в судах, сервисы вроде «Эльба» все равно считают 1% с доходов для ИП на УСН «Доходы – расходы».

Как сократить авансовый платеж по УСН на 1% до 0₽?

Авансовый платеж легко уменьшить на дополнительный 1% свыше 300 000 для ИП на УСН от суммы превышения, если внести тот самый 1% в период расчета налога. Так, если +1% был уплачен до 30 марта, то ИП вправе снизить размер авансового платежа по УСН за I квартал.

Кстати, для уплаты дополнительного процента на пенсионное страхование используйте КБК — 182 1 02 02140 06 1110 160.

Как перестать беспокоиться о штрафах и сэкономить на бухгалтерии?

Закажите бухобслуживание ИП в компании «Дельта Финанс». Мы рассчитаем налоги с точностью до копейки и внесем авансовые платежи так, чтобы обнулить страховые взносы ИП на УСН 6%. Налоговая примет наши документы через интернет — не нужно никуда ездить, считать доходы, сводить отчеты. Мы сделаем всё сами за 20% от средней зарплаты бухгалтера.

Звоните нам по телефону +7 (495) 230-20-11 или пишите в WhatsApp по номеру +7 (925) 301-09-56. Мы всегда на связи!

Бухгалтерское обслуживание ИП

С нами вопросы бухгалтерии больше не будут вас беспокоить. Используйте опыт профессионалов, всегда готовых проконсультировать и помочь.

от 4900 руб.

Бухгалтерское обслуживание ООО

Переложите всю рутину бухучета на профессионалов и будьте уверены, что бухгалтерия в вашей компании ведется правильно.

от 8900 руб.

Юридическое сопровождение

Сопровождение бизнеса опытной командой юристов — разумный способ разрешения насущных проблем в короткие сроки.

Источник: dfinance.ru

Какие налоги платит ИП без работников в 2023 году

Налоги – это обязательные платежи, которые физические и юридические лица платят с большинства своих доходов. ИП – не исключение. Доходы от индивидуальной предпринимательской деятельности облагаются налогами в рамках выбранного налогового режима.

Порядок расчета и налоговые ставки на разных системах налогообложения для ИП заметно отличаются. Причем, итоговые суммы платежей в бюджет на одной системе могут быть в несколько раз больше, чем на другой при одних и тех же доходах. Учитывая это, очень важно сделать правильный выбор налогового режима. В этой статье вы узнаете, какие налоги платят ИП без работников в 2023 году.

Почему в теме про налоги мы обращаем внимание на наличие или отсутствие работников? Потому что индивидуальный предприниматель, который работает сам, является, по сути, самозанятым лицом. Очень часто обороты у таких ИП небольшие, и государство предоставляет им больше налоговых льгот, чем тем, кто использует наемный труд.

Об изменениях налогового законодательства в 2023 году для предпринимателей читайте здесь.

Обязательные платежи ИП за себя

Но перед тем, как перейти к особенностям систем налогообложения, расскажем про страховые взносы. Эти платежи не зависят от того, на каком налоговом режиме работает предприниматель. Платить их надо даже тогда, когда бизнес не приносит доход или деятельность вообще не ведется.

Фиксированные взносы ИП – это не налоги, а перечисления на будущую пенсию и медицинское страхование предпринимателя. Размер взносов на каждый год и порядок их уплаты устанавливает Налоговый кодекс РФ. Страховые взносы учитываются при расчете общей налоговой нагрузки предпринимателя.

Обязательные платежи ИП за себя в 2023 году составляют сумму в 40 874 рублей, если годовой доход не превысил 300 000 рублей. Если же доход больше, то дополнительно надо перечислить 1% с суммы, превышающей этот лимит. Например, если за год предприниматель заработал 730 000 рублей, то дополнительный взнос равен (730 000 – 300 000) *1%) 4 300 рублей.

Обязательные взносы надо заплатить до конца текущего года, а дополнительный взнос – не позднее 1 июля следующего года. Но если платить взносы частями каждый квартал, можно сразу снижать налоги к уплате, а не делать перерасчет по итогам года.

Системы налогообложения для ИП

А теперь конкретно о том, какое налогообложение предусмотрено для индивидуальных предпринимателей в России. Всего для ИП действуют пять налоговых режимов, сначала ознакомимся с ними кратко:

- ОСНО или общая система налогообложения. В рамках этой системы платят два налога — НДФЛ по ставке 13% и НДС по ставке от 0% до 20%.

- УСН или упрощенная система налогообложения. Здесь есть два варианта: УСН Доходы и УСН Доходы минус расходы. Налоговая ставка на первом варианте составляет 6% от полученного дохода, а на втором — от 5% до 15% разницы между доходами и расходами.

- ЕНВД или единый налог на вмененный доход. Особенность системы в том, что налогом облагается не тот доход, который реально получает ИП, а вмененный, т.е. заранее рассчитанный государством. Ставка налога – 15% от вмененного дохода.

- ПСН или патентная система налогообложения. Здесь так же, как на ЕНВД, в расчет берут не реальный доход, а потенциально возможный, размер которого устанавливают муниципальные органы власти. Налоговая ставка или стоимость патента – 6% от потенциально возможного дохода.

- ЕСХН или сельхозналог. Этот режим похож на УСН Доходы минус расходы, но ставка здесь составляет 6% от разницы доходов и расходов.

На общей системе налогообложения (ОСНО) могут работать все предприниматели без исключения. Остальные режимы называются специальными или льготными, потому что налоговая нагрузка на них обычно меньше.

Чтобы работать на льготных режимах, надо соблюдать ограничения для ИП, установленные в отношении количества работников, годовому доходу, видам деятельности. Расскажем об этом подробнее.

Упрощенная система налогообложения

Основные ограничения на УСН установлены для годового дохода и численности работников. Доход ИП-упрощенца не должен превышать 150 млн рублей в год, а нанимать можно не более 100 человек.

Что касается видов деятельности, то упрощенцы могут заниматься всеми видами услуг, оптовой и розничной торговлей, производством. Запрет действует на организацию азартных игр, производство подакцизных товаров, банковскую и страховую деятельность, ломбарды, МФО. Большинство предпринимателей легко выполняют эти условия, поэтому упрощенная система налогообложения – самый популярный вариант у малого бизнеса.

ЕНВД

На ЕНВД или вмененке тоже запрещено нанимать больше 100 работников, но ограничений по размеру годового дохода здесь нет. Однако этот режим действует только для определенных видов деятельности, указанных в статье 346.29 НК РФ.

Это бытовые и ветеринарные услуги, автоперевозки, розничная торговля и общепит на площадях до 150 кв. м, некоторые другие направления. ЕНВД давно планируют отменить, потому что плательщики этого налога перечисляют в бюджет небольшие суммы. Но пока его отмену в очередной раз отложили, на этот раз до 2023 года.

ПСН

Ограничения для ИП на патенте самые жесткие:

- количество работников не более 15 человек;

- лимит годового дохода – 60 млн рублей;

- площадь магазина или точки общепита не должна превышать 50 кв. м;

- уплаченные взносы не уменьшают стоимость патента;

- можно вести только определенные виды деятельности, указанные в статье 346.43 НК РФ.

Кроме того, территория действия патента ограничена одним муниципальным образованием. Если вы, например, оформили патент на парикмахерские услуги в одном городе, то не можете на основании этого патента вести деятельность в другом населенном пункте. Надо оформлять новый.

Однако ограничения ПСН компенсируются сравнительно невысокой (но не всегда) стоимостью патента. В отдельных регионах по некоторым видам деятельности патент может стоить всего 500 рублей в месяц.

ЕСХН

Ограничения для сельхозналога понятны из его названия. Применять его могут только производители сельхозпродукции, рыболовецкие производства и те, кто оказывает некоторые услуги сельхозпроизводителям.

Численность работников ИП, занятых в сфере рыболовства, не должна превышать 300 человек. Для сельского хозяйства ограничения по численности работников не установлены. Нет их и в отношении годового дохода.

Экспериментальный налог на профессиональный доход

Кроме этих, общероссийских, систем налогообложения в 2023 году для ИП без работников доступен еще один режим — налог на профессиональный доход. В 2023 году НПД действует на всей территории России.

Ставка НПД зависит от категории покупателей или клиентов предпринимателя. При реализации обычным физлицам налог составит 4% от дохода, а если потребителями будут организации или ИП, то ставка составит 6%. Причем, страховые взносы за себя плательщики НПД специально платить не будут, определенный процент будет автоматически отчисляться из уплаченного налога.

Чтобы платить налог на профессиональный доход, надо зарабатывать не более 2,4 млн рублей в год, не заниматься перепродажей товаров, не нанимать работников и соблюдать еще ряд ограничений.

Пример расчета налогов ИП

А теперь посмотрим на конкретном примере, какие налоги платит ИП на разных режимах при одинаковом доходе. Выберем направление, подходящее большинству систем налогообложения – розничную торговлю на площади в 40 кв. метров в городе Тверь.

Известные следующие данные:

- выручка в месяц — 350 тысяч рублей;

- расходы в месяц (закупка товаров, аренда, связь, транспорт) — 220 тысяч рублей;

- взносы ИП за себя в 2023 году — 40 874 рублей или 3 406 рублей в месяц.

Подсчитаем, сколько налогов надо платить на каждом льготном режиме:

- УСН Доходы. Выручка за год (4 200 000 рублей) умножается на ставку 6%, получаем налог, равный 252 000 рублей. Но эту сумму можно уменьшить на уплаченные страховые взносы 40 874 рублей. Получаем, что налог на УСН доходы составит 211 126 рублей.

- УСН Доходы минус расходы. Из годовой выручки отнимаем годовые расходы и уплаченные взносы (4 200 000 – 2 640 000 — 40 874), получаем 1 519 126 рублей. Умножаем на ставку в 15%, получаем налог 227 869 рублей.

- ЕНВД рассчитаем по формуле. Коэффициент К2 по этому виду деятельности в Твери равен 0,7. ЕНВД за квартал составит 43 432 рублей, а за год – 173 728 рублей. Но и эту сумму можно уменьшить на уплаченные взносы, получаем, что налог за год равен 132 854 рублей.

- Для ПСН стоимость патента считаем на калькуляторе от ФНС, получаем, что патент на 1 месяц стоит 4 406 рублей, значит, за год – 52 872 рублей. Напомним, что уменьшить стоимость патента за счет взносов нельзя.

Итак, в нашем примере самым выгодным оказался вариант ПСН, хотя так бывает не всегда.

Что касается общей системы налогообложения (ОСНО), мы не делали с ней расчет, потому что для этого нужны дополнительные данные:

- будет ли ИП приобретать для себя жилую недвижимость (в этом случае он вправе получить возврат НДФЛ на сумму до 260 000 рублей);

- станет ли предприниматель заявлять освобождение от НДС (это возможно, если доход за три месяца не превышает 2 млн рублей);

- есть ли в цене закупленного товара входящий НДС (его могут выставлять только контрагенты на ОСНО).

Но если говорить в целом, то налоговая нагрузка на общей системе обычно выше, чем на льготных режимах, поэтому ИП редко работают на ОСНО.

Источник: forma-r21001.ru