Индивидуальные предприниматели в России имеют право на использование нескольких упрощенных режимов налогообложения. Конечно, есть и ограничения, которые «отсекают» ИП, не подходят для применения «упрощенки» или «вмененки» – самых на данный момент популярных систем. При этом важно понимать, что и УСН, и ЕНВД имеют как положительные, так и отрицательные стороны. Перед принятием решения о переходе важно проанализировать, какой из специальных режимов налогообложения будет для вас выгоднее. Выбрать порядок начисления и отчетности можно только один раз в год.

Все специальные режимы в налоговом законодательстве разработаны для того, чтобы сократить количество отчетных документов и сделать их заполнение более простым.

В простых и понятных правилах УСН и ЕНВД исчезли разночтения и другие подводные камни, которые ранее приводили к штрафам и судебным разбирательствам. И, конечно, главным плюсом стало отсутствие огромного количества отчетов, справок и прочих документов, которые до сих пор нужно предоставлять, например, на основной системе.

Сколько стоит открыть ИП? Стоимость обслуживания ИП в 2022 году. Страховые взносы, Счета ИП, Диадок.

Фактически отчетность сводится к предоставлению декларации и ведению книги доходов и расходов (КУДиР).

В случае найма работников нужно отправить в инспекцию и внебюджетные фонды еще несколько документов, но их список невелик.

Единственная проблема, которая появляется у индивидуального предпринимателя, связана с выбором спецрежима. УСН и ЕНВД становятся выгодными только в определенных условиях. Они полностью зависят от экономических показателей деятельности ИП.

«Упрощенка»

На УСН налоги начисляются с выручки или прибыли. Выручка – это все средства, которые поступили на счет или в кассу ИП, а прибыль – разница между выручкой и тратами в результате деятельности. Ставка сбора в бюджет в первом случае составляет 6%, а во втором – 15%. Вы сами можете выбрать, с чего будете платить налог.

При УСН налоговой важны финансовые показатели работы предпринимателя, они учитываются и декларируются. Поэтому важно знать, что, сколько бы вы ни получили денег, процент государству придется перечислить с конкретной суммы.

При УСН налоги начисляются с выручки – 6% – или с прибыли – 15%.

ЕНВД

В отличие от УСН при ЕНВД налоговой совершенно не важен ваш реальный доход. И тем более не важны расходы, которые вы понесли. Вы можете даже работать в убыток, но налог придется уплатить.

Налог в этом случае рассчитывается на основе ряда показателей, которые высчитывает Минэкономики и утверждает Правительство РФ и власти регионов.

Нулевых деклараций, которые фактически освобождают от уплаты налогов, нет. При переходе на эту систему нужно быть уверенным в стабильности дохода, оборота, спроса и других экономических факторах работы ИП.

Даже если вы сработали в убыток, на ЕНВД вам все равно придется уплатить налог.

Разберем на примере

Для того чтобы проиллюстрировать преимущества и недостатки двух налоговых систем в конкретных ситуациях, приведем примеры.

Какие налоги платит ИП

Пример 1

Допустим, что два предпринимателя занимаются розничной торговлей. Этот вид деятельности походит для применения УСН и ЕНВД. Оба получили 500 тысяч выручки в 2015 году. Оба живут и ведут бизнес в поселке городского типа в Волоколамском районе Московской области – это важный факт. У обоих бизнесменов работают 5 наемных продавцов.

ИП Иванов применяет УСН со ставкой 15%. Из 500 тысяч он вычел 250 тысяч на аренду торговой точки и уплатил налог 37500 рублей.

При этих же условиях ИП Петров, который получил такую же выручку, рассчитывает налог по-другому. Его налог будет формироваться из базовой доходности бизнеса, коэффициента дефлятора, физического показателя, корректирующего коэффициента, установленного регионом, и ставки 15%.

Базовая доходность для этой деятельности в 2015 году составляла 1800 рублей, физический показатель – площадь зала (пусть она будет равна 100 м²). Дефлятор равен 1,798. Установленный для ПГТ Волоколамского района Московской области корректирующий коэффициент составляет 0,5. Кстати, это показатель можно узнать на сайте налоговой инспекции вашего региона, в разделе, посвященном ЕНВД.

Сколько заплатит Петров? 1800 × 1,798 × 0,5 × 100 × 15% = 24273 рубля. В данном случае ЕНВД выгоднее.

Пример 2

Давайте рассмотрим другую ситуацию. И Петрову и Иванову удалось получить только 100 тысяч выручки. Иванов получил убыток и не уплатит налог в бюджет. Петров тоже в убытке, ведь он платит 250 тысяч за аренду магазина. Но вдобавок ему придется заплатить 24273 рубля единого налога на вмененный доход.

Вывод: УСН выгодна при небольших и нестабильных оборотах, когда при уплате налога важно показать свои расходы. А для стабильного бизнеса оптимальным будет ЕНВД.

При выборе системы налогообложения учитывайте все показатели, в том числе и корректирующий коэффициент в вашем муниципальном образовании. Перейти с ЕНВД на УСН и обратно можно только в следующем году. А с основной системы налогообложения (ОСНО) и при регистрации ИП начать пользоваться упрощенными системами можно через месяц после уведомления налоговой по месту регистрации.

Верный расчет и внимание к деталям – это основные моменты, на которых строится успешный бизнес.

Источник: zhazhda.biz

Что такое ЕНВД — виды действительности, плюсы и минусы, расчет налога и отчетность (декларация, КБК, пояснительная записка)

Термины, применяемые в налогообложении и бухгалтерии, часто кажутся непосвященному человеку просто набором звуков.

Но, учитывая стремительное развитие всех сфер деятельности человека и их взаимное проникновение, знать некоторые понятия необходимо. Сегодня рассмотрим, что такое ЕНВД, где используется, кем применяется и как рассчитывается.

ЕНВД — расшифровка и пояснения простыми словами

Коммерческая деятельность любого юридического лица, независимо от формы собственности облагается налогами, отчисляемыми в казну государства и субъектов РФ. Налоговая система нашей страны предусматривает различные режимы налогообложения.

Один из них – ЕНВД. Данный термин является аббревиатурой и расшифровывается как «единый налог на вмененный доход». В просторечие называется «вмененка».

При этом о доходах отчитываться не надо — заплатил фиксированную сумму и работай спокойно. И это все правда, что не может не радовать.

Что такое вмененный доход, на который платится налог? Это не реальный доход, заработанный ИП (индивидуальным предпринимателем) или компанией, а предполагаемый доход, который может быть получен абстрактной фирмой или ИП в конкретном виде деятельности (т.е. потенциально возможный доход).

Для каждого вида предпринимательства рассчитана своя базовая доходность (БД). Она вычисляется на единицу физического показателя (ФП), т. е. на 1 работающего человека, на 1 кв. м торговой или производственной площади, единицу техники и т. д.

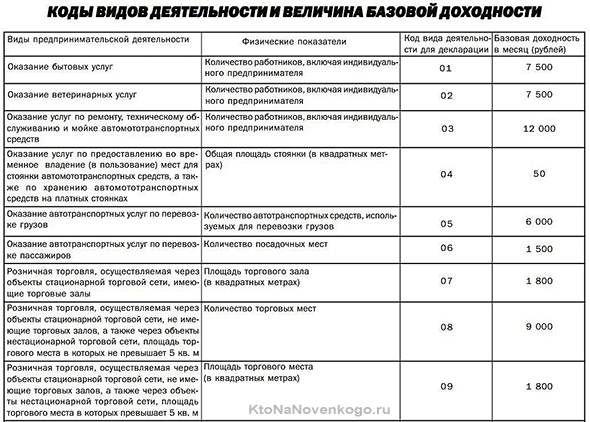

Численные показатели БД и коды вида предпринимательской деятельности ЕНВД зафиксированы на законодательном уровне в Налоговом Кодексе (НК) РФ (ст. 346.29). Некоторые из них представлены в таблице ниже:

*при клике по картинке она откроется в полный размер в новом окне

Приведем пример: в компании по предоставлению бытовых услуг работают 2 человека. Базовая доходность этой фирмы для исчисления ЕНВД будет равна 2 х 7500 = 15000 (руб.). При этом не имеет значения, удалось ли заработать эту сумму данным труженикам, или же, напротив, они сумели получить за работу в десять раз больше.

Особенности единого налога на вмененный доход

Налоговый кодекс постоянно переделывают и ЕНВД ввели в дополнение к уже имеющимся системам налогообложения (по сути, это спецрежим доступный не всем) некий бонус, помогающий малым предпринимателям упростить или уменьшить выплату налогов.

Почему налог называется единым? Такое название неслучайно: плательщики ЕНВД освобождаются от уплаты следующих налоговых сборов (ст. 346.26, ч. 4 НК РФ):

- на прибыль (ИП – от уплаты налога на доходы физических лиц (НДФЛ);

- на добавленную стоимость (НДС);

- на имущество, принадлежащее компании или ИП.

Важно: ЕНВД не освобождает от уплаты таких сборов (в случае, если хозяйственная деятельность налогоплательщика предусматривает ввоз товаров из-за рубежа, использование недр, природных ресурсов, транспорта):

- НДС на товары, ввозимые из-за границы;

- налога на полезные ископаемые;

- сбора за пользование биологическими ресурсами;

- водного налога;

- государственных пошлин;

- транспортного налога;

- земельного налога.

Законодательством разрешено совмещать налоговые режимы. ЕНВД можно сочетать с УСН (упрощенной системой налогообложения) и с ОСНО (общей системой налогообложения).

Необходимость совмещения связана с тем, что компании или ИП, находящиеся на «вмененке», не вправе оказывать услуги юридическим лицам, их деятельность распространяется только на физических лиц. В таких ситуациях бухгалтерский учет ведется раздельно по каждой из систем налогообложения.

Например, вы ИП и делаете ремонт в частной квартире. В этом случае вы спокойно можете применять ЕНВД.

Но если ремонт предстоит делать в офисе юр. лица с заключением договора на предоставление услуг и оплатой по безналу, то необходимо, чтобы ваша предпринимательская деятельность велась по УСН или ОСНО (или сочетала ЕНВД с указанными налоговыми режимами).

Кто вправе использовать ЕНВД

Не все юридические лица могут применять данный режим налогообложения (ст. 346.26, ч. 2.2 НК РФ).

Нужно понимать, что ЕНВД — это не система налогообложения как ОСН или УСН, а сецрежим, доступный только для малого и среднего бизнеса. При этом нужно уточнять доступен ли этот режим в вашем регионе и для вашего вида деятельности.

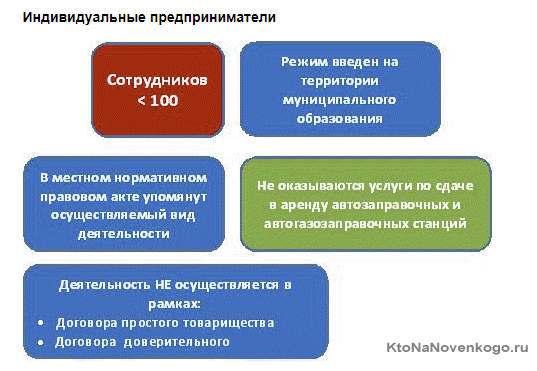

В общем случае для использования ЕНВД необходимо соблюдение некоторых условий:

- численность работников не более 100 человек;

- доля участия сторонних организаций не больше 25 %;

- коммерческая деятельность компании (ИП) входит в утвержденный НК РФ (ст. 346.29) перечень видов хозяйственной деятельности;

- деятельность компании (ИП) не включает сдачу автозаправок в аренду;

- компании не присвоен статус государственного или муниципального органа управления;

- компания не является простым товариществом и не находится в доверительном управлении.

Всю эту информацию вы найдете на сайте налоговой в разделе про единый налог. Например, для ИП условия перехода на ЕНВД описаны так:

Плюсы и минусы «вмененки»

Как и у всякого режима налогообложения, у ЕНВД есть свои достоинства и свои недостатки.

К преимуществам можно отнести:

- фиксированный размер налога при сохранении постоянного вида деятельности и количества единиц измерения фиксированного показателя (человек, кв. м, единиц транспорта);

- невысокая ставка (7,5 %) налога для начинающих предпринимателей;

- освобождение от уплаты НДФЛ (налога на прибыль), НДС, налога на имущество;

- экономическая выгода (как правило, вмененный доход, лежащий в основе расчета, меньше фактического);

- необязательность применения контрольно-кассовых аппаратов (можно выдавать товарные чеки). Это существенная статья экономии;

- простота отчетности, позволяющая сэкономить на услугах профессионального бухгалтера. Форма отчета – декларация ЕНВД, более подробно о ней расскажем в статье далее.

Недостатки режима ЕНВД:

- необходимость уплачивать расчетную фиксированную сумму налога, даже если предпринимательская деятельность в отчетный период велась в убыток;

- значительная сумма налога при ведении бизнеса на больших (по площади) торговых площадках;

- при большой доле затрат (около 70 % от дохода) ЕНВД становится экономически не выгоден;

- ограниченный перечень видов хозяйственной деятельности, при которых законодательством разрешено применение ЕНВД;

- отсутствие ЕНВД как налогового режима в некоторых субъектах РФ, например, в Москве (с 01.01.2014 года);

- запрет на предоставление услуг юридическим лицам;

- частое предоставление отчетности (ежеквартальное).

Формула расчета ЕНВД

Для исчисления размера вмененного налога, подлежащего уплате, необходимы определенные данные. Рассмотрим их подробней с приведением примеров.

- Сумма вмененного дохода. Рассчитывается по формуле: ВД = БД х ФП, где

- — ВД – вмененный доход конкретного ООО или ИП,

- — БД – базовая доходность, зафиксированная НК РФ для конкретного вида деятельности,

- — ФП – физический показатель (кол-во человек, кв. метров, единиц транспорта и пр.). Пример: ИП Иванов ремонтирует жилые помещения. У него есть 2 помощника. Следовательно, для ИП Иванов ВД = 7500 руб. х 3 человека = 22500 рублей в месяц.

- зайти на официальный сайт федеральной налоговой службы (ФНС): https://www.nalog.ru;

- выбрать свой регион в верхней части страницы;

- кликнуть по опции: «Действующие в РФ налоги и сборы»;

- выбрать «ЕНВД»;

- кликнуть по ссылке «Особенности регионального законодательства»;

- найти нормативный акт своего района вашего субъекта РФ;

- открыть документ и найти значение коэффициента К2. Пример: допустим, представленный ранее ИП Иванов трудится со своими помощниками в г. Липецк. В соответствии с вышеприведенным алгоритмом находим нормативный акт муниципалитета г. Липецк. В нем напротив вида деятельности «Ремонт и строительство жилья» указано значение К2 = 0,7.

- 15 % — общая ставка;

- 7,5 % — для ИП, впервые зарегистрировавшихся с 1 июля 2017 года по 30 июня 2018 года. Эта льготная ставка применяется в течение 4 налоговых периодов (4 квартала) со дня регистрации.

Формула расчета ЕНВД за 1 месяц: ВД х К1 х К2 х С.

Напомним, что ВД = БД х ФП (см. начало этого раздела).

Пример расчета ЕНВД вручную и на калькуляторе

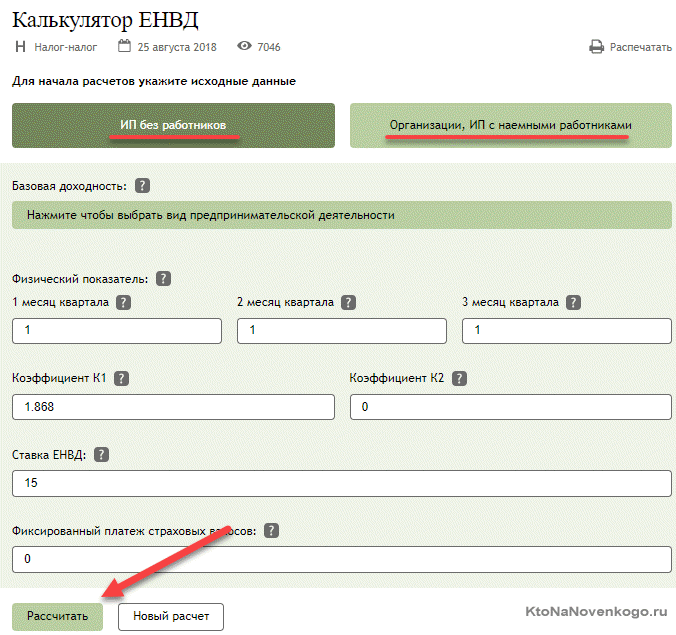

Рассчитаем сумму «вмененки» для ИП Иванова, имеющего двух помощников и занимающегося ремонтом жилья в Липецке с июня 2018 года:

(7500 руб. х 3 чел.) х 1,868 х 0,7 х 7,5 % (льготная ставка) = 2207 рублей.

Июнь – последний месяц 2 квартала, но если бы ИП работал весь квартал полностью в одинаковом составе, то рассчитанную сумму нужно было бы умножить на 3. Если бы состав его бригады поменялся за расчетный период, то налог нужно было бы рассчитывать отдельно по каждому месяцу, а затем полученные суммы сложить.

Стоит учитывать, что сумма налога рассчитывается исходя из фактического количества дней, когда компания (или ИП) вела деятельность. Поэтому, если это продолжалось не полный месяц, то рассчитанный ЕНВД нужно разделить на количество календарных дней в месяце, а затем умножить на фактически отработанные дни.

Это относится только к вновь зарегистрированным фирмам и ИП.

Если же компания (ИП) числится на «вмененке», но не вела деятельность в силу каких-либо других причин, то этот факт во внимание не принимается, налог все равно придется платить полностью.

Следовательно, если фирма (ИП) решила прекратить работу, то в течение 5 дней об этом необходимо письменно сообщить в налоговую инспекцию, где зарегистрировано данное юридическое лицо.

Для примера возьмем все того же ИП Иванов со своей бригадой. Допустим, он зарегистрировался как предприниматель 20 июня 2018 года. Следовательно, за второй квартал 2018 года он должен заплатить: (2207 руб. / 30 дней в месяце) х 10 дней ведения деятельности = 736 рублей.

Все вычисления по ЕНВД можно производить вручную, а можно воспользоваться онлайн-калькулятором. Например, пройдя по приведенной ссылке ЕНВД-калькулятора.

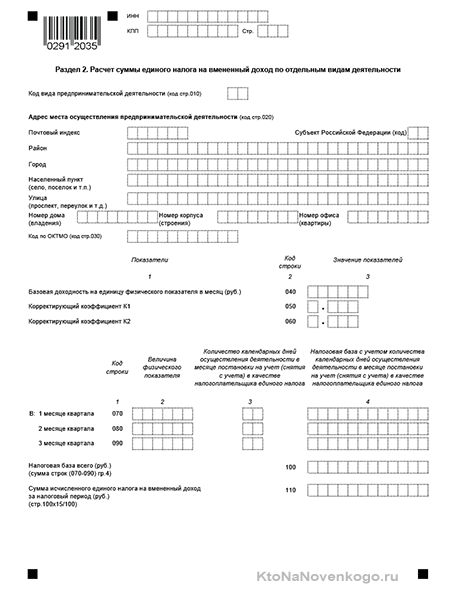

Отчетность по ЕНВД: декларация, КБК, сроки, способ подачи

Несмотря на то что отчетность по ЕНВД более проста, чем на других режимах налогообложения, есть определенные правила, которые нужно соблюдать:

- декларация по расчету налога должна быть подана в ИФНС (инспекцию федеральной налоговой службы) не позднее 25 числа месяца, следующего за отчетным кварталом;

- код бюджетной классификации (КБК) для оплаты ЕНВД ИП и юридическими лицами в 2018 году: 182 1 05 02010 02 1000 110;

- декларация может быть направлена в ИФНС тремя способами:

- в письменном виде в количестве 2 экземпляров лично в ИФНС,

- в письменном виде посредством почтового отправления,

- в электронном виде на сайте ФНС. На этом портале можно заполнить декларацию ЕНВД онлайн.

*при клике по картинке она откроется в полный размер в новом окне

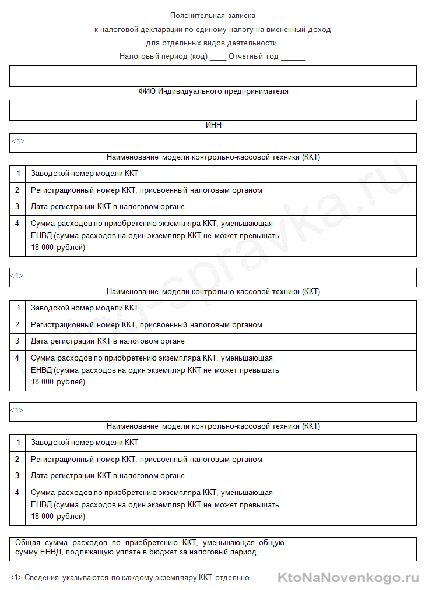

Пояснительная записка к налоговой декларации по ЕНВД

Для того чтобы мотивировать предпринимателей на приобретение контрольно-кассовой техники (ККТ), ФНС разрешила уменьшить размер ЕНВД на сумму, потраченную на приобретение ККТ (но не более 18 тыс. руб. за 1 экземпляр).

При подаче отчетности необходимо приложить пояснительную записку к налоговой декларации по ЕНВД. Ее бланк можно увидеть ниже:

*при клике по картинке она откроется в полный размер в новом окне

В этой статье мы затронули основные детали, касающиеся налогового режима ЕНВД, и дали общее представление о данном налоге. Разобраться с нюансами или уточнить неясные моменты можно на официальном сайте ФНС.

Удачи вам! До скорых встреч на страницах блога KtoNaNovenkogo.ru

Эта статья относится к рубрикам:

Неплохой был режим налогооблажения, почему был? Да потому что со следующего года он утрачивает силу, придется предпринимателям переходить на другие режимы или по умолчанию их переведут на ОСНО.

Ваш комментарий или отзыв

Источник: ktonanovenkogo.ru