Справка с места работы от ИП

Специально разработанной формы для такой справки нет, оформляется она в свободной форме на усмотрение предпринимателя. Главное, чтобы в ней отражались следующие сведения:

- Что работник трудоустроен у предпринимателя;

- Должность, занимаемая работником, а также общий срок его работы у предпринимателя;

- Зарплата работника помесячно или за последние полгода.

Справка для предпринимателя

Справка с места работы может потребоваться не работнику, а самому предпринимателю. В этом случае он может самостоятельно ее составить для себя и предъявить при необходимости. Она также оформляется в свободной форме, главное чтобы в ней отражался доход предпринимателя за определенное время.

СПРАВКА ОБ ОТСУТСТВИИ СУДИМОСТИ ПРИ ОФОРМЛЕНИИ РВП, ВНЖ 2022!

Важно! Справка может потребоваться тем предпринимателям, которые работают на «патенте» или на «вмененке».

Как составить справку

Обязательными реквизитами справки с места работы являются следующие:

- Регистрационные данные предпринимателя. Справка составляется на фирменном бланке, поэтому такая информация как правило содержится в шапке справки;

- Номер справки и дата ее заполнения;

- Данные по работнику, по которому заполняется справка. Данные включают в себя ФИО работника, его должность, общий срок работы у предпринимателя, его заработок и прочую информацию;

- Место предъявления. Если справку нужна для предъявления в конкретное учреждение, то это следует указать, в противном случае просто указывают: «По месту требования»;

- Подпись предпринимателя и печать (если она имеется).

Для наглядности приведем основные образцы таких справок.

Заключение

Таким образом, справка с места работы от ИП заполняется абсолютно также, как и справки от юридических лиц. Прежде чем ее оформлять, можно поинтересоваться какая именно требуется информация по работнику, например, за какой период времени указать доход работника и т.д.

Оцените статью

![]()

Источник: pravo-invalida.ru

Письмо в налоговую что нет работников образец

Письмо об отсутствии обязанности представлять расчет 2-НДФЛ необходимо отправить в налоговую службу в случае, если заработная плата за отчетный период работникам организации не выплачивалась.

Оптимально алгоритм предоставления либо непредоставления расчета 2-НДФЛ уточнять по телефонам конкретной налоговой службы по месту регистрации организации. У каждой могут быть свои порядки. Существует несколько вариантов развития событий при складывающейся ситуации:

- Налоговая служба вообще не требует предоставления какой-либо документации по этому поводу. Редкий, удачный для отвечающего за документооборот сотрудника компании и не вполне юридически грамотный случай.

- Налоговики требуют отправить на их адрес письмо об отсутствии обязанности предоставлять расчет 2-НДФЛ. И больше никаких подтверждающих бумаг не просят.

- Помимо письма, работник налоговой ставит вас в известность, что для юридически грамотного оформления операции понадобится справка из банковской организации в качестве основания. Она должна сообщать о том, что средства с расчетного счета компании на зачисление заработной платы сотрудникам не снимались.

К любому варианту необходимо быть готовым. Таким образом, приложенные бланк и образец письма являются удобными в деле предоставления отчетности.

Ситуации

Организации создаются для того, чтобы приносить владельцам прибыль. Когда этого не происходит, они не являются и налоговыми агентами. Но и основную функцию свою не выполняют. Отправка сотрудников в неоплачиваемые отпуска или иные причины не предоставлять расчет 2-НДФЛ чаще всего возникают у компаний:

Периодичность

Причем интересно, что одновременно с приемом на работу сотрудника юридическое лицо либо индивидуальный предприниматель автоматически соглашаются предоставлять в налоговые органы соответствующую отчетность. Вся ответственность за этот процесс лежит на руководителе компании.

Таким образом, и письмо об отсутствии обязанности предоставлять расчет 2-НДФЛ отправляется тоже только один раз в год.

Вне налогов

Некоторые выплаты работникам не облагаются налогом, таким образом, по этим выплатам предоставлять расчет 2-НДФЛ также не нужно. К ним относятся:

- Выплаты при увольнении. Не стоит переживать, если увольнение произошло уже в начале отчетного периода. Выплаты при увольнении налогом не облагаются. Но если работнику была положена компенсация за неиспользованный отпуск, то тут уже без пополнения налоговой базы не обойтись. При расчетах, касающихся отпуска, 2-НДФЛ в отчетный период сдавать придется, даже если работник уволился.

- Командировочные расходы сотрудникам. Но они не должны превышать 700 рублей в сутки при командировках по России и 2500 рублей в сутки при отправлении сотрудника в зарубежные страны.

Составные части документа

- Оформление письма на специализированном бланке компании. Общение с налоговой службой необходимо вести на достойном уровне. Если официальных бланков нет под рукой либо не существует в природе, то просто в верхней части письма об отсутствии обязанности представлять расчет 2-НДФЛ перечисляются реквизиты компании отправителя. Так можно будет идентифицировать послание в общем потоке корреспонденции.

- Наименование и номер конкретного подразделения ФНС, в который направляется бумага. Очень важно, чтобы компания была зарегистрирована в сфере ответственности этого участка налоговой службы.

- Подпись руководителя организации.

- По возможности – печать.

- Дата составления письма.

- Если такая система принята, то номер отправленного сообщения.

Письмо может быть зарегистрировано в журнале исходящей корреспонденции.

Текст письма

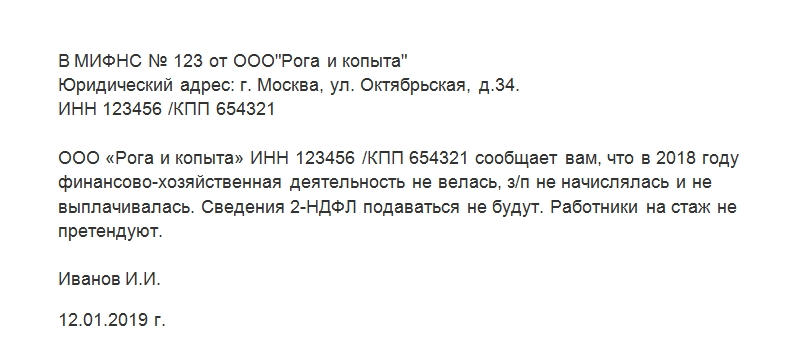

Несмотря на то, что сообщение должно быть лаконичным, в нем должны быть отражены принципиально важные моменты. В представленном для скачивания образце письма, в основной его части, указано:

- Полное наименование организации отправителя, ее ИНН, КПП.

- Год, за который должен быть предоставлен расчет 2-НДФЛ.

- Велась ли организацией хозяйственно-финансовая деятельность.

- Выплачивалась ли заработная плата работникам. В письме не указывается, по какой именно причине она не выплачивалась.

- Претендуют ли работники, числящиеся за организацией, на трудовой стаж.

Последняя графа имеет значение, так как, с юридической точки зрения, сотрудники, которые числятся в компании, в некоторых случаях могут рассчитывать на начисление стажа по какой-либо деятельности.

Письмо об отсутствии обязанности представлять расчет 2-НДФЛ является важной частью деловой переписки с налоговой службой, расположенной по месту регистрации юридического лица или ИП.

По общему правилу работодатели (организации и ИП) обязаны сдавать в ПФР два вида отчетности: СЗВ-СТАЖ и СЗВ-М . В рамках этой персонифицированной отчетности представляются данные, в том числе о стаже, работников компании, а также лиц, с которыми были заключены, в частности, договоры гражданско-правового характера, предметом которых являются выполнение работ (оказание услуг), договоры авторского заказа и т.д.

Срок представления годовой отчетности в ПФР

СЗВ-СТАЖ нужно представить не позднее 1 марта года, следующего за отчетным годом (п. 2 ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ ).

Срок представления ежемесячной отчетности в ПФР

СЗВ-М нужно представить в свое отделение Пенсионного фонда не позднее 15 числа месяца, следующего за отчетным месяцем (п. 2.2 ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ ).

Нулевой отчет в ПФР

В принципе, если данных для заполнения отчетов нет, то ничего представлять в ПФР не надо. Правда, некоторые сдают нулевые СЗВ-М и СЗВ-СТАЖ, а кто-то пишет в ПФР письмо об отсутствии наемных работников.

Давайте посмотрим, кто может написать письмо об отсутствии работников.

Письмо об отсутствии работников в организации

Организации всегда обязаны представлять персонифицированную отчетность в ПФР (не нулевую). Делать это они должны даже в случае, когда руководитель организации одновременно является ее единственным учредителем и с ним не заключен трудовой договор, а работников в компании нет (Письма ПФР от 29.03.2018 № ЛЧ-08-24/5721, Определение ВАС от 05.06.2009 № 6362/09 ). Ведь руководитель-учредитель все равно признается застрахованным лицом. Важно отметить, что сдать СЗВ-М и СЗВ-СТАЖ в такой ситуации необходимо, даже если в компании не ведется деятельность.

Учитывая вышеизложенное, организации не могут сдать в ПФР ни нулевую отчетность, ни письмо об отсутствии работников.

Письмо об отсутствии работников у ИП

Если ИП работает без привлечения наемных работников, то сдавать СЗВ-М и СЗВ-СТАЖ в ПФР ему вообще не нужно. Но если, к примеру, у предпринимателя были работники, а затем они уволились, то такой ИП может представить в Пенсионный фонд письмо об отсутствии наемных работников, дабы у сотрудников Фонда не возникло вопросов, почему вдруг этот ИП перестал представлять персонифицированную отчетность.

Письмо об отсутствии наемных работников (образец)

Приведем образец письма об отсутствии работников:

Подскажите пожалуйста, я зарегистрирован как индивидуальный предприниматель, у меня был 1 работник, но сейчас он уволился и работников у меня нет и принимать не буду. Как уведомить налоговую о том что я не являюсь работодателем?

Ответы юристов ( 4 )

Здравствуйте.

В соответствии с Приказом ФНС РФ от 14.10.2015 N ММВ-7-11/450 введена новая обязательная форма отчетности для организаций и индивидуальных предпринимателей — 6-НДФЛ.

Сдавать данную форму необходимо ежеквартально всем предпринимателям и компаниям, у которых есть сотрудники.

В вашем случае, после увольнения работника, при отсутствии иных работников, сдавать данную форму не обязательно (письмо от 23.03.2016 № БС-4-11/4901).

Направьте в инспекцию письмо в произвольной форме о том, что вы не являетесь налоговым агентом, в связи с чем у вас отсутствует обязанность сдавать нулевой 6-НДФЛ.

Сдавать 6-НДФЛ если нет сотрудников не надо.

Это следует из абзаца 3 пункта 2 статьи 230 Налогового кодекса РФ и подтверждается письмами ФНС России от 1 августа 2016 г. № БС-4-11/13984, от 23 марта 2016 г. № БС-4-11/4901 и от 4 мая 2016 г. № БС-4-11/7928.

Но, несмотря на то, что это не обязательно, во избежание проблем с налоговой рекомендую вам сдать нулевую форму 6-НДФЛ, за последний период, таким образом они увидят, что сотрудников у вас больше нет. В следующем квартале форму можно не сдавать.

- 10,0 рейтинг

- 8999 отзывов эксперт

Вопрос об обязанности уведомить об отсутствии работников рассматривался в суде и дошел до Верховного суда РФ. Судами был сделан вывод о том, что нахождение предпринимателя на учете как работодателя в отсутствие фактических трудовых отношений (либо гражданско-правовых) с физическими лицами и, как следствие, в отсутствие выплат (вознаграждений) им не может служить основанием для того, чтобы считать этого предпринимателя плательщиком страховых взносов и требовать от него представления сведений персонифицированного учета (см. Постановление от 10.06.2016 № Ф08-3645/2016 по делу № А63-6525/2015).

Судья ВС РФ в Определении от 04.10.2016 № 308-КГ16-12410, в свою очередь, согласился с позицией нижестоящих судов и отказал отделению ПФР в передаче кассационной жалобы для рассмотрения в судебном заседании Судебной коллегии по экономическим спорам ВС РФ. Обоснование следующее. В силу положений ст. 11 Закона № 27-ФЗ страхователь в составе персонифицированных сведений обязан представить сведения о выплатах, фактически включенных им в базу для исчисления страховых взносов, и суммах страховых взносов, фактически им начисленных. Положениями Закона № 27-ФЗ обязанность представлять сведения персонифицированного учета, расчеты по начисленным и уплаченным страховым взносам возложена на плательщиков страховых взносов, а не на лицо, формально имеющее статус страхователя-работодателя, но фактически не имеющее работников и не производящее выплаты и иные вознаграждения.

Более того, в Законе № 212-ФЗ не содержится нормы, обязывающей страхователя, не производящего выплаты и иные вознаграждения физическим лицам, представлять сведения, предусмотренные ч. 9 ст. 15 данного закона. При этом ни Закон № 212-ФЗ, ни Закон № 27-ФЗ не определяют обязанности страхователя, не производящего выплаты физическим лицам, по представлению индивидуальных сведений, в том числе о выплатах, которые им не включались в базу для исчисления страховых взносов, и суммах страховых взносов, которые им не начислялись.

И еще. Проанализировав положения п. 26 – 29 Порядка, судья ВС РФ пришел к выводу, что перечисленные нормы прямо не устанавливают заявительный порядок снятия с учета физического лица – работодателя – индивидуального предпринимателя при прекращении им трудового договора с наемным работником без прекращения предпринимательской деятельности.

Резюмируем сказанное. Если индивидуальный предприниматель состоит на учете в отделении ПФР как работодатель, но при этом не имеет фактических трудовых (либо гражданско-правовых) отношений с физическими лицами и не производит в их адрес никаких выплат, то он не обязан:

— подавать заявление о снятии с учета в качестве работодателя;

— представлять в ПФР расчеты (в том числе нулевые) по начисленным и уплаченным страховым взносам на обязательное пенсионное страхование и иные сведения персонифицированного учета.

При неблагоприятном развитии событий (в случае возникновения претензий со стороны ревизоров ПФР) предприниматель для защиты своих интересов может воспользоваться выводами из комментируемого судебного решения.

То есть направлять какие-то уведомления куда бы то ни было при уменьшении до 0 количества наемных работников не требуется. Но это не отменяет того, что если Вам от этого будет спокойнее, то Вы действительно можете в произвольной форме уведомить налоговую об отсутствии с какой-то даты у Вас сотрудников.

Источник: nalog-plati.ru

Справка с места работы. Образец справки с места работы

Справка с места работы выдается сотруднику, трудоустроенному у индивидуального предпринимателя, в 3-дневный срок на основании его письменного заявления (ст. 62 ТК РФ). Такие справки обычно требуется предъявить в органах соцзащиты, посольствах при оформлении визы и в прочих случаях.

Как составить справку с места работы для оформления визы, узнайте в КонсультантПлюс, получив пробный демо-доступ к системе К+. Это бесплатно.

Справка с места работы обычно оформляется в произвольной форме. В ней, как правило, отражаются:

- факт подтверждения трудоустройства у ИП;

- должность и срок работы;

- ежемесячный оклад либо размер полученного заработка за 3–6 месяцев.

Стандартный набор информации, которая должна содержаться в справке, может быть скорректирован организацией, которая ее затребовала. Поэтому при оформлении такой справки желательно выяснить у того, кто ее требует, что именно необходимо в ней отразить.

Подробнее о других видах справок работодателей и примерах их оформления читайте в статье «Справка о заработной плате — образец и бланк в 2021 году».

Дополнительные требования к официальной бумаге

Обычно работники обращаются за документальным подтверждением о трудоустройстве в связи с необходимостью предоставить её в те или иные организации.

Это может быть:

- В ПФР при назначении пенсии.

- В учебное заведение для подтверждения работы.

- В банк, при выдаче ипотеки.

- В суд.

- В консульство при получении шенгенской визы.

- На место работы супруги при уходе её в декрет.

Некоторые из этих организаций, в соответствии с достигаемыми целями, требуют внесения дополнительной информации в текст документа.

Так, предприятие где по трудовому договору оформлена жена работника, может затребовать информацию о предоставлении оплачиваемого отпуска в связи с рождением ребёнка и о проведённых выплатах, связанных с этим моментом. Под декретом в таком случае понимается отпуск, предоставляемый для ухода за детьми до достижения ими полуторалетнего возраста. Тогда, например, справка ИП самому себе о месте работы дополнится следующим текстом:

«За время работы Романову А.Ю. отпуск по уходу за ребёнком, Романовым Андреем, 27.12.2017 года рождения, до достижения им возраста 1,5 лет не предоставлялся, пособие не выплачивалось».

При оформлении шенгенской визы необходимо подтвердить свою платёжеспособность и намерения не остаться в стране посещения. Поэтому официальная бумага дополняется информацией о размере заработной платы и предоставлении ежегодного отпуска на время поездки. Очень важно, чтобы эти моменты совпадали. Такая справка с места работы ИП самому себе любого образца силы иметь не будет. Её должен подтвердить бухгалтер предприятия и тогда, к выданной официальной бумаге, прикладывается приказ о назначении на должность уполномоченного лица.

Справка в пенсионный фонд России нужна только для подтверждения стажа работы, поэтому никаких дополнительных сведений не вносят. Значит, можно воспользоваться стандартным бланком.

Рекомендуем к изучению! Перейди по ссылке:

Справка о доходах для начисления больничного листа

Для суда есть несколько вариантов, когда необходимо предоставить этот документ.

К самым распространённым относятся:

- во время развода;

- у сотрудника есть долги;

- при процедуре усыновления;

- для восстановления на работе.

В этом случае выдаётся документ стандартного образца, но обязательно указывается, что справка выдана для предоставления в суд.

При оформлении ипотеки к документу, подтверждающему трудовую деятельность физического лица, который выдаётся на стандартном бланке, требуется дополнительная справка, но уже о доходе. Обозначенная официальная бумага — это 2 НДФЛ.

Во многих организациях к запрашиваемому документу установлены определённые правила. Поэтому оптимальным вариантом будет обратиться в указанную организацию и запросить образец для подготовки нужного документа.

Справка для самого ИП

Если же справка с места работы ИП нужна для себя, то предприниматель выписывает ее себе сам. Такая справка тоже оформляется в произвольной форме и в ней также указывается размер полученного дохода за определенный период.

Для того чтобы подтвердить только размер полученного ИП дохода, бывает достаточно предъявить по месту требования налоговую декларацию (копию). Однако этот вариант не подходит вмененщикам и ИП, работающим на патенте.

Больше информации об оформлении справки ИП для подтверждения его дохода вы получите из материала «Особенности справки 2-НДФЛ для ИП».

Правила составления и выдачи

Информация о трудовой деятельности, подтверждённая документально, предоставляется по письменному заявлению физического лица не позднее трёх суток с даты обращения.

Запрос составляется обязательно на бумажном носителе в произвольной форме. Далее, он передаётся руководителю организации для рассмотрения.

Ответ предпринимателя оформляется в виде справки с места работы, образец которой от ИП должен содержать определённую информацию:

- Реквизиты предприятия (адрес регистрации и телефон).

- Дату и номер.

- Название документа в виде надписи «Справка».

- Данные заявителя: Ф.И.О., дата рождения, должность, время приёма и подтверждение его работы в организации.

- Место назначения официальной бумаги.

- Подпись ИП и расшифровку.

- Печать предприятия (при её наличии).

- Информацию об исполнителе документа: фамилию, имя, отчество и телефон.

Справка оформляется на обычной бумаге формата А4, в книжной ориентации. Законодательно установленной единой формы для такого документа нет. Но, обычно, в левом верхнем углу наносится штамп предприятия, содержащий в себе его реквизиты.

Если предприниматель не имеет такого шаблона, то информация вносится в следующем порядке:

- название организации;

- почтовый адрес, с указанием индекса;

- телефон для связи.

Номер справки — это порядковое число записи в журнале исходящей документации. Можно завести одну книгу учёта для упорядочивания внутреннего документооборота организации и зарегистрировать в ней затребованную информацию.

Ниже названия документа вносятся данные о нужном сотруднике.

Пример записи для работника, оформленного официально по договору:

«Выдана, Романову Александру Юрьевичу, 21.05.1976 года рождения, в том, что он действительно работает в ИП Гусев А.А. с 12.02.2018 (приказ о приёме от 25.12.2017 №5) в должности водителя автомобиля по настоящее время».

Если было заключено гражданско-правовое соглашение, то информация примет вид:

Рекомендуем к изучению! Перейди по ссылке:

Справка о доходах для ИП для соцзащиты

«Выдана, Сидорову Алексею Викторовичу, 19.01.1977 года рождения, в том, что он действительно оказывает услуги по вождению легкового автомобиля в период с 15.02.2018 по 31.08.2018 (договор от 02.02.2018 №3)».

Место назначения информации оформляется в зависимости от требований запрашиваемой этого документа организации. Если работник не сообщает, куда ему необходимо предоставить такую бумагу, то это обозначается. Бланк стандартной справки с места работы, как образец ИП по месту требования, в качестве образца, можно скачать в сети.

Индивидуальный предприниматель может не иметь печати. Необязательность её оформления для малых предприятий определена в законодательстве РФ. Тогда на месте, предусмотренном для проставления штампа делается пометка «б/п» или не отмечается ничего.

Бывают ситуации, когда требуется справка с места работы для ИП самому себе. В этом случае оформляется официальная бумага вышеозначенный формы, подтверждается подписью предпринимателя и к ней прикладываются копии выписки из ЕГРИП и ОГРН.

Как уже отмечалось, утверждённой Законами РФ формы такого документа нет. Поэтому написанный от руки вариант или напечатанный, равнозначны. Но, заранее подготовленный на компьютере бланк справки облегчит выдачу в будущем.

Состав справки

Справка с места работы, оформляемая ИП, должна содержать следующие обязательные реквизиты:

- информацию о регистрационных данных ИП (она обычно содержится в шапке фирменного бланка);

- номер и дату составления;

- Ф. И. О. сотрудника, которому выдается справка, и необходимые сведения о нем (должность, срок работы, размер заработка и пр.);

- место предъявления справки (или указывается: «По месту требования»);

- Ф. И. О. предпринимателя, подпись и печать (при ее наличии).

Общая структура справки с места работы

Вне зависимости целей получения информации, обязательно указывают:

- реквизиты организации, выдавшей ее,

- дату составления,

- запрашиваемые сведения,

- подпись руководителя организации.

Унифицированной формы для документа нет, поэтому каждая компания имеет право разработать свой бланк, но с сохранением обязательных реквизитов.

Оформлением справки занимается то структурное подразделение, которое обладает необходимыми сведениями. Так информацию о заработной плате предоставляет бухгалтерия, а о стаже работы — кадровая служба.

ВАЖНО. Срок составления справки — три рабочих дня (ст. 62 ТК РФ) после письменного или устного обращения работника.

Итоги

Справки с места работы от имени ИП заполняются точно так же, как и выдаваемые компаниями-работодателями. Реквизиты и образец мы привели в нашей статье.

Чтобы узнать правила заполнения справки с места работы компаний, советуем ознакомиться с нашей статьей «Справка с места работы — бланк и образец заполнения».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Справка с работы (образец)

Итак, работодатель получил от работника заявление с просьбой выдать ему справку с указанием необходимых ему сведений. Не позднее трех рабочих дней со дня получения такого заявления, работодатель должен подготовить и выдать работнику необходимый документ.

Как выглядит справка с места работы? Как правило, справки оформляются работодателем самостоятельно, в свободной форме. В таком случае компания может самостоятельно предусмотреть необходимые реквизиты с учетом вида документа и его назначения.

Форма справки с места работы содержит следующие реквизиты:

- Название компании-работодателя;

- Общие данные о работодателе: адрес места нахождения, ИНН, контактный телефон, другие данные;

- Дату, когда справка была выдана (подписана);

- Регистрационный номер справки;

- Наименование организации, должностного лица, кому адресована справка (если оно известно) или указание «по месту требования»;

- Должность, ФИО лица, подписавшего справку, его личную подпись и расшифровку подписи;

- При наличии – печать организации.

Кроме перечисленных выше реквизитов, справка с работы по месту требования обязательно содержит сведения о работнике, которому она была выдана (ФИО, должность, структурное подразделение и т.д.). Также основная часть справки содержит непосредственно сведения, для которых она запрашивается. Это может быть указание факта работы или конкретного периода работы у работодателя, условий, на которых трудился работник и т.д.

Как выглядит справка с места работы.Образец имеет стандартный вид: шапка документа содержит реквизиты компании, затем идет название документа, его порядковый номер. Основная часть документа содержит сведения о работнике, информацию о его стаже работы, или иные запрашиваемые данные и т.д.

Это интересно: Справки о неполучении единовременного пособия при рождении ребенка: образец

В зависимости от места, куда необходимо предоставить документ, бланк справки с места работы может содержать определенные сведения – например, должность работника и его доход за последние двенадцать месяцев.

Есть справки, для которых предусмотрена унифицированная форма. К таким документам относится справка о доходах физического лица по форме 2-НДФЛ, утвержденная приказом ФНС России № ММВ-7-11/485 от 30 октября 2015 г. Унифицированную форму также имеет справка о сумме заработной платы за два календарных года, предшествующих году прекращения работы (утв. приказом Минтруда России № 182н от 30 апреля 2013 г.).

Сколько действительна справка с места работы, например, справка 2-НДФЛ? Как такового срока годности справки 2-НДФЛ нет. Однако для выдачи кредита банк может запросить справку с доходами за последние 6 месяцев. В таком случае, при обращении в банк в июле, необходимо предоставить справку за период январь-июнь текущего года. В сентябре данная справка уже будет не актуальна, так как не будет содержать сведений о доходах за июль и август.

Источник: s-tke.ru