Обобщим все действующие условия применения УСН и расскажем о новостях для упрощенцев в нашей статье.

- Кто может применять УСН

- Изменения по УСН

- Как перейти на УСН вновь организованным налогоплательщикам

- Как перейти на УСН с общей системы налогообложения

- Как перейти на УСН с ЕНВД

- Как сменить объект налогообложения при УСН

- Особенности исчисления налоговой базы при переходе на УСН

Кто может применять УСН

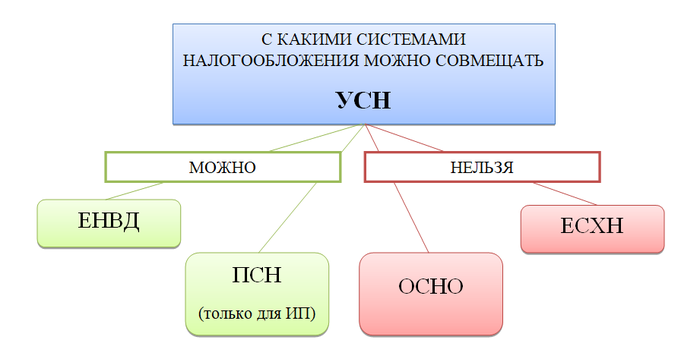

Упрощенная система налогообложения (УСН) действует в России наравне с общей системой (ОСНО), единым сельскохозяйственным налогом (ЕСХН), единым налогом на вмененный доход (ЕНВД) и патентной системой налогообложения (ПСН). В отличие от ОСНО, которую может использовать любой налогоплательщик, применение УСН требует выполнения определенных условий.

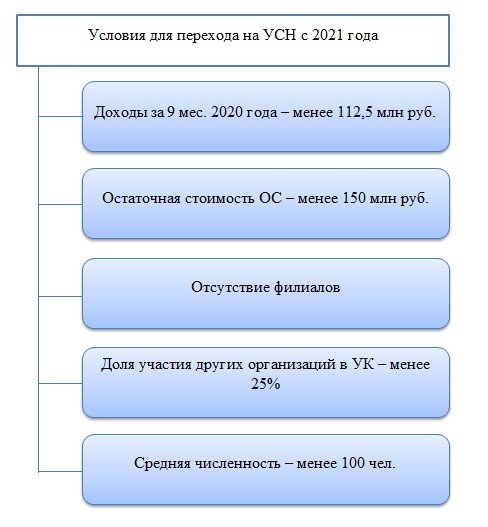

Для того чтобы перейти на УСН с 2021 года, показатели налогоплательщика должны соответствовать следующим условиям применения УСН:

Для последующего применения УСН вышеуказанные условия должны соблюдаться. За исключением условия по размеру доходов. Для сохранения права применения УСН доходы за календарный год не должны превышать 200 млн руб. (данное условие действует с 2021 года).

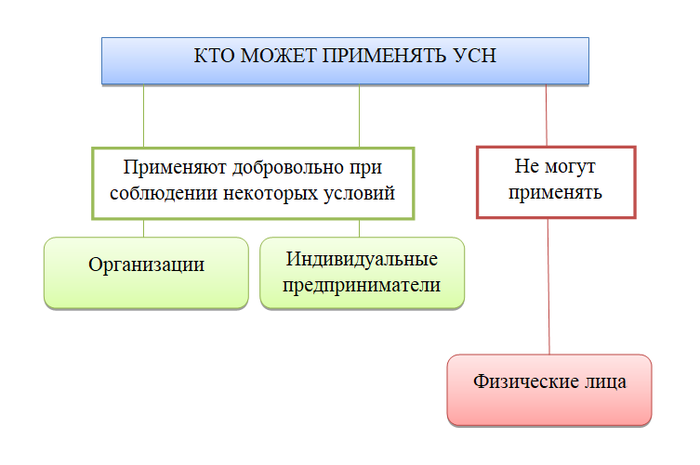

УСН могут применять и фирмы, и предприниматели в добровольном порядке. А вот самозанятые не могут, так как самозанятыми в целях применения закона от 27.11.2018 № 422-ФЗ являются физические лица, применяющие для своей деятельности налог на профессиональный доход (НПД). Глава 26.2 НК РФ не рассматривает применение УСН физлицами. Однако даже если самозанятый зарегистрирован в качестве ИП, совмещение двух систем налогообложения — НПД и УСН — не допускается.

В п. 3 ст. 346.12 НК РФ приведен перечень тех, кто применять УСН не вправе. Ограничения касаются видов осуществляемой деятельности, прочих применяемых систем налогообложения, стоимостных характеристик доходов и основных средств предприятия, а также зависят от количества сотрудников.

Рассмотрим, какие системы налогообложения можно применять совместно с УСН (учтем, что ЕНВД с 2021 года заканчивает свое действие):

Изменения по УСН

Налогоплательщикам мало перейти на упрощенную систему налогообложения, надо суметь остаться в рамках тех критериев, которые установлены для возможности применения УСН.

С 2021 года действуют новые правила утраты права применения УСН. Изменения внесены федеральным законом от 31.07.2020 № 266-ФЗ.

Критерии перехода на УСН в 2021 году прежние. Закон устанавливает новые условия для тех, кто в процессе применения УСН вышел за допустимые рамки.

Налогоплательщик утрачивает право применения УСН, в частности, если:

- доход по итогам налогового периода превысил 200 млн руб.;

- средняя численность работников больше 130 человек.

При совмещении иных режимов налогообложения с УСН доходы и численность определяются из расчета всей деятельности, то есть подпадающей под оба применяемых режима.

Закон вводит следующий переходный период с 2021 года:

При расчете предельного дохода для возможности применения УСН абз. 2 п. 2 ст. 346.12 устанавливал необходимость индексации, указанной в Налоговом кодексе суммы дохода, на коэффициент-дефлятор. До 01.01.2020 действие данного условия было приостановлено. На 2020 года коэффициент-дефлятор для УСН равен 1.

На 2021 год коэффициент-дефлятор предлагается установить равным 1,032 (проект приказа Минэкономразвития «Об установлении коэффициентов-дефляторов. »).

Как перейти на УСН вновь организованным налогоплательщикам

Критерии перехода на УСН различаются в зависимости от того, является налогоплательщик вновь зарегистрированным или же переходит на УСН с ОСНО.

Рассмотрим критерии применения УСН для тех ИП и организаций, которые только открылись. Условия перехода на УСН прописаны в ст. 346.13 НК РФ. Для новых ИП и организаций условия УСН, которые необходимо выполнить для применения упрощенки, оговорены в п. 2 ст. 346.13 НК РФ.

Такие организации и ИП обязаны уведомить налоговую о переходе на УСН в течение 1 месяца. Крайний срок — 30-й календарный день с даты, указанной в свидетельстве о постановке на учет в налоговом органе. В этом случае налогоплательщик вправе применять УСН с даты постановки на учет.

Применение УСН носит добровольный и заявительный характер. То есть при соответствии критериям можно использовать данный налоговый режим. Получать подтверждение или разрешение от налоговой на применение УСН не требуется.

Однако не следует забывать, что не могут применять УСН те, кто не уведомил налоговую надлежащим образом о выборе именно этой системы налогообложения. Нередки случаи, когда уведомление теряется и налоговая требует отчитываться по ОСНО. Чтобы не попасть в такую неприятную ситуацию при представлении уведомления о переходе на УСН следует сделать два экземпляра документа: один для налоговой, другой для себя — и потребовать у налоговой поставить на нем отметку о принятии.

Скачать бланк и образец уведомления о переходе на УСН вы можете в начале нашей статьи.

Как перейти на УСН с общей системы налогообложения

Рассмотрим, как перейти на УСН с ОСНО. Допустим, фирма ООО «Принцип» применяет ОСНО. В силу ряда причин было принято решение о смене режима налогообложения на УСН.

Основными причинами обычно становятся:

- снижение налоговой нагрузки за счет отсутствия НДС и меньшие ставки налога по сравнению с налогом на прибыль,

- уменьшение количества представляемых в налоговую отчетов.

Основное условие перехода на УСН с ОСНО — сделать это можно лишь с начала следующего календарного года.

Для этого необходимо подать уведомление по приведенной выше в статье форме в налоговую инспекцию до 31 декабря текущего года.

Образец уведомления о переходе на УСН в этом случае — в начале нашей статьи.

Как видим, изменения по сравнению с вновь зарегистрированными налогоплательщиками коснулись следующих полей:

- код признака налогоплательщика;

- код перехода на УСН;

- данные о доходах за текущий год;

- данные об остаточной стоимости ОС.

Перейти обратно на ОСНО можно также только с начала следующего календарного года. Таким образом, теоретически менять систему налогообложения в добровольном порядке, то есть исключительно по своему желанию, а не исходя из требований законодательства, разрешено раз в год.

Как перейти на УСН с ЕНВД

В абз. 4 п. 2 ст. 346.13 НК РФ указаны особые условия для перехода с ЕНВД на УСН. Ими можно воспользоваться, если деятельность по ЕНВД была прекращена. В этом случае можно применять УСН не с начала следующего календарного года, как в случае с ОСНО, а с начала того месяца, когда прекратилась деятельность по ЕНВД.

Чтобы реализовать это право, необходимо подать уведомление по уже известной нам форме в налоговую инспекцию в течение 30 календарных дней со дня прекращения обязанности по уплате ЕНВД.

Посмотреть, как выглядит уведомление в данном случае, можно также по ссылке в начале статьи.

Напоминаем, что такой переход возможен только при условии:

- прекращения деятельности по ЕНВД;

- отмены ЕНВД в регионе ведения вмененной деятельности.

ООО «Принцип» применяет ЕНВД при оказании услуг по мойке автотранспортных средств. Уведомление о переходе на УСН не подавалось. ООО «Принцип» понадобилось продать часть своего оборудования. Эта операция не подпадает под ЕНВД, поэтому облагать налогами продажу следует по правилам ОСНО. Перейти на УСН в данном случае в середине года не получится.

Это возможно только при условии прекращения деятельности по ЕНВД.

Обратите внимание! С 2021 года ЕНВД прекращает свое действие. Подробно об этом мы писали в статье.

Как сменить объект налогообложения при УСН

УСН предполагает возможность выбора одного из двух вариантов расчета налоговой базы и, соответственно, процентной ставки для каждой из них:

- доходы — 6% ,

- доходы минус расходы — 15%.

Региональное законодательство может уменьшить указанные ставки. Выбор в рамках УСН ничем не ограничен и происходит по добровольному желанию налогоплательщика. Какой объект налогообложения выгоднее, зависит от многих факторов:

- организационно-правовой формы (ООО или ИП),

- наличия работников (для ИП),

- соотношения доходов и расходов.

В уведомлении о переходе на УСН необходимо указать выбранный объект налогообложения. Поменять свой выбор можно один раз в год. Таким образом, можно говорить о переходе с одного объекта налогообложения на другой в рамках применения УСН.

Для перехода внутри УСН существует специальный бланк. Его, а также образец заполнения, вы найдете в начале статьи.

В уведомлении следует указать реквизиты организации или ИП, код того объекта налогообложения, который необходимо применять и год, с начала которого применяется указанный в уведомлении объект.

Сроки подачи такого уведомления совпадают со сроками подачи уведомления о переходе на УСН: до 31 декабря текущего года, чтобы поменять объект налогообложения со следующего календарного года. Эта процедура также носит заявительный характер, получать подтверждающие документы от налоговой не требуется.

Особенности исчисления налоговой базы при переходе на УСН

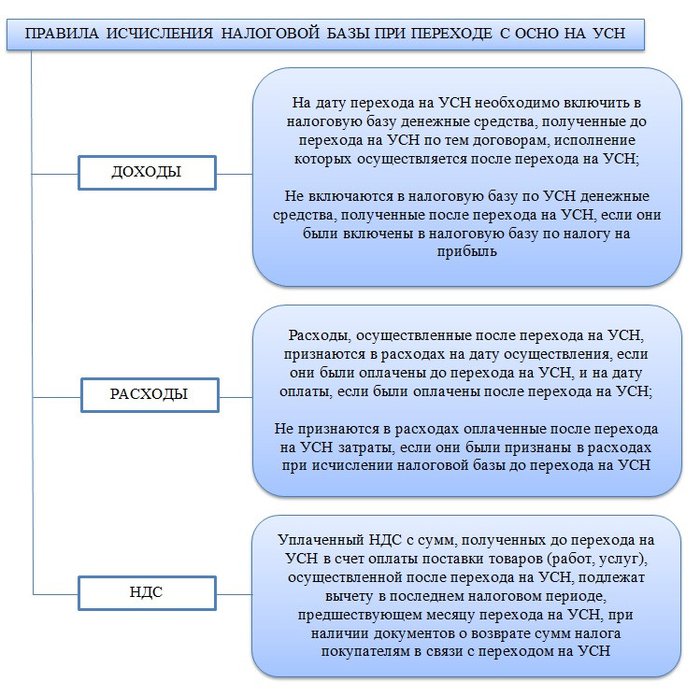

При переходе с ОСНО на УСН возникнут новые вопросы по учету доходов и расходов для исчисления налогов.

Как правило, исчисление налоговой базы для налога на прибыль организаций происходит по методу начисления. В то время как налог УСН необходимо считать кассовым методом. Доходы и расходы при этих методах признаются таковыми в разное время.

Поэтому чтобы учесть все суммы доходов и расходов корректно и один раз, необходимо соблюдать правила перехода с ОСНО на УСН. Они изложены в ст. 346.25 НК РФ.

ИП, применяющие ОСНО, исчисляют не налог на прибыль, а НДФЛ. У расчета этого налога есть свои условия, которые отличаются от расчета налога на прибыль. Поэтому переходные условия УСН для ООО и переходные условия УСН для ИП могут различаться в части расчета налоговой базы по упрощенному налогу. В данном случае мы рассмотрим, как организациям необходимо действовать при переходе с ОСНО на УСН. То, что написано про НДС, относится как к организациям, так и к ИП.

Основные правила представим в виде схемы:

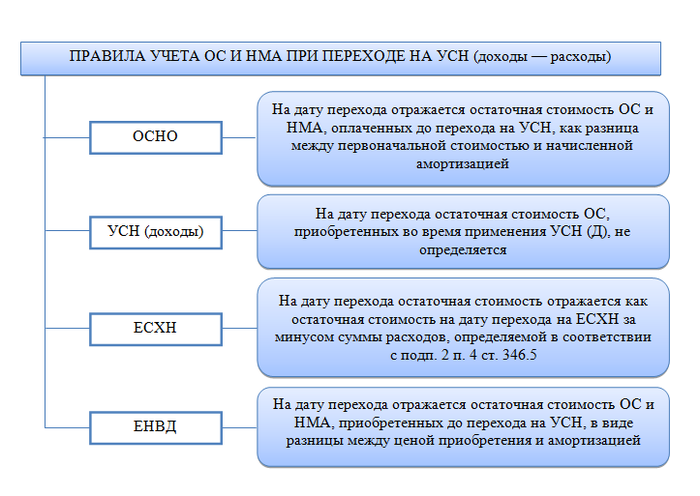

Учет основных средств зависит от того, с какой именно системы налогообложения был сделан переход на УСН. Отразим эти особенности на схеме:

Основные условия для перехода на УСН в 2021 году остались неизменными. Лимиты установлены для размера сумм дохода, средней численности работников, остаточной стоимости ОС. Кроме того, не все организации и не все виды деятельности имеют возможность облагаться по УСН. В конце 2020 года принят закон, который предлагает при незначительном превышении прежних лимитов по доходам и средней численности оставлять организацию на УСН, но уплата налога в этом случае должна производиться по повышенным тарифам.

Еще больше материалов по теме — в рубрике «УСН».

Источник: xn--h1apee0d.xn--p1ai

Среднесписочная численность при переходе на УСН и ее применении

При переходе на УСН со следующего года, необходимо сделайть расчет средней численности работников за последний отчетный период текущего года (это 9 месяцев).

Полученную величину вы должны указать в заявлении о переходе на УСН (п. 1 ст. 346.13 НК РФ).

Если среднесписочная численность работников за 9 месяцев превысит 100 человек, то вы вправе перейти на УСН со следующего года, если к началу следующего года средняя численность работников уменьшится и составит не более 100 человек (Письмо МинФина от 01.12.2009 N 03-11-06/2/254).

Если организация применяет УСН, то среднюю численность работников нужно рассчитывать по окончании каждого отчетного периода (квартал, полугодие, 9 месяцев) и в целом за год.

При превышении 100 человек, вы утратите право на применение УСН, с начала того квартала, в котором достигнуто превышение (п. 4.1 ст. 346.13 НК РФ).

При этом необходимо исчислить и уплатить соответствующие налоги в порядке, установленном для вновь созданных организаций (вновь зарегистрированных индивидуальных предпринимателей). Однако пени и штрафы за несвоевременную уплату ежемесячных платежей в течение того квартала, в котором вы перешли на иной режим налогообложения, не возникнут (абз. 2 п. 4.1 ст. 346.13 НК РФ).

ВНИМАНИЕ с 1 октября 2012г. размер численности работников для перехода на УСН не имеет значения. ФЗ №94-ФЗ от 25 июня 2012г.

Источник: www.buh-ved.ru

Как перейти на «упрощёнку» с 2017 года

Упрощённая система налогообложения (она же «упрощёнка», она же — УСН) — самый популярный режим налогообложения среди предпринимателей малого и среднего бизнеса. Как ясно из названия, этот налоговый формат отличается простотой ведения учёта и отчётности. На «упрощёнке» платится единый налог, заменяющий уплату налогов на имущество, на прибыль и на добавленную стоимость. И немаловажно, что на «упрощёнку» могут перейти предприниматели, которые в настоящий момент используют другие режимы налогообложения. О том, что меняется в УСН с 2017 года и как перейти на «упрощёнку» со следующего года, рассказал эксперт по налогообложению Игорь Кармазин.

Как осуществляется переход на УСН

Переход на УСН осуществляется с начала года, а подать соответствующее заявление налогоплательщики обязаны заблаговременно (ст. 346.13 НК РФ). Действующие компании и предприниматели, желающие перейти на УСН с 2017 года, могут подать заявление о переходе до 31 декабря 2016 года.

Вновь создаваемые фирмы должны уведомить налоговый орган о своем желании работать на «упрощёнке» не позднее 30 дней с момента постановки на учет. В отношении новых компаний правило о применении спецрежима только с нового года не используется, и организация или ИП признаются «упрощенцами» с даты постановки на учет в налоговом органе, указанной в свидетельстве о постановке на учет. Что касается плательщиков ЕНВД, то они имеют право применять УСН, начиная с месяца, когда была прекращена обязанность по применению «вменёнки».

Лимит выручки и имущества

Напомним, сейчас рассчитывать на переход на УСН могут те, чей доход за девять месяцев предыдущего года не превысил 45 млн. рублей (п.2 ст.346.12 НК РФ). Величина предельного размера доходов подлежит индексации не позднее 31 декабря текущего года на коэффициент-дефлятор, установленный на следующий календарный год.

В соответствии с Приказом Минэкономразвития России № 772 от 20.10.2015 коэффициент-дефлятор сейчас составляет 1,329. Соответственно для перехода на УСН с 2017 года доход не должен превышать 59,805 млн. рублей (45 млн. рублей Х 1,329). Оставаться же на «упрощёнке» можно при доходе не свыше 60 млн. рублей (п. 4 ст. 346.13 НК РФ).

С учетом коэффициента эта сумма равна 79,74 млн. рублей.

Принятый минувшим летом Федеральный закон от 03.07.2016 № 243-ФЗ повысил эти критические значения. Согласно закону, который вступает в силу с 1 января 2017 года, перейти на УСН с 2018 года смогут ИП и юрлица, чьи доходы не превысят 90 млн. рублей за девять месяцев 2017 года. При этом спецрежим можно будет применять в том случае, если доходы в текущем периоде не превысили 120 млн. рублей. Коэффициент-дефлятор вообще не будет использоваться до 2020 года.

Другой лимит, обязательный к соблюдению организациями на УСН, касается остаточной стоимости основных средств. В соответствии с п.3 ст.346.12 НК РФ стоимость основных средств не должна превышать 100 млн. рублей. Федеральный закон от 03.07.2016 года № 243-ФЗ повышает указанное значение.

На 1 января 2017 года и в течение 2017 года остаточная стоимость основных средств на УСН не должна превышать 150 млн. рублей. Если этот лимит будет превышен, организация потеряет право на применение спецрежима уже с начала квартала, в котором было допущено превышение.

Кто не вправе применять УСН

Помимо организаций и ИП, которые не соблюдают указанных выше лимитов, закон прямо устанавливает перечень плательщиков, которым запрещается применять спецрежим. Все они указаны в п.3 ст.346.12 НК РФ. В частности, к ним относятся:

- организации, имеющие филиалы;

- банки;

- страховщики;

- негосударственные пенсионные фонды и инвестиционные фонды;

- профессиональные участники рынка ценных бумаг;

- ломбарды;

- организации и ИП, занимающиеся производством подакцизных товаров, а также добычей и реализацией полезных ископаемых;

- компании, осуществляющие деятельность по организации и проведению азартных игр;

- нотариусы и адвокаты;

- организации и ИП, перешедшие на систему налогообложения для сельскохозяйственных товаропроизводителей;

- организации, в которых доля участия других организаций составляет более 25 процентов;

- микрофинансовые компании, казенные учреждения и иностранные компании.

Кроме того, не могут применять УСН организации и ИП, средняя численность работников которых за налоговый (отчётный) период превышает 100 человек.

Уведомительный порядок

В уведомлении указывается выбранный объект налогообложения (доходы, или доходы минус расходы). Выбор объекта налогообложения осуществляется самим налогоплательщиком и может изменяться ежегодно с начала налогового периода, если уведомить об этом налоговый орган до 31 декабря (ст.346.14 НК РФ).

Кроме того, плательщики указывают в уведомлении остаточную стоимость основных средств и размер доходов по состоянию на 1 октября года, предшествующего календарному году, начиная с которого они переходят на УСН.

Если организация или ИП не уведомили налоговый орган о переходе на УСН в установленные сроки, они не вправе применять данный спецрежим (пп.19 п.3 ст.346.12 НК РФ). В свою очередь, плательщик может не дожидаться из инспекции разрешения и обратного уведомления о применении УСН.

Потеря права на применение УСН

Споры с налоговиками

Как свидетельствует практика, своевременно отправленное заявление о намерении применять УСН и начало работы по спецрежиму совсем не исключает возможность претензий со стороны налоговиков. Предприятие может уплачивать единый налог и считать себя полноправным спецрежимником, но в ходе какой-либо проверки инспекция может прийти к выводу о том, что данный налогоплательщик не имеет права на применение УСН.

Самая частая причина недовольства фискалов – отсутствие уведомления о переходе (о начале применения) спецрежима, либо же нарушение сроков его направления в налоговый орган. В итоге плательщика привлекают к ответственности и доначисляют налоги по общей системе налогообложения. Исход судебного разбирательства с налоговиками зависит в основном от действий самих налоговиков. В частности, суд выясняет, направляла ли инспекция в адрес налогоплательщика уведомление о невозможности применения УСН, или же плательщик продолжал уплачивать единый налог без каких-либо замечаний со стороны фискалов.

Один из таких споров разрешил Арбитражный суд Липецкой области в решении от 03.10.2016 № А36-2881/2016. Из материалов дела следовало, что инспекция уведомления о переходе на УСН от предпринимателя не получала. В журнале регистрации заявлений на УСН подписи ИП не имелось. Сам ИП настаивал на утрате соответствующего уведомления. На основании этого предприниматель был оштрафован, и ему были доначислены НДФЛ и НДС.

Но суд признал решение инспекции незаконным. Судьи установили, что ИП уплачивал единый налог по УСН на протяжении целого года. Налоговые вычеты по НДС на основании счетов-фактур контрагентов он не применял. Со своей стороны инспекция, видя уплату единого налога, не сообщила предпринимателю об отсутствии уведомления о переходе на УСН, не истребовала дополнительные документы и сведения, не получила объяснения, не указала на отсутствие объекта налогообложения.

Сообщение о нарушении сроков уведомления о переходе на УСН направляется налогоплательщику, нарушившему установленные сроки подачи уведомления. Если исходить из того, что ИП уплачивал налог по УСН без предоставления соответствующего уведомления, то предполагалось направление ему сообщения о нарушении сроков уведомления о переходе на упрощенную систему. Такого сообщения инспекция не направила. В связи с этим суд признал налоговиков нарушившими права ИП.

Другой спор (с противоположным решением) рассмотрел Арбитражный суд Хабаровского края по делу от 19.09.2016 года № А73-10136/2016. Здесь предприниматель оспаривал сообщение инспекции о невозможности рассмотрения уведомления о переходе на УСН в связи с пропуском сроков. Факт пропуска сроков на подачу уведомления ИП не оспаривал, но заявлял о том, что у инспекции отсутствует право на запрет в применении спецрежима, поскольку заявление о применении УСН носит уведомительный характер.

Материалами дела подтверждалось, что инспекция действительно направила предпринимателю сообщение о нарушении им сроков уведомления о переходе на УСН. Однако это не свидетельствует о том, что предпринимателю было запрещено применять спецрежим.

Суд указал, что отсутствие у предпринимателя права на применение УСН с момента постановки на учет в налоговом органе прямо установлено подпунктом 19 пункта 3 статьи 346.12 НК РФ. Оспариваемым же сообщением заявитель был лишь уведомлен налоговым органом об отсутствии такого права. В связи с этим суд отказал в оспаривании сообщения налогового органа. Следовательно, если бы ИП продолжил применять спецрежим, несмотря на сообщение инспекции, ему бы доначислили налоги по ОСНО. Причем такое доначисление было бы законным.

Таким образом, непредставление уведомления о переходе на УСН, а также пропуск сроков на представление этого уведомления повлекут за собой невозможность применения УСН. Однако конкретные последствия для плательщика будут зависеть от действий (сообщение о невозможности рассмотрения уведомления), или же бездействия налоговиков (ненаправление такого сообщения).

Что дальше

В ближайшем будущем правила применения УСН могут быть значительно смягчены. Об этом президент РФ Владимир Путин проинформировал в ходе недавней встречи с предпринимателями Оренбургской области. В частности, президент предложил повысить предельную выручку для применения УСН до 150 млн. рублей.

Возражая против этой инициативы , министр финансов Антон Силуанов отметил: «На самом деле нельзя тоже перегнуть планку, потому что упрощёнка совсем для микробизнеса. И очень много злоупотреблений, когда предприятия делятся и пытаются таким образом минимизировать свои налогообложения».

«Понимаете, пока есть такие ограничения, они будут делиться. А если ограничения будут более мягкими, тогда и делиться им нет необходимости», — заявил президент. Таким образом, в ходе встречи было принято решение о рассмотрении вопроса по введению плавного перехода с УСН на общий режим при превышении предельного размера выручки.

Кроме того, недавно на рассмотрение Госдумы поступил законопроект №939-7, которым предлагается уменьшить максимальную ставку налога для налогоплательщиков на УСН. В соответствии с законопроектом ставка может уменьшиться с 6 до 3 процентов. Одновременно предлагается увеличить максимальный порог дохода, позволяющего применять УСН, до 400 млн. рублей при отмене ежегодной индексации указанного лимита, а предел численности работников в целях применения спецрежима со 100 до 150 человек.

Экспресс-резюме по статье

- Переход на УСН осуществляется с начала года, подать соответствующее заявление налогоплательщики обязаны заблаговременно.

- Действующие компании и предприниматели, желающие перейти на УСН с 2017 года, могут подать заявление о переходе до 31.12.2016.

- Вновь создаваемые фирмы должны уведомить налоговый орган о своём желании работать на «упрощёнке» не позднее 30 дней с момента постановки на учет. В отношении новых компаний правило о применении спецрежима только с нового года не используется.

- Сейчас рассчитывать на переход на УСН могут те, чей доход за девять месяцев предыдущего года не превысил 59,805 млн. рублей, а оставаться на «упрощёнке» можно при доходе не свыше 79,74 млн. рублей.

- Минувшим летом принят Федеральный закон от 03.07.2016 № 243-ФЗ, который повысил эти критические значения. Закон вступает в силу с 1 января 2017 года.

- Перейти на УСН с 2018 года смогут ИП и юрлица, чьи доходы не превысят 90 млн. рублей за девять месяцев 2017 года. При этом спецрежим можно будет продолжать применять в том случае, если доходы в текущем периоде не превысили 120 млн. рублей.

- Коэффициент-дефлятор использоваться до 2020 года не будет.

- Стоимость основных средств у упрощенцев сейчас не должна превышать 100 млн. рублей, с 2017 года эта сумма увеличивается до 150 млн. рублей.

- Не вправе применять УСН те, кто выходит за вышеуказанные лимиты, а также компании и ИП, перечисленные в п.3 ст.346.12 НК РФ. Не могут применять УСН организации и ИП, средняя численность работников которых за налоговый (отчётный) период превышает 100 человек.

- Переход на УСН носит строго уведомительный порядок. Налогоплательщик должен подать специальное уведомление в инспекцию по месту нахождения. Если уведомление не подать, то применять данный спецрежим нельзя.

- Сообщить в налоговый орган о потере права на УСН нужно не позднее 15-го числа месяца, следующего за кварталом, в котором утрачено право на «упрощёнку».

Источник: biz360.ru