НК РФ устанавливает обязательство всех граждан платить обязательные сборы в казну государства. При нарушении сроков оплаты налоговый орган имеет право принять меры по принудительному возврату средств. Законом определены временные рамки для предъявления неплательщику претензий. Какой срок исковой давности по налогам для физических и юридических лиц, и как происходит взыскание недоимки?

Есть ли срок давности по налогам

Как показывает практика, налоговики нередко вспоминают про старые долги граждан по сборам и требуют уплаты долга за прошлые года. Насколько правомерны подобные действия, и в течение какого времени инспекция может выдвинуть требование об уплате налога?

Срок исковой давности по кредиту — как заявить суду и избавиться от затянувшегося долга

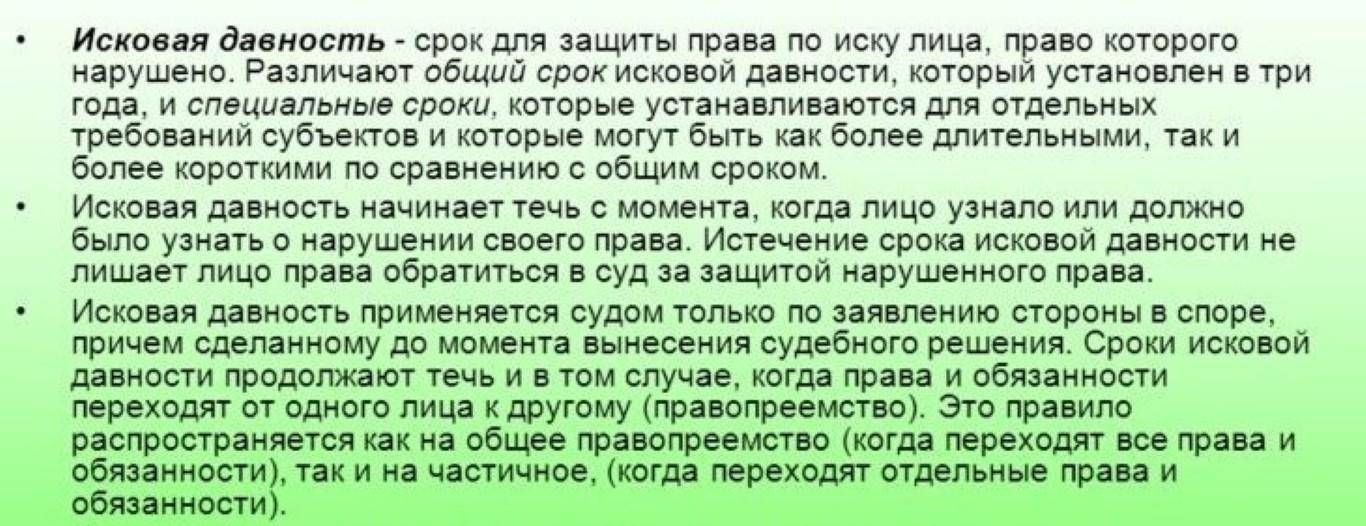

Срок исковой давности по налогам – допустимый период, в рамках которого возможно принудительное взимание задолженности. Процедура удержания с нарушителя денежных средств возможна на основании судебного документа и в том случае, если ФНС успела обратиться в суд до истечения срока давности.

Понятие давности срока взыскания налогов с физлиц в российском законодательстве весьма размыто. Порядок разбирательства с должником и сроки предъявления претензий зависят от ряда факторов:

Вклад «Добро пожаловать» Азиатско-Тихоокеанский Банк, Лиц. № 1810

- статуса;

- типа сбора;

- величины долга.

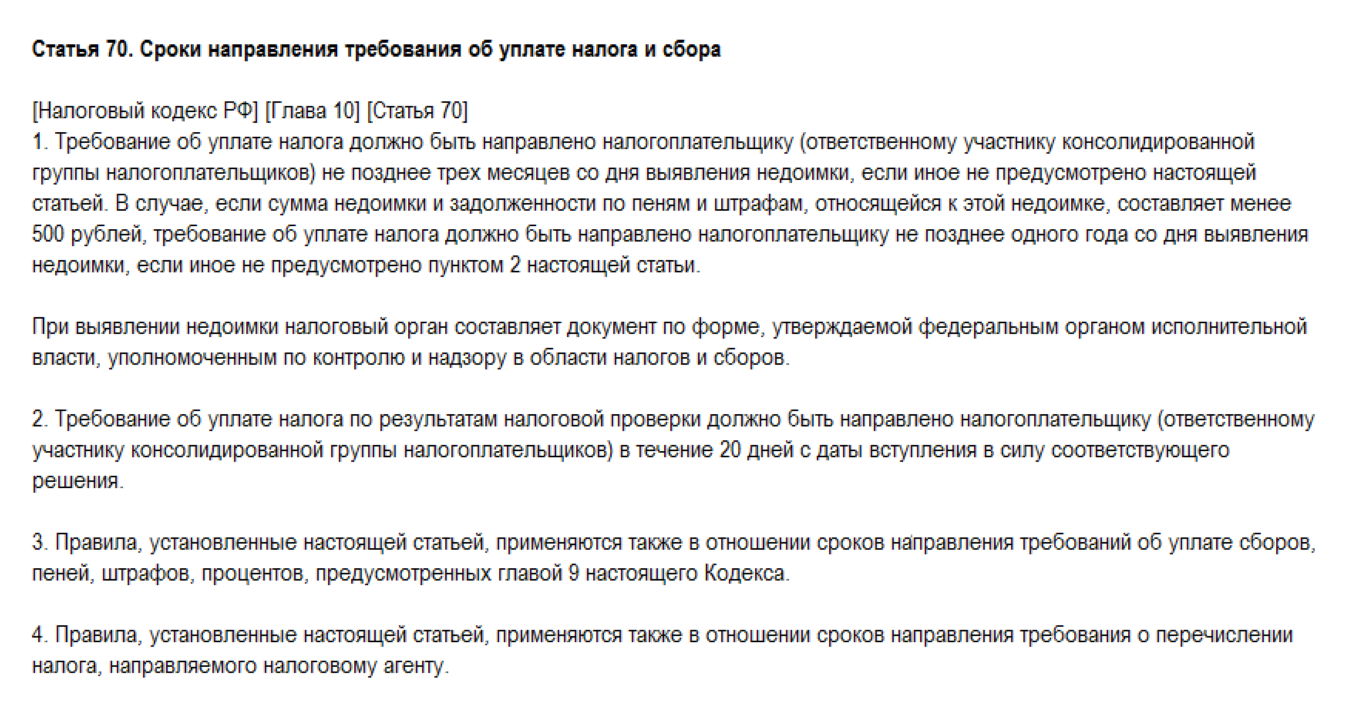

На вопросы порядка решения споров по сборам и есть ли срок давности по налогам, могут ответить несколько статей Налогового Кодекса РФ – 113, 46, 47 и 70. Согласно этим статьям, период привлечения к ответственности равен 3 годам. Данный период времени дается на то, чтобы в принудительном порядке истребовать с нарушителя неуплаченную им сумму сборов. Не нужно путать этот срок с периодом, в течение которого ФНС имеет право на обращение в суд.

Когда налоговая признаёт долги безнадёжными

Предприниматели платят налоги и страховые взносы в сроки, прописанные в Налоговом кодексе. К примеру, налог по УСН за 2020 год надо заплатить до 30 апреля 2022 года.

Если ИП не платит в срок, у него появляется долг с процентами и штрафом, а у налоговой — право принудительно получить своё.

В идеальном для налоговиков мире у ИП есть деньги на банковских картах или автомобили в гараже, которые можно отобрать в счёт долга. Обычно налоговая так и делает, как минимум пытается.

Но есть ряд случаев, когда у налоговой пропадает право принудительно забирать свои деньги. Тогда она обязана признать долг, пени и штраф безнадёжными, списать их и убрать из личного кабинета налогоплательщика.

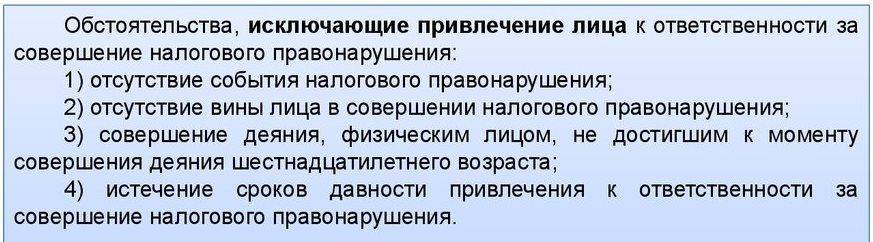

Налоговая обязана признать долги безнадёжными в случаях из ст. 59 НК РФ:

— Предприниматель обанкротился. Как ИП или как физлицо — неважно. Главное, что денег на полное погашениё долга по налогам не хватило.

— Предприниматель умер. Долги по страховым взносам, УСН, ЕНВД и патентам спишутся автоматом. Земельный налог, НДФЛ и торговый сбор спишутся, если их больше, чем стоит всё наследство предпринимателя.

— Налоговая инспекция пропустила сроки для блокировки счёта или получения исполнительного листа — а они довольно короткие. Опоздание подтвердил суд. Что может сделать предприниматель, чтобы ускорить списание, расскажем ниже.

— Приставы больше пяти лет искали ликвидное имущество предпринимателя, но не нашли. Долг перед налоговой меньше 300 000 ₽, и обанкротить ИП с такой суммой нельзя.

— Предприниматель пробовал банкротиться. Но арбитражный суд закрыл дело, потому что у предпринимателя нет денег заплатить конкурсному управляющему.

— Банк списал долг с его счёта, но не успел перевести налоговой, потому что ликвидировался. Хоть налоговая и не получила деньги, с предпринимателя обязанность снимается.

❗ Просто старый долг, который висит на предпринимателе несколько лет, налоговая не обязана признавать безнадёжным и прощать. Выжидать мифические три года бесполезно. У долга, который налоговая взыскала без нарушений, нет срока давности.

Однако иногда государство устраивает налоговые амнистии — списывает долги разом. Обычно под амнистию попадают налоги, с которыми стало ясно, что они оказались не по карману простому человеку. Поэтому государство списывает их как безнадёжные. Для ИП такое было — подробнее скажем ниже.

Первым делом должник приносит в налоговую по месту жительства документ, который подтверждает его право на списание долга:

— копию определения арбитражного суда о завершении конкурсного производства или о реализации имущества гражданина — для банкротов;

— копии свидетельства о смерти, паспортов наследников, свидетельства о наследстве и оценки стоимости наследства — если с долгами разбираются наследники;

— копию решения суда, где написано, что налоговая утратила право на взыскание недоимки из-за пропуска сроков;

— копию постановления об окончании исполнительного производства — если приставы не нашли имущество;

— копию определения суда о возвращении заявления о банкротстве — если ИП не нашёл деньги на процедуру;

— выписку из ЕГРЮЛ о ликвидации банка.

В следующие пять дней налоговая составляет справку о невозможности взыскания. А на следующий рабочий день выносит решение о признании долга безнадёжным.

Долг можно признать безнадёжным, только пока он не погашен. Если налоговая успела снять деньги со счёта, а потом выяснились основания для списания, вернуть деньги нельзя. Так сказал Высший Арбитражный Суд в п. 9 Постановления № 57.

Срок исковой давности по налогам физических лиц

Право требования появляется со дня обнаружения недоплаты.

Временные рамки выдвижения претензий определяются размером долга:

| Размер недоплаты | Срок предъявления претензий |

| От 500 руб. | 90 дней. |

| До 500 руб. | 12 месяцев со дня просрочки. |

Правом на принудительное взыскание через суд ФНС может воспользоваться в следующие сроки:

| Размер недоплаты | Срок предъявления претензий |

| От 3 тыс. | 6 месяцев. |

| Если за 3 года величина недоплаты достигла суммы более 3 тыс. | 6 месяцев с момента истечения 3 лет. |

Вклад «Трать и копи» Газпромбанк, Лиц. № 354

Трехлетний срок применим и к пеням. Сумму набежавших процентов могут истребовать также, как и основной долг – не позднее 3 лет с момента образования недоимки.

Следует учитывать, что пропущенный срок обращения в суд с заявлением может быть восстановлен. Таким образом, судебные тяжбы и принудительное взыскание в отношении должника могут затянуться на срок, превышающий три года.

Порядок взыскания зависит и от вида налога:

- Плата за имущественный и земельный налоги может быть взыскана только за три предыдущих года, следующих до даты получения неплательщиком письменного требования. Например, если ФНС требует оплатить в 2022 году задолженность за прошлые года, то имеет право взыскивать только те суммы, которые не были уплачены с 2015 по 2017 гг.

- Аналогичные правила распространяются и на транспортный налог – ФНС может потребовать уплату сборов только за последние 3 года. Однако если ТС используется для сезонных работ, то его собственник имеет право на частичное освобождение от налогов, а значит требования ФНС об уплате задолженности за период вне сезона будут незаконными.

Вклад «Растущий процент» УБРиР, Лиц. № 429

Следует учитывать, что пропущенный срок обращения в суд с заявлением может быть восстановлен. Таким образом, судебные тяжбы и принудительное взыскание в отношении должника могут затянуться на срок, превышающий три года.

Особенности списания задолженности по налоговой амнистии

Механизм списания налоговой задолженности по амнистии запускается на основании специального федерального закона (так, в 2018 году долги списывались по ФЗ-436 от 28.12.2017 г.). Налоговая амнистия предусматривает, что долги списываются в автоматическом режиме, т.е. налогоплательщикам не нужно совершать каких-либо действий (направлять заявления, посещать налоговую инспекцию и т. д.). При этом положения распространяют свое действие на те долги, которые признаются просроченными.

В 2022 году амнистия позволяла списать налоги, сформированные на 1.01.15 г. Для физических лиц списывались следующие категории долгов:

- по налоговым платежам за транспорт;

- по налоговым платежам за имущество;

- по налоговым платежам за землю.

В 2022 году информации о планах по проведению налоговой амнистии не было. Поэтому, если у вас есть необходимость в том, чтобы списать налог, нужно или использовать другие способы, или ждать принятия решения о начале амнистии.

Срок давности по налогам юридических лиц

Временные рамки для истребования долгов по сборам такие же, как и для физических лиц – 3 года. Но сама процедура истребования недоимок отличается.

Порядок взыскания долгов с ООО и ИП начинается с выдвижения письменного требования. При неисполнении требований взыскание может проводиться как через суд, так и без судебных разбирательств.

- В течение 2 месяцев с даты завершения времени, данного организации для оплаты долга, инспекция направляет в финансовое учреждение документ о списании средств.

- В течение 6 месяцев при упущенном двухмесячном сроке. В этом случае инспекция имеет право обратиться в суд. Внесудебный порядок разбирательства в данном случае уже будет упущен.

- При нехватке на счету денег для погашения долга налоговики имеют право в течение 12 месяцев после истечения срока требования взыскать необходимую сумму за счет имущества нарушителя.

Вклад «Только плюсы. Промо» Локо-Банк, Лиц. № 2707

Источник: auto-gibdd-info.ru

Исковая давность по налогам: что это и как исчисляется?

Уплата налогов физическими и юридическими лицами Российской Федерации требуется для своевременного наполнения государственного бюджета и полнообъемного содержания государственного управленческого аппарата. Налоговые отчисления также требуются для развития социальных проектов, всесторонней поддержки малоимущих категорий населения и так далее.

Для обеспечения контроля физические и юридические лица должны отправлять отчеты по налоговым обязательствам.

Что представляет собой срок давности по налогам

Исковая давность – это законодательно установленный срок, выделенный для защиты прав по судебному иску гражданина или юридического субъекта, чьи права, по его мнению, были нарушены. Если срок закончится, суд имеет право отказать в просьбе восстановить права, но только при наличии объективных причин, подкрепленных доказательствами.

Обратите внимание! В налоговом законодательстве России не расшифровано определение понятия «исковая давность». Но это относится к процессуальному праву. Налоговое законодательство указывает на определенные сроки, при пропуске которых суд может отказать налоговой службе в открытии судебного производства о взыскании налогов.

Какова величина срока давности? В ст.113 указано, что налогоплательщику дается 3 года с момента совершения налогового преступления. Тем не менее, статьи 120 и 122 предусматривают исключения – при наличии грубых нарушений правил учета расходов и доходов.

Существует много систем налогообложения, а какую из них выбрать – остается вопросом. Эта статья даст ответ.

Точка отсчета начинается с первого дня конкретного налогового срока, следующего за тем, когда правонарушение было допущено.

Сроки исковой давности для каждой категории налогоплательщиков

Всего существует три категории налогоплательщиков, обязанных своевременно платить налоги:

- физические лица;

- юридические лица;

- индивидуальные предприниматели.

На каждую категорию распространяются индивидуальные требования.

Налоговый календарь нужен каждому предпринимателю, найти его можно по ссылке.

Физические лица

В законодательстве не существует общепринятого положения для всех субъектов и случаев, при которых можно освободиться от уплаты налогов. Это правило устанавливается по отношению к двум разновидностям налогов для физических лиц – транспортному и имущественному.

Что такое патентная система налогообложения для ИП? Всю информацию вы найдете здесь.

В случае с первой категорией налогов вступает в силу третья часть статьи 363 НК, со второй – ФЗ «О налогах на имущество физических лиц».

Давность взыскания транспортных налогов составляет три года. Если представители налоговой службы обратятся в судебную инстанцию для взыскания, суд может ответить отказом только потому, что уведомление об обязательной оплате транспортных налогов не может вписываться в трехлетний период, предшествующий календарному году.

Рассматривая приведенный выше закон, внимание акцентируется на положения ст.10, в котором также указывается трехлетний срок. Если лицо не было привлечено налоговой службой к уплате налогов за пяти- или десятилетний период, ему придется внести сумму только за 3 последних года.

Юридические лица

В государственном законодательстве отсутствует нормативный акт, который позволил бы неплательщикам избавиться от необходимости оплачивать долги за определенный период. Чтобы понять, как действовать в подобной ситуации, следует обратиться к судебной практике.

Право нарушено, представители налоговой хотят восстановить его, обратившись за помощью в суд. Последний обращает внимание не только на закон, но и такое понятие, как исковая давность. Но если понятия «исковая давность по налогам» отсутствует в законодательстве, как быть в таком случае?

Оказывается, все просто. Пресекательный срок отличается от периода давности взыскания долговых обязательств. Их исчисляют с того момента, когда было направлено требование уплатить налог, а не с того момента, когда возникла такая обязанность.

Регистрация ООО: пакет документов, стоимость, сроки проведения – смотрите по ссылке.

Для юридических лиц и ИП установлен срок исковой давности, который составляет 3 года. Но это не значит, что по истечению данного времени все сокрытые налоги будут автоматически списываться. Физические лица еще имеют кое-какие шансы на списание налоговых долгов (если отсутствует имущество, которое можно продать на открытых торгах).

Специальные органы будут следить за финансовым состоянием организации. Если на расчетных счетах будут обнаружены деньги в сумме, которой вполне хватит для уплаты налогов, банковские счета будут арестованы соответствующим постановлением суда.

Индивидуальные предприниматели

Решая вопросы, связанны с возможностью или невозможностью применения сроков исковой давности взыскания налога, в правоприменительной практике также имеются в виду пресекательные сроки.

Кроме того, специалисты дополнительно обращают внимание на период, установленный для потенциальной ревизии в рамках проведения выездной налоговой проверки.

Далеко не последнюю роль играют сроки давности привлечения предпринимателя к ответственности за нарушения налогового характера.

В случае с индивидуальным предпринимателем, срок исковой давности составляет три года. Законодательство не предлагает никаких нормативно-правовых актов, устанавливающих иной срок. В судебных инстанциях рассматриваемая категория лиц также не выделяется по-особенному.

Как заполнить 3-НДФЛ правильно, вы узнаете по ссылке.

Таким образом, срок исковой давности по налогам для физических лиц составляет три года, в то время как для предпринимателей и юридических лиц этот срок не устанавливается. Но при этом судьи обязательно применяют этот срок в процессе рассмотрения дела.

Также обратите внимание на то, что даже при пропуске сроков представители налоговой инспекции сохраняют за собой право подавать исковое заявление в профильную судебную инстанцию. И если от ответчика не будет получена любая реакция, способная обратить внимание на исковую давность, скорее всего, суд примет сторону истца, и его иск будет удовлетворен.

Переплаты и сроки давности

Переплата по пеням, штрафам и налогам – не менее интересная тема. В зависимости от особенностей конкретного случая, при существенной переплате разница может:

- возвращаться обратно плательщику;

- зачитываться в счет последующих платежей.

Если фискальный орган установил фискальный орган, он должен обязательно уведомить об этом плательщика. На его юридический адрес (или физический, в зависимости от категории лица в конкретном случае) на протяжении десяти дней отправляется уведомление по почте.

Плательщик имеет право выбрать один из двух вариантов выше на свое усмотрение – либо забрать переплату, либо сделать так, чтобы ее учли при оплате других платежей по налогам.

Может ли кто-то сдать отчетность в налоговую за вас? Ответ вы найдете тут.

При выборе последнего варианта необходимо написать заявление в представительстве фискальной службы.

Обратите внимание! Выплата переплаты при наличии вины со стороны плательщика проводится в течение 3-х лет с момента ее установления. На это указывает статья 78 Налогового кодекса. При возникновении переплаты, в которой виновна налоговая служба, плательщику разрешается как потребовать денежную сумму, так и обратиться за помощью в суд.

Что касается сроков давности по подобным переплатам, он также составляет три года. Невыплаченные налоги и переплаты, по которым истек срок давности, фискальный орган должен списать. Это требование прописано в 59-й статье Налогового кодекса Российской Федерации.

Подробнее о сроках давности по налогам смотрите в этом видео:

Источник: fbm.ru