На сегодняшний день срок исковой давности по налогам является очень актуальной темой для граждан РФ.

К сожалению, это понятие в российском законодательстве не получило должного внимания, что привело к появлению множества вопросов, связанных с ним, ответы на которые можно будет найти в данной статье.

Что это такое?

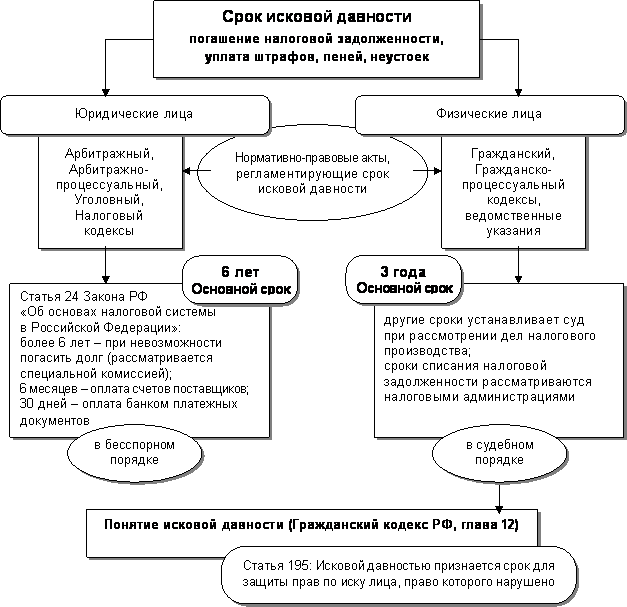

Срок исковой давности – это промежуток времени, в течение которого представители налоговой службы вправе принудительно взыскать задолженность с физического или юридического лица.

До того момента, пока этот срок не истек, соответствующий орган может взыскать с определенного лица долг. Однако осуществить это силой можно только на основании постановления суда.

Приостановление налоговой отчетности для ИП в 2022 году

Сами временные рамки исковой давности по налогам достаточно трудно определить, так как напрямую в законодательстве об этом не говорится.

Конкретный период зависит от нескольких аспектов, например, от статуса налогоплательщика или от вида налога.

ИП с долгами: можно ли сняться с учета?

Каждый год немало людей регистрируются в качестве ИП, но много и таких, кто снимается с учета. Причины у всех разные — одни неправильно выбрали направление для бизнеса, другие не рассчитали свои силы, третьих «добили» растущие страховые взносы и тотальное внедрение кассовой техники. Так или иначе, деятельность приостанавливается и принимается решение сняться с учета. Как быть, если успели накопиться задолженности?

Долги по взносам

Чаще всего у «бездеятельных» бизнесменов возникают долги именно по взносам во внебюджетные фонды — пенсионный и медицинский. Накапливаются они из-за того, что уплачивать эти взносы предприниматель должен даже тогда, когда итог бизнеса отрицательный либо он вовсе приостановлен. Чем дольше оттягивается официальное «закрытие» ИП, тем больше нарастает снежный ком задолженности перед ПФР и ФОМС.

Часто в убыточные периоды предпринимателю просто не с чего уплатить регулярные платежи в фонды, поэтому он оставляет все на потом. Ведь всю сумму взносов за себя можно уплатить вплоть до 31 декабря. Предприниматель рассчитывает, что прибыль появится в следующем квартале, однако этого не происходит. В итоге долги накапливаются.

Некоторые предприниматели заблуждаются, считая, что пока они не погасят долги перед фондами, не смогут сняться с учета. Раньше действительно для «закрытия» требовалась справка из ПФР об отсутствии задолженности. Но теперь вполне законно можно прекратить деятельность ИП, если уплачены не все обязательные платежи.

Как действовать ИП без работников

Снятие предпринимателя с учета, или как еще говорят «закрытие ИП», — это исключение его из единого реестра предпринимателей (ЕГРИП). Чтобы инициировать это исключение, нужно прийти в регистрирующий орган ФНС и подать форму Р26001. К ней нужно приложить квитанцию об уплате госпошлины.

Для каких налогоплательщиков останется срок исковой давности – 3 года?

Снять предпринимателя с регистрационного учета налоговый орган обязан. Никакого значения наличие задолженности по налогам либо взносам не имеет.

Более того, ИП обычно «закрываются» с небольшой задолженностью по взносам. А возникает она от того, что точную сумму взносов за год на момент снятия предпринимателя с учета определить невозможно. Ведь она зависит от количества дней, которые бизнесмен числился ИП. А заранее узнать, в какой именно день ИФНС снимет его с регистрационного учета, нельзя.

Внести в реестр запись о прекращении деятельности ИП инспекция должна не позже, чем через 5 дней после подачи формы. Увидеть результат регистрационных действий можно через сервис налоговой службы по адресу egrul.nalog.ru. Целесообразно осуществлять поиск по своему ИНН. Система выдаст основные данные: ФИО, ОГРНИП, дату его присвоения и дату прекращения деятельности. Кроме того, теперь уже бывшему ИП будет выдан лист записи о внесении в реестр сведений о том, что он снят с учета.

Более никакие органы предприниматель о своем«закрытии»уведомлять не обязан. Всю информацию в фонды ИФНС передаст самостоятельно.

Если есть сотрудники

Если предприниматель привлекал работников, то до описанного выше процесса нужно закрыть все вопросы, связанные с трудовыми отношениями. Сотрудники должны быть уволены, соответственно, со всеми должен быть произведен расчет. Также следует отчитаться по взносам в Пенсионный и Социальные фонды по каждому из своих бывших работников. Сделать все это нужно до того, как в ИФНС будут поданы документы на снятие с регистрационного учета.

Алгоритм действия такой:

- Сотрудники уведомляются об увольнении в связи с «закрытием» ИП в срок, прописанный в трудовом договоре.

- Направляется уведомление в Службу занятости не позднее, чем за две недели до того, как первый сотрудник будет уволен.

- Работники увольняются. В качестве основания расторжения договора в трудовых книжках указывается «в связи с прекращением деятельности индивидуальным предпринимателем, п. 1 ст. 81 ТК РФ».

- Сотрудникам выдаются все документы, связанные с работой.

- Представляется персонифицированная отчетность и Расчеты по страховым взносам в ПФР, а также форма 4-ФСС в Социальный фонд. Важно сделать это до того, как будет подано заявление о снятии с учета в ИФНС. Иначе может быть наложен штраф в размере 1000 рублей за каждый документ.

- В течение 15 дней делаются все отчисления в фонды за работников.

- В ФСС подается заявление и документы о том, что все сотрудники уволены. Если долгов нет, фонд снимет ИП с учета в течение 14 дней.

Когда все эти шаги пройдены, можно отправляться с заявлением в ИФНС.

ИП снят с учета — что дальше?

![]()

Контур.Норматив — справочно-правовая система!

Но вернемся к долгам. Снятие с учета в качестве предпринимателя не предполагает отмены задолженности. ИП не является организационно-правовой формой — это статус физического лица. Поэтому все долги по налогам и взносам, возникшие у предпринимателя в период его деятельности, должны быть погашены физическим лицом даже после «закрытия» ИП.

В конце 2017 года был принят закон № 436-ФЗ, в соответствии с которым долги по налогам физических лиц, в том числе предпринимателей, должны быть списаны. В связи с этим некоторые ИП ожидают, что им просят все вплоть до начала 2018 года. Однако это далеко не так.

Во-первых, речь в законе идет только о долгах по налогам, включая штрафы и пени, но не по всем. Например, НДПИ или акцизы списанию не подлежат. Долги же по взносам в фонды списывать и вовсе никто не собирался. Во-вторых, речь лишь о задолженностях, возникших на начало 2015 года.

Итак, задолженности по взносам придется погасить. На это бывшему ИП отводится 15 дней с даты, когда в реестр были внесены сведения о прекращении им деятельности.

Еще один миф, который имеет распространение, заключается в следующем: долги можно не уплачивать, и через три года их спишут. Срок исковой давности по подобным задолженностям действительно составляет 3 года. Однако это вовсе не означает, что спустя это время задолженности спишут.

Это произойдет лишь в том случае, если за три года в отношении этого долга не проводилось судебных разбирательств. На практике же такое можно встретить очень редко. Обычно контролирующие органы не затягивают со взысканием задолженностей на такой срок.

Важно упомянуть еще один момент — сейчас все расчеты по взносам проходят через Налоговую службу. Ранее за это отвечали сами фонды, но с начала 2017 года эти функции были переданы ФНС. Вместе с ними фонды передали в налоговую данные своего учета, в том числе о состоянии расчетов с плательщиками страховых взносов.

Процесс не обошелся без накладок — во время выгрузки остатков произошел сбой, данные передались с ошибками. Многие предприниматели получили уведомления о необходимости заплатить взносы за периоды до 2017 года, хотя по факту этих задолженностей у них нет. Как быть?

Если предприниматель уверен на 100%, что взносы были им уплачены, и может это подтвердить платежками или квитанциями, повторно уплачивать ничего не нужно. Если же неуплаченные суммы взносов относятся к периодам после начала 2017 года, с большой долей вероятности долги за предпринимателем все же числятся. При возникновении сомнений в их происхождении следует провести сверку расчетов с бюджетом.

Источник: kontursverka.ru

Срок давности по налогам юридических лиц

Рассмотрим в течение какого срока налоговая служба имеет право взыскивать задолженность по налогам и есть ли срок давности по налогам юридических лиц и ИП.

Как исчисляется срок давности по налогам для юридических лиц

Каждая юридическая организация обязана платить налог в бюджетную систему в соответствии с законодательством РФ. Если организация не платит налог по каким-либо причинам, то налоговая служба может подать в суд за несоблюдение законодательства. Но организации не всегда оплачивают всю сумму задолженности, следовательно, остается не оплаченная сумма за должником.

У многих организаций возникает вопрос: есть ли срок давности по налогам в бюджет?

Срок давности по налогам для индивидуальных предпринимателей (ИП) законодательством не установлен и списывается в случаях:

- если индивидуальный предприниматель признан банкротом;

- если индивидуальный предприниматель умер.

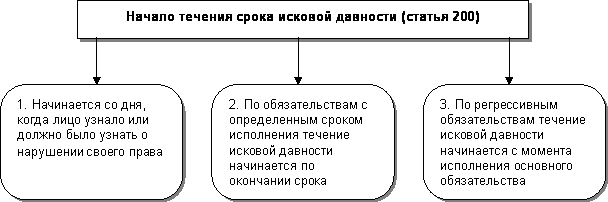

В положении НК РФ не указывается конкретная норма, которая определяет тот или иной срок давности. Для определения срока давности, нужно исходить из трех сроков:

- период, в течение которого налоговая служба может направить уведомление налогоплательщику об отсутствии оплаты (недостаточной оплаты) налога в бюджет;

- период, в течение которого налогоплательщик может добровольно оплатить (доплатить) сумму налога в бюджет, которая не была оплачена в предусмотренный законодательством срок;

- период, в течение которого налоговая служба имеет право обратиться в суд за взысканием с налогоплательщика всей неоплаченной суммы налога в бюджет.

Получите понятные самоучители по 1С бесплатно:

- Самоучитель по 1С Бухгалтерии 8.3;

- Самоучитель по 1С ЗУП 8.3.

В течение какого срока налоговая служба имеет право взыскать задолженность

Налогоплательщик, получив акт сверки расчетов с бюджетом, может обнаружить задолженность по налогам, которая за предприятием числится более трех лет. Соответственно, каждого бухгалтера интересует, что делать с этой задолженностью? Можно ли задолженность списать: если да, то как это сделать?

Рассмотрев нормы Налогового кодекса, перечисленные в статье 59 НК РФ, можно сделать вывод, что основанием для списания задолженности по налогам является судебный акт. И только судебный акт лишает налоговый орган права взыскать налоговую задолженность в связи с истечением установленного срока для ее взыскания.

Но прежде чем обращаться в суд, необходимо разобраться с задолженностью, которая числится на лицевом счете. В течение какого срока налоговая служба имеет право взыскать задолженность? Порядок и сроки взыскания задолженности указаны в статьях 46, 47, 69, 70, 75 НК РФ.

Налоговая служба имеет право обратиться в суд за взысканием задолженности по налогам за счет денежных средств налогоплательщика, находящихся на расчетном счете, в течение шести месяцев или за счет имущества в течение двух лет с даты истечения срока, установленного в требовании, направленного налогоплательщику для оплаты задолженности. Срок считается с даты, указанной в требовании направленного налогоплательщику.

Срок в течение которого налоговая служба должна направить требование об оплате:

- если недоимка выявлена в результате камеральной проверки, то требование об оплате направляется в течение 10-ти рабочих дней с момента вступления в силу Решения по акту проверки;

- в других ситуациях требование об оплате направляется в течение 3-х месяцев со дня выявления недоимки.

Как списывается задолженность по налогам

Итак, организация решила направить исковое заявление в суд для получения судебного акта, на основании которого налоговая служба спишет задолженность по налогам в бюджет в лицевом счете. Первое, что нужно сделать, это получить справку о расчетах с бюджетом, в которой будет указана задолженность.

В исковом заявлении нужно указать требования:

- признать незаконным действия налогового органа, указывающие в справке задолженность перед бюджетом, которую не имеют право взыскать;

- обязать налоговую службу выдать справку, не содержащую задолженность перед бюджетом.

Рассмотрев дело, суд может принять решение:

- обязать налоговый орган выдать справку, в которой будет указано на то, что налоговая служба утратила возможность по взысканию задолженности по налогам;

- выдать справку без указания задолженности по налогам;

В любом случае получим решение, в котором будет указано на невозможность взыскания задолженности налоговыми органами.

Но если же сумма задолженности не велика, то организация может принять решение просто заплатить задолженность по налогам и получить справку об отсутствии задолженности перед бюджетом.