Сменить объект налогообложения можно только с первого января следующего календарного года. Порядок перехода всех одинаков – нужно до 31 декабря текущего года подать в ИФНС заявление по форме № 26.2-6.

Как перейти с Усн 6% на 15%?

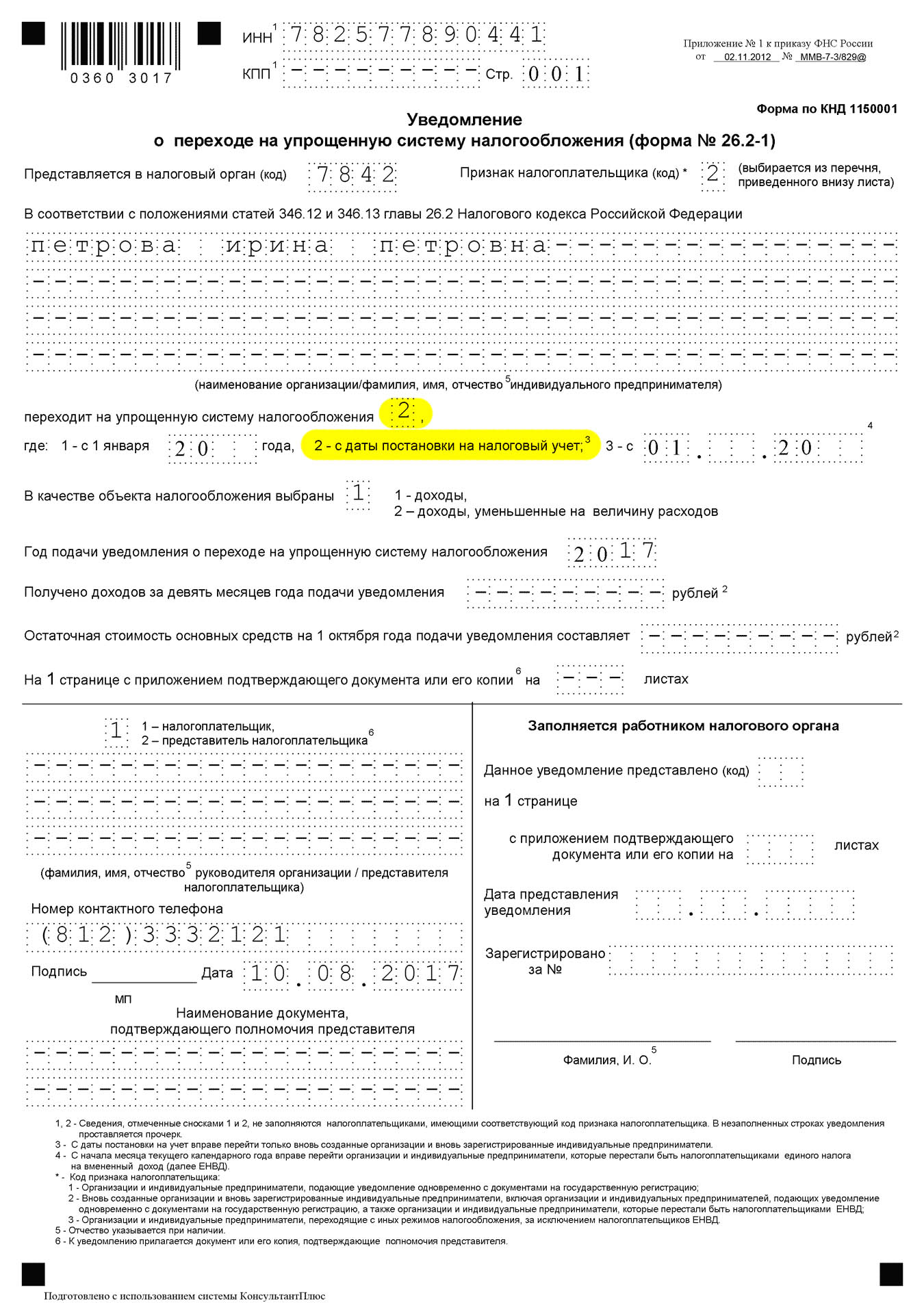

Для перехода с УСН 6% на УСН 15% нужно подать в ФНС уведомление о желании сменить объект налога до 31 декабря. При этом изменится он только со следующего года. Документ оформляется налогоплательщиком по форме 26.2-6 (лучше в 2 экземплярах) и отправляется в ИФНС почтой или сдается лично.

Кто может перейти на Усн в 2021?

В 2021 году компания вправе перейти на спецрежим, если стоимость ее основных средств на 1 октября 2020 года не превышает 150 000 000 руб. Правила перехода на УСН в 2021 году таковы, что к индивидуальным предпринимателям лимит по основным средствам не относится.

Можно ли в течении года менять систему налогообложения?

Можно ли поменять систему налогообложения в течение года? Поменять систему налогообложения в любое время и по своему желанию не возможно. Подать заявление о смене налогового режима ИП или ООО возможно лишь в декабре текущего года. Исключение составляет лишь переход на ЕНВД, или снятие с ЕНВД.

Как перейти с УСН 15% на УСН 6% (и наоборот)

Можно ли перейти на другую систему налогообложения в середине года?

Перейти с УСН на традиционную систему можно только с начала нового календарного года (п. 3 ст. 346.13 НК РФ). В течении года этого сделать нельзя.

Когда ИП может перейти на другую систему налогообложения?

Нельзя просто сменить СНО в любой удобный момент. На УСН или ОСНО можно перейти только в начале календарного года, подав заявление не позднее 31 декабря текущего года. То же касается и добровольного перехода с УСН на ОСНО. В любое время можно поменять систему налогообложения на «вмененку» и патент.

Можно ли перейти на Усн в течении года?

К сожалению, возможность перехода для уже действующего бизнеса предоставляется только раз в год. Чтобы оформить переход с ОСНО на УСН, надо подать уведомление до 31 декабря. Тогда вы сможете применять упрощёнку с 1 января 2022 года.

Нужно ли восстанавливать ндс при переходе на Усн?

С переходом на УСН для вас данное условие перестанет выполняться, а это значит, что вы в соответствии с подп. 2 п. 3 ст. 170 НК РФ будете обязаны восстановить ранее взятый к вычету НДС по тем товарам, материалам и активам, которые остались на балансе к моменту перехода на новую систему налогообложения.

Как перейти с одной системы налогообложения на другую?

- Убедиться, что компания подходит под критерии системы налогообложения. .

- Заполнить заявление о переходе на другую систему. .

- Передать заявление налоговой. .

- Подготовить копии документов. .

- Подождать, пока налоговая поменяет систему.

Кто может перейти на упрощенную систему налогообложения?

Если компания хочет перейти на УСН, то: у нее не должно быть филиалов; средняя численность работников не должна превышать 100 человек; максимальная доля иных компаний в уставном капитале должна быть не более 25 %.

Кто не может перейти на упрощенную систему налогообложения?

все иностранные компании на территории России; организации и предприниматели, в установленные сроки не представившие уведомление о переходе на УСН; микрофинансовые организации; частные агентства занятости, которые занимаются предоставлением труда работников (с 1 января 2016 года).

Когда можно подать заявление о переходе на Усн с осно?

Как перейти на упрощенку

Сделать это нужно не позднее 31 декабря или в течение 30 дней с момента госрегистрации.

Как часто можно менять систему налогообложения?

Налогоплательщик, применяющий упрощенную систему налогообложения, вправе перейти на иной режим налогообложения с начала календарного года, уведомив об этом налоговый орган не позднее 15 января года, в котором он предполагает перейти на иной режим налогообложения. . 7.

Как часто можно менять вид налогообложения?

7. Налогоплательщик, перешедший с упрощенной системы налогообложения на иной режим налогообложения, вправе вновь перейти на упрощенную систему налогообложения не ранее чем через один год после того, как он утратил право на применение упрощенной системы налогообложения.

Что входит в упрощенную систему налогообложения?

Какие налоги заменяет УСН

Упрощенная система налогообложения для ИП предусматривает освобождение от уплаты НДФЛ со своих предпринимательских доходов, а также налог на имущество с предпринимательской недвижимости и НДС. В то же время упрощенцы уплачивают взносы во внебюджетные фонды.

Источник: kamin159.ru

Как перейти с 6 на 15 УСН?

У нас есть 17 ответов на вопрос Как перейти с 6 на 15 УСН? Скорее всего, этого будет достаточно, чтобы вы получили ответ на ваш вопрос.

- Как ИП перейти на УСН доходы минус расходы?

- Какие расходы можно учесть при УСН 15?

- Как перейти с 6 на 15 УСН? Ответы пользователей

- Как перейти с 6 на 15 УСН? Видео-ответы

Отвечает Кирилл Вурдов

Для перехода с УСН 6% на УСН 15% нужно подать в ФНС уведомление о желании сменить объект налога до 31 декабря. При этом изменится он только со следующего года. Документ оформляется налогоплательщиком по форме 26.2-6 (лучше в 2 экземплярах) и отправляется в ИФНС почтой или сдается лично.

Как ИП перейти на УСН доходы минус расходы?

Если ИП или ООО применяет УСН «Доходы» в 2019 году, то чтобы сменить его на вариант «Доходы минус расходы» нужно до 31 декабря текущего года направить уведомление по форме 26.2-6. Имейте в виду, что участники договоров простого товарищества и доверительного управления имуществом не могут выбрать объект «Доходы».

Какие расходы можно учесть при УСН 15?

расходы на командировки; расходы на канцелярские товары; расходы на почтовые, телефонные и другие услуги связи; расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации (без учета НДС по ним).

Источник: querybase.ru

Как перейти на другую систему налогообложения усн

Перейти на упрощенную систему налогообложения могут как только что зарегистрированные ИП, так и уже работающие на другой системе налогообложения. Предприниматель может самостоятельно подать заявление или воспользоваться услугами профессионалов на аутсорсе. Особенно удобно сразу решить вопрос с УСН, поручив регистрацию ИП специалистам сервиса Главбух Ассистент. Они помогут подготовить все необходимые документы и правильно заполнить заявление о применении спецрежима.

Переход ИП на УСН при регистрации: порядок и сроки

В этом пункте перечислены виды деятельности, при которых УСН применять нельзя. Но в этом списке по большей части такие виды деятельности, которым ИП в любом случае заниматься запрещено. Под запрет, например, попадают производство подакцизных товаров и добыча полезных ископаемых (кроме общераспространенных). Предприниматели, которые планируют заниматься таким видом бизнеса, выбрать упрощенную систему не могут.

Остальные ИП могут сразу после регистрации работать по упрощенной системе. Для этого нужно заполнить и отправить в налоговую инспекцию по месту учета только один документ – уведомление о применении УСН. Уведомление составляется в двух экземплярах, один из которых остается у предпринимателя. Ждать ответного разрешения от ИФНС не нужно.

Подать заявление о переходе на УСН можно в течение 30 дней после регистрации. Если не уложиться в срок, то до конца календарного года придется работать на общем налоговом режиме. Перейти на УСН можно будет только с 1 января.

Можно поступить проще и отправить уведомление вместе с документами на регистрацию ИП. В этом случае указывать в бланке ИНН не надо, ведь у будущего предпринимателя его еще нет.

Но нужно учесть один момент. Не каждая налоговая инспекция имеет полномочия регистратора. В некоторых регионах созданы специальные регистрирующие инспекции. И тогда предприниматель регистрируется в одном налоговом органе, а на учете состоит в другом, по месту жительства. Если это ваш случай, то узнайте, примут ли в регистрирующей налоговой уведомление на УСН.

Где-то их без проблем принимают, а где-то требуют отдельно отправить в ИФНС по месту учета.

Переход на УСН действующих предпринимателей

Если вы уже работаете на другом режиме налогообложения, перейти на УСН вы можете, если:

- не производите подакцизные товары и не добываете полезные ископаемые (кроме общераспространенных);

- среднесписочная численность сотрудников у ИП не превышает 100 человек.

Важно! Лимиты нужно соблюдать во время работы ИП: если пороговые значения по остаточной стоимости основных средств (150 миллионов рублей) и доходам (150 миллионов в год) будут превышены, предприниматель утратит право на спецрежим

Другой порядок предусмотрен для предпринимателей, которые перестали быть плательщиками ЕНВД. П.3 статьи 346 НК РФ дает им право перейти на УСН не дожидаясь конца года. Для отправки уведомления у них есть 30 дней после прекращения обязанности по уплате ЕНВД. Чтобы успеть вовремя отправить уведомление, советуем поручить подготовку документов специалистам Главбух Ассистент. Тогда вам не придется тратить время на заполнение бумаг и походы в налоговую.

Что будет, если применять УСН не уведомляя налоговую инспекцию

Когда обнаружится, что ИП не уведомлял инспекцию о переходе на спецрежим, предпринимателю придется заплатить налоги, штрафы и пени как при общем режиме за весь период работы на УСН, плюс сдать недостающие отчеты.

Но иногда налогоплательщикам удается избежать таких санкций. В судебной практике есть случаи, когда за бизнесменами признавали право применения УСН, даже если они не заполняли уведомление. Если сотрудники налоговой инспекции все это время принимали декларации по УСН и платежи по единому налогу, не требовали отчетов и налогов, положенных при ОСНО, с точки зрения закона они признали право налогоплательщика применять УСН. Такой вывод можно найти в Постановлении АС Центрального округа от 31.05.2017 по делу № А36-2881/2016 и Постановлении АС Московского округа от 29.11.2016 по делу № А41-92205/2015.

Как подтвердить переход ИП на упрощенную систему налогообложения

Подтверждением перехода на УСН могут быть три документа:

В налоговой инспекции могут потерять уведомление и обвинить предпринимателя в том, что он применяет УСН необоснованно. Подтверждающий документ поможет отстоять свое право на спецрежим и избежать штрафов.

Подтверждение могут затребовать и контрагенты, чтобы убедиться в вашем праве не выставлять счета-фактуры или не выделять в них НДС. Для этого вы можете приложить к договору копию любого документа из перечисленных выше.

Ваш браузер не поддерживает плавающие фреймы!

УСН — это упрощенная система налогообложения. Упрощенная, да не простая.

УСН называется упрощенной по сравнению с общей системой налогообложения — ОСН . Значимые отличия — в налогах.

Транспортный, земельный и налог на имущество предприниматели на обеих системах налогообложения платят, только если у них есть транспорт, земля или имущество в собственности.

В этой статье мы разберемся с тем, кто имеет право применять УСН , как на нее перейти и когда сдавать отчеты.

Кто применяет УСН

Работать на УСН могут и предприниматели, и компании, но с ограничениями.

Ограничения по виду деятельности. На УСН не могут работать банки, производители алкоголя и сигарет, страховые компании и ломбарды.

По количеству сотрудников. Штат, включая сотрудников, оформленных по гражданско-правовым договорам, не должен превышать 100 человек.

По оборотам. На 2018 год компании и ИП могут работать на УСН , если обороты не превышают 150 млн рублей в год.

По стоимости основных средств. Бухгалтерская остаточная стоимость основных средств и нематериальных активов компании или ИП не должна превышать 100 млн рублей. Однако в расчет идет только имущество, которое при покупке стоило 100 000 Р и выше.

По доле других организаций. Компания не может работать на УСН , если долей более чем в 25% от ее уставного капитала владеют другие организации. Если ты большой бизнес с инвесторами — переходи на ОСН .

По филиалам. Компания не должна иметь филиалов.

Если какое-то из этих условий нарушается, например компания открывает филиал или у нее вырастает оборот, придется перейти на общую систему налогообложения.

Как перейти на УСН

Уведомление о переходе на УСН можно подать сразу при регистрации компании или в течение 30 дней после регистрации. Действующие компании переходят на упрощенку только с начала следующего года.

Чтобы перейти на УСН сразу после регистрации компании, к пакету документов нужно приложить уведомление по форме 26.2-1.

Действующая компания может перейти на упрощенную систему только с начала следующего года. Подать уведомление нужно с 1 октября по 31 декабря предшествующего года. То есть перейти на УСН в 2018 году уже не получится, но можно подать заявление в октябре и перейти на упрощенку с 2019 года.

ФНС не отправляет никаких бумажек о переходе на УСН , но вы можете попросить ее об этом — так спокойнее. Для этого напишите запрос в свободной форме или заполните специальный бланк. В ответ ФНС пришлет информационное письмо.

Иногда при регистрации новых ИП и компаний налоговики могут элегантно подзабыть о том, что надо поставить их на УСН . На всякий случай запросите информационное письмо, что вас перевели на упрощенную систему налогообложения. Сделайте это сразу после регистрации или после перехода на упрощенку с нового года. Никому нельзя доверять.

Когда нужно отправлять отчетность по УСН

Налог по УСН нужно оплачивать каждый квартал:

- I квартал — не позднее 25 апреля;

- II квартал — не позднее 25 июля;

- III квартал — не позднее 25 октября;

- IV квартал (за год) — ООО не позднее 31 марта следующего года, а ИП не позднее 30 апреля следующего года.

Это касается именно уплаты денег, а не подачи декларации.

Налоговую декларацию нужно подавать раз в год. Декларацию за 2017 год ООО должны были подать не позднее 2 апреля 2018 года , ИП — не позднее 30 апреля.

30 апреля в 2018 году попало на субботу, поэтому срок сдачи декларации для ИП перенесся на первый рабочий день — 3 мая.

Декларацию сдают по интернету через систему электронной отчетности, относят лично в налоговую или отправляют по почте письмом с описью вложения.

Сдать декларацию по УСН 6%

Есть целый ряд онлайн-сервисов, которые помогают автоматически формировать декларации по УСН , но мы расскажем про Тинькофф-бухгалтерию :

- Заполняем декларацию, считаем налоги и автоматически готовим платежку.

- Отправляем декларацию в ФНС через интернет, но если хотите, можете распечатать и сдать лично.

- Бесплатно выпустим квалифицированную электронную подпись ( КЭП ), чтобы отправить декларацию по интернету.

- Сформируем платежку для уплаты налога.

Совет для ИП на УСН без сотрудников

Все индивидуальные предприниматели обязаны платить за себя страховые взносы, их размер фиксирован: в 2018 году — 32 385 Р . Взносы можно оплатить раз в год — до 31 декабря, а можно платить вместе с налогом по УСН , то есть поквартально.

Чаще всего выгоднее оплачивать взносы поквартально: в этом случае сумма страхового взноса за квартал уменьшает базу для расчета налога по УСН .

Если у вас сезонная работа или нестабильная выручка — наймите профессионального бухгалтера.

Не решайте сложные вопросы по советам и статьям из интернета. Не рискуйте. Найдите профессионала.

Достаточно частым явлением в повседневности предпринимателей выступает высокий темп развития или спада потенциала бизнеса и, как следствие, переход плательщиков на другую систему или вид налогообложения. Указанное направление не обошло стороной и «упрощенку. Так как перейти с 15 УСН на 6 УСН и наоборот? Об этом более подробно будет рассказано в данной статье.

В чем отличие?

Не смотря на то, что 15 УСН и 6 УСН относятся к одной системе налогообложения, приведенные налоговые объекты имеют существенные различия, например:

Как перейти на УСН с 6 на 15?

Крайним сроком для предъявления уведомления является тридцать первое декабря года, предшествующего году, в котором планируется изменение типа упрощенной системы налогообложения. Оговоренный срок требует обязательного исполнения, так как в случае его пропуска в следующий раз возможность изменения объекта УСН будет предоставлена заинтересованному лицу лишь в следующем году.

При переходе с УСН 6 на УСН 15 следует учитывать, что в случае, если крайний срок на подачу соответствующей документации выпадает на выходной или праздничный день, то указанный термин продлевается до следующего рабочего дня. Однако откладывать подачу документов не желательно, лучше всего решить указанный вопрос заранее, не дожидаясь праздников.

Также, уведомление может быть доставлено в ИФНС путем почтового отправления. Указанный вариант является не самым благонадежным, так как с учётом специфики работы почтовых отделений РФ, данное письмо может быть попросту утеряно.

Кроме того, отправить уведомление можно в электронном варианте, используя интернет-ресурс ФНС. Для этого налогоплательщику необходимо зарегистрироваться на официальном сайте налоговой службы, после чего заполнить соответствующую заявку и отправить ее в дистанционном порядке онлайн.

Вместе с этим, следует понимать, что независимо от выбранного способа передачи оговоренной документации должностными лицами налогового органа не выдаются никакие ответные документу, позволяющие использование новой ставки по УСН. Именно это и является основным нюансом уведомительного порядка: предприниматель просто информирует органы ФНС о своём решении относительно смены объекта по текущему налоговому режиму, после чего приступает к ведению своего налогового учета по новому порядку.

Как перейти с УСН 15 на УСН 6?

Переход с УСН 15 процентов на УСН 6 процентов может быть целесообразным только в случае, если часть расходов при общем объеме выручки составляет шестьдесят или более процентов.

В остальном порядок перехода с УСН 15 на УСН 6 ничем не отличается от ранее приведенного. Как и в предыдущем случае от предпринимателя требуется подача уведомления по форме № 26.2-6, которое необходимо отправить в компетентные органы в срок до тридцать первого декабря текущего года.

Полезное видео

Источник: nalog-plati.ru