Юридическая тематика очень сложная но, в этой статье, мы постараемся ответить на вопрос «Амортизация Компьютеров При Усн 2022». Конечно, если у Вас остались вопросы Вы сможете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Выбрав объект налогообложения «доходы, уменьшенные на величину расходов», плательщик УСН в 2022 году должен вести учет полученных доходов и понесенных расходов в книге учета доходов и расходов. И на основании этой книги определять итоговую сумму налога к уплате.

Перечень расходов при УСН «доходы минус расходы»: таблица 2022 года с расшифровкой

В составе доходов «упрощенца» нужно принимать во внимание доходы от реализации и внереализационные доходы (ст. 346.15 НК РФ). При этом доходы при УСН признаются по «кассовому» методу. То есть, датой получения доходов признается день поступления денежных средств, получения иного имущества или погашения задолженности другими способами (п. 1 ст.

346.17 НК РФ).

Что «попадает» в доходы

Закрытый перечень расходов содержится в п. 1 ст. 346.16 НК РФ. В нем есть все основные расходы, возникающие у организаций. Например, зарплата, стоимость товаров, материалов, ГСМ, покупка и ремонт ОС, реклама, коммунальные и транспортные услуги, налоги и страховые взносы. Нельзя учесть выданные авансы, сам налог при УСН, представительские и другие расходы, которых нет в п. 1 ст.

Срок полезного использования основных средств

346.16 НК РФ (пп. 22 п. 1 ст. 346.16 НК РФ, Письмо Минфина от 23.03.2022 № 03-11-11/16982).

А как начисляется амортизация ОС при УСН «Доходы»? Ведь такой объект налогообложения не предусматривает списание расходов. Следовательно, в НУ погашать стоимость ОС через износ не получится. Что же касается бухучета, необходимо ориентироваться на нормы ПБУ 6/01 и вести расчет амортизации в общем порядке.

Перечень затрат, на которые упрощенец может уменьшить налоговую базу по УСН, не включает амортизацию ОС. Но при этом согласно подп. 1 п. 1 ст. 346.16 разрешается при использовании объекта «Доходы минус расходы» отнести на издержки расходы на приобретение, а также создание ОС в период применения УСН. Порядок признания подобных затрат регламентирует п. 3 ст.

346.16, предполагая равномерное погашение стоимости с момента ввода актива в эксплуатацию. Отражение в учете на последнюю отчетную/налоговую дату допускается при условии оплаты объекта, его регистрации и использовании для хозяйственной деятельности (подп. 4 п. 2 ст. 346.17).

Амортизация ОС при УСН «Доходы минус расходы»

Расчет амортизации ОС при УСН имеет свои особенности, которые зависят от объекта налогообложения, а также от того, когда было приобретено основное средство – в период применения упрощенки или до перехода. Рассмотрим, как правильно начислить амортизацию и в каком порядке отразить операции в учете компании-упрощенца.

- срок полезного использования имущества должен быть больше 12 месяцев;

- стоимость основного средства должно быть дороже 40 000 рублей бухгалтерского учета и 100 000 рублей для налогового учета;

- основные средства должны принадлежать организации на основании следующих видов договоров:

- купли-продажи;

- договоров оперативного управления;

- договоров аренды;

- договоров лизинга;

- других договоров

- основные средства должны применяться в следующих случаях:

- управленческие нужды;

- государственные полномочия;

- деятельность по выполнению работ, оказанию услуг

- при этом имущество, которое претендует на звание основных средств, может находиться в следующих состояниях, а именно:

- эксплуатироваться;

- находиться на консервации;

- находиться в пользование у организации на основании договора аренды, лизинга и т.д.;

- находиться в запасе

Рекомендуем прочесть: Почетный Работник Автомобильного Транспорта

Новое в учете основных средств в 2022 (последние новости)

При приобретении имущества необходимо определить стоимость этого имущества, по которому оно будет принято к учету. Для формирования стоимости основного средства для целей налогового учета, необходимо руководствоваться пунктом 1 статьи 257 Налогового Кодекса РФ. В этой статье сказано, что первоначальная стоимость основного средства формируется как сумма всех затрат, которые возникли в связи с приобретением этого основного средства.

По каким признакам имущество можно отнести к основному средству

Сумма амортизации зависит от того, к какой амортизационной группе относятся основные средства. Износ основных средств зависит от срока их полезного использования и поэтому они относятся к той или иной амортизационной группе. Сроки полезного использования основных средств организации определяют сами, используя для этого Постановление Правительства РФ № 1 от 01.01.2002 (в редакции от 28.04.2022). В 2022 году используется следующие амортизационные группы.

10) расходы на обеспечение пожарной безопасности налогоплательщика в соответствии с законодательством Российской Федерации, расходы на услуги по охране имущества, обслуживанию охранно-пожарной сигнализации, расходы на приобретение услуг пожарной охраны и иных услуг охранной деятельности;

Реализация (продажа)

В статье читайте про налоговый учет основных средств в 2022 году. Почти у каждой компании есть активы в виде основных средств. Разберемся, что к ним относится в налоговом и бухгалтерском учете, по какой стоимости принять их к учету, как начислять амортизацию, списывать и переоценивать. Налогоплательщик начал применять УСН с объектом “доходы”, затем купил О начислении амортизации по ОС при переходе ИП с УСН Письмо Минфина России от N / До истечения года с момента перехода на УСН он потерял право применять спецрежим.

Начисление амортизации при усн доходы в 2022 году

В итоге формируется амортизационный фонд, который по окончании срока службы того или иного актива может быть направлен на закупку новых единиц оборудования, транспортных средств, офисной техники.

1. Лимит основных средств на УСН и другие критерии

Последний пункт особенно важен, потому что он создаёт различные условия бюджета для принятия ОС в налоговый и бухгалтерский учет. Последнему нужно, чтобы основные средства начинались в 2022 году с суммы в 40 тыс. рублей, налоговому — от 100 тыс. рублей. Только тогда его можно внести в отчетность.

Также субъекты бизнеса с упрощенными схемами учета получили право сразу же амортизировать по полной цене объекты ОС, относящиеся к инвентарю (у них небольшая цена и маленький срок эксплуатации). Такие меры позволяют таким субъектам снизить нагрузку при расчете налога на имущество.

Рекомендуем прочесть: Льготы Многодетным Семьям В Воронеже 2022

Обновленные справочники применяются только для имущества, которое вошло в обиход позднее 2022 года. Делать перерасчет амортизации основных средств в 2022 году в бухгалтерском учете, как и налоговом, не нужно.

Бухгалтерский и налоговый учет основных средств в 2022 году

- на праве собственности;

- по договору простого товарищества;

- на основании соглашения о доверительном управлении;

- по договору аренды, если арендодатель переносит налоговое бремя на арендатора;

- на основании концессионного соглашения.

- До 40 000 рублей.Минимальный предел, так называемая малоценка, то есть объекты с низкой стоимостью и большим сроком работы. Их могут отметить в отчетности, как МПЗ, или поставить на учет и самортизировать. Это доступно как для обоих видов учета.

- От 40 до 100 тыс. рублей.Эта группа признаётся основным средством в бухгалтерском учете в 2022 году и стоимость при внесении в отчет амортизируется по всем правилам. В налоговом оно определяется малоценкой, потому либо тоже амортизируется, либо его траты на покупку сразу переносятся.

- Более 100 тыс. рублей.Такой лимит по основным средствам в 2022 году в бухгалтерском учете не выделяется, для объектов в этой границе нет особых правил. С налоговым учетом ситуация обстоит иначе. Средства только амортизируются любым из двух методов, если их цена оказалась больше указанной. Списывать расходы сразу допускается, но только если постановка ОС на учет была позднее последнего дня 2022 года.

А если срок полезного использования ОС от 3 до 15 лет, то расходы учитываются в течение первых трех лет применения УСН, причем в первый год в расходы включаются 50% стоимости, во второй год — 30% от стоимости и в третий год — 20% стоимости.

Учет основных средств при УСН «доходы минус расходы» в 2022-2022 годах

Бывает так, что основное средство приобретается до момента перехода на УСН, следовательно, учесть при переходе на УСН, организация с может только остаточную стоимость объекта на дату перехода. Остаточной стоимостью является разница между ценой объекта и суммой амортизации, которая была начислена. Принятие остаточной стоимости зависит от срока полезного использования основного средства.

Если учетной политикой для целей бухгалтерского учета определен упрощенный порядок учета ОС, то первоначальную стоимость ОС при УСН при приобретении их за плату составят затраты на покупку ОС и его монтаж (для случаев, когда монтаж не входит в цену покупки). При сооружении ОС — это суммы оплаты по договорам подряда и аналогичным договорам, связанным с сооружением ОС.

Расходы по основным средствам на УСН — как учитывать

В дальнейшем (с месяца, следующего за месяцем ввода ОС в эксплуатацию) в бухгалтерском учете по ОС начисляется амортизация. Бухгалтерский учет основных средств напрямую влияет на расчет налога на имущество, о нем вы можете узнать из отдельной статьи.

2. Первоначальная стоимость ОС при УСН

- в поле «стоимость (сумма расходов УСН)» — сумму расходов на приобретение ОС при УСН (включая сумму НДС при ее наличии),

- в поле «дата приобретения» — дату приобретения объекта ОС,

- в поле «срок полезного использования (УСН)» — срок полезного использования ОС при УСН,

- в поле «порядок включения стоимости в состав расходов» — «включить в состав амортизируемого имущества». Это самое важно поле для налогового учета ОС при УСН. И хотя наименование поля в программе 1С может смутить, но именно при выборе такой формулировки расходы на приобретение ОС будут учитываться в налоговом учете при УСН ежеквартально равными долями.

- в поле «Оплата» — по выбранному ОС вводится дата и сумма оплаты, если на дату документы ОС было оплачено полностью или частично.

Рекомендуем прочесть: С Пенсией Инвалида С Детства Имею Пристовы Вычитоват За Кредит

- После приобретения ОС следует зайти во вкладку «Основные средства и НМА» и выбрать там раздел «Поступление оборудования».

- Аккуратно заполнить все поля открывшейся формы.

- Открыть документ «Принятие ОС к учету» и указать в нем тип объекта, его цену, место нахождения и корреспондентский счет.

- Во вкладке «Бухгалтерский учет» указать размер амортизационных отчислений и порядок их оплаты.

- В пункте «Налоговый учет» указать стоимость ОС и порядок ее перенесения на затраты компании (если этот процесс имеет место).

Вопросы начисления амортизации, а также формирования соответствующих отчислений на затраты компании освещаются в налоговом законодательстве, а также в отраслевых инструкциях государственных ведомств, определяющих основные аспекты учетной политики на предприятии.

Линейный

- Фирмы, использующие объект «доходы минус расходы» списывают активы в течение первого года их использования.

- Компании, применяющие объект «доходы» амортизируют имущество на протяжении всего срока его службы.

- Если имущество было оплачено частично, то эти затраты также могут быть учтены.

В учетной политике для целей бухучета организация вправе установить лимит стоимости, в пределах которого основные средства учитываются в составе материалов. Этот лимит не должен превышать 40 000 руб. (абз. 4 п. 5 ПБУ 6/01). В этом случае компьютер, стоимость которого не превышает установленного лимита, можно учесть в составе материалов.

Приобретение и списание такого компьютера оформите и отразите в бухучете в обычном порядке, предусмотренном для материалов. Подробнее об этом см. Как отразить в учете поступление материалов .

Как отразить в учете приобретение компьютера

Компьютер, приобретенный без минимального программного обеспечения, использовать нельзя. Поэтому расходы на покупку и установку таких программ включайте в первоначальную стоимость компьютера как расходы на доведение до состояния, пригодного к использованию (абз. 2 п. 1 ст. 257 НК РФ).

Бухучет

- место госрегистрации – территория иностранного государства;

- при отсутствии регистрации на территории иностранного государства – место, указанное в учредительных документах, место управления организацией, местонахождение постоянного действующего исполнительного органа или постоянного представительства (если программы, работы, услуги приобретались через него) находятся за пределами России.

Учреждение получило от своего учредителя котел паровой водогрейный стоимостью 570000 руб. В том же извещении передана сумма начисленной амортизации за два предыдущих года использования оборудования: 114000 руб. Котел относится к 5 амортизационной группе, максимальный срок полезного использования 10 лет.

При применении этого способа сумма износа зависит от фактического использования объекта, чем интенсивнее он эксплуатируется, тем быстрее амортизируется. В этом случае учитывается не срок полезного использования, а ресурс ОС. Это планируемая производительность объекта за весь срок полезного использования. Расчет производится по формуле:

Начисление амортизации основных средств в налоговом учете

По требованию НК РФ в налоговом учете нужно определять срок полезного использования, учитывая положения ПП №1, однако, кодекс не содержит требований об обязательном выборе верхней границы интервала для бюджетных учреждений. Бухгалтера все-таки чаще всего выбирают максимальный период, чтобы бухгалтерский и налоговый учет содержали одинаковые данные по одному ОС.

Источник: mslaw.ru

Здание (амортизационная группа, ОКОФ)

Здания относятся к 4 – 10 амортизационным группам, в зависимости от их типа.

Обоснование

К четвертой амортизационной группе (срок полезного использования свыше 5 лет и до 7 лет) относятся:

— Здания (кроме жилых) (Здания из пленочных материалов (воздухоопорные, пневмокаркасные, шатровые и др.); передвижные цельнометаллические; передвижные деревометаллические; киоски и ларьки из металлоконструкций, стеклопластика, прессованных плит и деревянные) (код ОКОФ 210.00.00.00.000).

К пятой амортизационной группе (срок полезного использования свыше 7 лет и до 10 лет) относятся:

— Здания (кроме жилых) (Сборно-разборные и передвижные здания) (код ОКОФ 210.00.00.00.000).

К шестой амортизационной группе (срок полезного использования свыше 10 лет до 15 лет включительно) относятся:

— Здания жилые общего назначения (жилища каркасно-камышитовые и другие облегченные) (код ОКОФ 100.00.20.10).

К седьмой амортизационной группе (срок полезного использования свыше 15 лет и до 20 лет) относятся:

— Здания (кроме жилых) (Деревянные, каркасные и щитовые, контейнерные, деревометаллические, каркасно-обшивные и панельные, глинобитные, сырцовые, саманные и другие аналогичные) (код ОКОФ 210.00.00.00.000).

К восьмой амортизационной группе (срок полезного использования свыше 20 лет и до 25 лет) относятся:

— Здания (кроме жилых) (Здания бескаркасные со стенами облегченной каменной кладки, железобетонными, кирпичными и деревянными колоннами и столбами, с железобетонными, деревянными и другими перекрытиями; здания деревянные с брусчатыми или бревенчатыми рубленными стенами; сооружения обвалованные) (код ОКОФ 210.00.00.00.000).

К девятой амортизационной группе (срок полезного использования свыше 25 лет и до 30 лет) относятся:

— Здания (кроме жилых) (Овоще — и фруктохранилища с каменными стенами, колонны железобетонные или кирпичные, покрытия железобетонные) (код ОКОФ 210.00.00.00.000).

К десятой амортизационной группе (срок полезного использования свыше 30 лет) относятся:

— Здания (кроме жилых) (Здания, кроме вошедших в другие группы (с железобетонными и металлическими каркасами, со стенами из каменных материалов, крупных блоков и панелей, с железобетонными, металлическими и другими долговечными покрытиями)) (код ОКОФ 210.00.00.00.000).

— Жилые здания и помещения (жилища, кроме включенных в другие группы) (код ОКОФ 100.00.00.00).

Амортизационные группы

Четвертая амортизационная группа — Имущество со сроком полезного использования свыше 5 лет до 7 лет включительно.

Пятая амортизационная группа — Имущество со сроком полезного использования свыше 7 лет до 10 лет включительно.

Шестая амортизационная группа — Имущество со сроком полезного использования свыше 10 лет до 15 лет включительно.

Седьмая амортизационная группа — Имущество со сроком полезного использования свыше 15 лет до 20 лет включительно.

Восьмая амортизационная группа — Имущество со сроком полезного использования свыше 20 лет до 25 лет включительно.

Девятая амортизационная группа — Имущество со сроком полезного использования свыше 25 лет до 30 лет включительно.

Десятая амортизационная группа — Имущество со сроком полезного использования свыше 30 лет.

Пример из судебной практики

Общество отнесло здание цеха по производству торгового оборудования к 7 амортизационной группе и установила срок полезного использования в 181 месяц и амортизационную премию в размере 30%.

Налоговая инспекция доказала, что амортизационная группа определена неправильно. Здание такого типа относится к 10-й амортизационной группе. Налогоплательщик завысил сумму амортизации и сумму амортизационной премии (для 10-й амортизационной группы амортизационная премия не более 10%).

Суд согласился с налоговой инспекцией на основании анализа технического паспорта на здание, разрешения на ввод здания в эксплуатацию, заключения государственной экспертизы, заключения эксперта и специалиста:

Спорное здание состоит из долговечных материалов: металлического каркаса, стен из железобетонных панелей, трехслойных панелей типа «сэндвич» из стальных облицовочных листов.

Поскольку спорное здание отвечает признакам долговечности, оно относится к 10 амортизационной группе со сроком полезного использования свыше 30 лет и амортизационной премией в размере 10%.

Источник: Определение Верховного Суда РФ от 23.01.2020 № 301-ЭС19-27009 по делу № А79-6562/2018 .

Выдержка из ОКОФ

100.00.00.00 ЖИЛЫЕ ЗДАНИЯ И ПОМЕЩЕНИЯ

100.00.10.00 Здания (помещения) жилые, не входящие в жилищный фонд

100.00.10.10 Дома (помещения), предназначенные для жилья

100.00.10.11 Дома щитовые

100.00.10.12 Домики садовые

100.00.10.13 Помещения контейнерного типа жилые

100.00.10.14 Вагоны-дома передвижные для дач

100.00.10.20 Помещения, приспособленные под жилье (вагоны и кузова железнодорожных вагонов, суда)

100.00.20.00 Здания жилые, входящие в жилищный фонд

100.00.20.10 Здания жилые общего назначения

100.00.20.11 Здания жилые общего назначения многосекционные

100.00.20.12 Здания жилые общего назначения односекционные

100.00.20.13 Здания жилые общего назначения точечные (башенные)

100.00.20.14 Здания жилые общего назначения коридорные

100.00.20.15 Здания жилые общего назначения галерейные

100.00.20.16 Здания жилые общего назначения усадебные

100.00.20.19 Здания жилые общего назначения прочие

100.00.20.20 Здания общежитий

100.00.20.21 Здания спальных корпусов школ-интернатов, детских домов

100.00.20.22 Здания домов для престарелых и инвалидов

100.00.30.00 Исторические памятники

100.00.30.10 Исторические памятники, идентифицированные в основном как жилые дома

210.00.00.00.000 ЗДАНИЯ (КРОМЕ ЖИЛЫХ)

210.00.11.10.000 Здания производственные

210.00.11.10.110 Здания электростанций

210.00.11.10.111 Здания электростанций газотурбинных

210.00.11.10.120 Здания теплоэлектроцентралей

210.00.11.10.130 Здания станций теплоснабжения

210.00.11.10.140 Здания предприятий газоперерабатывающей промышленности

210.00.11.10.141 Здания заводов газоперерабатывающих

210.00.11.10.150 Здания станций газораспределительных

210.00.11.10.160 Здания холодильников

210.00.11.10.170 Здания плодоовощехранилищ

210.00.11.10.180 Здания теплиц

210.00.11.10.190 Здания вокзалов

210.00.11.10.210 Здания станций пассажирских

210.00.11.10.220 Здания станций грузовых

210.00.11.10.230 Здания станций автозаправочных

210.00.11.10.240 Здания парков таксомоторных

210.00.11.10.250 Здания электроэнергетики

210.00.11.10.260 Здания магазинов

210.00.11.10.280 Здания ресторанов

210.00.11.10.290 Здания столовых

210.00.11.10.310 Здания баров

210.00.11.10.410 Здания производственные административные

210.00.11.10.430 Здания производственные административно-бытовые

210.00.11.10.450 Здания производственных корпусов, цехов, мастерских

210.00.11.10.470 Здания гаражей наземных

210.00.11.10.490 Здания гаражей подземных

210.00.11.10.520 Здания складов производственных

210.00.11.10.710 Здания насосных станций

210.00.11.10.720 Здания компрессорных станций

210.00.11.10.730 Здания трансформаторных подстанций

210.00.11.10.740 Здания котельных

210.00.11.10.750 Здания для энергетических установок

210.00.11.10.760 Здания предприятий магистрального трубопроводного транспорта

210.00.11.10.761 Здания станций компрессорных магистрального газопровода

210.00.11.10.770 Здания предприятий связи

210.00.11.10.780 Здания электрических и тепловых сетей

210.00.11.10.781 Здания подстанций электрических (кроме глубокого ввода)

210.00.11.10.782 Здания подстанций электрических глубокого ввода

210.00.11.10.790 Здания предприятий коммунального хозяйства специализированные

210.00.11.10.791 Здания котельных отопительных и отопительно-производственных

210.00.11.10.792 Здания станций насосных канализационных

210.00.11.10.810 Здания предприятий тяжелого, энергетического и транспортного машиностроения

210.00.11.10.811 Корпус газовых турбин

210.00.11.10.812 Корпус паровых турбин

210.00.11.10.910 Здания, кроме жилых, не включенные в другие группировки

210.00.11.10.911 Здания производственного назначения, не включенные в другие группировки

210.00.12.10.000 Здания прочие

210.00.12.10.110 Здания гостиниц общего типа

210.00.12.10.130 Здания гостиниц туристских

210.00.12.10.150 Здания общежитий гостиничного типа

210.00.12.10.170 Здания мотелей

210.00.12.10.180 Здания кемпингов

210.00.12.10.190 Здания крематориев

210.00.12.10.210 Здания бань

210.00.12.10.220 Здания прачечных

210.00.12.10.230 Здания больниц

210.00.12.10.250 Здания санаториев и пансионатов

210.00.12.10.270 Здания диспансеров

210.00.12.10.290 Здания поликлиник

210.00.12.10.320 Здания баз отдыха

210.00.12.10.340 Здания баз спортивных

210.00.12.10.360 Здания спортивных школ

210.00.12.10.380 Здания спортивных залов

210.00.12.10.390 Здания дворцов спорта

210.00.12.10.420 Здания учебных заведений, кроме высших учебных заведений

210.00.12.10.440 Здания высших учебных заведений

210.00.12.10.460 Здания детских яслей и садов

210.00.12.10.470 Здания школ, школ-интернатов, школ искусств, музыкальных, художественных, хореографических, комплексных

210.00.12.10.490 Здания библиотек

210.00.12.10.520 Здания архивов

210.00.12.10.540 Здания музеев

210.00.12.10.560 Здания клубов

210.00.12.10.580 Здания домов культуры

210.00.12.10.610 Здания выставочных залов

210.00.12.10.620 Здания планетариев

210.00.12.10.630 Здания театров

210.00.12.10.640 Здания кинотеатров

210.00.12.10.650 Здания цирков

210.00.12.10.660 Здания концертных и киноконцертных залов

210.00.12.10.670 Здания филармоний

210.00.12.10.680 Здания банков

210.00.12.10.710 Здания органов правосудия

210.00.12.10.730 Здания иностранных представительств

210.00.12.10.750 Здания колоний, тюрем, следственных изоляторов, казарм для заключенных

210.00.12.10.770 Здания милицейских служб, военизированной и пожарной охраны, армейских казарм

210.00.12.10.790 Здания проходных

210.00.12.10.810 Здания туалетов

210.00.13.11.000 Здания производственные и прочие, не включенные в другие группировки

210.00.13.11.110 Здания производственные и прочие, не включенные в другие группировки

210.00.13.11.111 Здания производственные бытовые

210.00.13.11.112 Здания складов расходных горюче-смазочных материалов

210.00.13.11.113 Здания станций железнодорожных

210.00.13.11.114 Здания станций газораспределительных

210.00.13.11.115 Здания станций насосных

210.00.13.11.116 Здания теплоэлектроцентралей промышленно-отопительных (ТЭЦ)

210.00.14.10.000 Исторические памятники (в основном здания (кроме жилых))

210.00.14.10.110 Исторические памятники (в основном здания (кроме жилых))

210.00.15.10.000 Здания (кроме жилых), не завершенные строительством

210.00.15.10.110 Здания (кроме жилых), не завершенные строительством

Рубрики:

Советуем прочитать

Амортизационная группа — группа объектов амортизируемого имущества (основных средств и нематериальных активов), сформированная на основании сроков полезного использования. Основное назначение амортизационной группы – определение срока полезного использования объекта.

Обсудить

Источник: taxslov.ru

Нормы амортизации основных средств

Норма амортизации по группам основных средств учитывается в расходах в определенный момент времени. Как правило, она выражается в процентах. В налоговом учете для расчета нормы используется группировка основных средств по амортизационным группам.

Что подлежит амортизированию

По российскому законодательству амортизации подлежит имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности хозяйствующего субъекта. Такие объекты должны находиться в собственности компании, использоваться для извлечения дохода и эксплуатироваться не менее 12 месяцев.

С 2022 года все организации в обязательном порядке применяют новый федеральный стандарт бухучета «Основные средства». ФСБУ 6/2020 утвержден Приказом Минфина № 204н от 17.09.2020 .

Различают два вида такого имущества:

- основные средства;

- нематериальные активы.

Остановимся на том, как определяются нормы амортизации основных средств. Для бухгалтерского и налогового учета в РФ установлены разные правила.

Полезно знать: что такое амортизационные отчисления

Определение срока полезного использования основных средств

И в бухгалтерском, и в налоговом учете стоимость амортизируемого имущества учитывается путем равномерного списания в течение срока полезного использования. В ФСБУ 6/2020 указано, кем устанавливаются нормы амортизационных отчислений — организация определяет нормативную величину в зависимости от срока полезного использования (СПИ) основного средства. В бухгалтерском и налоговом учете порядок определения срока разный.

СПИ — это период, в течение которого амортизируемое имущество используют для целей деятельности организации (п. 1 ст. 258 НК РФ ). Этот срок организации определяют самостоятельно — на дату ввода в эксплуатацию и в зависимости от амортизационной группы (п. 3, 4 ст. 258 НК РФ).

Для разных объектов установлены различные сроки использования. Что такое норма амортизации основных средств? Это процентная величина. Она показывает, какую долю стоимости объекта в определенный период разрешается учесть в расходах организации.

Статья 258 НК РФ требует распределять имущество по амортизационным группам и исходя из этого определять СПИ. Классификация ОС по амортизационным срокам утверждена правительством РФ в постановлении № 1 от 01.01.2002 . Всего амортизационных групп 10.

Налогоплательщик сможет изменить годовую сумму и норму амортизации, если срок использования увеличивается в результате реконструкции, модернизации или технического перевооружения. И чаще всего в пределах сроков, установленных для той амортизационной группы, в которую включено такое основное средство.

Эксперты КонсультантПлюс разобрали, как начислить амортизацию ОС в НУ. Используйте эти инструкции бесплатно.

Как определить группу амортизации

Классификатор предусматривает деление всех ОС на десять амортизационных групп. По группам ОС норма амортизации определяется с учетом длительности эксплуатации оборудования, зданий, сооружений, иных объектов. Организация вправе устанавливать продолжительность полезного использования исходя из временного интервала.

В налоговом учете амортизационную группу и СПИ объекта определите по классификации ОС. А в бухгалтерском учете обычно применяют тот же СПИ, хотя для бухучета нет амортизационных групп и необязательна классификация (ст. 258 НК РФ, п. 9 ФСБУ 6/2020).

ОС ищут в классификации по наименованию. Рекомендуем просмотреть все результаты поиска и почитать примечания, а не останавливаться на первой позиции. В примечаниях пишут дополнения, уточнения или исключения к наименованию объекта. Если название ОС не нашли, то используйте синонимы.

К примеру, вместо принтер наберите печатающие устройства — у них вторая амортизационная группа.

Если не нашли группу по наименованию, ключевым словам или синонимам, то найдите ее по ОКОФ. Вот как это сделать:

- Сначала необходимо найти код основного средства в ОКОФ.

- Если код 9-значный, то отбросьте последнюю цифру и ищите в классификаторе комбинацию ХХХ.ХХ.ХХ.Х.

- Если не найдете код, то снова отбросьте последнюю цифру и повторите поиск. Если не нашли код, то ОС нет в классификации.

У 12-значного кода последнюю цифру надо заменить на 0 — ХХХ.ХХ.ХХ.ХХ.ХХ0. Начните поиск в классификаторе. Если первая попытка неудачная, то отбросьте последние 3 цифры и действуйте по инструкции для 9-значного кода.

Приведем пример поиска амортизационной группы по ОКОФ для цифровой видеокамеры. В классификации нет позиции по такому наименованию, поэтому ищем по ключевым словам — цифровая, камера, съемка, кинокамера. По этим словам тоже ничего нет.

В ОКОФ по наименованию находим позицию «Видеокамеры цифровые» с 9-значным кодом 330.26.70.13. Надо убрать последнюю цифру — получаем 330.26.70.1.

Вводим код в классификацию: позиции снова нет. Тогда опять убираем последнюю цифру и получаем 330.26.70. В классификации есть такая позиция «Приборы оптические и фотографическое оборудование». Этой позиции соответствует 3 амортизационная группа: срок полезного использования — от 3 до 5 лет.

Устанавливаем СПИ в месяцах в пределах для амортизационной группы.

Указываем минимальный срок на один месяц больше нижней границы группы, а максимальный срок совпадает с верхней. СПИ третьей группы — от 3 до 5 лет. Минимальный СПИ равен 37 месяцам (3 года x 12 месяцев + 1 месяц), максимальный — 60 месяцам (5 лет x 12 месяцев).

Как определить СПИ, если объекта нет в классификации

Если в классификаторе не упомянуто ОС, которое организация вводит в эксплуатацию, то срок его использования устанавливается на основании рекомендаций производителей и технических условий. При необходимости попросите определить СПИ того специалиста, который отвечает за эксплуатацию основного средства (Письмо Минфина № 03-03-06/1/12533 от 27.02.2019).

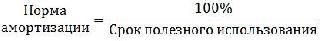

Как рассчитать при линейном методе

Применяя линейный метод, организация должна рассчитывать сумму амортизационных отчислений по каждому объекту основных средств. Для каждого объекта норма амортизации зависит от срока полезного использования и определяется индивидуально.

При линейном методе расчет установлен пунктом 2 статьи 259.1 НК РФ и имеет вид:

На практике применяется годовой и ежемесячный процент амортизационных отчислений. А вот как рассчитать годовую норму амортизации — в знаменателе расчетной формулы поставить СПИ в годах. Если необходимо определить ежемесячный норматив, то СПИ следует указать в месяцах.

Нелинейный метод

При применении нелинейного метода норма амортизации находится в прямой зависимости от того, к какой амортизационной группировке относится объект. Установлены они в пункте 5 статьи 259.2 НК РФ .

Срок полезного использования основных средств, лет

Сумма начислений за месяц определяется по каждой группе по формуле:

Пример

ООО «PPT» приобрело сервер стоимостью 120 000 руб. По классификатору из постановления правительства № 1 от 01.01.2002 такое оборудование относится ко второй амортизационной группе (СПИ от 2 до 3 лет включительно). Применяется линейный метод. Организация приняла решение установить СПИ равным 25 месяцам. Чтобы рассчитать норму амортизации в процентах за месяц, используйте формулу:

Ежемесячно на расходы списывается такая амортизационная сумма:

- счет 01 «Основные средства» в бухучете;

- счет 02 «Амортизация основных средств» бухгалтерского учета.

- Виктор петрович Стоматов

2022-04-28 05:32:23

здравствуйте как рассчитать размер платы за пользование жилыми помещениями находящихся в муниципальном жилищном фонде

2022-12-21 12:59:21

Порядок определения срока полезного использования у основных средств и нематериальных активов отличается. К примеру, СПИ нематериальных активов в налоговом учете обычно устанавливается исходя из ограничений по срокам использования объектов интеллектуальной собственности и из полезного срока использования нематериальных активов по договорам. А СПИ основных средств в налоговом учете организация определяет самостоятельно — на дату ввода в эксплуатацию, исходя из нормы амортизации по группам.

Источник: ppt.ru