Применение общей системы налогообложения обязывает предпринимателя сдавать в органы ФНС:

- декларацию 3-НДФЛ — ежегодно, до 30 апреля;

- декларацию по НДС — ежеквартально, до 25-го числа месяца, следующего за этим кварталом (статьи 163 НК РФ и 174 НК РФ).

- образец заполнения декларации 3-НДФЛ для ИП и физических лиц;

- декларация по НДС: новый бланк.

Дополнительная отчетность в налоговую предусмотрена для ИП, которые являются плательщиками акцизов, НДПИ или других специфических платежей в бюджет. Вот перечень ситуаций, когда обязанностей у налогоплательщика-предпринимателя становится больше:

- при ввозе товаров из стран ЕАЭС сдают декларацию по косвенным налогам;

- при осуществлении операций с подакцизными товарами — декларации по акцизам (статьи 179 НК РФ и 204 НК РФ). Список, какие отчеты сдавать в налоговую при торговле подакцизными товарами, включает еще декларации по объемам закупок и продаж этих товаров;

- при выплате иностранным организациям дохода, по которому выступают налоговыми агентами, — налоговый расчет о суммах выплаченных иностранным организациям доходов и удержанных налогов (статья 310 НК РФ);

- при пользовании водными объектами — декларацию по водному налогу (статьи 333.8 НК РФ и 333.15 НК РФ).

Отдельно перечислим отчеты ИП с работниками в 2022 году при применении ОСНО:

Срок сдачи отчетности ИП на УСН

- 6-НДФЛ — ежеквартально;

- РСВ — ежеквартально;

- СЗВ-М (ежемесячно) и СЗВ-СТАЖ (раз в год либо при необходимости) — в ПФР;

- 4-ФСС — в Фонд социального страхования;

- СЗВ-ТД — в ПФР по мере необходимости.

О том, как заполнить эти формы и в какие сроки сдавать, — в конце статьи.

Как перейти на ЕНВД и заполнить формы ЕНВД-1 и ЕНВД-2

Применять ЕНВД могут не только вновь зарегистрированные организации и ИП, но и уже действующие. Однако последним нужно учитывать некоторые нюансы.

Подробнее о них вы можете прочитать в статьях:

- «Порядок перехода на ЕНВД с УСН (с упрощенки на вмененку)»;

- «Переход с ОСНО на ЕНВД: порядок, правила, сроки».

Порядок перехода на ЕНВД также рассмотрен в статье «Порядок перехода на ЕНВД».

Первым шагом, ведущим к началу работы на ЕНВД, является постановка на учет в налоговом органе, в адрес которого в течение 5 дней с момента начала работы на ЕНВД налогоплательщику следует направить соответствующее заявление. Налоговым законодательством предусмотрены 2 его формы:

- ЕНВД-1 (для организаций): в документе отражается статус фирмы — российская или иностранная, ее наименование и адрес, код оказываемых услуг и место их осуществления. Что еще нужно указать в ЕНВД-1? Об этом вам расскажет статья«Как заполнить заявление по форме ЕНВД 1 (бланк)?».

- ЕНВД-2 (для ИП): в заявлении указывается Ф. И. О. будущего плательщика ЕНВД, вид его деятельности, адрес, по которому она осуществляется, и дата начала применения ЕНВД. О том, как правильно заполнить такой документ поЕНВД, говорится вэтом материале.

Способы подачи заявлений в ИФНС рассмотрены в материале «ФНС рассказала, как встать на учет по ЕНВД».

Получив указанные формы, ИФНС регистрирует ИП или компанию в качестве плательщиков ЕНВД, о чем извещает их посредством выдачи уведомлений № 1-3-Учет (для организаций) и № 2-3-Учет (для ИП). Подробнее о данной процедуре — в материалах:

- «Порядок подачи заявления о переходе на ЕНВД (вмененку)»;

- «Как получить уведомление о применении ЕНВД?».

Отчетность на упрощенной системе (УСН)

Все предприниматели, которые выбрали упрощенную систему налогообложения (независимо от объекта «доходы» или «доходы минус расходы»), ежегодно отчитываются в ФНС. В статье 346.19 НК РФ какие отчеты нужно предоставлять в ГНИ ИП без сотрудников в этом случае, — налоговую декларацию по УСН. Учтите, что налоговики поменяли бланк, и обновленную форму надо сдавать уже по итогам 2021 года.

Подробнее: как заполнить налоговую декларацию УСН

Нормами налогового законодательства установлен срок — не позднее 30 апреля следующего года, если ИП продолжает применять УСН. При прекращении применения системы или утрате на нее права действуют специальные сроки. Наемные работники увеличивают количество обязательных отчетов. Если предприниматель зарегистрировался в качестве плательщика других налогов (НДС, НДПИ, акцизов и т.д.), то он отчитывается и по ним в установленном порядке.

Кто должен сдавать?

Предоставляют документацию все предприятия и предприниматели, которые написали заявление и получили разрешение на использование данной системы. Важным моментом является то, что ЕНВД применяется не к конкретной организации или индивидуальному предпринимателю, а только к некоторым осуществляемым ими видам деятельности. Это могут быть:

- ветеринарные услуги;

- розничная торговля;

- грузовые и пассажирские перевозки;

- услуги общественного питания;

- бытовые услуги и т.д.

Конкретный список будет отличаться в зависимости от территории – он составляется и утверждается местными органами власти.

Если предприятие занимается одновременно разными видами деятельности – как входящими в этот список, так и не входящими, отчетность сдается по каждой из них. Поэтому должен вестись отдельный учет и составляться разная документация – по системе ЕНВД и по другой налоговой системе (например, по общей или УНС).

Заполняете заявление на ЕНВД для ИП? У нас вы найдете подробную инструкцию.

Нужно ли вести журнал учета прихода и ухода сотрудников? Если да, то как?

Хотите получить лицензию на охранную деятельность? Какие требования предъявляются?

Что касается видов деятельности, то, помимо данного перечня, есть еще и определенные требования к физическим показателям (например, к площади торгового зала, количеству транспортных средств или сотрудников). Если у предпринимателя эти значения выше установленного предела, то даже в случае работы в одной из данных сфер применение ЕНВД будет недопустимо.

Также не могут переходить на эту систему крупные налогоплательщики и организации с долей участия других юрлиц выше 25%.

При условии неизменности данных показателей расчет налога можно дублировать ежеквартально – то есть рассчитать его один раз и далее вовремя уплачивать одну и ту же сумму. Но при этом также нужно следить за законодательством – в случае изменения ставки величину налога придется пересчитывать.

Плательщики ЕСХН

Для предпринимателей, применяющих единый сельскохозяйственный налог, предусмотрена обязанность сдать декларацию по ЕСХН не позднее 31 марта, следующего за отчетным годом (статья 346.10 НК РФ). Это годовой отчет для ИП за 2022 год на сельхозналоге, если он остался его плательщиком. При прекращении деятельности, облагаемой сельхозналогом, декларацию сдают до 25-го числа месяца, следующего за месяцем, который ИП указал в уведомлении о прекращении деятельности, направленном в ИФНС (п. 9 статьи 346.3 НК РФ, статья 346.10 НК РФ).

Чтобы понять, какие отчеты должен сдать ИП при ЕСХН в 2021-2022 в статистику, рекомендуем найти персональный список отчетных форм по ИНН.

Подробнее: правила заполнения новой декларации по ЕСХН

Применение системы ЕНВД для ИП в 2022 году

Переход организаций и ИП на ЕНВД является добровольным. Индивидуальные предприниматели и юридические лица могут применять Единый налог на вмененный доход, если они осуществляют виды деятельности, попадающие под ЕНВД.

Применение ЕНВД не допускается:

- налогоплательщиками, чья деятельность связана с оказанием услуг в сфере общественного питания, социального обеспечения, образования и здравоохранения, в части предпринимательской деятельности по оказанию услуг общественного питания, если оказание услуг общественного питания является неотъемлемой частью процесса функционирования указанных организаций и эти услуги оказываются непосредственно указанными организациями;

- налогоплательщиками, получающими крупные доходы;

- для ИП и организаций, которые передают в аренду автогазозаправочные и автозаправочные станции;

- не допускается ЕНВД для ИП и организаций, численность наемных сотрудников которых превышает сто человек (за предшествующий календарный год), кроме организаций потребительской кооперации, а также в отношении хозяйственных обществ, единственными учредителями которых являются потребительские общества и их союзы;

- для организаций, в которых более 25% приходится на долю участия других организаций.

Единый налог на вмененный доход нельзя применять в видах предпринимательской деятельности, указанных в ст. 346.2, п.2 НК РФ.

С 1 января 2022 года ЕНВД запрещено применять при продаже товаров, подлежащих обязательной маркировке.

Самозанятость

ИП вправе стать самозанятым, не утрачивая статуса предпринимателя. Это происходит, если он отвечает требованиям, установленным к самозанятым гражданам. Если ИП стал плательщиком налога на профессиональный доход, то список отчётов для ИП без деятельности в ИФНС нулевой: ни о чем отчитываться не надо. Вместо этого он обязан формировать чек при каждом поступлении средств в специальном приложении. На основании этих чеков ИФНС рассчитывает ежемесячный платеж.

Сотрудников у самозанятых не предусмотрено по закону.

Расчет ЕНВД в 2022 году

Формула расчета ЕНВД в 2022 году не меняется, изменяются только ее составляющие.

ЕНДВ годовой = БАЗ Д * ФизПок * 15% * К1 * К2, где:

- БАЗ Д – показатель базовой доходности, установленный п.3 ст. 346.29 НК РФ;

- ФизПок – физический показатель деятельности на ЕНВД (количество квадратных метров торговой точки, количество сотрудников, т.п.);

- 15% — налоговая ставка для ЕНВД;

- К1 – федеральный коэффициент-дефлятор. На 2020 год его размер определен как 2,009;

- К2 – региональный коэффициент-дефлятор. Устанавливается местными властями в зависимости от места ведения деятельности и экономических показателей.

Информация о К2 содержится в региональных Законах ЕНВД.

Однако ЦБ РФ своим указанием №3210-У от 11.03.2014, которое вступило в силу с 1.06.2014, для всех предпринимателей, в том числе и применяющих ЕНВД, упростил порядок соблюдения кассовой дисциплины. ИП могут не заполнять кассовую книгу и соответственно приходно-расходные ордера, если они ведут учет показателей для целей налогообложения. Им разрешено не устанавливать лимит кассы, а, следовательно, без ограничений хранить денежные средства в кассе.

Отчетность ИП с наемными работниками

Если у предпринимателя есть наемные работники, которым он выплачивает заработную плату, то у него возникает обязанность отчитываться в ИФНС:

- по страховым взносам — расчет РСВ;

- по НДФЛ — форма 6-НДФЛ.

Дополнительно придется ежемесячно сдавать отчеты СЗВ-М, а при наличии кадровых перемещений СЗВ-ТД в Пенсионный фонд России, форма СЗВ-СТАЖ сдается раз в году. В Фонд социального страхования (ФСС) предприниматели с наемными работниками отчитываются по взносам от несчастных случаев на производстве и профессиональных заболеваний по форме 4-ФСС ежеквартально.

Нужно ли сдавать 3-НДФЛ ИП на ЕНВД и как это правильно сделать

Согласно статье 346.26 Налогового Кодекса РФ, предпринимателям, применяющим ЕНВД в своей компании, не нужно платить НДФЛ с доходов, которые получены в результате деятельности. Но иногда бизнесменам приходится вносить в бюджет сумму налога на доходы физических лиц. Стандартизированный бланк декларации 3-НДФЛ разработан Приказом ФНС в 2019 г. Его предоставляют в налоговую службу физлица, индивидуальные предприниматели. А также изучите отзывы о работе в Озон в группе https://vk.com/rabota_v_ozon_otzivi.

Нужна ли сдача 3-НДФЛ для ИП на ЕНВД

Бизнесмены обязаны рассчитывать величину НДФЛ, составлять декларацию, отправлять ее в ИФНС по форме 3-НДФЛ, перечислять налог в следующих случаях:

- ИП получил прибыль, которая не может по закону облагаться ЕНВД. Если предприниматель оказывает услуги по перевозке пассажиров и в один момент он продал средство передвижения, то полученный доход он обязан обложить НДФЛ, поскольку вмененка не распространяется на такой вид деятельности, как реализация ОС. Но если предприниматель использует УСН и ЕНВД, то тогда он может не сдавать декларацию 3-НДФЛ, поскольку прибыль от продажи техники облагается в рамках упрощенки.

Нужно ли сдавать 3-НДФЛ ИП на ЕНВД

- Предприниматель занимается несколькими видами деятельности и использует две системы — ЕНВД и ОСН. В этом случае за прибыль, полученную

- в рамках основного режима налогообложения, он должен отчитаться в налоговой и составить декларационный документ 3-НДФЛ.

- Предприниматель реализует имущество в качестве обычного физлица. Доход от продажи облагается налогом на доход физических лиц.

- Компания утратила право применять вмененку. Например, в течение года число сотрудников, трудящихся в компании, превысило 100 человек. Тогда ИП переходит на ОСН и по итогам отчетного периода должен предоставить документ по форме 3-НДФЛ.

- Бизнесмен оформляет 3-НДФЛ как простой гражданин для получения вычета и возврата НДФЛ из бюджета.

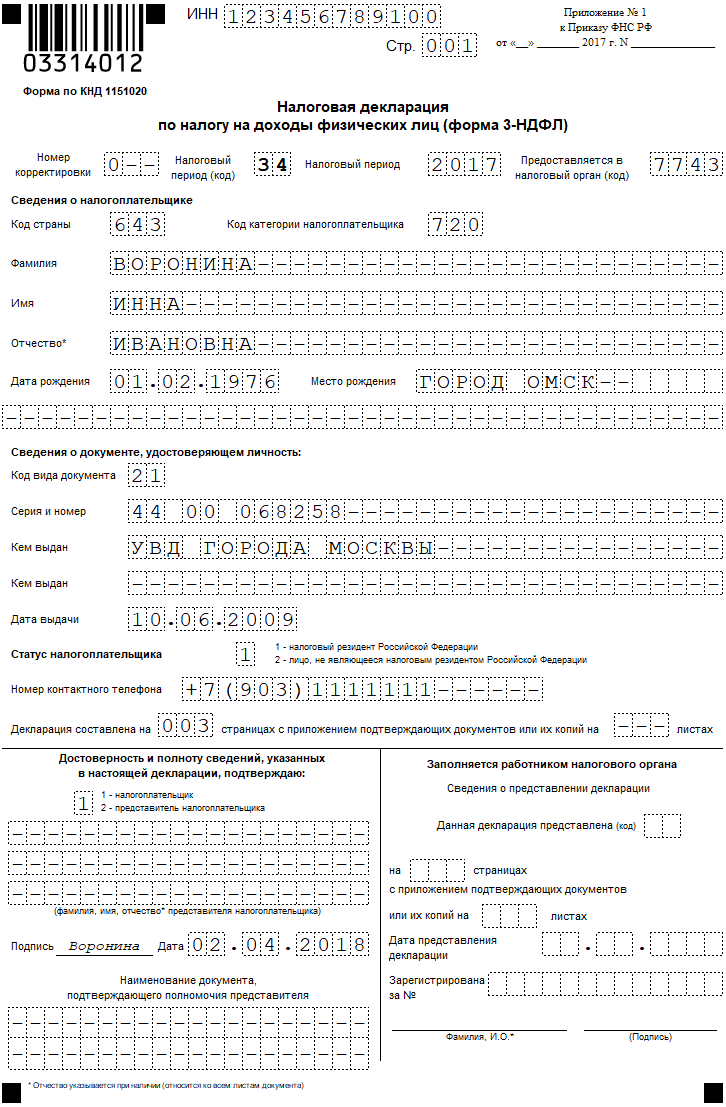

Титульный лист отчета

Обратите внимание! Правила применения единого налога на вмененный доход обозначены в 26 главе НК РФ. Если предприниматель не выплачивает налог на доходы физлиц, то сдавать декларацию не нужно. Также плательщик ЕНВД не исчисляет и не платит НДС.

Предприниматели, не находящиеся на спецрежиме ЕНВД, также обязаны составить декларацию. Там будут находиться нулевые показатели. Бланк заполняется не полностью, а лишь титульник и 1, 2 разделы.

Заполнение декларации

Для заполнения применяется унифицированный бланк документа, общий для физлиц и компаний. Основная разница заключается в содержании. Отличительные нюансы оформления декларации индивидуальным предпринимателем:

- на титульном листе в поле «Код категории» вводят 720;

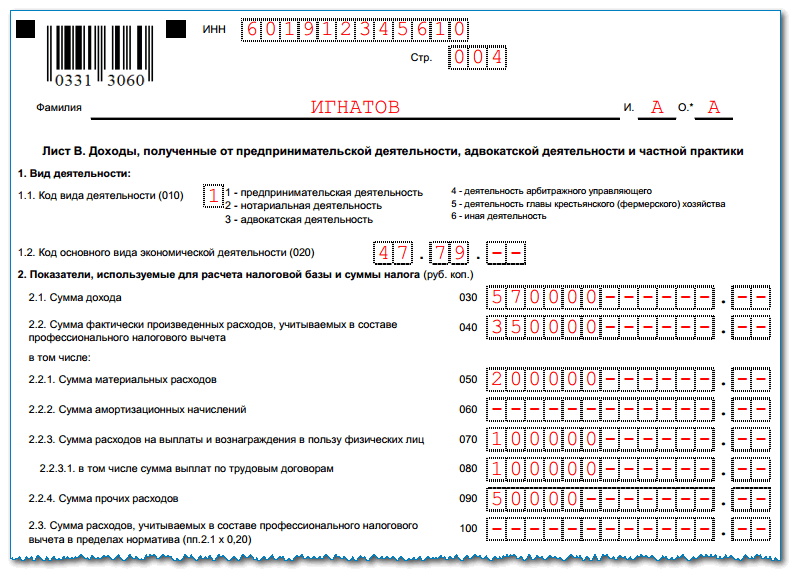

- заполняют лист В.

Образец листа В

В другие листы сведения записывают в случае необходимости. Заполняя бланк 3-НДФЛ, нужно придерживаться некоторых правил:

- все данные записывают авторучкой с черными или синими чернилами. Возможен второй вариант — на сайте ФНС заполнить образец и распечатать его;

- выбирают листы отчета, которые соответствуют полученным доходам;

- не допускаются исправления и помарки;

- каждый лист декларации заверяется подписью руководителя;

- расчетные данные в отчете должны соответствовать прилагаемым бумагам.

Важно! Если предприниматель или сотрудник налоговой службы обнаружит ошибки или недочеты в сданной отчетности, то допускается сдача уточненной декларации.

Если предприниматель самостоятельно составляет документ, то необходимо воспользоваться стандартизированным образцом за соответствующий налоговый период. Пример заполнения декларации поможет ознакомиться с нюансами и тонкостями, которые необходимо знать.

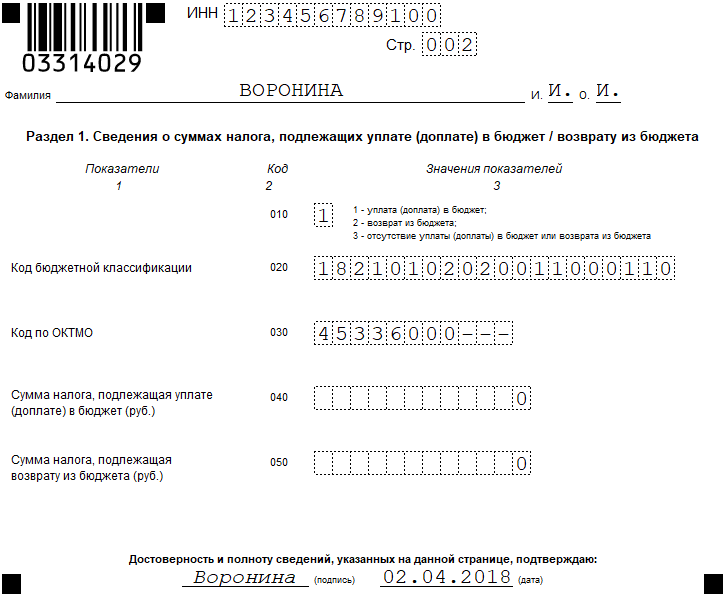

Внесение данных в отчет 3-НДФЛ происходит в такой последовательности: сначала заполняют титульный лист, потом лист В, раздел 1 и 2. В титульнике понадобится указать сведения о налогоплательщике:

- ФИО;

- паспортные данные;

- номер ИНН;

- место проживания.

На этом же листе заполняют клетку с кодом отчетности — год. Бланк В предполагает внесение сведений в такой последовательности:

- В строчке 010 нужно поставить «1» — это код деятельности для бизнесменов.

- В строке 020 пишут код по ОКВЭД, его можно отыскать в выписке из ЕГРИП, если у компании несколько видов деятельности, то по каждому оформляют отдельный лист, результат по итогу указывают в последнем.

- В пункте 2 вводят суммы доходов и расходов.

- В третьем пункте — итоговая сумма по всем листам В.

- В пункте 4 вводят данные по бизнесу — год постановки на учет и необлагаемый доход.

- Пункт 5 заполняется, если налоговая база менялась, и размер НДФЛ стал другим.

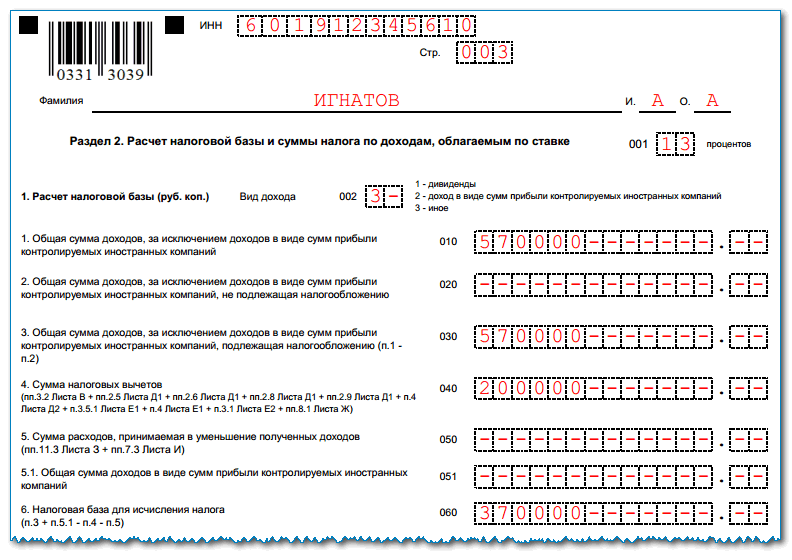

Обратите внимание! Раздел 2 отражает величину полученного предпринимателем дохода и порядок исчисления суммы налога к уплате. Например, предприниматель за год получает доход в размере 250 тыс. руб. Он его указывает в строчке 010. НДФЛ, который он должен уплатить, составит 32 500 руб. (250 000 * 0,13).

Сумму указывают в поле 070.

Раздел 2 в 3-НДФЛ

Из строки 100 переносится размер авансовых платежей, которые вносились ИП на протяжении года. Например, 13 тыс. руб. В строке 121 указывается величина НДФЛ к доплате — 19 500 руб. (32 500 — 13 000).

В раздел 1 в строку 040 ставится рассчитанная предпринимателем сумма налога из второго раздела. Тут же пишут КБК и ОКТМО.

Сроки уплаты и сдачи декларации

Отчетный период подачи документа — календарный год. Декларацию необходимо отправить в инспекцию по адресу регистрации ИП с 5 января до 30 апреля года, который следует за отчетным.

Оплата НДФЛ должна осуществиться до 15 июля.

НДФЛ для ИП на ЕНВД без работников

Компания может функционировать без сотрудников. Тогда, если предприниматель не нанимает персонал, за который он как налогоплательщик обязан перечислять НДФЛ, по сути, не должен оформлять декларационный документ за работников.

Но, поскольку предприниматель сам получает доход от своей деятельности, то составление отчета по форме 3-НДФЛ на ЕНВД будет обязательным. Но ИП сдаст декларацию за себя.

Обратите внимание! Актуален вопрос, надо ли ИП сдавать декларацию 3-НДФЛ при ЕНВД, если индивидуальный предприниматель не осуществлял свою деятельность и у него нет расчетных данных. В этом случае составлять нулевую отчетность 3-НДФЛ он не должен.

Компания, работающая без сотрудников, освобождается от подачи бумаг 2-НДФЛ и всех отчетов в ФСС. Но до завершения отчетного периода он обязан внести платежи в ФОМС и ПФ РФ. Сдать нужно только декларацию по ЕНВД.

Штрафные санкции

Правила расчета и условия начисления штрафных санкций регламентированы статьей 119 НК РФ. Если предприниматель не успеет вовремя подать декларацию, то ему будут начислять дополнительные проценты от величины налога. Пени оставляют 5 %.

Штраф копится за каждый месяц просрочки, даже за неполный. Максимальный процент, который могут начислить, равен 30 % от размера НДФЛ. Минимальный штраф равен 1000 руб.

Например, предприниматель сдал декларационный документ 3 июля. Это означает, что он просрочил май, июнь и даже июль. Несмотря на то, что в июле прошло всего три дня, величина штрафа будет составлять 5 %, умноженные на три месяца просрочки. Эту сумму можно проверить так — санкция = 15 % от размера НДФЛ по отчетности.

Важно! Если бизнесмен отправит декларацию с опозданием на два дня, то даже такой срок повлечет выплату штрафов. Это касается и тех случаев, когда предприниматель сдает отчетность с нулевыми показателями.

Компания может сдать декларационный документ в следующих вариантах:

- бумажная форма на выбор вручается при личном посещении инспекции, через доверенное лицо, отправляется через почту с описью — это актуально для фирм с численностью сотрудников не более 100 человек;

- электронная форма.

Граждане, зарегистрированные в ИФНС как индивидуальные предприниматели, должны отчитываться перед налоговой за свою деятельность, несмотря на то, работала ли компания или по какой-то причине находилась в простое. Отчетность оформляется в форме декларации 3-НДФЛ. В бланке указывают сведения о доходах, расходах, НДФЛ. ИП составляет отчет единожды в год по завершении календарного периода.

Источник: samsebeip.ru

Если ооо на енвд какие отчеты сдавать

Отчетную документацию, которую обязаны сдавать в контролирующие органы юрлица, можно условно разделить на 5 групп:

- Отчетность по выбранному налоговому режиму.

- Отчетность за сотрудников (обязательна, так как в любой организации есть как минимум один трудящийся – руководитель).

- Бухгалтерская отчетность.

- Отчетность по прочим налогам.

- Статистическая отчетность (в Росстат).

Примечание: дополнительно к сдаче отчетности ведется учет кассовых операций, а также ООО на УСН ведут учет доходов/расходов в КУДиР.

Если не хочется разбираться в куче отчетности и тратить время на походы в налоговую, можете воспользоваться этим онлайн-сервисом, в котором есть бесплатный пробный период.

Представляется в инспекцию ФНС по месту постановки на учет юрлица (обособленного подразделения юрлица / по месту фактического ведения деятельности ЕНВД).

За год – до 28 марта следующего года включительно

Декларация – по итогам года до 30 марта следующего года включительно

При совмещении разных систем налогообложения сдавать отчетность следует раздельно по каждому применяемому налоговому режиму.

Отчетную документацию за сотрудников можно условно поделить на 3 категории в зависимости от инстанции, в которую представляется такая отчетность: ИФНС, ФСС и ПФР.

При подаче физлицом заявления о выходе на пенсию – в течение 3 дней с момента обращения лица к работодателю

До 20 числа (включительно) месяца, следующего за расчетным периодом (когда бланк сдается на бумаге), или до 25 числа месяца, идущего за расчетным периодом (при подаче в электронном виде)

Все компании обязаны ежегодно сдавать бухгалтерскую отчетную документацию в ИФНС по месту регистрации, независимо от используемого налогового режима и количества наемного персонала.

Бухотчетность сдается по итогам календарного года не позже 31 марта года, следующего за отчетным.

Количество представляемых бланков зависит от категории организации.

Малые предприятия (персонал – до 100 человек, выручка до 800 млн. руб. в год) сдают:

- бухгалтерский баланс (форма 1);

- отчет о финансовых результатах (форма 2).

Примечание: причем такая отчетность может представляться как по стандартной, так и по упрощенной форме.

Все прочие организации (средние, крупные, крупнейшие налогоплательщики) дополнительно представляют:

- отчет об изменении капитала (форма 3);

- отчет о движении денежных средств (форма 4);

- отчет о целевом использовании средств (форма 6);

- пояснения к бухгалтерской отчетности в текстовом или табличном виде.

Некоторые предприятия по роду деятельности попадают под дополнительное налогообложение и, соответственно, должны отчитываться в ИФНС по таким налогам и сборам:

| Налог/сбор | Вид отчетности | Сроки подачи |

| Транспортный | Декларация по транспортному налогу | По результатам года не позже 1 февраля следующего года |

| Водный | Декларация по водному налогу | По результатам каждого квартала не позже 20 числа месяца, идущего за расчетным кварталом |

| Земельный | Декларация по земельному налогу | По итогам года не позже 1 февраля следующего года |

| Подакцизный | Декларация по акцизам | Ежемесячно до 25 числа следующего месяца (за прямогонный бензин и денатурированный спирт: до 25 числа третьего месяца, идущего за расчетным) |

| Извещение об уплате аванса и копии платежных документов | Не позже 18 числа текущего месяца | |

| На игорный бизнес | Декларация по налогу на игорный бизнес | По итогам каждого месяца не позже 20 числа следующего месяца |

| На добычу полезных ископаемых | Декларация по НДПИ | Ежемесячно не позже последнего числа следующего месяца |

| Регулярные платежи за пользование недрами | Расчет платежей за пользование недрами | Ежеквартально не позже последнего числа месяца, идущего за расчетным кварталом |

| Сбор за пользование водными ресурсами | Сведения о выданных разрешениях и суммах сбора к уплате | В течение 10 дней со дня выдачи разрешения |

| Сведения о количестве объектов, изъятых из среды обитания | Не позже 20 числа месяца, идущего за последним месяцем срока действия разрешения | |

| Сбор за использование объектов животного мира | Сведения о выданных разрешениях на добычу животных | В течение 10 дней со дня выдачи разрешения |

Все компании обязаны представлять в Росстат экземпляр годовой бухгалтерской отчетности (включая отчет о финансовых результатах и прочие приложения при их наличии) в срок не позже трех месяцев с окончания отчетного года.

Сдавать статистическую отчетность по формам, утвержденным Росстатом, должны фирмы, относящиеся к категории малых предприятий, которые попали под выборочное наблюдение, а также компании, относящиеся к сектору среднего, крупного и крупнейшего бизнеса.

- перечень отчетов, которые следует представить;

- сроки их подачи;

- инструкции по заполнению отчетной документации.

Отчетность в Росстат также подают все малые предприятия в рамках сплошного наблюдения, которое проводится один раз в 5 лет. Следующая тотальная проверка состоится за 2020 год, соответственно, отчитаться перед органами статистики предстоит всем представителям малого бизнеса в 2021 году.

Отчетность ООО на ЕНВД несколько отличается от отчетности фирм на общем режиме налогообложения. О том, какой вид отчетности ООО на ЕВНД следует подавать в контролирующие органы и в какие сроки, пойдет речь в данной статье.

Какую отчетность и когда сдавать на ЕНВД

Отчет с расчетом суммы ЕНВД, в силу п. 3 ст. 346.32 НК РФ, подается однократно до 20-го числа месяца, идущего за окончившимся кварталом.

В налоговые органы вмененщик также предоставляет:

- сведения о среднесписочной численности – до 20 января;

- 2-НДФЛ – не позднее 1 апреля.

В ФСС однократно в течение квартала сдается форма 4-ФСС: до 20-го числа месяца, идущего за отчетным кварталом, на бумаге, до 25-го – в электронном формате.

Также раз в квартал в ПФР форма РСВ-1 предоставляется не позднее 15-го числа 2-го месяца, идущего за истекшим кварталом, в бумажном варианте или до 20-го – в электронном.

Кроме того, если вмененщик уплачивает налоги, которые ЕНВД не заменяет (например транспортный или земельный), необходимо сдавать отчетность и по этим налогам в сроки, установленные НК РФ.

Сроки перечисления налогов и сборов на ЕНВД

Уплата вмененного налога осуществляется (п. 1 ст. 346.32 НК РФ):

За 1-й квартал – до 25 апреля;

За 2-й – до 25 июля;

За 3-й – до 25 октября;

За 4-й – до 25 января.

Сумма взносов в ПФР и ФСС перечисляется ежемесячно до 15-го числа месяца, следующего за месяцем их начисления.

Какую отчетность не надо сдавать на ЕНВД?

Согласно п. 4 ст. 346.26 НК РФ налогоплательщик на ЕНВД не сдает декларации:

- по налогу на прибыль;

- по налогу на имущество;

- по НДС.

Итоги

ООО-вмененщикимеет право отчитываться перед налоговыми органами меньшим объемом отчетности, в отличие от ООО на общем режиме. Однако нахождение на ЕНВД не освобождает от исчисления и уплаты страховых взносов в ФСС и в ПФР, а также налогов, которые ЕНВД не заменяет.

Отчетность ООО на ЕНВД несколько отличается от той, которую подают организации, находящиеся на общей системе расчета налогов. О том, какой вид отчетности ООО на ЕНВД нужно подавать и в какие сроки, вы можете узнать из следующей статьи.

Виды отчетности на ЕНВД, сроки предоставления

Кроме того, организации и предприниматели, которые находятся на вмененке, должны предоставлять в налоговую службу следующую отчетность:

- 2-НДФЛ ― до 1 апреля (включительно) следующего за отчетным года;

- 6-НДФЛ ― ежеквартально до конца следующего за отчетным периодом месяца;

- информация о среднесписочном числе работников организации — до 20 января.

Помимо прочего, организации на вмененке формируют и отправляют в ФНС каждый год и бухгалтерскую отчетность. Сделать это необходимо до 31 марта года, следующего за отчетным.

Еще одной формой отчетности для подачи в контролирующие органы является 4-ФСС. Если расчет составляется на бумажных носителях, то отчитаться требуется не позднее 20-го числа месяца после отчетного периода. При формировании 4-ФСС в электронном виде те же действия должны быть осуществлены до 25-го числа включительно.

Также налогоплательщики на ЕНВД должны подать в ПФР отчетность по форме РСВ-1. Данный расчет следует подготовить и сдать до 15-го числа 2-го месяца после отчетного периода, а с использованием средств ТКС — не позже 20-го числа.

ВАЖНО! Начиная с 2017 года действует новый порядок сдачи отчетности по страховым взносам.

Кроме того, если субъект на вмененке платит налоги, которые ЕНВД не заменяет (к примеру, налог на транспорт), необходимо подготовить отчеты и по ним в сроки, установленные НК РФ.

Сроки уплаты налогов на ЕНВД

Начисление ЕНВД происходит ежеквартально. Срок уплаты осуществляется немного позже, чем представление декларации. Организациям и ИП на этом режиме следует погасить задолженность по налогу не позже 25-го числа после отчетного квартала.

Взносы в ПФР и ФСС должны регулярно перечисляться организациями до 15-го числа месяца, следующего за периодом их начисления.

Какие отчеты на вмененке сдавать не нужно

Плательщикам ЕНВД нет необходимости сдавать отчеты по следующим налогам:

- НДС (кроме налога на ввозимые через границу товары);

- на имущество (если налогооблагаемая база не представляет собой кадастровую стоимость);

- на прибыль.

Организации на ЕНВД должны сдавать в налоговые органы меньшее количество отчетов, чем организации, работающие на общем режиме. Однако нахождение на вмененке не освобождает от уплаты иных налогов, начисление которых производится на общих основаниях, и сдачи отчетности по ним.

Источник: nalog-plati.ru