Простые или статические методы базируются на допущении равной значимости доходов и расходов в инвестиционной деятельности, не учитывают временную стоимость денег.

К простым относят: а) расчет срока окупаемости; б) расчет нормы прибыли.

Норма прибыли показывает, какая часть инвестиционных затрат возмещается в виде прибыли. Она рассчитывается как отношение чистой прибыли к инвестиционным затратам.

т _ Чистая прибыль

Дисконтированные методы оценки эффективности инвестиционного проекта характеризуются тем, что они учитывают временную стоимость денег.

При экономической оценке эффективности инвестиционного проекта используются широко известные в мировой практике показатели:

• приведенная стоимость (ГУ);

• чистая приведенная стоимость (ОТУ);

• срок окупаемости (РВР);

• внутренняя норма доходности(ШК);

• индекс рентабельности (прибыльности) (РІ).

Приведенная стоимость (РУ). Задача любого инвестора состоит в том, чтобы найти такое реальное средство, которое принесло бы в конечном итоге доход, превосходящий расходы на его приобретение. При этом возникает сложная проблема: деньги на приобретение реального средства необходимо расходовать сегодня (в момент ^=0), отдачу же инвестиция обычно дает не сразу, а по прошествии какого-то промежутка времени (в момент ^=1). Следовательно, для решения поставленной задачи необходимо определить стоимость реального средства с учетом отдаленности во времени будущих поступлений (доходов) от его использования.

статические методы оценки эффективности инвестиций

В общем случае, чтобы найти приведенную стоимость РУ любого средства (реального или финансового), используемого в течение определенного холдингового периода шага расчета, необходимо величину ожидаемого потока дохода от данного средства (С1) умножить на величину 1/(1+г):

где г определяет доходность наилучшего альтернативного финансового средства с таким же холдинговым периодом и аналогичным уровнем риска.

называют фактором дисконта (коэффициентом дисконтирования). Доходность альтернативного финансового средства г называется нормой (ставкой) дисконта. Ставка дисконта определяет издержки упущенной возможности капитала, поскольку характеризует, какую выгоду упустила фирма, инвестировав деньги в реальные активы, а не в наилучшее альтернативное финансовое средство.

Чтобы определить целесообразность приобретения реального средства стоимостью Со руб. необходимо:

а) оценить, какой поток дохода С1 за холдинговый период он ожидает от реального средства;

б) выяснить, какой финансовый инструмент (ценная бумага) с таким же холдинговым периодом имеет, тот же уровень риска, что и планируемый проект (покупка станка);

в) определить доходность г этой ценной бумаги в настоящее время;

г) вычислить приведенную стоимость РУ планируемого потока дохода С1 путем дисконтирования будущего потока доходов:

д) сравнить инвестиционные затраты Со с приведенной стоимостью РУ:

если РУ > Со, то реальное средство можно покупать;

Методы оценки инвестиционных проектов

4. Верно ли утверждение, что при оценке реальных проектов ставка дисконта г определяет издержки упущенной возможности капитала?

а) да, но только для долгосрочных проектов;

б) да, но только для проектов длительностью 1 холдинговый период;

Если приемлемая ставка дисконта составляет величину г=14%, то чему равна чистая приведенная стоимость данного проекта?

6. Фирма инвестирует в проект 100 тыс. рублей и ожидает, что через год она получит 112 тыс. рублей. Если приемлемая ставка дисконта составляет г=15%, то оправдана ли такая инвестиция с точки зрения правила NPV?

в) нельзя дать однозначный ответ;

г) целесообразность инвестиции определится в этом случае сроком окупаемости.

7. Каким образом при оценке проекта по сроку окупаемости учитывается ставка дисконта?

а) для оценки фактора инфляции;

б) как нижняя граница срока окупаемости;

в) как верхняя граница срока окупаемости;

Если приемлемая ставка дисконта r=10%, а срок окончания любого проекта фирма определила в 3 года, то какой из проектов может быть принят на основании дисконтированного срока окупаемости?

9. Фирма решила оценить проект с использованием метода

IRR:

| Проект | С0 | С1 | С2 | С3 | С4 |

| B | -150 | +40 | +70 | +80 | +90 |

Если приемлемая ставка дисконта составляет 20%, то можно ли принять такой проект?

10. Имеются два альтернативных проекта А и В, для которых вычислены значения IRR:

— для проекта А — IRR = 18%

— для проекта В — IRR = 25%

Может ли сложиться ситуация, что проект А окажется все же предпочтительней проекта В?

а) нет, так как согласно правилу IRR надо предпочесть проект, у которого IRR больше;

б) для альтернативных проектов вообще нельзя применять метод IRR;

в) такое может случиться, если ставка дисконта для проекта А окажется значительно выше ставки дисконта для проекта В;

г) это может произойти, если данные проекты будут иметь различные структуры денежных потоков во времени.

Источник: finances.social

Статические методы оценки эффективности инвестиционных проектов

Расчет показателя периода окупаемости инвестиций выполняют по формулам:

Достоинства и недостатки метода определения срока окупаемости инвестиций.

Метод расчета бухгалтерской рентабельности инвестиций (ROI).

Критерий принятия управленческого решения по методу расчета бухгалтерской рентабельности инвестиций (ROI):

Достоинства и недостатки метода расчета бухгалтерской рентабельности инвестиций (ROI):

Метод сравнения прибыли.

Динамические методы оценки эффективности инвестиционных проектов

Виды динамических методов оценки эффективности инвестиционных проектов.

Метод расчета чистого приведенного эффекта

Критерии принятия инвестиционного проекта согласно методу расчета чистого приведенного эффекта следующие.

NB

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение n лет, то формула для расчета NPV модифицируется следующим образом:

Если величина r непостоянна, то В этом случае NPV рекомендуется рассчитывать по формуле:

,

Особой ситуацией является расчет NPV для инвестиций с довольно большим (более 40 лет) или вообще неограниченным сроком жизни, тогда для определения NPV можно воспользоваться формулой Гордона:

Условия применения метода расчета чистого приведенного эффекта

Достоинства и недостатки рассматриваемого метода

Метод рентабельности инвестиций

Аспекты рассмотрения рентабельности инвестиций

Рентабельность инвестиций рассчитывается по формуле:

.

Критерием принятия инвестиционного решения является отношение:

Метод расчета внутренней нормы прибыли инвестиций

Экономический смысл показателя внутренняя норма доходности

Формула расчета внутренней нормы прибыли инвестиций имеет вид:

Критерии принятия инвестиционного проекта:

Достоинства и недостатки метода расчета внутренней нормы прибыли

Модифицированный метод расчета внутренней нормы прибыли инвестиций

Динамический (дисконтный) метод окупаемости

Концепция добавленной экономической стоимости

ЕVA = БП(1 – СНП) – ССК × К,

Преимущества концепции добавленной экономической стоимости

| . . |

| Выводы по теме |

| Тест |

1.Базовыми формами финансовой оценки инвестиционного проекта являются:

А) баланс, отчет о прибылях и убытках, отчет о движении денежных средств

Б) отчет о прибылях и убытках, отчет о движениях кадров, оперативный отчет

В) отчет о движении кадров, баланс, отчет о прибылях и убытках.

Г) отчет о движении денежных средств, отчет о движении кадров, баланс.

2.Показатель эффективности — это:

А) отношение количественных оценок результатов и затрат

Б) результат использования инвестиций

В) отношение качественных оценок результатов и затрат.

3.К статическим методам оценки эффективности инвестиционных проектов относят:

А) динамический срок окупаемости инвестиций

Б) метод накопленного эффекта

В) метод приведенных затрат

Г) все ответы верны.

4.К динамическим методам оценки эффективности инвестиционных проектов относят:

А) метод расчета чистого приведенного эффекта

Б) индекс рентабельности инвестиций

В) бухгалтерская рентабельность инвестиций

5.Для какого из ниже перечисленных методов оценки эффективности инвестиционных проектов необходимо разграничить понятия «чистые инвестиции» и «смешанные инвестиции»:

А) расчет внутренней нормы прибыли инвестиций

Б) модифицированный метод расчета внутренней нормы прибыли инвестиций

В) чистый приведенный доход

Г) рентабельность инвестиций.

6. Инвестиционный проект призван решать следующие задачи:

А) оценка конкретного проекта

Б) анализ нескольких проектов одновременно

В) выявлять противоречия между инвестиционными проектами

7. К показателям, характеризующим коммерческий эффект инвестиционного проекта относят:

8. Предприятие «ТТТ» имеет доходы в базовом году 10 тыс.руб. Руководители предприятия прогнозируют их рост на 7% ежегодно. Через три года доходы составят …

9. … — это методы оценки экономической эффективности инвестиционных проектов, в которых денежные поступления и выплаты, возникающие в разные моменты времени, оцениваются как равноценные.

10.Коммерческая эффективность отражает финансовые последствия осуществления инвестиционного проекта для … .

А) непосредственных участников проекта

Б) федерального, регионального и местного бюджета

В) клиентов транспортного предприятия

11. При оценке экономической эффективности рассматриваются и учитываются одновременно следующие виды деятельности:

12.Инвестиционный проект считается эффективным при условии, что чистый приведенный эффект … .

13. Определите приемлемость инвестиционного проекта, если внутренняя ставка доходности равна 27%, а стоимость инвестируемого капитала – 30%.

А) инвестиционный проект ни прибыльный, ни убыточный

Б) инвестиционный проект целесообразно принять

В) вложение капитала в инвестиционный проект нецелесообразно.

14.Аббревиатура IRR соответствует обозначению … .

А) чистой текущей стоимости

Б) внутренней нормы прибыли

В) денежному потоку.

15. Имеется инвестиционный проект со следующими характеристиками: первоначальные инвестиции – 200 млн руб.; денежные потоки по годам: 1-й год – 100 млн руб.; 2-й год – 250 млн руб.; цена капитала 15%. Чистый дисконтированный доход составит … .

Источник: stydopedia.ru

Оценка эффективности инвестиционного проекта — презентация

Первый слайд презентации: Оценка эффективности инвестиционного проекта

Изображение слайда

Слайд 2: Общие подходы к определению эффективности инвестиционных проектов

Для полной оценки эффективности ИП необходимо определить: показатели коммерческой эффективности, которые учитывают финансовые последствия реализации проекта для его непосредственных участников; показатели бюджетной эффективности, отражающие финансовые последствия осуществления проекта для бюджетов различных уровней; показатели экономической эффективности, учитывающие результаты и затраты, связанные с реализацией инвестиционного проекта, выходящие за пределы интересов участников проекта и допускающие стоимостное измерение.

Изображение слайда

Слайд 3: По методу сопоставления разновременных денежных потоков выделяют

статические методы оценки, в которых возникающие в разные моменты времени денежные потоки оцениваются как равноценные динамические методы оценки в которых денежные потоки, вызванные реализацией проекта, приводятся к эквивалентной основе посредством их дисконтирования,

Изображение слайда

Слайд 4: Статические методы оценки

Срок окупаемости инвестиций ( PP) – период времени от момента начала реализации проекта до того момента эксплуатации объекта, в который доходы от эксплуатации становятся равными первоначальным инвестициям

Изображение слайда

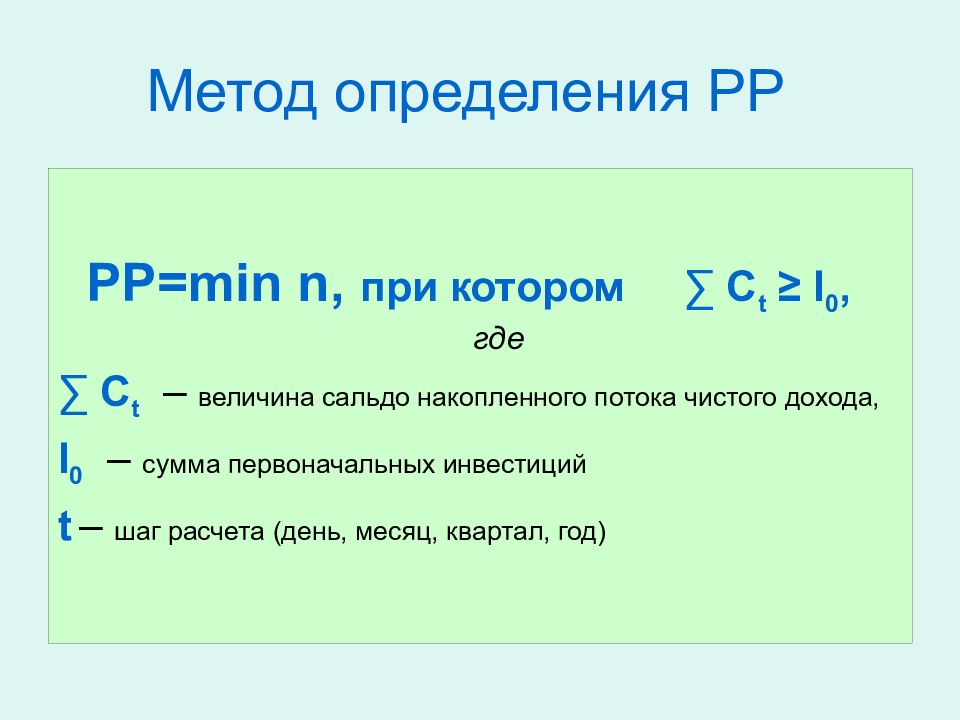

Слайд 5: Метод определения PP

РР =min n, при котором ∑ C t ≥ I 0, где ∑ C t – величина сальдо накопленного потока чистого дохода, I 0 – сумма первоначальных инвестиций t – шаг расчета (день, месяц, квартал, год)

Изображение слайда

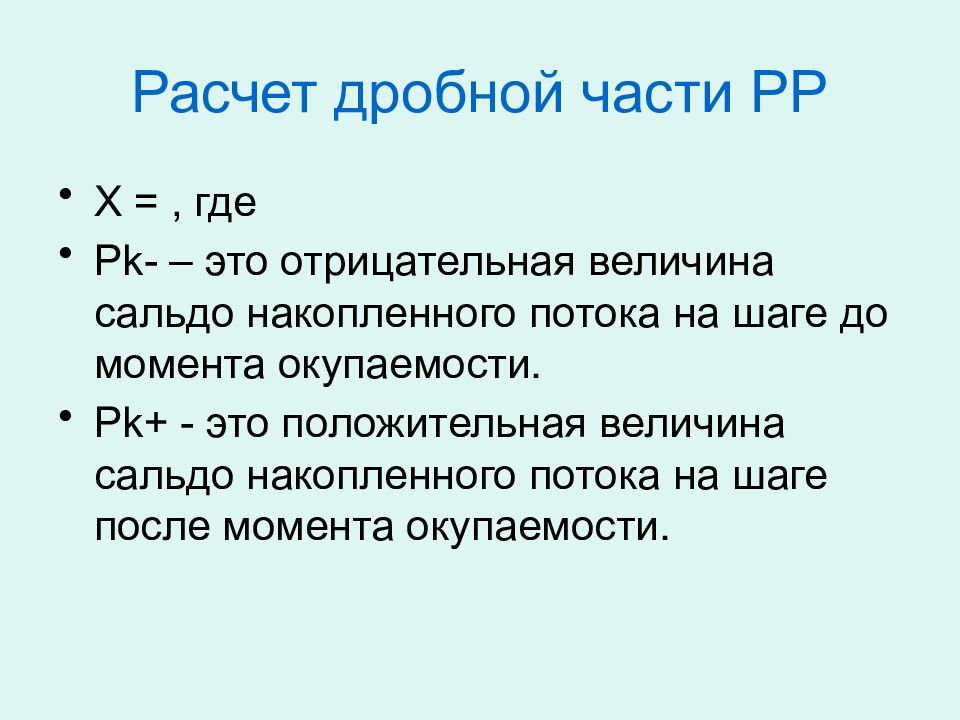

Слайд 6: Расчет дробной части PP

X =, где Pk — – это отрицательная величина сальдо накопленного потока на шаге до момента окупаемости. Pk + — это положительная величина сальдо накопленного потока на шаге после момента окупаемости.

Изображение слайда

Слайд 7: Для определения дробной части DPP :

где Сальдо накопленного дохода до момента окупаемости Сальдо накопленного дохода после момента окупаемости

Изображение слайда

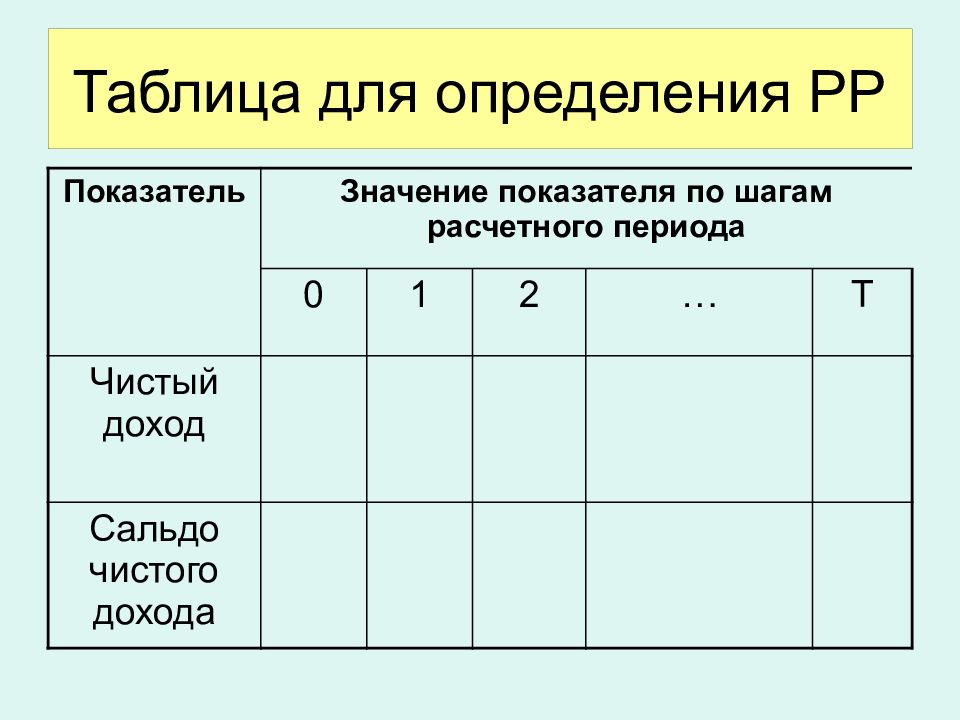

Слайд 8: Таблица для определения РР

Показатель Значение показателя по шагам расчетного периода 0 1 2 … Т Чистый доход Сальдо чистого дохода

Изображение слайда

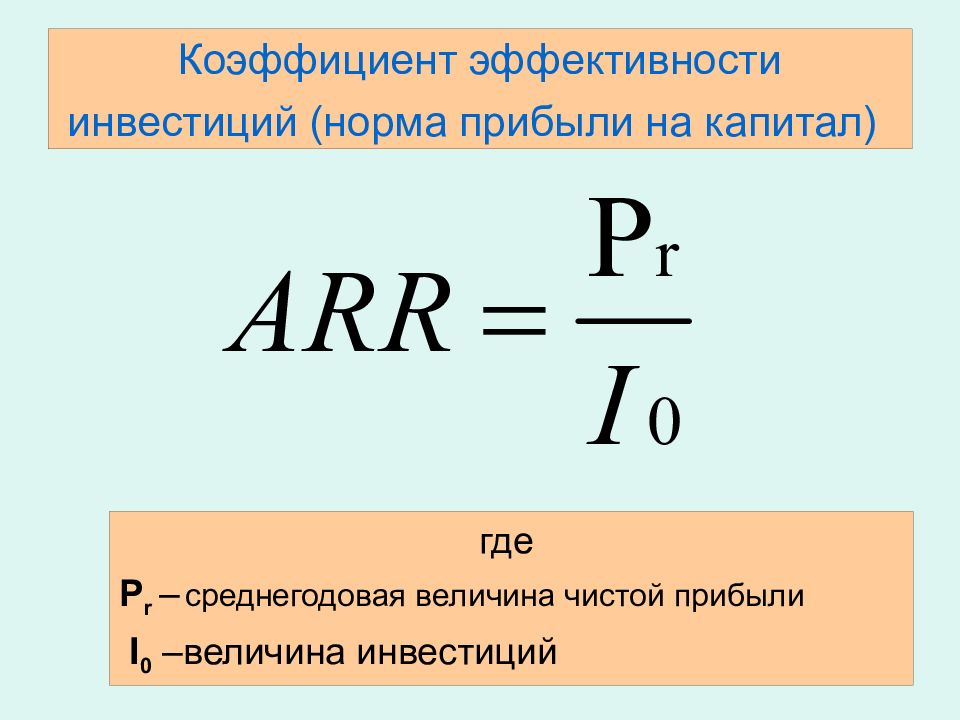

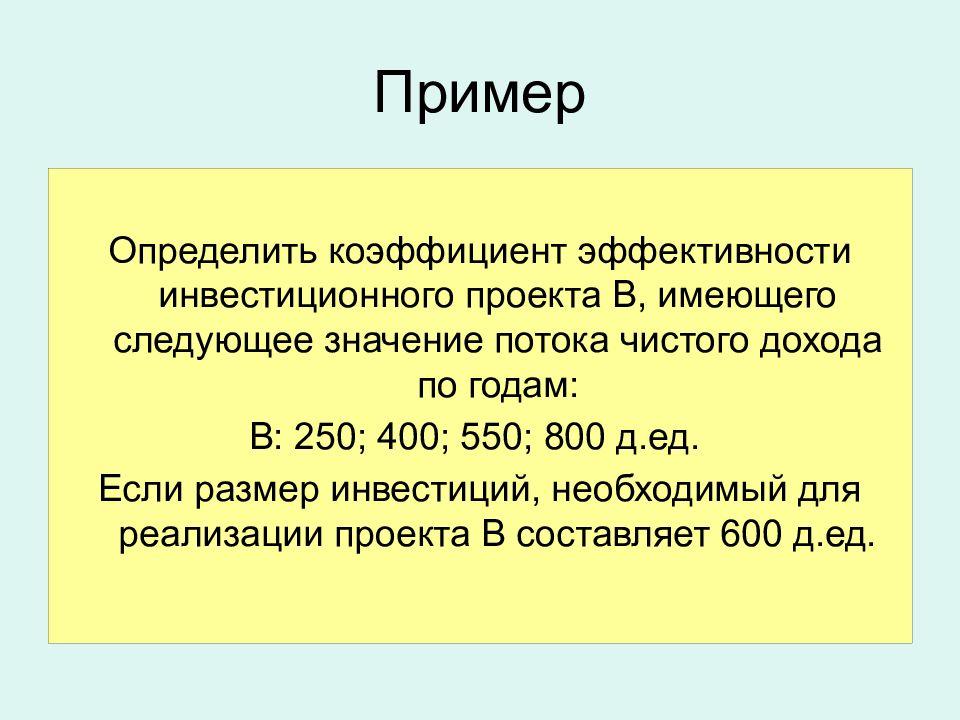

Слайд 9: Коэффициент эффективности инвестиций (норма прибыли на капитал )

где P r – c реднегодовая величина чистой прибыли I 0 –величина инвестиций

Изображение слайда

Слайд 10: Пример

Определить коэффициент эффективности инвестиционного проекта В, имеющего следующее значение потока чистого дохода по годам: В: 250; 400; 550; 800 д.ед. Если размер инвестиций, необходимый для реализации проекта В составляет 600 д.ед.

Изображение слайда

Слайд 11: Коэффициент эффективности инвестиций (норма прибыли на капитал )

где P r – c реднегодовая величина прибыли I 0 –величина инвестиций

Источник: showslide.ru